- Главная

- Разное

- Аналитический обзор Торговый Дом ПЕРЕКРЕСТОК: успешная формула новой российской розницы

Содержание

- 2. СОДЕРЖАНИЕ 1

- 3. 2 РЕЗЮМЕ Перекресток является крупнейшей в России сетью продовольственных супермаркетов и четвертой по количеству магазинов и

- 4. ОБЩАЯ ИНФОРМАЦИЯ О ТД ПЕРЕКРЕСТОК История Перекрестка началась в 1995 году, когда компания открыла в Москве

- 5. 4 итогам 2004 года 3.6%, что на 0.1% ниже чем в 2000 году. Другими крупнейшими регионами

- 6. ближайшее время мы, возможно, увидим приход новых крупных игроков, и в частности Carrefour, Intermarche, Tengelmann и

- 7. 6 Основными показателями эффективности компаний в конкурентной борьбе является лояльность потребителей. Так, согласно проведенным в Москве

- 8. Доля магазинов, находящихся в собственности ТД Перекресток, составляет в настоящий момент 40%.. Компания не стремится расширять

- 9. 8 В целом, стремление к смещению в сторону гипермаркетов обеспечит полностью согласуется с наблюдающейся в других

- 10. Показатели ликвидности Перекрестка, в целом, сравнимы с показателями других ритейлеров, представленных на рынке облигаций, хотя и

- 11. 10 При ценообразовании облигаций Перекрестка мы предлагаем ориентироваться, прежде всего, на финансовые показатели и кредитное качество

- 13. Скачать презентацию

Слайд 32

РЕЗЮМЕ

Перекресток является крупнейшей в России сетью продовольственных супермаркетов и четвертой по количеству

2

РЕЗЮМЕ

Перекресток является крупнейшей в России сетью продовольственных супермаркетов и четвертой по количеству

Перекресток работает на бурно развивающемся российском рынке розничной торговли, что позволяет компании ежегодно увеличивать выручку на 45-50%. В ближайшие годы рост розничного товарооборота РФ, скорее всего, продолжится, однако темпы роста ритейлеров, работающих в современных торговых форматах, будет увеличиваться, что позволит большинству компаний отрасли поддерживать высокие темпы роста.

Перекресток является оператором магазинов формата супермаркет и гипермаркет, которые являются наиболее востребованными торговыми форматами на розничном рынке восточноевропейских стран. С ростом благосостояния населения мы ожидаем увидеть рост рыночной доли крупных торговых форматов, предлагающих более широкий, чем дискаунтеры, товарный ассортимент, в структуре розничного товарооборота страны.

Стратегия компании нацелена на региональную экспансию в европейской части России, включая такие крупные регионы, как Поволжье и Урал. Стратегия входа Перекрестка на региональные рынки предполагает первоочередное создание распределительных центров на базе супермаркетов, которые в дальнейшем служат основой логистики на региональном уровне. При этом компания нацелена на смещение своего бизнеса в сторону более крупных магазинов, что увеличивает эффективность функционирования сети в целом и соответствует вектору развития европейских розничных рынков.

Финансовые показатели Перекрестка по итогам 2004 года позволили нам присвоить компании рейтинг финансового состояния по шкале Внешторгбанка на уровне «В», что соответствует рейтингу Пятерочки и на один пункт выше рейтинга Копейки. В целом, мы полагаем, что в настоящий момент три вышеназванных ритейлера обладают примерно одинаковым кредитным профилем, а перспективы их дальнейшего развития будут определяться выбранным торговым форматом, построением системы логистики, агрессивностью региональной политики и качеством стратегического и финансового менеджмента.

Исходя из финансовых показателей компании, мы оцениваем справедливый спрэд ее облигаций к кривой доходности Москвы на уровне порядка 350 б.п., включая премию за дебютный выпуск и премию ко вторичному рынку. В то же время, схожесть отрасли розничной торговли с отраслью фиксированной телефонной связи в части характера спроса на продукцию / услуги, деловых рисков и основных финансовых показателей, позволяет нам прогнозировать, что справедливое значение спрэдов облигаций ритейлеров будет стремиться к уровню спрэда облигаций телекоммуникационных компаний, которые в настоящий момент колеблются в диапазоне от 175 до 250 б.п. С использование данного подхода мы оцениваем справедливый уровень премии за риск облигаций ТД Перекресток на первичном рынке на уровне 270 б.п.

Слайд 4ОБЩАЯ ИНФОРМАЦИЯ О ТД ПЕРЕКРЕСТОК

История Перекрестка началась в 1995 году, когда компания

ОБЩАЯ ИНФОРМАЦИЯ О ТД ПЕРЕКРЕСТОК

История Перекрестка началась в 1995 году, когда компания

В 2005 году Перекресток вышел на украинский рынок розничной торговли, купив 75-процентную долю в местном SPAR Urkaine, который на конец 2005 года имел 5 магазинов с общей торговой площадью 12 000 кв.м. и выручку в районе $23 млн.

На сегодняшний день Перекресток – это четвертый по торговому обороту и количеству магазинов ритейлер в России и крупнейший национальный оператор сети супермаркетов. Ежедневно компания обслуживает свыше 300 тыс. покупателей, продавая более 3 млн. товаров. В компании трудятся порядка 10 000 человек.

Основным акционером Перекрестка является Консорциум «Альфа-Групп», которая контролирует 80.6-процентную долю компании. Порядка 12.3% компании контролируется менеджментом, а 7.1% акций находятся в собственности Templeton Emerging Markets Fund.

Управление Перекрестком осуществляет высокопрофессиональная интернациональная команда менеджеров. В 2004 году в Совет Директоров компании вошли в качестве исполнительного директора Павел Мусял, ранее работавший на аналогичной должности в польском Tesco, и Цезарь Плескач, который до прихода в компанию работал в польском Metro Cash & Carry, а в Перекрестке будет отвечать за развитие крупных торговых форматов.

РЫНОК РОЗНИЧНОЙ ТОРГОВЛИ РФ И КОНКУРЕНТНАЯ СРЕДА

Согласно данным ФСГС суммарный оборот розничной торговли в России в 2004 году составил почти 5.9 трлн. рублей, или $197 млрд., что соответствует росту рынка в долларовом выражении на 33.2%. Оборот торговли продуктами питания в 2004 году вырос на 31.29% в долларовом выражении, составив около $90 млрд., что соответствует доле в суммарном товарообороте в 45.7%. По сравнению с 2000 годом доля продовольственных товаров снизилась на 2.5%.

Крупнейшим рынком розничной торговли является Центральный ФО (ЦФО), доля которого в общероссийском обороте составила по итогам 2004 года 38.6%. Вполне естественно, что крупнейшим субъектом федерации по розничному товарообороту является Москва с долей в 24.5% от общероссийского оборота розничной торговли, что превышает аналогичный показатель любого из федеральных округов. Вторым по величине рынком – субъектом РФ является Московская область (5.1%), что вместе с Москвой составляет почти треть российского розничного рынка, обуславливая первоочередную значимость московского региона для ритейлеров.

Суммарная доля московского региона в течение 2000-2004 гг. снизилась на 3.6%, а доля ЦФО в целом – на 3.7%. При этом наиболее высокие темпы роста доли в суммарном товарообороте наблюдались в Южном ФО (+2.4%), Уральском ФО (+1.5%) и Сибирском ФО (+0.7%). Доля второго по населению города РФ – Санкт-Петербурга – в общем объеме розничного торговли составила по

3

Оборот розничной торговли в России

Источник: ФСГС

Слайд 54

итогам 2004 года 3.6%, что на 0.1% ниже чем в 2000 году.

4

итогам 2004 года 3.6%, что на 0.1% ниже чем в 2000 году.

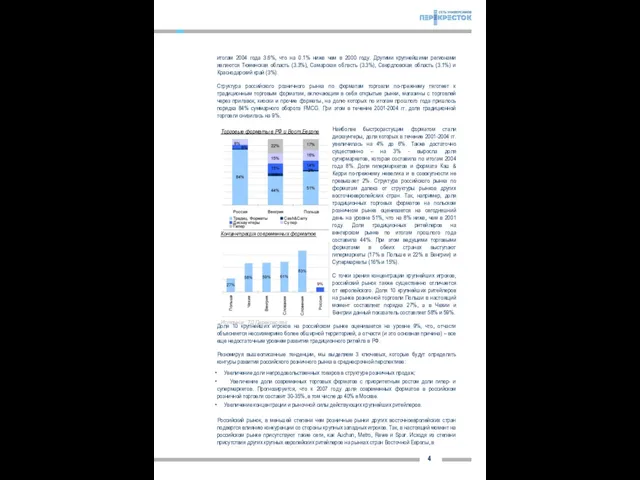

Структура российского розничного рынка по форматам торговли по-прежнему тяготеет к традиционным торговым форматам, включающим в себя открытые рынки, магазины с торговлей через прилавок, киоски и прочие форматы, на долю которых по итогам прошлого года пришлось порядка 84% суммарного оборота FMCG. При этом в течение 2001-2004 гг. доля традиционной торговли снизилась на 9%.

Наиболее быстрорастущим форматом стали дискаунтеры, доля которых в течение 2001-2004 гг. увеличилась на 4% до 6%. Также достаточно существенно – на 3% - выросла доля супермаркетов, которая составила по итогам 2004 года 8%. Доля гипермаркетов и формата Кэш & Керри по-прежнему невелика и в совокупности не превышает 2%. Структура российского рынка по форматам далека от структуры рынков других восточноевропейских стран. Так, например, доля традиционных торговых форматов на польском розничном рынке оценивается на сегодняшний день на уровне 51%, что на 8% ниже, чем в 2001 году. Доля традиционных ритейлеров на венгерском рынке по итогам прошлого года составила 44%. При этом ведущими торговыми форматами в обеих странах выступают гипермаркеты (17% в Польше и 22% в Венгрии) и Супермаркеты (16% и 15%).

С точки зрения концентрации крупнейших игроков, российский рынок также существенно отличается от европейского. Доля 10 крупнейших ритейлеров на рынке розничной торговли Польши в настоящий момент составляет порядка 27%, а в Чехии и Венгрии данный показатель составляет 58% и 59%.

Доля 10 крупнейших игроков на российском рынке оценивается на уровне 9%, что, отчасти объясняется несоизмеримо более обширной территорией, а отчасти (и это основная причина) – все еще недостаточным уровнем развития традиционного ритейла в РФ.

Резюмируя вышеописанные тенденции, мы выделяем 3 ключевых, которые будут определять контуры развития российского розничного рынка в среднесрочной перспективе:

Увеличение доли непродовольственных товаров в структуре розничных продаж;

Увеличение доли современных торговых форматов с приоритетным ростом доли гипер- и супермаркетов. Прогнозируется, что к 2007 году доля современных форматов в российском розничной торговли составит 30-35%, в том числе до 40% в Москве.

Увеличение концентрации и рыночной силы действующих крупнейших ритейлеров.

Российский рынок, в меньшей степени чем розничные рынки других восточноевропейских стран подвергся влиянию конкуренции со стороны крупных западных игроков. Так, в настоящий момент на российском рынке присутствуют такие сети, как Auchan, Metro, Rewe и Spar. Исходя из степени присутствия других крупных европейских ритейлеров на рынках стран Восточной Европы, в

Торговые форматы в РФ и Вост.Европе

Источник: ТД Перекресток

Концентрация современных форматов

Слайд 6ближайшее время мы, возможно, увидим приход новых крупных игроков, и в частности

ближайшее время мы, возможно, увидим приход новых крупных игроков, и в частности

Безусловно, с появлением новых игроков конкурентная среда на рынке обострится, однако это обострение будет сдерживаться рядом факторов. Во-первых, даже иностранные торговые сети с трудом смогут конкурировать с российскими ритейлерами в форматах, кроме гипермаркета и кэш & керри , крупных городах и, прежде всего, Москве и Санкт-Петербурге по тривиальной причине отсутствия в пределах города достаточного количества свободных площадей (под аренду или строительство).

Поэтому основной вектор конкуренции будет, скорее всего, лежать в борьбе за регионы, которая, с учетом низкого уровня концентрации современных торговых форматов по России в целом, оставляет достаточный простор для роста как национальных, так и иностранных ритейлеров.

В третьих, даже в случае выхода иностранцев на российский розничный рынок, они сами столкнуться с нешуточной конкуренцией со стороны действующих крупнейших рыночных игроков (Пятерочка, Копейка и Тандер в сегменте дискаунтеров, Перекресток, Рамстор, Седьмой Континент и Патерсон в сегменте супермаркетов), которые в настоящий момент обладают высоким уровнем узнаваемости торговой марки, а запущенные программы скидом позволяют не только выигрывать в плане цены, но и поддерживать высокий уровень лояльности покупателей.

Говоря о конкуренции между форматами, необходимо отметить, что различные типы магазинов нацелены на различные целевые группы потребителей, дифференцированные по уровню дохода. Так, покупатели, посещающие дискаунтеры не являются текущей целевой аудиторией для супермаркетов, ценовой уровень в которых в среднем на 10-15% выше, чем в первых. С точки зрения цены наиболее привлекательны форматы кэш & керри и гипермаркеты, однако их месторасположение делает покупки в них доступными далеко не всем категориям потребителей. Поэтому формат супермаркетов больше других нацелен на потребителей с уровнем дохода выше среднего, давая при этом возможность регулярно посещать магазин.

Безусловно, дискаунтеры, с учетом текущего уровня доходов внутри страны, представляются наиболее привлекательным торговым форматом, однако недостаточно широкий ассортимент товаров, низкая доля непродовольственных товаров, а также факторы наличия дополнительных услуг будут заставлять потребителей переходить к более крупным и насыщенным форматам по мере роста покупательной способности. Таким образом, процесс межформатной конкуренции естественно регулируется уровнем доходов населения, а позиции конкретных игроков будут напрямую зависеть от способности менеджмента реагировать на конъюнктурные изменения в российском экономике и демографии.

Мы полагаем, что для ритейлеров наиболее актуальная внутриформатная межкорпоративная конкуренция, которая на сегодняшний день выглядит следующим образом: В формате дискаунтеров наиболее крупными конкурентами друг-другу являются Пятерочка, Диски и Копейка. Интересы Тандэра, в силу региональной специфики деятельности, пока не пересекаются с интересами столичных игроков, однако в случае выхода последних в регионы напряжение в формате дискаунтеров усилится. В формате супермаркетов крупнейшими конкурентами являются Перекресток, Седьмой Континент и Рамстор.

5

Крупнейшие ритейлеры в странах Восточной Европы

Источник: ТД Перекресток

Слайд 76

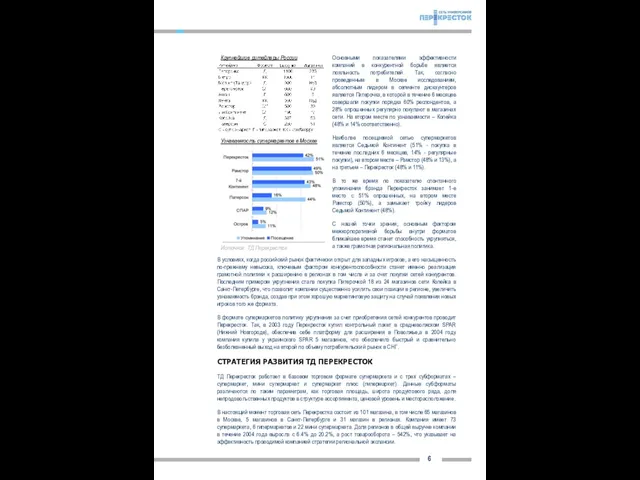

Основными показателями эффективности компаний в конкурентной борьбе является лояльность потребителей. Так, согласно

6

Основными показателями эффективности компаний в конкурентной борьбе является лояльность потребителей. Так, согласно

Наиболее посещаемой сетью супермаркетов является Седьмой Континент (51% - покупка в течение последних 6 месяцев, 14% - регулярные покупки), на втором месте – Рамстор (48% и 13%), а на третьем – Перекресток (48% и 11%).

В то же время по показателю спонтанного упоминания брэнда Перекресток занимает 1-е место с 51% опрошенных, на втором месте Рамстор (50%), а замыкает тройку лидеров Седьмой Континент (48%).

С нашей точки зрения, основным фактором межкорпоративной борьбы внутри форматов ближайшее время станет способность укрупняться, а также грамотная региональная политика.

В условиях, когда российский рынок фактически открыт для западных игроков, а его насыщенность по-прежнему невысока, ключевым фактором конкурентоспособности станет именно реализация грамотной политики к расширению в регионах в том числе и за счет покупки сетей конкурентов. Последним примером укрупнения стала покупка Пятерочкой 18 из 24 магазинов сети Копейка в Санкт-Петербурге, что позволит компании существенно усилить свои позиции в регионе, увеличить узнаваемость брэнда, создав при этом хорошую маркетинговую защиту на случай появления новых игроков того же формата.

В формате супермаркетов политику укрупнения за счет приобретения сетей конкурентов проводит Перекресток. Так, в 2003 году Перекресток купил контрольный пакет в средневолжском SPAR (Нижний Новгороде), обеспечив себе платформу для расширения в Поволжье,а в 2004 году компания купила у украинского SPAR 5 магазинов, что обеспечило быстрый и сравнительно безболезненный выход на второй по объему потребительски й рынок в СНГ.

СТРАТЕГИЯ РАЗВИТИЯ ТД ПЕРЕКРЕСТОК

ТД Перекресток работает в базовом торговом формате супермаркета и с трех субформатах – супермаркет, мини супермаркет и супермаркет плюс (гмпермаркет). Данные субформаты различаются по таким параметрам, как торговая площадь, широта продуктового ряда, доля непродовольственных продуктов в структуре ассортимента, ценовой уровень и месторасположение.

В настоящий момент торговая сеть Перекрестка состоит из 101 магазина, в том числе 65 магазинов в Москве, 5 магазинов в Санкт-Петербурге и 31 магазин в регионах. Компания имеет 73 супермаркета, 6 гипермаркетов и 22 мини супермаркета. Доля регионов в общей выручке компании в течение 2004 года выросла с 6.4% до 20.2%, а рост товарооборота – 542%, что указывает на эффективность проводимой компанией стратегии региональной экспансии.

Крупнейшие ритейлеры России

Узнаваемость супермаркетов в Москве

Источник: ТД Перекресток

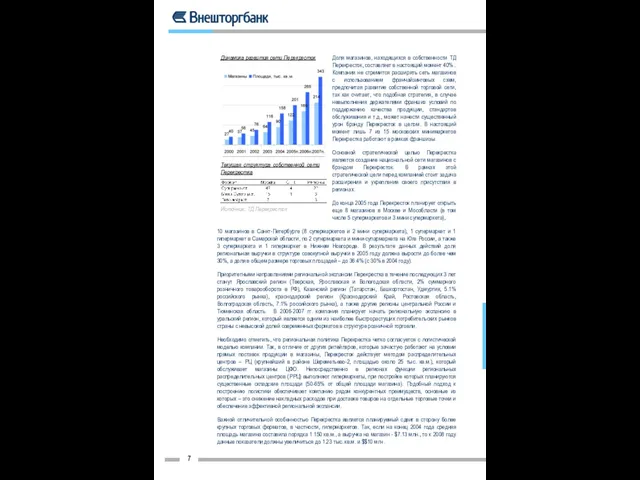

Слайд 8Доля магазинов, находящихся в собственности ТД Перекресток, составляет в настоящий момент 40%..

Доля магазинов, находящихся в собственности ТД Перекресток, составляет в настоящий момент 40%..

Основной стратегической целью Перекрестка является создание национальной сети магазинов с брэндом Перекресток. В рамках этой стратегической цели перед компанией стоит задача расширения и укрепления своего присутствия в регионах.

До конца 2005 года Перекресток планирует открыть еще 8 магазинов в Москве и Мособласти (в том числе 5 супермаркетов и 3 мини супермаркета),

10 магазинов в Санкт-Петербурге (8 супермаркетов и 2 мини супермаркета), 1 супермаркет и 1 гипермаркет в Самарской области, по 2 супермаркета и мини-супармаркета на Юге России, а также 3 супермаркета и 1 гипермаркет в Нижнем Новгороде. В результате данных действий доля региональная выручки в структуре совокупной выручки в 2005 году должна вырости до более чем 30%, а доля в общем размере торговых площадей – до 36.4% (с 30% в 2004 году).

Приоритетными направлениями региональной экспансии Перекрестка в течение последующих 3 лет станут Ярославский регион (Тверская, Ярославская и Вологодская области, 2% суммарного розничного товарооборота в РФ), Казанский регион (Татарстан, Башкортостан, Удмуртия, 5.1% российского рынка), краснодарский регион (Краснодарский Край, Ростовская область, Волгоградская область, 7.1% российского рынка), а также другие регионы центральной России и Тюменская область. В 2006-2007 гг. компания планирует начать региональную экспансию в уральский регион, который является одним из наиболее быстрорастущих потребительских рынков страны с невысокой долей современных форматов в структуре розничной торговли.

Необходимо отметить, что региональная политика Перекрестка четко согласуется с логистической моделью компании. Так, в отличие от других ритейлеров, которые зачастую работают на условии прямых поставок продукции в магазины, Перекресток действует методом распределительных центров – РЦ (крупнейший в районе Шереметьево-2, площадью около 25 тыс. кв.м.), который обслуживает магазины ЦФО. Непосредственно в регионах функции региональных распределительных центров (РРЦ) выполняют гипермаркеты, при постройке которых планируются существенные складские площади (50-65% от общей площади магазина). Подобный подход к построению логистики обеспечивает компанию рядом конкурентных преимуществ, основные из которых – это снижение накладных расходов при доставке товаров на отдельные торговые точки и обеспечение эффективной региональной экспансии.

Важной отличительной особенностью Перекрестка является планируемый сдвиг в сторону более крупных торговых форматов, в частности, гипермаркетов. Так, если на конец 2004 года средняя площадь магазина составила порядка 1 150 кв.м., а выручка на магазин - $7.13 млн., то к 2008 году данные показатели должны увеличиться до 1.23 тыс. кв.м. и $$10 млн.

7

Динамика развития сети Перекресток

Источник: ТД Перекресток

Текущая структура собственной сети Перекрестка

Слайд 98

В целом, стремление к смещению в сторону гипермаркетов обеспечит полностью согласуется с

8

В целом, стремление к смещению в сторону гипермаркетов обеспечит полностью согласуется с

Таким образом, мы отмечаем, что основные параметры стратегии Перекрестка, предусматривающие трансформацию компании в полноценного национального ритейлера, соответствуют как реалиями российского розничного рынка, так и опыту восточноевропейских стран, в которых более крупные и дорогие торговые форматы являются на сегодня превалируют.

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

По итогам 2004 года выручка Перекрестка, согласно данным аудированной финансовой отчетности по МСФО, составила $660 млн., что на 77% превышает аналогичный показатели предыдущего года. Для сравнения, темпы роста выручки Пятерочки и Копейки также были на высоком уровне, но все же несколько скромнее: 46% и 69% соответственно.

Операционная прибыль Перекрестка составила на конец года $30 млн., что соответствует рентабельности на уровне 4.6%, против $97 млн. и 8.8% у Пятерочки и $22 млн. и 5.6% у Копейки. Чистая прибыль Перекрестка по итогам года составила порядка $17 млн., что ниже показателя Пятерочки, показавшей прибыль на уровне $74 млн., и чуть выше чем показатель Копейки - $16 млн. Более низкий уровень рентабельности объясняется, прежде всего, более существенными

расходами на развитие сети магазинов. Так, открытие магазина формата дискаунтер стоит порядка $600 тыс., тогда как расходы на открытие супермаркета составляют от $2 до $3 млн.

По сравнению с дискаунтерами, Перекресток отличается более высокими показателями выручки на магазин, что является одним из показателей эффективности торговой сети компании. Так, средний уровень выручки на 1 собственный магазин компании в течение 2002-2004 гг. составил около $6.5 млн., тогда как сравнимые показатели Копейки и Пятерочки оценивались на уровне $5.25 и $4.13 млн. соответственно. По итогам 2005 года Перекресток планирует увеличить свою выручку до уровня $928 млн. Чистая прибыль компании прогнозируется на уровне $20 млн., а показатель EBITDA – на уровне $61 млн.

В структуре баланса Перекрестка основной статьей (57%) являются основные средства, стоимость которых на конец 2004 года составила $212 млн. Для сравнения стоимость основных средств Пятерочки на конец года составила $198 млн. при большем числе магазинов, а у Копейки данный показатель был около $97 млн. Доля ликвидных активов – денежных средств и эквивалентов – на конец прошлого года составила 14.7% от валюты баланса, что существенно выше чем сравнимые показатели Пятерочки (3.5%) и Копейки (9.1%).

Отчет о прибылях и убытках по МСФО за 2003-2004 гг. в млн. $

Источник: ТД Перекресток

Балансовый отчет по МСФО за 2003-2004 гг. в млн. $

Источник: ТД Перекресток

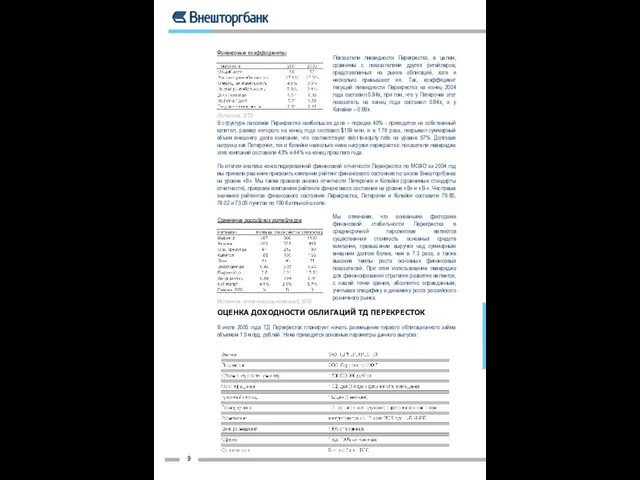

Слайд 10Показатели ликвидности Перекрестка, в целом, сравнимы с показателями других ритейлеров, представленных на

Показатели ликвидности Перекрестка, в целом, сравнимы с показателями других ритейлеров, представленных на

В структуре пассивов Перекрестка наибольшая доля – порядка 40% - приходится на собственный капитал, размер которого на конец года составил $159 млн. и в 1.76 раза, покрывал суммарный объем внешнего долга компании, что соответствует debt-to-equity ratio на уровне 57%. Долговая нагрузка как Пятерочки, так и Копейки несколько ниже нагрузки перекрестка: показатели левериджа этих компаний составили 43% и 44% на конец прошлого года.

По итогам анализа консолидированной финансовой отчетности Перекрестка по МСФО за 2004 год мы приняли решение присвоить компании рейтинг финансового состояния по шкале Внешторгбанка на уровне «В». Мы также провели анализ отчетности Пятерочки и Копейки (сравнимые стандарты отчетности), присвоив компаниям рейтинги финансового состояния на уровне «В» и «В-». Числовые значения рейтингов финансового состояния Перекрестка, Пятерочки и Копейки составили 76.85, 79.02 и 73.05 пунктов по 100-балльной шкале.

Мы отмечаем, что основными факторами финансовой стабильности Перекрестка в среднесрочной перспективе являются существенная стоимость основных средств компании, превышении выручки над суммарным внешним долгом более, чем в 7.3 раза, а также высокие темпы роста основных финансовых показателей. При этом использование левериджа для финансировании стратегии развития является, с нашей точки зрения, абсолютно оправданным, учитывая специфику и динамику роста российского розничного рынка.

ОЦЕНКА ДОХОДНОСТИ ОБЛИГАЦИЙ ТД ПЕРЕКРЕСТОК

В июле 2005 года ТД Перекресток планирует начать размещение первого облигационного займа объемом 1.5 млрд. рублей. Ниже приводятся основные параметры данного выпуска:

9

Финансовые коэффициенты

Источник: ВТБ

Сравнение российских ритейлеров

Источник: отчетность компаний, ВТБ

Слайд 1110

При ценообразовании облигаций Перекрестка мы предлагаем ориентироваться, прежде всего, на финансовые показатели

10

При ценообразовании облигаций Перекрестка мы предлагаем ориентироваться, прежде всего, на финансовые показатели

С учетом рейтинга финансового состояния по шкале Внешторгбанка, присвоенного Перекрестку, а также устоявшейся взаимозависимости спрэдов рублевых корпоративных облигаций к кривой доходности облигаций г. Москвы от рейтинга финансового состояния, дополненного параметром ликвидности, справедливый уровень премии за кредитный риск Перекрестка мы оцениваем на уровне 287 б.п. Мы полагаем, что поскольку эмитент впервые выходит на рынок рублевых облигаций, справедливой будет премия за дебютное размещение, размер которой, исходя из рыночной практики, составит порядка 30 б.п. Кроме того, мы полагаем, что эмитент также должен будет предложить премию ко вторичному рынку, размер которой также не превысит 30 б.п. Таким образом, мы оцениваем справедливую премию за риск облигаций ТД Перекресток к кривой доходности облигаций г. Москвы на уровне 347 б.п.

Второй подход заключается в том, что кредитный профиль Перекрестка, так же как и других ритейлеров, по своим параметрам близок к кредитному профилю компаний – представителей сектора фиксированной связи, причем как по финансовым, так и по нефинансовым факторам.

Говоря о финансовых факторах, отметим, что по итогам 2004 года среднее значение рейтинга финансового состояния МРК находилось на уровне 77.7 пунктов, что соответствует категории «В». Телекомы выглядят привлекательнее ритейлеров с точки зрения рентабельности. Так, средний уровень рентабельности продаж по 7 МРК составил по итогам 2004 года порядка 21%, тогда как средний показатель Перекрестка, Копейки и Пятерочки – 6.3%. В то же время показатели долговой нагрузки компаний розничной торговли существенно лучше показателей телекоммуникационных компаний: средний для 7 МРК показатель отношения долга к собственному капиталу составил по итогам прошлого года 0.81х против 0.48х у ритейлеров. Кроме этого компании розничной торговли отличаются более высокими, чем МРК, темпами роста: средний рост выручки по итогам прошлого года составил в ритейле 64%, а у телекомов – около 24%.

С точки зрения нефинансовых факторов, мы, прежде всего, отмечаем сходство двух секторов в плане низкого уровня неэластичности спроса на услуги/продукцию, предоставляемые как МРК, так и ритейлерами. Другими словами, спрос на продукцию/услуги ритейлеров и телекомов не зависит от крупных заказов (как в производственных компаниях В2В), а высокая диверсификация потребителей снижает зависимость от отдельных крупных клиентов. Таким образом, по нашему мнению, деловая среда, бизнес риски, характеристики продаваемых продуктов и услуг и особенности спроса на них, а также основные финансовые показатели позволяют оценивать кредитное качество крупнейших российских ритейлеров на одной уровне с кредитным качеством компаний – представителей отрасли фиксированной телефонной связи.

Для оценки справедливой премии за кредитный риск облигаций ТД Перекресток на основе спрэдов облигаций телекоммуникационных компаний, мы использовали текущие рыночные спрэды выпусков, эмитенты которых по итогам 2004 года также получили рейтинг финансового состояния по шкале Внешторгбанка на уровне «В» (Сибирьтелеком и Уралсвязьинформ). На сегодняшний день средний облигационных выпусков этих компаний, взвешенный по объему каждого облигационного займа, составляет порядка 210 б.п. С учетом оцениваемого нами требуемого уровня дополнительной премии, мы оцениваем справедливый спрэд облигаций ТД Перекресток к кривой доходности облигаций г. Москвы на уровне 270 б.п.

С учетом двух вышеизложенных подходов к ценообразованию облигаций ТД Перекресток, мы оцениваем справедливый спрэд выпуска к кривой доходности облигаций г. Москвы на уровне 270-347 б.п. с учетом премий за дебютный выпуск и премии ко вторичному рынку. По состоянию на 27 июня 2005 года данные уровни спрэдов соответствует доходности к годовой оферте в диапазоне 8.81%-9.58% годовых.

Отдельные виды договорных отношений в жилищном праве

Отдельные виды договорных отношений в жилищном праве Организация велостоянки для гимназии №1

Организация велостоянки для гимназии №1 О компании Основным направлением деятельности группы компаний InstaForex является предоставление услуг online-трейдинга клиентам с 2007 го

О компании Основным направлением деятельности группы компаний InstaForex является предоставление услуг online-трейдинга клиентам с 2007 го Урок русского языка в 6 классе по теме: «Правописание сложных существительных»

Урок русского языка в 6 классе по теме: «Правописание сложных существительных» Ярмарка инноваций в образовании Секция: Инновации в дошкольном образовании

Ярмарка инноваций в образовании Секция: Инновации в дошкольном образовании Невидимые нити в весеннем лесу (2 класс)

Невидимые нити в весеннем лесу (2 класс) Игрушки из носочков своими руками №7

Игрушки из носочков своими руками №7 Введение в специальность

Введение в специальность Герцог Ами

Герцог Ами Трение. Вредно или полезно

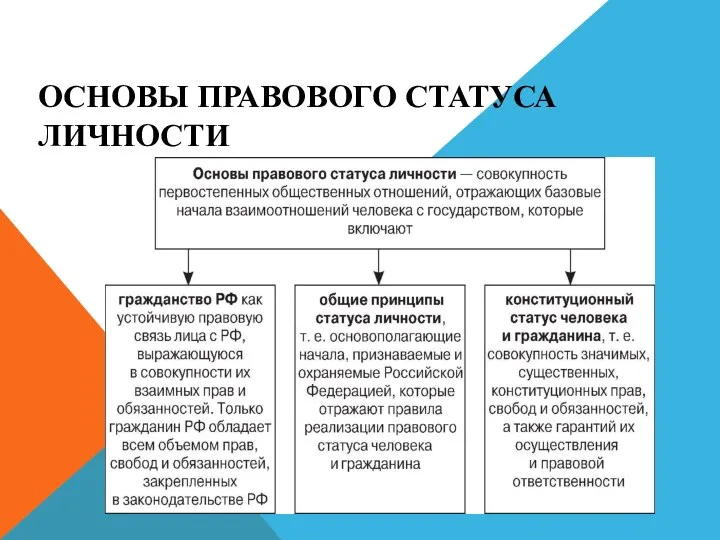

Трение. Вредно или полезно Правовой статус личности. Гражданство РФ

Правовой статус личности. Гражданство РФ Социальная психология

Социальная психология Презентация на тему АФАНАСИЙ НИКИТИН

Презентация на тему АФАНАСИЙ НИКИТИН  Теория обучения

Теория обучения Презентация на тему Our Environment (Наша окружающая среда)

Презентация на тему Our Environment (Наша окружающая среда) Универсальный программный комплекс для информационно-аналитического сопровождения (УПК ИАС)

Универсальный программный комплекс для информационно-аналитического сопровождения (УПК ИАС) Презентация по информатике на тему: «Устройства вывода информации, монитор.»

Презентация по информатике на тему: «Устройства вывода информации, монитор.» Круглопольское сельское поселение

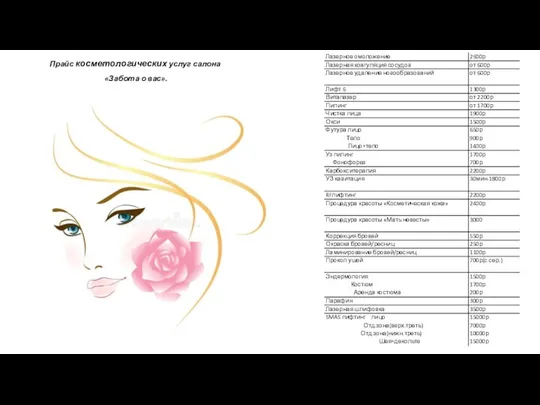

Круглопольское сельское поселение Прайс косметологических услуг салона Забота о вас

Прайс косметологических услуг салона Забота о вас Патрон грязеуловителя

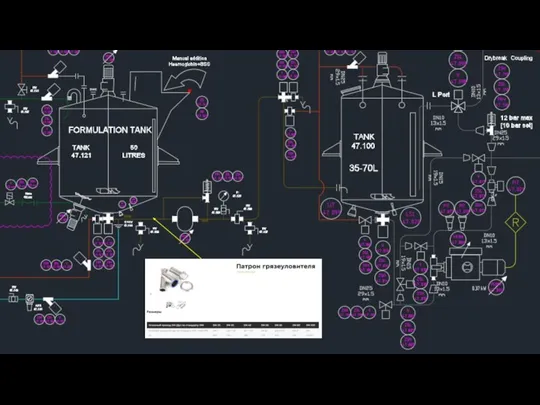

Патрон грязеуловителя Назначение изделия и его описание

Назначение изделия и его описание Планирование и организация процесса закупок материальных ресурсов промышленного предприятия

Планирование и организация процесса закупок материальных ресурсов промышленного предприятия Распространение объектно-ориентированного подхода на информационную безопасность

Распространение объектно-ориентированного подхода на информационную безопасность Определите тему произведения по моделям Дмитрий Наркисович Мамин - Сибиряк.

Определите тему произведения по моделям Дмитрий Наркисович Мамин - Сибиряк. Пейзаж в графике

Пейзаж в графике Рогожка. Коллекция однотонных штор

Рогожка. Коллекция однотонных штор _Презентация. Предоставление

_Презентация. Предоставление Презентация

Презентация