Слайд 2Понятие

Финансовые риски - это риски, генерирующие определенные финансовые угрозы (например, убытки и

отсутствие прибыли). Также они могут проявляться в потери дохода и капитала, что в дальнейшем может привести к банкротству.

Слайд 3Особенности, которые нужно учитывать финансовому менеджеру при осуществлении системы управления:

1) тонкая взаимосвязь

с экономической деятельностью, так как степень существующего риска определяется размерами экономического ущерба (упущенная выгода, убыток, отсутствие результата деятельности).

2) необходимость регулярного мониторинга, поскольку уровень риска может подвергаться изменениям.

3) возможность формализации, потому что финансовый риск определяется вероятностью и величиной экономического ущерба, которые можно описать с помощью статистических моделей.

Слайд 4По источникам возникновения финансовые риски выделяют:

Слайд 5Систематический риск

Систематический (рыночный) риск определяет вероятность возникновения финансовых потерь, которые, в первую

очередь, связаны с неблагоприятными изменениями в обстановке различных видов финансового рынка. Под систематический риск предприятие может лишь подстроиться, потому что им нельзя управлять. К этому риску относятся:

1) Валютный риск - это вероятность проявления финансовых потерь в связи с изменением курса валют; относится к тем предприятиям и организациям, которые ведут внешнеэкономическую деятельность. Отрицательным последствием этого риска является недостаток доходов из-за изменения обменного курса иностранной валюты. Например: при импорте продукции либо материала, когда повышают обменный курс иностранной валюты по отношению к национальной.

2) Процентный риск - это вероятность возникновения финансовых потерь, связанных с изменением уровня процентных ставок. Этот вид риска проявляется в дивидендной политике предприятия, в различных финансовых операциях (например, в краткосрочных/долгосрочных финансовых инвестициях).

3) Ценовой риск - это вероятность возникновения финансовых потерь (потеря дохода и прибыли), проявляющихся в неблагоприятном изменении рыночных цен (например, нефте- и газодобывающие компании).

Слайд 6Несистематический риск

Несистематический (специфический) риск обладает вероятностью проявления финансовых потерь в ходе нерезультативной

деятельности определенной компании и индивидуальными особенностями конкретного актива. Данный риск может быть вызван неквалифицированным финансовым менеджментом, нерезультативной структурой актива и капитала, а также множеством других факторов, чьи отрицательные последствия можно избежать благодаря действенному управлению финансовыми рисками.

Слайд 7Этот риск подразделяется на:

Слайд 8Основными целями управления риска являются:

Слайд 9Согласно анализу, который провели американские ученые Дж. Иши, Э. Метрик и П.

Гомперс среди 1500 организаций, в зависимости от системы управления рисками зависят темпы роста их стоимости. Организации с более строгими, четкими и высокими стандартами, моделями и подходами управления рисками, имели ежегодный темп роста стоимости (от 10% и выше).

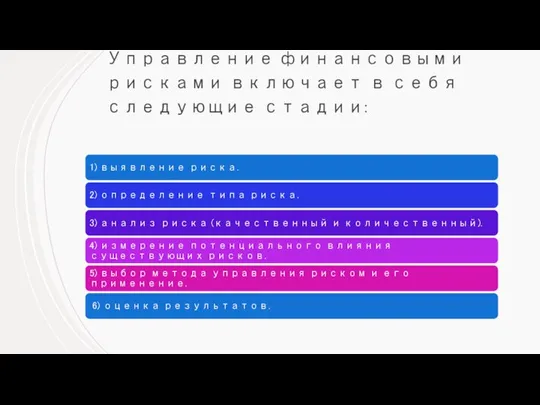

Слайд 10Управление финансовыми рисками включает в себя следующие стадии:

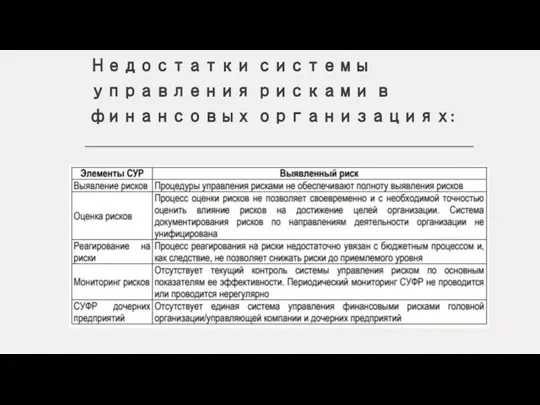

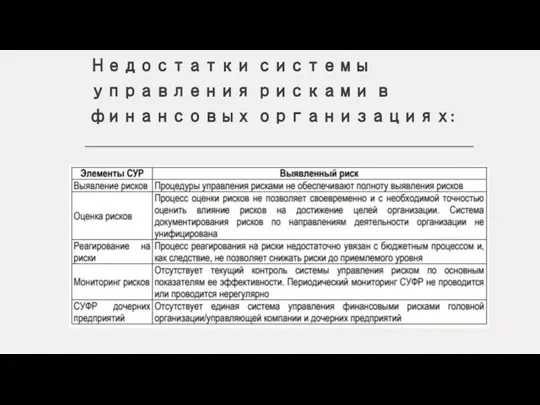

Слайд 11Недостатки системы управления рисками в финансовых организациях:

Слайд 12Различают следующие способы реагирования на рисковые события:

− избежание риска

– прекращение деятельности, ведущей

к риску;

− принятие риска

– не предпринимаются никаких действий для того, чтобы снизить вероятность влияния события (применяется к рискам, чье прогнозное влияние на финансовые результаты деятельности предприятия незначительно);

− снижение риска

– действия по уменьшению влияния риска (требует принятия решений, касающихся организации деятельности);

– передача риска – уменьшение влияния риска за счет переноса или иного распределения части риска (страхование и др. способы)

Слайд 13Мероприятия по снижению рисков компании:

Санный спорт

Санный спорт Создание системы защиты ИСПДн Работники ООО Металлобаза

Создание системы защиты ИСПДн Работники ООО Металлобаза Имидж делового человека

Имидж делового человека поддержка научных исследований аспирантов в рамках федеральной целевой программы «Научные и научно-педагогические кадры иннова

поддержка научных исследований аспирантов в рамках федеральной целевой программы «Научные и научно-педагогические кадры иннова Фрагменты. Мебель. Техника

Фрагменты. Мебель. Техника Работа с Excel

Работа с Excel Презентация на тему Класс Млекопитающие или звери (7 класс)

Презентация на тему Класс Млекопитающие или звери (7 класс) Fair and Equitable Treatment

Fair and Equitable Treatment МОСКОВСКИЙ ГОРОДСКОЙ ПЕДАГОГИЧЕСКИЙ УНИВЕРСИТЕТ ФАКУЛЬТЕТ СПЕЦИАЛЬНОЙ ПЕДАГОГИКИ

МОСКОВСКИЙ ГОРОДСКОЙ ПЕДАГОГИЧЕСКИЙ УНИВЕРСИТЕТ ФАКУЛЬТЕТ СПЕЦИАЛЬНОЙ ПЕДАГОГИКИ Презентация на тему Дети капитана Гранта

Презентация на тему Дети капитана Гранта Команда Мечты

Команда Мечты Лук от семи недуг

Лук от семи недуг Презентация на тему Чем древнейшие люди отличались от людей нашего времени

Презентация на тему Чем древнейшие люди отличались от людей нашего времени  Природные комплексы Азовского и Белого морей

Природные комплексы Азовского и Белого морей Налоги, банки, бизнес 2019

Налоги, банки, бизнес 2019 ФНПЦ ММПП «САЛЮТ»

ФНПЦ ММПП «САЛЮТ» Физкультурные минутки на уроках информатики

Физкультурные минутки на уроках информатики Технология кладки кирпичной перегородки

Технология кладки кирпичной перегородки Topic: Telephone. Listening

Topic: Telephone. Listening Старшая группа «Почемучки»

Старшая группа «Почемучки» Защита прав потребителей финансовых услуг/ продуктов

Защита прав потребителей финансовых услуг/ продуктов Архитектура и технологии NGN

Архитектура и технологии NGN  Основы нормативного подхода к планированию персонала

Основы нормативного подхода к планированию персонала Методы обучения с использованием модульных программ на компетентностной основе

Методы обучения с использованием модульных программ на компетентностной основе Задачи на увеличение и уменьшение числа (1 класс)

Задачи на увеличение и уменьшение числа (1 класс) Электронагревательные приборы в нашем доме

Электронагревательные приборы в нашем доме Эксплуатация газовых скважин

Эксплуатация газовых скважин Аудитория Уанетаянварь 2010 г.

Аудитория Уанетаянварь 2010 г.