Содержание

- 2. Литература 1.ФЗ «Об инвестиционной деятельности в РФ , осуществляемой в форме капитальных вложений» от 25.02.99,№39-ФЗ. 2.ФЗ

- 3. Литература 4.Гитман Л., Джонк М.Основы инвестирования. - М.:Дело , 1997. 5.Шарп В., Александер Г., Бейли Дж.

- 4. Литература 7.Елизаветин М.Е. Иностранный капитал в экономике России , - М.: Международные отношения , 2004. 8.Лимитовский

- 5. Литература 11.Деева А.И. Инвестиции- М.:Экзамен , 2004 12.Инвестиции / Г.П. Подшиваленко , Н.И.Лахметкина , М.В.Макарова –М.:КНОРУС,2008.

- 6. Литература 14.Валинурова Л.С. Управление инвестиционной деятельностью- М.: КНОРУС ,2005 15.Рынок ценных бумаг / Под ред. В.А.

- 7. Литература 17.Аскинадзи В.М., Максимова В.Ф.Инвестиционное дело.М.: Маркет ДС,2007. 18.www.ivr.ru 19.www.iep.ru 20.www.finam.ru

- 8. Тема 1. Инвестиции и их место в экономике

- 9. План 1. Экономическая сущность инвестиций и их структура 2.Понятие инвестиционной деятельности. 3.Инвестиционный климат. 4.Государственное регулирование инвестиционной

- 10. 1.Экономическая сущность инвестиций, их классификации и структура. Инвестиции – денежные средства, ценные бумаги , иное имущество,

- 11. Классификация инвестиций 1) по объектам вложений ; 2) по срокам вложений ; 3) по стратегическим целям

- 12. По объектам вложений В реальные средства( земля , здания, оборудование, нематериальные активы ) – капитальные вложения;

- 13. По срокам вложений Краткосрочные ( не более 1 года) Среднесрочные ( от 1 до 3 лет)

- 14. По характеру участия инвестора в инвестиционном процессе Прямые ( в ценные бумаги с целью получения права

- 15. По формам собственности инвестора Государственные ; Частные ; Иностранные .

- 16. Структура инвестиций - это их состав по видам и направлению использования , а также удельный вес

- 17. Структура инвестиций : Технологическая ; Воспроизводственная; По источникам финансирования ; По видам собственности; Территориальная.

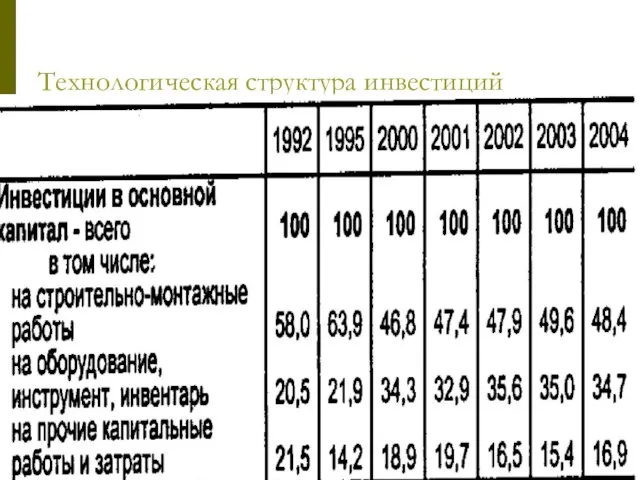

- 18. Технологическая структура инвестиций Даёт представление о составе затрат на строительно - монтажные работы , приобретение машин

- 19. Состав затрат на строительно- монтажные работы возведение новых , расширение , реконструкция и техническое перевооружение постоянных

- 20. Расходы на приобретение оборудования , инструмента и инвентаря На оборудование , требующее монтажа (которое может быть

- 21. Прочие капитальные вложения состоят из затрат На проектно- изыскательские работы На геолого- разведочные работы На содержание

- 22. Технологическая структура инвестиций

- 23. Воспроизводственная структура Характеризует распределение и соотношение инвестиций по формам воспроизводства основных производственных фондов: на реконструкцию ,

- 24. По видам деятельности(Отраслевая структура) Характеризует распределение и соотношение капитальных вложений по видам деятельности (отраслям промышленности и

- 25. Структура по источникам финансирования Отражает распределение и соотношение капитальных вложений по источникам финансирования : собственных и

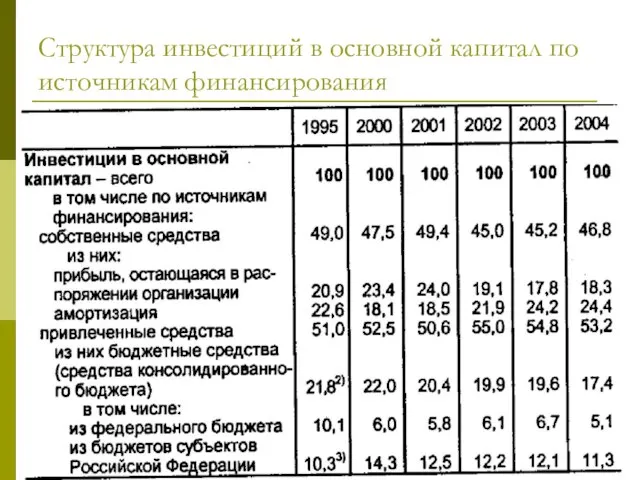

- 26. Структура инвестиций в основной капитал по источникам финансирования

- 27. Структура по формам собственности Характеризует распределение и соотношение капитальных вложений в разрезе форм собственности : государственной

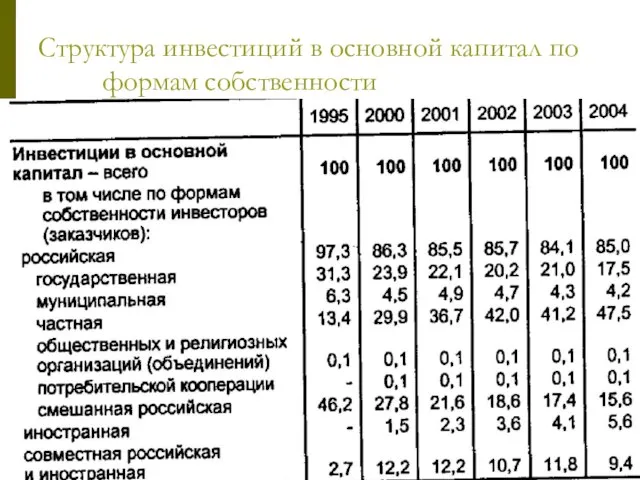

- 28. Структура инвестиций в основной капитал по формам собственности

- 29. Территориальная структура Характеризует распределение и соотношение капитальных вложений по территориям , регионам , краям.

- 30. Инвестирование - это вложение капитала(инвестиций) в целях получения дохода в будущем , компенсирующего инвестору отложенное потребление

- 31. Факторы , влияющие на инвестирование Временной ; Инфляционный ; Фактор неопределённости или риска.

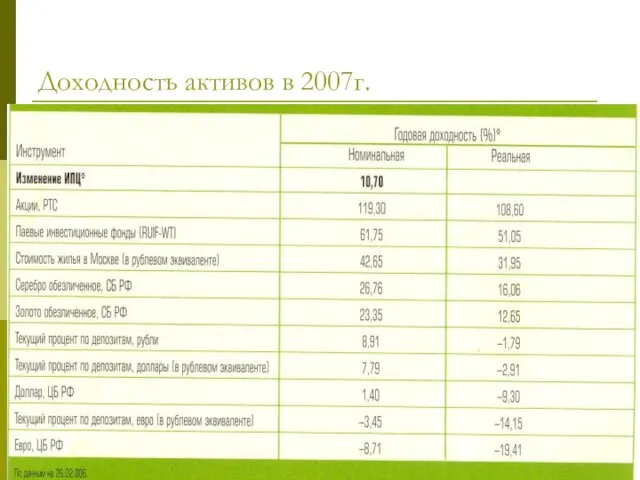

- 32. Доходность активов в 2007г.

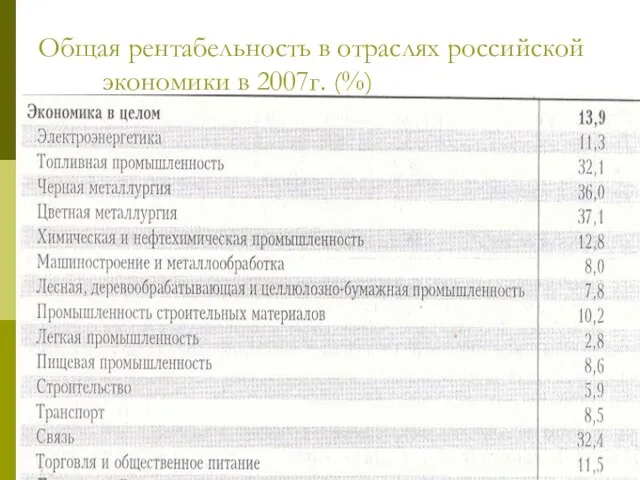

- 33. Общая рентабельность в отраслях российской экономики в 2007г. (%)

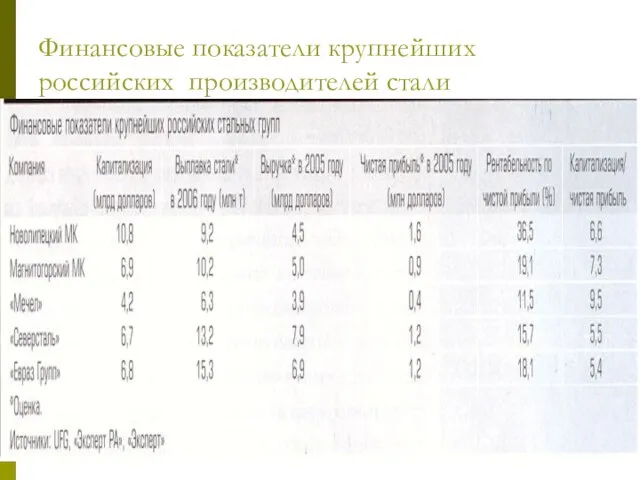

- 34. Финансовые показатели крупнейших российских производителей стали

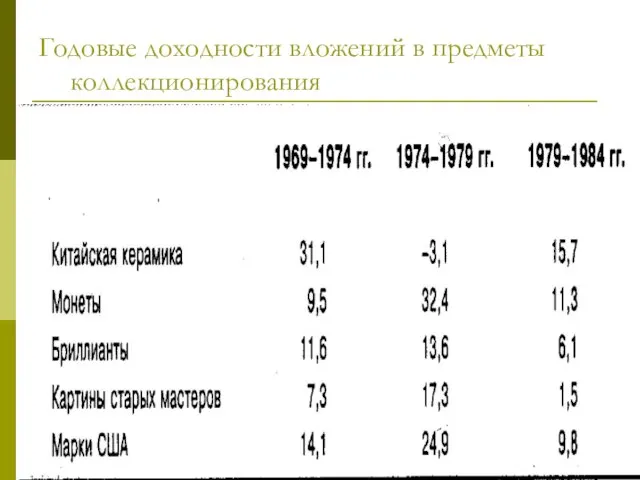

- 35. Годовые доходности вложений в предметы коллекционирования

- 36. Инвестиционный или холдинговый период -это период времени от момента приобретения инвестиции до её конечной реализации или

- 37. Два подхода к определению инвестирования 1.Экономический –это процесс вложения инвестиций только в реальные объекты . 2.Расширительная

- 38. На общеэкономическом уровне инвестиции требуются для: Расширенного воспроизводства; Структурных преобразований в стране; Повышения конкурентоспособности отечественной продукции;

- 39. На микроуровне инвестиции способствуют Развитию и упрочнению позиции компании ; Обновлению основных фондов ; Росту технического

- 40. 2.Понятие инвестиционной деятельности. Инвестиционная деятельность- это вложение инвестиций(инвестирование) и осуществление практических действий в целях получения прибыли

- 41. Субъекты инвестиционной деятельности - все участники реализации инвестиционных проектов : инвесторы, заказчики , подрядчики, пользователи объектов

- 42. Инвесторы - субъекты инвестиционной деятельности , осуществляющие вложение собственных , заёмных и привлечённых средств в форме

- 43. Инвесторами могут быть Правительство РФ; Органы местного самоуправления ; Отечественные предприятия; Совместные предприятия; Зарубежные юридические лица;

- 44. Индивидуальные инвесторы - инвесторы , вкладывающие собственные средства и присваивающие результаты инвестиционной деятельности(физические и юридические лица,

- 45. Институциональные инвесторы - инвесторы , осуществляющие свою деятельность за счёт средств других физических и юридических лиц

- 46. По целям инвестирования инвесторов делят на стратегических и портфельных

- 47. Застройщик - инвестор , обладающий правами на земельный участок под застройку.

- 48. Заказчик -это уполномоченные инвестором физические или юридические лица, которые занимаются разработкой технико- экономических обоснований, проведением инженерных

- 49. Подрядчики - проектно – изыскательские и строительные фирмы, пусконаладочные организации, производственные фирмы.

- 50. Пользователи объектов - физические и юридические лица ,в том числе иностранные , а также государственные органы

- 51. 3.Инвестиционный климат - это совокупность экономических, социальных , политических условий , обеспечивающих в стране надёжное и

- 52. Факторы , воздействующие на инвестиционный климат 1.Макроэкономические ( динамика ВВП, уровень инфляции , процентные ставки ,

- 53. Факторы , воздействующие на инвестиционный климат 4.Информационное обеспечение (полнота и доступность информации об инвестиционных возможностях в

- 54. Факторы , воздействующие на инвестиционный климат 5.Предсказуемость , прозрачность страны для инвесторов (наличие чётких, облечённых в

- 55. Факторы , воздействующие на инвестиционный климат 6.Задолженность по внешним обязательствам международным экономическим и финансовым организациям. Отражается

- 56. (продолжение) Показатель включает девять составляющих :политический риск , экономические перспективы , показатель внешней задолженности , долг

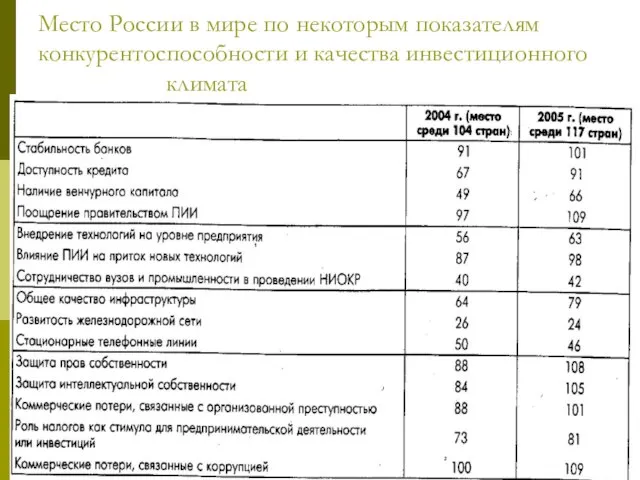

- 57. Место России в мире по некоторым показателям конкурентоспособности и качества инвестиционного климата

- 58. 4.Государственное регулирование инвестиционной деятельности - это формы и методы административного и экономического характера , используемые органами

- 59. Инвестиционная деятельность регулируется Общим государственным законодательством ( ГК, НК , ) ; Специальными нормативными актами (ФЗ

- 60. Методы государственного регулирования инвестиционной деятельности : Административные ( прямые); Экономические ( косвенные ).

- 61. Инструменты административных методов регулирования Законодательные и нормативные акты , содержащие регламенты , запреты , ограничения ,

- 62. Инструменты административных методов регулирования Стандарты и осуществление контроля за их соблюдением; Выпуск облигационных займов , гарантированных

- 63. Инструменты экономических методов регулирования Система налогов , механизм начисления амортизации и использования амортизационных отчислений ; Специальные

- 64. Инструменты экономических методов регулирования Развитие сети информационно- аналитических центров; Переоценки основных фондов в соответствии с темпами

- 65. 5.Формы и объекты инвестирования 1.Коллективные формы инвестирования 2.Социальные инвестиции 3.Иностранные инвестиции 4.Лизинг

- 66. 1)Коллективное инвестирование - осознанное и целенаправленное вложение средств мелким инвестором в отдельное предприятие (фонд) в расчёте

- 67. Характерные черты 1.лица, предоставляющие свои денежные средства финансовому посреднику, сами несут инвестиционные риски; 2. при объединении

- 68. Характерные черты (продолжение) 3.частный инвестор может сам выбрать схему инвестирования в соответствии со своими предпочтениями

- 69. Коллективные формы инвестирования 1.ПИФы 2.Негосударственные пенсионные фонды 3.Общие фонды банковского управления

- 70. Паевые инвестиционные фонды созданы в виде контрактных фондов Достоинства этого: 1.исключение двойного налогообложения 2.не акционерное общество,

- 71. Преимущественное инвестирование средств в один из активов позволяет выделять Фонды акций Фонды облигаций Фонды смешанных инвестиций

- 72. Виды ПИФов 1.открытые 2.интервальные 3.закрытые

- 73. Открытые фонды Могут выпускать и выкупать паи по требованию инвестора. Как правило, паи таких фондов продаются

- 74. Закрытые фонды осуществляют первичное размещение паёв путём публичной продажи. После этого они могут осуществлять дополнительные выпуски

- 75. Интервальные фонды Могут продавать и выкупать паи без специального разрешения на то со стороны всех инвесторов.

- 76. Состав и структура ПИФов 1.Минимальная сумма, по достижении которой фонд считается сформированным. Для открытых и закрытых

- 77. Состав и структура ПИФов 2.В состав активов инвестиционных фондов могут входить : Государственные ценные бумаги РФ

- 78. Инвестиционный пай - это именная ценная бумага , удостоверяющая право её владельца на получение денежных средств

- 79. Стоимость чистых активов фонда(СЧА) - это разность всех активов фонда , оцененных по рыночной цене, или

- 80. Негосударственные пенсионные фонды (НПФ) - это особая организационно- правовая форма некоммерческой организации социального обеспечения , основным

- 81. Деятельность НПФ по негосударственному пенсионному обеспечению включает аккумулирование пенсионных взносов , размещение пенсионных резервов в соответствии

- 82. Общие фонды банковского управления (ОФБУ) являются аналогом ПИФов и формируются коммерческими банками. Фондам разрешено вкладывать в

- 83. Определение ОФБУ ОФБУ – это расширенная форма доверительного управления имуществом учредителя управления, выражающаяся в объединении имущества

- 84. Учредитель управления (клиент, вкладчик) заключает с доверительным управляющим договор доверительного управления. При этом доверительный управляющий ОФБУ

- 85. Доверительный управляющий ОФБУ кредитная организация, созданная и функционирующая в соответствии с требованиями текущего законодательства РФ и

- 86. Требования к управляющим ОФБУ с момента государственной регистрации прошло не менее 1 года; размер собственных средств

- 87. Регулирование деятельности ОФБУ Регулирующую функцию осуществляет Банк России в соответствии с нормативными правовыми актами РФ Контроль

- 88. Регулирование деятельности ОФБУ Учет операций с имуществом осуществляет доверительный управляющий с использованием счетов доверительного управления Аналитический

- 89. Объекты доверительного управления денежные средства в валюте РФ и в иностранной валюте ценные бумаги природные драгоценные

- 90. Выплата доходов Доходы перечисляются учредителю в форме: уплаты накопленных процентов на долю в составе ОФБУ присоединения

- 91. Инвестиционные ограничения ОФБУ не могут вкладывать более 15% своих активов в ценные бумаги одного эмитента либо

- 92. Налогообложение При возврате имущества, принадлежащих вкладчику его доход попадает под налогообложение, при условии, что цена пая

- 93. Налогообложение При возникновении дохода НДФЛ составляет 13 % от него, уплачивается только при фактической продаже паев:

- 94. Налогообложение Банк как налоговый агент перечисляет 13 % с дохода физического лица (резидента РФ), в бюджет

- 95. Риски Инвестиционный риск неполучение или недополучение прироста капитала по сравнению с альтернативными способами вложений Рыночный риск

- 96. Риски Риск потери ликвидности ценной бумаги или исключения ее из листинга биржи Операционный риск сбои в

- 97. Востребованность ОФБУ ОФБУ востребована среди людей зрелых и обеспеченных. Возраст участника фонда ОФБУ – 35-44 лет,

- 98. Преимущество ОФБУ перед ПИФами более широкие инвестиционные возможности и свобода при формировании инвестиционного портфеля, - более

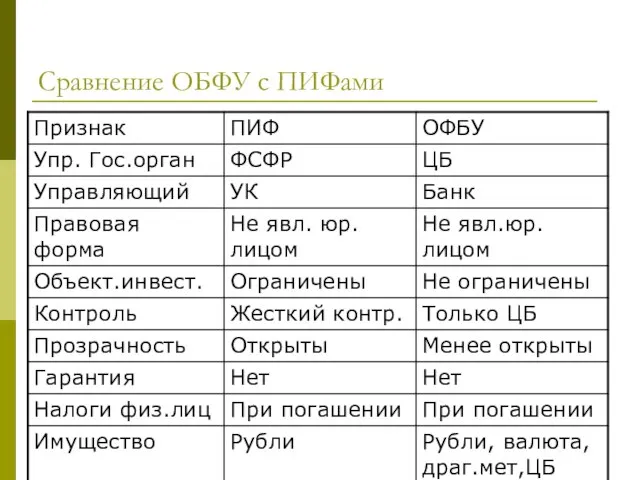

- 99. Сравнение ОБФУ с ПИФами

- 100. 2)Корпоративная социальная ответственность Производство качественной продукции и услуг для потребителей Создание привлекательных рабочих мест, выплата легальных

- 101. (продолжение) Построение добросовестных отношений со всеми заинтересованными сторонами Эффективное ведение бизнеса, ориентированное на создание добавленной стоимости

- 102. Социальные инвестиции -материальные, технологические, управленческие или иные ресурсы , а также финансовые средства компаний , направляемые

- 103. 3)Иностранные инвестиции регулируются законом № 160-ФЗ« Об иностранных инвестициях в РФ»

- 104. Классификация иностранных инвестиций 1.Прямые 2.Портфельные 3.Прочие

- 105. Формы иностранных инвестиций Долевое участие в капитале предприятий, создаваемых совместно с юридическими лицами либо гражданами РФ

- 106. (Продолжение) Приобретение паёв, акций, облигаций Приобретение прав пользования землёй и иными природными ресурсами Приобретение иных имущественных

- 107. 4)Сущность лизинга Лизинг - совокупность экономических и правовых отношений , возникающих в связи с реализацией договора

- 108. Договор лизинга - это договор , в соответствии с которым лизингодатель обязуется приобрести в собственность указанное

- 109. Предметом договора лизинга могут быть любые непотребляемые вещи , в том числе предприятия и другие имущественные

- 110. К прямым участникам лизинговой сделки Относятся Лизингополучатель; Лизингодатель ; Продавец.

- 111. Лизингополучатель физическое или юридическое лицо , которое в соответствии с договором лизинга обязано принять предмет лизинга

- 112. Лизингодатель физическое или юридическое лицо , которое за счёт привлечённых и (или) собственных денежных средств приобретает

- 113. Продавец -физическое или юридическое лицо , которое в соответствии с договором купли-продажи с лизингодателем продаёт лизингодателю

- 114. Принципиальная схема финансового лизинга

- 115. После окончания договора лизинга возможно: 1)Приобрести объект сделки по согласованной цене в собственность; 2)Продлить лизинговой договор

- 116. Косвенные участники лизинговой сделки Коммерческие и инвестиционные банки ; Гаранты лизинговых сделок ; Страховые компании ;

- 117. Виды и формы лизинговых операций Виды лизинга: Финансовый и Оперативный лизинг.

- 118. Особенности финансового лизинга 1.Лизингодатель закупает имущество для передачи его в лизинг по указанию лизингополучателя. 2.Кроме лизингодателя

- 119. Оперативный лизинг характеризуется тем, что 1.Лизингодатель закупает имущество на свой страх и риск , а не

- 120. Оперативный лизинг (продолжение ) 4.Предмет лизинга может быть передан в лизинг неоднократно в течение полного срока

- 121. По отношению к арендуемому имуществу Лизинг делится на Чистый ; Полный ; Частичный.

- 122. Чистый лизинг характерен тем , что все расходы по обслуживанию имущества принимает на себя лизингополучатель.

- 123. Полный лизинг -лизингодатель принимает на себя все расходы по обслуживанию имущества.

- 124. Частичный лизинг характеризуется тем ,что на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

- 125. По типу финансирования Лизинг делится на Срочный ; Возобновляемый.

- 126. Срочный лизинг когда имеет место одноразовая аренда имущества.

- 127. Возобновляемый лизинг при котором после истечения первого срока договор лизинга продлевается на следующий период.

- 128. В зависимости от состава участников различаются виды лизинга : Двусторонний ; Финансовый ; Возвратный ; Сублизинг.

- 129. Двусторонний лизинг, или прямой -если лизингодатель обеспечивает покупку , как правило , за счёт своих собственных

- 130. Схема двустороннего лизинга

- 131. Финансовый лизинг Предусматривает в сделке трёх участников : поставщика , лизингодателя и лизингополучателя.

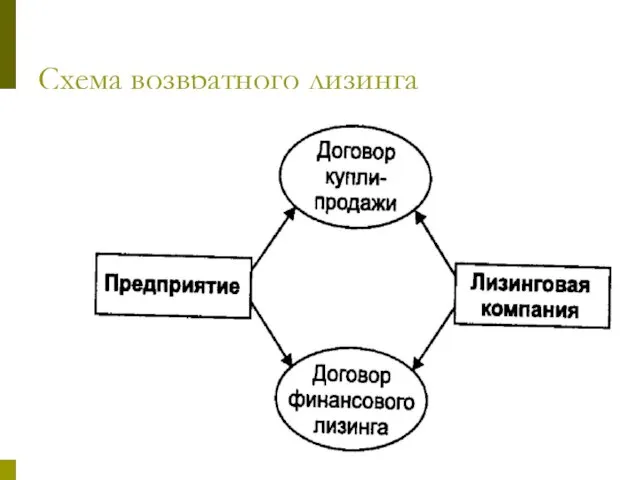

- 132. Возвратный лизинг , или лизбэк с двумя участниками с совмещением обязательств в одном лице , который

- 133. Схема возвратного лизинга

- 134. Сублизинг предусматривает , что имущество , которое получено в соответствии с договором лизинга , сдаётся в

- 135. Схема сублизинга

- 136. По типу имущества Различают: Лизинг движимого имущества (автотранспортные средства , станки , линии , различные виды

- 137. По степени окупаемости имущества Выделяют Лизинг с полной окупаемостью ; Лизинг с неполной окупаемостью.

- 138. Лизинг с полной окупаемостью когда в течение срока действия лизингового договора происходит полная или близкая к

- 139. Лизинг с неполной окупаемостью при котором в течение срока действия одного лизингового договора происходит частичная амортизация

- 140. В зависимости от сектора рынка , где проводятся лизинговые операции Различают формы Внутренний лизинг , когда

- 141. Правовое регулирование лизинга в РФ В конце 1990 –х гг – начале ХХ1 в в нашей

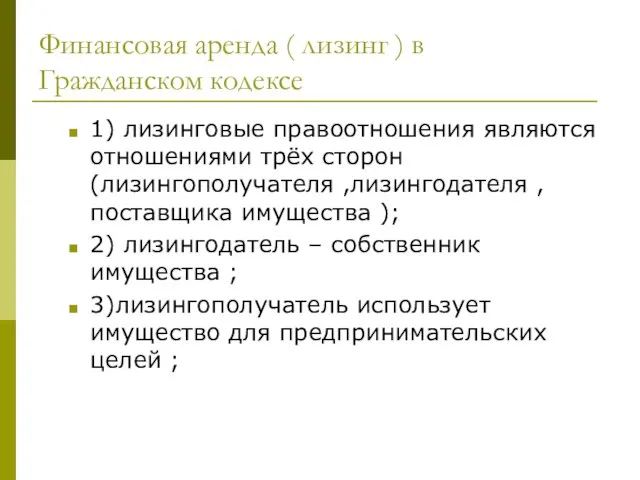

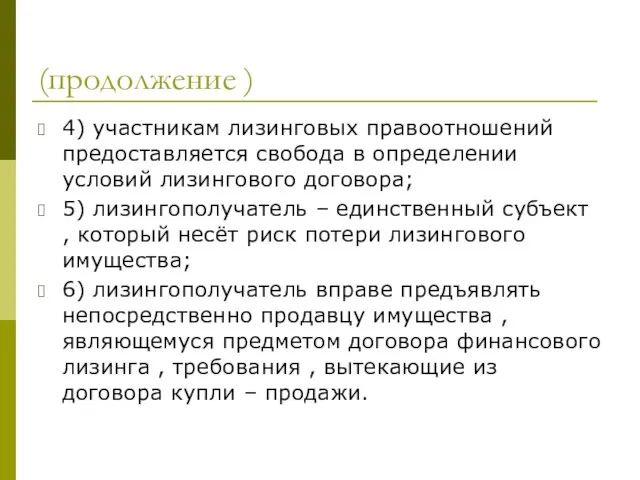

- 142. Финансовая аренда ( лизинг ) в Гражданском кодексе 1) лизинговые правоотношения являются отношениями трёх сторон (лизингополучателя

- 143. (продолжение ) 4) участникам лизинговых правоотношений предоставляется свобода в определении условий лизингового договора; 5) лизингополучатель –

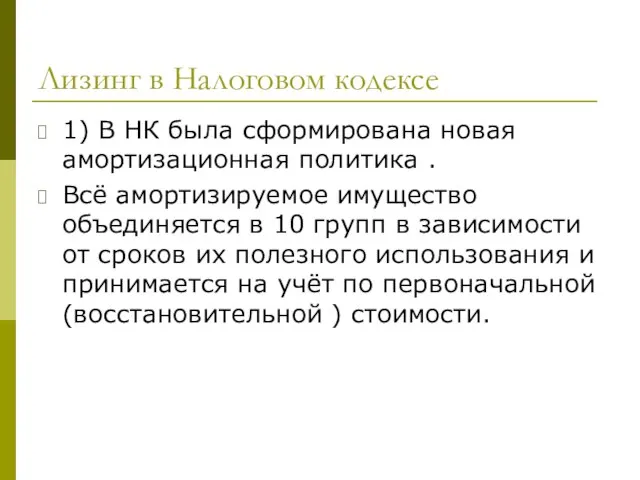

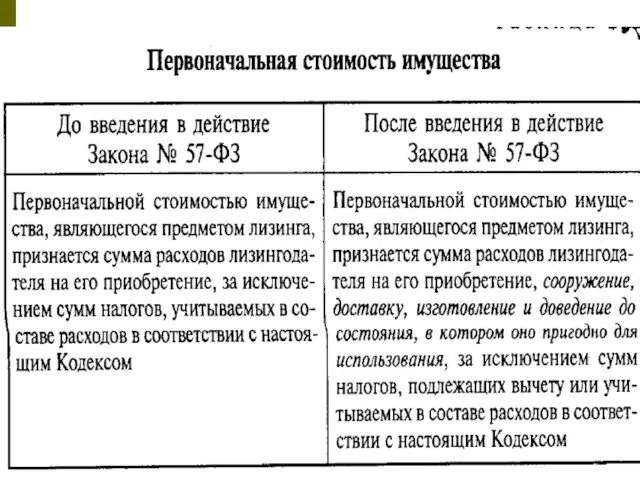

- 144. Лизинг в Налоговом кодексе 1) В НК была сформирована новая амортизационная политика . Всё амортизируемое имущество

- 146. (продолжение) 3) Налогоплательщики могут по своему выбору пользоваться двумя способами начисления амортизации – линейным и нелинейным.

- 147. Расчёт лизинговых платежей Структура лизинговых платежей: 1.Амортизация имущества; 2.Плата за финансовые ресурсы ; 3.Маржа лизингодателя; 4.Рисковая

- 148. Амортизация имущества Может начисляться а) на основе двух методов – линейного и нелинейного (метод уменьшающегося остатка

- 149. Плата за финансовые ресурсы Стоимость этих ресурсов колеблется в зависимости от положения на валютном и рублёвом

- 150. Маржа лизингодателя(комиссионное вознаграждение ) включает в себя собственные расходы лизингодателя и получаемую им прибыль(3-5 % без

- 151. Рисковая премия величина которой зависит от уровня различных видов рисков, с которыми сталкивается лизингодатель в ходе

- 152. Плата за дополнительные услуги лизингополучателю - консалтинговые , юридические , технические , , а также приобретение

- 153. Страховые платежи плата за различные формы страхования имущества , переданного в лизинг , возврата лизинговых платежей

- 154. Налоги которые выплачивает лизингодатель за сдаваемое в лизинг имущество , например налог на добавленную стоимость ,

- 155. Расчёт лизинговых платежей в соответствии с Методическими рекомендациями Минэкономики ЛП=АО+ПК+КВ+ДУ+НДС

- 156. Лизинговые платежи ЛП- общая сумма лизинговых платежей ; АО- величина амортизационных отчислений ; ПК- плата за

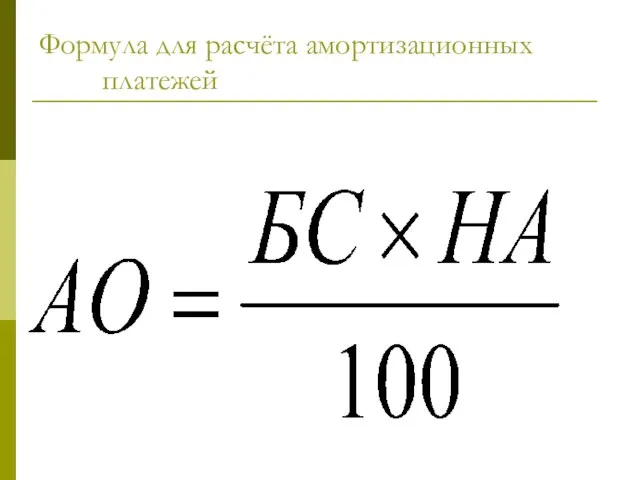

- 157. Формула для расчёта амортизационных платежей

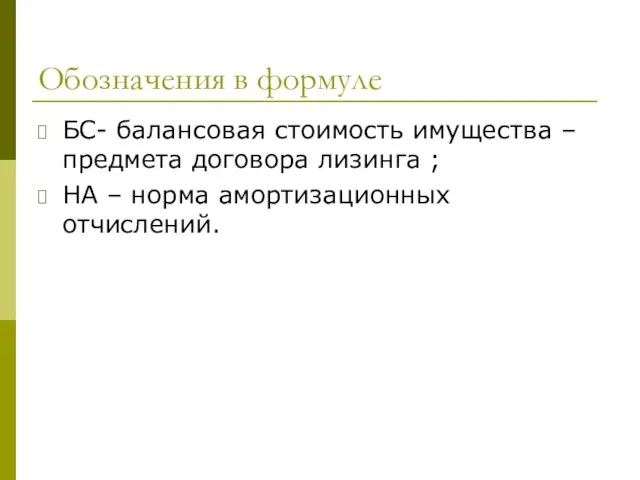

- 158. Обозначения в формуле БС- балансовая стоимость имущества – предмета договора лизинга ; НА – норма амортизационных

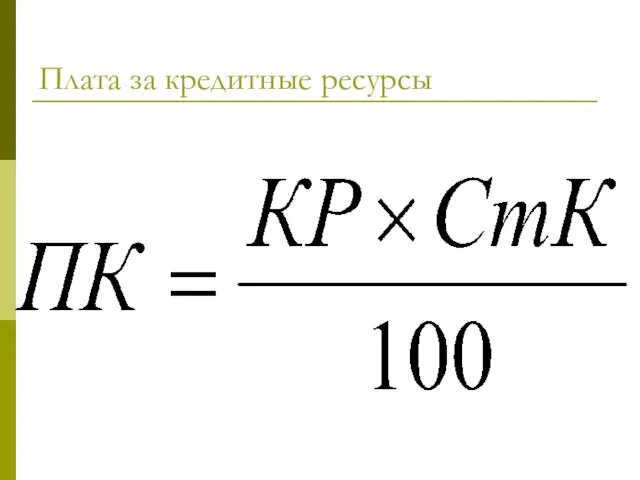

- 159. Плата за кредитные ресурсы

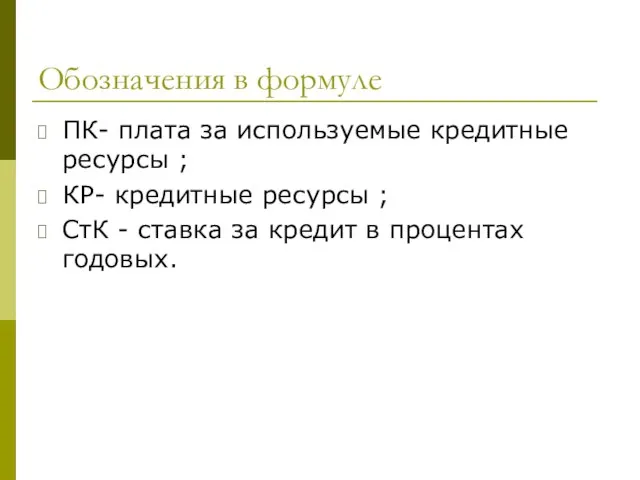

- 160. Обозначения в формуле ПК- плата за используемые кредитные ресурсы ; КР- кредитные ресурсы ; СтК -

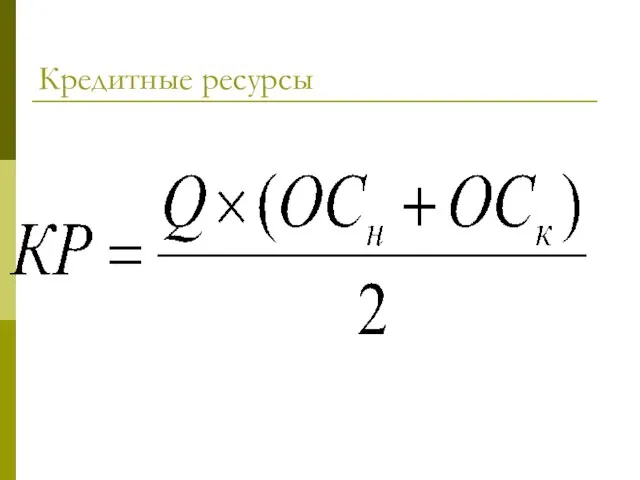

- 161. Кредитные ресурсы

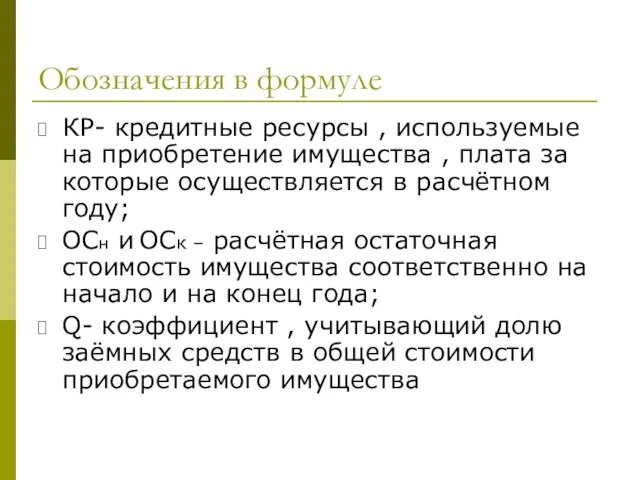

- 162. Обозначения в формуле КР- кредитные ресурсы , используемые на приобретение имущества , плата за которые осуществляется

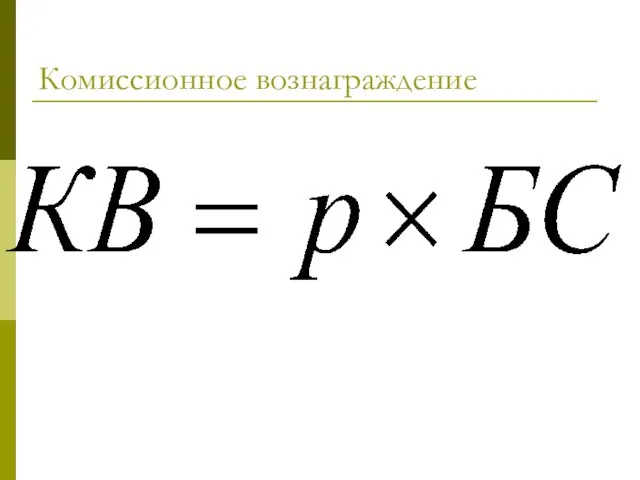

- 163. Комиссионное вознаграждение

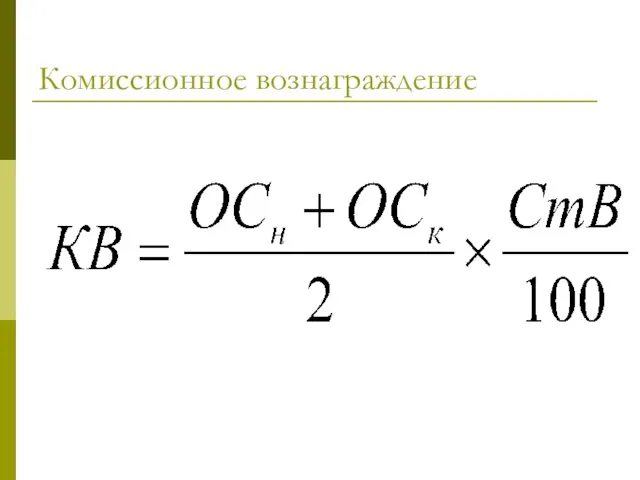

- 164. Обозначения в формуле Р – ставка комиссионного вознаграждения в процентах годовых от балансовой стоимости имущества; БС

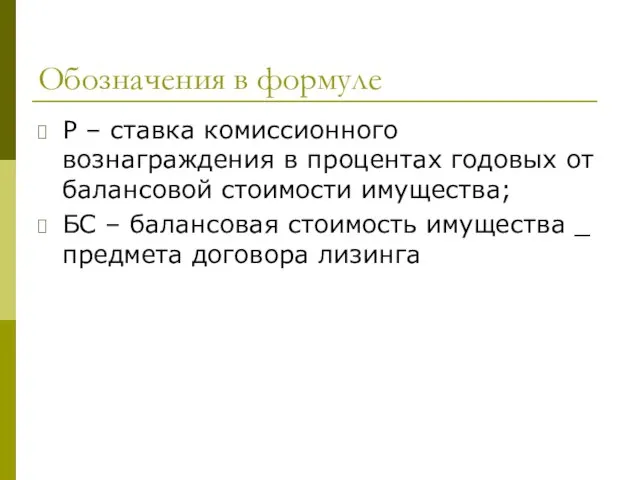

- 165. Комиссионное вознаграждение

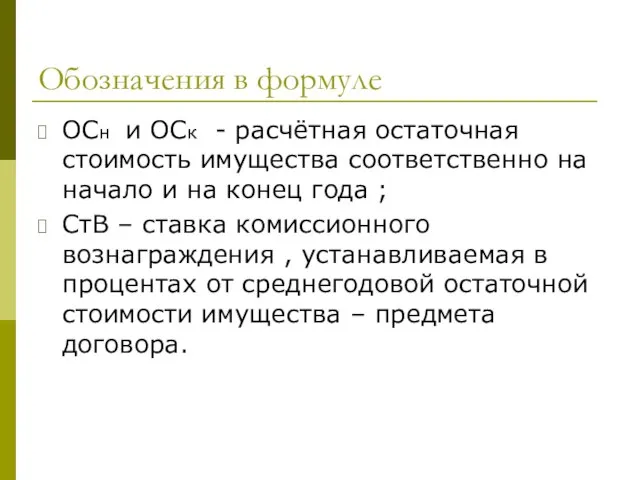

- 166. Обозначения в формуле ОСн и ОСк - расчётная остаточная стоимость имущества соответственно на начало и на

- 167. Плата за дополнительные услуги

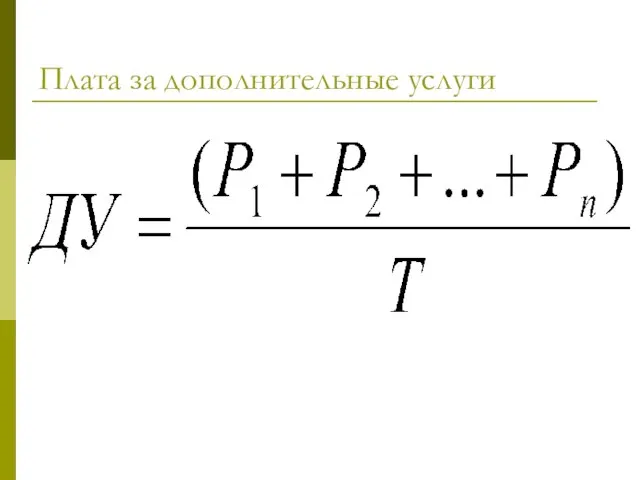

- 168. Обозначения в формуле ДУ – плата за дополнительные услуги в расчётном году ; Рп – расход

- 169. Налог на добавленную стоимость

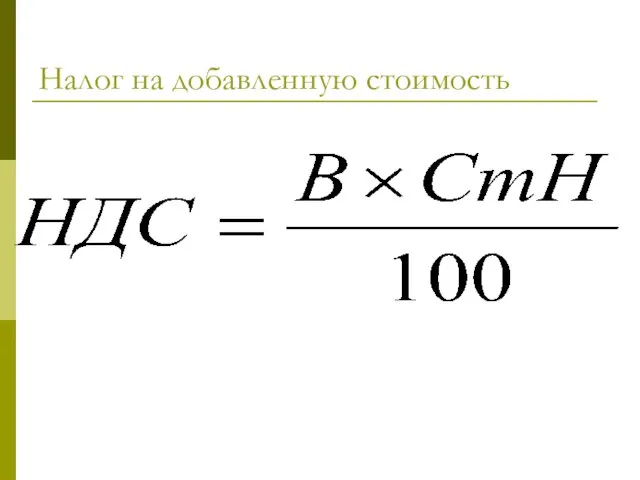

- 170. Налог на добавленную стоимость НДС – величина налога , подлежащего уплате в расчётном году ; В

- 171. Лизинговый взнос ЛВ к = ЛП : Т : 4; где ЛВк - размер ежеквартального лизингового

- 172. Пример. Расчёт лизинговых платежей по договору финансового лизинга с полной амортизацией Условия договора: Стоимость имущества 160

- 173. Пример (продолжение ) Дополнительные услуги лизингодателя: - командировочные расходы 6 млн.руб; - консалтинговые услуги 2 млн.руб.;

- 174. Расчёт среднегодовой стоимости имущества

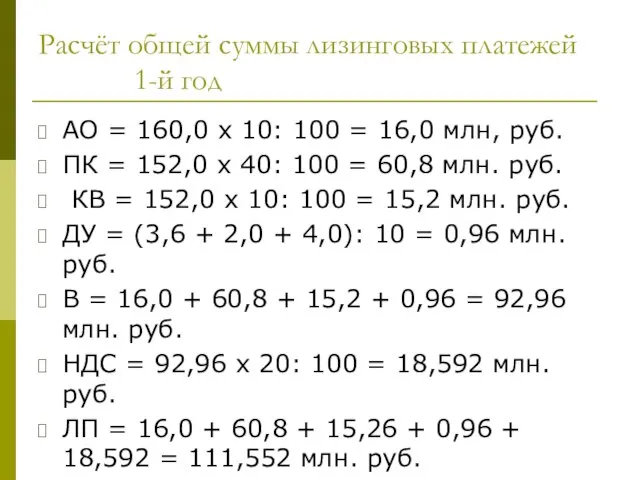

- 175. Расчёт общей суммы лизинговых платежей 1-й год АО = 160,0 х 10: 100 = 16,0 млн,

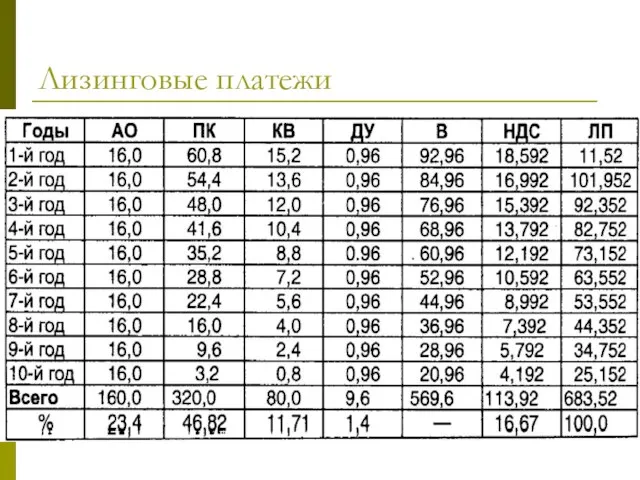

- 176. Лизинговые платежи

- 177. Размер лизинговых взносов 683,52 :10 = 68,352млн.руб

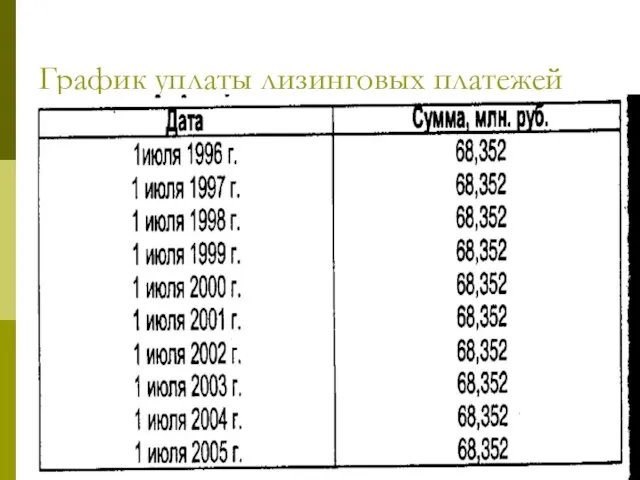

- 178. График уплаты лизинговых платежей

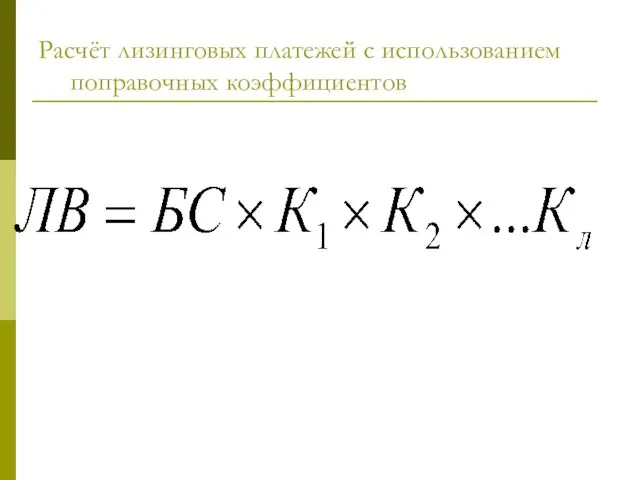

- 179. Расчёт лизинговых платежей с использованием поправочных коэффициентов

- 180. Обозначения в формуле БС – балансовая стоимость объекта (стоимость контракта) К1,2,л – коэффициенты , выражающие взаимосвязь

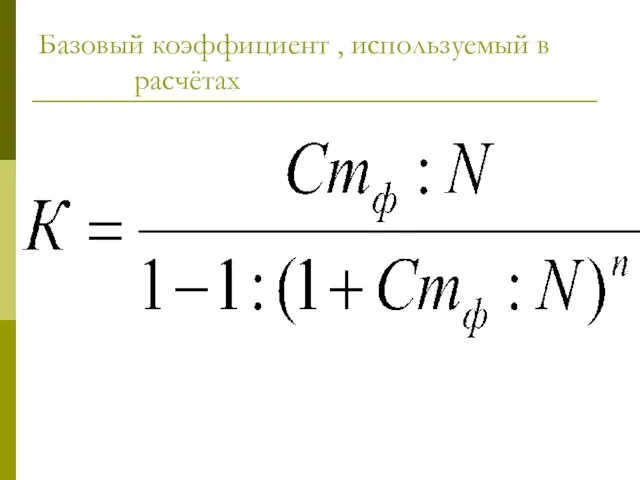

- 181. Базовый коэффициент , используемый в расчётах

- 182. Обозначения ,принятые в формуле Стф- ставка финансирования (Стк+Сткв) N- число платежей в год (1,2,4.12) n -

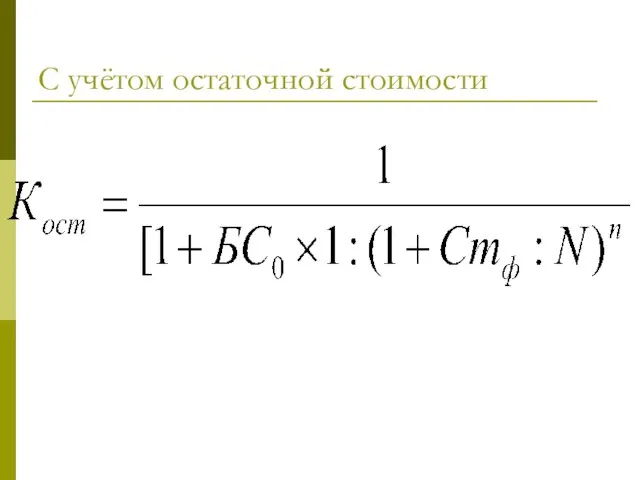

- 183. С учётом остаточной стоимости

- 184. Обозначения в формуле БСо – остаточная стоимость объекта в процентах от первоначальной стоимости

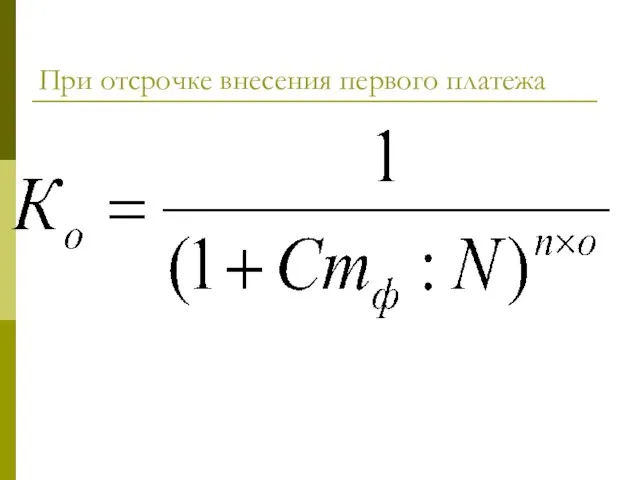

- 185. При отсрочке внесения первого платежа

- 186. Обозначения в формуле О- срок отсрочки в годах

- 187. Наиболее существенные выгоды от использования лизинга 1.Возможность применения механизма ускоренной амортизации 2.Возможность учёта предмета лизинга на

- 188. Наиболее существенные выгоды от использования лизинга 4.Отнесение перечисленных лизинговых платежей на расходы (себестоимость продукции) лизингополучателя ,

- 189. Наиболее существенные выгоды от использования лизинга 6. Лизингополучатель , пользуясь имуществом , применяет рассрочку платежа. 7.

- 191. Скачать презентацию

Из книжной сокровищницы Древней Руси

Из книжной сокровищницы Древней Руси Ур 5 (1)

Ур 5 (1) Искусство Европы рубежа 19-20 веков

Искусство Европы рубежа 19-20 веков Орнаментальные мотивы в художественном текстиле Индии. Часть 1

Орнаментальные мотивы в художественном текстиле Индии. Часть 1 Самоподготовка в школе полного дня

Самоподготовка в школе полного дня Мероприятия по ликвидации мест концентрации ДТП. Проект №3

Мероприятия по ликвидации мест концентрации ДТП. Проект №3 Федор Петрович Толстой (1783-1873). Натюрморт

Федор Петрович Толстой (1783-1873). Натюрморт Презентация без названия

Презентация без названия Полимеразная цепная реакция(ПЦР)

Полимеразная цепная реакция(ПЦР) Документознавство

Документознавство Рынок капитала

Рынок капитала Вкусный воскресный завтрак

Вкусный воскресный завтрак Несколько значений глаголов

Несколько значений глаголов Презентация на тему Три поросенка

Презентация на тему Три поросенка  Снайперские винтовки

Снайперские винтовки Презентация на тему Кошки

Презентация на тему Кошки Балансир Герасимова

Балансир Герасимова Кот-д’Ивуар

Кот-д’Ивуар Защита банковских карт

Защита банковских карт 656049, Алтайский край, г. Барнаул, ул. Ядринцева, 76 ?(385-2) 383684 @ sс

656049, Алтайский край, г. Барнаул, ул. Ядринцева, 76 ?(385-2) 383684 @ sс Презентация на тему: Внешнеэкономические связи ведущих развитых стран

Презентация на тему: Внешнеэкономические связи ведущих развитых стран Классы и объекты в Java

Классы и объекты в Java Технические открытия на рубеже XV-XVI вв

Технические открытия на рубеже XV-XVI вв Семя и проросток

Семя и проросток Сельское хозяйство России. Земледелие

Сельское хозяйство России. Земледелие Интергация детских деятельностей

Интергация детских деятельностей День биологического разнообразия

День биологического разнообразия Марциальные воды: первый русский курорт

Марциальные воды: первый русский курорт