Слайд 2Долгосрочные кривые издержек

Предполагают множество точек оптимального объема производства при разных уровнях масштаба;

Отсутствует

механизм оценки движения от одного уровня масштаба к другому.

Слайд 4ТИПЫ РЕШЕНИЙ ОТНОСИТЕЛЬНО ЭКОНОМИЧЕСКОГО АНАЛИЗА ЭФФЕКТИВНОСТИ НАМЕЧАЕМЫХ КАПИТАЛОВЛОЖЕНИИ

Расширение производственных помещений.

Новые или

усовершенствованные товары.

Замена: 1) замена изношенного завода или оборудования и 2) замена более эффективными станками оборудования, которое находится в рабочем состоянии, но устарело.

Аренда или приобретение.

Изготовление или приобретение.

Оборудование для обеспечения безопасность производства и охраны окружающей среды.

Прочие решения.

Слайд 5Методы оценки капиталовложений

Метод окупаемости

Метод дисконтированной стоимости

Метод внутреннего коэффициента окупаемости

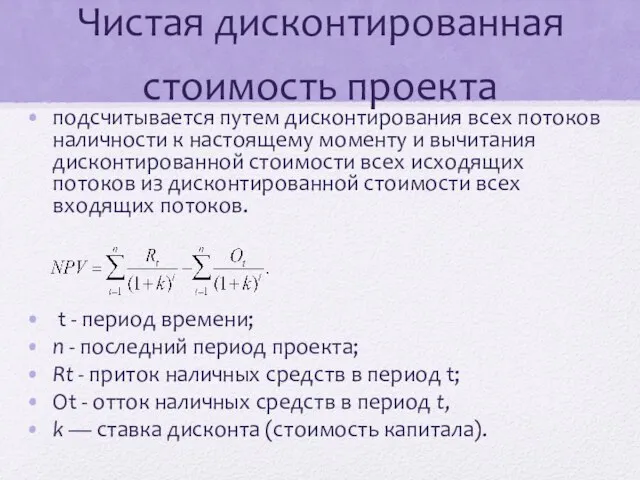

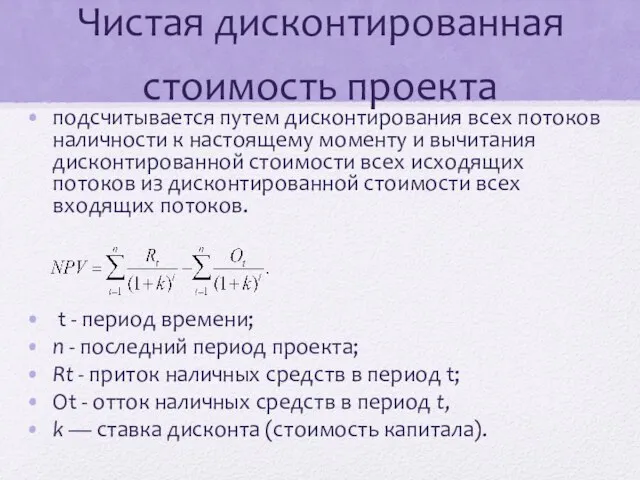

Слайд 6Чистая дисконтированная стоимость проекта

подсчитывается путем дисконтирования всех потоков наличности к настоящему

моменту и вычитания дисконтированной стоимости всех исходящих потоков из дисконтированной стоимости всех входящих потоков.

t - период времени;

n - последний период проекта;

Rt - приток наличных средств в период t;

Ot - отток наличных средств в период t,

k — ставка дисконта (стоимость капитала).

Слайд 7Ставка дисконта k

это процент, используемый для оценки проекта;

показатель представляет собой стоимость

привлеченных фондов (альтернативную стоимость капитала) и часто называется капитальными затратами (capital cost).

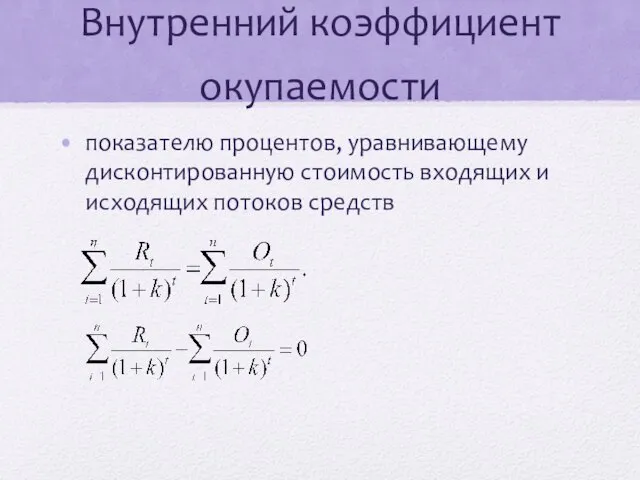

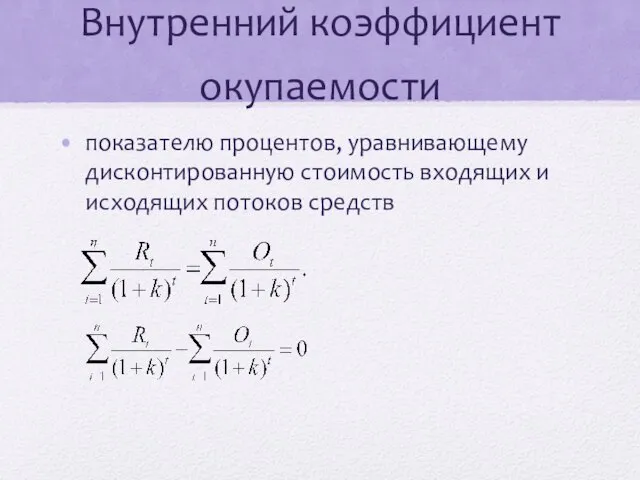

Слайд 8Внутренний коэффициент окупаемости

показателю процентов, уравнивающему дисконтированную стоимость входящих и исходящих потоков средств

Слайд 9Сравнение NPV и IRR

В подавляющем большинстве случаев и метод чистой дисконтированной стоимости

(NPV), и метод внутреннего коэффициента окупаемости (IRR) помогут принять правильное решение об одобрении или отклонении проекта, потому что когда

NPV>0,IRR>k;

NPV =0, IRR =k;

NPV<0,IRR

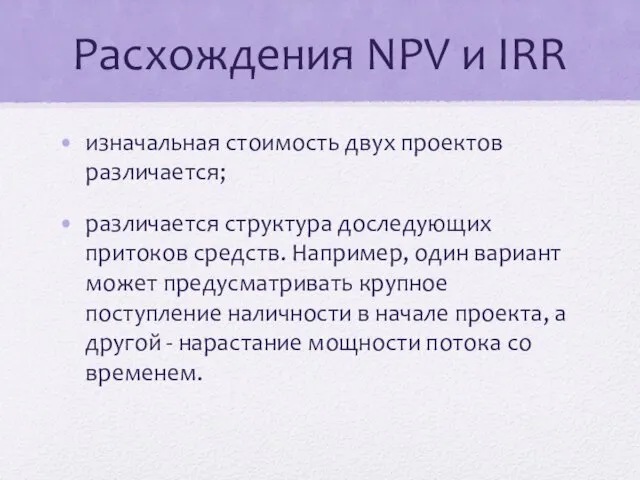

Слайд 10Расхождения NPV и IRR

изначальная стоимость двух проектов различается;

различается структура доследующих притоков средств.

Например, один вариант может предусматривать крупное поступление наличности в начале проекта, а другой - нарастание мощности потока со временем.

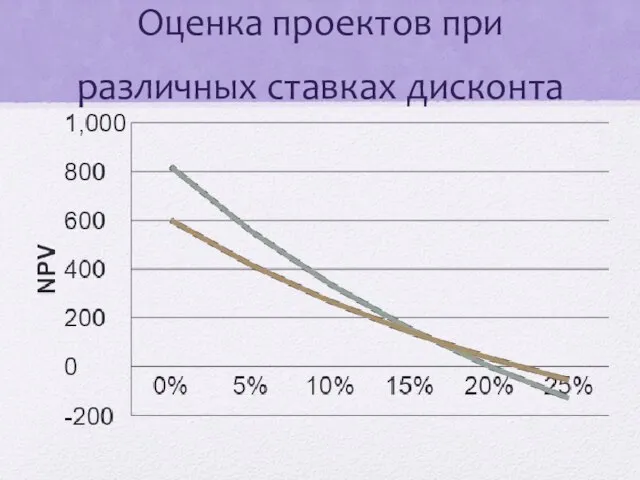

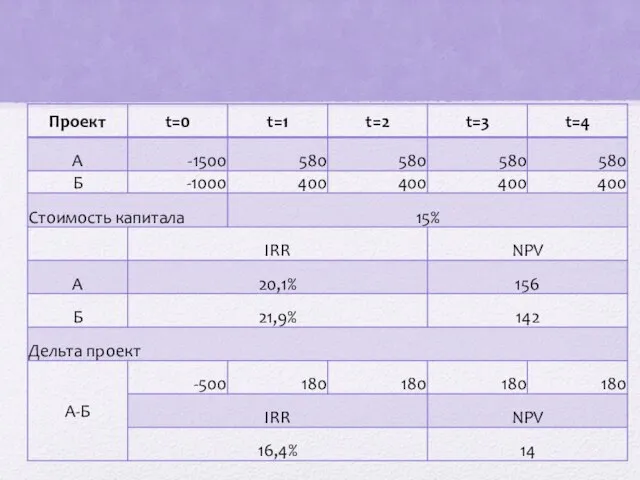

Слайд 12Оценка проектов при различных ставках дисконта

Слайд 13Экономический анализ эффективности капиталовложений

Компания достигнет оптимального бюджета инвестиций в точке, где

пересекаются кривые предельных инвестиционных возможностей и предельной стоимости капитала.

IRR > MCC

Слайд 14Лимитирование капиталовложений

Чтобы создать максимум стоимости в условиях ограниченных финансовых ресурсов, фирма должны

выбрать такую комбинацию проектов, которая сможет обеспечить максимально высокую чистую дисконтированную стоимость в условиях ограничений расходов.

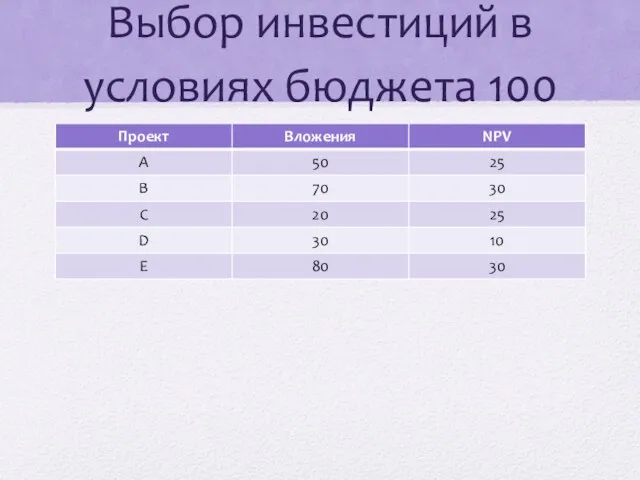

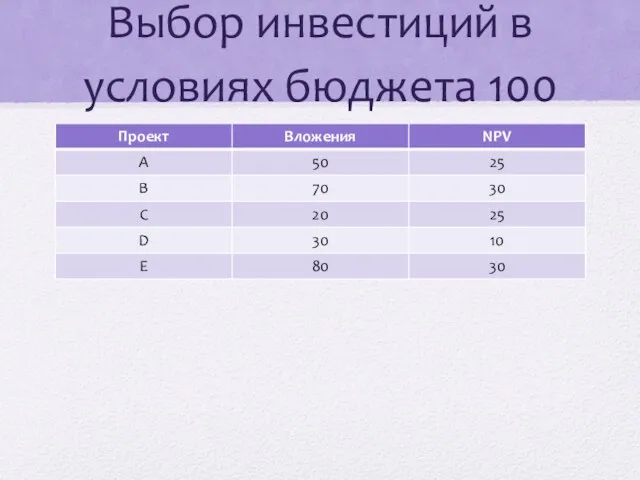

Слайд 15Выбор инвестиций в условиях бюджета 100

Слайд 16ИСТОЧНИКИ ДЕЛОВОГО РИСКА

Экономическая ситуация.

Колебания в отдельных отраслях.

Конкуренция и технологические изменения.

Изменения в предпочтениях потребителей.

Издержки и затраты.

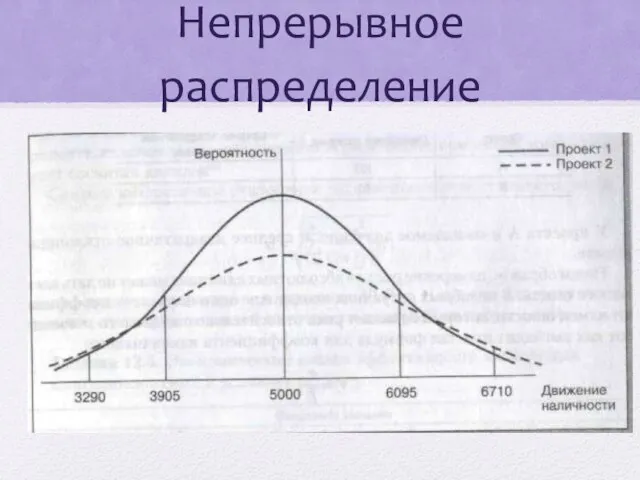

Слайд 17Распределение вероятностей для движений наличности

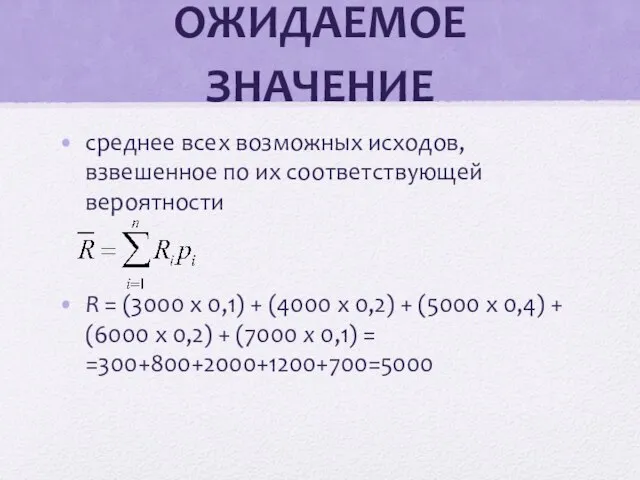

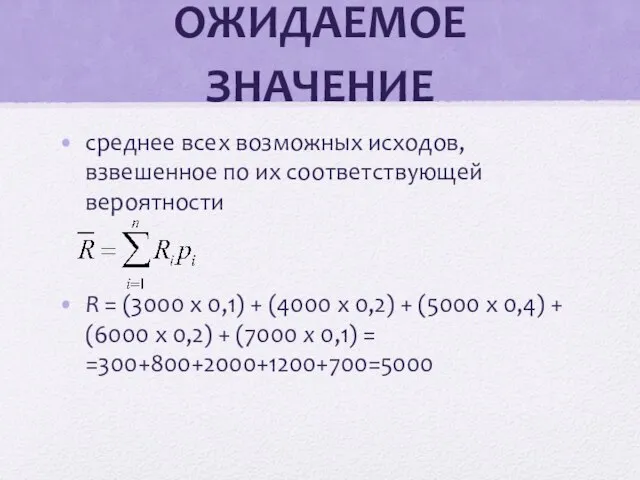

Слайд 18ОЖИДАЕМОЕ ЗНАЧЕНИЕ

среднее всех возможных исходов, взвешенное по их соответствующей вероятности

R = (3000

х 0,1) + (4000 х 0,2) + (5000 х 0,4) + (6000 х 0,2) + (7000 х 0,1) = =300+800+2000+1200+700=5000

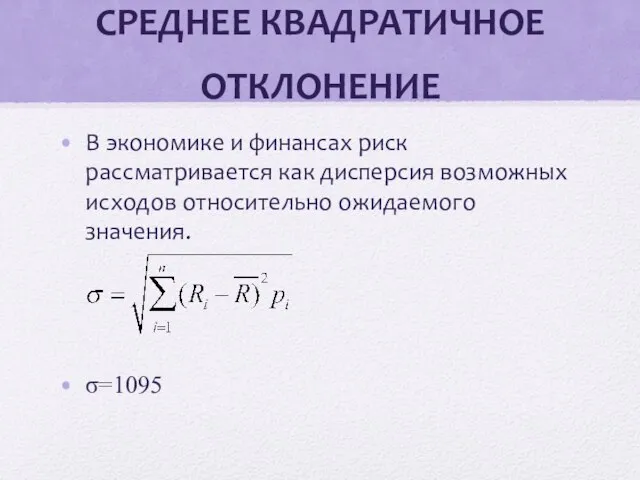

Слайд 19СРЕДНЕЕ КВАДРАТИЧНОЕ ОТКЛОНЕНИЕ

В экономике и финансах риск рассматривается как дисперсия возможных исходов

относительно ожидаемого значения.

σ=1095

Слайд 20Содержание среднего квадратичного отклонения

примерно 68% всех возможных вариантов развития событий будут находиться

в пределах одного стандартного отклонения от среднего значения, по обе стороны от него;

95% — в пределах двух стандартных отклонений;

99,8% - в пределах трех стандартных отклонений.

Импульс тела. Закон сохранения импульса

Импульс тела. Закон сохранения импульса Информационное оснащение женских консультаций

Информационное оснащение женских консультаций Презентация на тему Сложение чисел с помощью координатной прямой

Презентация на тему Сложение чисел с помощью координатной прямой  Что такое натуральные ткани? каковы их свойства?

Что такое натуральные ткани? каковы их свойства? Неорганические кислоты

Неорганические кислоты Фторхинолоны клиническая фармакология иособенности действия

Фторхинолоны клиническая фармакология иособенности действия ИГРА С БУДУЩИМ

ИГРА С БУДУЩИМ Антонио Гауди - великий архитектор

Антонио Гауди - великий архитектор Сообщающиеся сосуды

Сообщающиеся сосуды Плавание тел

Плавание тел Любимые места отдыха

Любимые места отдыха Повседневная жизнь земледельцев и горожан в средние века

Повседневная жизнь земледельцев и горожан в средние века Сводный медиаплан рекламной кампании

Сводный медиаплан рекламной кампании Лагерь молодёжного актива

Лагерь молодёжного актива Повесть Н.С.Лескова «Очарованный странник»

Повесть Н.С.Лескова «Очарованный странник» Мельник М.В. Управление риском

Мельник М.В. Управление риском Ошибки вокруг нас

Ошибки вокруг нас Приблизительные размеры территорий

Приблизительные размеры территорий Chanel SS21. Alberta Ferretti SS21. Вдохновение

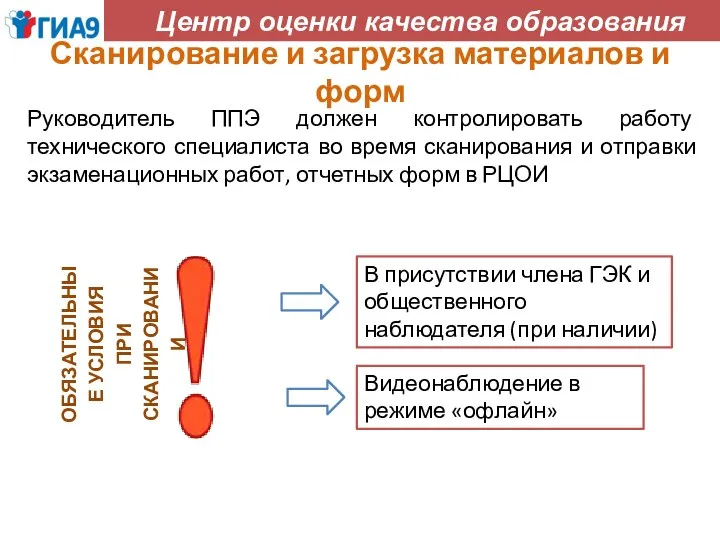

Chanel SS21. Alberta Ferretti SS21. Вдохновение Обязательные условия при сканировании

Обязательные условия при сканировании chekhov

chekhov Презентация на тему Происхождение рас

Презентация на тему Происхождение рас  Обзор Информационно-аналитической системы «Семантический архив» 3.0

Обзор Информационно-аналитической системы «Семантический архив» 3.0 ГАЗЕТАК ПРАЗДНИКУ «ДЕНЬ МАТЕРИ»

ГАЗЕТАК ПРАЗДНИКУ «ДЕНЬ МАТЕРИ» Презентация на тему Памятник русскому солдату в Болгарии

Презентация на тему Памятник русскому солдату в Болгарии Как маркетинговая аналитика увеличивает продажи. Часть 1

Как маркетинговая аналитика увеличивает продажи. Часть 1 აუდიტი გამა

აუდიტი გამა Изделия из бересты

Изделия из бересты