Содержание

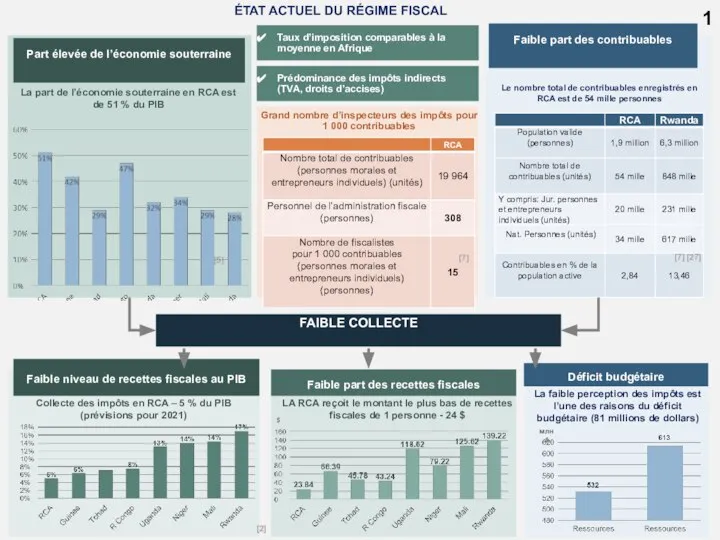

- 2. 1 Faible niveau de recettes fiscales au PIB Faible part des contribuables Part élevée de l’économie

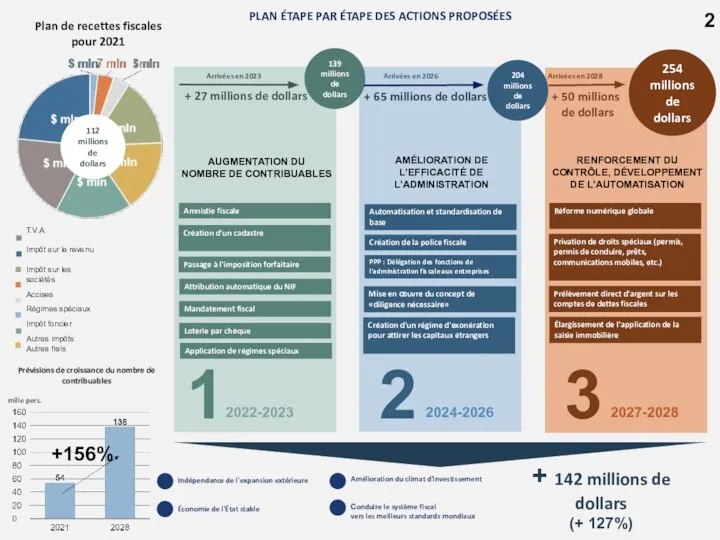

- 3. PLAN ÉTAPE PAR ÉTAPE DES ACTIONS PROPOSÉES 139 millions de dollars 204 millions de dollars 2

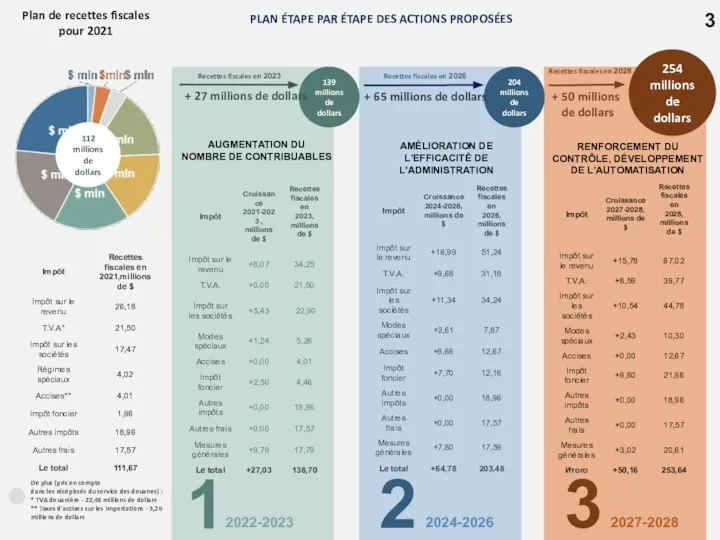

- 4. PLAN ÉTAPE PAR ÉTAPE DES ACTIONS PROPOSÉES 2022-2023 1 2 3 2024-2026 2027-2028 AUGMENTATION DU NOMBRE

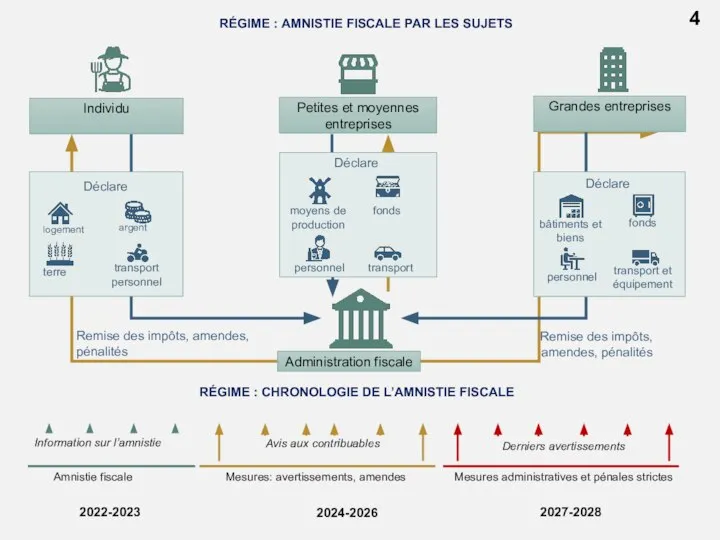

- 5. Administration fiscale Petites et moyennes entreprises Individu Grandes entreprises 4 RÉGIME : CHRONOLOGIE DE L’AMNISTIE FISCALE

- 6. Total de 1,96 million de dollars recettes fiscales par année + 20 millions de dollars recettes

- 7. Champ d'application de la TGU (exemples): toute personne inscrite pour la première fois ; une personne

- 8. ATTRIBUTION AUTOMATIQUE DU NIF ET TAUX UNIFORME DE L’IRPP POTENTIEL 7 Ont le revenu supérieur à

- 9. 8 Vendeur Acheteur Administration fiscale Vendeur Acheteur Paiement des marchandises moins la taxe retenue Taxe sur

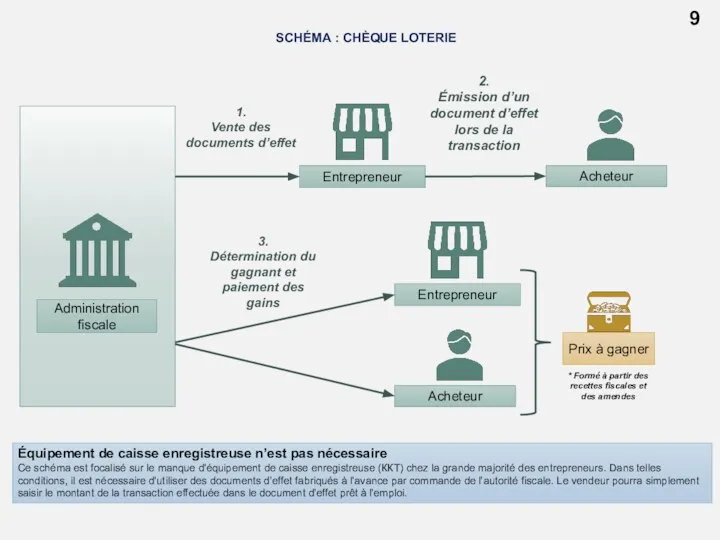

- 10. Administration fiscale Entrepreneur Acheteur 1. Vente des documents d’effet 2. Émission d’un document d’effet lors de

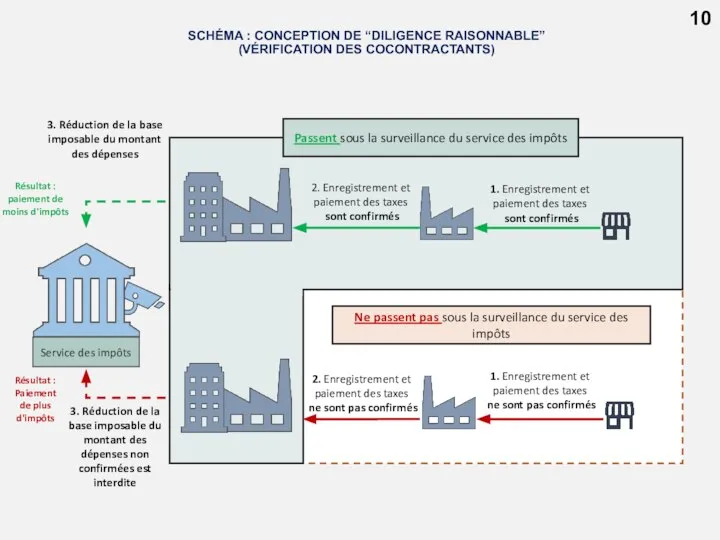

- 11. Service des impôts 2. Enregistrement et paiement des taxes sont confirmés 3. Réduction de la base

- 12. ANNEXES

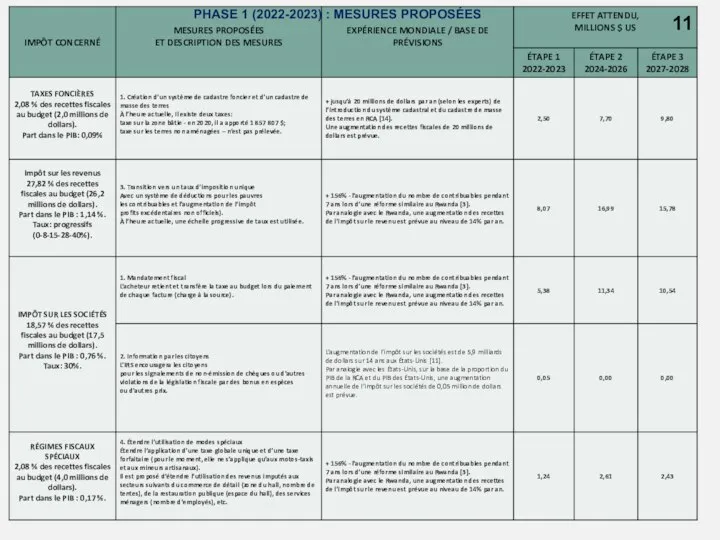

- 13. PHASE 1 (2022-2023) : MESURES PROPOSÉES 11

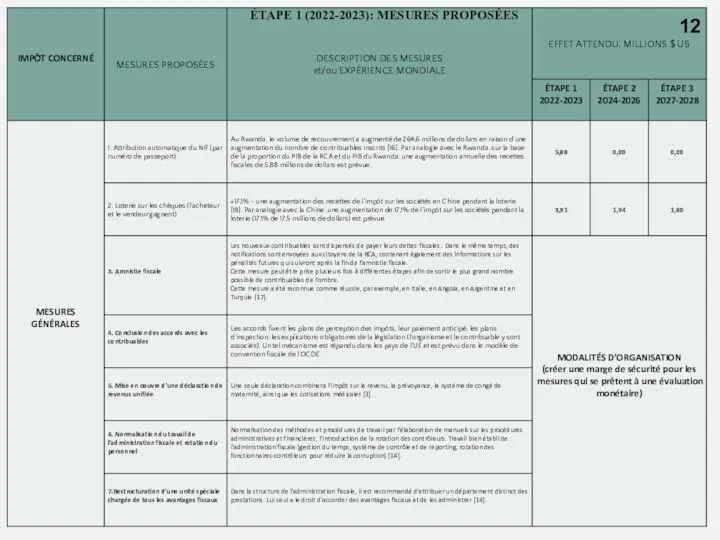

- 14. ÉTAPE 1 (2022-2023): MESURES PROPOSÉES 12

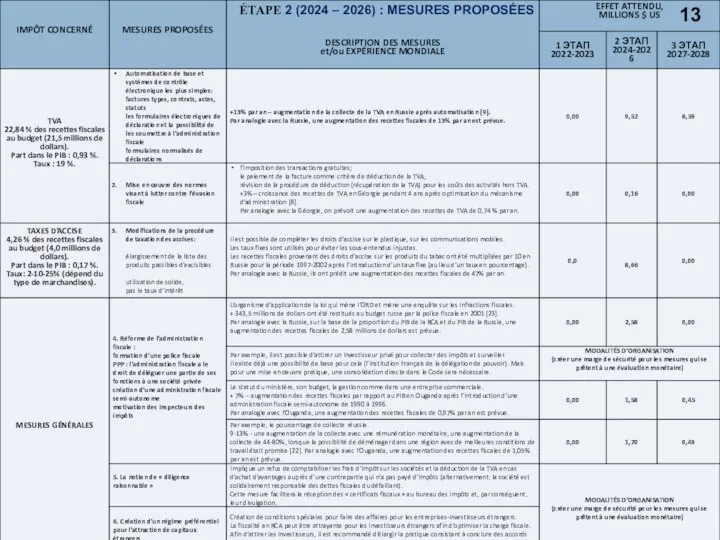

- 15. ÉTAPE 2 (2024 – 2026) : MESURES PROPOSÉES 13

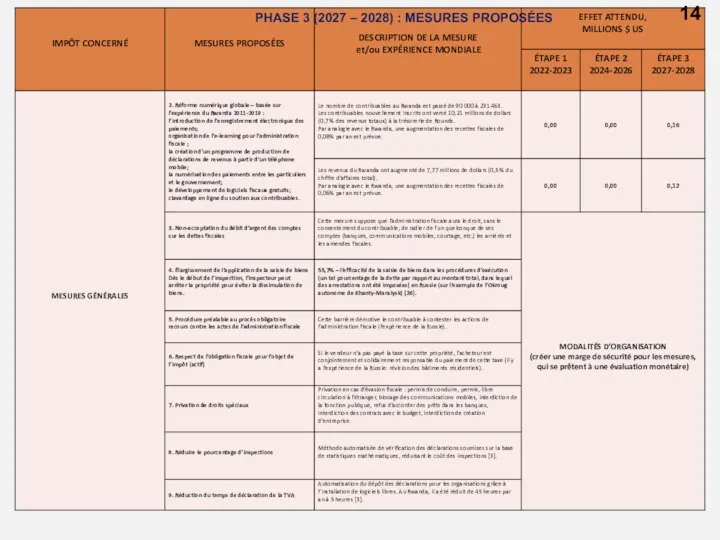

- 16. PHASE 3 (2027 – 2028) : MESURES PROPOSÉES 14

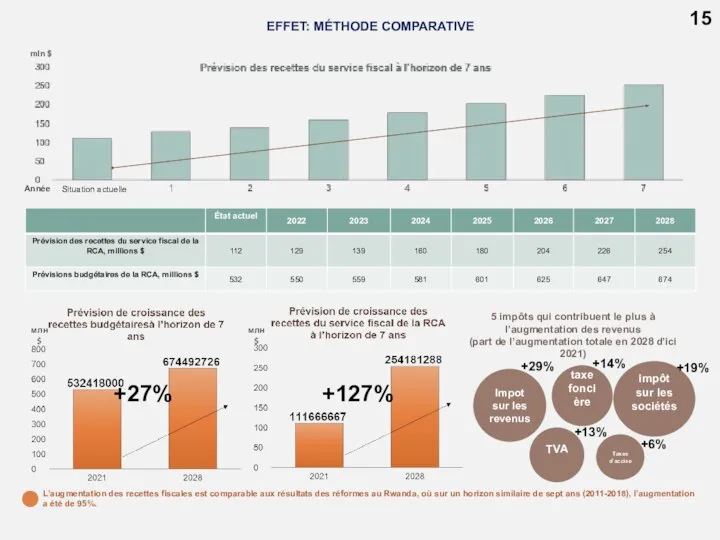

- 17. EFFET: MÉTHODE COMPARATIVE 5 impôts qui contribuent le plus à l’augmentation des revenus (part de l’augmentation

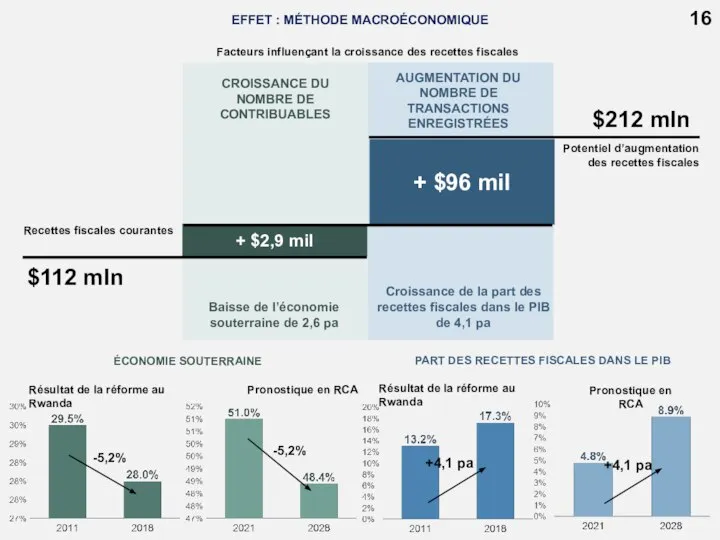

- 18. EFFET : MÉTHODE MACROÉCONOMIQUE 16 Facteurs influençant la croissance des recettes fiscales CROISSANCE DU NOMBRE DE

- 20. Скачать презентацию

Слайд 21

Faible niveau de recettes fiscales au PIB

Faible part des contribuables

Part élevée de

1

Faible niveau de recettes fiscales au PIB

Faible part des contribuables

Part élevée de

ÉTAT ACTUEL DU RÉGIME FISCAL

[5]

[27]

[2]

Le nombre total de contribuables enregistrés en RCA est de 54 mille personnes

Collecte des impôts en RCA – 5 % du PIB (prévisions pour 2021)

La part de l’économie souterraine en RCA est de 51 % du PIB

[7]

Déficit budgétaire

млн $

FAIBLE COLLECTE

La faible perception des impôts est l’une des raisons du déficit budgétaire (81 millions de dollars)

Prédominance des impôts indirects (TVA, droits d’accises)

$

Faible part des recettes fiscales

LA RCA reçoit le montant le plus bas de recettes fiscales de 1 personne - 24 $

[7]

Grand nombre d’inspecteurs des impôts pour 1 000 contribuables

Taux d’imposition comparables à la moyenne en Afrique

Слайд 3 PLAN ÉTAPE PAR ÉTAPE DES ACTIONS PROPOSÉES

139 millions de dollars

204 millions

PLAN ÉTAPE PAR ÉTAPE DES ACTIONS PROPOSÉES

139 millions de dollars

204 millions

2

Passage à l'imposition forfaitaire

254 millions de dollars

Mandatement fiscal

Application de régimes spéciaux

Attribution automatique du NIF

Amnistie fiscale

Loterie par chèque

Automatisation et standardisation de base

Création de la police fiscale

Mise en œuvre du concept de «diligence nécessaire»

PPP : Délégation des fonctions de l'administration fiscale aux entreprises

Création d'un cadastre

Réforme numérique globale

Privation de droits spéciaux (permis, permis de conduire, prêts, communications mobiles, etc.)

AUGMENTATION DU

NOMBRE DE CONTRIBUABLES

AMÉLIORATION DE L’EFFICACITÉ DE L’ADMINISTRATION

RENFORCEMENT DU CONTRÔLE, DÉVELOPPEMENT DE L'AUTOMATISATION

Prévisions de croissance du nombre de contribuables

+156%

mille pers.

2022-2023

1

2

3

2024-2026

2027-2028

+ 142 millions de dollars

(+ 127%)

+ 27 millions de dollars

+ 65 millions de dollars

+ 50 millions

de dollars

Plan de recettes fiscales pour 2021

Arrivées en 2023

Arrivées en 2026

Arrivées en 2028

Prélèvement direct d'argent sur les comptes de dettes fiscales

Élargissement de l'application de la saisie immobilière

Création d'un régime d'exonération pour attirer les capitaux étrangers

Amélioration du climat d'investissement

Сonduire le système fiscal

vers les meilleurs standards mondiaux

Indépendance de l'expansion extérieure

Économie de l'État stable

112 millions de dollars

Слайд 4 PLAN ÉTAPE PAR ÉTAPE DES ACTIONS PROPOSÉES

2022-2023

1

2

3

2024-2026

2027-2028

AUGMENTATION DU

NOMBRE DE CONTRIBUABLES

AMÉLIORATION

PLAN ÉTAPE PAR ÉTAPE DES ACTIONS PROPOSÉES

2022-2023

1

2

3

2024-2026

2027-2028

AUGMENTATION DU

NOMBRE DE CONTRIBUABLES

AMÉLIORATION

RENFORCEMENT DU CONTRÔLE, DÉVELOPPEMENT DE L'AUTOMATISATION

3

Plan de recettes fiscales pour 2021

139 millions de dollars

204 millions de dollars

254 millions de dollars

+ 27 millions de dollars

+ 65 millions de dollars

+ 50 millions

de dollars

Recettes fiscales en 2023

Recettes fiscales en 2026

Recettes fiscales en 2028

De plus (pris en compte

dans les récépissés du service des douanes) :

* TVA douanière - 22,48 millions de dollars

** Taxes d'accises sur les importations - 3,26 millions de dollars

112 millions de dollars

Слайд 5Administration fiscale

Petites et moyennes entreprises

Individu

Grandes entreprises

4

RÉGIME : CHRONOLOGIE DE L’AMNISTIE FISCALE

2022-2023

Amnistie fiscale

Mesures:

Petites et moyennes entreprises

Individu

Grandes entreprises

4

RÉGIME : CHRONOLOGIE DE L’AMNISTIE FISCALE

2022-2023

Amnistie fiscale

Mesures:

Mesures administratives et pénales strictes

Information sur l’amnistie

Avis aux contribuables

Derniers avertissements

Déclare

logement

terre

argent

transport personnel

Déclare

moyens de production

personnel

fonds

transport

Déclare

bâtiments et biens

personnel

transport et équipement

fonds

Remise des impôts, amendes, pénalités

Remise des impôts, amendes, pénalités

RÉGIME : AMNISTIE FISCALE PAR LES SUJETS

2024-2026

2027-2028

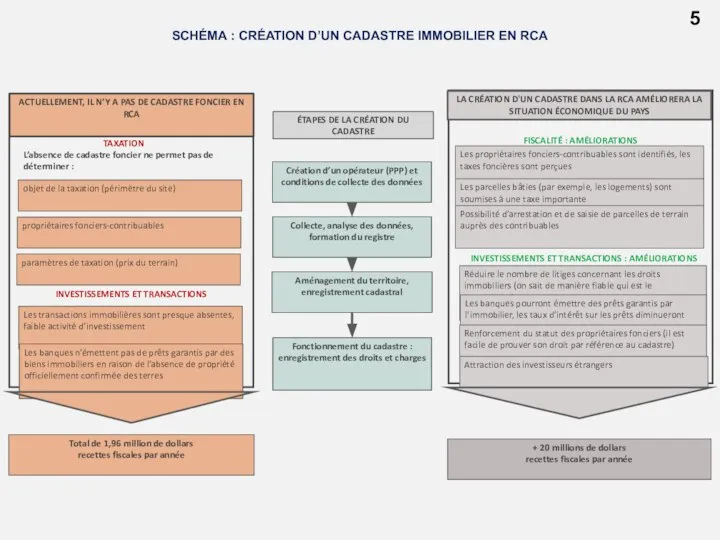

Слайд 6Total de 1,96 million de dollars

recettes fiscales par année

+ 20 millions de

Total de 1,96 million de dollars

recettes fiscales par année

+ 20 millions de

ACTUELLEMENT, IL N’Y A PAS DE CADASTRE FONCIER EN RCA

objet de la taxation (périmètre du site)

TAXATION

propriétaires fonciers-contribuables

paramètres de taxation (prix du terrain)

INVESTISSEMENTS ET TRANSACTIONS

Les transactions immobilières sont presque absentes, faible activité d’investissement

Les banques n’émettent pas de prêts garantis par des biens immobiliers en raison de l’absence de propriété officiellement confirmée des terres

LA CRÉATION D'UN CADASTRE DANS LA RCA AMÉLIORERA LA SITUATION ÉCONOMIQUE DU PAYS

Les propriétaires fonciers-contribuables sont identifiés, les taxes foncières sont perçues

FISCALITÉ : AMÉLIORATIONS

Les parcelles bâties (par exemple, les logements) sont soumises à une taxe importante

INVESTISSEMENTS ET TRANSACTIONS : AMÉLIORATIONS

Réduire le nombre de litiges concernant les droits immobiliers (on sait de manière fiable qui est le propriétaire)

Les banques pourront émettre des prêts garantis par l’immobilier, les taux d’intérêt sur les prêts diminueront

Possibilité d’arrestation et de saisie de parcelles de terrain auprès des contribuables

Renforcement du statut des propriétaires fonciers (il est facile de prouver son droit par référence au cadastre)

Attraction des investisseurs étrangers

Création d’un opérateur (PPP) et conditions de collecte des données

Collecte, analyse des données, formation du registre

Aménagement du territoire,

enregistrement cadastral

Fonctionnement du cadastre :

enregistrement des droits et charges

ÉTAPES DE LA CRÉATION DU CADASTRE

L’absence de cadastre foncier ne permet pas de déterminer :

SCHÉMA : CRÉATION D’UN CADASTRE IMMOBILIER EN RCA

5

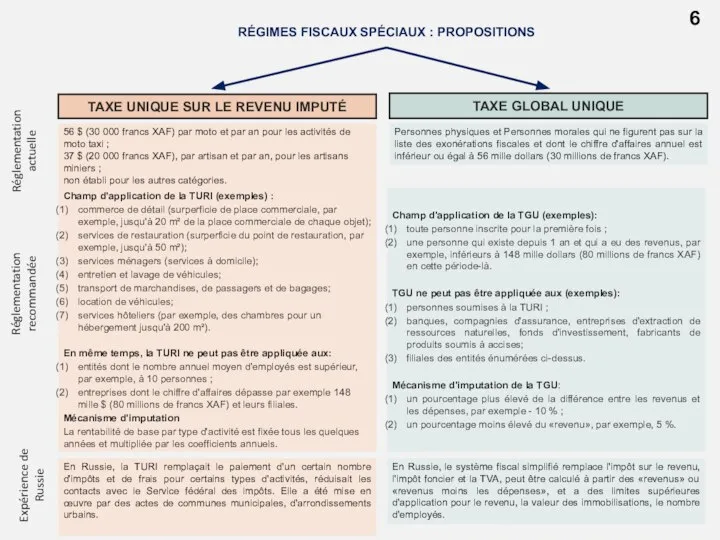

Слайд 7Champ d'application de la TGU (exemples):

toute personne inscrite pour la première fois

Champ d'application de la TGU (exemples):

toute personne inscrite pour la première fois

une personne qui existe depuis 1 an et qui a eu des revenus, par exemple, inférieurs à 148 mille dollars (80 millions de francs XAF) en cette période-là.

TGU ne peut pas être appliquée aux (exemples):

personnes soumises à la TURI ;

banques, compagnies d'assurance, entreprises d'extraction de ressources naturelles, fonds d'investissement, fabricants de produits soumis à accises;

filiales des entités énumérées ci-dessus.

Mécanisme d'imputation de la TGU:

un pourcentage plus élevé de la différence entre les revenus et les dépenses, par exemple - 10 % ;

un pourcentage moins élevé du «revenu», par exemple, 5 %.

TAXE GLOBAL UNIQUE

Champ d'application de la TURI (exemples) :

commerce de détail (surperficie de place commerciale, par exemple, jusqu'à 20 m² de la place commerciale de chaque objet);

services de restauration (surperficie du point de restauration, par exemple, jusqu'à 50 m²);

services ménagers (services à domicile);

entretien et lavage de véhicules;

transport de marchandises, de passagers et de bagages;

location de véhicules;

services hôteliers (par exemple, des chambres pour un hébergement jusqu'à 200 m²).

En même temps, la TURI ne peut pas être appliquée aux:

entités dont le nombre annuel moyen d'employés est supérieur, par exemple, à 10 personnes ;

entreprises dont le chiffre d'affaires dépasse par exemple 148 mille $ (80 millions de francs XAF) et leurs filiales.

Mécanisme d'imputation

La rentabilité de base par type d'activité est fixée tous les quelques années et multipliée par les coefficients annuels.

TAXE UNIQUE SUR LE REVENU IMPUTÉ

6

RÉGIMES FISCAUX SPÉCIAUX : PROPOSITIONS

56 $ (30 000 francs XAF) par moto et par an pour les activités de moto taxi ;

37 $ (20 000 francs XAF), par artisan et par an, pour les artisans miniers ;

non établi pour les autres catégories.

Personnes physiques et Personnes morales qui ne figurent pas sur la liste des exonérations fiscales et dont le chiffre d'affaires annuel est inférieur ou égal à 56 mille dollars (30 millions de francs XAF).

En Russie, la TURI remplaçait le paiement d'un certain nombre d'impôts et de frais pour certains types d'activités, réduisait les contacts avec le Service fédéral des impôts. Elle a été mise en œuvre par des actes de communes municipales, d'arrondissements urbains.

En Russie, le système fiscal simplifié remplace l'impôt sur le revenu, l'impôt foncier et la TVA, peut être calculé à partir des «revenus» ou «revenus moins les dépenses», et a des limites supérieures d'application pour le revenu, la valeur des immobilisations, le nombre d'employés.

Réglementation actuelle

Réglementation recommandée

Expérience de Russie

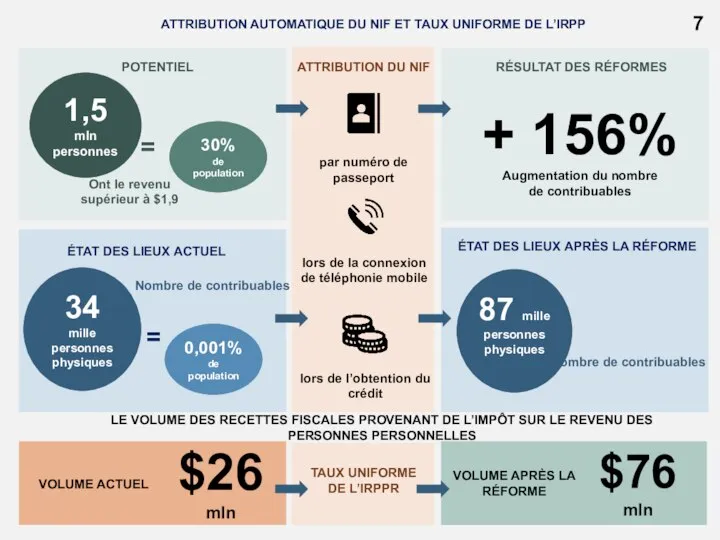

Слайд 8ATTRIBUTION AUTOMATIQUE DU NIF ET TAUX UNIFORME DE L’IRPP

POTENTIEL

7

Ont le revenu supérieur

ATTRIBUTION AUTOMATIQUE DU NIF ET TAUX UNIFORME DE L’IRPP

POTENTIEL

7

Ont le revenu supérieur

1,5 mln personnes

30%

de population

=

=

LE VOLUME DES RECETTES FISCALES PROVENANT DE L’IMPÔT SUR LE REVENU DES PERSONNES PERSONNELLES

$26 mln

34

mille personnes physiques

0,001%

de population

Nombre de contribuables

ÉTAT DES LIEUX ACTUEL

$76 mln

87 mille personnes physiques

ÉTAT DES LIEUX APRÈS LA RÉFORME

RÉSULTAT DES RÉFORMES

VOLUME ACTUEL

VOLUME APRÈS LA RÉFORME

+ 156%

Augmentation du nombre

de contribuables

TAUX UNIFORME DE L’IRPPR

Nombre de contribuables

ATTRIBUTION DU NIF

par numéro de passeport

lors de la connexion de téléphonie mobile

lors de l’obtention du crédit

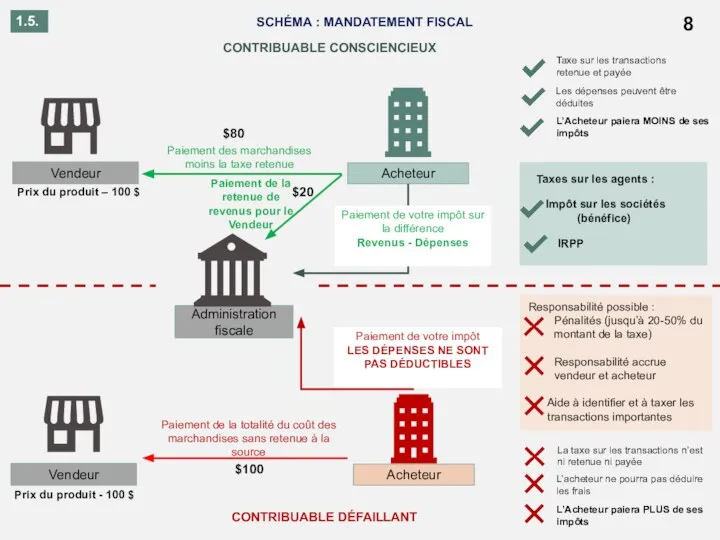

Слайд 98

Vendeur

Acheteur

Administration fiscale

Vendeur

Acheteur

Paiement des marchandises moins la taxe retenue

Taxe sur les transactions retenue

8

Vendeur

Acheteur

Administration fiscale

Vendeur

Acheteur

Paiement des marchandises moins la taxe retenue

Taxe sur les transactions retenue

Les dépenses peuvent être déduites

L’Acheteur paiera MOINS de ses impôts

Paiement de la totalité du coût des marchandises sans retenue à la source

Paiement de la retenue de revenus pour le Vendeur

La taxe sur les transactions n’est ni retenue ni payée

L’acheteur ne pourra pas déduire les frais

L’Acheteur paiera PLUS de ses impôts

CONTRIBUABLE CONSCIENCIEUX

CONTRIBUABLE DÉFAILLANT

SCHÉMA : MANDATEMENT FISCAL

1.5.

$80

$20

Prix du produit – 100 $

Prix du produit - 100 $

$100

Impôt sur les sociétés (bénéfice)

Responsabilité possible :

Pénalités (jusqu’à 20-50% du

montant de la taxe)

Responsabilité accrue

vendeur et acheteur

Aide à identifier et à taxer les

transactions importantes

IRPP

Taxes sur les agents :

Paiement de votre impôt sur la différence

Revenus - Dépenses

Paiement de votre impôt

LES DÉPENSES NE SONT PAS DÉDUCTIBLES

Слайд 10Administration fiscale

Entrepreneur

Acheteur

1.

Vente des documents d’effet

2.

Émission d’un document d’effet lors de la

Administration fiscale

Entrepreneur

Acheteur

1.

Vente des documents d’effet

2. Émission d’un document d’effet lors de la

Prix à gagner

Équipement de caisse enregistreuse n’est pas nécessaire

Ce schéma est focalisé sur le manque d'équipement de caisse enregistreuse (ККТ) chez la grande majorité des entrepreneurs. Dans telles conditions, il est nécessaire d'utiliser des documents d’effet fabriqués à l'avance par commande de l’autorité fiscale. Le vendeur pourra simplement saisir le montant de la transaction effectuée dans le document d’effet prêt à l'emploi.

3.

Détermination du gagnant et paiement des gains

9

SCHÉMA : CHÈQUE LOTERIE

Entrepreneur

Acheteur

* Formé à partir des recettes fiscales et des amendes

Слайд 11Service des impôts

2. Enregistrement et paiement des taxes

sont confirmés

3. Réduction de

Service des impôts

2. Enregistrement et paiement des taxes

sont confirmés

3. Réduction de

1. Enregistrement et paiement des taxes

sont confirmés

1. Enregistrement et paiement des taxes

ne sont pas confirmés

3. Réduction de la base imposable du montant des dépenses non confirmées est interdite

2. Enregistrement et paiement des taxes

ne sont pas confirmés

Résultat :

paiement de moins d'impôts

Résultat :

Paiement de plus d'impôts

Passent sous la surveillance du service des impôts

Ne passent pas sous la surveillance du service des impôts

SCHÉMA : CONCEPTION DE “DILIGENCE RAISONNABLE”

(VÉRIFICATION DES COCONTRACTANTS)

10

Слайд 12ANNEXES

ANNEXES

Слайд 13PHASE 1 (2022-2023) : MESURES PROPOSÉES

11

PHASE 1 (2022-2023) : MESURES PROPOSÉES

11

Слайд 14ÉTAPE 1 (2022-2023): MESURES PROPOSÉES

12

ÉTAPE 1 (2022-2023): MESURES PROPOSÉES

12

Слайд 15ÉTAPE 2 (2024 – 2026) : MESURES PROPOSÉES

13

ÉTAPE 2 (2024 – 2026) : MESURES PROPOSÉES

13

Слайд 16PHASE 3 (2027 – 2028) : MESURES PROPOSÉES

14

PHASE 3 (2027 – 2028) : MESURES PROPOSÉES

14

Слайд 17EFFET: MÉTHODE COMPARATIVE

5 impôts qui contribuent le plus à l’augmentation des revenus

(part

EFFET: MÉTHODE COMPARATIVE

5 impôts qui contribuent le plus à l’augmentation des revenus (part

Année

mln $

млн $

млн $

L’augmentation des recettes fiscales est comparable aux résultats des réformes au Rwanda, où sur un horizon similaire de sept ans (2011-2018), l’augmentation a été de 95%.

+27%

+127%

taxe foncière

impôt sur les sociétés

Impot

sur les

revenus

Taxes d’accise

TVA

+14%

+29%

+6%

+13%

+19%

15

Situation actuelle

Слайд 18EFFET : MÉTHODE MACROÉCONOMIQUE

16

Facteurs influençant la croissance des recettes fiscales

CROISSANCE DU NOMBRE

EFFET : MÉTHODE MACROÉCONOMIQUE

16

Facteurs influençant la croissance des recettes fiscales

CROISSANCE DU NOMBRE

AUGMENTATION DU NOMBRE DE TRANSACTIONS ENREGISTRÉES

Potentiel d’augmentation des recettes fiscales

ÉCONOMIE SOUTERRAINE

Pronostique en RCA

$112 mln

+ $2,9 mil

+ $96 mil

Recettes fiscales courantes

Baisse de l’économie souterraine de 2,6 pa

Croissance de la part des recettes fiscales dans le PIB de 4,1 pa

$212 mln

Résultat de la réforme au Rwanda

Pronostique en RCA

PART DES RECETTES FISCALES DANS LE PIB

-5,2%

-5,2%

+4,1 pa

Résultat de la réforme au Rwanda

+4,1 pa

Политика и власть

Политика и власть Конференция, посвященная 250-летию со дня рождения Николая Михайловича Карамзина

Конференция, посвященная 250-летию со дня рождения Николая Михайловича Карамзина Февральская буржуазно-демократическая революция 1917 г. в России

Февральская буржуазно-демократическая революция 1917 г. в России Мифы Древней Греции. Подвиги Геракла

Мифы Древней Греции. Подвиги Геракла Сканер

Сканер Popular music of America

Popular music of America Обеспечение диагностирования радиоэлектронных средств

Обеспечение диагностирования радиоэлектронных средств Организация работы приемной комиссии на 2020-2021 учебный год

Организация работы приемной комиссии на 2020-2021 учебный год Treatment of animals in Russia

Treatment of animals in Russia Zeen Special платформа для ваших онлайн - мероприятий

Zeen Special платформа для ваших онлайн - мероприятий АпробацияЕГЭ по английскому языку в Республике Татарстан

АпробацияЕГЭ по английскому языку в Республике Татарстан Профилактика вредных привычек и пропаганда здорового образа жизни МОУ «СОШ №3 г. Ершова»

Профилактика вредных привычек и пропаганда здорового образа жизни МОУ «СОШ №3 г. Ершова» «Система взаимодействия школа-вуз. Университетский преподаватель в лицейской среде» ГБОУ СОШ № 136 15.03.2012

«Система взаимодействия школа-вуз. Университетский преподаватель в лицейской среде» ГБОУ СОШ № 136 15.03.2012 Презентация на тему Взаимоотношения Руси и Золотой Орды

Презентация на тему Взаимоотношения Руси и Золотой Орды  Противораковое питание от BBG

Противораковое питание от BBG Новые возможности1С:Свод отчетов 8 ПРОФ

Новые возможности1С:Свод отчетов 8 ПРОФ Информация по международным стажировкам

Информация по международным стажировкам Добывающая промышленность

Добывающая промышленность Книжное дело

Книжное дело Секция: Стратегия МИРПАЛ и реализация регионального плана действий(страновая презентация)16 – 18 мая 2011 года, г. Москва

Секция: Стратегия МИРПАЛ и реализация регионального плана действий(страновая презентация)16 – 18 мая 2011 года, г. Москва Презентация на тему Конвенция о правах ребенка. Основные положения

Презентация на тему Конвенция о правах ребенка. Основные положения  Деловая игра для учащихся Притобольной средней школы

Деловая игра для учащихся Притобольной средней школы Презентация на тему Конкурентоспособность государств на мировом рынке

Презентация на тему Конкурентоспособность государств на мировом рынке Анализ результатов государственной (итоговой) аттестации в независимой форме в 2011 году

Анализ результатов государственной (итоговой) аттестации в независимой форме в 2011 году Волны в океане

Волны в океане Файловый ввод вывод

Файловый ввод вывод Особенности работы с лицевыми счетами. Расчеты и перерасчеты по 307 постановлению. Льготы

Особенности работы с лицевыми счетами. Расчеты и перерасчеты по 307 постановлению. Льготы Олимпийский урок

Олимпийский урок