Содержание

- 2. «Тристороння» структура Підприємство (держава R) Постійне представництво (держава Р) Джерело доходу (держава S) Договори про подвійне

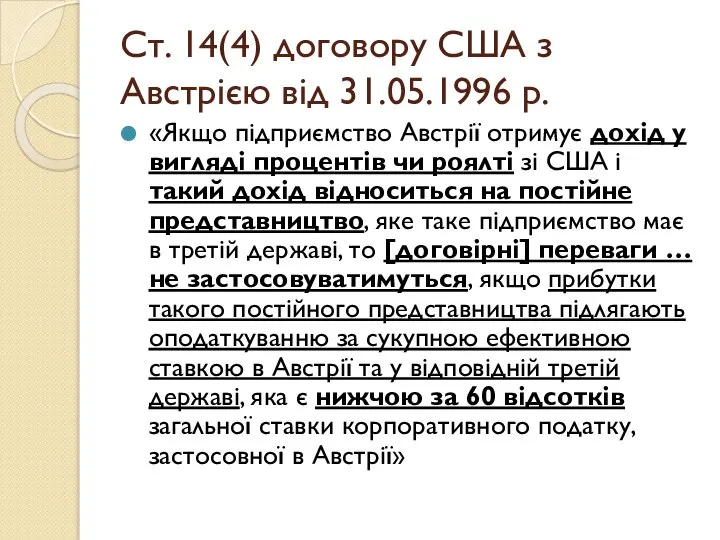

- 3. Ст. 14(4) договору США з Австрією від 31.05.1996 р. «Якщо підприємство Австрії отримує дохід у вигляді

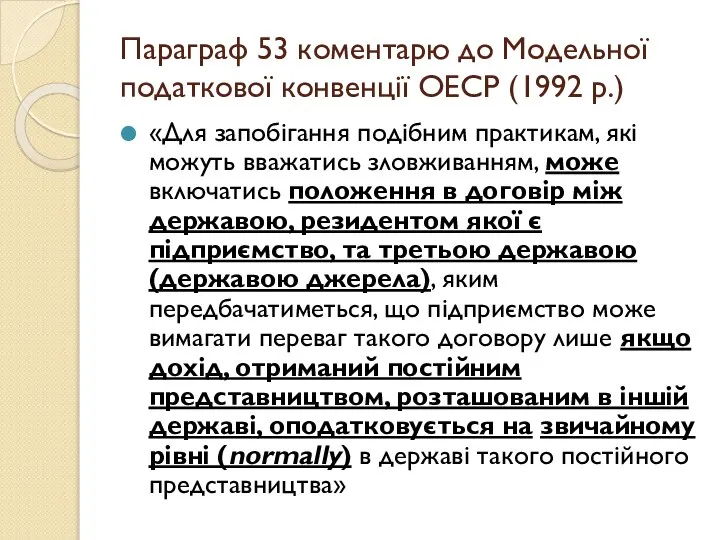

- 4. Параграф 53 коментарю до Модельної податкової конвенції ОЕСР (1992 р.) «Для запобігання подібним практикам, які можуть

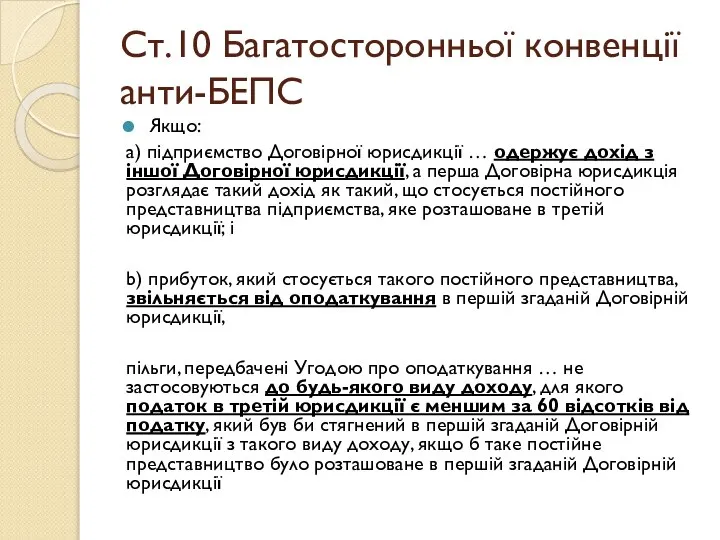

- 5. Ст.10 Багатосторонньої конвенції анти-БЕПС Якщо: a) підприємство Договірної юрисдикції … одержує дохід з іншої Договірної юрисдикції,

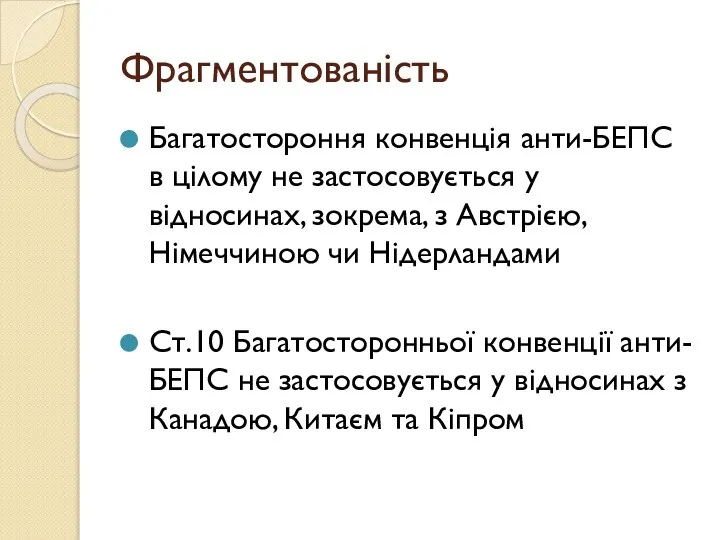

- 6. Фрагментованість Багатостороння конвенція анти-БЕПС в цілому не застосовується у відносинах, зокрема, з Австрією, Німеччиною чи Нідерландами

- 7. Нечіткість приписів Проф. Олександр Раст та Вікторія Вьорер: «Оподаткування доходу в державі постійного представництва … має

- 9. Скачать презентацию

АНАЛИЗ “ЗАТРАТЫ /ЭФФЕКТИВНОСТЬ“ ПРЕПАРАТА СИМБИКОРТ ТУРБУХАЛЕР В ЛЕЧЕНИИ БРОНХИАЛЬНОЙ АСТМЫ

АНАЛИЗ “ЗАТРАТЫ /ЭФФЕКТИВНОСТЬ“ ПРЕПАРАТА СИМБИКОРТ ТУРБУХАЛЕР В ЛЕЧЕНИИ БРОНХИАЛЬНОЙ АСТМЫ Новинка ассортимента ТМ Дёке - 2011

Новинка ассортимента ТМ Дёке - 2011 Основы конструирования электронных средств. Фильтр нижних частот

Основы конструирования электронных средств. Фильтр нижних частот Правомерное поведение и правонарушение

Правомерное поведение и правонарушение Бихевиоризм

Бихевиоризм Бенчмаркинг. Производство фанеры за январь-май 2018 года

Бенчмаркинг. Производство фанеры за январь-май 2018 года Мастер-класс Скрап-страницы моего лета

Мастер-класс Скрап-страницы моего лета Австрия: мост в Европу Austria: Bridge to Europe

Австрия: мост в Европу Austria: Bridge to Europe FUTURE CONTINUOUS/ FUTURE PERFECT

FUTURE CONTINUOUS/ FUTURE PERFECT  Портрет в профиль. Фантазийный портрет

Портрет в профиль. Фантазийный портрет Российские города науки

Российские города науки  Двовісний візок 68-7044 з пневмопідвіскою

Двовісний візок 68-7044 з пневмопідвіскою Наш двор

Наш двор Декоративно- прикладное творчество в интерьере

Декоративно- прикладное творчество в интерьере Экологический туризм

Экологический туризм Родной город (2 класс)

Родной город (2 класс) 60 140 50 140 60 … … + … = … … … 119 0 1 9 9 80.

60 140 50 140 60 … … + … = … … … 119 0 1 9 9 80. Политический аспект Китая и Зимбабве

Политический аспект Китая и Зимбабве Свято-Георгиевский храм. Иконостас

Свято-Георгиевский храм. Иконостас Пятно как средство выражения. (Ритм пятен)

Пятно как средство выражения. (Ритм пятен) Об итогах социально – экономического развития Сенькинского сельского поселения Добрянского муниципального района Пермского кра

Об итогах социально – экономического развития Сенькинского сельского поселения Добрянского муниципального района Пермского кра наложение жгута

наложение жгута История коррупции

История коррупции Алые паруса

Алые паруса Технология Фрагментированного Программирования

Технология Фрагментированного Программирования Презентация на тему Народы Сибири

Презентация на тему Народы Сибири  История нефтедобычи в России

История нефтедобычи в России Акватории Московской области

Акватории Московской области