Содержание

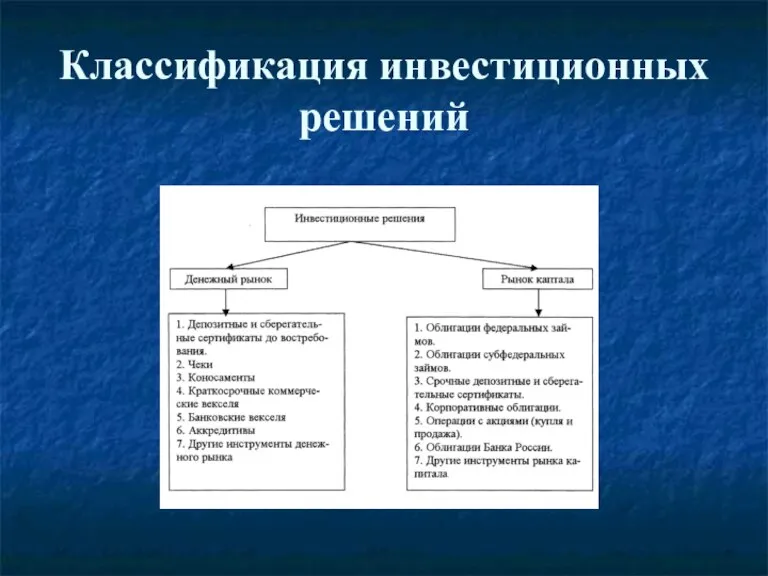

- 2. Классификация инвестиционных решений

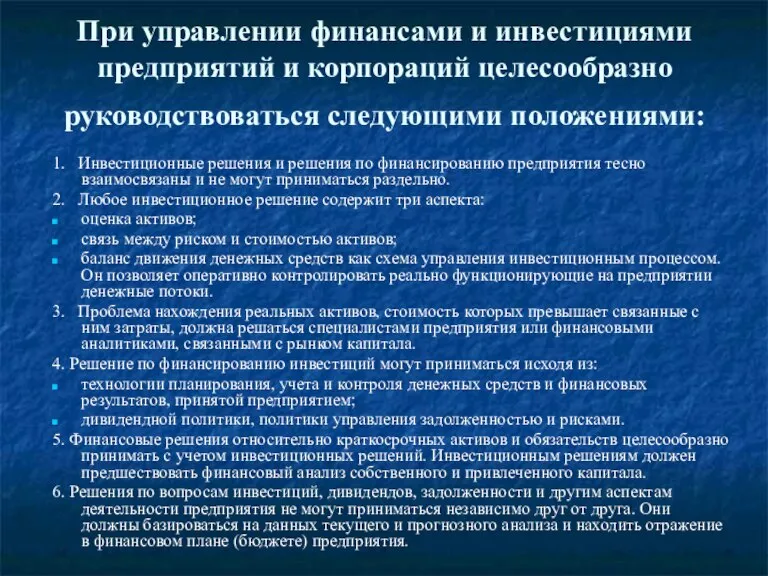

- 3. При управлении финансами и инвестициями предприятий и корпораций целесообразно руководствоваться следующими положениями: 1. Инвестиционные решения и

- 4. Капитальные вложения (капитальное инвестирование) - принятие решений о долгосрочном и рисковом вложении средств во внеоборотные активы

- 5. Инвестиционные решения представляют собой выбор направлений инвестиций и источников их финансирования. Эти решения учитывают следующие аспекты

- 6. Этапы процесса осуществления капитальных вложений: поиск инвестиционного проекта; формулировка и первичные отбор и оценка проектов; анализ

- 7. Стадии финансового анализа и окончательного выбора проекта: заполнение и передача на рассмотрение стандартной финансовой документации, то

- 8. Типы инвестиционных проектов: замена существующих основных средств; расширение производственных мощностей; стратегические затраты по освоению новых видов

- 9. Аргументы западных экономистов в пользу послеинвестиционного контроля: убедится, что затраты и технические характеристики проекта соответствуют первоначальному

- 10. Показатели эффективности инвестиционных проектов: чистый доход; чистый дисконтный доход; внутренняя норма доходности; потребность в дополнительном финансировании;

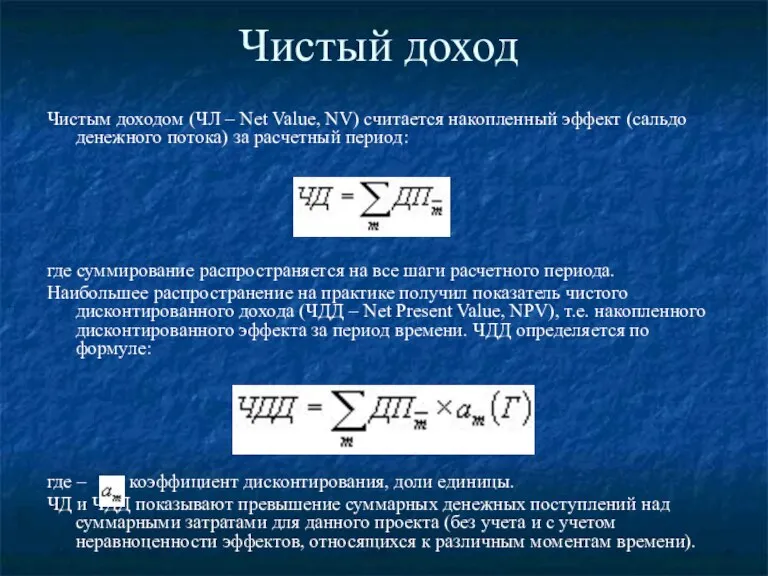

- 11. Чистый доход Чистым доходом (ЧЛ – Net Value, NV) считается накопленный эффект (сальдо денежного потока) за

- 12. Внутренняя норма доходности (ВНД – Intenal Rate of Return, RR) характеризует рентабельность проекта. В проектах, начинающихся

- 13. Варианты использования внутренней нормы доходности: для экономической оценки проектных решений, если известны приемлемые значения ВНД у

- 14. Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от текущей деятельности к абсолютной величине

- 16. Скачать презентацию

Правила самопрезентации

Правила самопрезентации Советы по энергосбережению

Советы по энергосбережению История налогов

История налогов Макроэкномика и показатели ее развития. Лекция 1

Макроэкномика и показатели ее развития. Лекция 1 Глобализация. Характерные черты современного мира

Глобализация. Характерные черты современного мира Классификация номеров. Категории номеров

Классификация номеров. Категории номеров Финансы в макроэкономической системе

Финансы в макроэкономической системе Налоговая система Таиланда

Налоговая система Таиланда Безработица. Введение в экономику

Безработица. Введение в экономику Внедрение Стандарта развития конкуренции в муниципальных образованиях Республики Башкортостан: итоги, успехи, проблемы

Внедрение Стандарта развития конкуренции в муниципальных образованиях Республики Башкортостан: итоги, успехи, проблемы Экономическое развитие стран европы и америки в XIX веке

Экономическое развитие стран европы и америки в XIX веке Эволюция энергетической дипломатии КНР. Лекция 2

Эволюция энергетической дипломатии КНР. Лекция 2 Парадигма OLI-преимуществ

Парадигма OLI-преимуществ Неокейнсианская кривая Филлипса

Неокейнсианская кривая Филлипса Сущность инноваций. Инноватор: участник инновационного процесса, осуществляющий поиск инновационных идей

Сущность инноваций. Инноватор: участник инновационного процесса, осуществляющий поиск инновационных идей Командная экономика и ее особенности

Командная экономика и ее особенности Социально-эколого-экономическое благополучие населения старопромышленного аграрного региона (на примере Воронежской области)

Социально-эколого-экономическое благополучие населения старопромышленного аграрного региона (на примере Воронежской области) ЕАЭС. История, структура

ЕАЭС. История, структура Основные экономические проблемы

Основные экономические проблемы Микроэкономика. Спрос и предложение

Микроэкономика. Спрос и предложение Теория конкуренции

Теория конкуренции Экономика транспорта

Экономика транспорта Программа 500 дней

Программа 500 дней Основы мировой экономики. Экономический рост

Основы мировой экономики. Экономический рост Роль України на світовому ринку

Роль України на світовому ринку Профессия – «Экономист»

Профессия – «Экономист» Презентация возможностей FORISE

Презентация возможностей FORISE Влияние PR на формирование имиджа страховой компании

Влияние PR на формирование имиджа страховой компании