Содержание

- 2. Содержание 1. Личный подоходный налог 2. Корпоративный подоходный налог 3. Удерживаемый налог 4. Налог на добавленную

- 3. Налоги Таиланда действуют на государственном и местном уровнях. Основные налоги включают в себя прямые (личный и

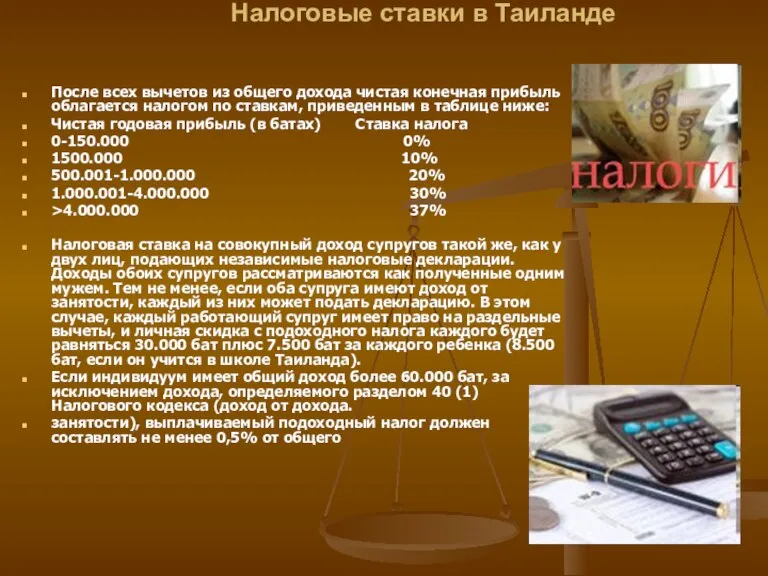

- 4. Налоговые ставки в Таиланде После всех вычетов из общего дохода чистая конечная прибыль облагается налогом по

- 5. Личный подоходный налог в Таиланде Налоговый год для частных лиц – это календарный год, оканчивающийся 31

- 6. Корпоративный подоходный налог в Таиланде Юридическое лицо или товарищество, зарегистрированное в Таиланде, облагается корпоративным подоходным налогом

- 7. Удерживаемый налог в Таиланде Все лица, совершающие выплаты, являющиеся доходом другого лица и подлежащие налогообложению, обязаны

- 8. (a) 5% от выплат категории 5 – сдача в аренду недвижимого имущества; (b) 3% от выплат

- 9. Налог на добавленную стоимость Налог на добавленную стоимость (НДС) – это косвенный налог, взимающийся с обеспечения

- 10. Налог на определенные виды бизнеса в Таиланде Из-за сложности определения добавленной стоимости (и, следовательно, НДС) в

- 11. Имущественные налоги в Таиланде В Таиланде существует два вида имущественного налога, а именно налог на землю

- 12. Соглашения о двойном налогообложении в Таиланде Таиланд заключил договорные соглашения с более чем 40 странами, включая

- 14. Скачать презентацию

Слайд 2Содержание

1. Личный подоходный налог

2. Корпоративный подоходный налог

3. Удерживаемый налог

4. Налог на добавленную

Содержание

1. Личный подоходный налог 2. Корпоративный подоходный налог 3. Удерживаемый налог 4. Налог на добавленную

Слайд 3Налоги Таиланда действуют на государственном и местном уровнях. Основные налоги включают в

Налоги Таиланда действуют на государственном и местном уровнях. Основные налоги включают в

Сбор налогов управляется Министерством финансов через три отдела: Таможенное управление ответственно за пошлины импорта и экспорта; Налоговое управление – за подоходный налог, НДС, налог на определенные виды бизнеса и гербовый сбор; Акцизное управление – за акцизный сбор, начисляемый на определенные товары. Местные руководящие органы собирают муниципальные и имущественные налоги. Управление тайским налогообложением базируется на системе самостоятельного определения. Налогоплательщик должен заявить о доходе и заплатить соответствующий налог. Декларации и платежи считаются правильными. Уполномоченные органы имеют право на дополнительное налогообложение в случае ложного заявления. Возможна апелляция против дополнительного налогообложения. Налоговый кодекс – это основной налоговый закон Таиланда. Кодекс определяет личный подоходный налог, корпоративный подоходный налог, НДС, налог на определенные виды бизнеса и гербовый сбор. Закон «О налоге на прибыль от продаж нефтепродуктов» определяет налогообложение концессионеров нефти и газа, а Таможенный закон устанавливает тарифы на импорт и экспорт. Другие законы устанавливают акцизный сбор и имущественный налог.

Слайд 4Налоговые ставки в Таиланде

После всех вычетов из общего дохода чистая конечная прибыль

Налоговые ставки в Таиланде

После всех вычетов из общего дохода чистая конечная прибыль

Чистая годовая прибыль (в батах) Ставка налога

0-150.000 0%

1500.000 10%

500.001-1.000.000 20%

1.000.001-4.000.000 30%

>4.000.000 37%

Налоговая ставка на совокупный доход супругов такой же, как у двух лиц, подающих независимые налоговые декларации. Доходы обоих супругов рассматриваются как полученные одним мужем. Тем не менее, если оба супруга имеют доход от занятости, каждый из них может подать декларацию. В этом случае, каждый работающий супруг имеет право на раздельные вычеты, и личная скидка с подоходного налога каждого будет равняться 30.000 бат плюс 7.500 бат за каждого ребенка (8.500 бат, если он учится в школе Таиланда).

Если индивидуум имеет общий доход более 60.000 бат, за исключением дохода, определяемого разделом 40 (1) Налогового кодекса (доход от дохода.

занятости), выплачиваемый подоходный налог должен составлять не менее 0,5% от общего

Слайд 5Личный подоходный налог в Таиланде

Налоговый год для частных лиц – это календарный

Личный подоходный налог в Таиланде

Налоговый год для частных лиц – это календарный

Нерезиденты облагаются налогом только на доходы, полученные из источников в пределах Таиланда.

Налогооблагаемая база определяется путём вычитания расходов и скидок из всей подлежащей налогообложению прибыли. Налог высчитывается по прогрессирующим ставкам – от 10% до 37%.

Слайд 6Корпоративный подоходный налог в Таиланде

Юридическое лицо или товарищество, зарегистрированное в Таиланде, облагается

Корпоративный подоходный налог в Таиланде

Юридическое лицо или товарищество, зарегистрированное в Таиланде, облагается

Налогом облагается чистая прибыль юридических лиц и товариществ. Ставка – 30%. Налогом по сниженной ставке облагаются компании, занесенные в список Фондовой биржи Таиланда (SET) и Биржи альтернативных инвестиций (MAI), торговой биржи, недавно основанной SET:

• Компании, занесённые в список SET до 6 сентября 2001г. чистая прибыль: 0 – 300 миллионов бат: 25% чистая прибыль: >300 миллионов бат: 30%

• Компании, занесённые в список SET после 6 сентября 2001г. чистая прибыль: 25%

• Компании, занесённые в список MAI после 6 сентября 2001г. чистая прибыль: 20%

Размер корпоративного налога уменьшается для мелких предприятий (SME, компании с оплаченным капиталом менее 5 миллионов бат к концу каждого учётного периода).

Чистый доход не более Ставка

0– 150.000 бат 0% 150,000 – 1 миллион бат 15% 1 миллион – 3 миллиона бат 25% От 3 миллионов бат 30%

Слайд 7Удерживаемый налог в Таиланде

Все лица, совершающие выплаты, являющиеся доходом другого лица и

Удерживаемый налог в Таиланде

Все лица, совершающие выплаты, являющиеся доходом другого лица и

В случае, если доход попадает под категорию 1 или 2, плательщик должен удержать налог, действуя следующим образом:

(a) Умножив объем выплаты на количество выплат, чтобы получить общий объем выплат за год; (b) Отняв расходы и пособия, если таковые имеются, и вычислив налог на оставшуюся сумму в соответствии со ставками личного подоходного налога; (c) Разделив размер налога на количество выплат.

В случае, если доход попадает под категорию 3 и 4, плательщик должен удержать налог согласно принятым ставкам. Существуют исключения из этого правила: срочные депозиты и дивиденды облагаются удерживаемым налогом по ставке 15% и 10% соответственно.

Компании, зарегистрированные товарищества или иные юридические лица, совершающие выплаты, подлежащие налогообложению и являющиеся доходом других тайских зарегистрированных компаний и товариществ, иных юридических лиц и иностранных компаний, осуществляющих деятельность в Таиланде, должны удерживать подоходный налог. Ставки зависят от характера выплат.

Слайд 8(a) 5% от выплат категории 5 – сдача в аренду недвижимого имущества;

(b)

(a) 5% от выплат категории 5 – сдача в аренду недвижимого имущества; (b)

(h) 15% от оплат за услуги, аренды и доходов под категориями 2, 3, 4, доходов от свободной занятости нерезидента.

Если доход под категориями 5, 6, 7 и 8 выше 10.000 бат выплачивается органами центрального или местного управления, плательщик обязан удерживать подоходный налог по ставке 1% во время каждого платежа.

Налогоплательщик, чей подоходный налог был удержан, может заплатить или запросить возмещение, в зависимости от случая. Запрос в налоговые органы должен быть сделан в течение трёх лет с последнего дня года, в котором был удержан избыточный налог.

Налоги, удерживаемые плательщиком, должны быть переданы в Налоговое управление в течение 7 дней после окончания месяца, в котором был произведен платёж. Получателю платежа будет предоставлена справка об удержании налога. Ее можно использовать для снижения годового или полугодового подоходного налога за соответствующий налоговый год.

Слайд 9Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) – это косвенный налог,

Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) – это косвенный налог,

НДС рассчитывается по формуле: исходящий налог – добавленный налог = оплачиваемый налог.

Исходящий налог – это НДС, который продавец собирает с покупателей во время продажи, а добавленный налог – это НДС, который продавец выплачивает покупателю. Если исходящий налог превышает добавленный, продавец должен выплатить разницу Налоговому управлению.

Плательщики НДС обязаны составлять счета-фактуры с указанием объема проданных товаров или услуг вместе с собранным НДС. Закон предписывает занесение в счета всех значимых деталей.

В целом, каждое лицо, занимающееся бизнесом в Таиланде, облагается НДС, но существует список лиц и занятий, от него освобожденных:

(a) Владельцы малого бизнеса (<1.8 млн. бат) (b) Образовательные услуги (c) Культурные услуги (d) Аудит и услуги судебной практики (e) Медицинское обслуживание (f) Исследовательские услуги и техническое обслуживание (g) Аренда недвижимого имущества

Текущая ставка – 7%.

Слайд 10Налог на определенные виды бизнеса в Таиланде

Из-за сложности определения добавленной стоимости (и,

Налог на определенные виды бизнеса в Таиланде

Из-за сложности определения добавленной стоимости (и,

• Банковское дело, финансовый и подобный бизнес 3% • Страхование жизни 2.5% • Закладное брокерство 2.5% • Недвижимость 3% (с 01.01.2004) • Соглашение о перекупке 3% • Факторинг 3%

Слайд 11Имущественные налоги в Таиланде

В Таиланде существует два вида имущественного налога, а именно

Имущественные налоги в Таиланде

В Таиланде существует два вида имущественного налога, а именно

Налогом на местное развитие облагается любое лицо, являющееся владельцем или собственником земли. Ставка варьируется в зависимости от оценочной стоимости собственности, устанавливаемой местными властями. Существует льгота, предоставляемая при условии, что земля используется в жилищных целях, для выращивания скота или урожая владельца. Размер льготы зависит от месторасположения участка.

Слайд 12Соглашения о двойном налогообложении в Таиланде

Таиланд заключил договорные соглашения с более чем

Соглашения о двойном налогообложении в Таиланде

Таиланд заключил договорные соглашения с более чем

В дополнение, согласно налоговым соглашениям, удерживаемый налог на выплаты доходов иностранных юридических лиц, не имеющих бизнеса в Таиланде, может быть уменьшен или не применяться вовсе.

Виды налогов. Фискальная политика государства

Виды налогов. Фискальная политика государства Летний онлайн. Образовательный проект по экономике

Летний онлайн. Образовательный проект по экономике Комплексная безопасность предприятия, бизнеса. Рабочая программа дисциплины

Комплексная безопасность предприятия, бизнеса. Рабочая программа дисциплины Управление основными средствами организации

Управление основными средствами организации Доходы ФСС

Доходы ФСС Факторы, характеризующие изменение товарного рынка

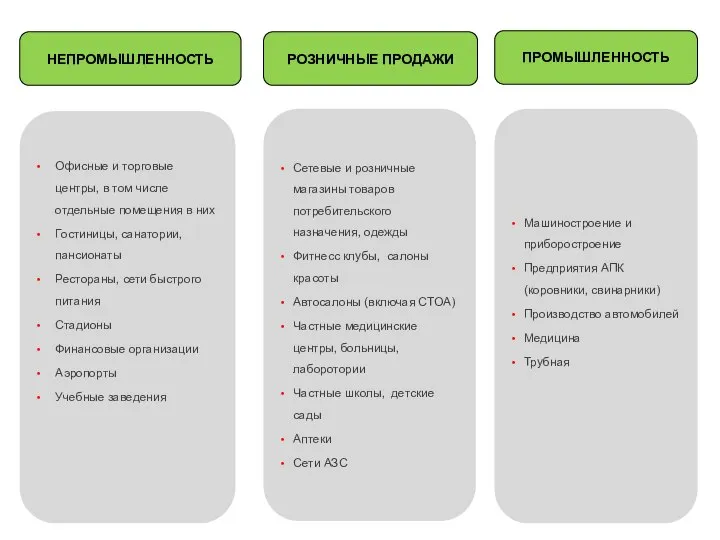

Факторы, характеризующие изменение товарного рынка Целевые и нецелевые сегменты

Целевые и нецелевые сегменты Бюджет семьи

Бюджет семьи Мировая валютная система: сущность, виды, эволюция ВЫПОЛНИЛИ ЕРОСОВА ВАЛЕРИЯ И РУДАКОВА ТАТЬЯНА

Мировая валютная система: сущность, виды, эволюция ВЫПОЛНИЛИ ЕРОСОВА ВАЛЕРИЯ И РУДАКОВА ТАТЬЯНА Экономическая политика. Императоры

Экономическая политика. Императоры Ресурсы – всё, что нужно для производства благ

Ресурсы – всё, что нужно для производства благ 1. ОСНОВЫ ХОЗЯЙСТВА 22-23

1. ОСНОВЫ ХОЗЯЙСТВА 22-23 Государственный долг, его влияние на макроэкономическую устойчивость и финансовую стабильность

Государственный долг, его влияние на макроэкономическую устойчивость и финансовую стабильность Инкассовый метод безналичного расчёта Подготовили: Рудакова Татьяна Еросова Валерия, МЭ091

Инкассовый метод безналичного расчёта Подготовили: Рудакова Татьяна Еросова Валерия, МЭ091 Оптимизационное моделирование в экономике

Оптимизационное моделирование в экономике Организация производства

Организация производства Экономика

Экономика Основные экономические школы в анализе макроэкономики

Основные экономические школы в анализе макроэкономики Экономическая деятельность общества: производство и воспроизводство, обмен, распределение и потребление

Экономическая деятельность общества: производство и воспроизводство, обмен, распределение и потребление Морское пространственное планирование как инструмент эффективного управления морским природопользованием

Морское пространственное планирование как инструмент эффективного управления морским природопользованием Закон спроса

Закон спроса 8_klass_glavnye_voprosf_ekonomiki

8_klass_glavnye_voprosf_ekonomiki Исследование последствий индустрии 4.0

Исследование последствий индустрии 4.0 Японская модель смешанной экономики достоинства и недостатки

Японская модель смешанной экономики достоинства и недостатки Основы инвестирования

Основы инвестирования Экономика государства. Задание 22

Экономика государства. Задание 22 Фонд содействия развитию малых форм предприятий в НТС

Фонд содействия развитию малых форм предприятий в НТС Экономика и её роль в жизни общества

Экономика и её роль в жизни общества