Содержание

- 2. Восточная Сибирь. Численность населения : 8 198 831 человек (2017). Статистика населения по регионам: Красноярский край

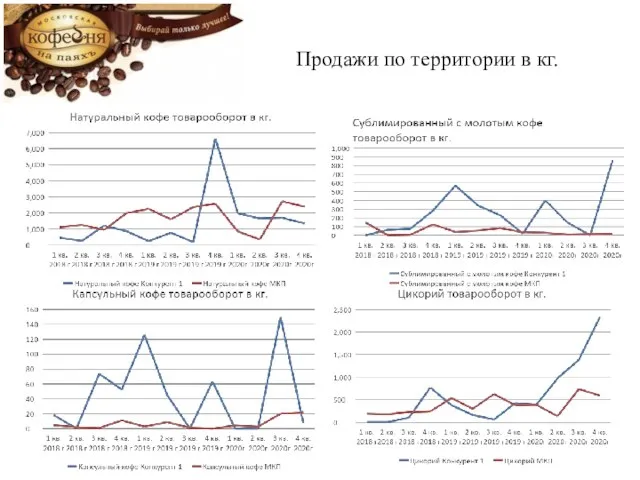

- 3. Продажи по территории в кг.

- 4. Продажи по территории в кг.

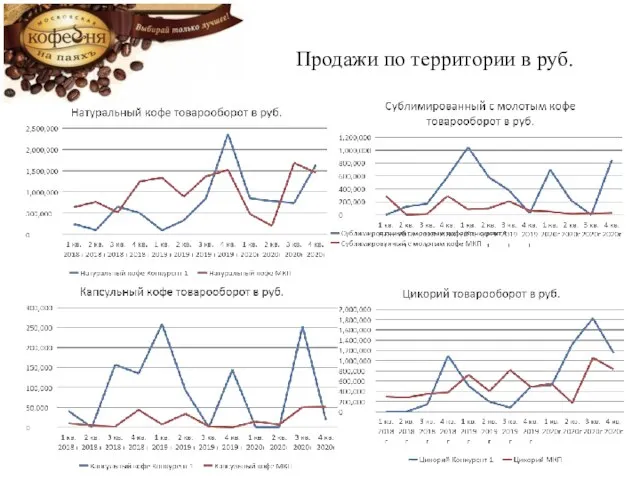

- 5. Продажи по территории в руб.

- 6. Продажи по территории в руб.

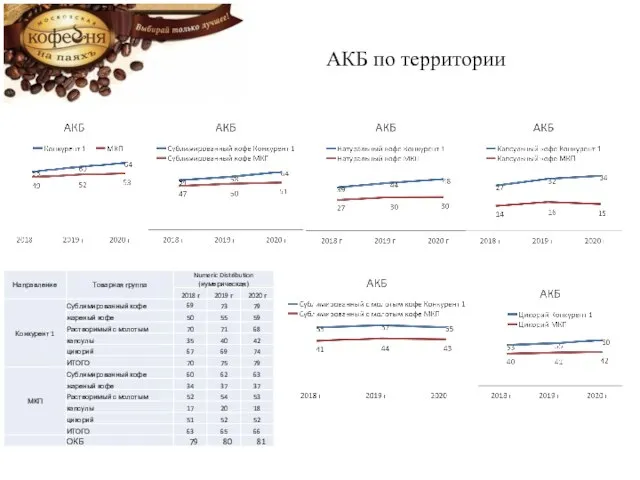

- 7. АКБ по территории

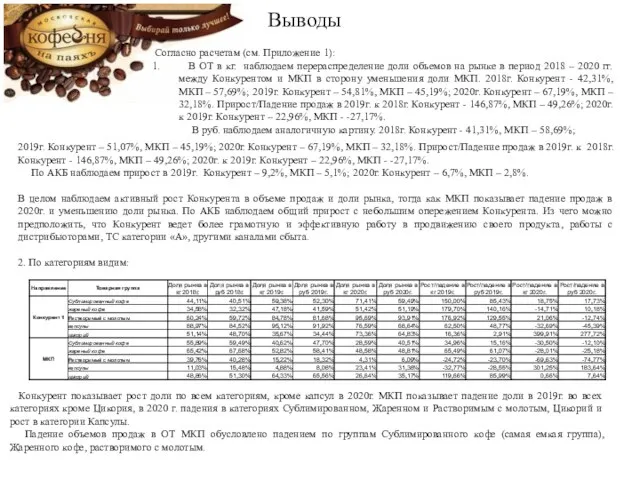

- 8. Выводы Согласно расчетам (см. Приложение 1): В ОТ в кг. наблюдаем перераспределение доли объемов на рынке

- 9. Выводы АКБ по категориям видим: В 2019г. прирост по всем категориям у Конкурента и МКП. В

- 10. Шаги развития: Увеличение уровня компетенций ТМ по работе с Дистрибьютором (Проведение презентаций/дегустаций, работа с ОП (полевое

- 11. Критерии оценки и этапы подключения Дистрибьютора Сонин Сергей Александрович 2021 г.

- 12. Критерии оценки Дистрибутора: Покрытие территории (наличие филиалов по регионам), развитая логистика, наличие собственного автопарка; Высокий уровень

- 13. Этапы подключения Дистрибутора: Определить лиц принимающих решения по началу работы с новым производителем и заключению ДП;

- 15. Скачать презентацию

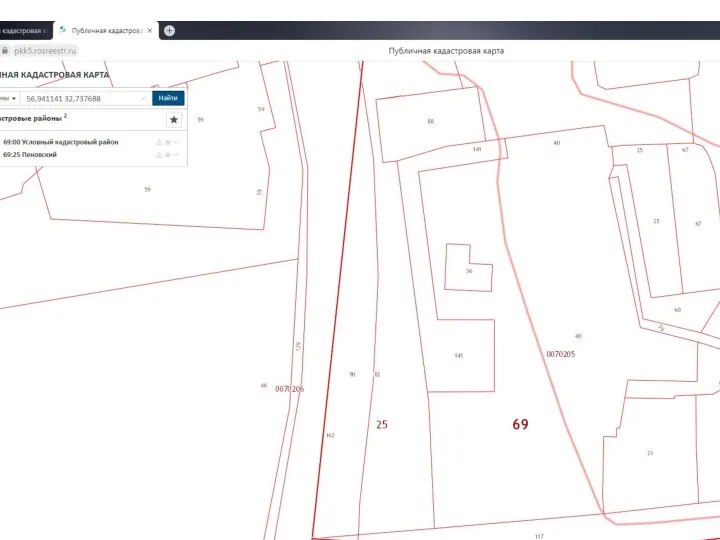

Слайд 2 Восточная Сибирь.

Численность населения : 8 198 831 человек (2017).

Статистика населения по регионам:

Красноярский край

Восточная Сибирь.

Численность населения : 8 198 831 человек (2017).

Статистика населения по регионам:

Красноярский край

Иркутская область 2 404 195чел.

Забайкальский край 1 078 983 чел.

Республика Бурятия 984 134 чел.

Республика Хакасия 537 668 чел.

Республика Тыва 318 550 чел.

Цель:

Обеспечение лидерства производимой продукции по доле рынка в объеме.

Действующие Дистрибуторы

Красноярский край:

ИП Ярошенко С.А.

ИП Базяка О.А.

ООО «ФортНокс»

ООО «ЧайКофе»

ИП Ошаров М.В.

ИП Медведев В.Г.

2. Иркутская область:

ИП Демченко Л.Г.

ООО «Дон-Трейд»

ИП Манжула М.М.

ООО «Слата»

ООО «ТД ШОКОЛАД»

ООО «Сервико»

3. Республика Хакассия, Тува:

ИП Васильева Н.В.

ИП Ярошенко С.А.

ИП Чернышова Е.М.

ИП Мухина В.А.

4. Забайкальский край:

ИП Зарянова Е.Г.

ООО «Сервико»

ООО Читинка

5. Республика Бурятия:

ООО «Сервико»

ООО «Слата»

Слайд 3Продажи по территории в кг.

Продажи по территории в кг.

Слайд 4Продажи по территории в кг.

Продажи по территории в кг.

Слайд 5Продажи по территории в руб.

Продажи по территории в руб.

Слайд 6Продажи по территории в руб.

Продажи по территории в руб.

Слайд 7АКБ по территории

АКБ по территории

Слайд 8Выводы

Согласно расчетам (см. Приложение 1):

В ОТ в кг. наблюдаем перераспределение доли

Выводы

Согласно расчетам (см. Приложение 1):

В ОТ в кг. наблюдаем перераспределение доли

В руб. наблюдаем аналогичную картину. 2018г. Конкурент - 41,31%, МКП – 58,69%;

2019г. Конкурент – 51,07%, МКП – 45,19%; 2020г. Конкурент – 67,19%, МКП – 32,18%. Прирост/Падение продаж в 2019г. к 2018г. Конкурент - 146,87%, МКП – 49,26%; 2020г. к 2019г. Конкурент – 22,96%, МКП - -27,17%.

По АКБ наблюдаем прирост в 2019г. Конкурент – 9,2%, МКП – 5,1%; 2020г. Конкурент – 6,7%, МКП – 2,8%.

В целом наблюдаем активный рост Конкурента в объеме продаж и доли рынка, тогда как МКП показывает падение продаж в 2020г. и уменьшению доли рынка. По АКБ наблюдаем общий прирост с небольшим опережением Конкурента. Из чего можно предположить, что Конкурент ведет более грамотную и эффективную работу в продвижению своего продукта, работы с дистрибьюторами, ТС категории «А», другими каналами сбыта.

2. По категориям видим:

Конкурент показывает рост доли по всем категориям, кроме капсул в 2020г. МКП показывает падение доли в 2019г. во всех категориях кроме Цикория, в 2020 г. падения в категориях Сублимированном, Жаренном и Растворимым с молотым, Цикорий и рост в категории Капсулы.

Падение объемов продаж в ОТ МКП обусловлено падением по группам Сублимированного кофе (самая емкая группа), Жаренного кофе, растворимого с молотым.

Слайд 9Выводы

АКБ по категориям видим:

В 2019г. прирост по всем категориям у Конкурента

Выводы

АКБ по категориям видим:

В 2019г. прирост по всем категориям у Конкурента

В целом видим положительную динамику развития АКБ с необходимостью усиления проработки в категориях Растворимый с молотым и Капсулы. Но при этом продолжая развитие всех групп.

Шаги развития:

1. Оценить рост, падения продаж и АКБ по действующим дистрибьюторам (Качество проведения ПРОМО, Мотиваций, Товарный запас товара, Вовлеченность ОП в процесс развития контракта…). Проверить выполнение ранее достигнутых соглашений, определить причины не выполнения. Повлиять на выполнение задач.

В случае, если действующий дистрибутор не справляется с покрытием действующей АКБ на территории и выполнением задач компании, необходимо рассмотреть возможность подключения дополнительного дистрибутора.

2. Оценить представленность и объем продаж по каналам сбыта регионов (Розница, ОПТ, ТС, HoReCa.) Разработка плана мероприятий, проводимых для увеличения дистрибьюции и объёма продаж. С ключевыми ТС исполнение взаимных договоренностей, увеличение представленности на полке.

Слайд 10Шаги развития:

Увеличение уровня компетенций ТМ по работе с Дистрибьютором (Проведение презентаций/дегустаций, работа

Шаги развития:

Увеличение уровня компетенций ТМ по работе с Дистрибьютором (Проведение презентаций/дегустаций, работа

Перевод ТС категории «А» на прямые ДП. Поиск ТС не имеющих ТМ «МКП» в матрице, подписания ДП.

Поиск новых каналов сбыта, таких как Интернет магазины, работа по Тендерной системе.

Ввод новинок в матрицы ТС и портфель Дистрибьюторов.

Увеличение зон покрытия территорий.

Данные шаги осуществляются в тесной работе с ТМ на вверенной территории. Постановка задач, промежуточный контроль выполнения. Разработка планов развития территории.

Слайд 11Критерии оценки и этапы подключения Дистрибьютора

Сонин Сергей Александрович 2021 г.

Критерии оценки и этапы подключения Дистрибьютора

Сонин Сергей Александрович 2021 г.

Слайд 12Критерии оценки Дистрибутора:

Покрытие территории (наличие филиалов по регионам), развитая логистика, наличие

Критерии оценки Дистрибутора:

Покрытие территории (наличие филиалов по регионам), развитая логистика, наличие

Высокий уровень платёжеспособности;

Наличие складских помещений (возможность держать необходимый товарный запас для бесперебойных поставок в ТТ);

Наличие команд ТП по основным каналам сбыта (Розничный, Оптовый, Сетевой, HoReCa, а так же направления Северных территорий, стран ближнего зарубежья), мотивация команд на продажу;

Наличие прямых ДП с крупными производителями (Bonduelle, Mars, MAKFA и т.д.);

Наличие договоров поставки с ТС категории «А» на территории (ТС «Слата», ТС «Командор» и т.д.);

Гибкость компании (способность дистрибьютора принимать не стандартные решения для развития контракта, согласованию предлагаемых маркетинговых и мотивационных программ);

Приоритетность контракта в портфеле дистрибьютора;

Оценка дистрибьютора.

Слайд 13Этапы подключения Дистрибутора:

Определить лиц принимающих решения по началу работы с новым

Этапы подключения Дистрибутора:

Определить лиц принимающих решения по началу работы с новым

Подготовить к встрече: – презентацию компании и продукции, – рейтинг ТМ (анализ текущего положения торговой марки на рынке), – предлагаемые коммерческие условия (Ретро бонусы, скидки, бюджеты на развитие продаж в каналах сбыта (Розница, ОПТ, ТС, HoReCa (проведения маркетинговых мероприятий (акции, мотивации))), – образцы продукции, – условия отгрузки товара (минимальный заказ, пункт доставки…), – всю остальную необходимую информацию;

Назначить встречу представителям дистрибьютора;

При встрече, представиться, иметь деловой, опрятный внешний вид, быть спокойным и уверенным в себе и своей компании;

Провести презентацию компании, продукции (дегустация). Озвучить подготовленный материал;

Выяснить информацию о Дистрибьюторе (по критериям оценки дистрибьютора), фиксируя все в ежедневник;

Завершая переговоры задать и ответить на возникшие уточняющие вопросы;

Заполнить и подписать с участниками переговоров протокол встречи о достигнутых договоренностях;

Вежливо попрощаться;

Выполнить все достигнутые договоренности в установленные сроки (предоставления дополнительных материалов, ответ на вопрос на который сам не компетентен ответить, подготовить ДП и необходимую документацию и т.д.).

Процесс подключения.

Челябинск

Челябинск Климатические условия Казахстана

Климатические условия Казахстана Типы местности на карте

Типы местности на карте Восточно-Сибирский Экономический район

Восточно-Сибирский Экономический район Географические открытия XVII–XIX вв. Первое русское кругосветное путешествие.Географические исследования в ХХ веке

Географические открытия XVII–XIX вв. Первое русское кругосветное путешествие.Географические исследования в ХХ веке Презентация на тему Состав северного района России

Презентация на тему Состав северного района России  Природная вода и ее распространение

Природная вода и ее распространение Государство Франция

Государство Франция Волго-Донской канал

Волго-Донской канал 20170109_podzemnye_vody

20170109_podzemnye_vody Интерактивная игра. Кроссворд города-столицы

Интерактивная игра. Кроссворд города-столицы Спортивная площадка

Спортивная площадка Атмосфера и атмосферное давление

Атмосфера и атмосферное давление Кузедеевский липовый остров

Кузедеевский липовый остров Географическая долгота и широта. Географические координаты

Географическая долгота и широта. Географические координаты 여행지 소개

여행지 소개 Las Vegas - a city of excitement!

Las Vegas - a city of excitement! Природа родного края. Писатель Казахского народа Абай Кунанбаев

Природа родного края. Писатель Казахского народа Абай Кунанбаев Подводные миры разных морей и океанов

Подводные миры разных морей и океанов Смягчение городского перегрева в трех Австралийских городах (Дарвин, Алис-Спрингс и Западный Сидней)

Смягчение городского перегрева в трех Австралийских городах (Дарвин, Алис-Спрингс и Западный Сидней) Киргизия

Киргизия Города и сельские поселения

Города и сельские поселения Річка Оранжева

Річка Оранжева Symbols of Sevastopol. Coats of arms. Flag

Symbols of Sevastopol. Coats of arms. Flag 20140325_sedov_g.ya_

20140325_sedov_g.ya_ Презентация на тему Почему надо охранять полезные ископаемые

Презентация на тему Почему надо охранять полезные ископаемые  日本 или Япония

日本 или Япония Города мира

Города мира