Содержание

- 2. Содержание Основные характеристики. Основные возможности. Учет по организациям, филиалам и офисам. Ведение клиентской базы. Автоматизация процесса

- 3. 1. Основные характеристики. Прикладное решение «1С-Рейтинг: Микрокредитная организация» предназначено для автоматизации деятельности по микрокредитованию физических и

- 4. 2. Основные возможности. Ведение учета по организациям, филиалам и офисам; Обмен между оперативным и бухгалтерским модулями

- 5. 3. Учет по организациям, филиалам и офисам Организация может иметь любое количество филиалов. Если включен учет

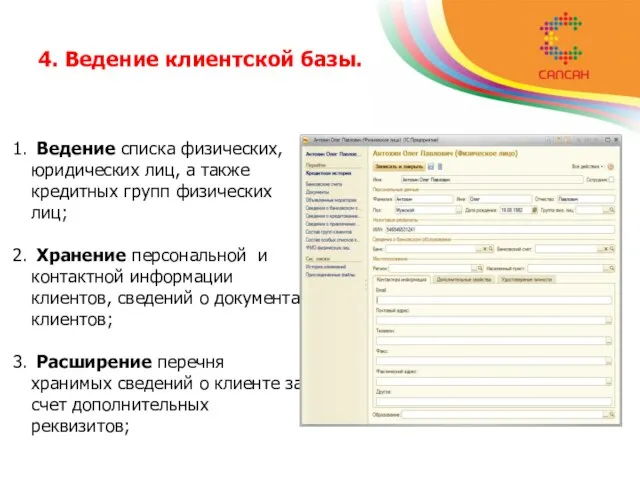

- 6. 4. Ведение клиентской базы. Ведение списка физических, юридических лиц, а также кредитных групп физических лиц; Хранение

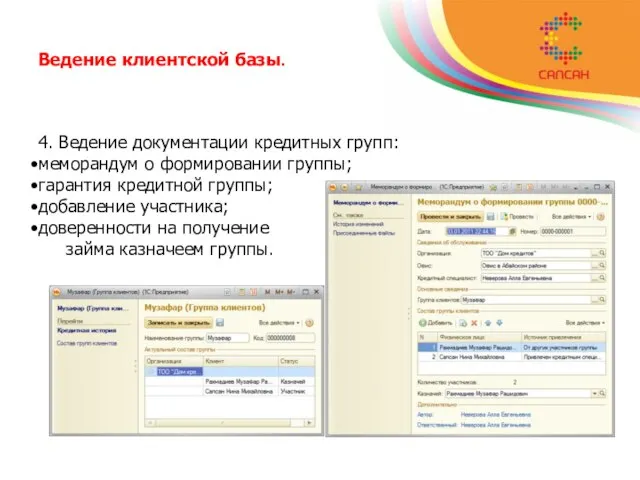

- 7. Ведение клиентской базы. 4. Ведение документации кредитных групп: меморандум о формировании группы; гарантия кредитной группы; добавление

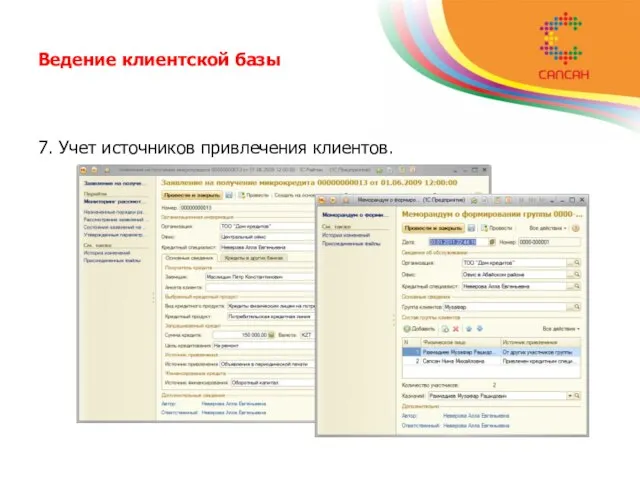

- 8. Ведение клиентской базы 7. Учет источников привлечения клиентов.

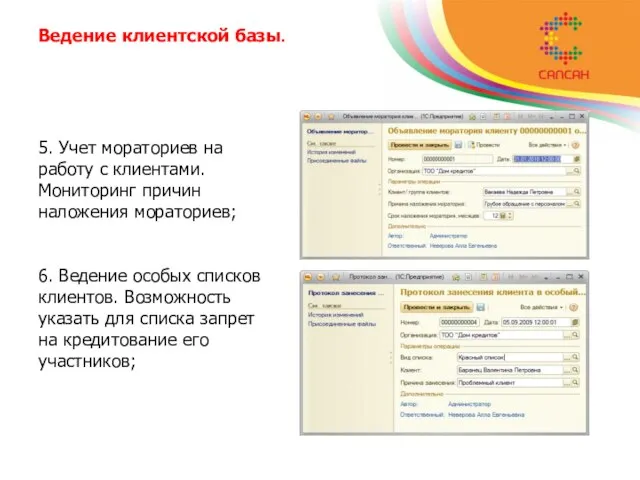

- 9. Ведение клиентской базы. 5. Учет мораториев на работу с клиентами. Мониторинг причин наложения мораториев; 6. Ведение

- 10. Ведение клиентской базы. 8. Предусмотрены отчеты: анализ заемщика; анализ клиентской базы; кредитная история; отчет по заемщикам;

- 11. 5. Автоматизация процесса выдачи кредитов. Для каждого кредитного продукта настраиваются правила его предоставления – виды кредитуемых

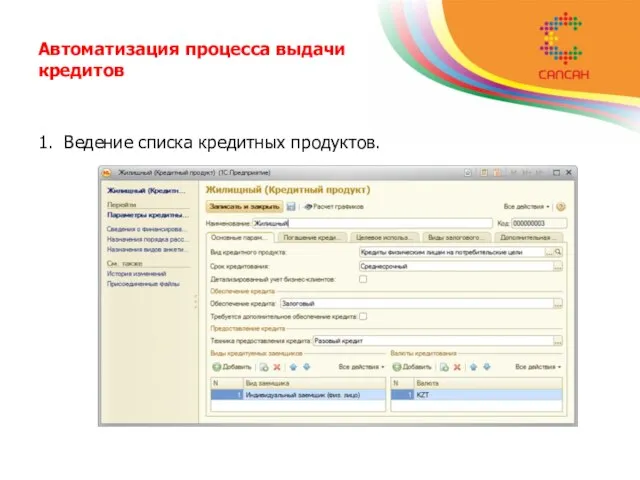

- 12. Автоматизация процесса выдачи кредитов 1. Ведение списка кредитных продуктов.

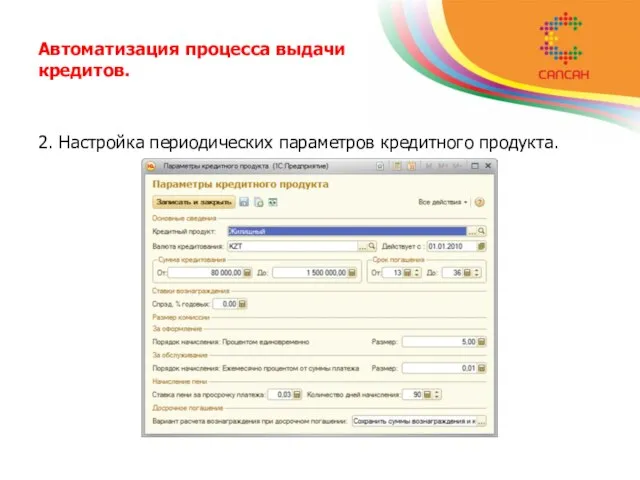

- 13. Автоматизация процесса выдачи кредитов. 2. Настройка периодических параметров кредитного продукта.

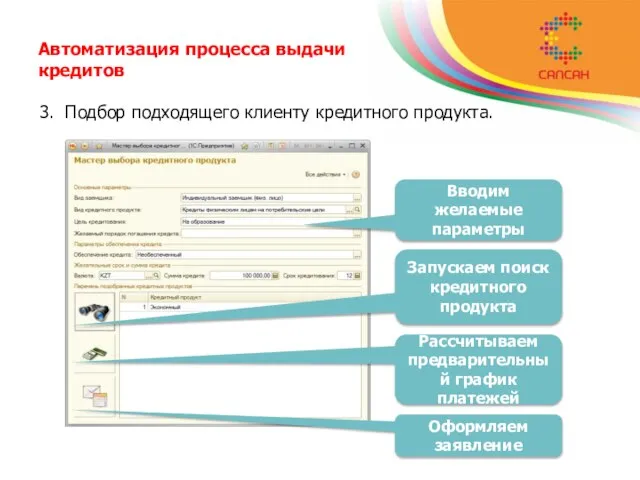

- 14. Автоматизация процесса выдачи кредитов 3. Подбор подходящего клиенту кредитного продукта. Вводим желаемые параметры Запускаем поиск кредитного

- 15. Автоматизация процесса выдачи кредитов. 4. Организация процесса рассмотрения и утверждения поступивших заявлений (электронный кредитный комитет). Заявление

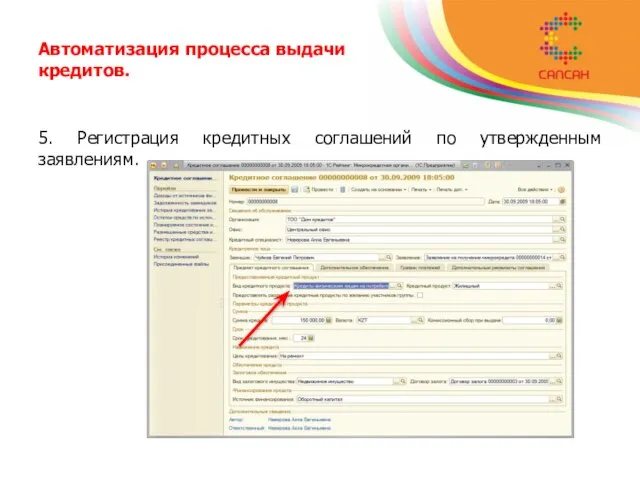

- 16. Автоматизация процесса выдачи кредитов. 5. Регистрация кредитных соглашений по утвержденным заявлениям.

- 17. Автоматизация процесса выдачи кредитов. 6. Регистрация соглашений об открытии кредитных линий. Заявление на открытие КЛ Соглашение

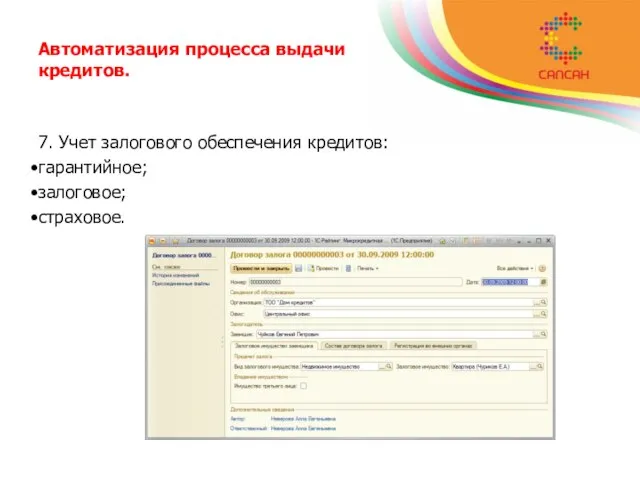

- 18. Автоматизация процесса выдачи кредитов. 7. Учет залогового обеспечения кредитов: гарантийное; залоговое; страховое.

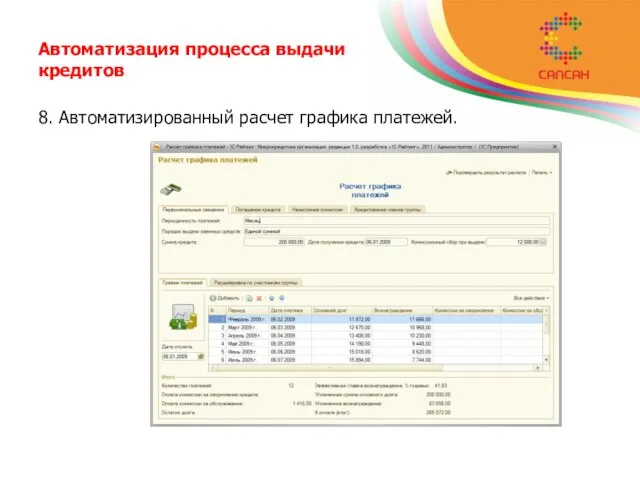

- 19. Автоматизация процесса выдачи кредитов 8. Автоматизированный расчет графика платежей.

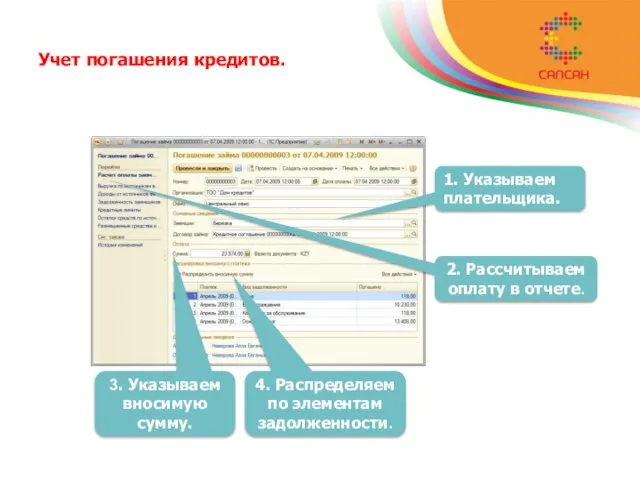

- 20. 6. Учет погашения кредитов. Расчет суммы к оплате с учетом пени. В момент погашения займа сумма,

- 21. Учет погашения кредитов. 1. Указываем плательщика. 2. Рассчитываем оплату в отчете. 3. Указываем вносимую сумму. 4.

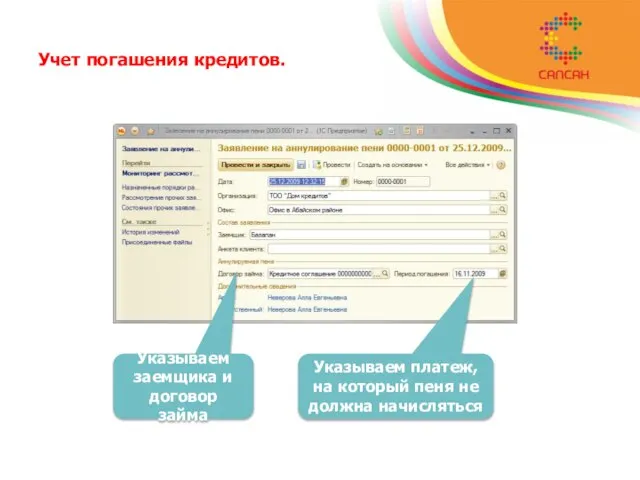

- 22. Учет погашения кредитов. 2. Аннулирование пени по заявлению клиента. В определенных случаях возможно зарегистрировать и одобрить

- 23. Учет погашения кредитов. Указываем заемщика и договор займа Указываем платеж, на который пеня не должна начисляться

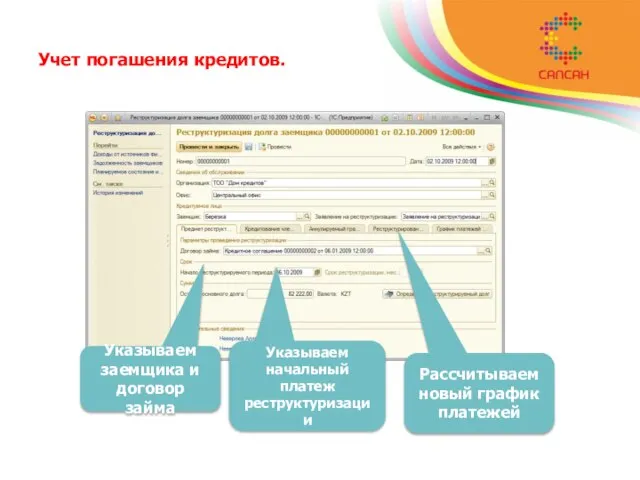

- 24. Учет погашения кредитов. 3. Реструктуризация долга клиента Реструктуризация предназначена для перерасчета графика платежей за выбранный период,

- 25. Учет погашения кредитов. Указываем заемщика и договор займа Указываем начальный платеж реструктуризации Рассчитываем новый график платежей

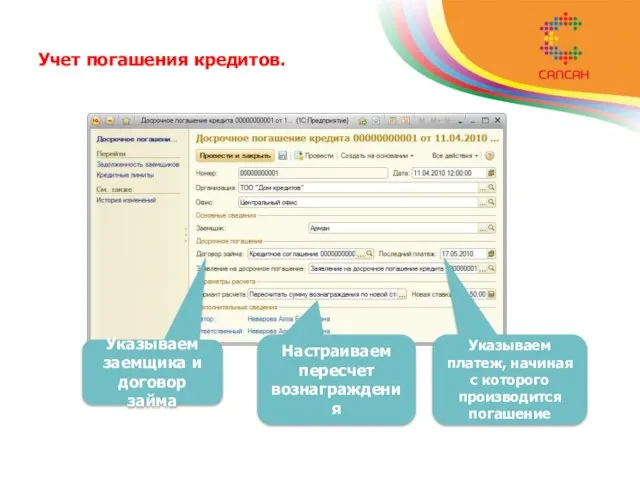

- 26. Учет погашения кредитов. 4. Досрочное погашение кредита. Досрочное погашение позволяет пересчитать вознаграждение и комиссию за оставшиеся

- 27. Учет погашения кредитов. Указываем заемщика и договор займа Указываем платеж, начиная с которого производится погашение Настраиваем

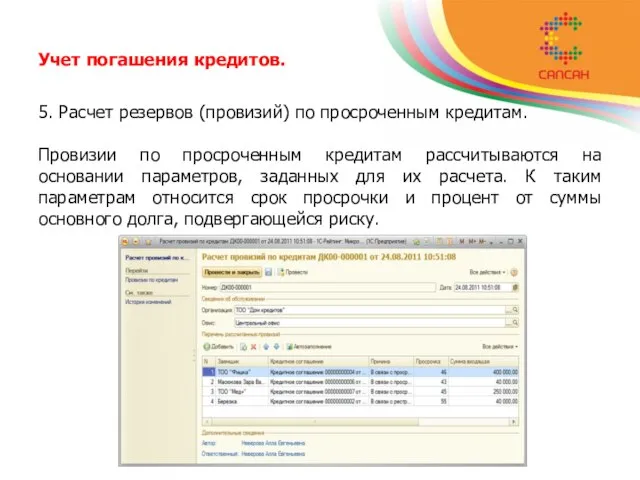

- 28. Учет погашения кредитов. 5. Расчет резервов (провизий) по просроченным кредитам. Провизии по просроченным кредитам рассчитываются на

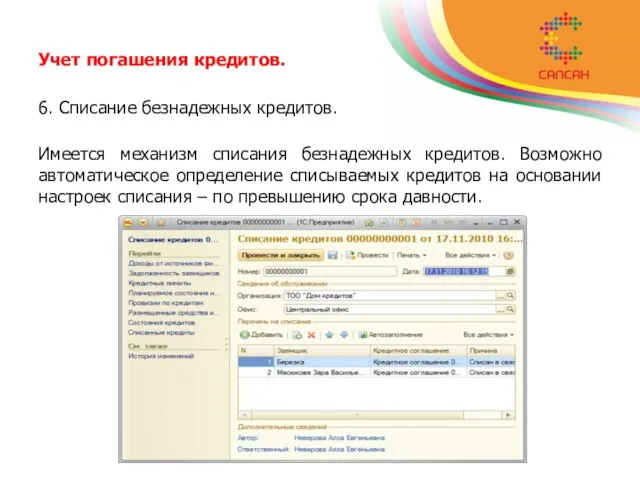

- 29. Учет погашения кредитов. 6. Списание безнадежных кредитов. Имеется механизм списания безнадежных кредитов. Возможно автоматическое определение списываемых

- 30. Учет погашения кредитов. 7. Реализованные отчеты: отчет о состоянии портфеля; анализ просроченных выплат; анализ изменения задолженности;

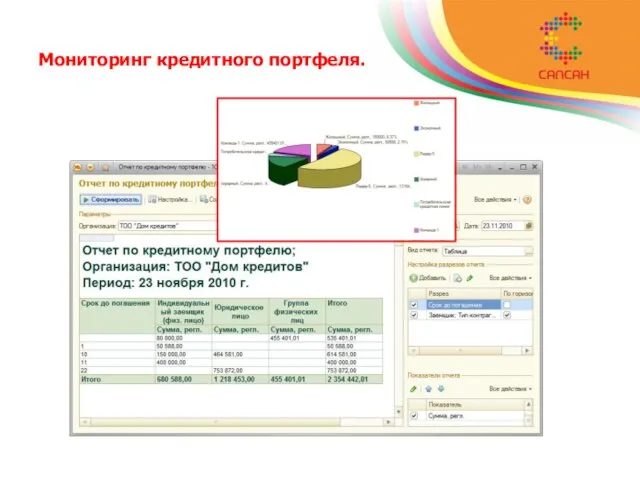

- 31. 7. Мониторинг кредитного портфеля. Отчет по кредитному портфелю предназначен для мониторинга кредитного портфеля организации и позволяет

- 32. Мониторинг кредитного портфеля.

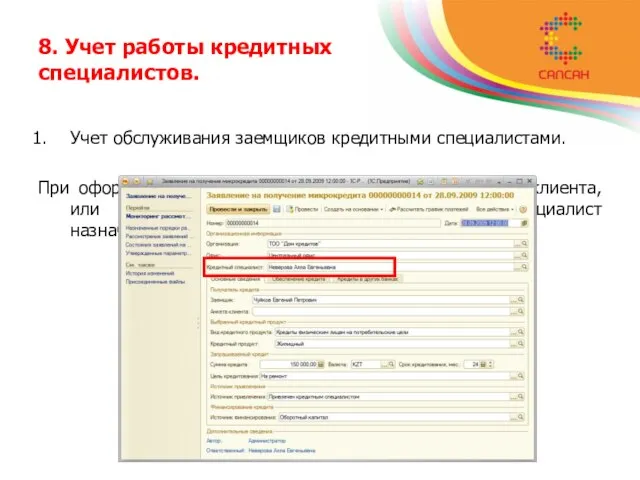

- 33. 8. Учет работы кредитных специалистов. Учет обслуживания заемщиков кредитными специалистами. При оформлении кредитным специалистом заявления от

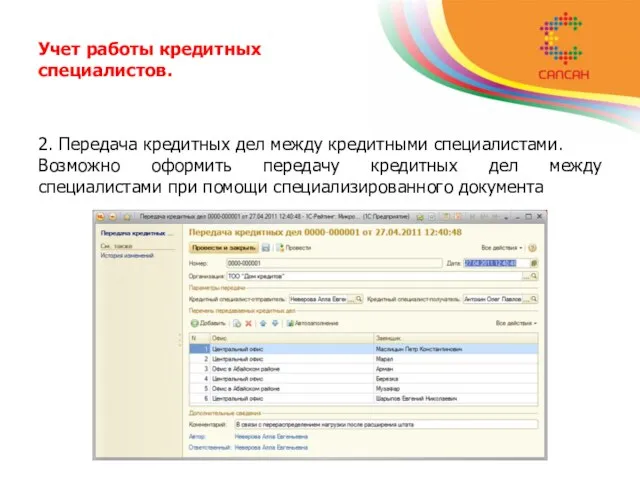

- 34. Учет работы кредитных специалистов. 2. Передача кредитных дел между кредитными специалистами. Возможно оформить передачу кредитных дел

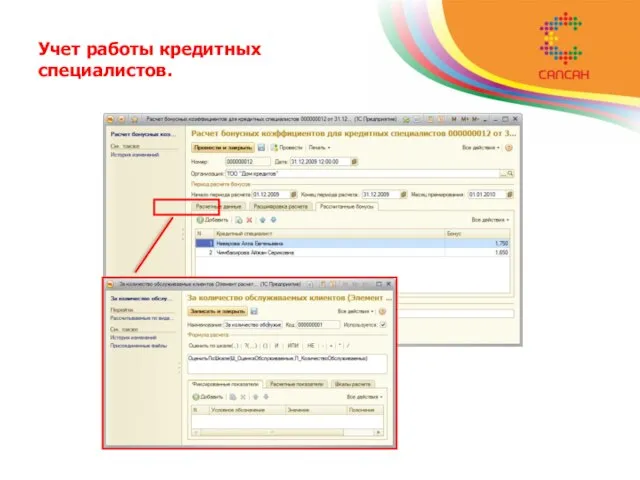

- 35. Учет работы кредитных специалистов. 3. Расчет бонусных коэффициентов. Для премирования кредитных специалистов возможен расчет бонусных коэффициентов,

- 36. Учет работы кредитных специалистов.

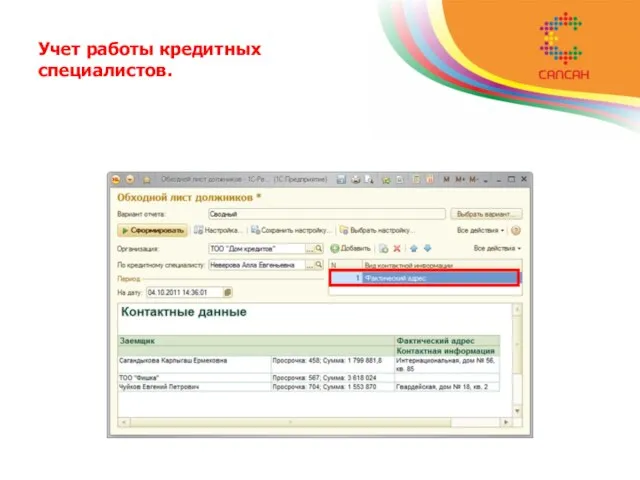

- 37. Учет работы кредитных специалистов.

- 38. 9. Мониторинг источников формирования капитала. Мониторинг источников финансирования является опциональной возможностью. Позволяет следующие операции: ведение списка

- 39. 10. Обмен данными с дополнением к типовому решению «Бухгалтерия для Казахстана». Конфигурация «1С-Рейтинг: Микрокредитная организация» является

- 41. Скачать презентацию

О реализации проекта Партии Единая Россия Культура малой Родины в Кировской области

О реализации проекта Партии Единая Россия Культура малой Родины в Кировской области Звезды. Работа

Звезды. Работа МОУ «Маловская средняя общеобразовательная школа» Проект «ЕГЭ на 100 баллов!» Выполнил: учитель истории Загдаева Н.А. 2010 год

МОУ «Маловская средняя общеобразовательная школа» Проект «ЕГЭ на 100 баллов!» Выполнил: учитель истории Загдаева Н.А. 2010 год Презентация на тему Качество непродовольственных товаров

Презентация на тему Качество непродовольственных товаров  Украина и украинцы

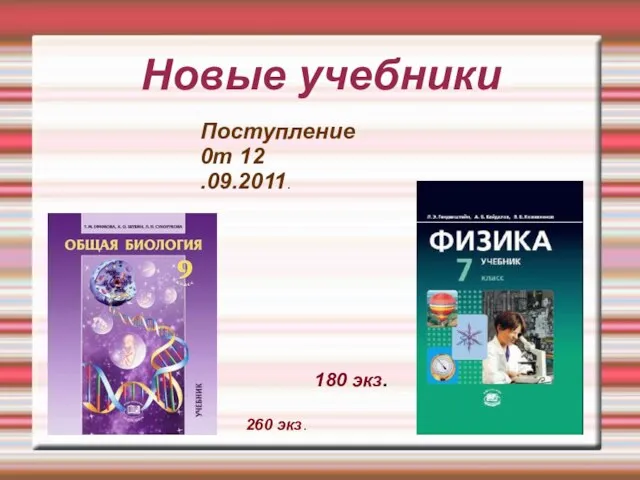

Украина и украинцы Новые учебники

Новые учебники Луна Выполнил ученик 2 класса МОУ Гридинской основной общеобразовательной школы Шулегин Максим

Луна Выполнил ученик 2 класса МОУ Гридинской основной общеобразовательной школы Шулегин Максим Sunstar - Прокат автомобилей. Аренда апартаментов. Туризм, Трансфер. Адаптация

Sunstar - Прокат автомобилей. Аренда апартаментов. Туризм, Трансфер. Адаптация Russian State University of Tourism and Service

Russian State University of Tourism and Service Свойства воды 1-2 класс

Свойства воды 1-2 класс Презентация на тему Центральные углы и углы, вписанные в окружность

Презентация на тему Центральные углы и углы, вписанные в окружность Культура Норвегии

Культура Норвегии Титаны раннего Возрождения в Италии Брунелесски и Донателло

Титаны раннего Возрождения в Италии Брунелесски и Донателло Федеральная служба исполнения наказаний России

Федеральная служба исполнения наказаний России Презентация на тему Логарифмы. Логарифмическая функция

Презентация на тему Логарифмы. Логарифмическая функция Танцевальная физминутка "Лепим снеговика" (1-4 класс)

Танцевальная физминутка "Лепим снеговика" (1-4 класс) Профессия и мой характер

Профессия и мой характер Производственная мощность предприятия. Тема 4

Производственная мощность предприятия. Тема 4 Tу znów przed komputerem?

Tу znów przed komputerem? What is Game-Based Learning GBL

What is Game-Based Learning GBL  Автомобильная травма

Автомобильная травма Лимонад: пить или не пить?

Лимонад: пить или не пить? Персонал Мотор любой организации

Персонал Мотор любой организации Презентация на тему Медицина во время Великой Отечественной войны

Презентация на тему Медицина во время Великой Отечественной войны  Основные характеристики промышленных рынков

Основные характеристики промышленных рынков Основные понятия и законы динамики

Основные понятия и законы динамики Абсолютные и относительные показатели

Абсолютные и относительные показатели Классификация конфликтов

Классификация конфликтов