Содержание

- 2. Структура занятия Зачем необходима финансовая оценка инновационных проектов! Базовые критерии и правила принятия инвестиционных решений Что

- 3. Что такое инвестирование? Инвестирование - отказ от потребления в пользу получения дохода в будущем Инвестиционное решение

- 4. Инвестиционные и финансовые решения Инвестиционные решения отвечают на вопрос, куда вложить деньги Финансовые решения принимаются по

- 5. Инвестиционное решение - это результат оценки. Любая инвестиционная оценка - это взвешивание: ценности и стоимости инвестиционного

- 6. Инвестиционный проект Проект – ограниченная во времени совокупность действий, имеющая своей целью создание уникального продукта или

- 7. Цель инвестирования Интерес инвесторов состоит в максимизации рыночной ценности их вложения, которая определяется разницей между релевантными

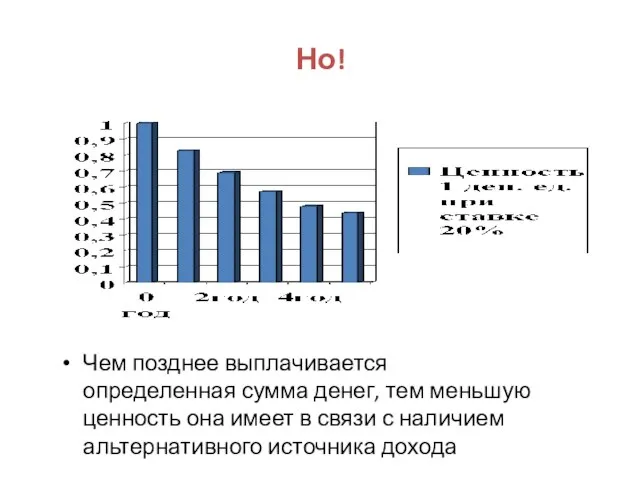

- 8. Но! Чем позднее выплачивается определенная сумма денег, тем меньшую ценность она имеет в связи с наличием

- 9. Временная ценность денег : выводы Нельзя просто суммировать денежные потоки, выплачиваемые или получаемые в разные периоды

- 10. Ставка дисконта Ставка дисконта - требуемая ставка доходности инвестора, соответствующая максимальной доходности по имеющимся альтернативным инвестициям

- 11. Основные критерии и правила принятия решений

- 12. Срок (период) окупаемости 2 разновидности простой срок окупаемости инвестиций (payback period - РВ) дисконтированный срок окупаемости

- 13. Срок (период) окупаемости как критерий оценки Недостатки критерия что происходит с проектом за пределами срока окупаемости?

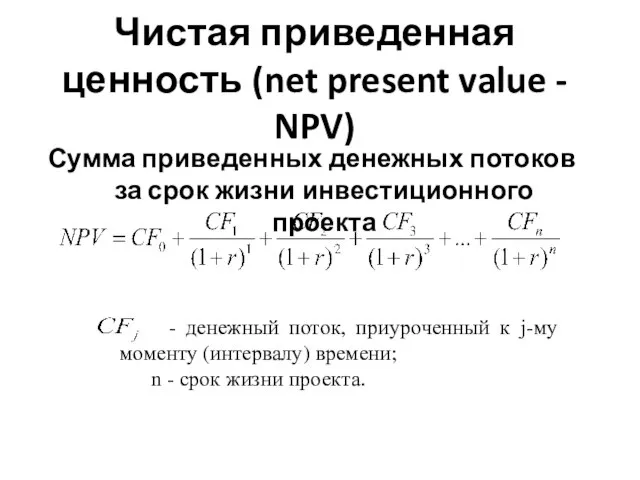

- 14. Чистая приведенная ценность (net present value - NPV) Сумма приведенных денежных потоков за срок жизни инвестиционного

- 15. Чистая приведенная ценность (NPV) как критерий оценки Правило №1. Если NPV Правило №2 Из двух проетов

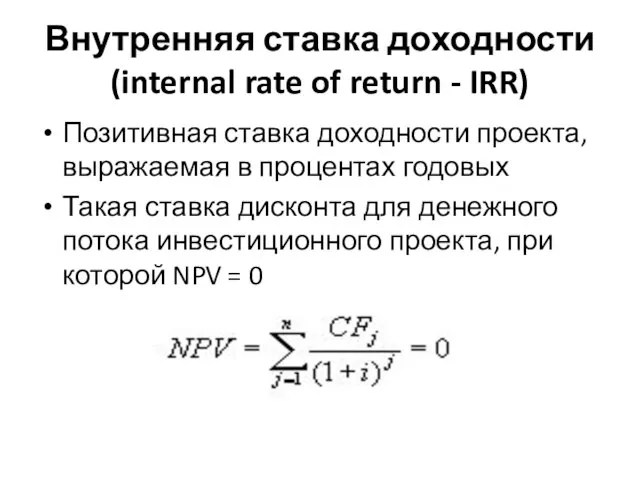

- 16. Внутренняя ставка доходности (internal rate of return - IRR) Позитивная ставка доходности проекта, выражаемая в процентах

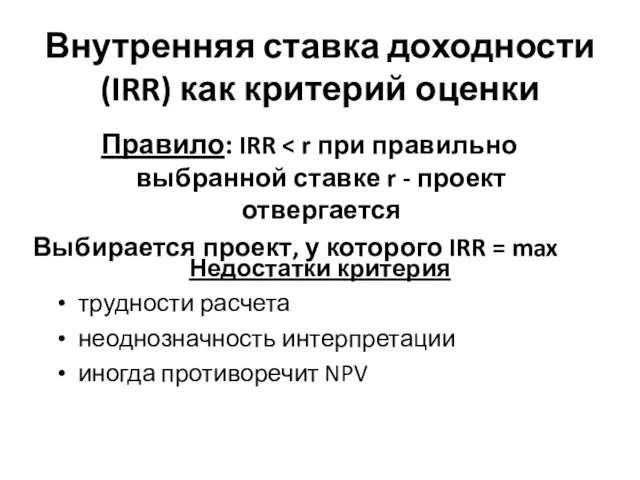

- 17. Внутренняя ставка доходности (IRR) как критерий оценки Недостатки критерия трудности расчета неоднозначность интерпретации иногда противоречит NPV

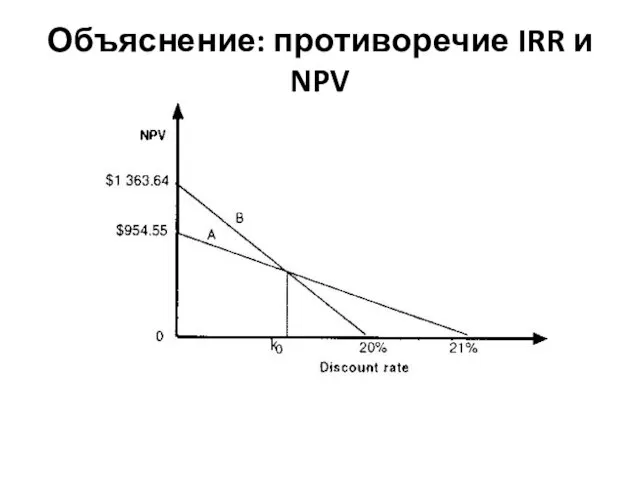

- 18. Объяснение: противоречие IRR и NPV

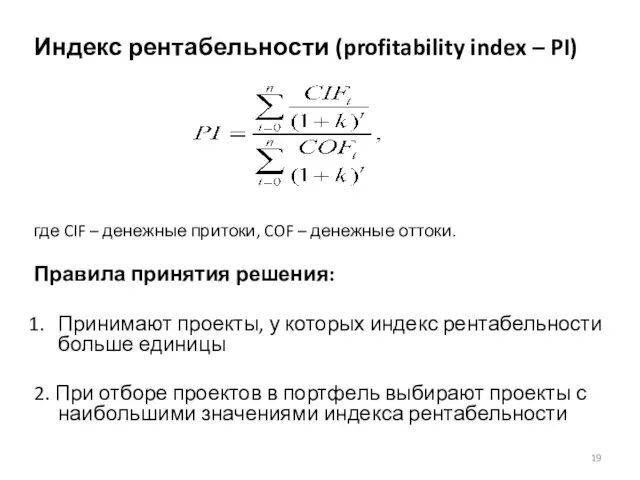

- 19. Индекс рентабельности (profitability index – PI) где CIF – денежные притоки, COF – денежные оттоки. Правила

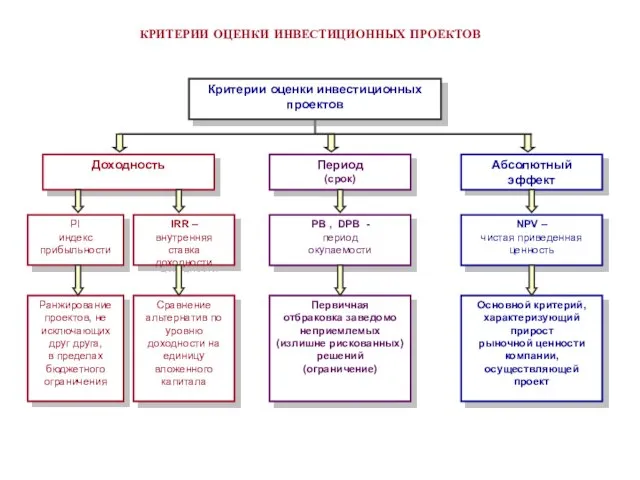

- 20. Критерии оценки инвестиционных проектов Доходность PI индекс прибыльности IRR – внутренняя ставка доходности Ранжирование проектов, не

- 21. Венчурное финансирование инновационных проектов

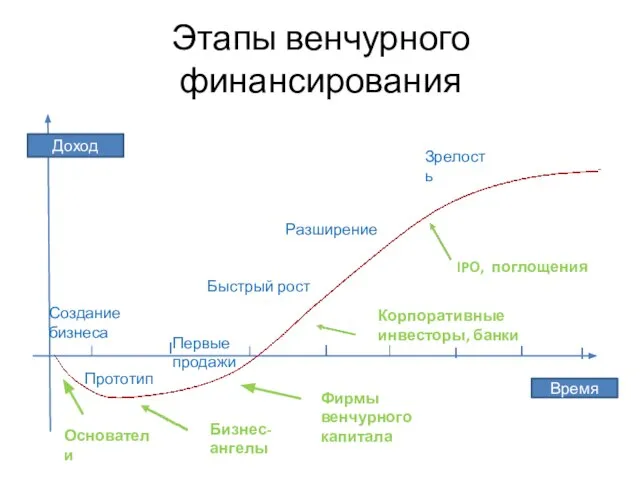

- 22. Этапы венчурного финансирования Создание бизнеса Основатели Прототип Первые продажи Бизнес- ангелы Фирмы венчурного капитала Корпоративные инвесторы,

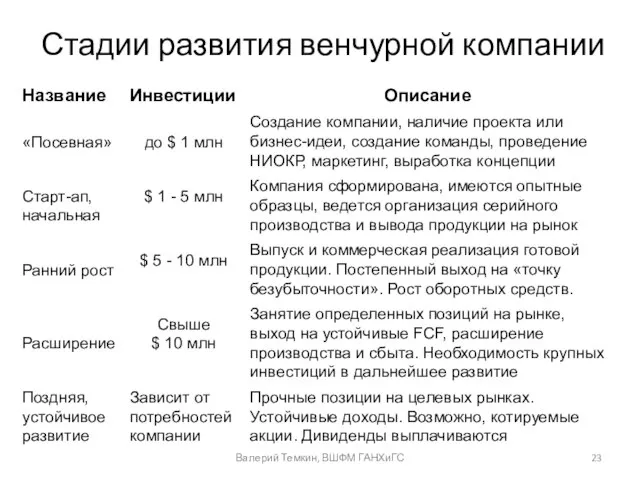

- 23. Стадии развития венчурной компании Валерий Темкин, ВШФМ ГАНХиГС

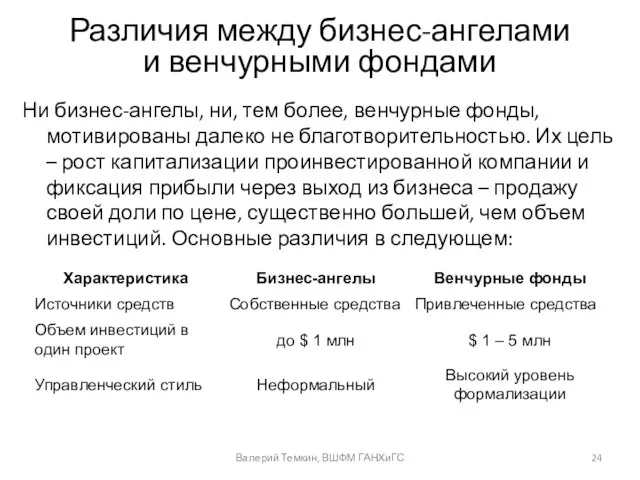

- 24. Различия между бизнес-ангелами и венчурными фондами Ни бизнес-ангелы, ни, тем более, венчурные фонды, мотивированы далеко не

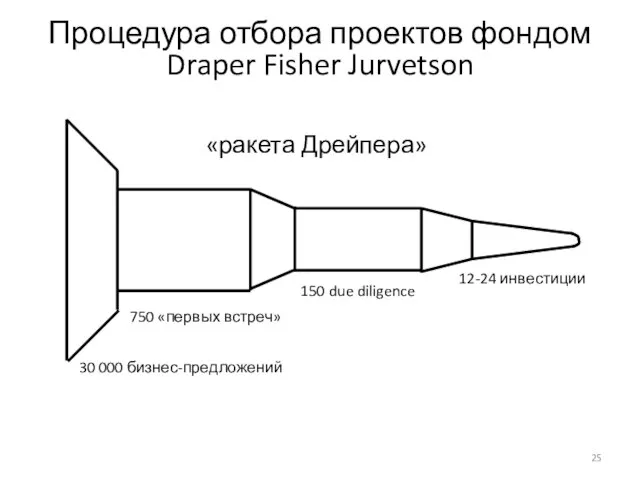

- 25. Процедура отбора проектов фондом Draper Fisher Jurvetson «ракета Дрейпера» 30 000 бизнес-предложений 750 «первых встреч» 150

- 26. Как убедить венчурного капиталиста или бизнес - ангела?

- 27. АБВ венчурного финансирования А. Чтобы сделать проект привлекательным для инвестора прежде всего нужно тщательно изучить, что

- 28. Алгоритм расчета доли венчурного инвестора Определение исходных параметров Расчет возврата на инвестиции, который желает получить инвестор

- 29. 1. Определение исходных параметров Внутренняя норма рентабельности инвестора (IRR) Как правило, для венчурного фонда этот показатель

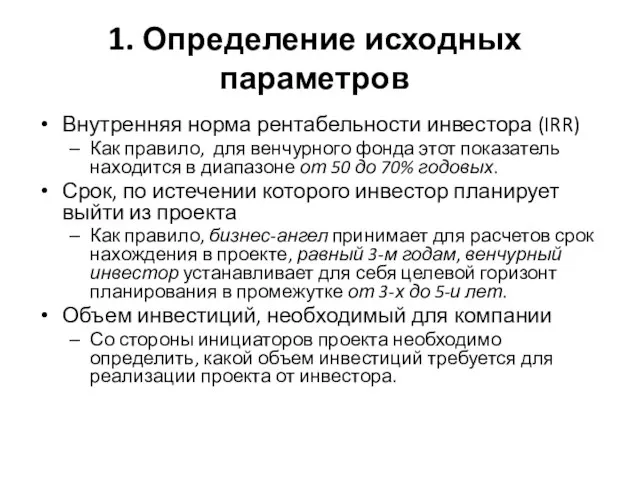

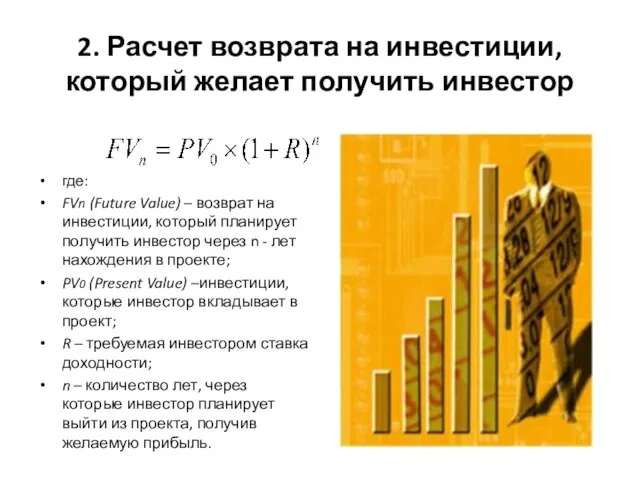

- 30. 2. Расчет возврата на инвестиции, который желает получить инвестор где: FVn (Future Value) – возврат на

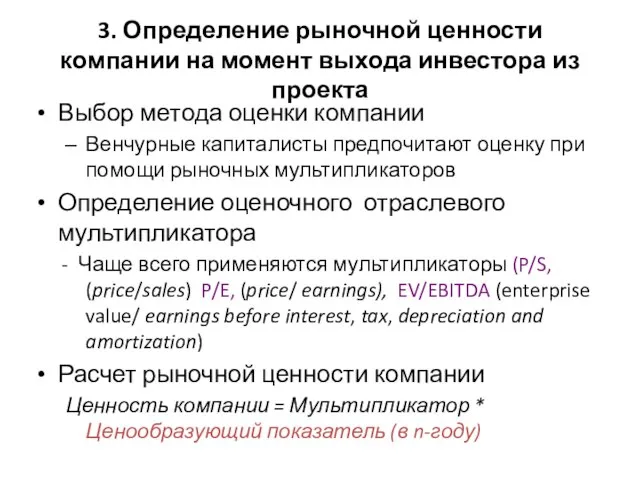

- 31. 3. Определение рыночной ценности компании на момент выхода инвестора из проекта Выбор метода оценки компании Венчурные

- 33. Скачать презентацию

Facebook

Facebook Клуб сравнительного правоведения MGIMO

Клуб сравнительного правоведения MGIMO Усроиство компьютера

Усроиство компьютера Презентация на тему Ознакомление с окружающим миром: зимующие птицы нашего края

Презентация на тему Ознакомление с окружающим миром: зимующие птицы нашего края  11 класс-это МЫ

11 класс-это МЫ Этнос: нации и народности

Этнос: нации и народности  Счастье

Счастье «Я – учитель Нашей новой школы»

«Я – учитель Нашей новой школы» День России

День России Райх. Вегетотерапия и телесный анализ

Райх. Вегетотерапия и телесный анализ архитектура пк

архитектура пк Фальсификации науки и конспирология

Фальсификации науки и конспирология Если случится беда…

Если случится беда… Страхование в предпринимательстве

Страхование в предпринимательстве Презентация на тему Тайна Бермудского треугольника

Презентация на тему Тайна Бермудского треугольника Коктейль Кровавая Мэри

Коктейль Кровавая Мэри Менеджмент разработки программных изделий (руководство командой и управление проектом)Скопин И.Н.

Менеджмент разработки программных изделий (руководство командой и управление проектом)Скопин И.Н. Презентация на тему Сохранить планету для людей

Презентация на тему Сохранить планету для людей  Второй фотокросс

Второй фотокросс WAZ Mediengruppe – один из лидеров издательского бизнеса в Германии, работающий в девяти странах Европы, развивающий медиа- бизнес в Росси

WAZ Mediengruppe – один из лидеров издательского бизнеса в Германии, работающий в девяти странах Европы, развивающий медиа- бизнес в Росси Huawei P30 lite vs Samsung А50

Huawei P30 lite vs Samsung А50 Презентация на тему Отношения и пропорции 6 класс

Презентация на тему Отношения и пропорции 6 класс  Время остановить нельзя, а измерить?

Время остановить нельзя, а измерить? Советская лунная программа

Советская лунная программа Катализ

Катализ Презентация на тему Песнь о вещем Олеге

Презентация на тему Песнь о вещем Олеге  Мировая история Баллов

Мировая история Баллов Специальная (коррекционная) общеобразовательная школаVIII вида № 107 e-mail:

Специальная (коррекционная) общеобразовательная школаVIII вида № 107 e-mail: