Содержание

- 2. 1. Планирующая функция – на этой стадии осуществляется разработка инвестиционной стратегии и инвестиционной политики. Планирование в

- 3. 2. Организационная функция. Отвечает за определение потребности в финансовых средствах, соотношение между собственными и привлеченными ресурсами,

- 4. 3. Координирующая функция. Осуществляет мониторинг и координацию всех действий и мероприятий, направленных на достижение предусмотренных инвестиционной

- 5. 4. Функция прогнозирования – представляет собой разработку на длительную перспективу инвестиционной политики предприятия в целом и

- 6. 5. Функция регулирования следит за тем, чтобы текущие мероприятия не отклонялись от графиков, плановых заданий, установленных

- 7. 6. Функция стимулирования выражается в том, чтобы непосредственные исполнители, которые имеют дело с инвестиционными ресурсами, были

- 8. 7. Функция контроля в инвестиционном менеджменте сводится к проверке организации инвестиционной работы, сбора информации об использовании

- 9. Инвестиции Инвестиции — средства (деньги, ценные бумаги, иное имущество, в том числе имущественные права, имеющие денежную

- 10. Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений.

- 11. При анализе доходности инвестиций требуется экономическое обоснование и прогнозирование будущих условий, поэтому инвестиционный анализ в значительной

- 12. Учет фактора времени - При оценке эффективности инвестиций должны учитываться такие аспекты фактора времени, как динамичность

- 13. Фактор риска Выражается в том, что эффективность инвестиционного проекта оценивается с определенной степенью вероятности.

- 14. Исходные понятия для решения задач 1. Норма дисконта является основным задаваемым экономическим нормативом, используемым при дисконтировании

- 15. Исходные понятия для решения задач 2. Дисконтирование денежных потоков - приведение их разновременных (относящихся к разным

- 16. Сумма дисконта зависит: а) от разрыва во времени между оттоком и притоком денежных средств; б) от

- 17. 3. Период начисления - временной интервал, к которому приурочена норма дисконта. В аналитических расчетах в качестве

- 18. 4. Доход от инвестиций определяется в процессе прогнозных аналитических расчетов. При определении ставки дохода на инвестиции

- 19. Операции дисконтирования и наращения Временная ценность денег: рубль «сегодня» более ценен, чем тот же самый рубль,

- 20. Три параметра являются ключевыми: (а) схема наращения (дисконтирования), (б) используемая ставка, (в) продолжительность базисного периода

- 21. Применение методов финансовых вычислений при решении типовых задач инвестиционного анализа Задача 1. Определяется доход на инвестиции

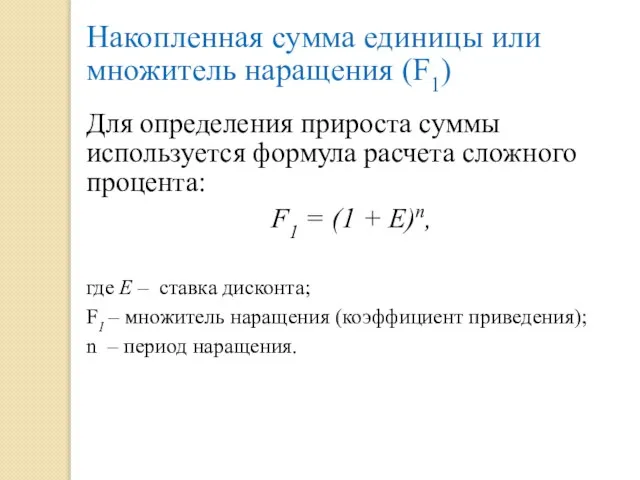

- 22. Накопленная сумма единицы или множитель наращения (F1) Для определения прироста суммы используется формула расчета сложного процента:

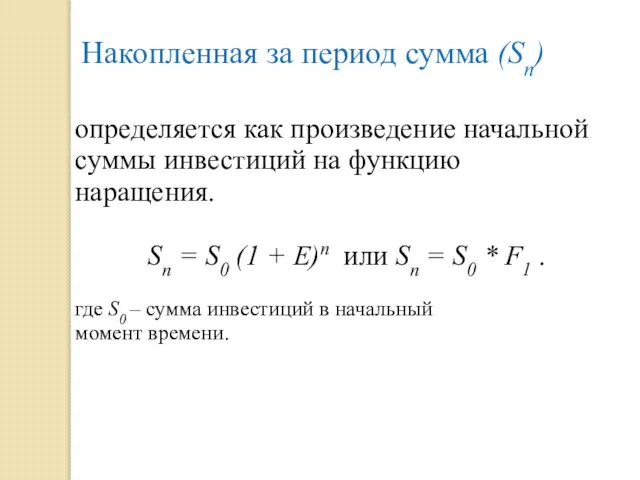

- 23. Накопленная за период сумма (Sn) определяется как произведение начальной суммы инвестиций на функцию наращения. Sn =

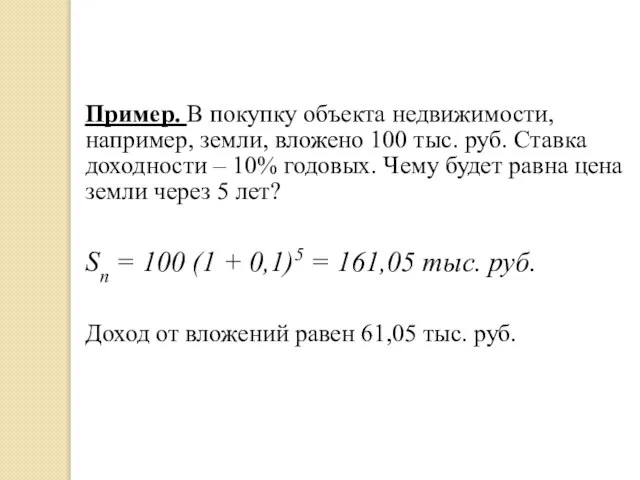

- 24. Пример. В покупку объекта недвижимости, например, земли, вложено 100 тыс. руб. Ставка доходности – 10% годовых.

- 25. Задача 2. Определяется стоимость серии равных сумм вложений, депонированных в конце каждого из периодических интервалов.

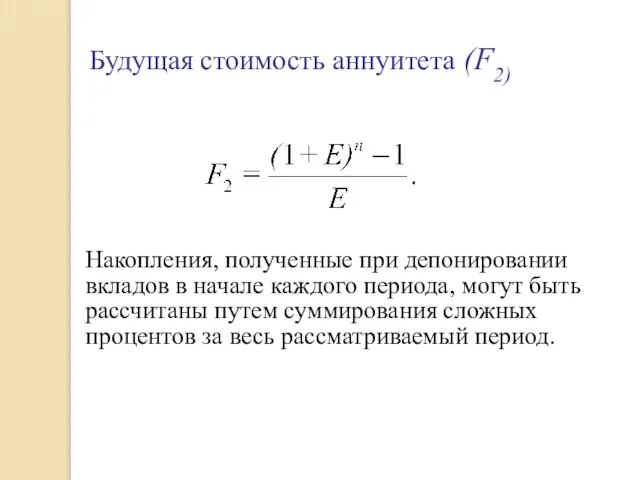

- 26. Будущая стоимость аннуитета (F2) Накопления, полученные при депонировании вкладов в начале каждого периода, могут быть рассчитаны

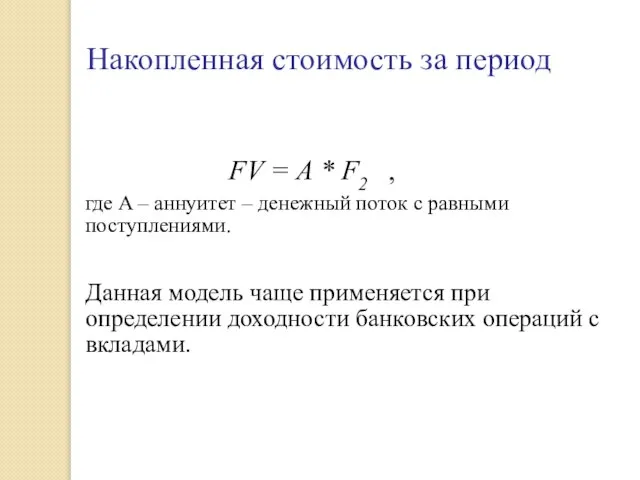

- 27. Накопленная стоимость за период FV = A * F2 , где A – аннуитет – денежный

- 28. Пример. Какая сумма будет накоплена через год, если ежеквартально в начале каждого квартала вноситься сумма 2

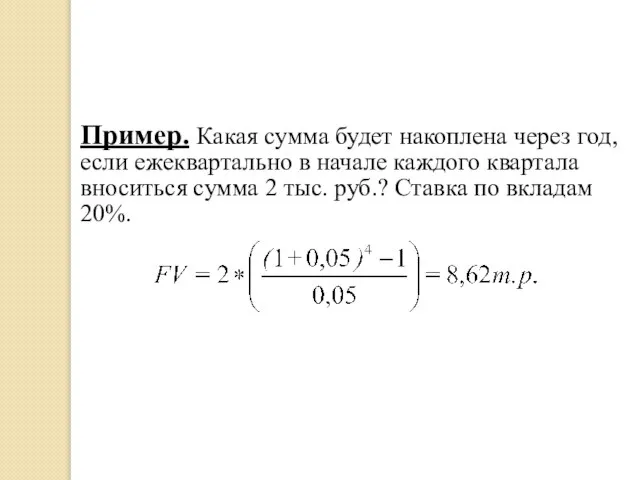

- 29. Задача № 3. Определяется сумма, подлежащая ежегодному вложению на депозитный счет в банк, чтобы через определенное

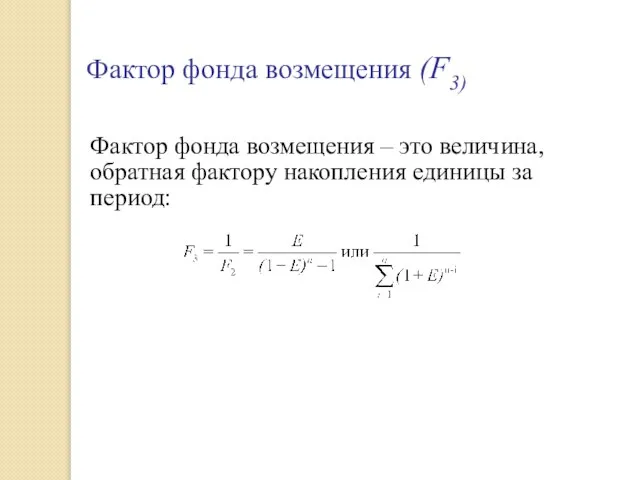

- 30. Фактор фонда возмещения (F3) Фактор фонда возмещения – это величина, обратная фактору накопления единицы за период:

- 31. Фактор фонда возмещения показывает денежную сумму, которую необходимо депонировать в конце каждого периода для того, чтобы

- 32. Сумма ежегодного вклада Сумма ежегодного вклада составит: А = FV * F3, где А – стоимость

- 33. Пример. Чтобы получить 500 тыс. руб. в конце четырехлетнего периода при нулевом % необходимо депонировать Если

- 34. Задача № 4. Определяется текущая стоимость средств от инвестиций в будущем. Решение данной задачи позволяет привести

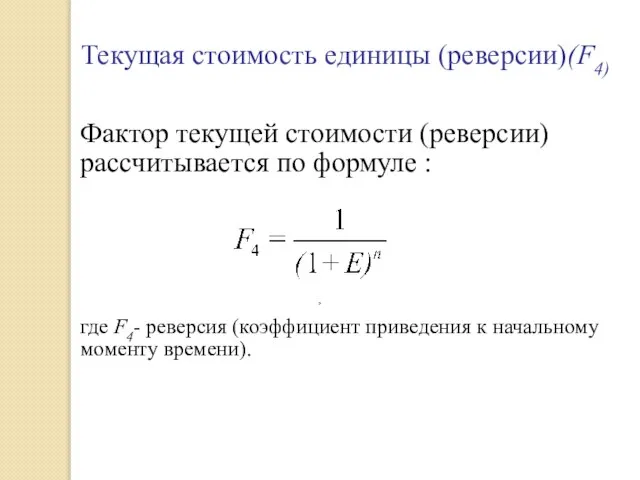

- 35. Текущая стоимость единицы (реверсии)(F4) Фактор текущей стоимости (реверсии) рассчитывается по формуле : , где F4- реверсия

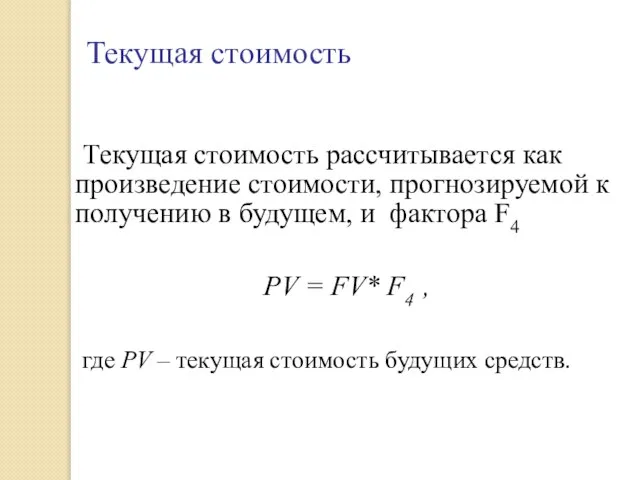

- 36. Текущая стоимость Текущая стоимость рассчитывается как произведение стоимости, прогнозируемой к получению в будущем, и фактора F4

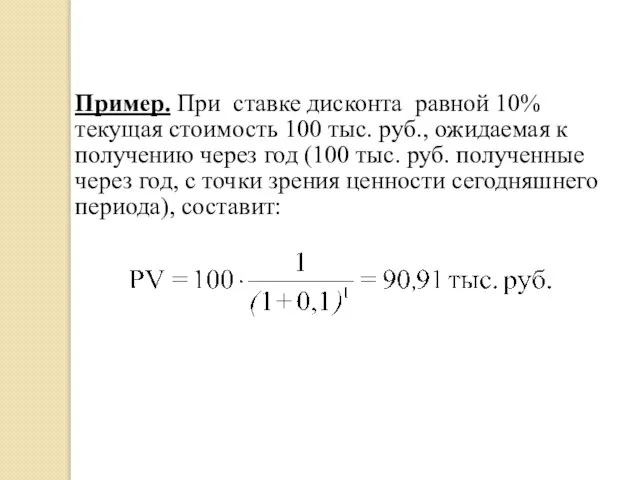

- 37. Пример. При ставке дисконта равной 10% текущая стоимость 100 тыс. руб., ожидаемая к получению через год

- 38. Задача № 5. Определяется ценность суммы средств, подлежащих к получению в течение ряда периодов (лет) с

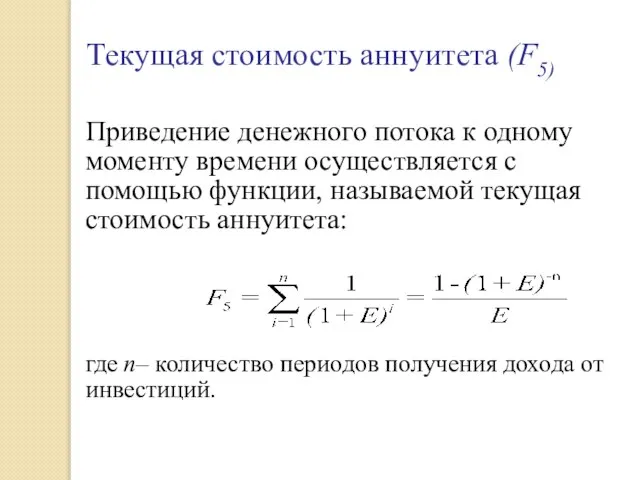

- 39. Текущая стоимость аннуитета (F5) Приведение денежного потока к одному моменту времени осуществляется с помощью функции, называемой

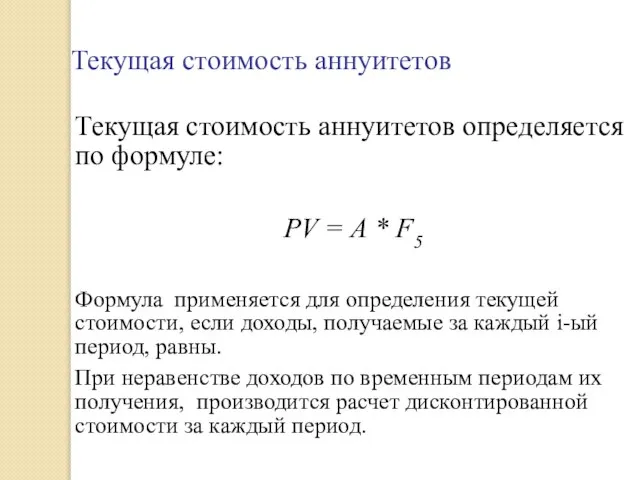

- 40. Текущая стоимость аннуитетов Текущая стоимость аннуитетов определяется по формуле: PV = A * F5 Формула применяется

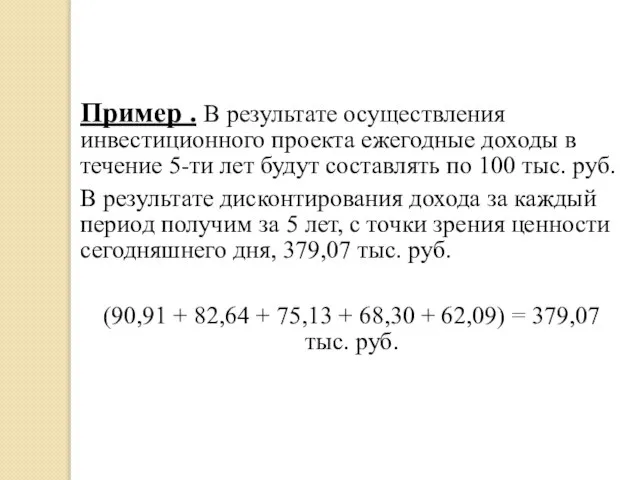

- 41. Пример . В результате осуществления инвестиционного проекта ежегодные доходы в течение 5-ти лет будут составлять по

- 42. Задача № 6 (является обратной задаче № 5).Определяется сумма, подлежащая получению, чтобы возместить (окупить) инвестиции за

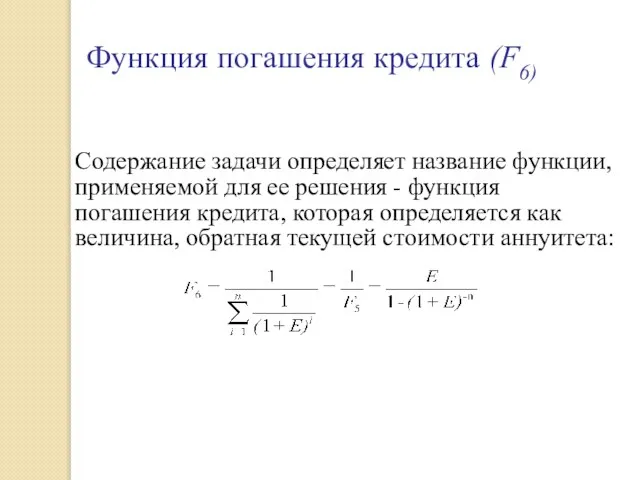

- 43. Функция погашения кредита (F6) Содержание задачи определяет название функции, применяемой для ее решения - функция погашения

- 44. Ежегодный доход (аннуитет) Ежегодный доход (аннуитет) определяется умножением суммы инвестиций на множитель F6: A = PV

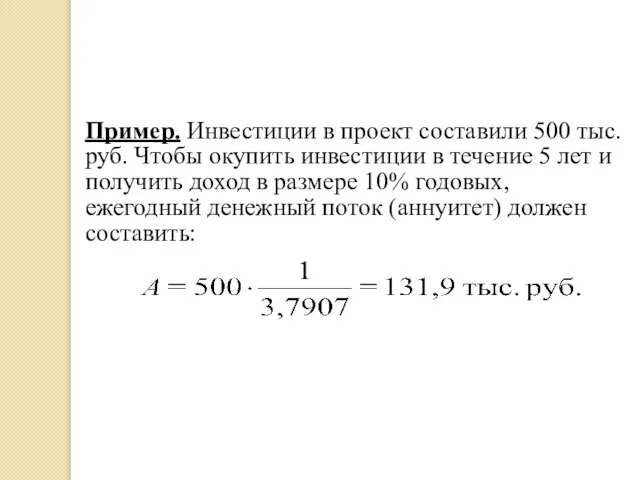

- 45. Пример. Инвестиции в проект составили 500 тыс. руб. Чтобы окупить инвестиции в течение 5 лет и

- 47. Скачать презентацию

Услуги и продукты: данные по Гл. Дорожному управлению

Услуги и продукты: данные по Гл. Дорожному управлению Дыхание растений

Дыхание растений Исследование аудиторий СМИ г. Сыктывкара

Исследование аудиторий СМИ г. Сыктывкара Отсчет до кубка конфедераций

Отсчет до кубка конфедераций Ты - предприниматель2012

Ты - предприниматель2012 Презентация на тему Белый цвет

Презентация на тему Белый цвет Количество студентов ИТ-специальностей в российских вузах и ссузах

Количество студентов ИТ-специальностей в российских вузах и ссузах STARTglobal

STARTglobal Государственно-общественное управление российским образованием

Государственно-общественное управление российским образованием Аналитическая биохимия

Аналитическая биохимия Русско-турецкая война 1877-1878 гг. глазами В.В. Верещагина

Русско-турецкая война 1877-1878 гг. глазами В.В. Верещагина Литература барокко. Драматургия Жана Расина. Творчество Жана де Лафонтена.Творчество Вольтера

Литература барокко. Драматургия Жана Расина. Творчество Жана де Лафонтена.Творчество Вольтера www.ratsp.ru

www.ratsp.ru Меры имущественной поддержки субъектов малого и среднего предпринимательства и самозанятых граждан в городе Кировске

Меры имущественной поддержки субъектов малого и среднего предпринимательства и самозанятых граждан в городе Кировске RT Channel 100 МИЛЛИОНОВ Число просмотров роликов RT на канале YOUTUBE достигло 100 МИЛЛИОНОВ В начале декабря RT стал САМЫМ ПРОСМАТРИВАЕМЫМ КА

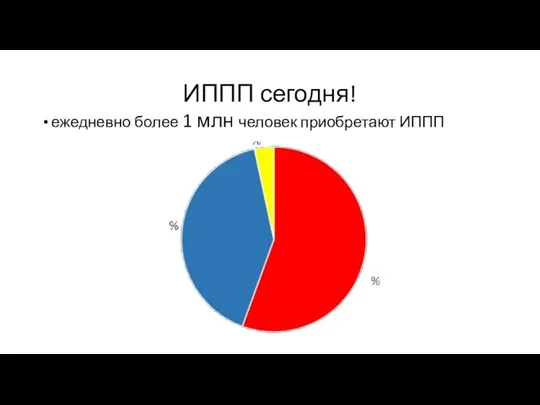

RT Channel 100 МИЛЛИОНОВ Число просмотров роликов RT на канале YOUTUBE достигло 100 МИЛЛИОНОВ В начале декабря RT стал САМЫМ ПРОСМАТРИВАЕМЫМ КА ИППП сегодня!

ИППП сегодня! Презентация на тему Драгоценные камни

Презентация на тему Драгоценные камни Презентация на тему Слуховой анализатор Орган равновесия

Презентация на тему Слуховой анализатор Орган равновесия Интерференция света 9 класс

Интерференция света 9 класс Религиозно-рекреационный комплекс Шедруб линг в посёлке Косья

Религиозно-рекреационный комплекс Шедруб линг в посёлке Косья Заимствованные слова 6 класс

Заимствованные слова 6 класс Веселая Ярмарка для для настоящих мужчин и русских красавиц Туристического Комплекса «Ярославна»

Веселая Ярмарка для для настоящих мужчин и русских красавиц Туристического Комплекса «Ярославна» Предпринимательская деятельность граждан. Предпринимательская деятельность

Предпринимательская деятельность граждан. Предпринимательская деятельность Презентация на тему Использование энергии солнца на Земле

Презентация на тему Использование энергии солнца на Земле  Printsipy_organizatsii_sistemy_kontrolya_2022_mai_774_obschee

Printsipy_organizatsii_sistemy_kontrolya_2022_mai_774_obschee Алгоритмы циклическойструктуры, программирование на языке PascalЧасть 2

Алгоритмы циклическойструктуры, программирование на языке PascalЧасть 2 Презентация на тему Прощай, Азбука! 1 класс

Презентация на тему Прощай, Азбука! 1 класс Ланец Екатерина Артуровна Учитель начальных классов . Стаж работы в школе-32 года Закончила Серовское педагогическое училище в 197

Ланец Екатерина Артуровна Учитель начальных классов . Стаж работы в школе-32 года Закончила Серовское педагогическое училище в 197