Слайд 2Определение

НДФЛ – это налог на доходы физических лиц

Является одним из основных видов

прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Слайд 3Налоговая база

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми

резидентами Российской Федерации, а также физические лица, получающие доходы от источников, не являющиеся налоговыми резидентами.

Слайд 4Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:

от источников в Российской Федерации и

(или) от источников за пределами Российской Федерации - для физических лиц, являющихся налоговыми резидентами Российской Федерации;

от источников в Российской Федерации - для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Слайд 5Налоговая база

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как

в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Для доходов, в отношении которых предусмотрена налоговая ставка, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов.

Слайд 6Налоговый период

Налоговым периодом признается календарный год.

Слайд 7Налоговые ставки

1. Налоговая ставка устанавливается в размере 13%, если иное не предусмотрено

настоящей статьей.

2. Налоговая ставка устанавливается в размере 35%в отношении следующих доходов:

стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров

доходов в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств

Слайд 8Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых

физическими лицами, не являющимися налоговыми резидентами РФ за исключением доходов, получаемых:

в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15 процентов;

налоговая ставка устанавливается в размере 9 процентов в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года

налоговая ставка устанавливается в размере 30 процентов в отношении доходов по ценным бумагам, выпущенным российскими организациями, права по которым учитываются на счете депо иностранного номинального держателя, счете депо иностранного уполномоченного держателя и (или) счете депо депозитарных программ, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту

Слайд 9Что такое налоговый вычет?

Налоговый вычет - это сумма, которая уменьшает размер дохода

(так называемую налогооблагаемую базу), с которого уплачивается налог. В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д.

Слайд 10Виды налоговых вычетов:

стандартные;

социальные;

инвестиционные;

имущественные;

профессиональные.

Слайд 11Стандартные налоговые вычеты

В размере 3000 рублей за каждый месяц налогового периода распространяется

на следующие категории налогоплательщиков:

лиц, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием;

инвалидов Великой Отечественной войны и иных военных действий;

инвалидов с детства, а также инвалидов I и II групп;

Слайд 12Налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу)

родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

Слайд 13Налоговый вычет в размере 500 рублей за каждый месяц налогового периода распространяется

на следующие категории налогоплательщиков:

Героев Советского Союза и Героев Российской Федерации, а также лиц, награжденных орденом Славы трех степеней

Слайд 14Социальные налоговые вычеты

1) в сумме доходов, перечисляемых налогоплательщиком в виде пожертвований:

благотворительным организациям;

социально

ориентированным некоммерческим организациям на осуществление ими деятельности, предусмотренной законодательством РФ;

некоммерческим организациям, осуществляющим деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных;

религиозным организациям на осуществление ими уставной деятельности;

Слайд 15 за свое обучение в образовательных учреждениях, за обучение своих подопечных в

возрасте до 18 лет по очной форме обучения в образовательных учреждениях, - в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя);

за медицинские услуги;

пенсионных взносов по договору негосударственного пенсионного обеспечения, заключенному налогоплательщиком с негосударственным пенсионным фондом в свою;

дополнительных страховых взносов на накопительную пенсию.

Слайд 16Инвестиционные налоговые вычеты

в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде

от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг и находившихся в собственности налогоплательщика более трех лет;

в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет;

в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

Слайд 17Имущественные налоговые вычеты

имущественный налоговый вычет при продаже имущества;

имущественный налоговый вычет в размере

выкупной стоимости земельного участка и (или) расположенного на нем иного объекта недвижимого имущества, полученной налогоплательщиком в денежной или натуральной форме, в случае изъятия указанного имущества для государственных или муниципальных нужд;

имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение жилых домов, квартир, комнат или доли в них;

имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам, фактически израсходованным на новое строительство;

Слайд 18Профессиональные налоговые вычеты

налогоплательщики в сумме фактически произведенных ими и документально подтвержденных расходов,

непосредственно связанных с извлечением доходов;

налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, - в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг);

3) налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы, искусства, за создание иных результатов интеллектуальной деятельности, вознаграждения патентообладателям изобретений, полезных моделей, промышленных образцов, в сумме фактически произведенных и документально подтвержденных расходов.

История Тарской средней общеобразовательной школы №3

История Тарской средней общеобразовательной школы №3 Взаимодействие учителя-логопеда и педагога-психолога в процессе коррекции речевых нарушений.

Взаимодействие учителя-логопеда и педагога-психолога в процессе коррекции речевых нарушений. «Конфликт и пути его решения»(внеклассное мероприятие 3 класс)

«Конфликт и пути его решения»(внеклассное мероприятие 3 класс) Kultūra kā process un dialogs

Kultūra kā process un dialogs ФТО консалтинговая компания

ФТО консалтинговая компания Пропозиция как содержательный аспект предложения

Пропозиция как содержательный аспект предложения Подготовка к ГИА Компрессия текста

Подготовка к ГИА Компрессия текста Характеристика видов рекламы по рекламодателю

Характеристика видов рекламы по рекламодателю Я тебяunderstand!!!

Я тебяunderstand!!! Организация технического обслуживания и эксплуатации электрооборудования цеха ОАО ДЗРД

Организация технического обслуживания и эксплуатации электрооборудования цеха ОАО ДЗРД ПРОЕКТИРОВАНИЕ ИНФОРМАЦИОННОЙ СРЕДЫ ОБРАЗОВАТЕЛЬНОГО УЧРЕЖДЕНИЯ

ПРОЕКТИРОВАНИЕ ИНФОРМАЦИОННОЙ СРЕДЫ ОБРАЗОВАТЕЛЬНОГО УЧРЕЖДЕНИЯ Трансляція — перехід від нуклеїнових кислот до білків

Трансляція — перехід від нуклеїнових кислот до білків Ордена и награды царской России

Ордена и награды царской России Социальные сети для HR

Социальные сети для HR Презентация на тему Как вести себя, если вы стали заложником террористов

Презентация на тему Как вести себя, если вы стали заложником террористов  (Опыт анализа повести Н.В. Гоголя «Шинель» в 10 классе.)

(Опыт анализа повести Н.В. Гоголя «Шинель» в 10 классе.) 2022-08-22-hw-0-e0a5a6d6929cbccd3b7908a660a9ef04

2022-08-22-hw-0-e0a5a6d6929cbccd3b7908a660a9ef04 Трансгенные животные и растения

Трансгенные животные и растения Презентация на тему Приставки при- и пре

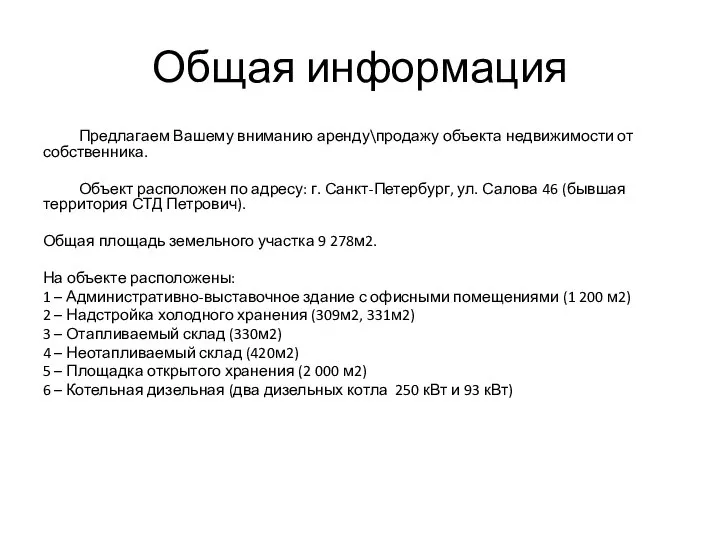

Презентация на тему Приставки при- и пре  Аренда, продажа объекта недвижимости от собственника, г. Санкт-Петербург, ул. Салова 46

Аренда, продажа объекта недвижимости от собственника, г. Санкт-Петербург, ул. Салова 46 Методы решения творческих задач

Методы решения творческих задач Урок математики в 1 классе

Урок математики в 1 классе  Вашингтон- столица США

Вашингтон- столица США The Way InTo The sea

The Way InTo The sea Религия ислам

Религия ислам Таблицы истинности.Логические схемы

Таблицы истинности.Логические схемы Признаки живых организмов

Признаки живых организмов Сочинение по картине И.И.Левитана

Сочинение по картине И.И.Левитана