Слайд 2Что такое НДФЛ?

Налог на доходы физических лиц (НДФЛ) является одним из видов

прямых налогов в РФ. Исчисляется он в процентах от совокупного дохода физических лиц без включения в налоговую базу налоговых вычетов и сумм, освобожденных от налогообложения.

Слайд 3Кто такой налогоплательщик?

Налогоплательщик (субъект налогообложения) — это лицо, на котором лежит юридическая

обязанность уплатить налог за счет собственных средств. Налоговый кодекс Российской Федерации устанавливает, что налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с Кодексом возложена обязанность уплачивать налоги и сборы

Слайд 4Что такое объект налогооблажения?

Объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль,

доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Слайд 5Объекты налогооблажения.

Объектом налогообложения признаются обстоятельства, имеющие стоимостную, количественную или физическую характеристику, с

наличием которых у налогоплательщика возникает обязанность по уплате налога. Видами объектов налогообложения являются реализация товаров (работ, услуг), имущество, прибыль, доход, расход и т.д.

Слайд 6Налоговые льготы.

Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и

плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Слайд 7Налоговая база.

Нал́оговая база — стоимостная, физическая или иная характеристика объекта налогообложения. Является

одним из обязательных элементов налога.

Налоговая база и порядок ее определения устанавливаются Налоговым кодексом Российской Федерации (НК РФ).

Слайд 8Налоговая ставка.

Налоговая ставка (норма налогового обложения) — величина налоговых начислений на единицу

измерения налоговой базы. Является одним из обязательных элементов налога.

Слайд 9Основная ставка НДФЛ в России составляет 13%.

Налоговая ставка устанавливается в размере 30%

в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ

Налоговая ставка устанавливается в размере 9% в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ.

Слайд 10Виды налоговой ставки:

Твёрдые — устанавливаются в абсолютной сумме на единицу (иногда весь

объект) обложения независимо от размеров налоговой базы.

Пропорциональные — действуют в одинаковом проценте к налоговой базе без учёта её величины.

Прогрессивные — возрастают по мере роста налоговой базы.

Слайд 11Налоговый период.

Нало́говый перио́д – период времени применительно к отдельным налогам, по окончании

которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Является одним из обязательных элементов налога. Налоговый период может составлять календарный месяц, квартал, календарный год или иной период времени. Налоговый период может состоять из одного или нескольких отчётных периодов, по окончании которых уплачиваются авансовые платежи.

Слайд 12Основной порядок уплаты налогов.

1) Уплата налога производится разовой уплатой всей суммы налога

либо в ином порядке, предусмотренном настоящим Кодексом и другими актами законодательства о налогах и сборах.

2) Подлежащая уплате сумма налога уплачивается (перечисляется) налогоплательщиком или налоговым агентом в установленные сроки.

3) Уплата налога производится в наличной или безналичной форме.

4) Налогоплательщик обязан уплатить налог в течение одного месяца со дня получения налогового уведомления, если более продолжительный период времени для уплаты налога не указан в этом налоговом уведомлении.

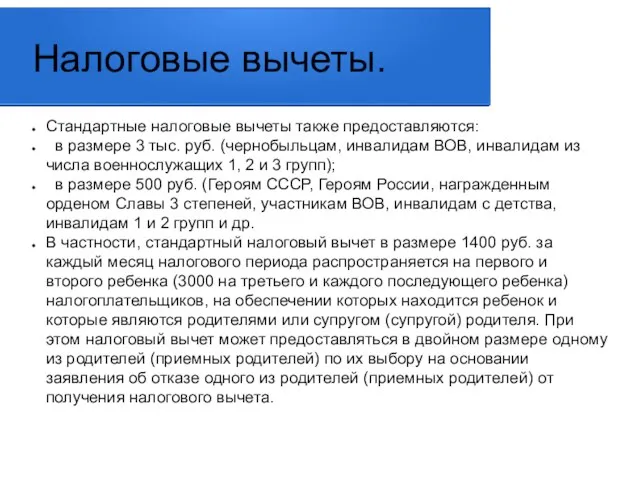

Слайд 13Налоговые вычеты.

Стандартные налоговые вычеты также предоставляются:

в размере 3 тыс. руб. (чернобыльцам,

инвалидам ВОВ, инвалидам из числа военнослужащих 1, 2 и 3 групп);

в размере 500 руб. (Героям СССР, Героям России, награжденным орденом Славы 3 степеней, участникам ВОВ, инвалидам с детства, инвалидам 1 и 2 групп и др.

В частности, стандартный налоговый вычет в размере 1400 руб. за каждый месяц налогового периода распространяется на первого и второго ребенка (3000 на третьего и каждого последующего ребенка) налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя. При этом налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета.

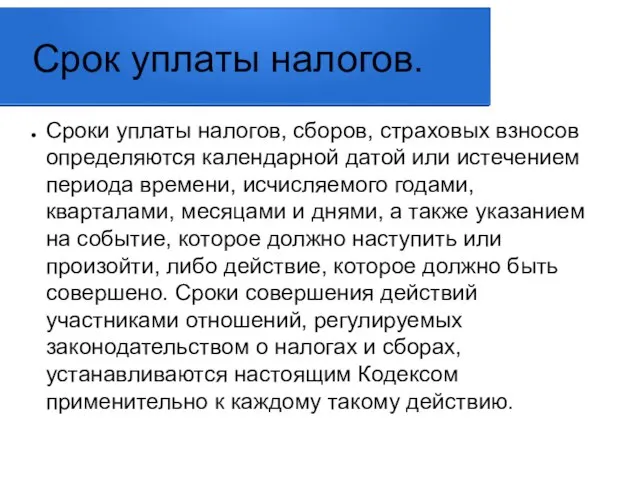

Слайд 14Срок уплаты налогов.

Сроки уплаты налогов, сборов, страховых взносов определяются календарной датой

или истечением периода времени, исчисляемого годами, кварталами, месяцами и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. Сроки совершения действий участниками отношений, регулируемых законодательством о налогах и сборах, устанавливаются настоящим Кодексом применительно к каждому такому действию.

Организация пресс-конференции и приемы

Организация пресс-конференции и приемы Осознанность. Практика осознанности

Осознанность. Практика осознанности Интеллектуальные технологии лидерства

Интеллектуальные технологии лидерства Компьютерный сленг расширяет

Компьютерный сленг расширяет УИП_Презентация Тема 4

УИП_Презентация Тема 4 Лекция №3 ЭВМ – средство обработки информации. Комбинационные схемы и конечные автоматы.

Лекция №3 ЭВМ – средство обработки информации. Комбинационные схемы и конечные автоматы. Введение в управление программами Мастер-класс Евгений Тыртышный, Директор по консалтингу TSPMC, Ведущий Менеджер Проектов, IPMA Level B, P

Введение в управление программами Мастер-класс Евгений Тыртышный, Директор по консалтингу TSPMC, Ведущий Менеджер Проектов, IPMA Level B, P Пресное тесто. Тесто для приготовления пельменей и вареников. 7 класс

Пресное тесто. Тесто для приготовления пельменей и вареников. 7 класс Political Science — A political order

Political Science — A political order  Штучные

Штучные Синтез новых сплавов -интерметаллидов системыMg-Si-Sn

Синтез новых сплавов -интерметаллидов системыMg-Si-Sn Перспектива

Перспектива Проект Tuva_read

Проект Tuva_read Огюст Ренуар

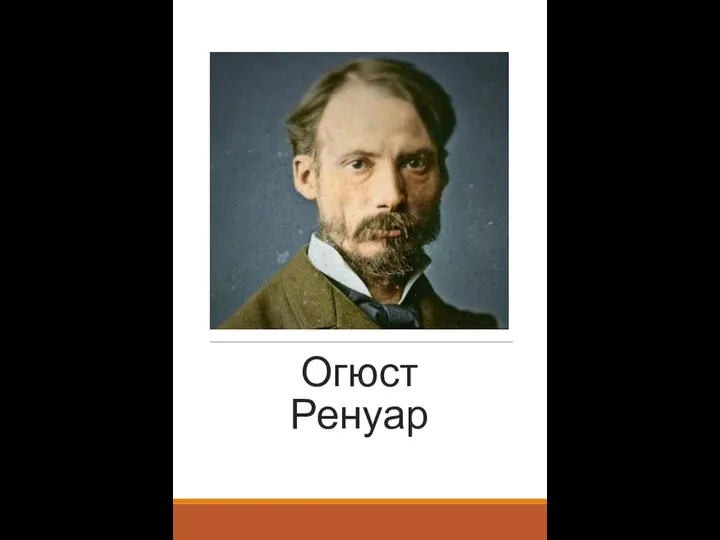

Огюст Ренуар Учим дорожные знаки

Учим дорожные знаки Color expressions

Color expressions МОЙ КЛАСС

МОЙ КЛАСС Нормативный договор как источник права в современной России

Нормативный договор как источник права в современной России Wigs and Hair extension

Wigs and Hair extension Оренбург религиозный

Оренбург религиозный ДОБРО ПОЖАЛОВАТЬ !

ДОБРО ПОЖАЛОВАТЬ ! Сложное предложение

Сложное предложение Клуб привилегий - LifeClub

Клуб привилегий - LifeClub Тема урока:

Тема урока: VRITIii STOMACH CANCER (3)

VRITIii STOMACH CANCER (3) История возникновения и развития математики

История возникновения и развития математики Verb management. Pronomen

Verb management. Pronomen Структура сайта: что должно быть обязательно, а от чего стоит избавиться

Структура сайта: что должно быть обязательно, а от чего стоит избавиться