Слайд 2Теоретические основы налогов и налогообложения

Понятие налога дано в статье 8 Налогового кодекса

Российской Федерации (НК РФ). Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Слайд 3Данное определение содержит следующие основные признаки:

1)Обязательность. Основным отличительным признаком налогов является его

обязательный характер. Это означает то, что налог устанавливается государством. Установление налога происходит в одностороннем порядке, то есть без учета мнения и желания налогоплательщика.

Слайд 42)Безвозвратность и безвозмездность. Сумма налога, уплаченная налогоплательщиком государству, не будет возвращена ему

обратно в виде денежных средств.

3) Денежный характер

Все налоговые платежи уплачиваются только в денежной форме. Не допускается отчуждение в пользу государства каких-либо товаров, выполнение работ или оказание услуг в счет погашения налоговой обязанности.

Слайд 54)Публичное предназначение. Взимание налогов — один из важнейших признаков государства и, одновременно,

необходимый источник его существования

Слайд 6Ст 8 НК РФ Сбор — это обязательный взнос, взимаемый с организаций

и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Слайд 7Налог и сбор имеют как общие, так и отличительные признаки.

К общим

относятся:

обязательность уплаты налогов и сборов в соответствующие бюджеты или внебюджетные фонды;

адресное поступление в бюджеты или фонды, за которыми они закреплены;

изъятие на основе законодательно закрепленной формы и порядка поступления;

возможность принудительного способа изъятия;

осуществление контроля единой системой налоговых органов

Слайд 8К отличительным признакам относятся следующие юридические характеристики:

По значению. Основным источником пополнения бюджетов

всех уровней являются налоговые платежи.

По цели. Цель налогов — удовлетворение публичных потребностей государства; цель сборов — удовлетворение только определенных потребностей государственных (муниципальных) учреждений.

По обстоятельствам. Налоги являются обязательным платежом. Уплата сборов предполагает предоставление услуги, плательщику сбора.

По периодичности. Уплата сбора носит разовый характер, налогам свойственна определенная периодичность.

Слайд 9Функции налогов.

По средствам функций налогов выражают наиболее существенные, главные черты правовых

механизмов налогообложения и направлены на достижение конкретных задач.

Слайд 101)Фискальная функция является основной функцией налога.

Она присуща для любого налога и

для любой налоговой системы,заключается в том, что посредством налогов происходит формирование государственного бюджета путем изъятия части доходов организаций и граждан.

Слайд 112)Распределительная.

Она заключается в том, что с помощью налогов через бюджет и

установленные законом внебюджетные фонды государство перераспределяет финансовые ресурсы.

Слайд 123)Стимулирующая

Реализация стимулирования может происходить посредством системы налоговых ставок, налоговых льгот, налоговых

вычетов, налоговых кредитов, финансовых санкций и налоговых преференций.

Слайд 13Контрольная.

Работа этой функции проявляется в проверке эффективности хозяйствования экономических субъектов, с

одной стороны, и в контроле за действенностью, проводимой экономической политикой, с другой

Слайд 14Виды налогов и способы их классификации

НК РФ предусмотрено деление налогов и

сборов по видам на три группы:

федеральные;

региональные;

местные.

Слайд 15Федеральные налоги установлены НК РФ и обязательны к уплате на всей территории

страны. К федеральным налогам относятся, например, НДС, налог на доходы физических лиц, акцизы.

Слайд 16Региональными являются налоги и сборы, установленные НК РФ и законами субъектов Российской

Федерации, и вводимые в действие законами субъектов федерации. Эти налоги обязательны к уплате на территории соответствующих субъектов. В эту группу налогов входят: налог на имущество организаций, налог на игорный бизнес.

Слайд 17По форме взимания различают налоги:

прямые;

косвенные.

Слайд 18Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика. В связи с

этим при прямом налогообложении денежные отношения возникают непосредственно между налогоплательщиком и государством. Примером прямого налогообложения в российской налоговой системе могут служить такие налоги, как земельный налог, налог на доходы физических лиц.

Слайд 19Косвенные налоги взимаются в процессе движения доходов или оборота товаров, работ и

услуг. Косвенными налогами облагается оборот или операции по реализации, в результате чего фактическим плательщиком налога, как правило, является потребитель. Эти налоги включаются в виде надбавки в цену товара, а также тарифа на работы или услуги и оплачиваются потребителем.

Слайд 20Элементы налога.

Налогоплательщики – это организации и физические лица, на которых в

соответствии с Налоговым кодексом возложена обязанность уплачивать налоги и сборы.

В налоговом законодательстве под организацией понимаются юридические лица, образованные в соответствии с законодательством Российской Федерации, а также иностранные юридические лица, их филиалы и представительства, созданные на территории Российской Федерации.

Слайд 21Под физическими лицами понимаются граждане Российской Федерации, иностранные граждане и лица без

гражданства. К этой категории налогоплательщиков относятся и предприниматели, осуществляющие свою деятельность без образования юридического лица.

Слайд 22Налоговые агенты - это лица, на которых в соответствии с НК РФ

возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов.

Слайд 23Объект налогообложения

Объектами налогообложения являются:

операции по реализации товаров (работ, услуг);

имущество;

прибыль;

доход;

стоимость реализованных товаров (выполненных

работ, оказанных услуг);

иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Слайд 24Под имуществом понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся

к имуществу в соответствии с Гражданским кодексом Российской Федерации: вещи, включая, деньги и ценные бумаги, а также иное имущество.

Слайд 25Товаром признается любое имущество, реализуемое или предназначенное для реализации.

Имущество не является

товаром, пока собственник имущества не изъявит в той или иной форме желание продать это имущество.

Слайд 26Работой признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы

для удовлетворения потребностей организации и (или) физических лиц.

Слайд 27Услуга - это деятельность, результаты которой не имеют материального выражения и которые

(результаты) реализуются и потребляются в процессе этой деятельности

Слайд 28Налоговая база - это количественная оценка объекта налогообложения. Для ее получения необходимо

выбрать единицу обложения - единицу измерения объекта налога. На практике используются денежные (рубли, экю) и натуральные (лошадиная сила) единицы обложения.

Слайд 29Налоговые льготы.

Льготами по налогам и сборам признаются определенные преимущества, предоставляемые отдельным

категориям налогоплательщиков. Налоговым кодексом РФ установлено что льготы по налогам могут предоставляться в виде возможности:

а) не уплачивать налог или сбор;

б) уплачивать налог или сбор в размере меньшем, чем установленный общими нормами соответствующей главы части второй НК РФ.

Слайд 30Налоговая ставка – это величина налоговых начислений на единицу измерения налоговой базы.

Различают процентные и твердые ставки. Процентные (адвалорные) ставки установлены в процентах к налоговой базе. Твердые (специфические) ставки устанавливаются в рублях (или других стоимостных единицах измерения) на единицу обложения.

Слайд 31Если налоговую базу умножить на налоговую ставку, то в результате получим величину,

которая называется налоговым окладом.

Источник налога - это доход, из которого субъект уплачивает налог. По ряду налогов объект и источник налога могут совпадать.

Слайд 32Налоговый период – это календарный год или иной период времени применительно к

отдельным налогам, по окончании которого определяется налоговая база, и исчисляется сумма налога, подлежащая уплате. Налоговым периодом может быть квартал, месяц, год и др.

Слайд 33Срок уплаты налога - это период времени, когда налог вносится в бюджет

или государственный внебюджетный фонд

Слайд 34Порядок уплаты налога - это определенные приемы внесения суммы налога в соответствующий

бюджет или во внебюджетный фонд.

Порядок уплаты налога включает определение:

направления платежа, т.е. куда платится налог: бюджет или внебюджетный фонд;

средства уплаты налогов. Как правило, налоги в России платятся в рублях, но могут платиться и в иностранной валюте;

механизма платежа. Большинство налогов платится, исходя из фактических данных за отчетный период. По налогу могут вноситься авансовые взносы.

субъекта налога; т.е. субъекта, который должен уплатить (перечислить) налог в бюджет. Это может быть налогоплательщик или налоговый агент.

форму уплаты налога (наличная, безналичная).

Слайд 35Методы взимания налогов

Если используется метод начисления, то налогоплательщик должен представить в

налоговые органы налоговую декларацию (расчеты по уплате налогов). На основе этого документа определяется сумма налогового платежа. В России этот метод используется при взимании большинства налогов, например, налога на добавленную стоимость, налога на имущество организаций и др.

Слайд 36Метод удержания предполагает уплату налога у источника получения дохода. Он применяется при

взимании налога на доходы физических лиц, налога на прибыль предприятий и организаций (с доходов в виде дивидендов по ценным бумагам). Согласно этому методу лицо, выплачивающее другому лицу доход, исключает из него сумму налога и перечисляет в бюджет.

Слайд 37При кадастровом методе сумма налогового платежа определяется на основе данных кадастра. Кадастр

- это реестр, устанавливающий перечень типичных объектов, классифицируемых по внешним признакам, и определяющий среднюю доходность объекта обложения. Налог взимается на основе внешних признаков предполагаемой доходности имущества. Например, единый налог на вмененный доход для определения видов деятельности.

Слайд 38Принципы построения российской налоговой системы.

Налоговая система – это совокупность налогов и сборов,

взимаемых государством, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля.

Слайд 39Основные принципы налогообложения в России определены в НК РФ. Это следующие принципы:

Налоги

устанавливаются законами.

Принцип всеобщности налогообложения.

Принцип равного налогообложения

Принцип справедливости

Принцип соразмерности

Равное налоговое бремя

Налоги и сборы должны иметь экономическое обоснование

Слайд 40Налог на доходы физических лиц

Налог на доходы физических лиц – федеральный

налог, которым облагается доход физических лиц, полученный в календарном году. Основная часть налога на доходы физических лиц уплачивается налоговыми агентами

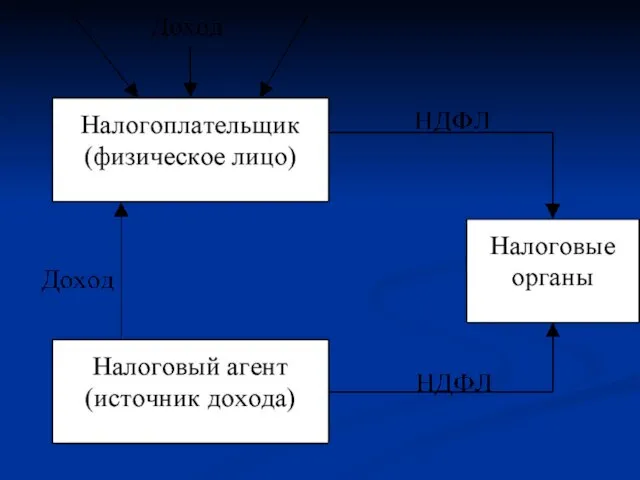

Слайд 41Субъекты налога (налогоплательщики), налоговые агенты и государственные органы

Взаимодействие субъектов налога

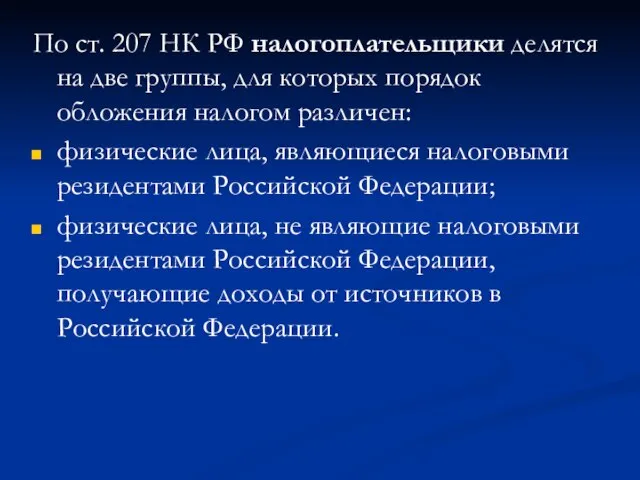

Слайд 43По ст. 207 НК РФ налогоплательщики делятся на две группы, для которых

порядок обложения налогом различен:

физические лица, являющиеся налоговыми резидентами Российской Федерации;

физические лица, не являющие налоговыми резидентами Российской Федерации, получающие доходы от источников в Российской Федерации.

Слайд 44Налоговые резиденты Российской Федерации – физические лица, фактически находящиеся в Российской Федерации

не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения

Слайд 45Налоговый кодекс РФ определяет налогового агента как лицо, на которое в соответствии

с законодательством возложены обязанности по исчислению, удержанию из средств, выплачиваемых налогоплательщиком, и перечислению в соответствующий бюджет (внебюджетный фонд) налогов (ст.24 НК РФ).

Слайд 46По налогу на доходы физических лиц объектом налогообложения признается доход, полученный налогоплательщиками:

от

источников в Российской Федерации и (или) от источников за пределами Российской Федерации – для физических лиц, являющихся налоговыми резидентами Российской Федерации;

от источников в Российской Федерации – для физических лиц, не являющихся налоговыми резидентами Российской Федерации

Слайд 47Порядок определения налоговой базы по налогу на доходы физических лиц изложен в

ст.210 НК РФ:

1) Первым правилом при определении налоговой базы является то, что учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды.

2) Второе правило: если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

3) Третье правило исчисления налоговой базы, гласит, что налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Слайд 48Четвертое правило, касается отличий в порядке формирования налоговой базы по доходам, облагаемым

по разным налоговым ставкам.

Налоговая база по доходам, облагаемым по общей налоговой ставке (13%), определяется как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетовст.218-221 НК РФ

Для доходов, в отношении которых установлены иные налоговые ставки, налоговая база определяется как денежное выражение этих доходов, подлежащих налогообложению и никакие налоговые вычеты не применяются (п.4 ст.210 НК РФ).

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов (облагаемых по общей налоговой ставке 13% и подлежащих налогообложению) за этот же налоговый период, то налоговая база принимается равной нулю. На следующий период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов не переносится.

Слайд 49Пятое правило формирования налоговой базы по налогу на доходы физических лиц связано

с оценкой доходов и расходов, выраженных в иностранной валюте.

В соответствии с п.5 ст.210 НК РФ доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по курсу ЦБ РФ, установленному на дату фактического получения доходов (осуществления расходов).

Дата фактического получения дохода – это дата, с наступлением которой возникает объект налогообложения по налогу на доходы физических лиц. При этом любые доходы налогоплательщика включаются в налоговую базу лишь при наступлении данной даты

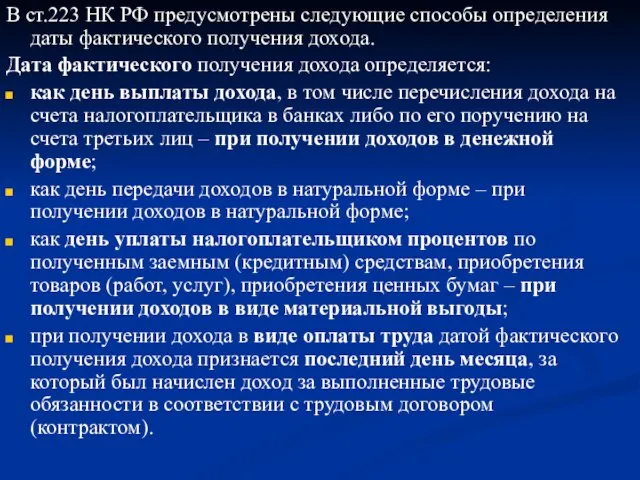

Слайд 50В ст.223 НК РФ предусмотрены следующие способы определения даты фактического получения дохода.

Дата

фактического получения дохода определяется:

как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц – при получении доходов в денежной форме;

как день передачи доходов в натуральной форме – при получении доходов в натуральной форме;

как день уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг – при получении доходов в виде материальной выгоды;

при получении дохода в виде оплаты труда датой фактического получения дохода признается последний день месяца, за который был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

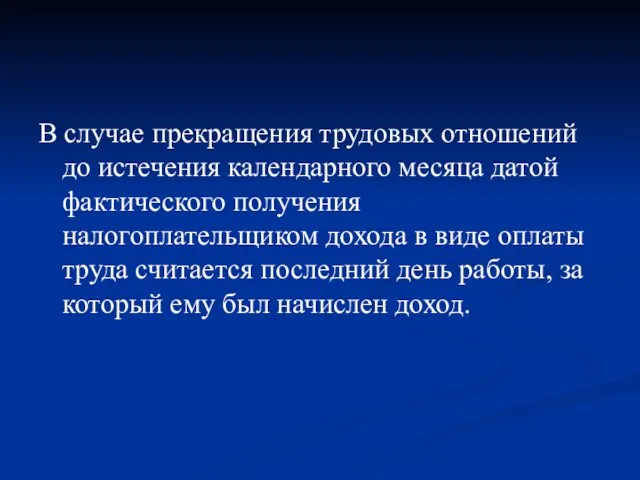

Слайд 51В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения

налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

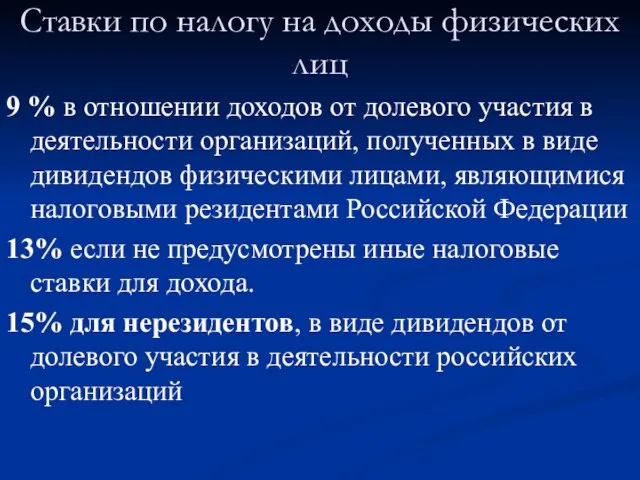

Слайд 52Ставки по налогу на доходы физических лиц

9 % в отношении доходов от

долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации

13% если не предусмотрены иные налоговые ставки для дохода.

15% для нерезидентов, в виде дивидендов от долевого участия в деятельности российских организаций

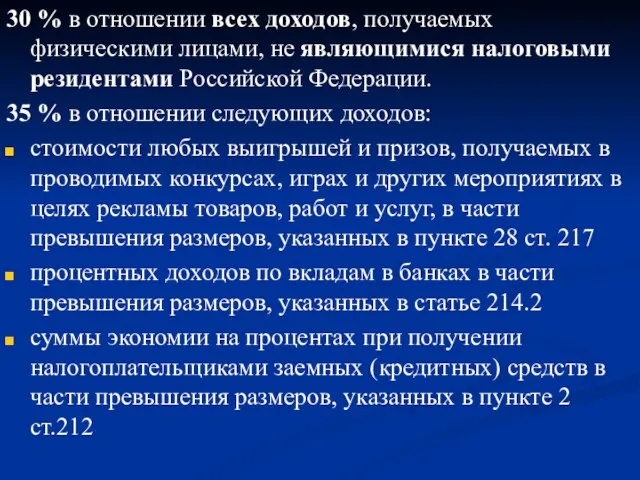

Слайд 5330 % в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми

резидентами Российской Федерации.

35 % в отношении следующих доходов:

стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в пункте 28 ст. 217

процентных доходов по вкладам в банках в части превышения размеров, указанных в статье 214.2

суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 ст.212

Слайд 54Налоговым периодом по налогу на доходы физических лиц признается календарный год (ст.216

НК РФ). Это значит, что окончательный расчет суммы налога, подлежащей уплате, может быть произведен лишь по окончании календарного года.

Слайд 55Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы (ст.225

НК РФ).

В соответствии со ст.226 НК РФ налоговым агентом производится исчисление и уплата налога в отношении всех доходов налогоплательщика, источником которых является данный налоговый агент

Слайд 56По всем доходам, в отношении которых применяется общая налоговая ставка (13%), начисленным

налогоплательщику за данный период, исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца с зачетом удержанной в предыдущем месяце текущего налогового периода суммы налога

Слайд 57По налогу на доходы физических лиц в качестве налоговых льгот предусмотрены налоговые

вычеты, предоставляемые налогоплательщикам при расчете налоговой базы и уменьшающие налогооблагаемый доход.

Слайд 58Следует обратить внимание на два ограничения по применению налоговых вычетов:

1) налоговые вычеты

применяются лишь в отношении доходов налоговых резидентов РФ; в отношении доходов физических лиц, не являющихся налоговыми резидентами РФ, налоговые вычеты не применяются.

2) налоговые вычеты могут уменьшать только те доходы налоговых резидентов РФ, которые попадают под обложение общей налоговой ставки (13%).

Слайд 59В соответствии со ст.218-221 НК РФ предусмотрены четыре вида налоговых вычетов: стандартные,

социальные, имущественные и профессиональные.

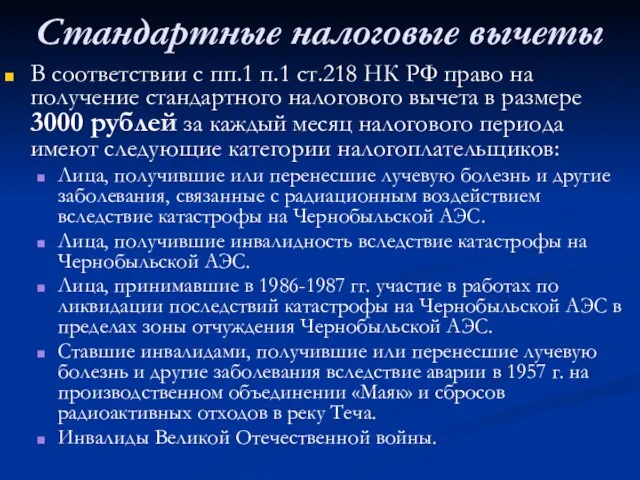

Слайд 60Стандартные налоговые вычеты

В соответствии с пп.1 п.1 ст.218 НК РФ право

на получение стандартного налогового вычета в размере 3000 рублей за каждый месяц налогового периода имеют следующие категории налогоплательщиков:

Лица, получившие или перенесшие лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС.

Лица, получившие инвалидность вследствие катастрофы на Чернобыльской АЭС.

Лица, принимавшие в 1986-1987 гг. участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС в пределах зоны отчуждения Чернобыльской АЭС.

Ставшие инвалидами, получившие или перенесшие лучевую болезнь и другие заболевания вследствие аварии в 1957 г. на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча.

Инвалиды Великой Отечественной войны.

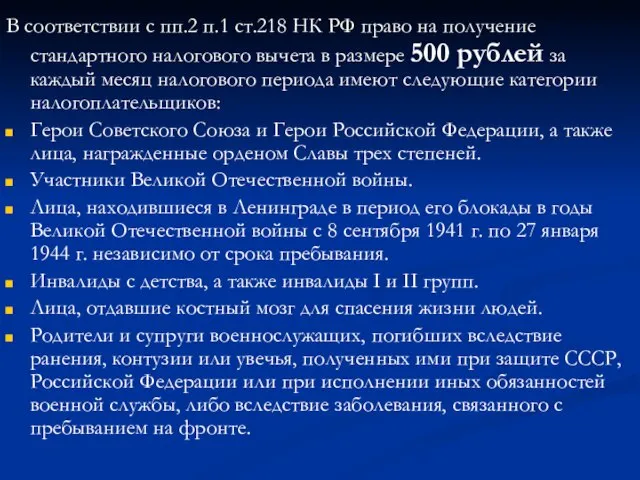

Слайд 61В соответствии с пп.2 п.1 ст.218 НК РФ право на получение стандартного

налогового вычета в размере 500 рублей за каждый месяц налогового периода имеют следующие категории налогоплательщиков:

Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней.

Участники Великой Отечественной войны.

Лица, находившиеся в Ленинграде в период его блокады в годы Великой Отечественной войны с 8 сентября 1941 г. по 27 января 1944 г. независимо от срока пребывания.

Инвалиды с детства, а также инвалиды I и II групп.

Лица, отдавшие костный мозг для спасения жизни людей.

Родители и супруги военнослужащих, погибших вследствие ранения, контузии или увечья, полученных ими при защите СССР, Российской Федерации или при исполнении иных обязанностей военной службы, либо вследствие заболевания, связанного с пребыванием на фронте.

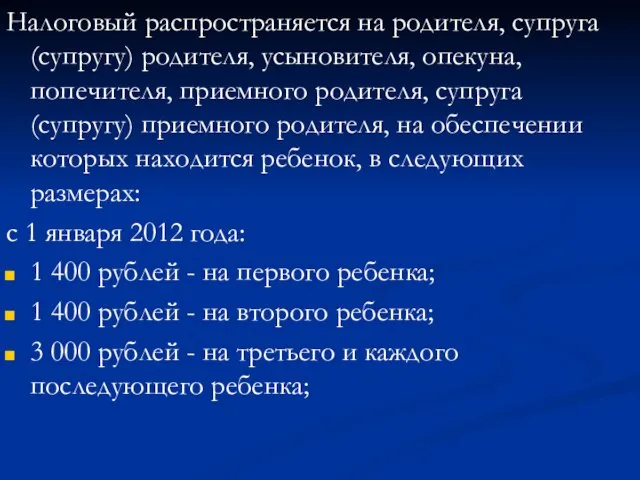

Слайд 62Налоговый распространяется на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя,

супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

с 1 января 2012 года:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

Слайд 633 000 рублей - на каждого ребенка в случае, если ребенок в

возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет предоставляется в двойном размере единственному родителю (приемному родителю), усыновителю, опекуну, попечителю.

Налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный по стандартной налоговой ставке (13%) превысил

280 000 рублей.

Слайд 64Налогоплательщику предоставляется максимальный из двух вычетов (3000 или 500 рублей), если он

имеет право более чем на один из них.

Четвертый вид вычета в размере 1400 (3000) рублей предоставляется налогоплательщикам на содержание детей. Налогоплательщик может претендовать на данный вид вычета независимо от предоставления ему одного из первых трех видов вычетов.

Слайд 65Социальные налоговые вычеты.

Социальные налоговые вычеты по налогу на доходы физических лиц предоставляются

налогоплательщикам на основании ст.219 НК РФ в связи с осуществлением затрат :

1) На благотворительность – в размере фактически произведенных расходов, но не более 25% суммы дохода, полученного в налоговом периоде.

Слайд 662) На обучение – в размере фактически произведенных расходов, но не более

50000 рублей.

Уплаченной налогоплательщиком за свое обучение,родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях.

Слайд 673) На лечение – в размере фактически произведенных расходов, но не более

50000 рублей. По дорогостоящим видам лечения в медицинских учреждениях РФ сумма налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утверждается постановлением Правительства РФ.

Слайд 684) На пенсионное обеспечение – в размере сумм, уплаченных налогоплательщиком в налоговом

периоде пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения.

Слайд 69Социальные налоговые вычеты на обучение, на лечение (за исключением дорогостоящих видов лечения)

и на пенсионное обеспечение предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей в налоговом периоде.

Слайд 70Социальные вычеты предоставляются только налоговым органом по окончании календарного года при подаче

налоговой декларации (п.2 ст.219 НК РФ).

Налоговые агенты не имеют права предоставлять данные вычеты физическим лицам.

Слайд 71Имущественные налоговые вычеты.

Имущественные налоговые вычеты по налогу на доходы физических лиц предоставляются

налогоплательщикам на основании ст.220 НК РФ.

Слайд 72При этом п.1 ст.220 НК РФ предусмотрены две группы имущественных вычетов:

вычеты, предоставляемые

при осуществлении затрат на приобретение жилого дома или квартиры;

вычеты, предоставляемые при продаже жилых домов, квартир, дач, садовых домиков, земельных участков или иного имущества, находившегося в собственности налогоплательщика.

Слайд 73В соответствии с пп.2 п.1 ст.220 НК РФ имущественный налоговый вычет предоставляется

при осуществлении затрат на приобретение жилого дома или квартиры в сумме, израсходованной налогоплательщиком на новое строительство либо приобретение на территории РФ жилого дома или квартиры, в размере фактически произведенных расходов. Общий размер данного имущественного налогового вычета не может превышать 2 млн. рублей (без учета сумм, направленных на погашение процентов по ипотечным кредитам, полученным налогоплательщиком в банках РФ и фактически израсходованных им на новое строительство либо приобретение на территории РФ жилого дома или квартиры).

Слайд 74Размер имущественного налогового вычета, предоставляемого при продаже имущества, определен:

в суммах, полученных налогоплательщиком

в налоговом периоде от продажи жилых домов, квартир, дач, садовых домиков или земельных участков, находившихся в собственности налогоплательщика менее трех лет (до 1 января 2005 года – пять лет), но не превышающих в целом 1 млн. рублей;

в сумме, полученной в налоговом периоде от продажи иного имущества, находящегося в собственности налогоплательщика менее трех лет, но не превышающей 250 тысяч рублей;

в сумме, полученной налогоплательщиком при продаже жилых домов, квартир, дач, садовых домиков и земельных участков, находившихся в собственности налогоплательщика три года (до 1 января 2005 года – пять лет) и более, а также иного имущества, находившегося в собственности налогоплательщика три года и более.

Слайд 75Профессиональные налоговые вычеты.

В соответствии со ст.221 НК РФ право на получение профессиональных

налоговых вычетов имеют следующие категории налогоплательщиков:

Слайд 761) физические лица, зарегистрированные в установленном действующим законодательством порядке и осуществляющие предпринимательскую

деятельность без образования юридического лица, – в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов.

Слайд 772) Налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового

характера, – в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг);

Слайд 783) Налогоплательщики, получающие авторские вознаграждения или вознаграждения за создание, издание, исполнение или

иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, – в сумме фактически произведенных и документально подтвержденных расходов

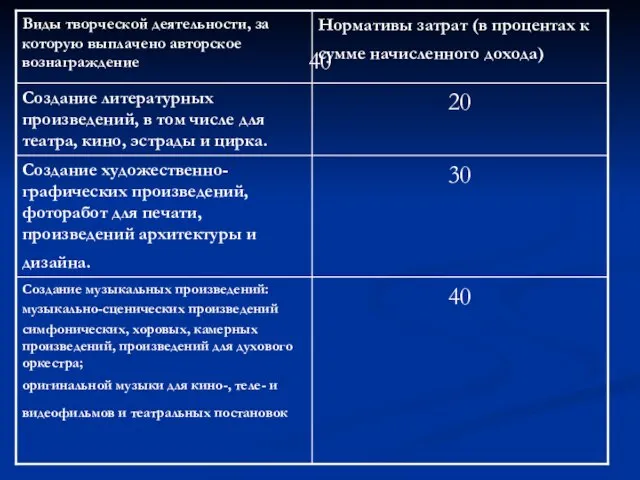

Слайд 79Для третьей группы налогоплательщиков налоговыми агентами применяется один из двух предусмотренных порядков

исчисления профессиональных вычетов: общий и альтернативный.

По общему порядку вычеты применяются в сумме фактически произведенных и документально подтвержденных расходов.

В случае, когда расходы не могут быть подтверждены документально, они принимаются к вычету по нормативам.

Слайд 81Налог на добавленную стоимость

Плательщиками НДС выступают: организации, индивидуальные предприниматели и организации,

индивидуальные предприниматели, признаваемые плательщиками в связи с перемещением товаров через таможенную границу Российской Федерации.

Слайд 82Не признаются налогоплательщиками организации, являющиеся иностранными организаторами Олимпийских игр и Паралимпийских игр

в соответствии со статьей 3 Федерального закона "Об организации и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные законодательные акты Российской Федерации", в отношении операций, совершаемых в рамках организации и проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи

Слайд 83Неплательщиками налога не являются организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения,

переведенные на уплату единого налога на вмененный доход для отдельных видов деятельности.

Слайд 84Кроме налогоплательщиков перечислять налог в бюджет должны налоговые агенты. У организаций и

предпринимателей возникают обязанности агента в трех случаях, если они:

приобретают товары (работы, услуги) на территории России у иностранных лиц, не стоящих на налоговом учете в Российской Федерации;

арендуют федеральное имущество, имущество субъектов РФ и муниципальное имущество;

реализуют на территории РФ конфискованное имущество, бесхозные ценности, клады и скупленные ценности, а также ценности, перешедшие по праву наследования государству.

Слайд 85Налогоплательщик может освободиться от исполнения обязанности плательщика НДС. Плательщики имеют право на

применение такого освобождения, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила в совокупности 2 млн.рублей. Освобождение не могут получить плательщики, реализующие подакцизные товары в течение трех предшествующих последовательных календарных месяцев.

Слайд 86Объект обложения

операции по реализации товаров (работ, услуг) на территории России, в том

числе реализация предметов залога, а также передача имущественных прав. К реализации относится и передача права собственности от одного лица другому как на возмездной, так и на безвозмездной основе;

передача на территории России товаров (выполнение работ, оказание услуг) для собственных нужд, расходы по которым не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров на таможенную территорию Российской Федерации.

Слайд 87НК РФ определил закрытый перечень операций, которые не являются объектом обложения, поскольку

не относятся к операциям по реализации. В перечень вошли:

передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

операции по реализации земельных участков (долей в них);

передача имущественных прав организации ее правопреемнику (правопреемникам);

Слайд 88При определении объекта обложения важное значение имеет место реализации товаров (работ, услуг),

так как НДС облагаются операции, совершенные на территории России. Местом такой реализации признается ее территория при наличии хотя бы одного из следующих обстоятельств:

товар находится на территории России, не отгружается и не транспортируется, например, продажа недвижимого имущества;

товар в момент начала отгрузки или транспортировки находится на территории России. В этом случае неважно, где товар окажется после проведения сделки.

Слайд 89Местом реализации работ (услуг) признается территория Российской Федерации, если:

работы (услуги) связаны непосредственно

с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов, находящихся на территории Российской Федерации). К таким работам (услугам), в частности, относятся строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению;

Слайд 90работы (услуги) связаны с движимым имуществом, находящимся на территории Российской Федерации;

услуги фактически

оказываются на территории России в сфере культуры, искусства, образования, физической культуры или туризма и спорта;

покупатель работ (услуг) осуществляет деятельность на территории Российской Федерации.

Слайд 91В НК РФ расшифровывается, что представляет собой место осуществления деятельности покупателя. Это

территория Российской Федерации в случае фактического присутствия покупателя работ (услуг) на территории России на основе государственной регистрации организации или индивидуального предпринимателя, а при ее отсутствии – на основании места, указанного в учредительных документах организации, места управления организации, места нахождения его постоянно действующего исполнительного органа, места нахождения постоянного представительства (если работы (услуги) оказаны через это постоянное представительство), места жительства физического лица.

Слайд 92Системой обложения НДС предусмотрено два вида налоговой базы:

а) с учетом НДС;

б) без

НДС.

Слайд 93При исчислении налоговой базы любого вида в нее включается сумма акциза.

Правовые

нормы устанавливают для каждого объекта обложения одну или несколько налоговых баз, которые позволяют количественно измерить объект с целью определения суммы налога.

Методологически важным моментом является то, что по одному объекту за один налоговый период может возникнуть только одна налоговая база, поскольку в противном случае нарушается постулат об однократности налогообложения.

Слайд 94Налоговая савка.

Сейчас реализует принцип множественности ставок

Слайд 95Если налоговая база не включает сумму НДС, то к ней применяются стандартная

ставка (18%), пониженная ставка (10%) и нулевая ставка.

Слайд 96Если налоговая база включает сумму НДС, то к ней применяются ставки, исчисленные

как процентное отношение налоговой ставки (10 или 18%) к налоговой базе, принятой за 100 и увеличенной на размер налоговой ставки (110 или 118). Соотношение 10/110 соответствует ставке 10%, а соотношение 18/118 – ставке 18%.

Слайд 97Ставка 18% используется для налогообложения подавляющего большинства операций по реализации товаров (работ,

услуг), передачи имущества для собственного потребления, выполнения строительно-монтажных работ хозяйственным способом и ввоза товаров на таможенную территорию России.

Слайд 98Пониженная ставка установлена для операций по реализации социально - значимых товаров (отдельные

виды продовольственных товаров и товаров для детей) по этой ставке облагаются лекарственные средства, изделия медицинского назначения, периодические печатные издания, книжная продукция, связанная с образованием, наукой и культурой, а также операции, связанные с производством и распространением периодических печатных изданий и книжной продукции.

Слайд 99По нулевой ставке облагаются:

реализация товаров, вывезенных в таможенном режиме экспорта;

реализация работ (услуг),

непосредственно связанных с реализацией товаров на экспорт;

реализация работ (услуг), непосредственно связанных с перевозкой (транспортировкой) через таможенную территорию России товаров, помещенных под таможенный режим транзита через таможенную территорию Российской Федерации;

реализация услуг по перевозке пассажиров и багажа при условии, что пункты отправления или назначения пассажиров и багажа расположены за пределами России, при оформлении перевозок на основании единых международных перевозочных документов;

Слайд 100реализация работ (услуг), выполняемых (оказываемых) непосредственно в космическом пространстве, а также всего

комплекса подготовительных наземных работ (услуг), технологически обусловленного и неразрывно связанного с выполнением работ (оказанием услуг) непосредственно в космическом пространстве;

реализация драгоценных металлов плательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней РФ, Банку России, коммерческим банкам, региональным фондам драгоценных металлов и драгоценных камней;

реализация товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей;

Слайд 101Нулевая ставка является способом освобождения от налога.

Можно выделить три принципиально различающихся по

виду освобождения от НДС:

установление нулевой ставки;

освобождение от налога отдельных операций по реализации товаров (работ, услуг) – частичное освобождение;

освобождение от налога отдельных категорий налогоплательщиков – полное освобождение.

Слайд 102Все товары (работы, услуги), освобожденные от обложения НДС, НК РФ объединил в

две группы. В первую вошли те товары (работы, услуги), освобождение которых обязательно, и налогоплательщик не вправе включать сумму налога в их цену. К таким операциям, в частности, относятся:

оказание медицинских услуг;

оказание услуг по уходу за больными, инвалидами и престарелыми;

оказание услуг по перевозке пассажиров;

оказание ритуальных услуг;

оказание услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности;

оказание услуг в сфере образования;

реализация товаров, помещенных под таможенный режим магазина беспошлинной торговли.

Слайд 103От применения освобождений, составляющих вторую группу, налогоплательщик может отказаться. К ним относятся:

организация

и проведение обрядов и церемоний религиозными организациями, проведение молитвенных собраний, реализация предметов религиозного назначения и религиозной литературы;

осуществление банками банковских операций;

реализация целей народных художественных промыслов признанного художественного достоинства;

оказание услуг по страхованию;

проведение лотерей;

оказание финансовых услуг по предоставлению займа в денежной форме;

проведение работ по тушению лесных пожаров и др.

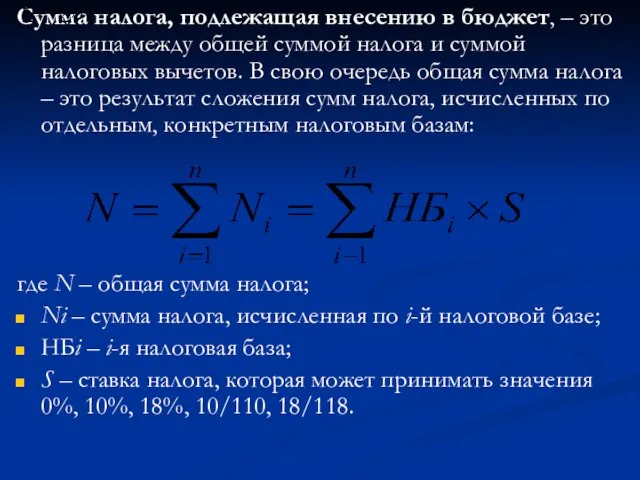

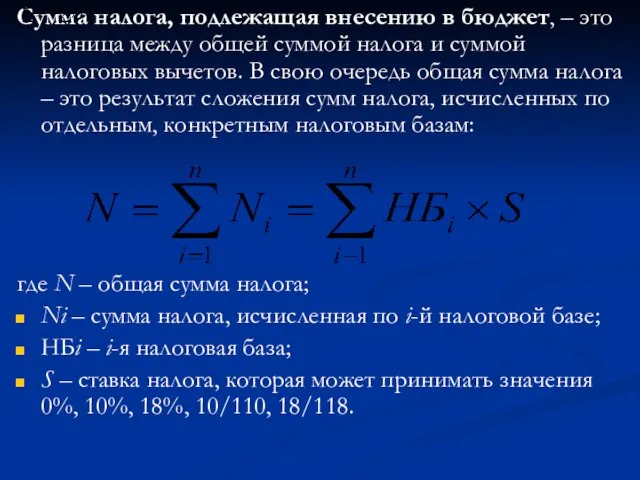

Слайд 105Сумма налога, подлежащая внесению в бюджет, – это разница между общей суммой

налога и суммой налоговых вычетов. В свою очередь общая сумма налога – это результат сложения сумм налога, исчисленных по отдельным, конкретным налоговым базам:

где N – общая сумма налога;

Ni – сумма налога, исчисленная по i-й налоговой базе;

НБi – i-я налоговая база;

S – ставка налога, которая может принимать значения 0%, 10%, 18%, 10/110, 18/118.

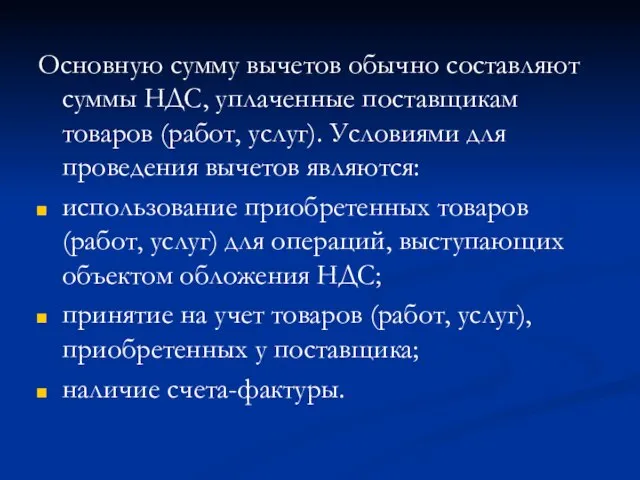

Слайд 106Основную сумму вычетов обычно составляют суммы НДС, уплаченные поставщикам товаров (работ, услуг).

Условиями для проведения вычетов являются:

использование приобретенных товаров (работ, услуг) для операций, выступающих объектом обложения НДС;

принятие на учет товаров (работ, услуг), приобретенных у поставщика;

наличие счета-фактуры.

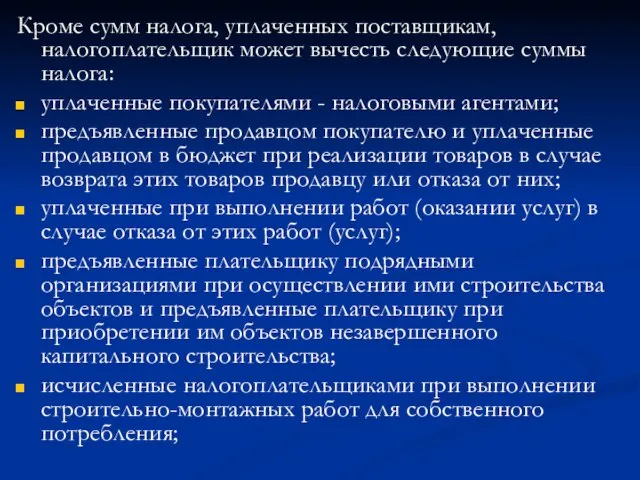

Слайд 107Кроме сумм налога, уплаченных поставщикам, налогоплательщик может вычесть следующие суммы налога:

уплаченные покупателями

- налоговыми агентами;

предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров в случае возврата этих товаров продавцу или отказа от них;

уплаченные при выполнении работ (оказании услуг) в случае отказа от этих работ (услуг);

предъявленные плательщику подрядными организациями при осуществлении ими строительства объектов и предъявленные плательщику при приобретении им объектов незавершенного капитального строительства;

исчисленные налогоплательщиками при выполнении строительно-монтажных работ для собственного потребления;

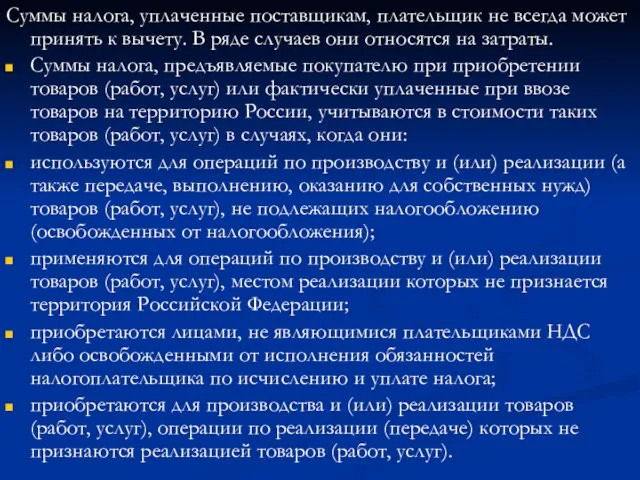

Слайд 108Суммы налога, уплаченные поставщикам, плательщик не всегда может принять к вычету. В

ряде случаев они относятся на затраты.

Суммы налога, предъявляемые покупателю при приобретении товаров (работ, услуг) или фактически уплаченные при ввозе товаров на территорию России, учитываются в стоимости таких товаров (работ, услуг) в случаях, когда они:

используются для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения);

применяются для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

приобретаются лицами, не являющимися плательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

приобретаются для производства и (или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг).

Конституция Российской Федерации. Что такое Конституция?

Конституция Российской Федерации. Что такое Конституция? Взлётная полоса. Запуск образовательного проекта

Взлётная полоса. Запуск образовательного проекта Как воспитать программиста

Как воспитать программиста Алматы, 2012 г.

Алматы, 2012 г. Московская область

Московская область Кабинет для лабораторных работ в лицеи №103

Кабинет для лабораторных работ в лицеи №103 И творчество Н.Лескова

И творчество Н.Лескова Презентация на тему Виды параллелограмма

Презентация на тему Виды параллелограмма  Теория катастроф

Теория катастроф Йогурт

Йогурт МОУ "БУХОЛОВСКАЯ СОШ"

МОУ "БУХОЛОВСКАЯ СОШ" L-7

L-7 Бизнес-планирование

Бизнес-планирование КВАДРАТ И КУБ ЧИСЛА

КВАДРАТ И КУБ ЧИСЛА Миссия – классный руководитель.

Миссия – классный руководитель. ОАО «Мостермостекло»

ОАО «Мостермостекло» Снежинки СЛОГИ ПРЕЗЕНТАЦИЯ

Снежинки СЛОГИ ПРЕЗЕНТАЦИЯ Презентация на тему Бесполое и половое размножение организмов 6 класс

Презентация на тему Бесполое и половое размножение организмов 6 класс Загадки

Загадки Устройство компьютера

Устройство компьютера быстрое чтениеУрок-4

быстрое чтениеУрок-4 Инвест-ревизия. Онлайн встреча

Инвест-ревизия. Онлайн встреча Презентация на тему Землетрясения

Презентация на тему Землетрясения  Выпускная квалификационная работа бакалавра

Выпускная квалификационная работа бакалавра Национальные тропы России как объект гражданских прав, инструмент культурного развития общества и капитализации территории

Национальные тропы России как объект гражданских прав, инструмент культурного развития общества и капитализации территории Training screw compressors

Training screw compressors Презентация на тему Силы в природе

Презентация на тему Силы в природе Рыбы-гиганты

Рыбы-гиганты