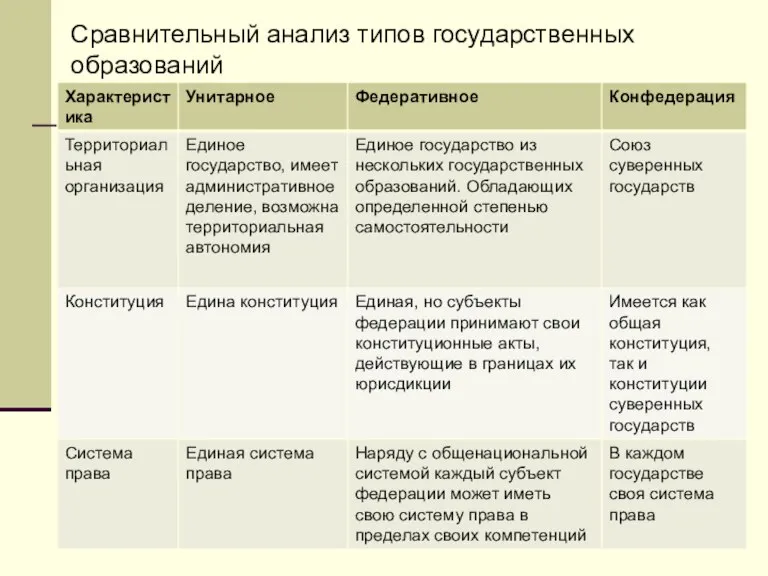

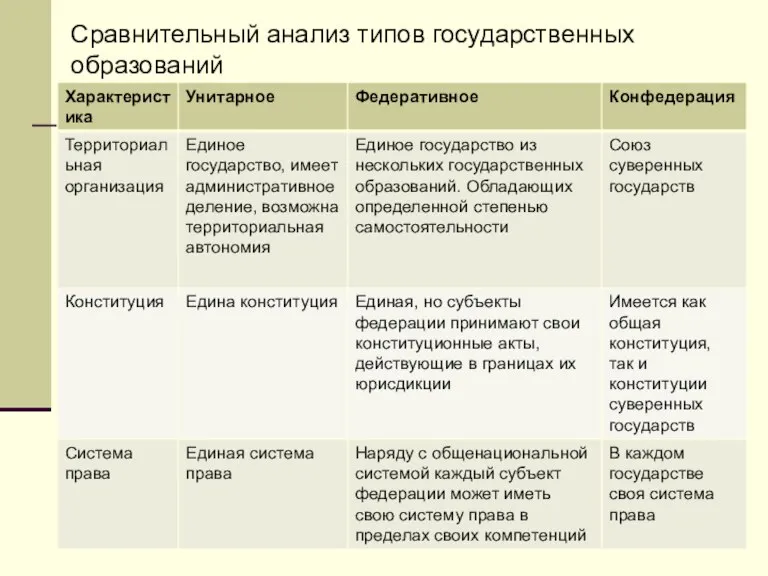

Слайд 2Сравнительный анализ типов государственных образований

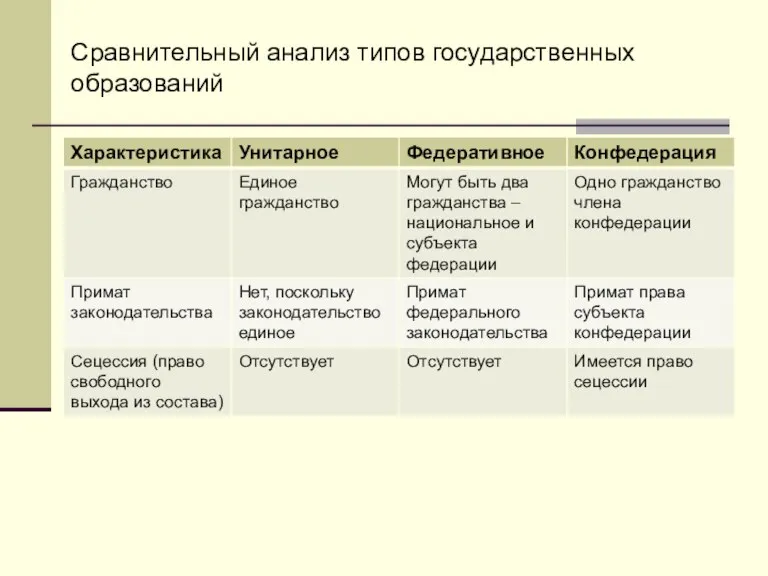

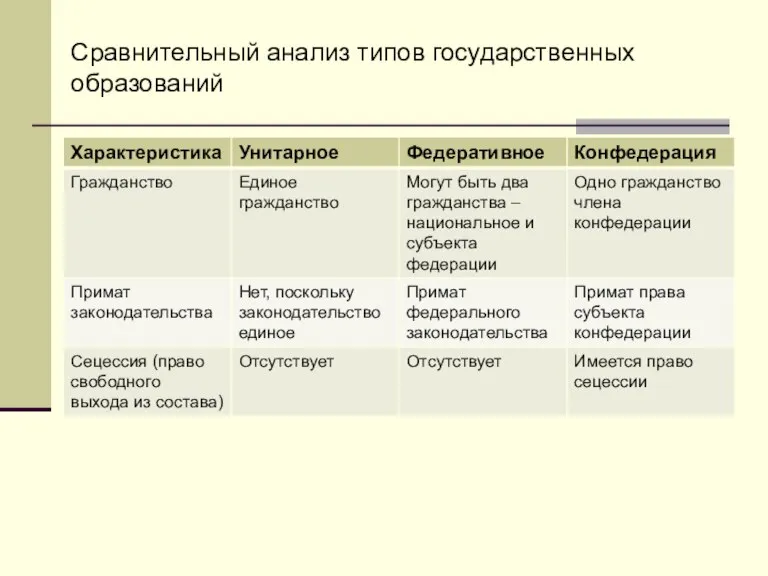

Слайд 3Сравнительный анализ типов государственных образований

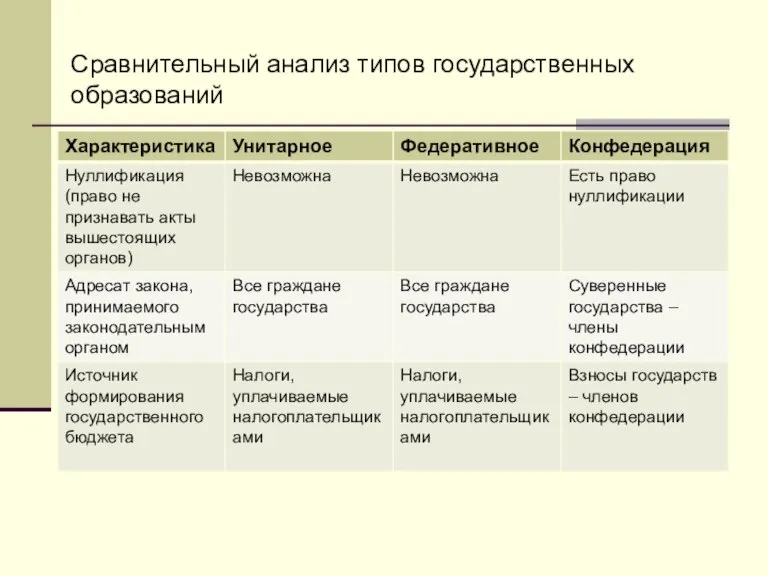

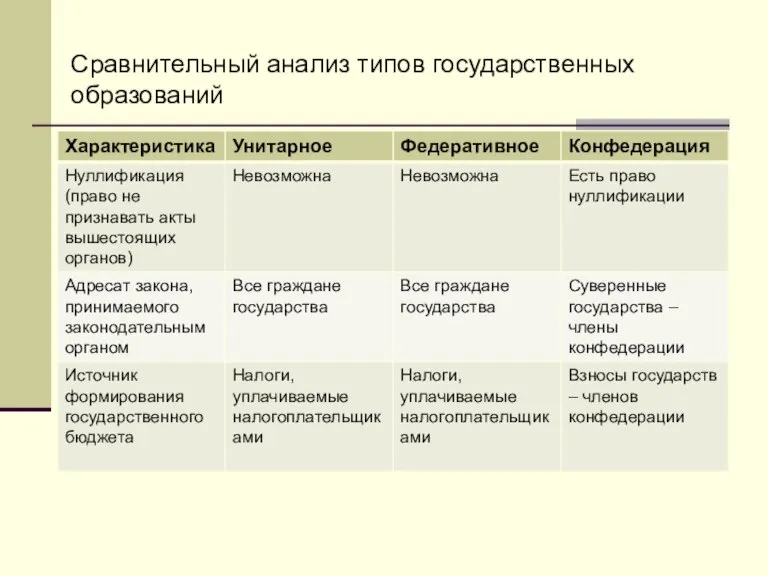

Слайд 4Сравнительный анализ типов государственных образований

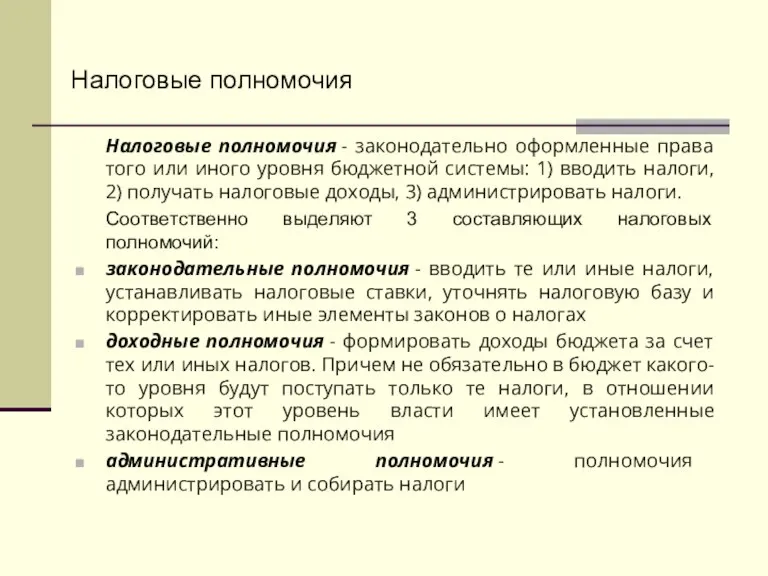

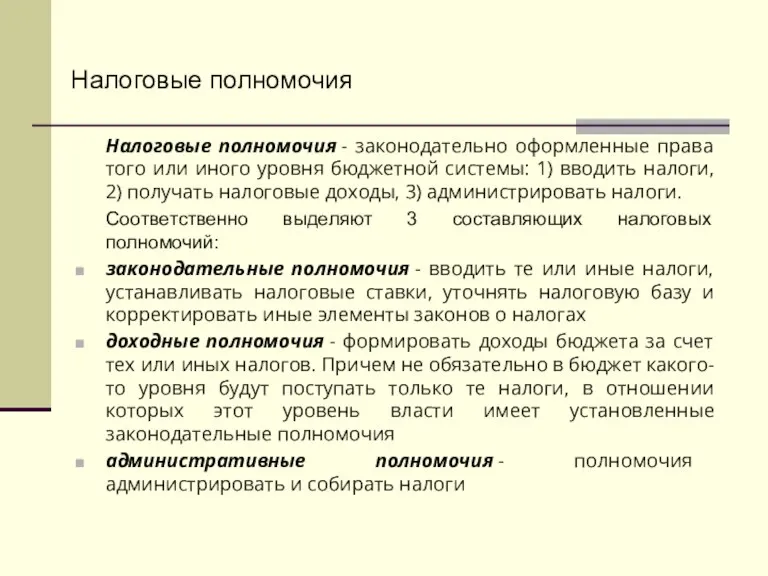

Слайд 5Налоговые полномочия

Налоговые полномочия - законодательно оформленные права того или иного уровня бюджетной системы:

1) вводить налоги, 2) получать налоговые доходы, 3) администрировать налоги.

Соответственно выделяют 3 составляющих налоговых полномочий:

законодательные полномочия - вводить те или иные налоги, устанавливать налоговые ставки, уточнять налоговую базу и корректировать иные элементы законов о налогах

доходные полномочия - формировать доходы бюджета за счет тех или иных налогов. Причем не обязательно в бюджет какого-то уровня будут поступать только те налоги, в отношении которых этот уровень власти имеет установленные законодательные полномочия

административные полномочия - полномочия администрировать и собирать налоги

Слайд 6Распределение налоговых полномочий

Характер распределения налоговых полномочий определяется типом государственного устройства (унитарным или

федеративным государством)

При распределении налоговых полномочий в отношении каждого налога необходимо определять за каким уровнем государственной власти целесообразно закрепить тот или иной налог

Слайд 7Критерии распределения налоговых баз по уровням государственной власти

1-й критерий. Степень мобильности налоговой

базы.

Чем менее мобильна налоговая база, тем за более низким уровнем власти она должна закрепляться. При этом относительное повышение налоговых ставок не будет приводить к миграции налоговой базы

2-й критерий. Степень равномерности распределения налоговой базы.

Чем неравномернее распределена налоговая база, тем за более высоким уровнем власти она должна закрепляться. Это необходимо, чтобы выравнивать налоговую базу по стране

3-й критерий. Величина (масштабность) налоговой базы.

Чем масштабнее налоговая база, тем за более высоким уровнем власти она должна закрепляться (снижаются издержки администрирования). Чем меньше и «раздробленее» налоговая база, тем за более низким уровнем власти она должна закрепляться.

Слайд 8Критерии распределения налоговых баз по уровням государственной власти

4-й критерий. Необходимость макроэкономического регулирования.

Чем больше регулирующий потенциал у налога, тем за более высоким уровнем власти он должен закрепляться. Самые нейтральные налоги закрепляются за низким уровнем власти

5-й критерий. Необходимость ограничения переноса налогового бремени за границы юрисдикции.

Чем более переложим налог, тем за более высоким уровнем власти он должен закрепляться. Чем менее переложим налог, тем за более низким уровнем власти он должен закрепляться

6-й критерий. Закрепление налоговых полномочий не должно приводить к возникновению налоговых барьеров на пути движения товаров, работ, услуг между различными территориальными образованиями в пределах одной страны.

Субнациональные образования не должны иметь прав вводить ввозных и иных пошлин.

Слайд 9Модели реализации налоговых полномочий в мировой практике

Модель распределения налоговых баз по уровням

государственной власти и их раздельное использование (раздельное использование налоговых баз)

Модель совместного использования одной и той же налоговой базы разными уровнями государственной власти (совместное использование налоговых баз)

Модель закрепления налоговых баз за более высоким уровнем государственной власти и последующего расщепления получаемых доходов между этим и нижестоящими уровнями власти (расщепление налоговых доходов)

Открытие транспортных услуг Cab-IN

Открытие транспортных услуг Cab-IN Prezentatsia_Kornaeva

Prezentatsia_Kornaeva Чемы мы можем научится подгядывая за животными и растениями?

Чемы мы можем научится подгядывая за животными и растениями? Эссе 11 класс.pptx

Эссе 11 класс.pptx Готовность к школе

Готовность к школе DAnil_SAShA

DAnil_SAShA Les jeux olympiques

Les jeux olympiques Кадровый документооборот. Номенклатура дел. Сроки хранения бухгалтерских документов

Кадровый документооборот. Номенклатура дел. Сроки хранения бухгалтерских документов Презентация на тему Аппликация из геометрических фигур

Презентация на тему Аппликация из геометрических фигур Первый шаг в избирательное право

Первый шаг в избирательное право Фамилии Прилузского района

Фамилии Прилузского района ТУРНИРРЕПУТАЦИЯ УКРАИНЫ 2020

ТУРНИРРЕПУТАЦИЯ УКРАИНЫ 2020 Ethics of Translation

Ethics of Translation Праздники и обряды на Руси

Праздники и обряды на Руси Синхронное плавание.Климашевской Елизаветы

Синхронное плавание.Климашевской Елизаветы История о том, как заставили работать химическую реакцию

История о том, как заставили работать химическую реакцию Социально-гуманитарный факультет. Итоги НИР за 2016 год

Социально-гуманитарный факультет. Итоги НИР за 2016 год А ты не забыл сменную обувь?

А ты не забыл сменную обувь? Аэропорт базирования – ICN

Аэропорт базирования – ICN Презентация на тему Творческий проект по технологии

Презентация на тему Творческий проект по технологии Презентация на тему Сирийская Арабская Республика

Презентация на тему Сирийская Арабская Республика Презентация на тему Народная танцевальная культура

Презентация на тему Народная танцевальная культура Организационная культура и деловой этикет

Организационная культура и деловой этикет Презентация на тему Свобода и ответственность (4 класс)

Презентация на тему Свобода и ответственность (4 класс) Зерновые культуры (3 класс)

Зерновые культуры (3 класс) Презентация на тему Взрывы Урок ОБЖ 8 - класс

Презентация на тему Взрывы Урок ОБЖ 8 - класс  Вода и её роль в природе.

Вода и её роль в природе. 10 кл Урок 3

10 кл Урок 3