Содержание

- 2. ПОЛОЖЕНИЕ о порядке открытия и деятельности в Республике Беларусь представительств иностранных организаций Представительством организации является ее

- 3. Признается постоянным представительством Если иностранная организация выполняет работы и (или) оказывает услуги на территории РБ, место

- 4. Прибыль от реализации определяется как разница между выручкой от реализации и затратами на производство. В затраты

- 5. НАЛОГ НА ДОХОДЫ ИНОСТРАННЫХ ОРГАНИЗАЦИЙ, НЕ ОСУЩЕСТВЛЯЮЩИХ ДЕЯТЕЛЬНОСТЬ В РБ ЧЕРЕЗ ПОСТОЯННОЕ ПРЕДСТАВИТЕЛЬСТВО Плательщиками налога на

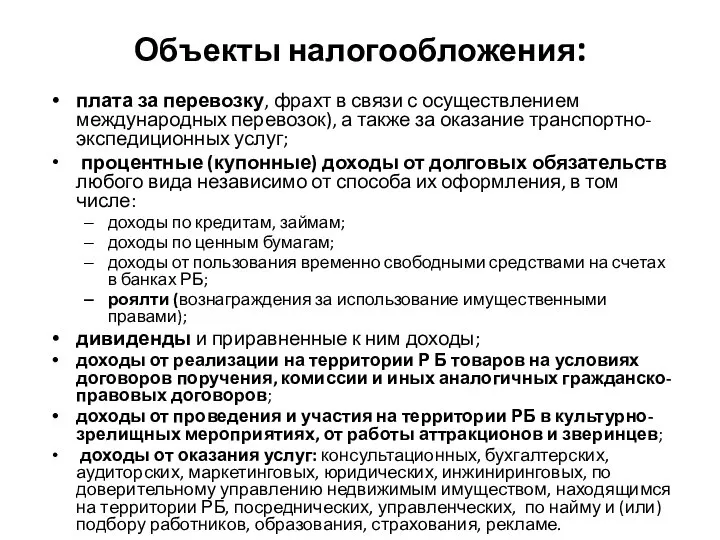

- 6. Объекты налогообложения: плата за перевозку, фрахт в связи с осуществлением международных перевозок), а также за оказание

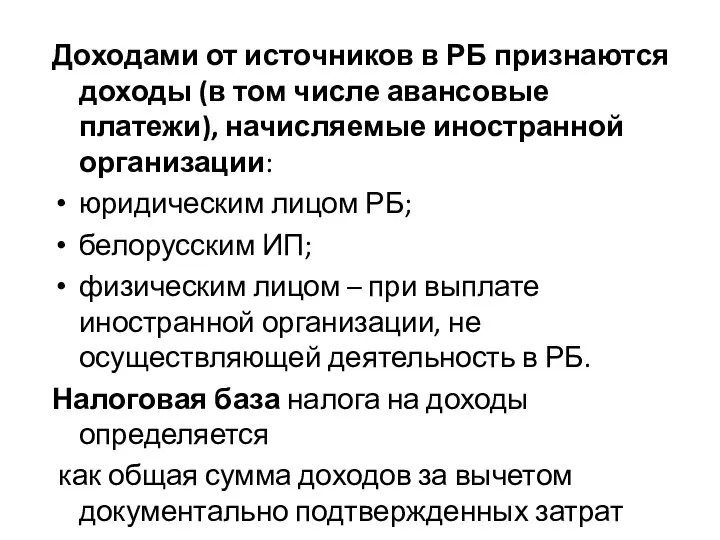

- 7. Доходами от источников в РБ признаются доходы (в том числе авансовые платежи), начисляемые иностранной организации: юридическим

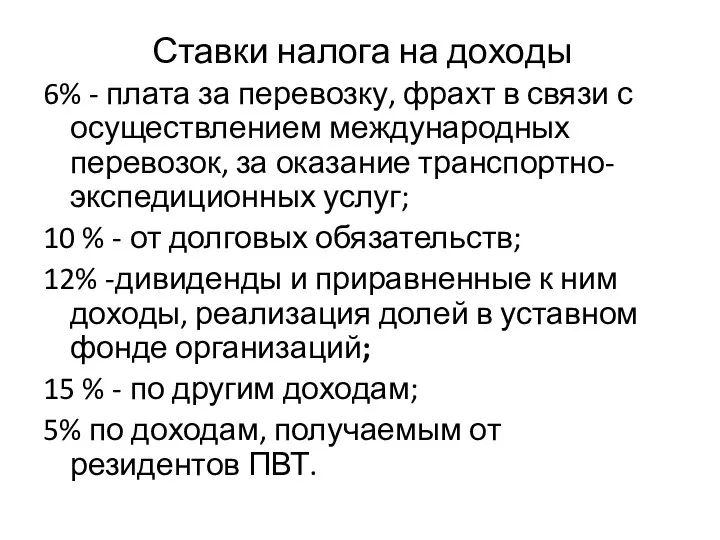

- 8. Ставки налога на доходы 6% - плата за перевозку, фрахт в связи с осуществлением международных перевозок,

- 10. Скачать презентацию

Презентация на тему Скелет

Презентация на тему Скелет  Презентация на тему Мультимедиа технологии

Презентация на тему Мультимедиа технологии  Презентация на тему картофель

Презентация на тему картофель Буква Ь в глаголах 2-го

Буква Ь в глаголах 2-го Изменим к лучшему жизнь детей с синдромом Дауна в России Благотворительный фонд «Даунсайд Ап»

Изменим к лучшему жизнь детей с синдромом Дауна в России Благотворительный фонд «Даунсайд Ап» Проектная площадка № 3

Проектная площадка № 3 Муниципальное образовательное учреждение Староянашевская основная общеобразовательная школа Яльчикского района Чувашской Респ

Муниципальное образовательное учреждение Староянашевская основная общеобразовательная школа Яльчикского района Чувашской Респ Городской пейзаж

Городской пейзаж Проблема наркомании

Проблема наркомании Презентация на тему Мамин Сибиряк

Презентация на тему Мамин Сибиряк Кажым заглянем в прошлое

Кажым заглянем в прошлое Греция

Греция С днём ракетных войск и артиллерии

С днём ракетных войск и артиллерии Лекция 6. Общественное и частное призрение второй половины XIX по 1917 г.

Лекция 6. Общественное и частное призрение второй половины XIX по 1917 г. Управление трудовыми ресурсами

Управление трудовыми ресурсами 20170209_yuzhnaya_amerika

20170209_yuzhnaya_amerika Светская этика

Светская этика Добро пожаловать в команду МИРАТОРГ

Добро пожаловать в команду МИРАТОРГ Презентация

Презентация Решение неравенств второй степени с одной переменной

Решение неравенств второй степени с одной переменной Развитие продуктов и услугна статичных рынках

Развитие продуктов и услугна статичных рынках Реализация проектов энергосбережения в различных секторах экономики

Реализация проектов энергосбережения в различных секторах экономики Гештальтпсихология

Гештальтпсихология КРИЗИС и региональные СМИ

КРИЗИС и региональные СМИ ROBOT MOEЙ MEЧТЫ

ROBOT MOEЙ MEЧТЫ Презентация Отчет МБОУ СОШ 23 4 класс А

Презентация Отчет МБОУ СОШ 23 4 класс А 04 Прогнозы клиента

04 Прогнозы клиента Латинская Америка начала XX века

Латинская Америка начала XX века