Особенности налогообложения в разных странах. Управляющий партнер международной консалтинговой компании Иванка Пилипюк. - презен

Содержание

- 2. Виды иностранных компаний: высоконалоговые отчетные, низконалоговые отчетные, безналоговые отчетные, безналоговые безотчетные.

- 3. Оффшор в переводе с английского «offshore» означает «вне берега», «вне границ». Есть 2 варианта написания оффшор

- 4. В Украине есть свой список оффшоров, который определен Кабинетом Министров. Статья 161.3. Кодекса определяет термин "нерезиденты,

- 5. При заключении договоров, предусматривающих осуществление оплаты товаров (услуг) в пользу нерезидентов, имеющих оффшорный статус; при осуществлении

- 6. Распоряжение Кабинета Министров Украины от 24 февраля 2003 г. № 77-р ( С изменениями, внесенными согласно

- 7. НЕ относятся на валовые расходы: Ст. 139.1.13. Расходы, понесенные в отчетном периоде в связи с приобретением

- 8. НЕ относятся на валовые расходы: 2. Ст.139.1.14. Расходы, понесенные в связи с приобретением у нерезидента услуг

- 11. Организационно правовые формы компаний: LLP LTD

- 12. Компания с Ограниченной ответственностью в Великобритании LTD Компания является резидентной. Акции – возможен выпуск акций любых

- 13. Директора – минимально 1. Могут быть физические и юридические лица. Резидентный статус не имеет значения. Юридическое

- 14. Зарегистрированный офис – обязателен на территории Великобритании. Документы – учредительный договор и устав. Годовой отчет –

- 15. Ежегодная бухгалтерия – обязательна подача в Реестр. Обязательна подача консолидированных отчетов с дочерними компаниями, включая иностранные

- 16. Налогообложение – по прогрессивной шкале от 0% до 30%. Стандартная ставка 30%. Налогом на прибыль в

- 17. Преимущества: высокий статус юрисдикции; стабильное положение в стране; «гибкое» налогообложение; возможность использования юридических лиц в качестве

- 19. Партнерство с Ограниченной Ответственностью (LLP) в Великобритании Документы – учредительный документ. Годовой отчет – обязателен. Ведение

- 20. Запрещенная деятельность: деятельность, не предполагающая получение прибыли; другие виды, ограниченные законом. НАЛОГООБЛОЖЕНИЕ–НАЛОГООБЛОЖЕНИЮ ПОДЛЕЖАТ ПАРТНЕРЫ, А НЕ

- 21. КИПР НАЛОГ НА ПРИБЫЛЬ Налог на прибыль – 10% (возникает на чистую прибыль компании за финансовый

- 22. Налог на прибыль платиться 3-мя авансовыми платежами до окончания текущего отчетного периода: Например, текущий финансовый год

- 23. СПЕЦИАЛЬНЫЙ СБОР НА ОБОРОНУ НАЧИСЛЯЕТСЯ В 4-Х СЛУЧАЯХ: На проценты по займам – 10%. По процентам

- 24. 2. На полученные проценты по банковским депозитам. По депозитным процентам специальный сбор на оборону обойти не

- 25. 3. Арендные платежи от недвижимости находящейся на территории Кипра – 3%. Если компания сдает в аренду

- 26. НАЛОГ НА ПРИРОСТ КАПИТАЛА Налог на прирост капитала – 20%. Он возникает ТОЛЬКО от реализации недвижимости,

- 27. НАЛОГ НА НЕДВИЖИМОСТЬ Налог на недвижимость - дифиренцированная ставка. Этот налог устанавливается ежегодно в зависимости от

- 28. НДС НДС – 15% на услуги и товары. Порог обязательной регистрации – 15 600 евро, т.е.

- 29. Товары а) Если кипрская компания осуществляет покупку-продажу товара с компанией из ЕС, то она в обязательном

- 30. Услуги Обязательно кипрская компания должна зарегистрироваться на НДС, если она приобретает услугу у нерезидента или резидента

- 31. КИПР ОТЧЕТНОСТЬ Компания, зарегистрированная на территории Кипра обязана ежегодно подавать финансовый отчет о своей деятельности в

- 32. Например: если компания зарегистрирована 01.03.2010, отчетный период у нее заканчивается 31.12.2010. если компания зарегистрирована 01.07.2010, отчетный

- 33. Систему налогообложения Гонконга характеризуют три основных момента: Налог на прибыль, полученную за пределами Гонконга и в

- 34. Эстония Налогообложение Система налогообложения состоит из государственных и местных налогов. Система государственных налогов включает следующие налоги:

- 35. МАЛЬТА Налогообложение Стандартная ставка 35%. При выплате дивидендов нерезидентам, они получают возмещение: в случае торговой компании

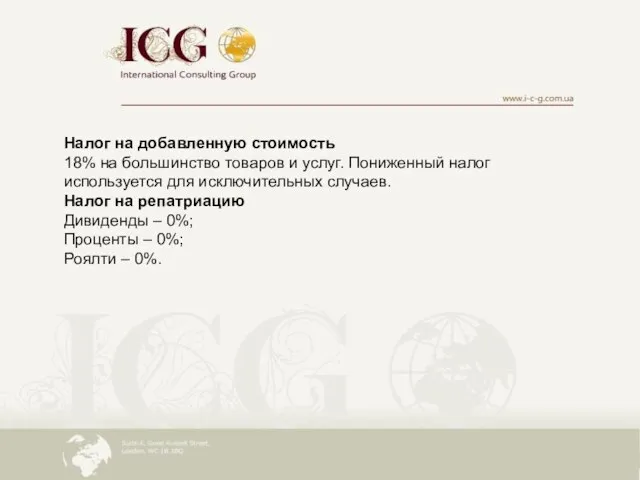

- 36. Налог на добавленную стоимость 18% на большинство товаров и услуг. Пониженный налог используется для исключительных случаев.

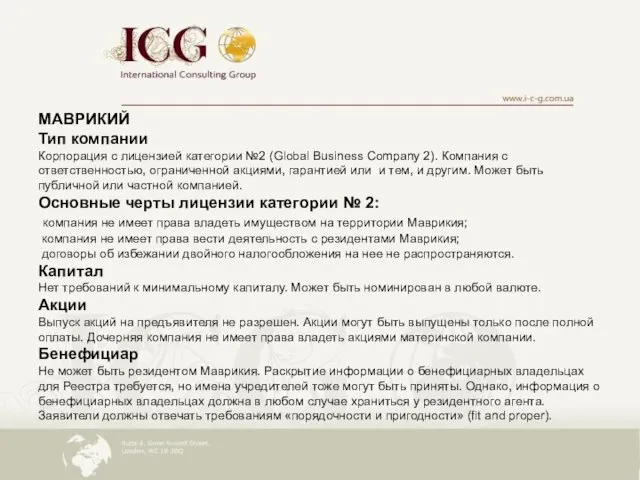

- 42. МАВРИКИЙ Тип компании Корпорация с лицензией категории №2 (Global Business Company 2). Компания с ответственностью, ограниченной

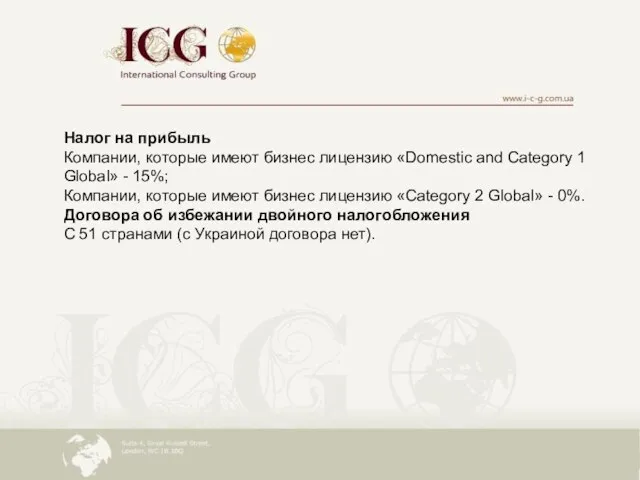

- 43. Налог на прибыль Компании, которые имеют бизнес лицензию «Domestic and Category 1 Global» - 15%; Компании,

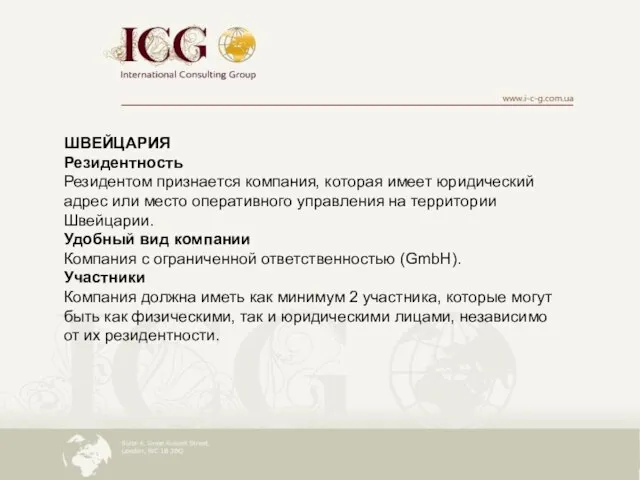

- 44. ШВЕЙЦАРИЯ Резидентность Резидентом признается компания, которая имеет юридический адрес или место оперативного управления на территории Швейцарии.

- 45. Уставной капитал Минимальный размер уставного капитала составляет 20 000 швейцарских франков. До регистрации компании весь заявленный

- 46. Корпоративный налог на прибыль Налогообложение взимается как на федеральном, так и на региональном уровне и может

- 47. Налоговые льготы От налогообложения могут освобождаться дивиденды, если такие дивиденды, связанны с существенным владением (получатель дивидендов

- 48. Налог на доход у источника уплачиваемый при перечислении дивидендов нерезиденту При уплате дивидендов взимается налог на

- 49. ОФФШОРЫ И ИНОСТРАННЫЕ КОМПАНИИ В СХЕМАХ. САМЫЕ ПОПУЛЯРНЫЕ СХЕМЫ ДЛЯ ИСПОЛЬЗОВАНИЯ ОФФШОРОВ. ВЭД торговля: экспорт, импорт.

- 50. Защита от рейдерства и других посягательств. Схема дарение (защита бизнеса)

- 51. Благодарим Вас за внимание! Будем рады любым видам сотрудничества!

- 53. Скачать презентацию

Составные условия в разветвляющихся алгоритмах © М.Е.Макарова http://www.uchinfo.com.ua http://www.uchinfo.com.ua. - презентация

Составные условия в разветвляющихся алгоритмах © М.Е.Макарова http://www.uchinfo.com.ua http://www.uchinfo.com.ua. - презентация Памятники Всемирного природного и культурного наследия

Памятники Всемирного природного и культурного наследия О КОМПАНИИ

О КОМПАНИИ Цели Формирование духового мира современной молодежи

Цели Формирование духового мира современной молодежи Birds

Birds Презентация на тему Франция после Первой Мировой Войны

Презентация на тему Франция после Первой Мировой Войны Шаблоны для уроков русский язык и литература 2

Шаблоны для уроков русский язык и литература 2 Компьютер и здоровье

Компьютер и здоровье Модели описания конфликта

Модели описания конфликта Развитие АСЦ Abat в РФ

Развитие АСЦ Abat в РФ Типы диагностических методик

Типы диагностических методик Олимпийские интеллектуальные игры

Олимпийские интеллектуальные игры Конкурс проектов lingua latina per se illustrata. Гуманитарный факультет

Конкурс проектов lingua latina per se illustrata. Гуманитарный факультет Perfect passive

Perfect passive Презентация на тему bmw

Презентация на тему bmw  Развитие птиц. Для детей

Развитие птиц. Для детей Характеристика фитнеса, как современного явления в физической культуре

Характеристика фитнеса, как современного явления в физической культуре Orientaciones generales Matrícula 2019-2020

Orientaciones generales Matrícula 2019-2020 Промышленное оборудование и комплексная автоматизация

Промышленное оборудование и комплексная автоматизация Животные Пермского края

Животные Пермского края Математика на службе армии (урок в 9 классе)

Математика на службе армии (урок в 9 классе) Проблема гендерного насилия в контексте гендерной политики в Германии

Проблема гендерного насилия в контексте гендерной политики в Германии Природа власти ее виды и источники

Природа власти ее виды и источники Что такое Хангыль ?

Что такое Хангыль ? Конструктивные решения промышленных зданий. Несущие и ограждающие конструкции промышленных зданий

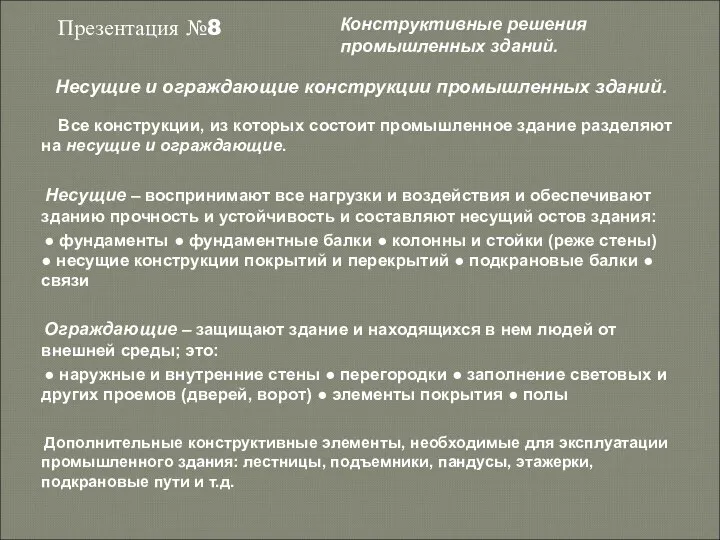

Конструктивные решения промышленных зданий. Несущие и ограждающие конструкции промышленных зданий 10-13 апреля 2006 г. Украина, Киев Вторая международная выставка

10-13 апреля 2006 г. Украина, Киев Вторая международная выставка Русские ремесла. По трудовому обучению

Русские ремесла. По трудовому обучению Презентация на тему Школа безопасности

Презентация на тему Школа безопасности