Содержание

- 2. В настоящих материалах могут содержаться прогнозы и иные перспективные оценки, касающиеся будущих событий или будущих финансовых

- 3. Содержание “СЕВЕРСТАЛЬ”: КЛЮЧЕВЫЕ ФАКТЫ МИРОВОЙ РЫНОК СТАЛИ В 2006-2007 г. ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ОСНОВЫ СТРАТЕГИИ ОРГАНИЧЕСКИЙ РОСТ:

- 4. Severstal overview Источник: отчёты компаний Российская стальная компания №1 по: EBITDA (№8 в мире) Выручке Российская

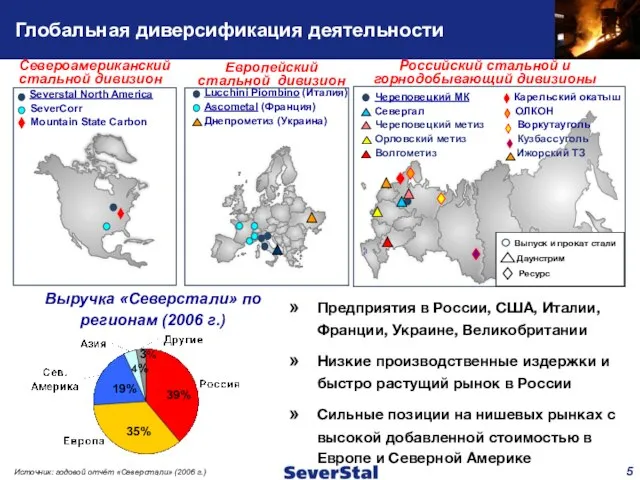

- 5. Глобальная диверсификация деятельности Российский стальной и горнодобывающий дивизионы Североамериканский стальной дивизион Европейский стальной дивизион Выручка «Северстали»

- 6. Мировой рынок стали в 2006-2007 г. Рост видимого потребления стали, % 2007П Источник: IISI (2007 г.)

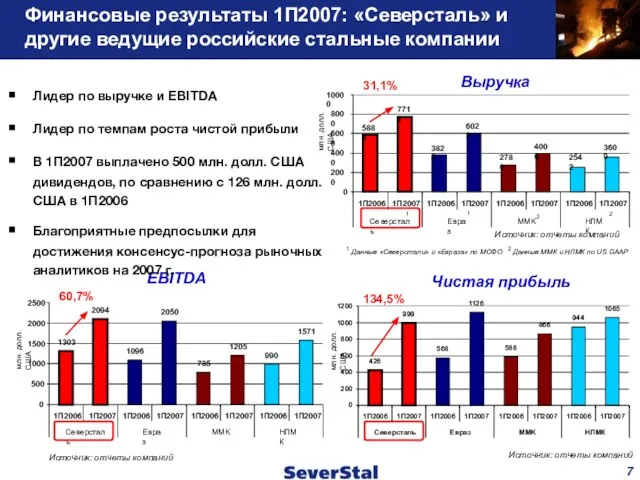

- 7. Выручка EBITDA Чистая прибыль Источник: отчеты компаний Источник: отчеты компаний 1 Данные «Северстали» и «Евраза» по

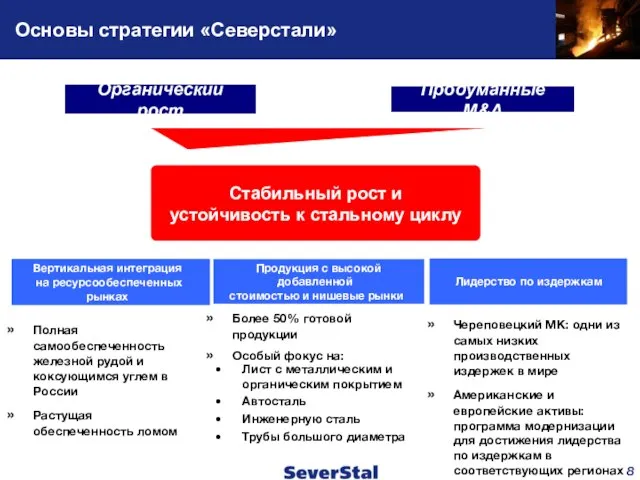

- 8. Основы стратегии «Северстали» Череповецкий МК: одни из самых низких производственных издержек в мире Американские и европейские

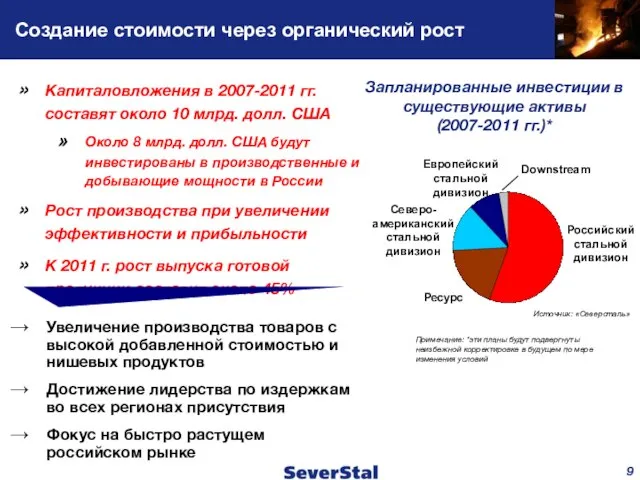

- 9. Увеличение производства товаров с высокой добавленной стоимостью и нишевых продуктов Достижение лидерства по издержкам во всех

- 10. Инвестиции в оптимизацию продуктового портфеля в России В 2006-2011 гг. запланированы капитальные вложения до 6 млрд.

- 11. Бум на российском строительном рынке Ежегодные темпы прироста строительства до 2010 г. – 20-25% Россия –

- 12. Инвестиции в оптимизацию ресурсной базы Железная руда +15% Запланированные инвестиции в 2007-2011 гг. – 2 млрд.

- 13. SeverCorr – A Technological Revolution for Mini-mills SeverCorr: инновационный прорыв в перспективной рыночной нише Запущен в

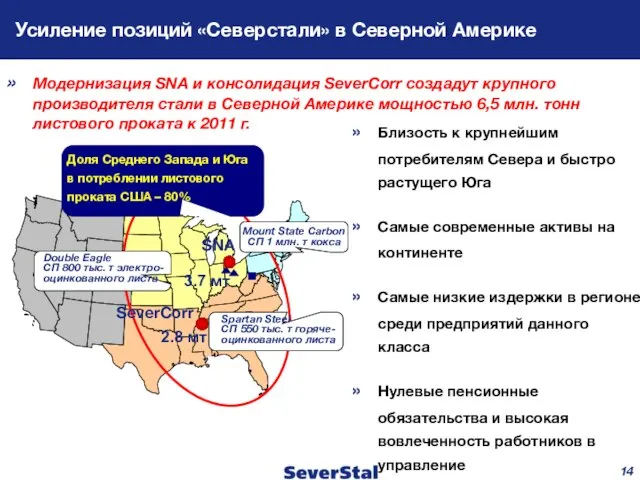

- 14. Усиление позиций «Северстали» в Северной Америке Близость к крупнейшим потребителям Севера и быстро растущего Юга Самые

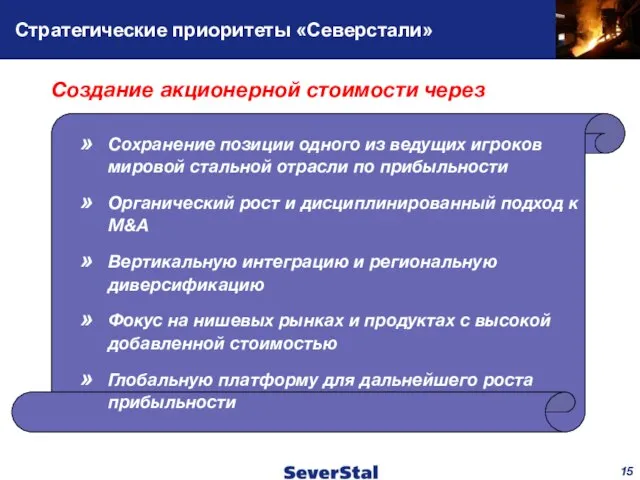

- 15. Стратегические приоритеты «Северстали» Сохранение позиции одного из ведущих игроков мировой стальной отрасли по прибыльности Органический рост

- 17. Скачать презентацию

Слайд 2В настоящих материалах могут содержаться прогнозы и иные перспективные оценки, касающиеся будущих

Отказ от принятия ответственности

Слайд 3Содержание

“СЕВЕРСТАЛЬ”: КЛЮЧЕВЫЕ ФАКТЫ

МИРОВОЙ РЫНОК СТАЛИ В 2006-2007 г.

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

ОСНОВЫ СТРАТЕГИИ

ОРГАНИЧЕСКИЙ РОСТ: РОССИЯ

Содержание

“СЕВЕРСТАЛЬ”: КЛЮЧЕВЫЕ ФАКТЫ

МИРОВОЙ РЫНОК СТАЛИ В 2006-2007 г.

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ

ОСНОВЫ СТРАТЕГИИ

ОРГАНИЧЕСКИЙ РОСТ: РОССИЯ

ЗАКЛЮЧЕНИЕ

Слайд 4Severstal overview

Источник: отчёты компаний

Российская стальная компания №1 по:

EBITDA (№8 в мире)

Выручке

Severstal overview

Источник: отчёты компаний

Российская стальная компания №1 по:

EBITDA (№8 в мире)

Выручке

Производству стали

Производству метизов

Дистрибуции стального проката

Российская компания №2 по:

Производству железорудных окатышей

Производству коксующегося угля

Источник: отчёты компаний

Ведущие российские стальные компании по EBITDA (2006 г.)

Ведущие российские компании по производству стали (2006 г.)

«Северсталь»: ключевые факты

Лидер среди российских игроков (2006 г.)

Слайд 5Глобальная диверсификация деятельности

Российский стальной и горнодобывающий дивизионы

Североамериканский стальной дивизион

Европейский

стальной дивизион

Выручка «Северстали»

Глобальная диверсификация деятельности

Российский стальной и горнодобывающий дивизионы

Североамериканский стальной дивизион

Европейский

стальной дивизион

Выручка «Северстали»

Источник: годовой отчёт «Северстали» (2006 г.)

Lucchini Piombino (Италия)

Ascometal (Франция)

Днепрометиз (Украина)

Severstal North America

SeverCorr

Mountain State Carbon

39%

35%

4%

19%

3%

Предприятия в России, США, Италии, Франции, Украине, Великобритании

Низкие производственные издержки и быстро растущий рынок в России

Сильные позиции на нишевых рынках с высокой добавленной стоимостью в Европе и Северной Америке

Череповецкий МК Карельский окатыш

Севергал ОЛКОН

Череповецкий метиз Воркутауголь

Орловский метиз Кузбассуголь

Волгометиз Ижорский ТЗ

Слайд 6Мировой рынок стали в 2006-2007 г.

Рост видимого потребления стали, %

2007П

Источник: IISI (2007

Мировой рынок стали в 2006-2007 г.

Рост видимого потребления стали, %

2007П

Источник: IISI (2007

Россия: наивысшие темпы прироста потребления стали

Рост цен на сталь на ключевых рынках компании

Источник: CRU, Металл-Эксперт

Мир в среднем 6,8%

Быстро растущий спрос

Глобальный рост цен на сталь

Усиливающаяся консолидация отрасли

Поддержание высоких темпов роста прибыльности «Северстали»

Цены горячекатаного листа на ключевых рынках «Северстали» (2007 г.)

Слайд 7Выручка

EBITDA

Чистая прибыль

Источник: отчеты компаний

Источник: отчеты компаний

1 Данные «Северстали» и «Евраза» по МСФО

Выручка

EBITDA

Чистая прибыль

Источник: отчеты компаний

Источник: отчеты компаний

1 Данные «Северстали» и «Евраза» по МСФО

1

2

2

31,1%

60,7%

134,5%

Лидер по выручке и EBITDA

Лидер по темпам роста чистой прибыли

В 1П2007 выплачено 500 млн. долл. США дивидендов, по сравнению с 126 млн. долл. США в 1П2006

Благоприятные предпосылки для достижения консенсус-прогноза рыночных аналитиков на 2007 г.

Финансовые результаты 1П2007: «Северсталь» и

другие ведущие российские стальные компании

1

3609

5883

7711

3825

6023

2780

4000

2542

0

2000

4000

6000

8000

10000

1П2006

1П2007

1П2006

1П2007

1П2006

1П2007

1П2006

1П2007

Северсталь

Евраз

MMK

НЛМК

млн. долл. США

Источник: отчеты компаний

Слайд 8Основы стратегии «Северстали»

Череповецкий МК: одни из самых низких производственных издержек в мире

Американские

Основы стратегии «Северстали»

Череповецкий МК: одни из самых низких производственных издержек в мире

Американские

Органический рост

Продуманные M&A

Продукция с высокой добавленной

стоимостью и нишевые рынки

Лидерство по издержкам

Стабильный рост и

устойчивость к стальному циклу

Вертикальная интеграция

на ресурсообеспеченных рынках

Более 50% готовой продукции

Особый фокус на:

Лист с металлическим и органическим покрытием

Автосталь

Инженерную сталь

Трубы большого диаметра

Полная самообеспеченность железной рудой и коксующимся углем в России

Растущая обеспеченность ломом

Слайд 9Увеличение производства товаров с высокой добавленной стоимостью и нишевых продуктов

Достижение лидерства по

Достижение лидерства по

Фокус на быстро растущем российском рынке

Создание стоимости через органический рост

Капиталовложения в 2007-2011 гг. составят около 10 млрд. долл. США

Около 8 млрд. долл. США будут инвестированы в производственные и добывающие мощности в России

Рост производства при увеличении эффективности и прибыльности

К 2011 г. рост выпуска готовой продукции составит около 45%

Запланированные инвестиции в существующие активы (2007-2011 гг.)*

Примечание: *эти планы будут подвергнуты неизбежной корректировке в будущем по мере изменения условий

Российский стальной дивизион

Ресурс

Северо-американский стальной дивизион

Европейский стальной дивизион

Источник: «Северсталь»

Downstream

Слайд 10Инвестиции в оптимизацию продуктового портфеля

в России

В 2006-2011 гг. запланированы капитальные вложения до

Инвестиции в оптимизацию продуктового портфеля

в России

В 2006-2011 гг. запланированы капитальные вложения до

Прирост производства готовой продукции – около 25% от уровня 2006 г.

Фокус на прокате для строительства, автомобилестроения и нефтегазового сектора

Дальнейшее увеличение производства продукции с высокой добавленной стоимостью на Череповецком МК

Дополнительные линии горячего оцинкования и полимерного покрытия к 2010 г.

Новый сортобалочный стан для обеспечения быстро растущего спроса на тяжёлые балки

Увеличение выпуска толстого листа в 2,5 раза на стане-5000 к 2008 г.

Увеличение производства автолиста и электросталей

Структура объёмов производства

(2006 г.)

Листовой прокат

Сортовой прокат

Полуфабрикаты

Downstream

65%

19%

11%

5%

Структура объёмов производства

(2011 г.)

Листовой прокат

Сортовой прокат

Downstream

Полуфабрикаты

59%

27%

6%

8%

Источник: «Северсталь»

Источник: «Северсталь»

Слайд 11Бум на российском строительном рынке

Ежегодные темпы прироста строительства до 2010 г. –

Бум на российском строительном рынке

Ежегодные темпы прироста строительства до 2010 г. –

Россия – чистый импортер конструкционного сортового проката

CAGR 16%

Потребление сортового проката строительного назначения в России

Вложения в прибыльные активы для обеспечения растущего спроса

Саратовская обл.

Ввод в эксплуатацию к 2010

1 млн. тонн конструкционного сортового проката

Инвестиции ~ 500 млн. долл. США

Source: Анализ «Северстали»

Нижегородская обл.

Ввод в эксплуатацию к 2010

1 млн. тонн конструкционного сортового проката

Инвестиции ~ 500 млн. долл. США

Трубо-профильный завод «Шексна»

Вологодская обл.

Ввод в эксплуатацию к 2009

0.25 млн. тонн круглых и квадратных труб для строительства

Инвестиции ~ 110 млн. долл. США

Мини-завод

в Дзержинске

Мини-завод в Балаково

Слайд 12Инвестиции в оптимизацию ресурсной базы

Железная руда +15%

Запланированные инвестиции в 2007-2011 гг. –

Инвестиции в оптимизацию ресурсной базы

Железная руда +15%

Запланированные инвестиции в 2007-2011 гг. –

«Карельский Окатыш»: увеличение производства окатышей на 20%

Оленегорский ГОК: выход на полную мощность подземной добычи

Воркутауголь: увеличение мощностей и производительности добычи

Шахта Воргашорская: наращивание объемов производства

Успешное поглощение в 2007: увеличение мощности на 1 млн. тонн

Открытие новых ломоперерабатывающих площадок

Создание эффективной компании по производству драгоценных металлов в СНГ

Использование геологических компетенций и квалифицированных кадров «Северсталь-Ресурса»

Временной горизонт в 4-5 лет

Прирост производства в 2006-2011 гг.:

Уголь +30%

Лом

Рост с 0,3 до 2-3 млн. т в год

Золото

Слайд 13SeverCorr – A Technological Revolution for Mini-mills

SeverCorr: инновационный прорыв в перспективной

рыночной нише

Запущен

SeverCorr – A Technological Revolution for Mini-mills

SeverCorr: инновационный прорыв в перспективной

рыночной нише

Запущен

Полный сортамент листового проката: горячекатаный, холоднокатаный и оцинкованный лист

Мощности по выпуску листового проката:

Фаза-I: 1,4 млн. т к 2008 г.

Фаза-II: 2,8 млн. т к 2011 г.

Штамповка

Сборка

SeverCorr

Источник: Hatch (2006)

7,2 млн. т в год – региональный дефицит листового проката к 2010 г.

Размещение производителей автомобилей и комплектующих на Юге США

Самый современный металлургический завод в Северной Америке

Расположен в районе максимального роста спроса на листовой прокат в Северной Америке

Самые низкие издержки по труду и энергии в США

Единственный мини-завод в мире, специально созданный для производства стали автомобильного качества

Слайд 14Усиление позиций «Северстали» в Северной Америке

Близость к крупнейшим потребителям Севера и быстро

Усиление позиций «Северстали» в Северной Америке

Близость к крупнейшим потребителям Севера и быстро

Самые современные активы на континенте

Самые низкие издержки в регионе среди предприятий данного класса

Нулевые пенсионные обязательства и высокая вовлеченность работников в управление

Доля Среднего Запада и Юга в потреблении листового проката США – 80%

SeverCorr

SNA

Double Eagle

СП 800 тыс. т электро-

оцинкованного листа

Mount State Carbon

СП 1 млн. т кокса

Spartan Steel

СП 550 тыс. т горяче-

оцинкованного листа

Модернизация SNA и консолидация SeverCorr создадут крупного производителя стали в Северной Америке мощностью 6,5 млн. тонн листового проката к 2011 г.

3.7 мт

2.8 мт

Слайд 15Стратегические приоритеты «Северстали»

Сохранение позиции одного из ведущих игроков мировой стальной отрасли по

Стратегические приоритеты «Северстали»

Сохранение позиции одного из ведущих игроков мировой стальной отрасли по

Органический рост и дисциплинированный подход к M&A

Вертикальную интеграцию и региональную диверсификацию

Фокус на нишевых рынках и продуктах с высокой добавленной стоимостью

Глобальную платформу для дальнейшего роста прибыльности

Создание акционерной стоимости через

Владимир Владимир Маяковский

Владимир Владимир Маяковский  Кукольный спектакль Зайкина тётя

Кукольный спектакль Зайкина тётя Презентация на тему Язык HTML

Презентация на тему Язык HTML Культура во второй половине XX-начале XXI века.

Культура во второй половине XX-начале XXI века. Сделай свое лето со 2 июня по 3 августа 2019 года включительно (период действия каталогов №№8–10 2019 года)

Сделай свое лето со 2 июня по 3 августа 2019 года включительно (период действия каталогов №№8–10 2019 года) Презентация на тему: Информация, как основная сущность теории информации

Презентация на тему: Информация, как основная сущность теории информации Тип губки

Тип губки использование религиозных символов в коммерческой рекламе

использование религиозных символов в коммерческой рекламе Prezentatsia1

Prezentatsia1 A real professional. What does it mean?

A real professional. What does it mean? Santa Claus

Santa Claus Внутренняя политика России в начале XXI века – восстановление государства

Внутренняя политика России в начале XXI века – восстановление государства Общественная жизнь России при Николае I

Общественная жизнь России при Николае I Le frasi ridicole

Le frasi ridicole Предложения по подготовке специалистовдля реализации проектов по коммерциализации товаров и услуг ГНСС «ГЛОНАСС»

Предложения по подготовке специалистовдля реализации проектов по коммерциализации товаров и услуг ГНСС «ГЛОНАСС» Создание культурной среды при обучении младших школьников иностранному языку

Создание культурной среды при обучении младших школьников иностранному языку Технические кодексы установившейся практики в области охраны окружающей среды и природопользования

Технические кодексы установившейся практики в области охраны окружающей среды и природопользования Одуванчик

Одуванчик Введение в теорию производства

Введение в теорию производства "ПО ДОРОГАМ ГРАЖДАНСКОЙ ВОЙНЫ"

"ПО ДОРОГАМ ГРАЖДАНСКОЙ ВОЙНЫ" Как фотографировать высокое сооружение

Как фотографировать высокое сооружение Презентация на тему Роль права в жизни государства

Презентация на тему Роль права в жизни государства Презентация на тему Деревья леса

Презентация на тему Деревья леса l_sapr_1-7

l_sapr_1-7 Эффективные способы использования заемных средств, способствующие развитию бизнеса.

Эффективные способы использования заемных средств, способствующие развитию бизнеса. Алиса в стране чудес

Алиса в стране чудес Добровольцы мы (3 раза) В армии Христа. Смело мы идем за своим Вождем, С Ним мы победим врага.

Добровольцы мы (3 раза) В армии Христа. Смело мы идем за своим Вождем, С Ним мы победим врага. Особенности проведенияЕГЭв штатном режиме

Особенности проведенияЕГЭв штатном режиме