Содержание

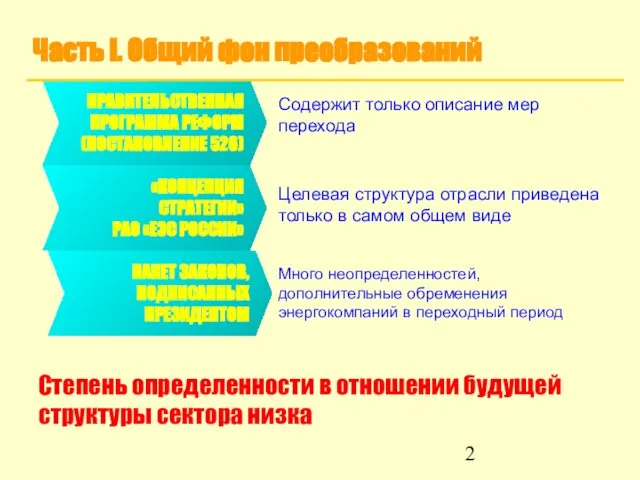

- 2. Часть I. Общий фон преобразований ПРАВИТЕЛЬСТВЕННАЯ ПРОГРАММА РЕФОРМ (ПОСТАНОВЛЕНИЕ 526) ПАКЕТ ЗАКОНОВ, ПОДПИСАННЫХ ПРЕЗИДЕНТОМ «КОНЦЕПЦИЯ СТРАТЕГИИ»

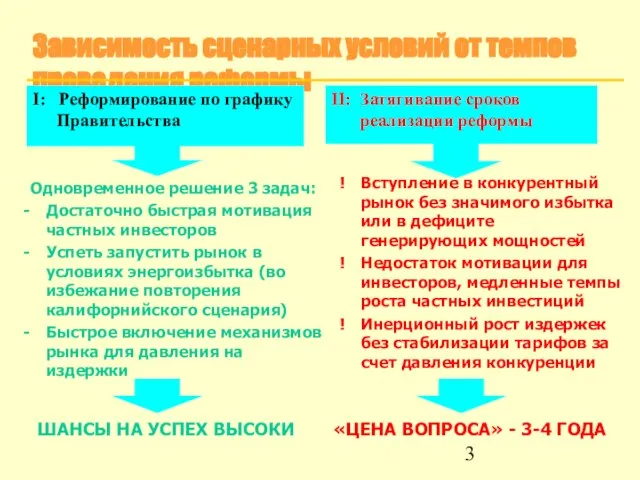

- 3. Зависимость сценарных условий от темпов проведения реформы I: Реформирование по графику Правительства Вступление в конкурентный рынок

- 4. ОЭС Средней Волги 3,1 / 3,1 Прогнозируемый баланс мощности в 2007 г. ОЭС Северо-Запада -0,9 /

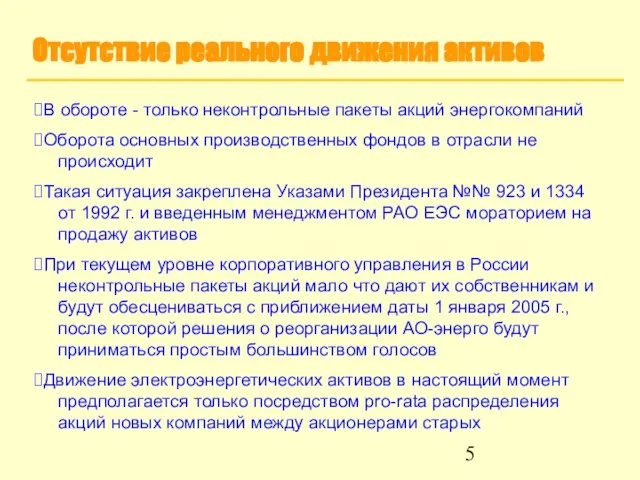

- 5. Отсутствие реального движения активов В обороте - только неконтрольные пакеты акций энергокомпаний Оборота основных производственных фондов

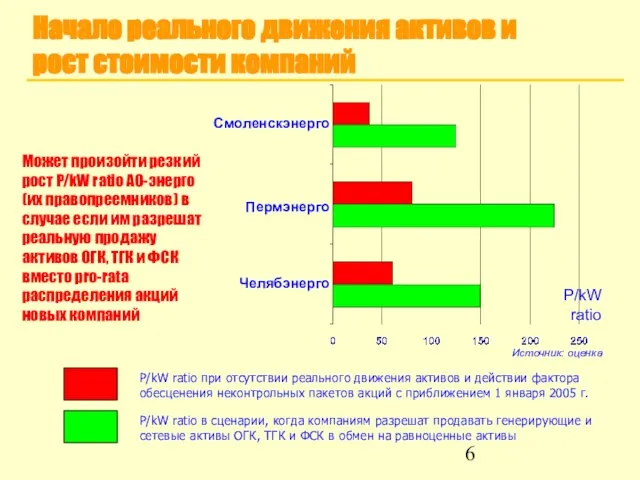

- 6. Начало реального движения активов и рост стоимости компаний P/kW ratio при отсутствии реального движения активов и

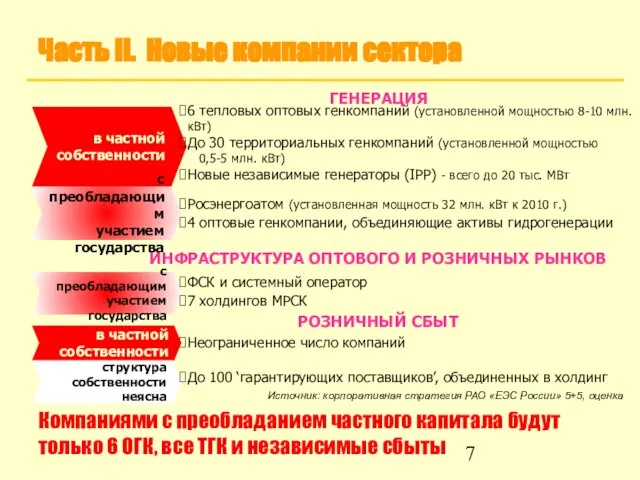

- 7. Часть II. Новые компании сектора РОЗНИЧНЫЙ СБЫТ ИНФРАСТРУКТУРА ОПТОВОГО И РОЗНИЧНЫХ РЫНКОВ Неограниченное число компаний в

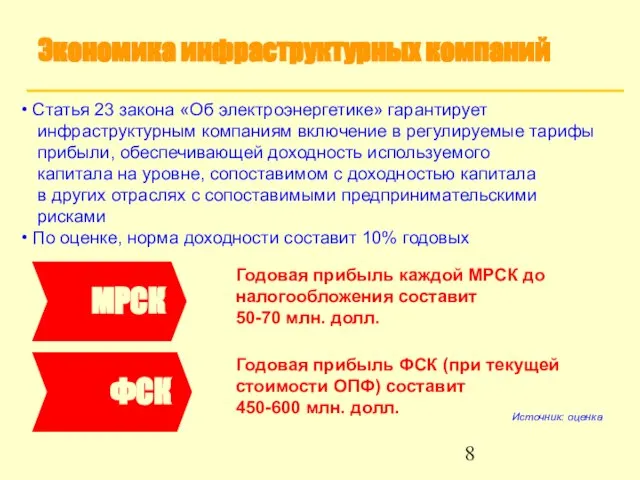

- 8. Экономика инфраструктурных компаний Статья 23 закона «Об электроэнергетике» гарантирует инфраструктурным компаниям включение в регулируемые тарифы прибыли,

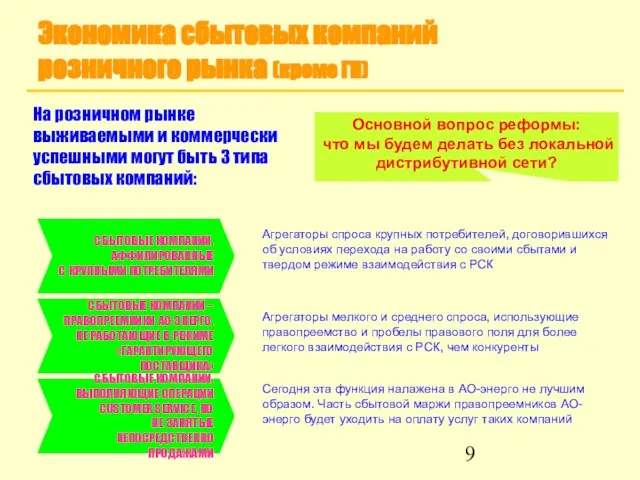

- 9. Экономика сбытовых компаний розничного рынка (кроме ГП) Основной вопрос реформы: что мы будем делать без локальной

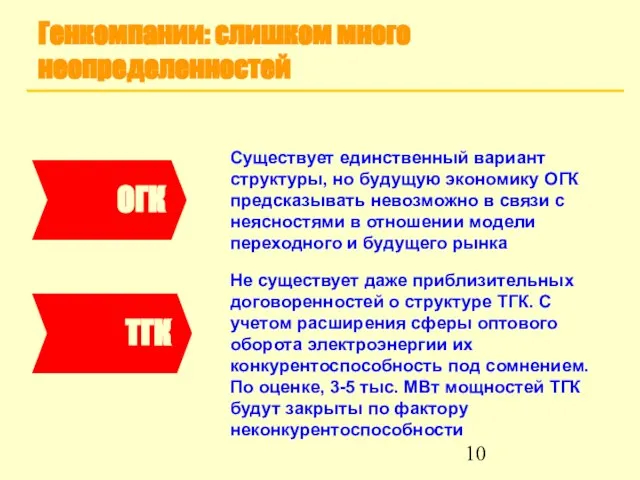

- 10. Генкомпании: слишком много неопределенностей ТГК ОГК Существует единственный вариант структуры, но будущую экономику ОГК предсказывать невозможно

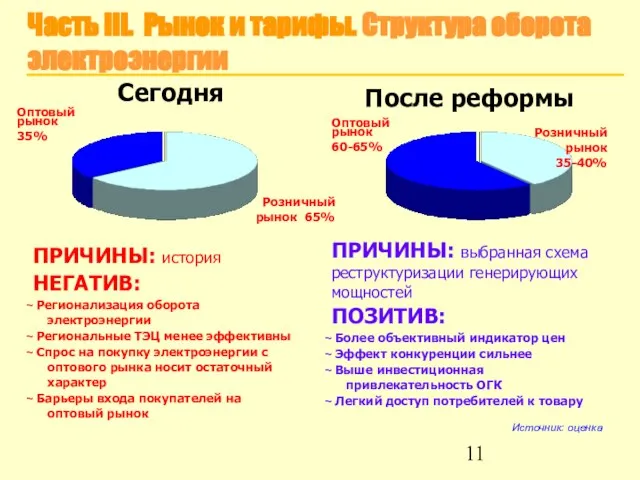

- 11. Часть III. Рынок и тарифы. Структура оборота электроэнергии Оптовый рынок 35% Сегодня Розничный рынок 65% После

- 12. Призрак монопольного рынка Сценарий 1: 8-11 генкомпаний, каждая из которых контролирует не более 6-35% продаж Сценарий

- 13. Финансовая нагрузка электроэнергетики на экономику УРОВЕНЬ ФИНАНСОВОЙ НАГРУЗКИ НА ЭКОНОМИКУ ДАВЛЕНИЕ КОНКУРЕНЦИИ НА СНИЖЕНИЕ ИЗДЕРЖЕК ИНЕРЦИОННЫЙ

- 14. Прогноз динамики средних розничных тарифов на электроэнергию до 2008 г. Средний по России уровень тарифов, центов

- 15. Финансовая модель отрасли при умеренном сценарии динамики тарифов млрд. долл. Источник: данные финансовой отчетности энергокомпаний, оценка

- 16. Тарифы: чего ждать в переходный период Источник: прогнозы Минэкономразвития

- 17. Топливный баланс: без существенной диверсификации 2002 год 2004 год 2006 год 2007 год Газ Мазут Уголь

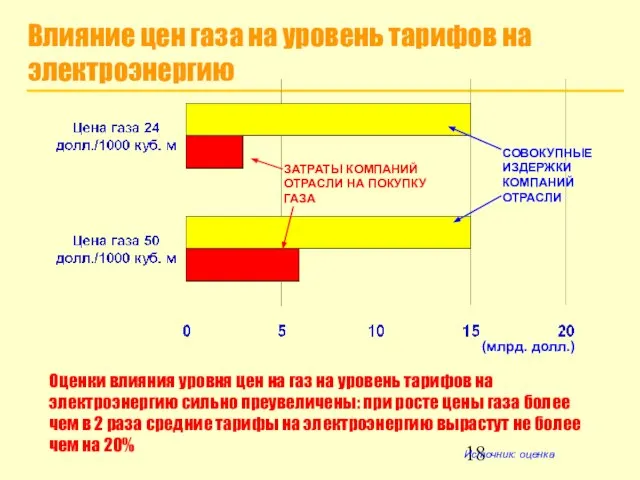

- 18. Влияние цен газа на уровень тарифов на электроэнергию Оценки влияния уровня цен на газ на уровень

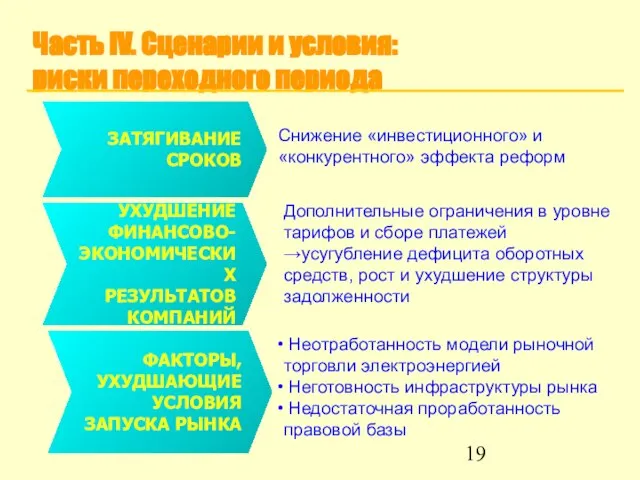

- 19. Часть IV. Сценарии и условия: риски переходного периода ЗАТЯГИВАНИЕ СРОКОВ ФАКТОРЫ, УХУДШАЮЩИЕ УСЛОВИЯ ЗАПУСКА РЫНКА УХУДШЕНИЕ

- 20. Сценарии эволюции структуры отрасли ПОЗИТИВНЫЙ УМЕРЕННО НЕГАТИВНЫЙ ПОНИЖЕННО- ОПТИМИСТИЧЕСКИЙ Затягивание сроков реформ и усиление рисков переходного

- 22. Скачать презентацию

Песочная терапия и её возможности в логопедической практике (часть 2)

Песочная терапия и её возможности в логопедической практике (часть 2) О КОНЦЕПЦИИ РАЗВИТИЯ ТЕЛЕМЕДИЦИНЫ В НЕНЕЦКОМ АВТОНОМНОМ ОКРУГЕ

О КОНЦЕПЦИИ РАЗВИТИЯ ТЕЛЕМЕДИЦИНЫ В НЕНЕЦКОМ АВТОНОМНОМ ОКРУГЕ Система BTA Online

Система BTA Online Мифы и Легенды древних славян

Мифы и Легенды древних славян Программа «Участник молодежного научно-инновационного конкурса» («У.М.Н.И.К.») в рамках Фонда содействия развитию малых форм предп

Программа «Участник молодежного научно-инновационного конкурса» («У.М.Н.И.К.») в рамках Фонда содействия развитию малых форм предп Тема 7. Совершенная конкуренция

Тема 7. Совершенная конкуренция Основы построения телекоммуникационных систем и сетей Лекция №9 «Пропускная способность» профессор Соколов Н.А.

Основы построения телекоммуникационных систем и сетей Лекция №9 «Пропускная способность» профессор Соколов Н.А. Рембрандт. Возвращение в бессмертие

Рембрандт. Возвращение в бессмертие С.В.Михалков «В снегу стояла елочка»

С.В.Михалков «В снегу стояла елочка» Materiale de constructii. Amestecuri uscate

Materiale de constructii. Amestecuri uscate Интернет в пространстве женщины

Интернет в пространстве женщины Налоги (вопросы кодификатора ЕГЭ)

Налоги (вопросы кодификатора ЕГЭ) Гуру в области качества

Гуру в области качества Circus Restaurant

Circus Restaurant Classical Music

Classical Music  Животные родного края. Рыбы водоемов

Животные родного края. Рыбы водоемов Bad habits

Bad habits Развитие субъектной позиции учащихся на основе системы традиционных Российских ценностей

Развитие субъектной позиции учащихся на основе системы традиционных Российских ценностей Транспортная работа цикла перевозок

Транспортная работа цикла перевозок Презентация к занятию _Разговоры о важном_ на тему _Отчество-от слова _отец_ для СПО

Презентация к занятию _Разговоры о важном_ на тему _Отчество-от слова _отец_ для СПО Алекситимия

Алекситимия Урок-викторина «Дорожная азбука» для учащихся 3 класса

Урок-викторина «Дорожная азбука» для учащихся 3 класса II летний фестиваль ГТО всероссийского физкультурно-спортивного комплекса Готов ктруду и обороне среди обучающихся

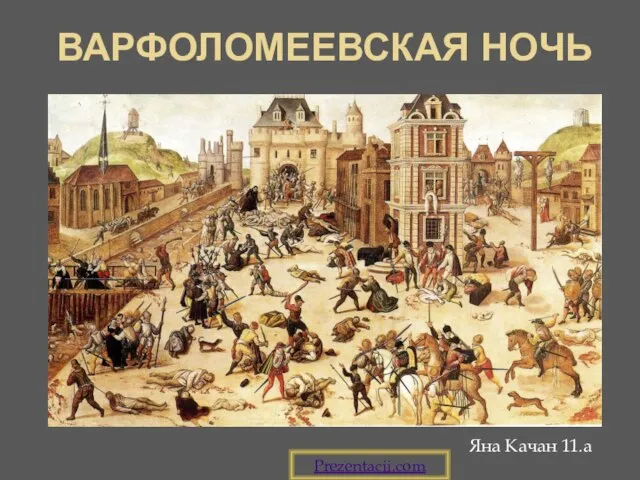

II летний фестиваль ГТО всероссийского физкультурно-спортивного комплекса Готов ктруду и обороне среди обучающихся Варфоломеевская ночь

Варфоломеевская ночь Презентация на тему Неклеточные формы жизни

Презентация на тему Неклеточные формы жизни Основные положения ФЗ-217

Основные положения ФЗ-217 Математика и русский язык: сотрудничество или конфликт?

Математика и русский язык: сотрудничество или конфликт? Маркетинг-план LifeClub

Маркетинг-план LifeClub