- Главная

- Разное

- Тема доклада: «Обязательные виды страхования - драйвер роста или тупиковый путь развития?»

Содержание

- 2. ИСТОРИЧЕСКАЯ СПРАВКА Истоки страхования уходят так далеко в прошлое, что невозможно установить точную дату его возникновения...

- 3. НАШЕ ВРЕМЯ В 2010 году государство обозначило систему страхования как серьезный и действенный инструмент социальной защиты

- 4. УГРОЗЫ И ВОЗМОЖНОСТИ ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ ВОЗМОЖНОСТИ УГРОЗЫ Защита имущественных интересов, жизни и здоровья. Новые рынки; Повышение

- 5. ФАКТОРЫ СПОСОБСТВУЮЩИЕ РАЗВИТИЮ ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ В РФ

- 6. ФАКТОРЫ ТОРМОЗЯЩИЕ РАЗВИТИЕ ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ В РФ

- 7. В Стратегии развития страхования в Российской Федерации на 2008 - 2012 годы, разработанной на основании утвержденной

- 8. Развитие новых обязательных видов страхования, если они действительно начнут грамотно работать, поможет не только в восстановлении

- 10. Скачать презентацию

Слайд 2ИСТОРИЧЕСКАЯ СПРАВКА

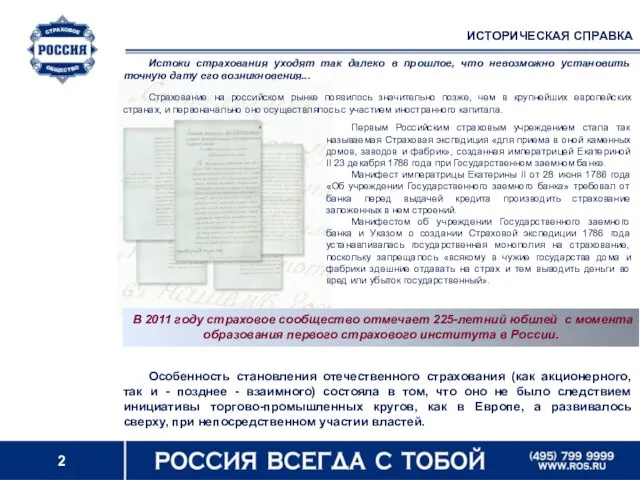

Истоки страхования уходят так далеко в прошлое, что невозможно установить точную

ИСТОРИЧЕСКАЯ СПРАВКА

Истоки страхования уходят так далеко в прошлое, что невозможно установить точную

Страхование на российском рынке появилось значительно позже, чем в крупнейших европейских странах, и первоначально оно осуществлялось с участием иностранного капитала.

Первым Российским страховым учреждением стала так называемая Страховая экспедиция «для приема в оной каменных домов, заводов и фабрик», созданная императрицей Екатериной II 23 декабря 1786 года при Государственном заемном банке.

Манифест императрицы Екатерины II от 28 июня 1786 года «Об учреждении Государственного заемного банка» требовал от банка перед выдачей кредита производить страхование заложенных в нем строений.

Манифестом об учреждении Государственного заемного банка и Указом о создании Страховой экспедиции 1786 года устанавливалась государственная монополия на страхование, поскольку запрещалось «всякому в чужие государства дома и фабрики здешние отдавать на страх и тем выводить деньги во вред или убыток государственный».

Особенность становления отечественного страхования (как акционерного, так и - позднее - взаимного) состояла в том, что оно не было следствием инициативы торгово-промышленных кругов, как в Европе, а развивалось сверху, при непосредственном участии властей.

В 2011 году страховое сообщество отмечает 225-летний юбилей с момента образования первого страхового института в России.

Слайд 3НАШЕ ВРЕМЯ

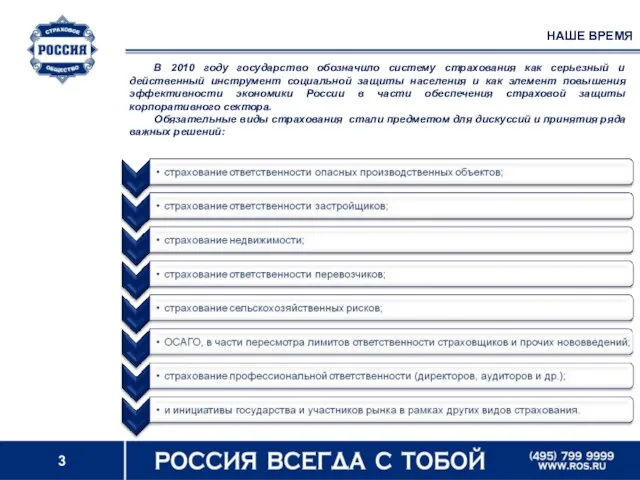

В 2010 году государство обозначило систему страхования как серьезный и действенный

НАШЕ ВРЕМЯ

В 2010 году государство обозначило систему страхования как серьезный и действенный

Обязательные виды страхования стали предметом для дискуссий и принятия ряда важных решений:

Слайд 4УГРОЗЫ И ВОЗМОЖНОСТИ

ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ

ВОЗМОЖНОСТИ

УГРОЗЫ

Защита имущественных интересов, жизни и здоровья.

Новые рынки;

Повышение социальной роль

УГРОЗЫ И ВОЗМОЖНОСТИ

ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ

ВОЗМОЖНОСТИ

УГРОЗЫ

Защита имущественных интересов, жизни и здоровья.

Новые рынки;

Повышение социальной роль

Возможность вовлечения населения в систему страхования.

Толчок развития одной из финансовых отраслей страны;

Снижение нагрузки на государственный бюджет.

Дополнительное финансовое бремя;

Недобросовестные страховщики.

Недобросовестные страховщики;

Возвращение к схемам;

Массовый протест потребителей страховых услуг на локальных рынках.

Повышенные требования и внимание со стороны государственных и надзорных органов;

Ограничение возможностей развития ряда мелких и региональных компаний;

Рост кол-ва случаев мошенничества.

Слайд 5ФАКТОРЫ СПОСОБСТВУЮЩИЕ РАЗВИТИЮ

ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ В РФ

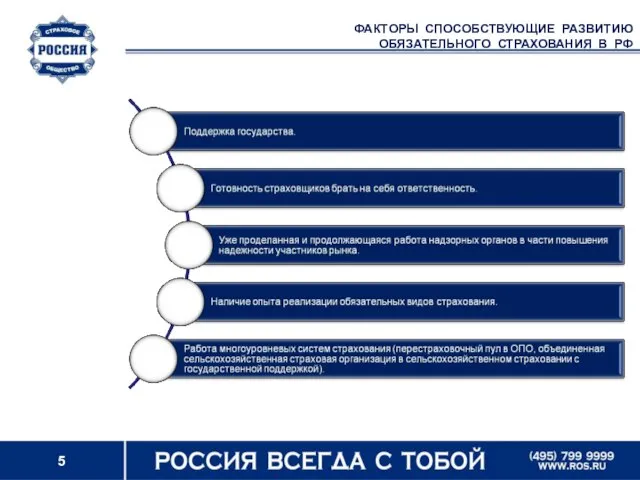

ФАКТОРЫ СПОСОБСТВУЮЩИЕ РАЗВИТИЮ

ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ В РФ

Слайд 6ФАКТОРЫ ТОРМОЗЯЩИЕ РАЗВИТИЕ

ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ В РФ

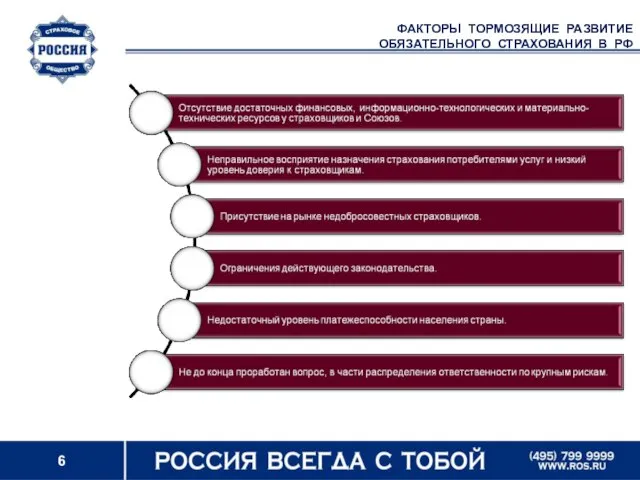

ФАКТОРЫ ТОРМОЗЯЩИЕ РАЗВИТИЕ

ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ В РФ

Слайд 7В Стратегии развития страхования в Российской Федерации на 2008 - 2012 годы,

В Стратегии развития страхования в Российской Федерации на 2008 - 2012 годы,

В обозначенном документе предложен, на наш взгляд, оптимальный вариант распределения ответственности при возникновении крупных убытков.

КРУПНЫЕ РИСКИ

риск

min

При минимальных рисках и минимальных размерах возможных убытков нужно позволить населению самостоятельно принимать решение о необходимости заключения договора страхования.

Максимальная ответственность должна быть возложена на финансовые институты, причастные к страхованию, сострахованию и перестрахованию.

max

Страхование особо крупных рисков осуществляется с государственной поддержкой. При этом система субсидирования должна исключать неэффективное использование бюджетных средств. Финансовая ответственность возлагается на государство в крайне чрезвычайных ситуациях.

Слайд 8Развитие новых обязательных видов страхования, если они действительно начнут грамотно работать, поможет

Развитие новых обязательных видов страхования, если они действительно начнут грамотно работать, поможет

Череда событий и катастроф последних лет, а также состояние экономики страны говорит о том, что страхование должно стать действенным механизмом в урегулировании их последствий. И, несомненно, часть ответственности должна быть переложена на население и сегмент юридических лиц посредством вовлечения в этот вопрос страховщиков.

«ОБЯЗАТЕЛЬНЫЕ ВИДЫ СТРАХОВАНИЯ –

ДРАЙВЕР РОСТА ИЛИ ТУПИКОВЫЙ ПУТЬ РАЗВИТИЯ?»

Отчет

Отчет ГЕОГРАФИЯ

ГЕОГРАФИЯ Школа музыки GUITARDO

Школа музыки GUITARDO Презентация на тему Русская икона. Древнерусская живопись

Презентация на тему Русская икона. Древнерусская живопись Прочитай загадку, найди отгадку

Прочитай загадку, найди отгадку Два художника (Дружба Чехова и Левитана)

Два художника (Дружба Чехова и Левитана) Спирты

Спирты Презентация на тему Час общения «Времена года»

Презентация на тему Час общения «Времена года» Презентация на тему Платоники и Элидо-эритрийская школа

Презентация на тему Платоники и Элидо-эритрийская школа Стратегия муниципальных выборов в новой реальности

Стратегия муниципальных выборов в новой реальности Презентация на тему Этические правила служебного поведения и проф. служебной деятельности гос. гражданских служащих РФ

Презентация на тему Этические правила служебного поведения и проф. служебной деятельности гос. гражданских служащих РФ  НАИМЕНОВАНИЕ ОРГАНИЗАЦИИ КАК ПРЕДМЕТ Васильева Анна Сергеевна зав. сектором электронного каталога отдела научной обработки ф

НАИМЕНОВАНИЕ ОРГАНИЗАЦИИ КАК ПРЕДМЕТ Васильева Анна Сергеевна зав. сектором электронного каталога отдела научной обработки ф Презентация на тему Правила поведения на железной дороге (3 класс)

Презентация на тему Правила поведения на железной дороге (3 класс) ПОЛОЖЕНИЕ о выборах членовМолодежного парламентаМО «Увинский район»

ПОЛОЖЕНИЕ о выборах членовМолодежного парламентаМО «Увинский район» Мастер-класс Изготовление театральной куклы

Мастер-класс Изготовление театральной куклы The Family Law

The Family Law  Бойко Алесандра

Бойко Алесандра Elektron sənəd. Dövri̇yyəsi̇ si̇stemi̇

Elektron sənəd. Dövri̇yyəsi̇ si̇stemi̇ Правовые дебаты: «ЗА» и «ПРОТИВ»

Правовые дебаты: «ЗА» и «ПРОТИВ» Благотворительная программа «Подарим детям сказку»

Благотворительная программа «Подарим детям сказку» ЛУГАНСКАЯ ОБЛАСТЬ, УКРАИНА

ЛУГАНСКАЯ ОБЛАСТЬ, УКРАИНА Направления современной живописи

Направления современной живописи Натрий

Натрий Электронная физкультминутка boom-boom

Электронная физкультминутка boom-boom Царь Иван Грозный

Царь Иван Грозный Размещение рекламы в ВУЗах РФ

Размещение рекламы в ВУЗах РФ Психология общения Берн

Психология общения Берн «Моя математика» 1 класс

«Моя математика» 1 класс