Слайд 2Ценные бумаги

Ценная бумага – это документ, отражающий связанные с ним имущественные

права (собственность, займы, права на получение платежа), может самостоятельно обращаться на рынке, будучи объектом купли продажи и иных сделок, служит источником регулярного или разового дохода и средством мобилизации денежного капитала.

По юридическому признаку ЦБ подразделяются на именные, ордерные, и предъявительские.

Слайд 3Ценные бумаги – необходимый атрибут рыночной экономики. Как объекты гражданских прав они

относятся к вещам, будучи их особой разновидностью.

В советской экономике, оборот ценных бумаг по необходимости был весьма обеднен и представлен в основном государственными ценными бумагами – облигациями, предъявительскими сберкнижками и аккредитивами гострудсберкасс, выигравшими лотерейными билетами, а в расчетах между юридическими лицами мог использоваться расчетный чек.

С переходом к рыночной экономике оборот ценных бумаг возрос, стал формироваться их рынок. Однако главное внимание при этом было уделено так называемым "инвестиционным" ценным бумагам – акциям и облигациям частных коммерческих структур.

Кризис бюджета и денежного обращения заставил использовать некоторые новые виды государственных ценных бумаг (например, казначейские обязательства) и традиционные векселя.

Между тем количество разновидностей ценных бумаг в развитом обороте достигает многих десятков.

Слайд 6Основные виды ценных бумаг

Ценные бумаги делятся на фиктивный капитал 1-го порядка (могут

существовать на рынке ценных бумаг самостоятельно) и производные ценные бумаги(используются только вместе с первыми).

Различают следующие основные виды ценных бумаг:

акция;

облигация;

вексель;

сертификат.

Слайд 7Понятие акций

Акциями называются ценные бумаги, свидетельствующие о внесении средств на развитие акционерного

предприятия и дающие ее владельцу право на получение части прибыли предприятия в виде дивидендов.

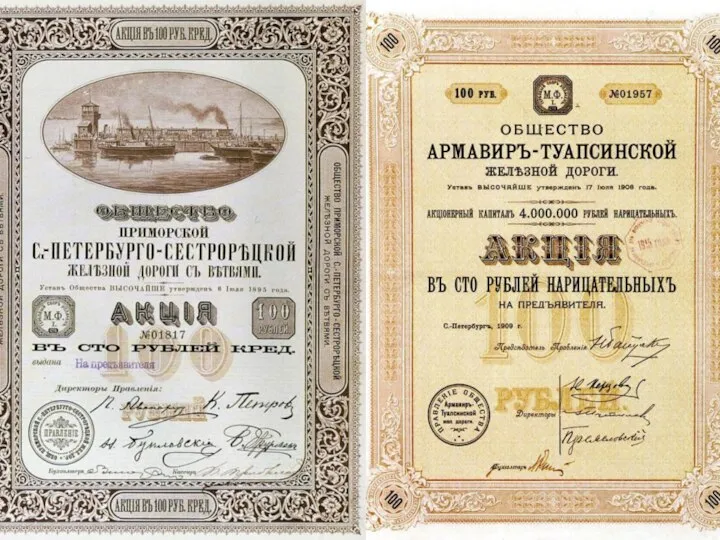

Акция, как ценная бумага, не имеет срока действия и не подлежит возврату эмитенту. Акции могут быть именными с указанием имени держателя (акционера) и на предъявителя, без указания имени владельца.

Владельцы акций занесены в специальный реестр. Именная акция может быть передана другому лицу путем нотариального оформления, либо через брокерские конторы.

Слайд 8Характеристики акций

Акции могут быть простыми и привилегированными. Владельцы простых акций имеют право

на управление предприятием путем участия в собрании акционеров, владельцы привилегированных акций могут отказаться от прав управления акционерным предприятием в обмен на фиксированный дивиденд. Привилегированные акции могут обмениваться на простые.

Акция – это отношение собственности.

Характеристики акций: номинальная стоимость; объявленная стоимость; рыночная (курсовая) стоимость; действительная стоимость; биржевые индексы; балансовая (книжная) цена; ликвидационная цена; эмиссионная цена.

Слайд 10Облигации

Облигация - выпускается на определенный срок и может быть именной или на

предъявителя. Эмитентом облигаций может быть государство, выпускающее облигации внутреннего и внешнего займа, местные органы власти и юридические лица. Важнейшими из государственных облигаций являются государственные краткосрочные обязательства и казначейские обязательства.

Облигация – отношение займа.

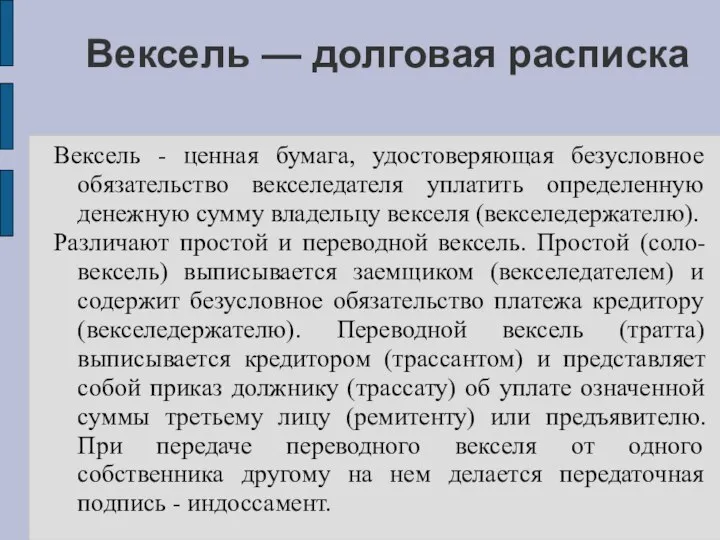

Слайд 13Вексель — долговая расписка

Вексель - ценная бумага, удостоверяющая безусловное обязательство векселедателя уплатить

определенную денежную сумму владельцу векселя (векселедержателю).

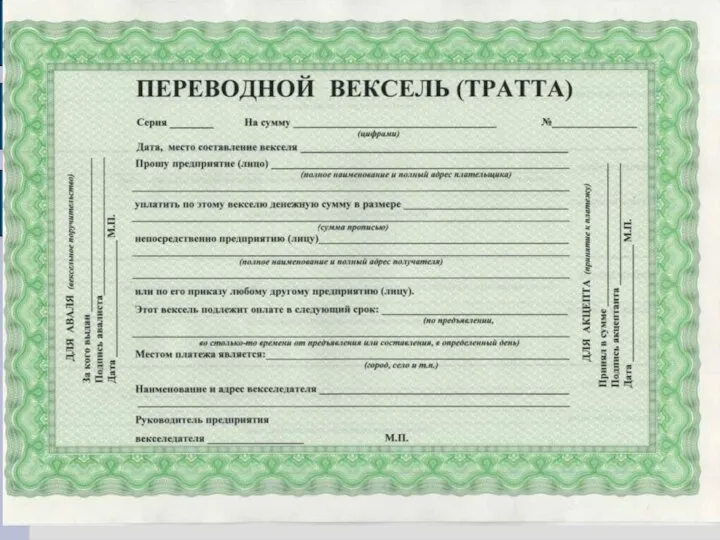

Различают простой и переводной вексель. Простой (соло-вексель) выписывается заемщиком (векселедателем) и содержит безусловное обязательство платежа кредитору (векселедержателю). Переводной вексель (тратта) выписывается кредитором (трассантом) и представляет собой приказ должнику (трассату) об уплате означенной суммы третьему лицу (ремитенту) или предъявителю. При передаче переводного векселя от одного собственника другому на нем делается передаточная подпись - индоссамент.

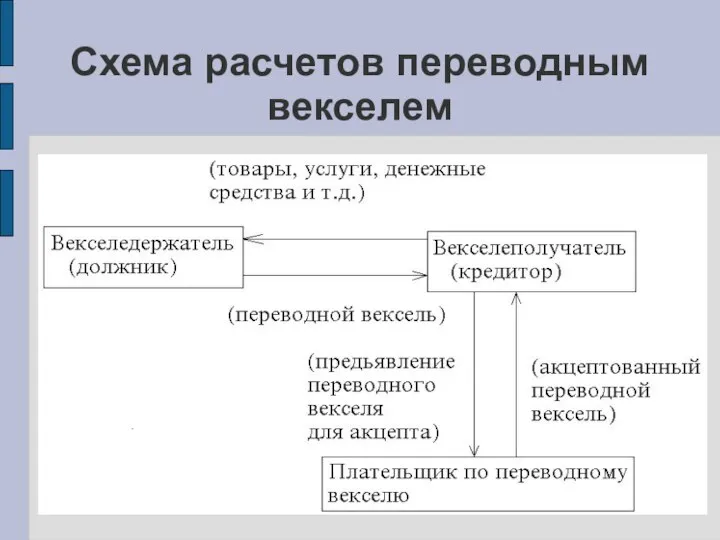

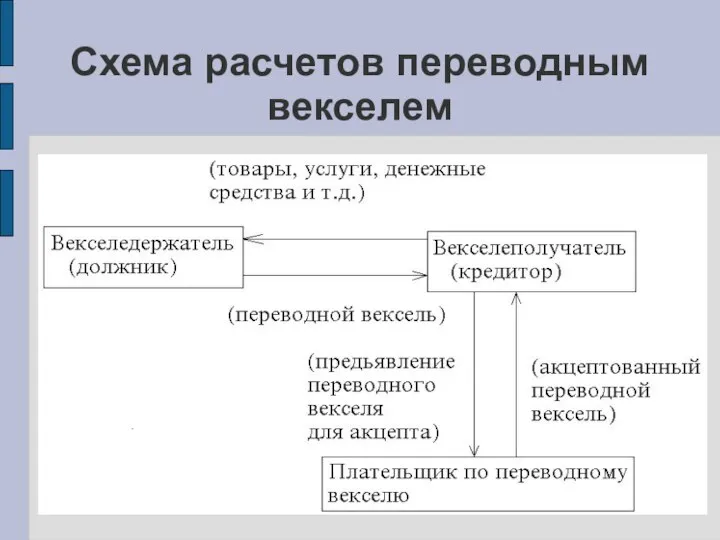

Слайд 16Схема расчетов переводным векселем

Слайд 18По срокам оплаты векселя бывают срочные и на предъявителя.

На срочном векселе

указан срок оплаты.

Вексель на предъявителя может быть предъявлен к оплате в любой момент.

Векселя могут выпускаться: государством (казначейские векселя); банками (банковские векселя); юридическими лицами (коммерческие векселя).

Доход по векселю может выплачиваться в виде процентов или дисконта.

Вексель может быть как ценной бумагой, так и средством платежа.

Слайд 19Ценные бумаги

Существующие в современной мировой практике ценные бумаги делятся на два больших

класса:

1 класс – основные ценные бумаги;

2 класс – производные ценные бумаги.

Основные ценные бумаги – это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, как правило на товар, имущество, различного рода ресурсы, деньги, капитал и др.

Основные ценные бумаги, в подразделяют на две подгруппы: первичные и вторичные ценные бумаги.

Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги (акции, облигации, векселя, закладные и др.)

Вторичные ценные бумаги - это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.

Слайд 20Производные ценные бумаги

Производная ценная бумага - это бездокументарная форма выражения имущественного права

(обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива. Если несколько упростить это определение и сделать его менее строгим, то можно было бы сказать, что производная ценная бумага – это ценная бумага на какой-либо ценовой актив: на цены товаров (обычно, биржевых товаров: зерна, мяса, нефти, золота и т.п.); на цены основных ценных бумаг (обычно, на индексы акций, на облигации); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы) и т.п.

К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободнообращающиеся опционы.

Слайд 21Сделки на рынке производных ценных бумаг

Система срочных сделок включает в себя форвардные

(forwards), опционные (options), фьючерсные (futures) и своповые (swaps) контракты. При этом в отношении двух предпоследних может предусматриваться возможность их свободной передачи третьим лицам. В этом случае соответствующий документ или инструмент рынка становится рыночным активом, то есть предметом других рыночных договоров.

Слайд 22Форвардный контракт

Ф О Р В А Р Д Н Ы Й контракт

(FRD) исторически является наиболее ранним видом соглашений. К его особенностям относится то, что он заключается как правило в целях осуществления реальной продажи или покупки соответствующего актива и страхования поставщика / покупателя от возможного неблагоприятного изменения цены. FRD всегда индивидуален и определяется только двумя сторонами – участниками договора, поэтому носит принципиально внебиржевой характер. По FRD стороны производят полный взаиморасчёт. Вторичный рынок FRD по большинству активов не развит. Исключение составляет форвардный межбанковский валютный рынок. Прежде всего именно на нём FRD могут заключаться также с целью игры на разнице курсовых стоимостей активов.

Слайд 23Опцион

О П Ц И О Н – право (возможность) выбора одного из

разрешённых нормативным актом или соглашением сторон вариантов действий.

Опционный контракт (OPT) – срочный договор с опционом, по которому одна сторона – покупатель (владелец, держатель опциона) покупает у другой стороны – продавца (подписчика, выписывателя) за определённую плату («премию») право выбора: исполнить этот договор, т.е. купить / продать базисный актив до или на определённую дату в будущем по заранее установленной в договоре цене, или отказаться от исполнения сделки.

Слайд 25Фьючерсный контракт

Следующим видом производных финансовых инструментов является Ф Ь Ю Ч Е

Р С Н Ы Й К О Н Т Р А К Т (FTR). В отличие от FRD FTR – это биржевой, стандартизированный по всем параметрам, кроме цены, договор. Цена FTR (фьючерсная цена) отражает ожидания участников срочного рынка (хеджеров и спекулянтов) относительно будущей цены - спот базисного актива. При этом фиксируется минимально допустимый шаг изменения цены в процессе торгов, называемый тиком.

Исполнение и все клиринговые расчёты по FTR гарантируются расчётной палатой биржи. После регистрации FTR расчётная палата становится стороной сделки как для продавца, так и для покупателя. Поскольку FTR стандартны и гарантированы расчётной палатой, они являются высоколиквидными.

Слайд 26Своп контракт

С В О П или своп – контракт (SWP) – рыночное

соглашение, оформляемое пакетом договоров и включающее операции по обмену обязательствами, будущими доходами или активами, для улучшения структуры последних, снижения рисков и издержек, получения дополнительных доходов.

Свопы представляют собой нововведение современного финансового рынка, которого не было ещё два десятка лет назад. Они относятся к классу срочных сделок, так как заключаются на несколько лет. Однако, в отличие от фьючерсных контрактов, не обращаются на биржах и не являются биржевыми сделками.

Презентация на тему Язык и речь. Общение

Презентация на тему Язык и речь. Общение  Энергоаудит

Энергоаудит Учебная дисциплина. Психология

Учебная дисциплина. Психология KDP Натяжные и вспомогательные ролики.

KDP Натяжные и вспомогательные ролики. Презентация на тему Факторы, влияющие на качество преподавания

Презентация на тему Факторы, влияющие на качество преподавания Мода — хорошо это или плохо?

Мода — хорошо это или плохо? Презентация по ИЗО Композиционные основы макетирования в графическом дизайне

Презентация по ИЗО Композиционные основы макетирования в графическом дизайне I verbi in -are. Che cosa fai?

I verbi in -are. Che cosa fai? Презентация на тему Кот-д’Ивуа́р

Презентация на тему Кот-д’Ивуа́р  Звук и здоровье человека

Звук и здоровье человека Presentation Title

Presentation Title  Николай Хмеленок. Тренажёры по английскому языку. Расположите по порядку. Время

Николай Хмеленок. Тренажёры по английскому языку. Расположите по порядку. Время Сканеры штрих кода

Сканеры штрих кода 20151007_matematika

20151007_matematika Russians

Russians Inforeal 29 сентября 2011

Inforeal 29 сентября 2011 Презентация на тему Поэтические строки о Тамбовском крае в творчестве Валентины Тихоновны Дорожкиной

Презентация на тему Поэтические строки о Тамбовском крае в творчестве Валентины Тихоновны Дорожкиной  Правонарушения и юридическая ответственность

Правонарушения и юридическая ответственность Павлова Гузаль Мансуровна учительница татарского языка и литературы высшей квалификационной категории Старотябердинской средне

Павлова Гузаль Мансуровна учительница татарского языка и литературы высшей квалификационной категории Старотябердинской средне Филологи

Филологи Роль местных СМИ в работе депутата по освещению проблем строительства Богучанской ГЭС

Роль местных СМИ в работе депутата по освещению проблем строительства Богучанской ГЭС Конституционный совет Франции. Государственный совет

Конституционный совет Франции. Государственный совет Лекция 12 (31).БИОСФЕРА, ОПРЕДЕЛЕНИЕ, СТРУКТУРА, ФУНКЦИИ и РАЗВИТИЕ. НООСФЕРА. ПОНЯТИЕ об ОКРУЖАЮЩЕЙ СРЕДЕ ЧЕЛОВЕКА. План лекции:1. УЧ

Лекция 12 (31).БИОСФЕРА, ОПРЕДЕЛЕНИЕ, СТРУКТУРА, ФУНКЦИИ и РАЗВИТИЕ. НООСФЕРА. ПОНЯТИЕ об ОКРУЖАЮЩЕЙ СРЕДЕ ЧЕЛОВЕКА. План лекции:1. УЧ Туристский бивак. Организация бивачных работ.

Туристский бивак. Организация бивачных работ. Созвездие Единорога

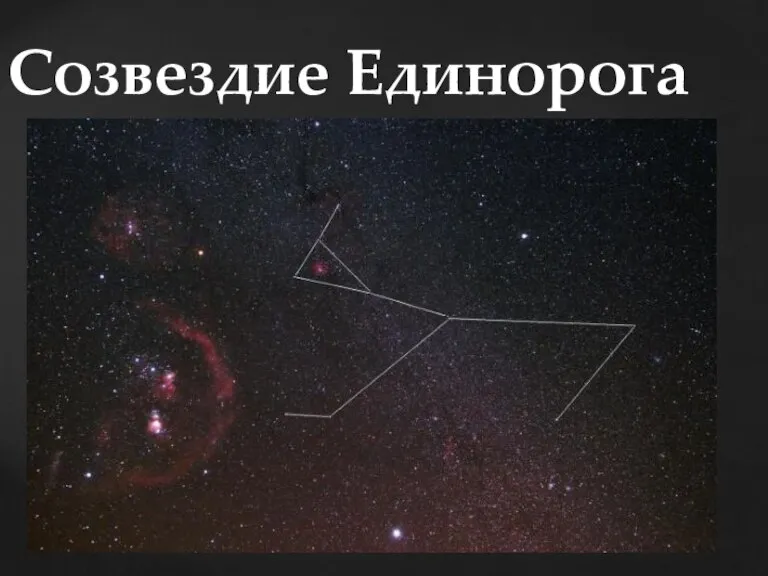

Созвездие Единорога W3 analiza wspzalenoci

W3 analiza wspzalenoci Система дополнительного образования

Система дополнительного образования Адаптация к физическим упражнениям

Адаптация к физическим упражнениям