прежнему - скорее искусство, чем наука…

нахождение нелегких компромиссов по имплицитным и эксплицитным целям денежно-кредитной, валютно-курсовой политики, пруденциального и банковского надзора с целью прогнозирования, своевременного выявления и элиминации системных рисков это, прежде всего, «искусство возможного», а часто и «невозможного» в данном месте и в данный период времени…

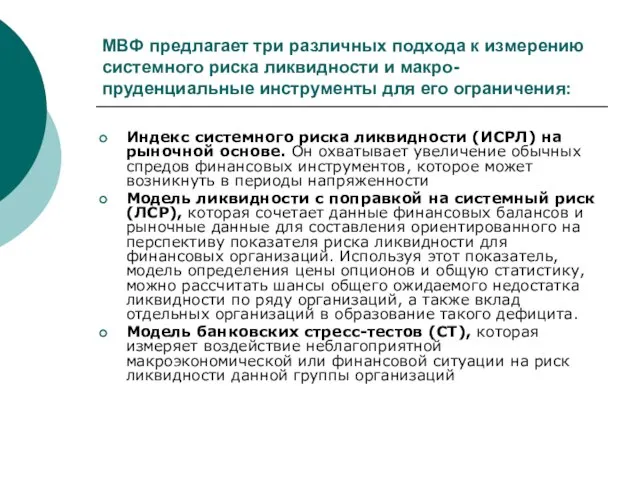

Необходима трансформация системы - создание общей макропруденциальной системы надзора, направленной на уменьшение системного риска ликвидности.

Первоочередное внимание финансовым регуляторам следует уделить разработке определенной системы оценки, учитывающей негативное воздействие, которое решения одной организации по управлению риском ликвидности могут оказать на остальную часть финансовой системы. Это создаст возможности для того, чтобы финансовые организации несли главную часть бремени, которое они возлагают на центральные банки и правительства.

Сборник «Принципы и инструменты для повышения БДД на российских дорогах общего пользования»

Сборник «Принципы и инструменты для повышения БДД на российских дорогах общего пользования» Тема 6. Социальные опасности и защита от них

Тема 6. Социальные опасности и защита от них Сжатие изображений

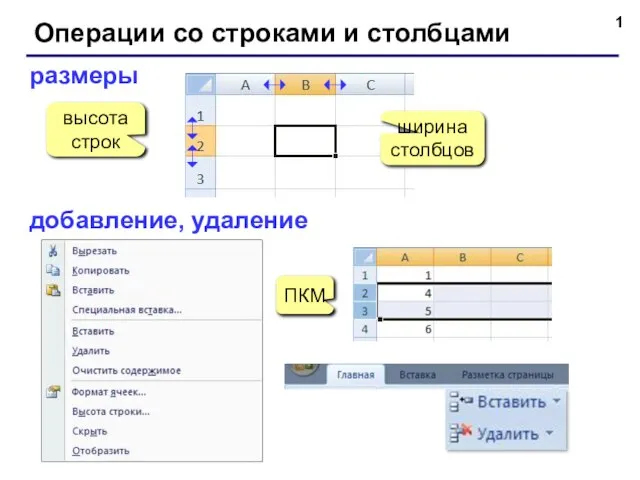

Сжатие изображений Операции со строками и столбцами

Операции со строками и столбцами Недостоверные сведения в Уведомлении. Отсутствие существенного условия об обеспечении конфиденциальности и безопасности ПДн в д

Недостоверные сведения в Уведомлении. Отсутствие существенного условия об обеспечении конфиденциальности и безопасности ПДн в д Взаимоотношения с производителями - один из важных аспектов среднесрочной стратегии развития аптечной сети

Взаимоотношения с производителями - один из важных аспектов среднесрочной стратегии развития аптечной сети План продаж предприятия, бюджет продаж. Четыре вида прогноза (товар/рынок) в планировании на предприятии

План продаж предприятия, бюджет продаж. Четыре вида прогноза (товар/рынок) в планировании на предприятии Итоги ежегодного мониторинга качества и доступности государственных услуг гражданам, а также исследования степени удовлетворён

Итоги ежегодного мониторинга качества и доступности государственных услуг гражданам, а также исследования степени удовлетворён Разработка управленческого решения в сфере управления персоналом на ОАО Монетка

Разработка управленческого решения в сфере управления персоналом на ОАО Монетка Итоги Единого Государственного Экзамена в МОУ «СОШ №8 г.Выборга» за 2010-2011 учебный годИтоги Единого Государственного Экзам

Итоги Единого Государственного Экзамена в МОУ «СОШ №8 г.Выборга» за 2010-2011 учебный годИтоги Единого Государственного Экзам Агитационные плакаты на тему: Детство без обид и унижений.

Агитационные плакаты на тему: Детство без обид и унижений. Когнитивная психокоррекция Ж.Пиаже

Когнитивная психокоррекция Ж.Пиаже Мои дед и бабушка имеют право

Мои дед и бабушка имеют право Методическое обеспечение исследования проницаемости горных пород и цементного камня по газу

Методическое обеспечение исследования проницаемости горных пород и цементного камня по газу Дизайн-проект по преобразованию помещений школы

Дизайн-проект по преобразованию помещений школы Пейзаж в творчестве русских художников. Урок ИЗО с Марусей

Пейзаж в творчестве русских художников. Урок ИЗО с Марусей Финансовый менеджмент предприятий

Финансовый менеджмент предприятий Grammar Presentation

Grammar Presentation экологическая пирамида

экологическая пирамида Презентация на тему Наполеон и Кутузов по Толстому

Презентация на тему Наполеон и Кутузов по Толстому Синдром эмоционального выгорания педагога: способы профилактики

Синдром эмоционального выгорания педагога: способы профилактики Устройство персонального компьютера

Устройство персонального компьютера Детские страхи

Детские страхи Практики личностного роста педагога: профилактика эмоционального выгорания

Практики личностного роста педагога: профилактика эмоционального выгорания ВНЕШНИЕ ПРИЧИНЫ СМЕРТИОпределение, история, современные особенности.

ВНЕШНИЕ ПРИЧИНЫ СМЕРТИОпределение, история, современные особенности. Система работы ШМО учителей математики над повышением качества образования и развитием информационных компетенций на пути тво

Система работы ШМО учителей математики над повышением качества образования и развитием информационных компетенций на пути тво Фотографии. Андрей Миронов

Фотографии. Андрей Миронов Новаторство драматургии А.П Чехова

Новаторство драматургии А.П Чехова