Содержание

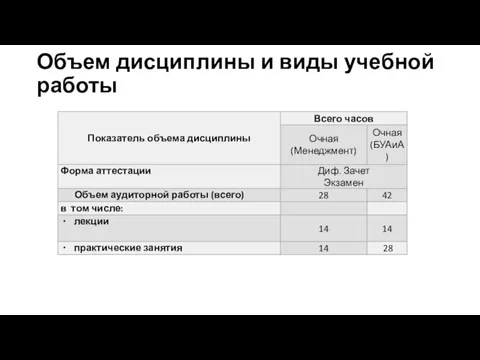

- 2. Объем дисциплины и виды учебной работы

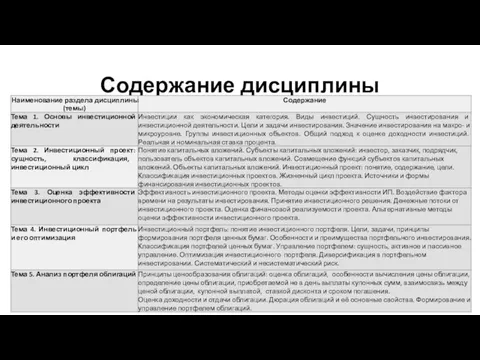

- 3. Содержание дисциплины

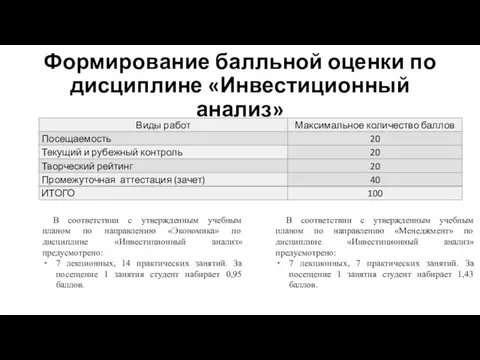

- 4. Формирование балльной оценки по дисциплине «Инвестиционный анализ» В соответствии с утвержденным учебным планом по направлению «Экономика»

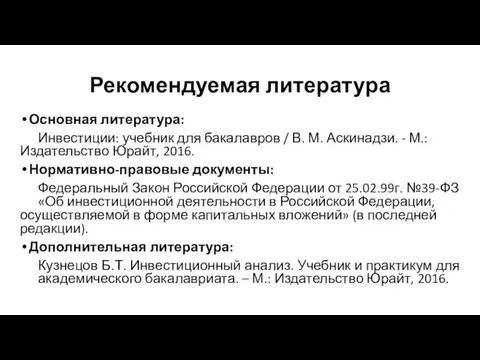

- 5. Рекомендуемая литература Основная литература: Инвестиции: учебник для бакалавров / В. М. Аскинадзи. - М.: Издательство Юрайт,

- 6. Основы инвестиционной деятельности Источник: Лайфхак: 10 советов для начинающих инвесторов https://www.metronews.ru/novosti/russia/reviews/layfhak-10-sovetov-dlya-nachinayuschih-investorov-1177718/ 95% начинающих инвесторов оказываются ни

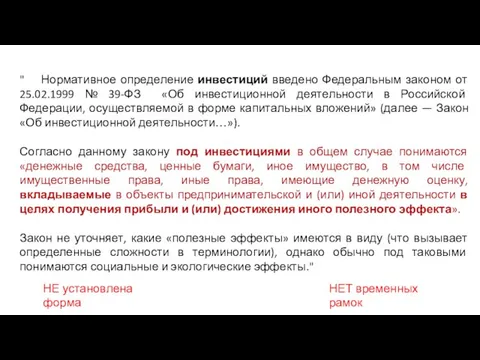

- 7. " Нормативное определение инвестиций введено Федеральным законом от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской

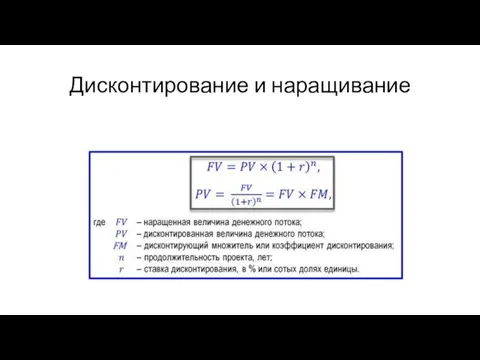

- 8. Дисконтирование и наращивание

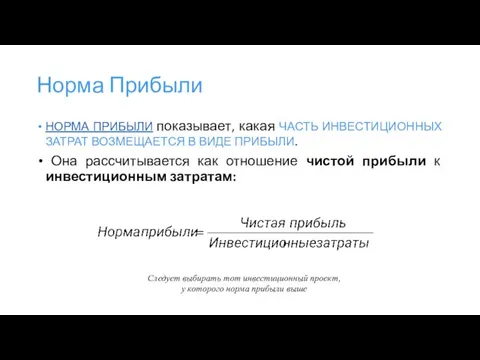

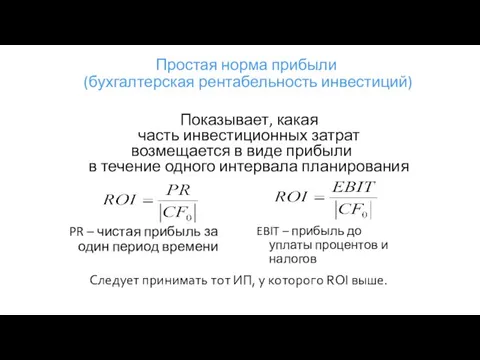

- 9. Норма Прибыли НОРМА ПРИБЫЛИ показывает, какая ЧАСТЬ ИНВЕСТИЦИОННЫХ ЗАТРАТ ВОЗМЕЩАЕТСЯ В ВИДЕ ПРИБЫЛИ. Она рассчитывается как

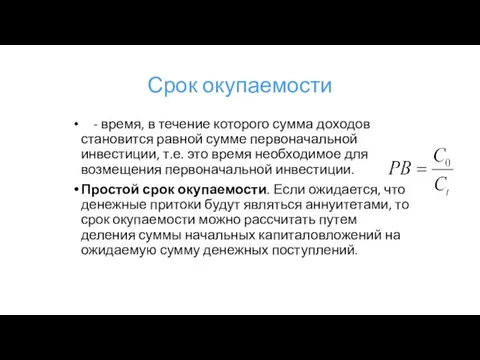

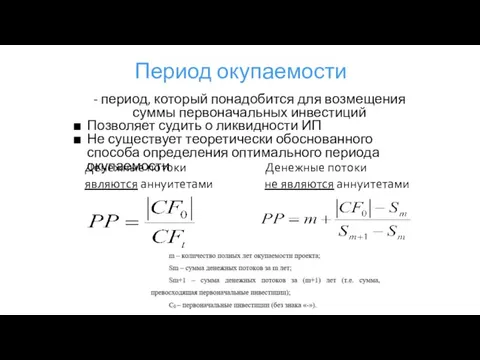

- 10. Срок окупаемости - время, в течение которого сумма доходов становится равной сумме первоначальной инвестиции, т.е. это

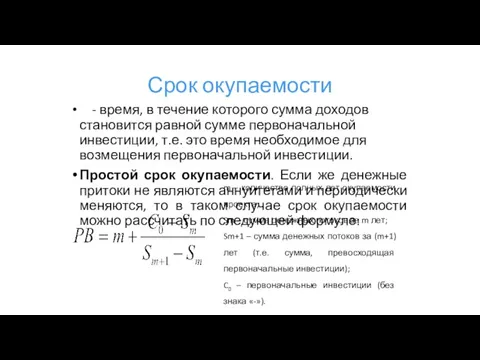

- 11. Срок окупаемости - время, в течение которого сумма доходов становится равной сумме первоначальной инвестиции, т.е. это

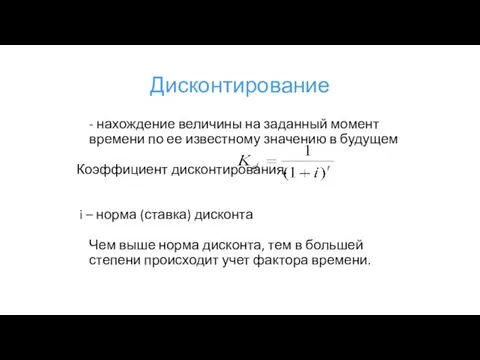

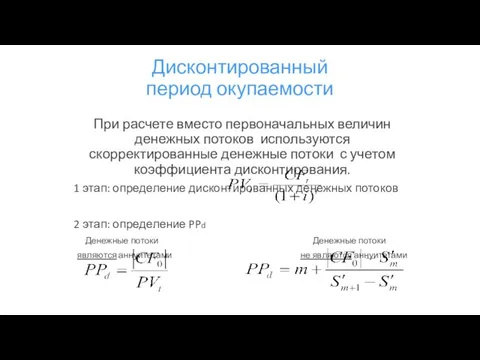

- 12. Дисконтирование - нахождение величины на заданный момент времени по ее известному значению в будущем Коэффициент дисконтирования:

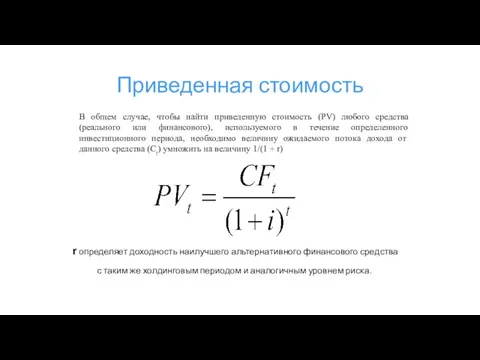

- 13. Приведенная стоимость В общем случае, чтобы найти приведенную стоимость (PV) любого средства (реального или финансового), используемого

- 14. Простая норма прибыли (бухгалтерская рентабельность инвестиций) PR – чистая прибыль за один период времени EBIT –

- 15. Период окупаемости - период, который понадобится для возмещения суммы первоначальных инвестиций Позволяет судить о ликвидности ИП

- 16. Дисконтированный период окупаемости При расчете вместо первоначальных величин денежных потоков используются скорректированные денежные потоки с учетом

- 17. Чистый приведенный доход - разница между суммой дисконтированных поступлений от реализации проекта и дисконтированной стоимостью всех

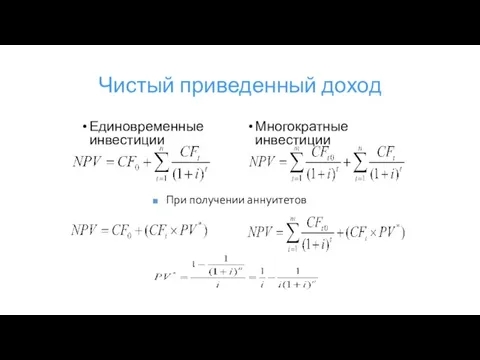

- 18. Чистый приведенный доход Единовременные инвестиции Многократные инвестиции При получении аннуитетов

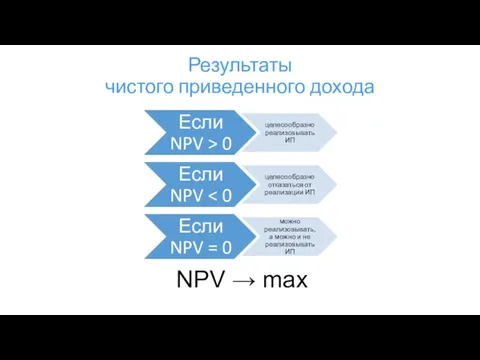

- 19. Результаты чистого приведенного дохода NPV → max

- 20. Рентабельность инвестиций Показывает, сколько единиц дисконтированных поступлений от реализации проекта приходится на 1 единицу дисконтированных инвестиционных

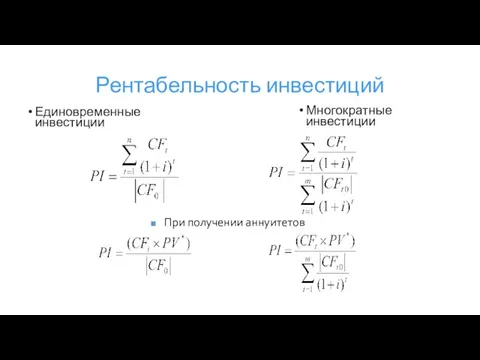

- 21. Рентабельность инвестиций Единовременные инвестиции Многократные инвестиции При получении аннуитетов

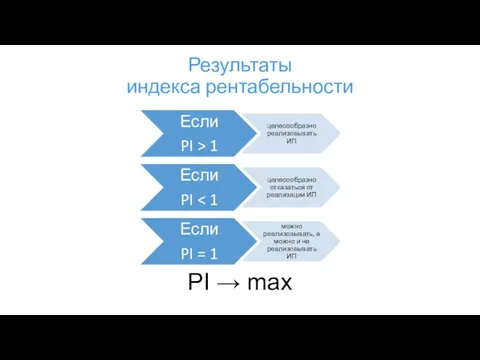

- 22. Результаты индекса рентабельности PI → max

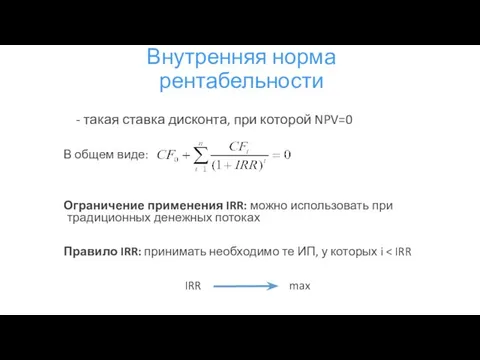

- 23. Внутренняя норма рентабельности - такая ставка дисконта, при которой NPV=0 В общем виде: Ограничение применения IRR:

- 25. Скачать презентацию

От Попова до наших дней

От Попова до наших дней Здравствуйте, это мы!

Здравствуйте, это мы! Концепция личности

Концепция личности Система маркетинговых исследований и маркетинговой информации

Система маркетинговых исследований и маркетинговой информации Презентация на тему Заповедники и национальные парки России

Презентация на тему Заповедники и национальные парки России Игры к празднику Масленицы

Игры к празднику Масленицы Презентация на тему Технические изобретения 19 века

Презентация на тему Технические изобретения 19 века ТЕЛА ВРАЩЕНИЯ: КОНУС ЦИЛИНДР

ТЕЛА ВРАЩЕНИЯ: КОНУС ЦИЛИНДР 10-11. дз страны Запада в 20е годы (1)

10-11. дз страны Запада в 20е годы (1) Презентация на тему А.С.Грибоедов. «Горе от ума»

Презентация на тему А.С.Грибоедов. «Горе от ума» «Говорящие» находки

«Говорящие» находки Презентация на тему Борьба Руси с иноземной агрессией

Презентация на тему Борьба Руси с иноземной агрессией  Стиль Casual

Стиль Casual Монеты достоинством один рубль

Монеты достоинством один рубль Социокультурные особенности современного студенчества: проблемы и парадоксы

Социокультурные особенности современного студенчества: проблемы и парадоксы История развития биатлона

История развития биатлона Оценка и отбор перспективных идей нового товара, разработка концепции нового товара

Оценка и отбор перспективных идей нового товара, разработка концепции нового товара История сундука

История сундука Magniflex матраци. Секрет здорового сну. Філософія відпочинку

Magniflex матраци. Секрет здорового сну. Філософія відпочинку Famous people Ukraine

Famous people Ukraine ОЛЕКСАНДР СЕРГІЙОВИЧ ПУШКІН

ОЛЕКСАНДР СЕРГІЙОВИЧ ПУШКІН Школа вожатского мастерства

Школа вожатского мастерства Моделирование одежды. Понятие о моделировании одежды. Изготовление выкроек дополнительных деталей изделия

Моделирование одежды. Понятие о моделировании одежды. Изготовление выкроек дополнительных деталей изделия Заселяем домики

Заселяем домики Синтон-карта личностной диагностики

Синтон-карта личностной диагностики Введение в программную инженерию

Введение в программную инженерию  Организационное и информационное обеспечение фандрейзинга. Создание оргкомитета

Организационное и информационное обеспечение фандрейзинга. Создание оргкомитета Гражданская авиация России

Гражданская авиация России