Изменения к НК РФ, отмена ЕНВД, маркировка. Перспективы, прогнозы и уже реально работающие инструменты

- Главная

- Разное

- Изменения к НК РФ, отмена ЕНВД, маркировка. Перспективы, прогнозы и уже реально работающие инструменты

Содержание

- 2. Раздел I. Чего ожидать бизнесу от ближайшего грядущего ?

- 3. Коротко о важном:

- 4. Отмена ЕНВД.

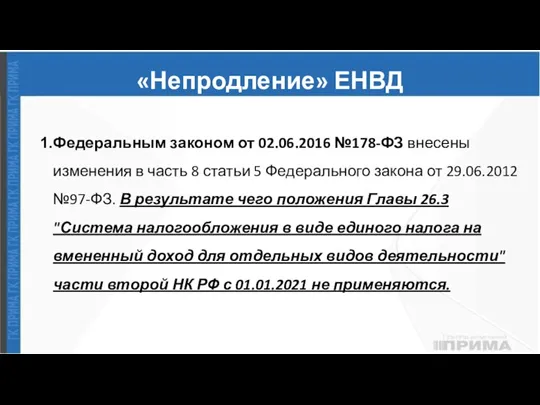

- 5. «Непродление» ЕНВД Федеральным законом от 02.06.2016 №178-ФЗ внесены изменения в часть 8 статьи 5 Федерального закона

- 6. Куда бежать СМБ?

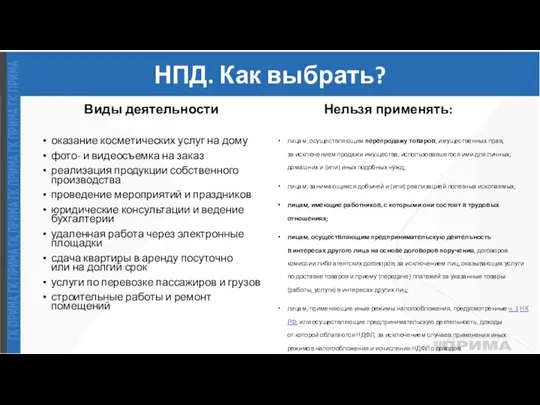

- 7. НПД. Как выбрать? Виды деятельности оказание косметических услуг на дому фото- и видеосъемка на заказ реализация

- 8. НПД. Как выбрать? Виды деятельности оказание косметических услуг на дому фото- и видеосъемка на заказ реализация

- 9. УСН. Как выбрать (для ИП)? Для применения УСН необходимо выполнение определенных условий: Средняя численность работников за

- 10. Но, есть нюансы! Бо́льшая часть пользователей ЕНВД – предприятия торговли. Этой категории налогоплательщиков выгоднее применять УСН

- 11. Но, скорее всего, будет так.

- 12. УСН. Мифы, слухи и правда. Миф I: УСН можно не сдавать, ИФНС сами пришлют сумму к

- 13. Разъяснения от ФНС РФ о переходе с ЕНВД Письмо ФНС России «О направлении разъяснений в связи

- 14. ПСН. Как выбрать (для ИП)? ПСН простыми словами: Суть проста. Берётся конкретный вид деятельности в конкретном

- 15. Федеральный закон 23.11.2020 № 373-ФЗ Тезисно о изменениях: 1. Площадь помещений общепита и торговых залов приравняют

- 16. Федеральный закон 23.11.2020 № 373-ФЗ Ограничения в новой редакции ПСН: Продажа крепкого алкоголя на ПНС запрещена

- 17. Как посчитать сумму ПСН на 3 месяца 2021? Методики расчета: « … размер потенциально возможного к

- 18. Как посчитать сумму ПСН на 3 месяца 2021? Стоимость патента = Потенциальный доход х 6% Годовой

- 19. Как посчитать сумму ПСН на 3 месяца 2021? Пример расчета. Дано: ИП на ЕНВД в 4

- 20. Калькулятор ПСН (patent.nalog.ru)

- 21. УСН или новый патент? Новая ПСН УСН 15% Сложнее учет и обязательная автоматизация. Значительно ниже сумма

- 22. Что делать?

- 23. И помним про 1 февраля 2021 года Автоматизация.

- 24. Сравнение УСН, ЕНВД и ПСН

- 26. Что ОЧЕНЬ важно сделать!!!

- 27. Обязательное указание наименования товаров и услуг в чеке.

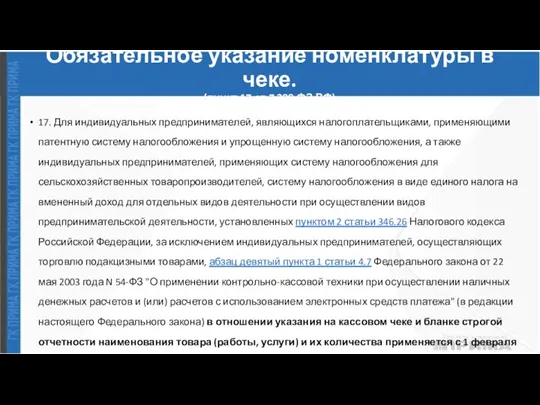

- 28. Обязательное указание номенклатуры в чеке. (пункт 17 ст.7 290 ФЗ РФ) 17. Для индивидуальных предпринимателей, являющихся

- 29. Наименование в чеке для всех. Федеральный закон от 03.07.2016 N 290-ФЗ Статья 7 пункт 17: Для

- 30. Обязательное указание номенклатуры в чеке. (пункт 17 ст.7 290 ФЗ РФ) За отсутствие обязательных реквизитов в

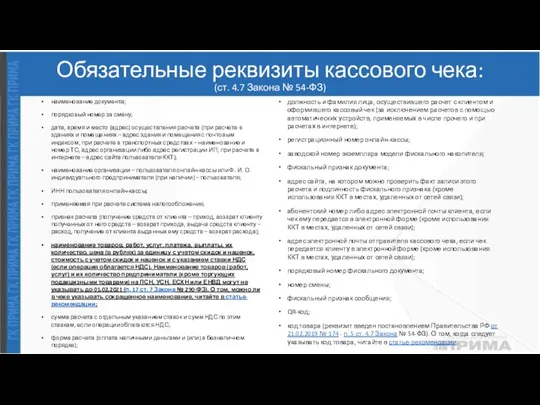

- 31. Обязательные реквизиты кассового чека: (ст. 4.7 Закона № 54-ФЗ) наименование документа; порядковый номер за смену; дата,

- 34. Пример добавления номенклатуры в автономную ККТ (Орион-100Ф) выбрать опцию -2-, нажать Итог отобразиться ---ВЫБОР---, распечатается чек

- 35. Пример добавления номенклатуры в автономную ККТ (Орион-100Ф) Аналогичный способ с применением ПК. USB флеш накопитель; Утилита

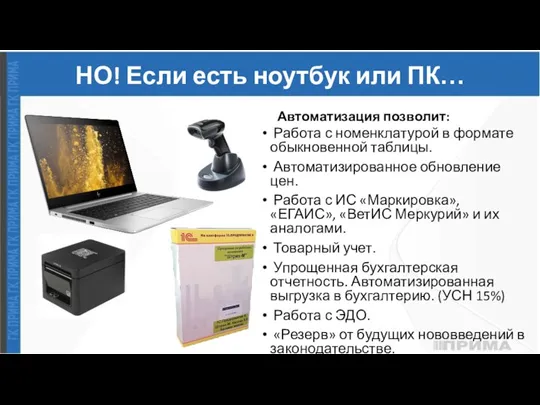

- 36. НО! Если есть ноутбук или ПК… Автоматизация позволит: Работа с номенклатурой в формате обыкновенной таблицы. Автоматизированное

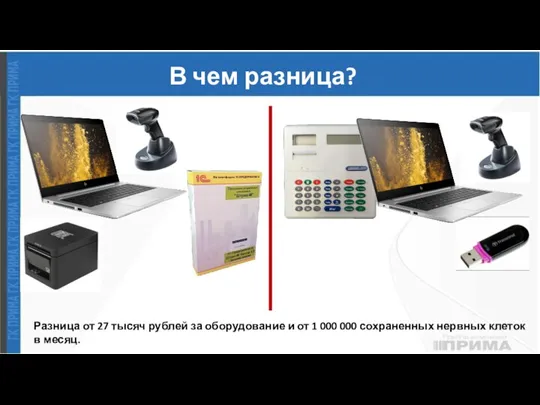

- 37. В чем разница? Разница от 27 тысяч рублей за оборудование и от 1 000 000 сохраненных

- 38. Маркировка продукции

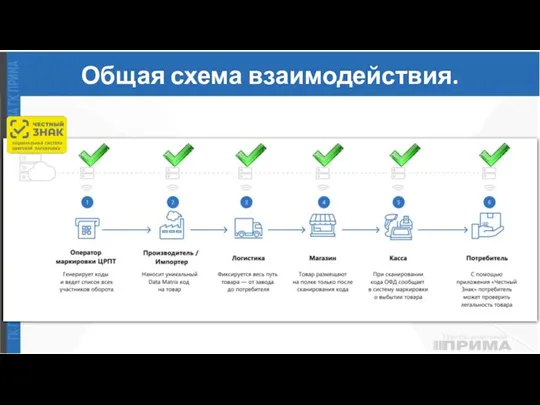

- 39. Общая схема взаимодействия.

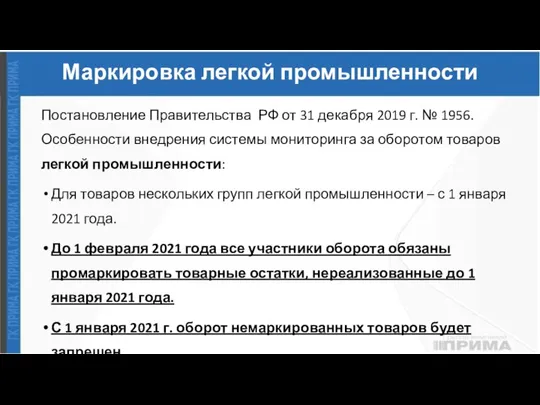

- 40. Маркировка легкой промышленности Постановление Правительства РФ от 31 декабря 2019 г. № 1956. Особенности внедрения системы

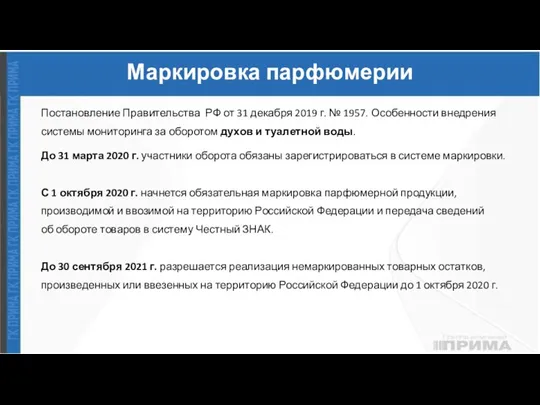

- 41. Маркировка парфюмерии Постановление Правительства РФ от 31 декабря 2019 г. № 1957. Особенности внедрения системы мониторинга

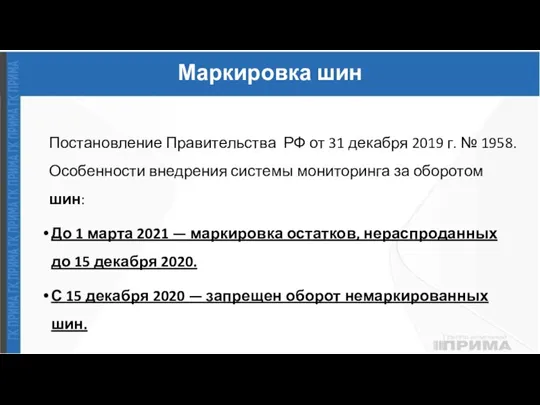

- 42. Маркировка шин Постановление Правительства РФ от 31 декабря 2019 г. № 1958. Особенности внедрения системы мониторинга

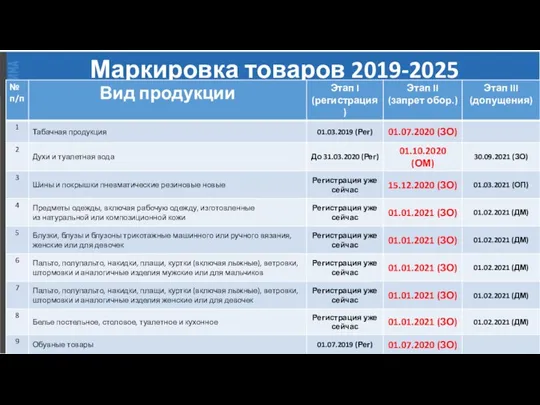

- 43. Маркировка товаров 2019-2025

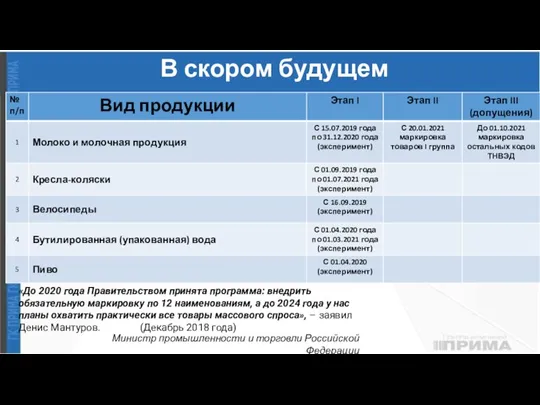

- 44. В скором будущем «До 2020 года Правительством принята программа: внедрить обязательную маркировку по 12 наименованиям, а

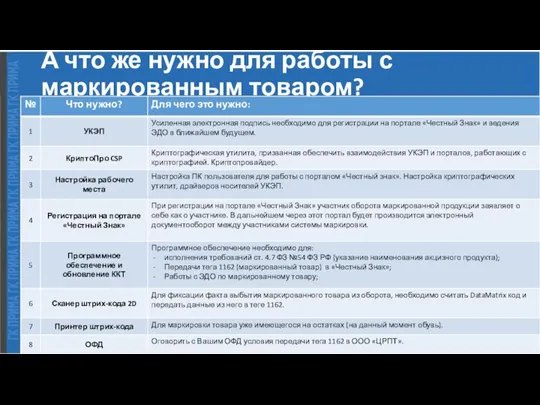

- 45. А что же нужно для работы с маркированным товаром?

- 46. А «Маркировка» это… Автоматизация.

- 47. Ужесточение контроля за применением ККТ

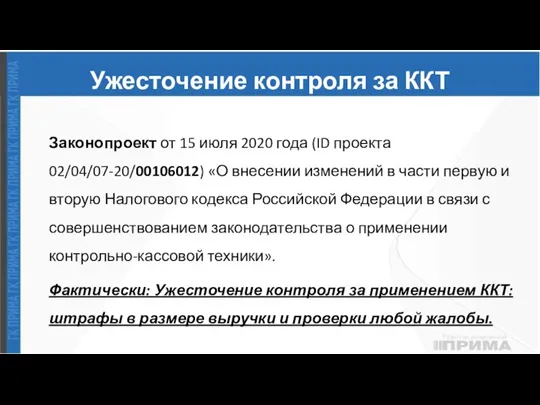

- 48. Ужесточение контроля за ККТ Законопроект от 15 июля 2020 года (ID проекта 02/04/07-20/00106012) «О внесении изменений

- 49. Законопроекты ID проектов 02/04/07-20/00106012, 01/02/07-20/00106042, 02/04/07-20/00106036 и 02/04/07-20/00106043. 1. Минфин ужесточает контроль за применением ККТ. 2.

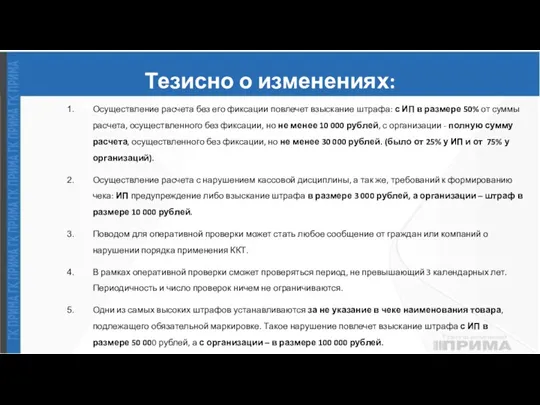

- 50. Тезисно о изменениях: Осуществление расчета без его фиксации повлечет взыскание штрафа: с ИП в размере 50%

- 51. Раздел II. Что делать?

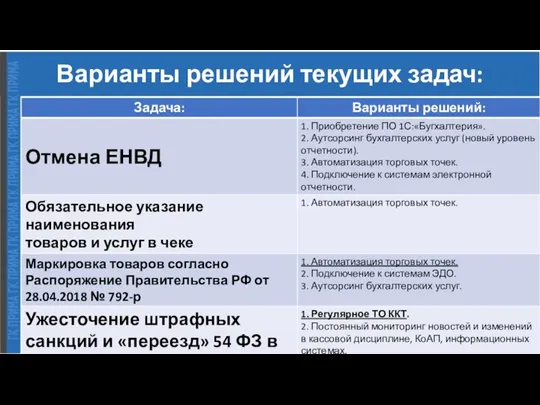

- 52. Варианты решений текущих задач:

- 53. Обязательные реквизиты кассового чека: (ст. 4.7 Закона № 54-ФЗ) наименование документа; порядковый номер за смену; дата,

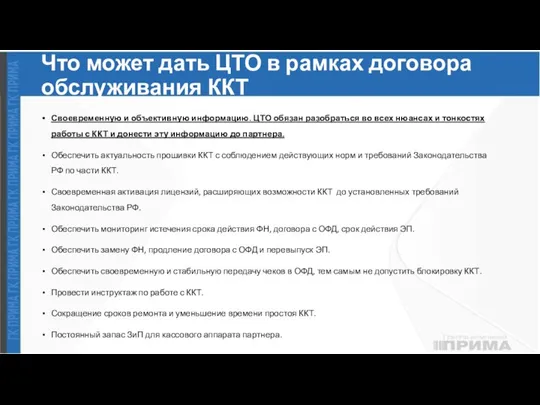

- 54. Что может дать ЦТО в рамках договора обслуживания ККТ Своевременную и объективную информацию. ЦТО обязан разобраться

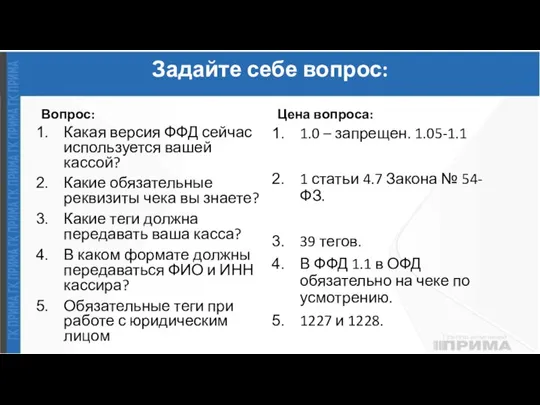

- 55. Задайте себе вопрос: Вопрос: Какая версия ФФД сейчас используется вашей кассой? Какие обязательные реквизиты чека вы

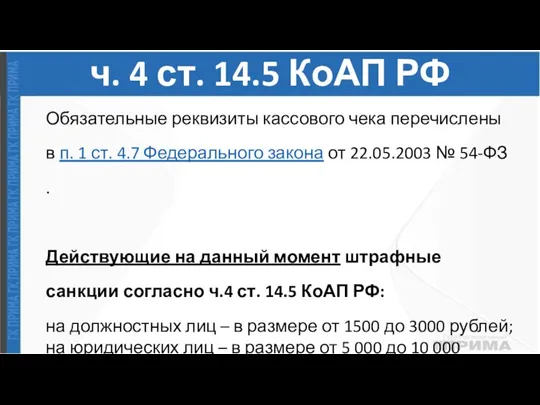

- 56. ч. 4 ст. 14.5 КоАП РФ Обязательные реквизиты кассового чека перечислены в п. 1 ст. 4.7

- 57. А что же делать? Автоматизация + ТО.

- 58. Раздел IV. И в заключении…

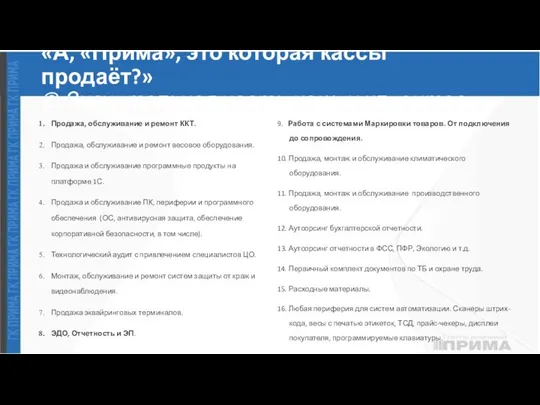

- 59. «А, «Прима», это которая кассы продаёт?» © Значительная часть наших клиентов. Продажа, обслуживание и ремонт ККТ.

- 60. Мы делаем магазины под ключ «от» и «до».

- 61. Что мы можем предложить Вам: - консультации и продажа ККТ-онлайн; - фискальные накопители; - оформление ЭЦП

- 62. Приглашаем партнёров https://vk.com/primaplus https://ok.ru/primaplus https://www.instagram.com/gk_prima/ https://www.facebook.com/gkprima

- 64. Скачать презентацию

Слайд 3Коротко о важном:

Коротко о важном:

Слайд 4Отмена ЕНВД.

Отмена ЕНВД.

Слайд 5«Непродление» ЕНВД

Федеральным законом от 02.06.2016 №178-ФЗ внесены изменения в часть 8 статьи

«Непродление» ЕНВД

Федеральным законом от 02.06.2016 №178-ФЗ внесены изменения в часть 8 статьи

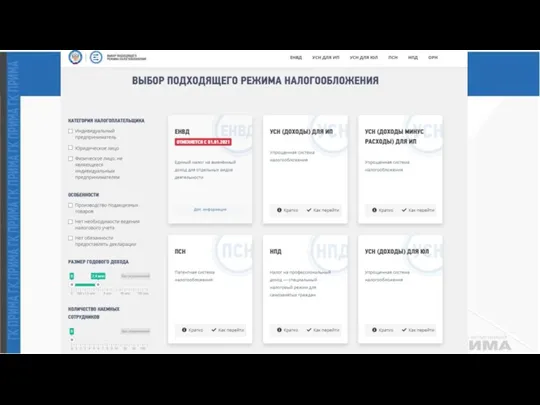

Слайд 6Куда бежать СМБ?

Куда бежать СМБ?

Слайд 7НПД. Как выбрать?

Виды деятельности

оказание косметических услуг на дому

фото- и видеосъемка на заказ

реализация продукции собственного производства

проведение

НПД. Как выбрать?

Виды деятельности

оказание косметических услуг на дому

фото- и видеосъемка на заказ

реализация продукции собственного производства

проведение

юридические консультации и ведение бухгалтерии

удаленная работа через электронные площадки

сдача квартиры в аренду посуточно или на долгий срок

услуги по перевозке пассажиров и грузов

строительные работы и ремонт помещений

Нельзя применять:

лицам, осуществляющим перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд;

лицам, занимающимся добычей и (или) реализацией полезных ископаемых;

лицам, имеющие работников, с которыми они состоят в трудовых отношениях;

лицам, осуществляющим предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

лицам, применяющие иные режимы налогообложения, предусмотренные ч. 1 НК РФ, или осуществляющие предпринимательскую деятельность, доходы от которой облагаются НДФЛ, за исключением случаев применения иных режимов налогообложения и исчисления НДФЛ с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим.

Слайд 8НПД. Как выбрать?

Виды деятельности

оказание косметических услуг на дому

фото- и видеосъемка на заказ

реализация продукции собственного производства

проведение

НПД. Как выбрать?

Виды деятельности

оказание косметических услуг на дому

фото- и видеосъемка на заказ

реализация продукции собственного производства

проведение

юридические консультации и ведение бухгалтерии

удаленная работа через электронные площадки

сдача квартиры в аренду посуточно или на долгий срок

услуги по перевозке пассажиров и грузов

строительные работы и ремонт помещений

Нельзя применять:

лицам, осуществляющим перепродажу товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд;

лицам, занимающимся добычей и (или) реализацией полезных ископаемых;

лицам, имеющие работников, с которыми они состоят в трудовых отношениях;

лицам, осуществляющим предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

лицам, применяющие иные режимы налогообложения, предусмотренные ч. 1 НК РФ, или осуществляющие предпринимательскую деятельность, доходы от которой облагаются НДФЛ, за исключением случаев применения иных режимов налогообложения и исчисления НДФЛ с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим.

https://npd.nalog.ru

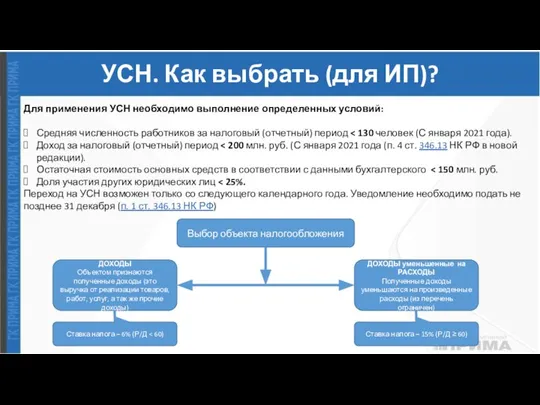

Слайд 9УСН. Как выбрать (для ИП)?

Для применения УСН необходимо выполнение определенных условий:

Средняя численность

УСН. Как выбрать (для ИП)?

Для применения УСН необходимо выполнение определенных условий:

Средняя численность

Доход за налоговый (отчетный) период < 200 млн. руб. (С января 2021 года (п. 4 ст. 346.13 НК РФ в новой редакции).

Остаточная стоимость основных средств в соответствии с данными бухгалтерского < 150 млн. руб.

Доля участия других юридических лиц < 25%.

Переход на УСН возможен только со следующего календарного года. Уведомление необходимо подать не позднее 31 декабря (п. 1 ст. 346.13 НК РФ)

Выбор объекта налогообложения

ДОХОДЫ

Объектом признаются полученные доходы (это выручка от реализации товаров, работ, услуг, а так же прочие доходы)

ДОХОДЫ уменьшенные на РАСХОДЫ

Полученные доходы уменьшаются на произведенные расходы (из перечень ограничен)

Ставка налога – 6% (Р/Д < 60)

Ставка налога – 15% (Р/Д ≥ 60)

Слайд 10Но, есть нюансы!

Бо́льшая часть пользователей ЕНВД – предприятия торговли.

Этой категории налогоплательщиков

Но, есть нюансы!

Бо́льшая часть пользователей ЕНВД – предприятия торговли.

Этой категории налогоплательщиков

В расходы можно принять только тот товар который был куплен и реализован за отчетный период.

Для корректного подсчета и выгрузки в бухгалтерию нужен партионный учет или по средней себестоимости.

Вести партионный учет или учет по себестоимости можно только в программном обеспечении

А следовательно…

Еще же нужно ПО для бухгалтерского учета

Слайд 11Но, скорее всего, будет так.

Но, скорее всего, будет так.

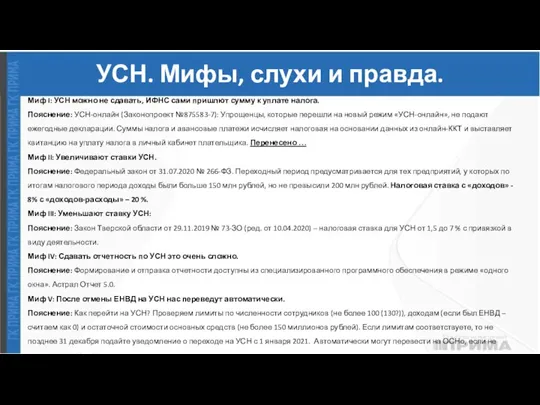

Слайд 12УСН. Мифы, слухи и правда.

Миф I: УСН можно не сдавать, ИФНС сами

УСН. Мифы, слухи и правда.

Миф I: УСН можно не сдавать, ИФНС сами

Пояснение: УСН-онлайн (Законопроект №875583-7): Упрощенцы, которые перешли на новый режим «УСН-онлайн», не подают ежегодные декларации. Суммы налога и авансовые платежи исчисляет налоговая на основании данных из онлайн-ККТ и выставляет квитанцию на уплату налога в личный кабинет плательщика. Перенесено …

Миф II: Увеличивают ставки УСН.

Пояснение: Федеральный закон от 31.07.2020 № 266-ФЗ. Переходный период предусматривается для тех предприятий, у которых по итогам налогового периода доходы были больше 150 млн рублей, но не превысили 200 млн рублей. Налоговая ставка с «доходов» - 8% с «доходов-расходы» – 20 %.

Миф III: Уменьшают ставку УСН:

Пояснение: Закон Тверской области от 29.11.2019 № 73-ЗО (ред. от 10.04.2020) – налоговая ставка для УСН от 1,5 до 7 % с привязкой в виду деятельности.

Миф IV: Сдавать отчетность по УСН это очень сложно.

Пояснение: Формирование и отправка отчетности доступны из специализированного программного обеспечения в режиме «одного окна». Астрал Отчет 5.0.

Миф V: После отмены ЕНВД на УСН нас переведут автоматически.

Пояснение: Как перейти на УСН? Проверяем лимиты по численности сотрудников (не более 100 (130?)), доходам (если был ЕНВД – считаем как 0) и остаточной стоимости основных средств (не более 150 миллионов рублей). Если лимитам соответствуете, то не позднее 31 декабря подайте уведомление о переходе на УСН с 1 января 2021. Автоматически могут перевести на ОСНо, если не подать уведомление.

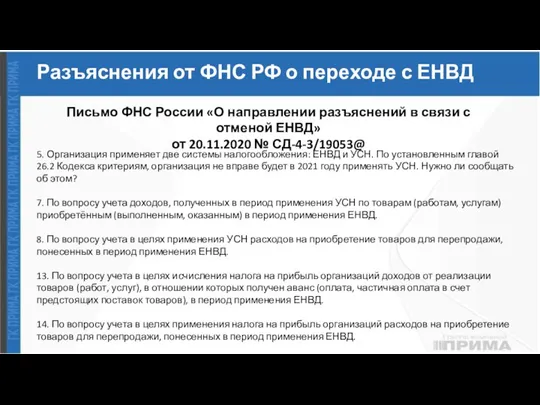

Слайд 13Разъяснения от ФНС РФ о переходе с ЕНВД

Письмо ФНС России «О направлении

Разъяснения от ФНС РФ о переходе с ЕНВД

Письмо ФНС России «О направлении

от 20.11.2020 № СД-4-3/19053@

5. Организация применяет две системы налогообложения: ЕНВД и УСН. По установленным главой 26.2 Кодекса критериям, организация не вправе будет в 2021 году применять УСН. Нужно ли сообщать об этом?

7. По вопросу учета доходов, полученных в период применения УСН по товарам (работам, услугам) приобретённым (выполненным, оказанным) в период применения ЕНВД.

8. По вопросу учета в целях применения УСН расходов на приобретение товаров для перепродажи, понесенных в период применения ЕНВД.

13. По вопросу учета в целях исчисления налога на прибыль организаций доходов от реализации товаров (работ, услуг), в отношении которых получен аванс (оплата, частичная оплата в счет предстоящих поставок товаров), в период применения ЕНВД.

14. По вопросу учета в целях применения налога на прибыль организаций расходов на приобретение товаров для перепродажи, понесенных в период применения ЕНВД.

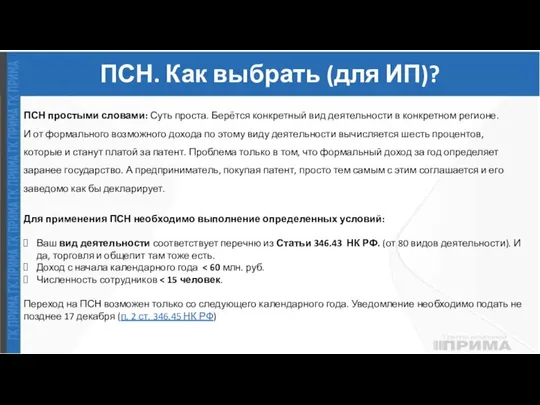

Слайд 14ПСН. Как выбрать (для ИП)?

ПСН простыми словами: Суть проста. Берётся конкретный вид

ПСН. Как выбрать (для ИП)?

ПСН простыми словами: Суть проста. Берётся конкретный вид

Для применения ПСН необходимо выполнение определенных условий:

Ваш вид деятельности соответствует перечню из Статьи 346.43 НК РФ. (от 80 видов деятельности). И да, торговля и общепит там тоже есть.

Доход с начала календарного года < 60 млн. руб.

Численность сотрудников < 15 человек.

Переход на ПСН возможен только со следующего календарного года. Уведомление необходимо подать не позднее 17 декабря (п. 2 ст. 346.45 НК РФ)

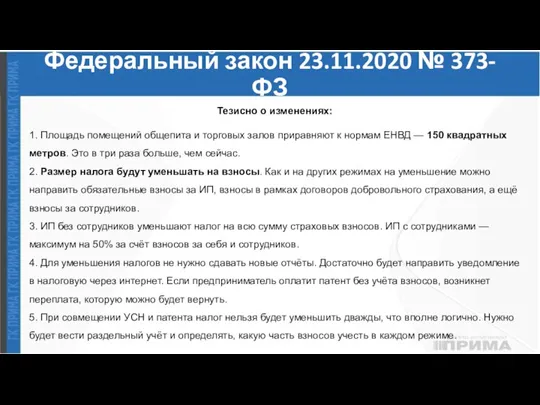

Слайд 15Федеральный закон 23.11.2020 № 373-ФЗ

Тезисно о изменениях:

1. Площадь помещений общепита и торговых

Федеральный закон 23.11.2020 № 373-ФЗ

Тезисно о изменениях:

1. Площадь помещений общепита и торговых

2. Размер налога будут уменьшать на взносы. Как и на других режимах на уменьшение можно направить обязательные взносы за ИП, взносы в рамках договоров добровольного страхования, а ещё взносы за сотрудников.

3. ИП без сотрудников уменьшают налог на всю сумму страховых взносов. ИП с сотрудниками —максимум на 50% за счёт взносов за себя и сотрудников.

4. Для уменьшения налогов не нужно сдавать новые отчёты. Достаточно будет направить уведомление в налоговую через интернет. Если предприниматель оплатит патент без учёта взносов, возникнет переплата, которую можно будет вернуть.

5. При совмещении УСН и патента налог нельзя будет уменьшить дважды, что вполне логично. Нужно будет вести раздельный учёт и определять, какую часть взносов учесть в каждом режиме.

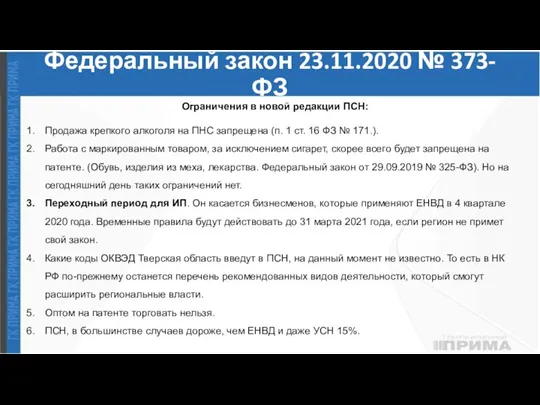

Слайд 16Федеральный закон 23.11.2020 № 373-ФЗ

Ограничения в новой редакции ПСН:

Продажа крепкого алкоголя на

Федеральный закон 23.11.2020 № 373-ФЗ

Ограничения в новой редакции ПСН:

Продажа крепкого алкоголя на

Работа с маркированным товаром, за исключением сигарет, скорее всего будет запрещена на патенте. (Обувь, изделия из меха, лекарства. Федеральный закон от 29.09.2019 № 325-ФЗ). Но на сегодняшний день таких ограничений нет.

Переходный период для ИП. Он касается бизнесменов, которые применяют ЕНВД в 4 квартале 2020 года. Временные правила будут действовать до 31 марта 2021 года, если регион не примет свой закон.

Какие коды ОКВЭД Тверская область введут в ПСН, на данный момент не известно. То есть в НК РФ по-прежнему останется перечень рекомендованных видов деятельности, который смогут расширить региональные власти.

Оптом на патенте торговать нельзя.

ПСН, в большинстве случаев дороже, чем ЕНВД и даже УСН 15%.

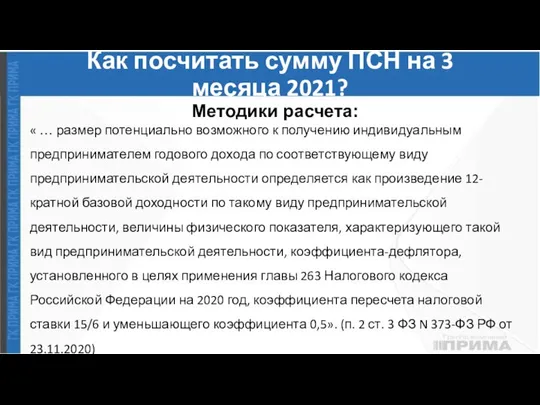

Слайд 17Как посчитать сумму ПСН на 3 месяца 2021?

Методики расчета:

« … размер потенциально

Как посчитать сумму ПСН на 3 месяца 2021?

Методики расчета:

« … размер потенциально

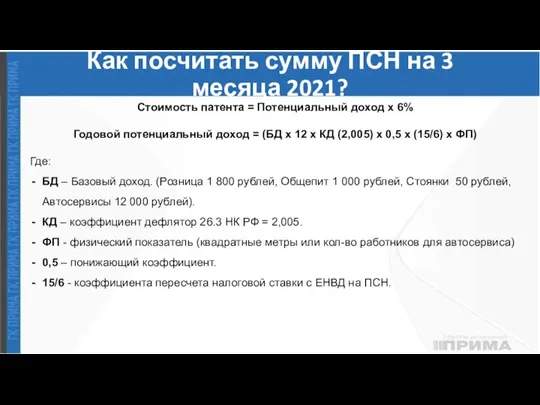

Слайд 18Как посчитать сумму ПСН на 3 месяца 2021?

Стоимость патента = Потенциальный доход

Как посчитать сумму ПСН на 3 месяца 2021?

Стоимость патента = Потенциальный доход

Годовой потенциальный доход = (БД х 12 х КД (2,005) х 0,5 х (15/6) х ФП)

Где:

БД – Базовый доход. (Розница 1 800 рублей, Общепит 1 000 рублей, Стоянки 50 рублей, Автосервисы 12 000 рублей).

КД – коэффициент дефлятор 26.3 НК РФ = 2,005.

ФП - физический показатель (квадратные метры или кол-во работников для автосервиса)

0,5 – понижающий коэффициент.

15/6 - коэффициента пересчета налоговой ставки с ЕНВД на ПСН.

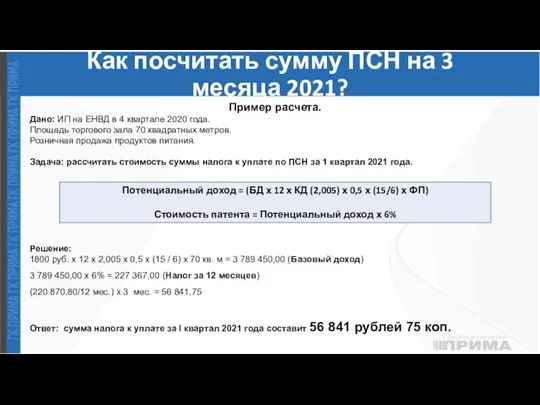

Слайд 19Как посчитать сумму ПСН на 3 месяца 2021?

Пример расчета.

Дано: ИП на

Как посчитать сумму ПСН на 3 месяца 2021?

Пример расчета.

Дано: ИП на

Площадь торгового зала 70 квадратных метров.

Розничная продажа продуктов питания.

Задача: рассчитать стоимость суммы налога к уплате по ПСН за 1 квартал 2021 года.

Решение:

1800 руб. х 12 х 2,005 х 0,5 х (15 / 6) х 70 кв. м = 3 789 450,00 (Базовый доход) 3 789 450,00 х 6% = 227 367,00 (Налог за 12 месяцев) (220 870,80/12 мес.) х 3 мес. = 56 841,75

Ответ: сумма налога к уплате за I квартал 2021 года составит 56 841 рублей 75 коп.

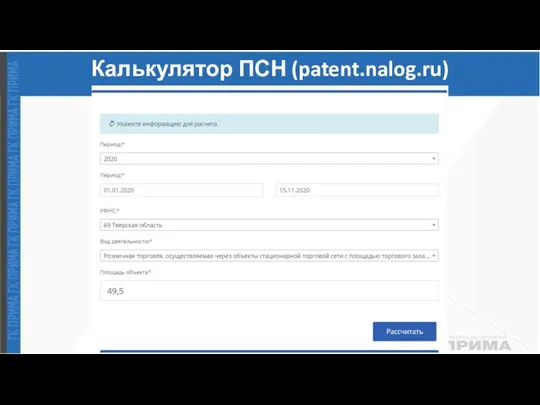

Слайд 20Калькулятор ПСН (patent.nalog.ru)

Калькулятор ПСН (patent.nalog.ru)

Слайд 21УСН или новый патент?

Новая ПСН

УСН 15%

Сложнее учет и обязательная автоматизация.

Значительно ниже

УСН или новый патент?

Новая ПСН

УСН 15%

Сложнее учет и обязательная автоматизация.

Значительно ниже

Упрощенный подсчет налога к уплате.

Сумма налога к уплате выше чем на ЕНВД и УСН

Слайд 22Что делать?

Что делать?

Слайд 23И помним про 1 февраля 2021 года

Автоматизация.

И помним про 1 февраля 2021 года

Автоматизация.

Слайд 24Сравнение УСН, ЕНВД и ПСН

Сравнение УСН, ЕНВД и ПСН

Слайд 26Что ОЧЕНЬ важно сделать!!!

Что ОЧЕНЬ важно сделать!!!

Слайд 27Обязательное указание наименования товаров и услуг в чеке.

Обязательное указание наименования товаров и услуг в чеке.

Слайд 28Обязательное указание номенклатуры в чеке.

(пункт 17 ст.7 290 ФЗ РФ)

17. Для индивидуальных

Обязательное указание номенклатуры в чеке.

(пункт 17 ст.7 290 ФЗ РФ)

17. Для индивидуальных

Слайд 29Наименование в чеке для всех.

Федеральный закон от 03.07.2016 N 290-ФЗ Статья 7

Наименование в чеке для всех.

Федеральный закон от 03.07.2016 N 290-ФЗ Статья 7

Для индивидуальных предпринимателей <…>

в отношении указания на кассовом чеке и бланке строгой отчетности наименования товара (работы, услуги) и их количества применяется с 1 февраля 2021 года.

Начиная с 01.02.2021 года указание наименования товара или услуги в чеке строго обязательно, за крайне редким исключением.

Слайд 30Обязательное указание номенклатуры в чеке.

(пункт 17 ст.7 290 ФЗ РФ)

За отсутствие обязательных

Обязательное указание номенклатуры в чеке.

(пункт 17 ст.7 290 ФЗ РФ)

За отсутствие обязательных

Действующие на данный момент штрафные санкции согласно ч.4 ст. 14.5 КоАП РФ:

на должностных лиц – в размере от 1500 до 3000 рублей;

на юридических лиц – в размере от 5 000 до 10 000 рублей.

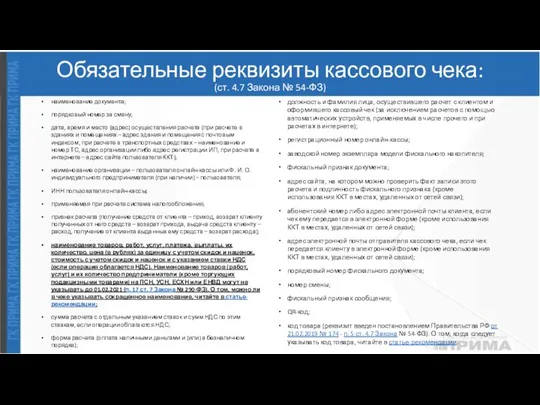

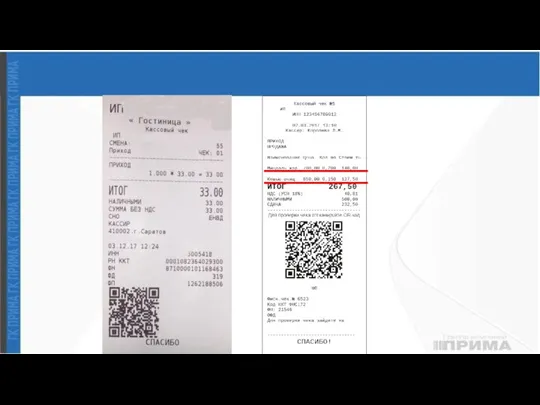

Слайд 31Обязательные реквизиты кассового чека:

(ст. 4.7 Закона № 54-ФЗ)

наименование документа;

порядковый номер за смену;

дата, время

Обязательные реквизиты кассового чека:

(ст. 4.7 Закона № 54-ФЗ)

наименование документа;

порядковый номер за смену;

дата, время

наименование организации – пользователя онлайн-кассы или Ф. И. О. индивидуального предпринимателя (при наличии) – пользователя;

ИНН пользователя онлайн-кассы;

применяемая при расчете система налогообложения;

признак расчета (получение средств от клиента – приход, возврат клиенту полученных от него средств – возврат прихода, выдача средств клиенту – расход, получение от клиента выданных ему средств – возврат расхода);

наименование товаров, работ, услуг, платежа, выплаты, их количество, цена (в рублях) за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок и с указанием ставки НДС (если операция облагается НДС). Наименование товаров (работ, услуг) и их количество предприниматели (кроме торгующих подакцизными товарами) на ПСН, УСН, ЕСХН или ЕНВД могут не указывать до 01.02.2021 (п. 17 ст. 7 Закона № 290-ФЗ). О том, можно ли в чеке указывать сокращенное наименование, читайте в статье-рекомендации;

сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам, если операции облагаются НДС;

форма расчета (оплата наличными деньгами и (или) в безналичном порядке);

сумма оплаты наличными деньгами и (или) в безналичном порядке;

должность и фамилия лица, осуществившего расчет с клиентом и оформившего кассовый чек (за исключением расчетов с помощью автоматических устройств, применяемых в числе прочего и при расчетах в интернете);

регистрационный номер онлайн-кассы;

заводской номер экземпляра модели фискального накопителя;

фискальный признак документа;

адрес сайта, на котором можно проверить факт записи этого расчета и подлинность фискального признака (кроме использования ККТ в местах, удаленных от сетей связи);

абонентский номер либо адрес электронной почты клиента, если чек ему передается в электронной форме (кроме использования ККТ в местах, удаленных от сетей связи);

адрес электронной почты отправителя кассового чека, если чек передается клиенту в электронной форме (кроме использования ККТ в местах, удаленных от сетей связи);

порядковый номер фискального документа;

номер смены;

фискальный признак сообщения;

QR-код;

код товара (реквизит введен постановлением Правительства РФ от 21.02.2019 № 174 - п. 5 ст. 4.7 Закона № 54-ФЗ). О том, когда следует указывать код товара, читайте в статье-рекомендации.

Слайд 34Пример добавления номенклатуры в автономную ККТ (Орион-100Ф)

выбрать опцию -2-, нажать Итог

отобразиться ---ВЫБОР---, распечатается чек с

Пример добавления номенклатуры в автономную ККТ (Орион-100Ф)

выбрать опцию -2-, нажать Итог

отобразиться ---ВЫБОР---, распечатается чек с

для редактирования параметров нажимать Пр.итог

для подтверждения и перехода к следующему параметру - Итог

выбрать код товара (от 1 до 19999), нажать Итог

первый параметр - отдел и цена

второй параметр - наименование товара

третий параметр - штрих-код

четвертый параметр - количество товара

пятый параметр - блокировка товара (0 - не блокирован, 1 - заблокирован)

шестой параметр - признак предмета расчета (признак предмета расчета смотрите в руководстве)

ЭТО только 1 позиция. 1 наименование!

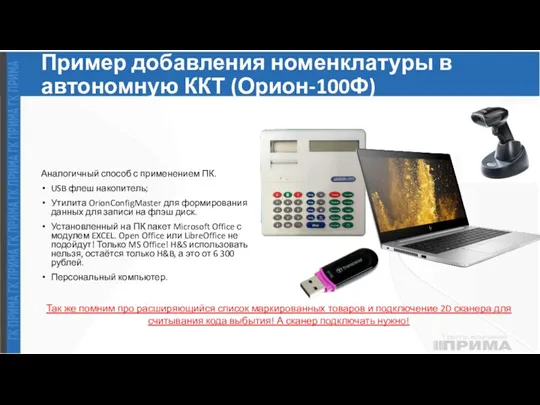

Слайд 35Пример добавления номенклатуры в автономную ККТ (Орион-100Ф)

Аналогичный способ с применением ПК.

USB

Пример добавления номенклатуры в автономную ККТ (Орион-100Ф)

Аналогичный способ с применением ПК.

USB

Утилита OrionConfigMaster для формирования данных для записи на флэш диск.

Установленный на ПК пакет Microsoft Office с модулем EXCEL. Open Office или LibreOffice не подойдут! Только MS Office! H&S использовать нельзя, остаётся только H&B, а это от 6 300 рублей.

Персональный компьютер.

Так же помним про расширяющийся список маркированных товаров и подключение 2D сканера для считывания кода выбытия! А сканер подключать нужно!

Слайд 36НО! Если есть ноутбук или ПК…

Автоматизация позволит:

Работа с номенклатурой в формате

НО! Если есть ноутбук или ПК…

Автоматизация позволит:

Работа с номенклатурой в формате

Автоматизированное обновление цен.

Работа с ИС «Маркировка», «ЕГАИС», «ВетИС Меркурий» и их аналогами.

Товарный учет.

Упрощенная бухгалтерская отчетность. Автоматизированная выгрузка в бухгалтерию. (УСН 15%)

Работа с ЭДО.

«Резерв» от будущих нововведений в законодательстве.

Слайд 37В чем разница?

Разница от 27 тысяч рублей за оборудование и от

В чем разница?

Разница от 27 тысяч рублей за оборудование и от

Слайд 38Маркировка продукции

Маркировка продукции

Слайд 39Общая схема взаимодействия.

Общая схема взаимодействия.

Слайд 40Маркировка легкой промышленности

Постановление Правительства РФ от 31 декабря 2019 г. № 1956.

Маркировка легкой промышленности

Постановление Правительства РФ от 31 декабря 2019 г. № 1956.

Для товаров нескольких групп легкой промышленности – с 1 января 2021 года.

До 1 февраля 2021 года все участники оборота обязаны промаркировать товарные остатки, нереализованные до 1 января 2021 года.

С 1 января 2021 г. оборот немаркированных товаров будет запрещен.

Слайд 41Маркировка парфюмерии

Постановление Правительства РФ от 31 декабря 2019 г. № 1957. Особенности

Маркировка парфюмерии

Постановление Правительства РФ от 31 декабря 2019 г. № 1957. Особенности

До 31 марта 2020 г. участники оборота обязаны зарегистрироваться в системе маркировки. С 1 октября 2020 г. начнется обязательная маркировка парфюмерной продукции, производимой и ввозимой на территорию Российской Федерации и передача сведений об обороте товаров в систему Честный ЗНАК. До 30 сентября 2021 г. разрешается реализация немаркированных товарных остатков, произведенных или ввезенных на территорию Российской Федерации до 1 октября 2020 г.

Слайд 42Маркировка шин

Постановление Правительства РФ от 31 декабря 2019 г. № 1958. Особенности

Маркировка шин

Постановление Правительства РФ от 31 декабря 2019 г. № 1958. Особенности

До 1 марта 2021 — маркировка остатков, нераспроданных до 15 декабря 2020.

С 15 декабря 2020 — запрещен оборот немаркированных шин.

Слайд 43Маркировка товаров 2019-2025

Маркировка товаров 2019-2025

Слайд 44В скором будущем

«До 2020 года Правительством принята программа: внедрить обязательную маркировку по

В скором будущем

«До 2020 года Правительством принята программа: внедрить обязательную маркировку по

Министр промышленности и торговли Российской Федерации

Слайд 45А что же нужно для работы с маркированным товаром?

А что же нужно для работы с маркированным товаром?

Слайд 46А «Маркировка» это…

Автоматизация.

А «Маркировка» это…

Автоматизация.

Слайд 47Ужесточение контроля за применением ККТ

Ужесточение контроля за применением ККТ

Слайд 48Ужесточение контроля за ККТ

Законопроект от 15 июля 2020 года (ID проекта 02/04/07-20/00106012)

Ужесточение контроля за ККТ

Законопроект от 15 июля 2020 года (ID проекта 02/04/07-20/00106012)

Фактически: Ужесточение контроля за применением ККТ: штрафы в размере выручки и проверки любой жалобы.

Слайд 49Законопроекты ID проектов 02/04/07-20/00106012, 01/02/07-20/00106042, 02/04/07-20/00106036 и 02/04/07-20/00106043.

1. Минфин ужесточает контроль

Законопроекты ID проектов 02/04/07-20/00106012, 01/02/07-20/00106042, 02/04/07-20/00106036 и 02/04/07-20/00106043.

1. Минфин ужесточает контроль

2. Нормы Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов…» с изменениями и дополнениями переносятся в НК РФ.

3. НК РФ дополняется новым разделом «Оперативный контроль», а закон о применении ККТ с 1 января 2021 года отменяется и перестает действовать.

4. Контроль за соблюдением порядка применения ККТ будет осуществляться в форме оперативных проверок и мониторинга.

5. В рамках оперативной проверки сможет проверяться период, не превышающий 3 календарных лет. Периодичность и число проверок ничем не ограничиваются.

6. Поводом для оперативной проверки может стать любое сообщение от граждан или компаний о нарушении порядка применения ККТ.

7. Общий максимальный оперативной срок проверки составит 20 рабочих дней, но он может быть продлен до 40 рабочих дней.

8. При осуществлении оперативной проверки будут проверять факты фиксации расчетов, а также контролировать полноту учета выручки.

9. Осуществление расчета без его фиксации повлечет взыскание штрафа: с ИП в размере 50% от суммы расчета, осуществленного без фиксации, но не менее 10 000 рублей, с организации - полную сумму расчета, осуществленного без фиксации, но не менее 30 000 рублей.

10. В отличие от оперативной проверки, мониторинг заключается в сборе, обобщении, систематизации и оценке информации о применении компанией/ИП онлайн-касс, поступающей в ФНС из разных источников. Если в ходе мониторинга налоговики выявят какие-либо нарушения, они направят проверяемому субъекту предписание об их устранении.

Слайд 50Тезисно о изменениях:

Осуществление расчета без его фиксации повлечет взыскание штрафа: с ИП

Тезисно о изменениях:

Осуществление расчета без его фиксации повлечет взыскание штрафа: с ИП

Осуществление расчета с нарушением кассовой дисциплины, а так же, требований к формированию чека: ИП предупреждение либо взыскание штрафа в размере 3 000 рублей, а организации – штраф в размере 10 000 рублей.

Поводом для оперативной проверки может стать любое сообщение от граждан или компаний о нарушении порядка применения ККТ.

В рамках оперативной проверки сможет проверяться период, не превышающий 3 календарных лет. Периодичность и число проверок ничем не ограничиваются.

Одни из самых высоких штрафов устанавливаются за не указание в чеке наименования товара, подлежащего обязательной маркировке. Такое нарушение повлечет взыскание штрафа с ИП в размере 50 000 рублей, а с организации – в размере 100 000 рублей.

Слайд 51Раздел II.

Что делать?

Раздел II.

Что делать?

Слайд 52Варианты решений текущих задач:

Варианты решений текущих задач:

Слайд 53Обязательные реквизиты кассового чека:

(ст. 4.7 Закона № 54-ФЗ)

наименование документа;

порядковый номер за смену;

дата, время

Обязательные реквизиты кассового чека:

(ст. 4.7 Закона № 54-ФЗ)

наименование документа;

порядковый номер за смену;

дата, время

наименование организации – пользователя онлайн-кассы или Ф. И. О. индивидуального предпринимателя (при наличии) – пользователя;

ИНН пользователя онлайн-кассы;

применяемая при расчете система налогообложения;

признак расчета (получение средств от клиента – приход, возврат клиенту полученных от него средств – возврат прихода, выдача средств клиенту – расход, получение от клиента выданных ему средств – возврат расхода);

наименование товаров, работ, услуг, платежа, выплаты, их количество, цена (в рублях) за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок и с указанием ставки НДС (если операция облагается НДС). Наименование товаров (работ, услуг) и их количество предприниматели (кроме торгующих подакцизными товарами) на ПСН, УСН, ЕСХН или ЕНВД могут не указывать до 01.02.2021 (п. 17 ст. 7 Закона № 290-ФЗ). О том, можно ли в чеке указывать сокращенное наименование, читайте в статье-рекомендации;

сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам, если операции облагаются НДС;

форма расчета (оплата наличными деньгами и (или) в безналичном порядке);

сумма оплаты наличными деньгами и (или) в безналичном порядке;

должность и фамилия лица, осуществившего расчет с клиентом и оформившего кассовый чек (за исключением расчетов с помощью автоматических устройств, применяемых в числе прочего и при расчетах в интернете);

регистрационный номер онлайн-кассы;

заводской номер экземпляра модели фискального накопителя;

фискальный признак документа;

адрес сайта, на котором можно проверить факт записи этого расчета и подлинность фискального признака (кроме использования ККТ в местах, удаленных от сетей связи);

абонентский номер либо адрес электронной почты клиента, если чек ему передается в электронной форме (кроме использования ККТ в местах, удаленных от сетей связи);

адрес электронной почты отправителя кассового чека, если чек передается клиенту в электронной форме (кроме использования ККТ в местах, удаленных от сетей связи);

порядковый номер фискального документа;

номер смены;

фискальный признак сообщения;

QR-код;

код товара (реквизит введен постановлением Правительства РФ от 21.02.2019 № 174 - п. 5 ст. 4.7 Закона № 54-ФЗ). О том, когда следует указывать код товара, читайте в статье-рекомендации.

Слайд 54Что может дать ЦТО в рамках договора обслуживания ККТ

Своевременную и объективную информацию.

Что может дать ЦТО в рамках договора обслуживания ККТ

Своевременную и объективную информацию.

Обеспечить актуальность прошивки ККТ с соблюдением действующих норм и требований Законодательства РФ по части ККТ.

Своевременная активация лицензий, расширяющих возможности ККТ до установленных требований Законодательства РФ.

Обеспечить мониторинг истечения срока действия ФН, договора с ОФД, срок действия ЭП.

Обеспечить замену ФН, продление договора с ОФД и перевыпуск ЭП.

Обеспечить своевременную и стабильную передачу чеков в ОФД, тем самым не допустить блокировку ККТ.

Провести инструктаж по работе с ККТ.

Сокращение сроков ремонта и уменьшение времени простоя ККТ.

Постоянный запас ЗиП для кассового аппарата партнера.

Слайд 55Задайте себе вопрос:

Вопрос:

Какая версия ФФД сейчас используется вашей кассой?

Какие обязательные реквизиты чека

Задайте себе вопрос:

Вопрос:

Какая версия ФФД сейчас используется вашей кассой?

Какие обязательные реквизиты чека

Какие теги должна передавать ваша касса?

В каком формате должны передаваться ФИО и ИНН кассира?

Обязательные теги при работе с юридическим лицом

Цена вопроса:

1.0 – запрещен. 1.05-1.1

1 статьи 4.7 Закона № 54-ФЗ.

39 тегов.

В ФФД 1.1 в ОФД обязательно на чеке по усмотрению.

1227 и 1228.

Слайд 56ч. 4 ст. 14.5 КоАП РФ

Обязательные реквизиты кассового чека перечислены в п. 1

ч. 4 ст. 14.5 КоАП РФ

Обязательные реквизиты кассового чека перечислены в п. 1

Действующие на данный момент штрафные санкции согласно ч.4 ст. 14.5 КоАП РФ:

на должностных лиц – в размере от 1500 до 3000 рублей;

на юридических лиц – в размере от 5 000 до 10 000 рублей.

Слайд 57А что же делать?

Автоматизация + ТО.

А что же делать?

Автоматизация + ТО.

Слайд 58Раздел IV.

И в заключении…

Раздел IV.

И в заключении…

Слайд 59«А, «Прима», это которая кассы продаёт?»

© Значительная часть наших клиентов.

Продажа, обслуживание

«А, «Прима», это которая кассы продаёт?»

© Значительная часть наших клиентов.

Продажа, обслуживание

Продажа, обслуживание и ремонт весовое оборудования.

Продажа и обслуживание программные продукты на платформе 1С.

Продажа и обслуживание ПК, периферии и программного обеспечения (ОС, антивирусная защита, обеспечение корпоративной безопасности, в том числе).

Технологический аудит с привлечением специалистов ЦО.

Монтаж, обслуживание и ремонт систем защиты от краж и видеонаблюдения.

Продажа эквайринговых терминалов.

ЭДО, Отчетность и ЭП.

9. Работа с системами Маркировки товаров. От подключения до сопровождения.

10. Продажа, монтаж и обслуживание климатического оборудования.

11. Продажа, монтаж и обслуживание производственного оборудования.

12. Аутсорсинг бухгалтерской отчетности.

13. Аутсорсинг отчетности в ФСС, ПФР, Экологию и т.д.

14. Первичный комплект документов по ТБ и охране труда.

15. Расходные материалы.

16. Любая периферия для систем автоматизации. Сканеры штрих-кода, весы с печатью этикеток, ТСД, прайс-чекеры, дисплеи покупателя, программируемые клавиатуры.

17. Продажа, обслуживание и ремонт технологического оборудования.

Слайд 60Мы делаем магазины под ключ «от» и «до».

Мы делаем магазины под ключ «от» и «до».

Слайд 61Что мы можем предложить Вам:

- консультации и продажа ККТ-онлайн;

- фискальные накопители;

- оформление

Что мы можем предложить Вам:

- консультации и продажа ККТ-онлайн;

- фискальные накопители;

- оформление

- ЭДО и Отчетность.

- помощь при регистрации личном кабинете ФНС;

- подключение к ОФД;

- регистрация ККТ в ОФД;

- настройка канала передачи данных в ОФД (Интернет);

- техническое обслуживание ККТ;

- подключение к ФГИС «Меркурий»;

- подключение к ГИС «Маркировка»;

- весь перечень услуг по автоматизации торговли.

- практически любое оборудование для вашего бизнеса с полным комплексом услуг!

Слайд 62Приглашаем партнёров

https://vk.com/primaplus

https://ok.ru/primaplus

https://www.instagram.com/gk_prima/

https://www.facebook.com/gkprima

Приглашаем партнёров

https://vk.com/primaplus

https://ok.ru/primaplus

https://www.instagram.com/gk_prima/

https://www.facebook.com/gkprima

Презентация на тему Проезд перекрестков

Презентация на тему Проезд перекрестков Путешествие по словарям русского языка

Путешествие по словарям русского языка Каменный пояс Земли Русской - Урал

Каменный пояс Земли Русской - Урал Vesperfin - онлайн школа по трейдингу и инвестициям на финансовых рынках. Структура общих таблиц

Vesperfin - онлайн школа по трейдингу и инвестициям на финансовых рынках. Структура общих таблиц Регламентация бизнес-процессов, универсальные требования к регламентам

Регламентация бизнес-процессов, универсальные требования к регламентам Glava_6_-_Experimentalny_metod_v_sotsiologii_Gubko_A_M

Glava_6_-_Experimentalny_metod_v_sotsiologii_Gubko_A_M Презентация на тему Словарная работа со смешариками

Презентация на тему Словарная работа со смешариками  Sports in America

Sports in America X-Oil

X-Oil Правда о сквернословии

Правда о сквернословии Профессии мам

Профессии мам Трудовое право и трудовые правоотношения. Тест

Трудовое право и трудовые правоотношения. Тест Что такое татуировка?

Что такое татуировка? Сотрудничество с семьей – залог успеха в воспитании детей

Сотрудничество с семьей – залог успеха в воспитании детей Экономика для менеджеров

Экономика для менеджеров  Федеральный закон О государственном социальном заказе на оказание государственных (муниципальных) услуг в социальной сфере

Федеральный закон О государственном социальном заказе на оказание государственных (муниципальных) услуг в социальной сфере Презентация на тему Направления эволюции

Презентация на тему Направления эволюции Роль социального партнерства в организации профориентационных экскурсий на предприятия города Москвы

Роль социального партнерства в организации профориентационных экскурсий на предприятия города Москвы По имени и житие

По имени и житие 27069

27069 Сорняки

Сорняки Презентация на тему лягушонок

Презентация на тему лягушонок Бумажная страна. Работа с бумагой-закладка. Аппликация

Бумажная страна. Работа с бумагой-закладка. Аппликация Halloween Memish D. 5A

Halloween Memish D. 5A Устный счёт для урока математики 2 класс

Устный счёт для урока математики 2 класс Бәхетле мәлдәргә

Бәхетле мәлдәргә Муниципальное учреждение «Управление общего и дошкольного образования Администрации города Норильска»ПРИГЛАШАЕТ НА РАБОТУ в

Муниципальное учреждение «Управление общего и дошкольного образования Администрации города Норильска»ПРИГЛАШАЕТ НА РАБОТУ в  Реализация региональной программы профориентационной работы в Костромской области

Реализация региональной программы профориентационной работы в Костромской области