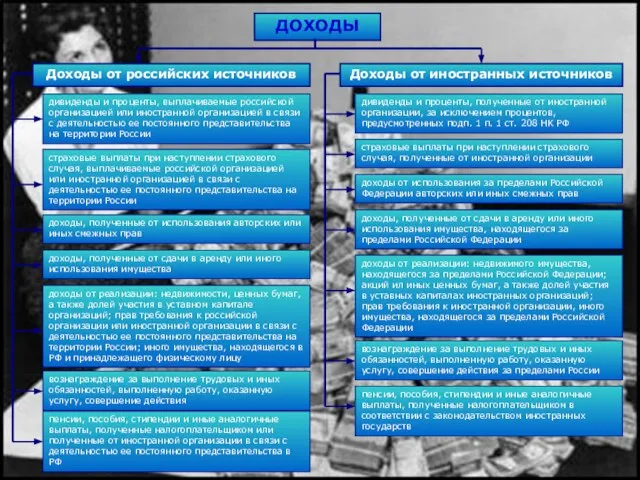

или иностранной организацией в связи с деятельностью ее постоянного представительства на территории России

страховые выплаты при наступлении страхового случая, выплачиваемые российской организацией или иностранной организацией в связи с деятельностью ее постоянного представительства на территории России

доходы, полученные от использования авторских или иных смежных прав

доходы, полученные от сдачи в аренду или иного использования имущества

доходы от реализации: недвижимости, ценных бумаг, а также долей участия в уставном капитале организаций; прав требования к российской организации или иностранной организации в связи с деятельностью ее постоянного представительства на территории России; иного имущества, находящегося в РФ и принадлежащего физическому лицу

вознаграждение за выполнение трудовых и иных обязанностей, выполненную работу, оказанную услугу, совершение действия

пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком или полученные от иностранной организации в связи с деятельностью ее постоянного представительства в РФ

дивиденды и проценты, полученные от иностранной организации, за исключением процентов, предусмотренных подп. 1 п. 1 ст. 208 НК РФ

страховые выплаты при наступлении страхового случая, полученные от иностранной организации

доходы от использования за пределами Российской Федерации авторских или иных смежных прав

доходы, полученные от сдачи в аренду или иного использования имущества, находящегося за пределами Российской Федерации

доходы от реализации: недвижимого имущества, находящегося за пределами Российской Федерации; акций ил иных ценных бумаг, а также долей участия в уставных капиталах иностранных организаций; прав требования к иностранной организации, иного имущества, находящегося за пределами Российской Федерации

вознаграждение за выполнение трудовых и иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами России

пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии с законодательством иностранных государств

IZ_T_1

IZ_T_1 М.Е.Салтыков-Щедрин. «Повесть о том, как один мужик двух генералов прокормил». Нравственные пороки общества»

М.Е.Салтыков-Щедрин. «Повесть о том, как один мужик двух генералов прокормил». Нравственные пороки общества» В гостях у При-, Пре-

В гостях у При-, Пре- Усадьба И. С. Тургенева в Буживале

Усадьба И. С. Тургенева в Буживале Структура содержания общего образования

Структура содержания общего образования День мира

День мира Университет будущего

Университет будущего “ДРУЗІ”

“ДРУЗІ” Творческая лаборатория слова.

Творческая лаборатория слова. Нормативные документы, регулирующие финансовый рынок в РФ

Нормативные документы, регулирующие финансовый рынок в РФ Использование нормативно-технических документов студентами в дипломных и магистерских работах

Использование нормативно-технических документов студентами в дипломных и магистерских работах Скорости в живой природе

Скорости в живой природе Доченька, поздравляем от всего сердца с двадцатилетием

Доченька, поздравляем от всего сердца с двадцатилетием Школа №12132

Школа №12132 Семейное хозяйство

Семейное хозяйство Опыт проведения куров повышения квалификации для инженеров-конструкторов(АСПО- SCAD 13 лет дружбы на рынке САПР) И.И.Рыбина (ЗАО «

Опыт проведения куров повышения квалификации для инженеров-конструкторов(АСПО- SCAD 13 лет дружбы на рынке САПР) И.И.Рыбина (ЗАО « Кутузов и Наполеон в романе Л.Н. Толстого «Война и мир»

Кутузов и Наполеон в романе Л.Н. Толстого «Война и мир» Футуризм в искусстве

Футуризм в искусстве Техническое регулирование в строительстве

Техническое регулирование в строительстве Скрипты для продажи EMS и первого класса. Почта России

Скрипты для продажи EMS и первого класса. Почта России Использование минуток здоровья в ДОУ

Использование минуток здоровья в ДОУ Особенности обучения ученика и студента

Особенности обучения ученика и студента Этнос и нация

Этнос и нация Елизаветинское барокко

Елизаветинское барокко Скоринг: как банки и МФО решают, давать ли вам кредит

Скоринг: как банки и МФО решают, давать ли вам кредит c710641808604d52a46259ae4ab8d849

c710641808604d52a46259ae4ab8d849 Презентация на тему Международные реки

Презентация на тему Международные реки  Публичный доклад о работе школы за 2008-2009 учебный год

Публичный доклад о работе школы за 2008-2009 учебный год