Содержание

- 2. Налог государство определяет как платеж, который вносится в бюджет в виде определенной денежной суммы как физическими,

- 3. Виды и примеры налогов и сборов Если делить налоги по месту их конкретизации, то можно выделить:

- 14. Задача 1. В 2021 году действуют следующие тарифы по страховым взносам: пенсионные отчисления с доходов меньше

- 16. Скачать презентацию

Слайд 2

Налог государство определяет как платеж, который вносится в бюджет в виде определенной

Налог государство определяет как платеж, который вносится в бюджет в виде определенной

денежной суммы как физическими, так и юридическими лицами. Особенности этого вида платежа:

безвозмездность – деньги платятся, не предполагая получения за них чего-либо взамен;

обязательность – у граждан нет выбора, совершать данный платеж или нет;

принудительность – сумма будет изъята в обязательном порядке, причем за несвоевременность предусмотрены санкции;

принадлежность определенному бюджету – изымаемые средства предназначаются на обеспечение нужд государства на уровне федеральной единицы, региона или местных властей;

вычисляемость – величина каждого платежа зависит от базы, которая берется за основу, и установленной процентной ставки.

Элементами налога являются:

законодательно определенная основа – база;

процентная ставка;

объект налогообложения;

период;

порядок и сроки взимания.

Сбор – это взнос, который производится в качестве оплаты за произведенные действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически, сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причем это закреплено в законодательстве, платить за них так или иначе приходится. Сумма сбора устанавливается фиксированно. Плательщик сбора собирается вступить в правовые отношения с государством, желая получить:

определенное право;

лицензию на ту или иную деятельность;

действие в правовом поле (например, регистрацию).

Элементами сбора считаются только плательщики и элементы обложения (в каждом конкретном случае свои).

безвозмездность – деньги платятся, не предполагая получения за них чего-либо взамен;

обязательность – у граждан нет выбора, совершать данный платеж или нет;

принудительность – сумма будет изъята в обязательном порядке, причем за несвоевременность предусмотрены санкции;

принадлежность определенному бюджету – изымаемые средства предназначаются на обеспечение нужд государства на уровне федеральной единицы, региона или местных властей;

вычисляемость – величина каждого платежа зависит от базы, которая берется за основу, и установленной процентной ставки.

Элементами налога являются:

законодательно определенная основа – база;

процентная ставка;

объект налогообложения;

период;

порядок и сроки взимания.

Сбор – это взнос, который производится в качестве оплаты за произведенные действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически, сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причем это закреплено в законодательстве, платить за них так или иначе приходится. Сумма сбора устанавливается фиксированно. Плательщик сбора собирается вступить в правовые отношения с государством, желая получить:

определенное право;

лицензию на ту или иную деятельность;

действие в правовом поле (например, регистрацию).

Элементами сбора считаются только плательщики и элементы обложения (в каждом конкретном случае свои).

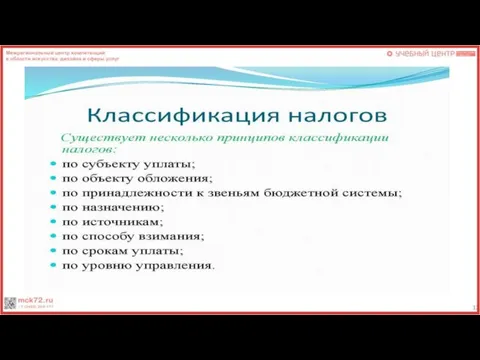

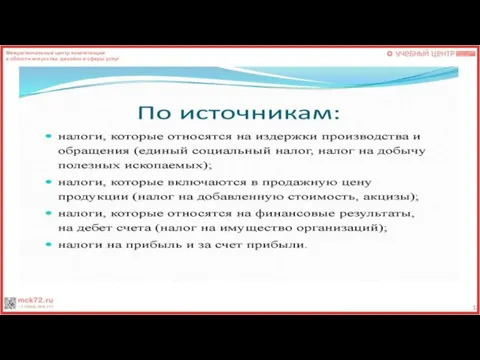

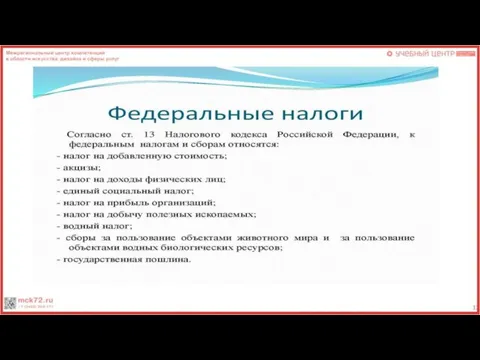

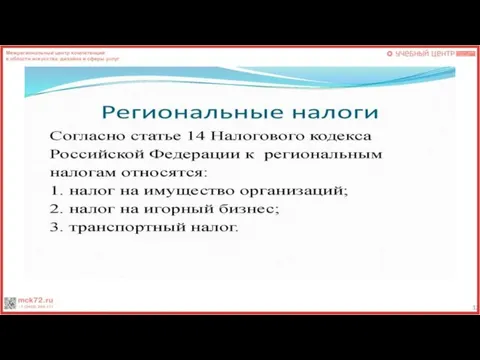

Слайд 3Виды и примеры налогов и сборов

Если делить налоги по месту их конкретизации, то

Виды и примеры налогов и сборов

Если делить налоги по месту их конкретизации, то

можно выделить:

федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д. региональные – налог на имущество фирм и т.д.;

местные – налог на имущество физлиц, на рекламу, земельный и др.

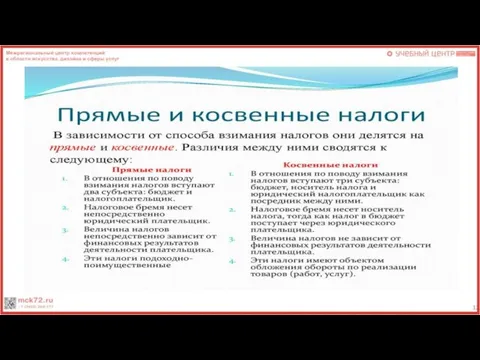

Беря во внимание способ взимания, разделяют:

прямые налоги – связанные с получением дохода и других выгод, в том числе предполагаемых;

косвенные – зависят от расходования тех или иных благ (налоги на расходы), связаны с реализацией товаров, услуг, работ, например, налог с продаж, сбор за недропользование и пр.

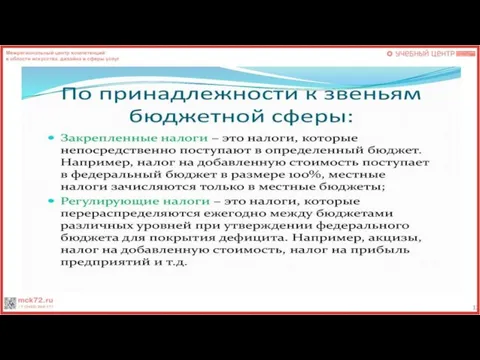

По принципу пополнения того или иного бюджета:

закрепленные (пополняющие только федеральный бюджет) – например, таможенные сборы;

регулирующие – распределяются между бюджетами разных уровней для недопущения дефицита.

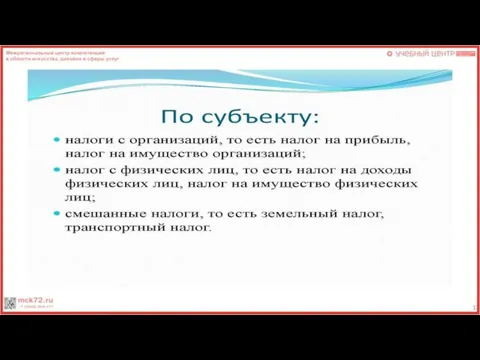

По субъекту платы:

запланирован для оплаты только физическими лицами;

платят исключительно организации (юридические лица);

предназначен одновременно для представителей обеих организационно-правовых форм.

федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д. региональные – налог на имущество фирм и т.д.;

местные – налог на имущество физлиц, на рекламу, земельный и др.

Беря во внимание способ взимания, разделяют:

прямые налоги – связанные с получением дохода и других выгод, в том числе предполагаемых;

косвенные – зависят от расходования тех или иных благ (налоги на расходы), связаны с реализацией товаров, услуг, работ, например, налог с продаж, сбор за недропользование и пр.

По принципу пополнения того или иного бюджета:

закрепленные (пополняющие только федеральный бюджет) – например, таможенные сборы;

регулирующие – распределяются между бюджетами разных уровней для недопущения дефицита.

По субъекту платы:

запланирован для оплаты только физическими лицами;

платят исключительно организации (юридические лица);

предназначен одновременно для представителей обеих организационно-правовых форм.

Слайд 14Задача 1. В 2021 году действуют следующие тарифы по страховым взносам:

пенсионные отчисления

Задача 1. В 2021 году действуют следующие тарифы по страховым взносам:

пенсионные отчисления

с доходов меньше 1 млн 150 тыс. руб. удерживаются в размере 22%; с доходов свыше указанной суммы — 10%. Взносы на медицинское страхование взимаются в размере 5,1%. Взносы на социальное страхование на случаи временной нетрудоспособности, материнства перечисляются с доходов менее 865 тыс. руб. в размере 2,9%; при превышении упомянутой суммы дохода ставка составляет 0%. Для временно находящихся в России иностранных граждан, не являющихся высококвалифицированными специалистами, применяется ставка 1,8%. Срок уплаты установлен не позднее 15 числа месяца, следующего за отчетным периодом. Также работодатели обязаны перечислять в ФСС «травматические» страховые взносы от несчастных случаев на производстве и профзаболеваний. Размер тарифа колеблется от 0,2% до 8,5%, зависит от наличия сотрудников-инвалидов, степени риска производственной деятельности. Отметим, что ИП в единственном лице не обязан уплачивать данный вид взносов, обязанность наступает при приеме на работу сотрудника. Расчет заработной платы и страховых взносов должен быть произведен отдельно по каждому работнику и по каждому виду взносов.

Задача 2. Работница организации Ковалева А. Н., до февраля 2021 года не состоящая в зарегистрированном браке (вдова), содержит 12-летнего ребенка. Ежемесячный доход сотрудницы за период с января по май 2021 года составлял 20 000 рублей. 17 февраля 2021 года был зарегистрирован повторный брак сотрудницы. Требуется рассчитать сумму налога на доходы физлица за указанный период.

Срок предоставления выполненной работа 20.11.2021 к 16.00

Задача 2. Работница организации Ковалева А. Н., до февраля 2021 года не состоящая в зарегистрированном браке (вдова), содержит 12-летнего ребенка. Ежемесячный доход сотрудницы за период с января по май 2021 года составлял 20 000 рублей. 17 февраля 2021 года был зарегистрирован повторный брак сотрудницы. Требуется рассчитать сумму налога на доходы физлица за указанный период.

Срок предоставления выполненной работа 20.11.2021 к 16.00

Домашнее задание:

- Предыдущая

Иван Андреевич КрыловСледующая -

о преходящем и вечном

Главные члены предложения

Главные члены предложения Презентация на тему Автостат

Презентация на тему Автостат  Целевые показатели при реализации мероприятий по формированию современных механизмов в дополнительном образовании детей

Целевые показатели при реализации мероприятий по формированию современных механизмов в дополнительном образовании детей Мастер-класс

Мастер-класс Экоклуб Друзей WWF и Природного парка Зона покоя Укок ИРБИЗЕК

Экоклуб Друзей WWF и Природного парка Зона покоя Укок ИРБИЗЕК ДЕТИ ВОЕННОЙ ПОРЫ

ДЕТИ ВОЕННОЙ ПОРЫ Класс Птицы

Класс Птицы ВКР: Реставрация секретера

ВКР: Реставрация секретера Древние Соборы

Древние Соборы Основания отказа в возбуждении уголовного дела. Подготовила: Студентка юридического факультета Учебной группы Ю-113б Кочеткова Е

Основания отказа в возбуждении уголовного дела. Подготовила: Студентка юридического факультета Учебной группы Ю-113б Кочеткова Е Натуральный каучук

Натуральный каучук Элементы ландшафтного дизайна

Элементы ландшафтного дизайна Введение

Введение Botanical Effects

Botanical Effects Радуга

Радуга Learn to read maps

Learn to read maps Диаграмма связей MindMap. Инфографика. Лекция 3

Диаграмма связей MindMap. Инфографика. Лекция 3 Prezentatsia_dlya_vvodnogo_uroka_v_10_klasse_Russkiy_yazyk_v_sovremennom_mire

Prezentatsia_dlya_vvodnogo_uroka_v_10_klasse_Russkiy_yazyk_v_sovremennom_mire Федеральный государственный образовательный стандарт начального общего образования по литературному чтению

Федеральный государственный образовательный стандарт начального общего образования по литературному чтению Еволюція BMW

Еволюція BMW Политические партии

Политические партии агро-туры

агро-туры Русский язык3 класс

Русский язык3 класс Деление с остатком Головкова Анастасия

Деление с остатком Головкова Анастасия Михайловская Елена Викторовна

Михайловская Елена Викторовна Москва – центр борьбы с ордынским владычеством

Москва – центр борьбы с ордынским владычеством Разновидности колон

Разновидности колон Восточный базар

Восточный базар