Содержание

- 2. Налоговая система — основанная на определенных принципах система урегулированных нормами права общественных отношений, складывающихся в связи

- 3. Виды налоговых систем: В шедулярной налоговой системе весь доход, получаемый налогоплательщиком, делится на части - шедулы.

- 4. Базисные модели НС: Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна.

- 5. Латиноамериканская модель рассчитана на сбор налогов в условиях инфляционной экономики. Косвенные налоги наиболее путно реагируют на

- 6. Функции налоговой системы Фискальная, суть которой состоит в пополнении доходов государства на различных уровнях, необходимых для

- 7. Принципы построения налоговой системы Обязательность. Этот принцип означает, что все налогоплательщики обязаны своевременно и полно уплатить

- 8. Пропорциональность. Предполагает установление ограничения (лимита) налогового бремени по отношению к валовому внутреннему продукту. Эластичность. Подразумевает быструю

- 9. Наличие собственной, независимой от других государств налоговой системы является одним из признаков суверенного государства.

- 10. По механизму формирования: Прямые налоги - налоги на доходы и имущество. Они взимаются с конкретного физического

- 11. Правительство Российской Федерации участвует в координации налоговой политики с Белоруссией, с другими государствами, входящими в Содружество

- 12. Законом "Об основах налоговой системы в Российской Федерации" введена трехуровневая система налогообложения предприятий, организаций и физических

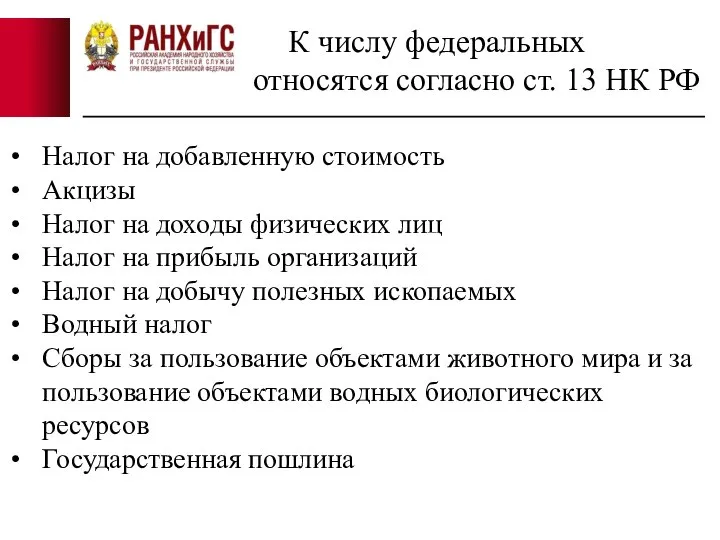

- 13. Первый уровень — это федеральные налоги России. Они действуют на территории всей страны и регулируются общероссийским

- 14. Налог на добавленную стоимость Акцизы Налог на доходы физических лиц Налог на прибыль организаций Налог на

- 15. Второй уровень — региональные налоги. Региональные налоги устанавливаются представительными органами субъектов Федерации, исходя из общероссийского законодательства.

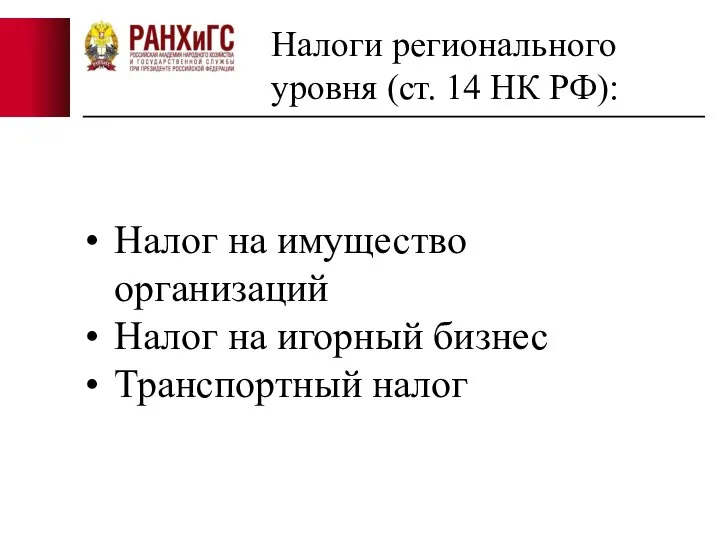

- 16. Налоги регионального уровня (ст. 14 НК РФ): Налог на имущество организаций Налог на игорный бизнес Транспортный

- 17. Третий уровень — местные налоги, то есть налоги городов, районов, поселков и т.д. В понятие "район"

- 18. Местные налоги ( ст. 15 НК РФ): Земельный налог Налог на имущество физических лиц Торговый сбор

- 19. Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на

- 21. Скачать презентацию

701661

701661 Только в боге мы находим силу побеждать (фотографии)

Только в боге мы находим силу побеждать (фотографии) Имена собственные (1 класс)

Имена собственные (1 класс) "Площади и объемы"

"Площади и объемы" Проектирование участка механической обработки по изготовлению детали Вал-шестерня одноступенчатого цилиндрического редуктора

Проектирование участка механической обработки по изготовлению детали Вал-шестерня одноступенчатого цилиндрического редуктора Мы показываем кукол, а куклы показывают нам мир.

Мы показываем кукол, а куклы показывают нам мир. Решение логической задачи с помощью кругов Эйлера

Решение логической задачи с помощью кругов Эйлера Тайны жизни растений

Тайны жизни растений Российско-французский форум «Государственно-частное партнерство в развитии региональной и муниципальной инфраструктуры»Модел

Российско-французский форум «Государственно-частное партнерство в развитии региональной и муниципальной инфраструктуры»Модел Рождество в США

Рождество в США ЯЗЫК БЛОК - СХЕМ

ЯЗЫК БЛОК - СХЕМ Курская битва

Курская битва Шаблон презентации

Шаблон презентации Усовершенствование сайта библиотеки и веб-интерфейса электронного каталога библиотеки вуза как путь навстречу пользователю

Усовершенствование сайта библиотеки и веб-интерфейса электронного каталога библиотеки вуза как путь навстречу пользователю Добро пожаловать в Третьяковскую галерею

Добро пожаловать в Третьяковскую галерею Фестиваль ледоколов 2019

Фестиваль ледоколов 2019 Привитие навыков здорового образа жизни у школьников

Привитие навыков здорового образа жизни у школьников Признание самовольной постройки законной

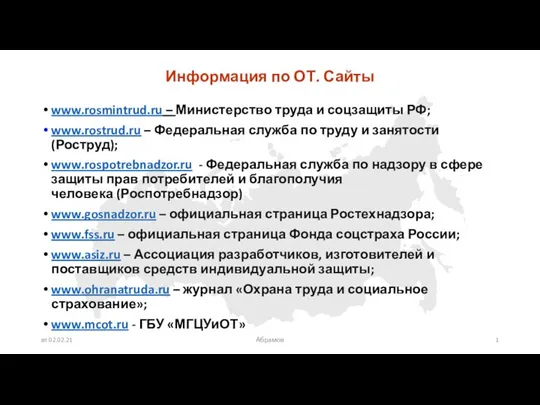

Признание самовольной постройки законной Правовые основы охраны труда

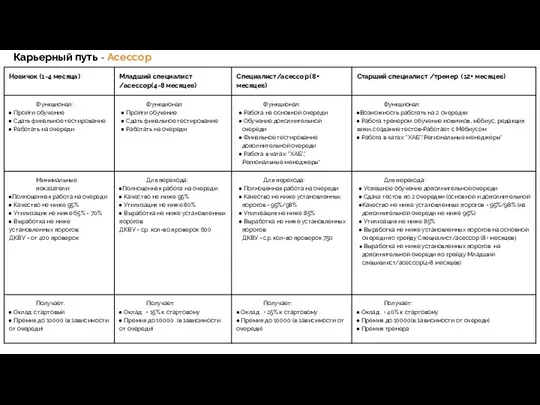

Правовые основы охраны труда Карьерный путь - Асессор Новичок (1-4 месяца)

Карьерный путь - Асессор Новичок (1-4 месяца) МОУ «Репяховская ООШ»

МОУ «Репяховская ООШ» БРЕЙН - РИНГ

БРЕЙН - РИНГ Присоединение Бурятии к России. 17 век.

Присоединение Бурятии к России. 17 век. Прыжки в высоту. Упражнения с набивными мячами. 5 класс

Прыжки в высоту. Упражнения с набивными мячами. 5 класс Архитектурные памятники Дзержинщины

Архитектурные памятники Дзержинщины Основы Конституционного строя РФ

Основы Конституционного строя РФ Договор возмездного оказания услуг Подготовил студент 4 курса ФТД, ДС-04, Шарипов Ш.Д.

Договор возмездного оказания услуг Подготовил студент 4 курса ФТД, ДС-04, Шарипов Ш.Д. Имате вебсајт и што да правите со него?

Имате вебсајт и што да правите со него?