Слайд 2Определение

Налоговое планирование - это активные и целенаправленные законные действия организации с целью уменьшения

налоговых платежей (налогов, сборов, пошлин и других обязательных платежей).

Слайд 3Цели налогового планирования

Основные цели налогового планирования заключаются в следующем:

оптимизация налоговых платежей;

сокращение налоговых

потерь по конкретному налогу или по группе налогов.

Слайд 4Стратегическое

налоговое планирование

Стратегическое налоговое планирование в реальной практике хозяйствующих субъектов может выглядеть следующим образом:

обязательный

обзор проектов нормативных правовых актов и прогноз возможного развития событий;

обзор и прогноз обычаев делового оборота и судебной практики;

составление прогнозов налоговых обязательств фирмы;

нужно продумать варианты схем управления финансовыми, документарными, информационными и товарными потоками;

составление сетевого графика соответствия исполнения налоговых и финансовых обязательств организации;

обязательная оценка риска различных инструментов, проработка вариантов возможных причин резких отклонений от расчетных показателей деятельности организации;

составление прогноза эффективности применяемых инструментов налоговой оптимизации.

Слайд 5Текущее налоговое планирование

Текущее налоговое планирование может включать в себя следующие мероприятия:

еженедельный мониторинг нормативных

правовых актов;

составление прогнозов налоговых обязательств организации и последствий планируемых сделок;

составление графика соответствия исполнения налоговых обязательств и изменения активов фирмы;

прогноз и исследование возможных причин резких отклонений от среднестатистических показателей деятельности организации и налоговых последствий инноваций или проводимой сделки.

Слайд 6Этапы налогового планирования

Основными этапами налогового планирования являются:

выявление налоговых рисков;

анализ налоговых проблем и

постановка задачи для разработки налоговой схемы;

выбор основных инструментов для осуществления налогового планирования;

разработка налоговой схемы;

осуществление деятельности в соответствии с разработанной налоговой схемой.

Слайд 7Выявление налоговых рисков

Под рисками налоговой оптимизации понимаются возможности понести финансовые потери, связанные

с проведением налогового планирования.

Общие риски минимизации налогов можно оценить как совокупность возможных прямых потерь (убытков) налогоплательщика при налоговом контроле, включая взыскание недоимок и штрафов, а также возможные предстоящие расходы на урегулирование негативной ситуации

Слайд 8К налоговым рискам относятся:

риски контроля со стороны налоговых органов;

риски увеличения сумм налогов;

риски

привлечения к уголовной ответственности за применение незаконных схем оптимизации.

Слайд 9В процессе оптимизации налоговых платежей следует придерживаться следующих принципов:

принцип разумности и экономической

обоснованности. Выгода, получаемая от налоговой оптимизации, должна значительно превосходить затраты, которые необходимо осуществить для реализации данного решения;

принцип комплексного расчета экономии и потерь. Перед тем, как внедрить схему оптимизации налогов, необходимо сравнить потенциальную экономию и возможные расходы;

принцип документального оформления операций. Все хозяйственные операции налогоплательщика должны быть тщательно документированы. Это пригодится при проведении налоговой проверки и в качестве доказательств в суде;

принцип конфиденциальности

Слайд 10Анализ налоговых проблем и постановка задачи для разработки налоговой схемы

На этом этапе

налогового планирования проводится анализ существующих налоговых проблем организации и ставится задача, для решения которой выбираются необходимые инструменты и вырабатываются схемы налогового планирования.

Налоговый анализ включает, например:

выявление особенностей финансово-хозяйственной деятельности организации;

перечень налогов, ставки налогов и суммы налогов, которые необходимо перечислять в бюджет;

анализ заключенных договоров с контрагентами.

Слайд 11Выбор основных инструментов для осуществления налогового планирования

Действующее налоговое законодательство позволяет использовать инструменты

налогового планирования.

В качестве основных инструментов налогового планирования можно выделить следующие инструменты:

Применение налоговых льгот, предусмотренных налоговым законодательством

Оптимизация налоговых последствий при использовании различных форм договоров с контрагентами

Оптимизация цены сделок

Применение отдельных элементов налогообложения

Использование специальных налоговых режимов, предусмотренных НК РФ, и особых систем налогообложения (например, организация может использовать упрощенную систему налогообложения)

Применение льгот согласно соглашениям об избежании двойного налогообложения

Использование определенных элементов бухгалтерского учета в целях налогообложения, формирование учетной политики в целях налогообложения

Слайд 12Разработка налоговой схемы

При осуществлении налогового планирования вырабатывается схема, в соответствии с которой

предприятие планирует осуществлять свою деятельность.

При этом организация должна верно применить выбранные инструменты налогового планирования для реализации задачи налогового планирования эффективным и оптимальным образом.

При осуществлении налогового планирования следует учитывать возможные изменения налогового законодательства, которые могут быть связаны с установлением новых форм и режимов налогообложения, изменением налоговых ставок, отменой налоговых льгот или вводом новых налоговых льгот.

Поэтому в некоторых случаях надо внести необходимые изменения в учетную политику организации для целей налогообложения.

Бизнеc-план

Бизнеc-план Преобразования в области культуры и быта

Преобразования в области культуры и быта Королевская библиотека Дании

Королевская библиотека Дании КАК МЫ ИЗУЧАЛИ ИСТОРИЮ ГОРОДА ПЕТРОЗАВОДСКА

КАК МЫ ИЗУЧАЛИ ИСТОРИЮ ГОРОДА ПЕТРОЗАВОДСКА Древнегреческие мифы

Древнегреческие мифы Процессор, системная плата 10 класс

Процессор, системная плата 10 класс Жизнь дана на добрые дела

Жизнь дана на добрые дела Совместные звуковые эффекты – достаточно щелкнуть на картинку

Совместные звуковые эффекты – достаточно щелкнуть на картинку Большие достопримечательности маленькой Зари. Кроссворд

Большие достопримечательности маленькой Зари. Кроссворд Week 2 Lecture

Week 2 Lecture Выставка детского рисунка, посвященного 75-летию Великой Отечественной войне

Выставка детского рисунка, посвященного 75-летию Великой Отечественной войне Автоматическое построениетерминологической базы знаний

Автоматическое построениетерминологической базы знаний Возрастная психология

Возрастная психология 20140329_prirodnye_unikumy_urala_0

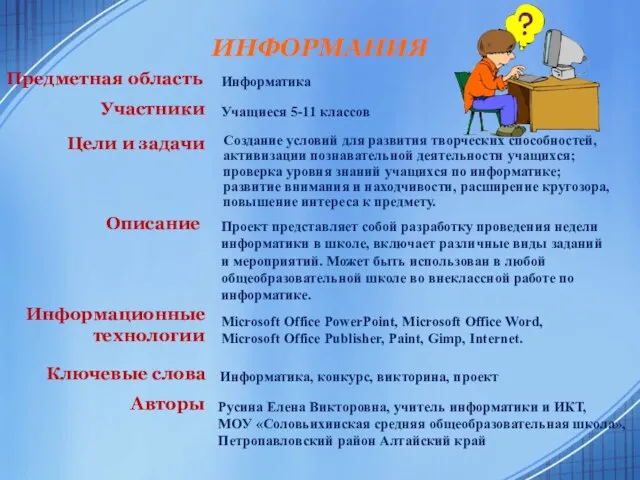

20140329_prirodnye_unikumy_urala_0 ИНФОРМАНИЯ

ИНФОРМАНИЯ №4 соц.нормы

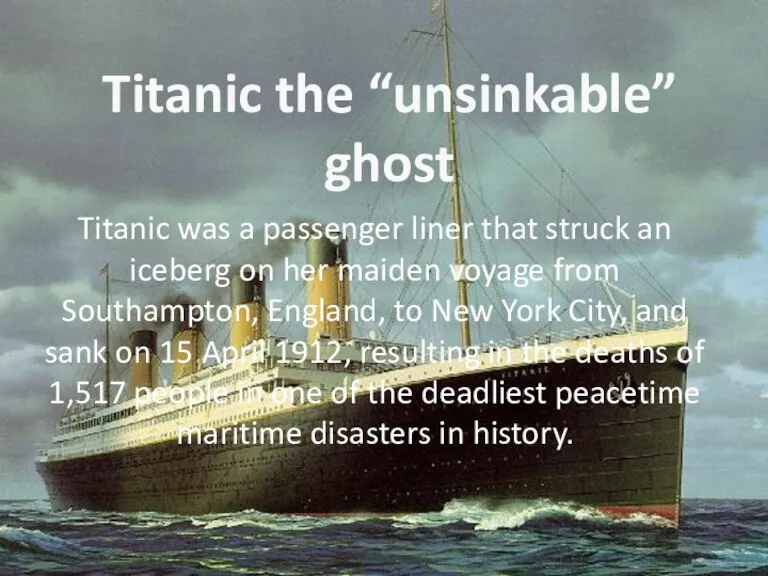

№4 соц.нормы Titanik the 'Unsinkable' Ghost

Titanik the 'Unsinkable' Ghost Защита прав и достоинств подростка

Защита прав и достоинств подростка Металлы и неметаллы

Металлы и неметаллы Анализ минеральной воды

Анализ минеральной воды Руководство, власть, лидерство

Руководство, власть, лидерство Программа информатизации МБОУ Баскаковская средняя малокомплектная школа 2012 год.

Программа информатизации МБОУ Баскаковская средняя малокомплектная школа 2012 год. Банк Открытие

Банк Открытие Время не властно!

Время не властно! Форма государства Республики Мадагаскар

Форма государства Республики Мадагаскар Пэчворк

Пэчворк Презентация на тему Внешняя политика Николая І в 1826-49 гг.

Презентация на тему Внешняя политика Николая І в 1826-49 гг.  3 октября – день рождения С.А. Есенина (1895-1925)

3 октября – день рождения С.А. Есенина (1895-1925)