Содержание

- 2. Налогоплательщики Физические лица: резиденты(общемировой доход)*; нерезиденты (доходы от источников в РФ). * Резидент(в целях НДФЛ) –

- 3. Объект налогообложения Доход: Общемировой - для резидентов От источников в РФ - для нерезидентов

- 4. Налоговая база Все доходы: в денежной форме; в натуральной форме; материальная выгода.

- 5. Налоговый период Календарный год Отчетный период Календарный год

- 6. Доходы не подлежащие налогообложению ст. 217 НК РФ Пособия (по безработице, по беременности и родам), пенсии,

- 7. Налоговые вычеты Стандартные Социальные Имущественные Профессиональные Инвестиционный

- 8. Налоговые ставки 13% 15% 30% 35%

- 9. Налоговая ставка в 13% Все доходы резидентов (за некоторым исключением); Доходы нерезидентов от трудовой деятельности (высококвалифицированный

- 10. Налоговая ставка в 15% Дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами

- 11. Налоговая ставка в 30% Все прочие доходы физических лиц, не являющихся налоговыми резидентами РФ

- 12. Налоговая ставка в 35% стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других

- 13. Стандартные налоговые вычеты Чернобыль; Ядерное оружие; Инвалиды ; ВОВ; Лица, отдавшие костный мозг для спасения жизни

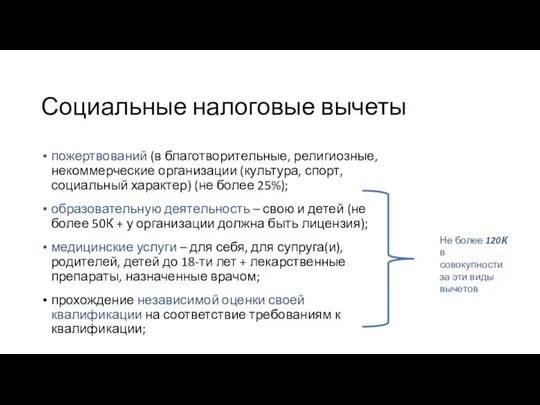

- 14. Социальные налоговые вычеты пожертвований (в благотворительные, религиозные, некоммерческие организации (культура, спорт, социальный характер) (не более 25%);

- 15. Имущественные налоговые вычеты При покупке (можно вернуть НДФЛ в размере 13% от стоимости жилья): на приобретение

- 16. Имущественные налоговые вычеты При продаже (если находилось в собственности менее 3-х (5-ти) лет (налоговая база –

- 18. Скачать презентацию

Песочная терапия и её возможности в логопедической практике (часть 2)

Песочная терапия и её возможности в логопедической практике (часть 2) О КОНЦЕПЦИИ РАЗВИТИЯ ТЕЛЕМЕДИЦИНЫ В НЕНЕЦКОМ АВТОНОМНОМ ОКРУГЕ

О КОНЦЕПЦИИ РАЗВИТИЯ ТЕЛЕМЕДИЦИНЫ В НЕНЕЦКОМ АВТОНОМНОМ ОКРУГЕ Система BTA Online

Система BTA Online Мифы и Легенды древних славян

Мифы и Легенды древних славян Программа «Участник молодежного научно-инновационного конкурса» («У.М.Н.И.К.») в рамках Фонда содействия развитию малых форм предп

Программа «Участник молодежного научно-инновационного конкурса» («У.М.Н.И.К.») в рамках Фонда содействия развитию малых форм предп Тема 7. Совершенная конкуренция

Тема 7. Совершенная конкуренция Основы построения телекоммуникационных систем и сетей Лекция №9 «Пропускная способность» профессор Соколов Н.А.

Основы построения телекоммуникационных систем и сетей Лекция №9 «Пропускная способность» профессор Соколов Н.А. Рембрандт. Возвращение в бессмертие

Рембрандт. Возвращение в бессмертие С.В.Михалков «В снегу стояла елочка»

С.В.Михалков «В снегу стояла елочка» Materiale de constructii. Amestecuri uscate

Materiale de constructii. Amestecuri uscate Интернет в пространстве женщины

Интернет в пространстве женщины Налоги (вопросы кодификатора ЕГЭ)

Налоги (вопросы кодификатора ЕГЭ) Гуру в области качества

Гуру в области качества Circus Restaurant

Circus Restaurant Classical Music

Classical Music  Животные родного края. Рыбы водоемов

Животные родного края. Рыбы водоемов Bad habits

Bad habits Развитие субъектной позиции учащихся на основе системы традиционных Российских ценностей

Развитие субъектной позиции учащихся на основе системы традиционных Российских ценностей Транспортная работа цикла перевозок

Транспортная работа цикла перевозок Презентация к занятию _Разговоры о важном_ на тему _Отчество-от слова _отец_ для СПО

Презентация к занятию _Разговоры о важном_ на тему _Отчество-от слова _отец_ для СПО Алекситимия

Алекситимия Урок-викторина «Дорожная азбука» для учащихся 3 класса

Урок-викторина «Дорожная азбука» для учащихся 3 класса II летний фестиваль ГТО всероссийского физкультурно-спортивного комплекса Готов ктруду и обороне среди обучающихся

II летний фестиваль ГТО всероссийского физкультурно-спортивного комплекса Готов ктруду и обороне среди обучающихся Варфоломеевская ночь

Варфоломеевская ночь Презентация на тему Неклеточные формы жизни

Презентация на тему Неклеточные формы жизни Основные положения ФЗ-217

Основные положения ФЗ-217 Математика и русский язык: сотрудничество или конфликт?

Математика и русский язык: сотрудничество или конфликт? Маркетинг-план LifeClub

Маркетинг-план LifeClub