и КПГ

Источник: Государственная программа РФ "Развитие энергетики"

Стимулирование переоборудования ТС на ГМТ – предоставление субсидий на переоборудование ТС в 28 регионах в размере от 27 тыс. руб. для легковых автомобилей с максимально разрешенной массой до 1800 кг до 200 тыс. руб. для тяжелого грузового транспорта. Для физических лиц и субъектов МСБ в ряде регионов максимальный размер субсидии увеличен в полтора раза, что позволяет покрыть до ~40-50% затрат на переоборудование. В ряде регионов также применяется сниженная ставка транспортного налога.

Стимулирование продаж новой техники на ГМТ: Предоставление субсидий производителям техники на ГМТ (для грузовых автомобилей на КПГ от 115 до 750 тыс. руб., на СПГ – от 300 тыс. до 2,5 млн. руб.)

Поддержка развития сети газозаправочных станций: для предпринимателей, реализующих проекты по строительству КриоАЗС и АГНКС, действует программа поддержки, предполагающая возмещающие субсидии в размере до 40 млн. руб. при соответствии объекта установленным параметрам.

По данным Центрального диспетчерского управления

топливно-энергетического комплекса

Европейские города Средневековья. 4 класс

Европейские города Средневековья. 4 класс Zoya Kosmodemyanskaya is a real hero

Zoya Kosmodemyanskaya is a real hero Юные исследователи

Юные исследователи Твои любимые блюда

Твои любимые блюда Инженер-Криогенник. Мой Выбор Профессии

Инженер-Криогенник. Мой Выбор Профессии Информация о компании ФБК

Информация о компании ФБК Жанры ИЗО

Жанры ИЗО Аборты. О вреде абортов

Аборты. О вреде абортов Встраиваемые холодильникиНовинки 2006

Встраиваемые холодильникиНовинки 2006 Идеологическая идентичность как фактор электорального успеха оппозиционных парламентских партий

Идеологическая идентичность как фактор электорального успеха оппозиционных парламентских партий Прохождение практики в ООО ЛениногорскРемСервис

Прохождение практики в ООО ЛениногорскРемСервис Оздоровительные технологии в МОУ СОШ № 90 «Крепыш»

Оздоровительные технологии в МОУ СОШ № 90 «Крепыш» Использование Flash- моделей при обучении биологии

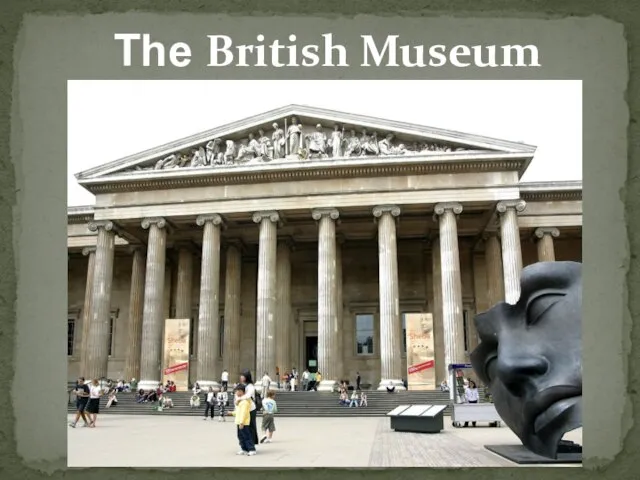

Использование Flash- моделей при обучении биологии The British Museum

The British Museum остров дружбы родит.собрание

остров дружбы родит.собрание Развитие потенциала личности

Развитие потенциала личности Интересное в мире искусства

Интересное в мире искусства Беспроводная передача энергии

Беспроводная передача энергии Предложение

Предложение Отделочные швы. Рельефные швы

Отделочные швы. Рельефные швы Презентация на тему Тип Членистоногие

Презентация на тему Тип Членистоногие  Инвестиционная привлекательность

Инвестиционная привлекательность Технология оценивания учебных успехов Разработка Образовательной системы «Школа 2100» и РАО

Технология оценивания учебных успехов Разработка Образовательной системы «Школа 2100» и РАО Ребята, отгадайте ключевое слово урока С ее появлением математика перешагнула из алгебры в математический анализ; 2) Ньютон назвал

Ребята, отгадайте ключевое слово урока С ее появлением математика перешагнула из алгебры в математический анализ; 2) Ньютон назвал  Александр Сергеевич Грибоедов

Александр Сергеевич Грибоедов 제3과. 읽고 말하기

제3과. 읽고 말하기 Диагностика электоральной ситуации перед выборами в Государственную Думу РФПо заказу РЦОИТ при ЦИК РФ

Диагностика электоральной ситуации перед выборами в Государственную Думу РФПо заказу РЦОИТ при ЦИК РФ Нефть. Как образуется нефть. Добыча нефти

Нефть. Как образуется нефть. Добыча нефти