Содержание

- 2. Абсолютные Относительные Показатели, определяющие эффективность управления предприятием

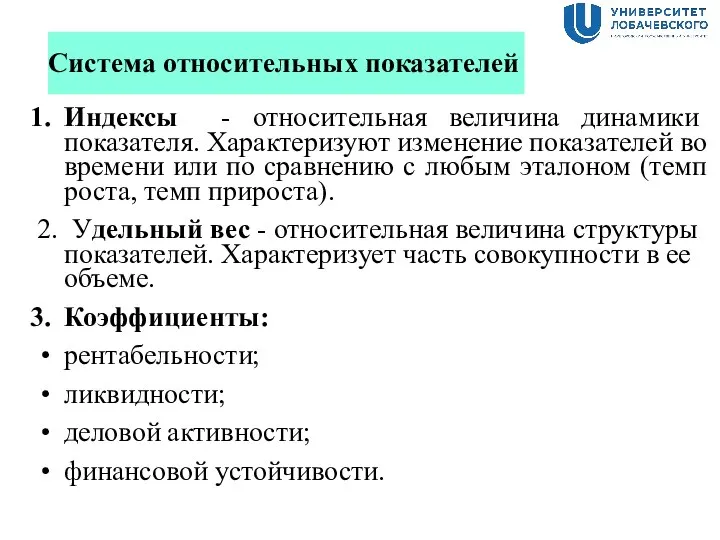

- 3. Система относительных показателей Индексы - относительная величина динамики показателя. Характеризуют изменение показателей во времени или по

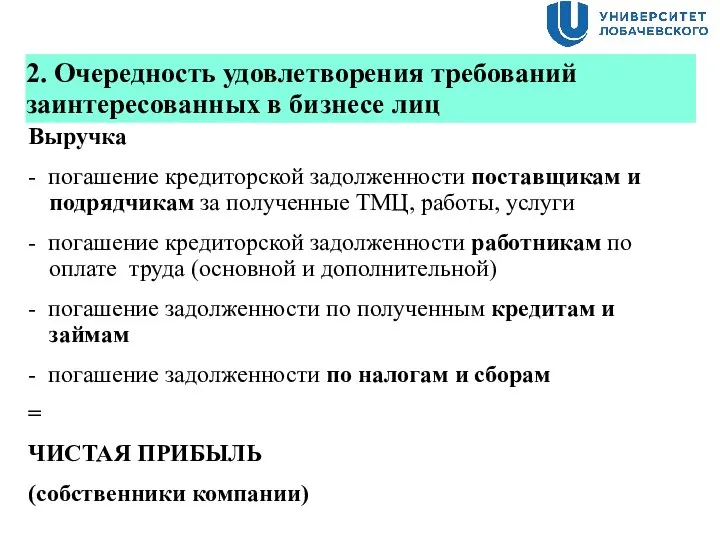

- 4. 2. Очередность удовлетворения требований заинтересованных в бизнесе лиц Выручка - погашение кредиторской задолженности поставщикам и подрядчикам

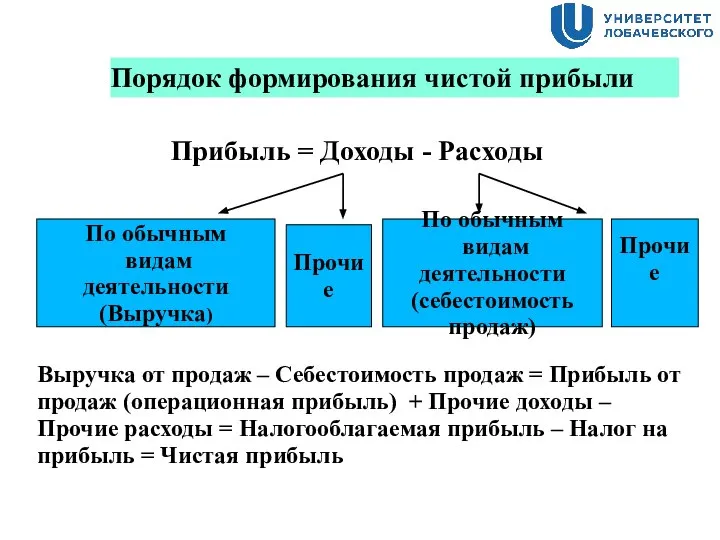

- 5. Порядок формирования чистой прибыли Прибыль = Доходы - Расходы По обычным видам деятельности (Выручка) Прочие По

- 6. Распределение чистой прибыли Чистая прибыль Распределяемая прибыль Уменьшает стоимость компании Нераспределенная прибыль (капитализированная, реинвестированная) Увеличивает стоимость

- 7. Понятие оценки Оценка стоимости бизнеса – определение в денежном выражении стоимости бизнеса, с учетом потенциального и

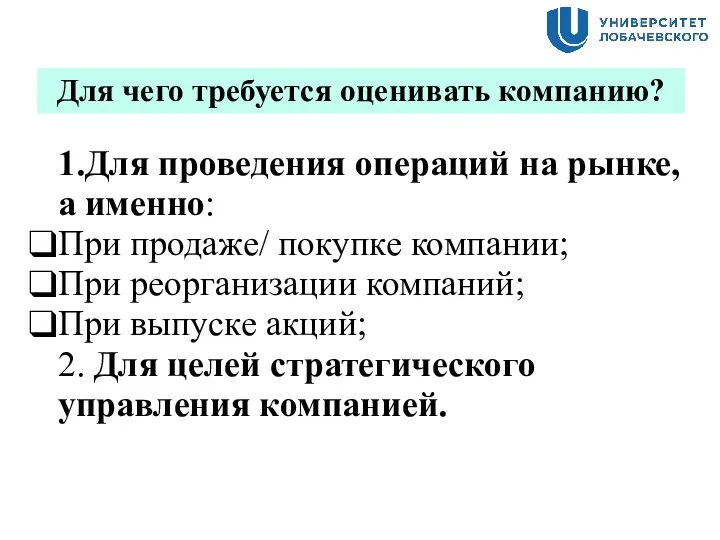

- 8. Для чего требуется оценивать компанию? 1.Для проведения операций на рынке, а именно: При продаже/ покупке компании;

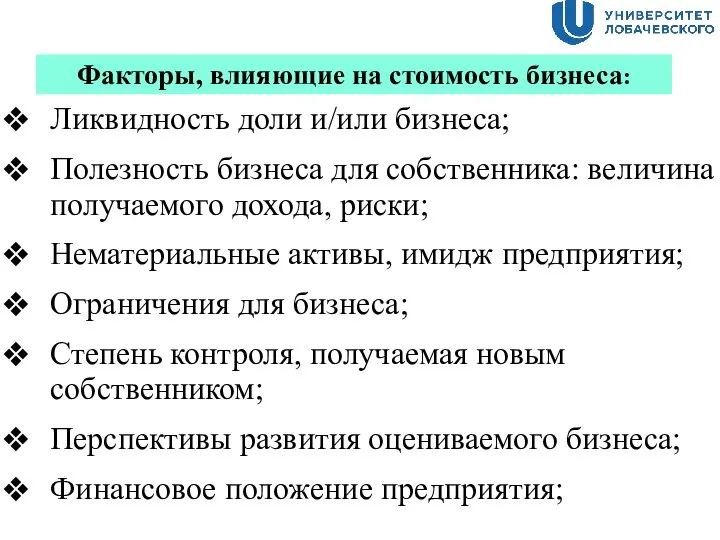

- 9. Факторы, влияющие на стоимость бизнеса: Ликвидность доли и/или бизнеса; Полезность бизнеса для собственника: величина получаемого дохода,

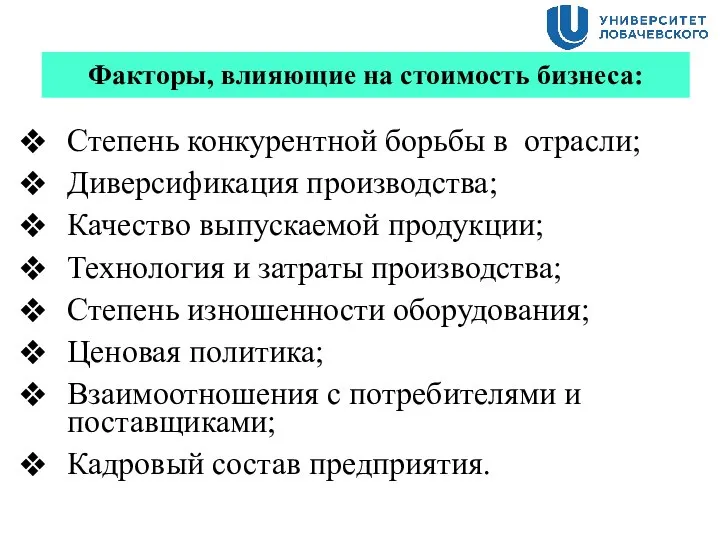

- 10. Степень конкурентной борьбы в отрасли; Диверсификация производства; Качество выпускаемой продукции; Технология и затраты производства; Степень изношенности

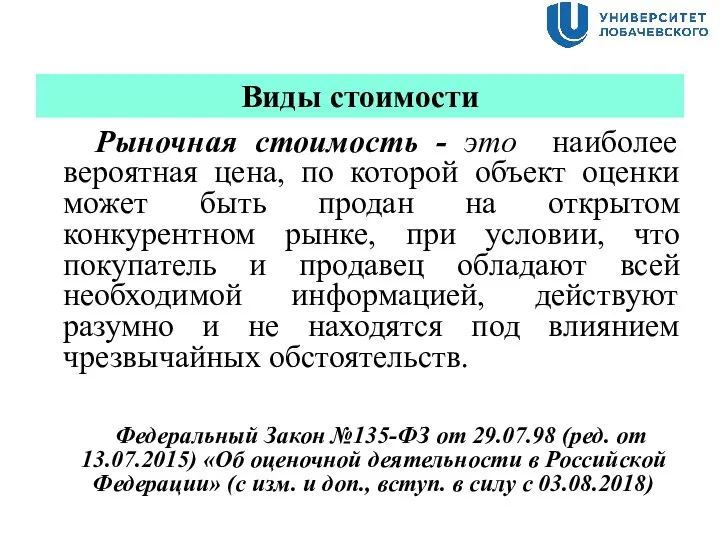

- 11. Виды стоимости Рыночная стоимость - это наиболее вероятная цена, по которой объект оценки может быть продан

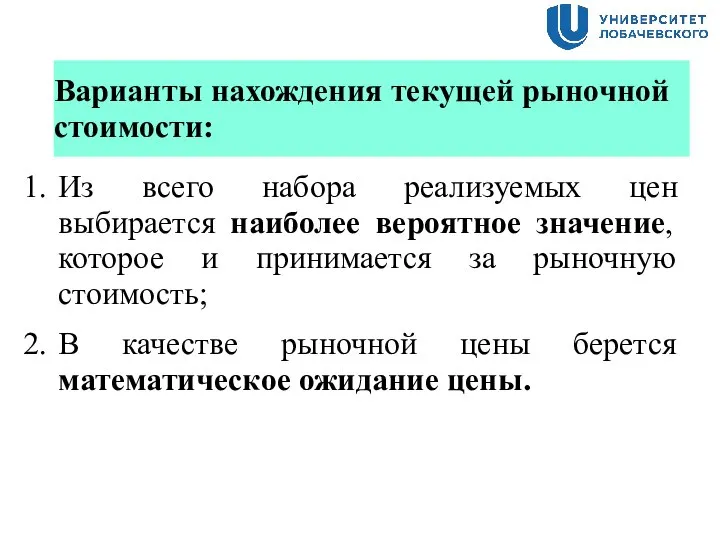

- 12. Варианты нахождения текущей рыночной стоимости: Из всего набора реализуемых цен выбирается наиболее вероятное значение, которое и

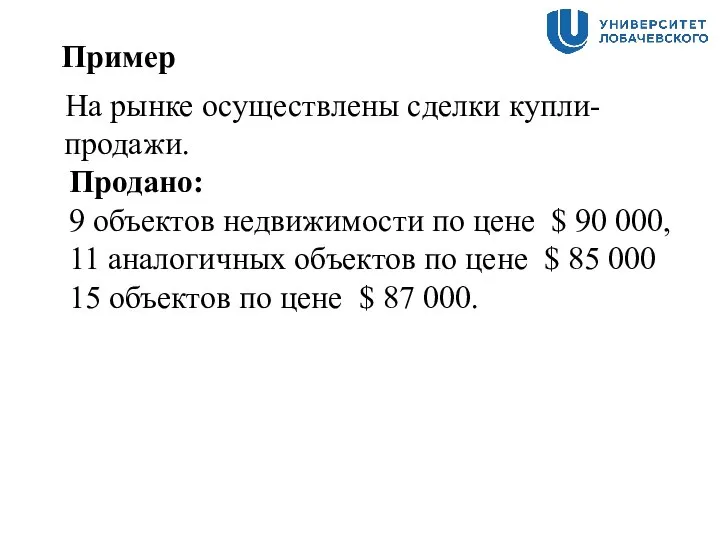

- 13. Пример На рынке осуществлены сделки купли-продажи. Продано: 9 объектов недвижимости по цене $ 90 000, 11

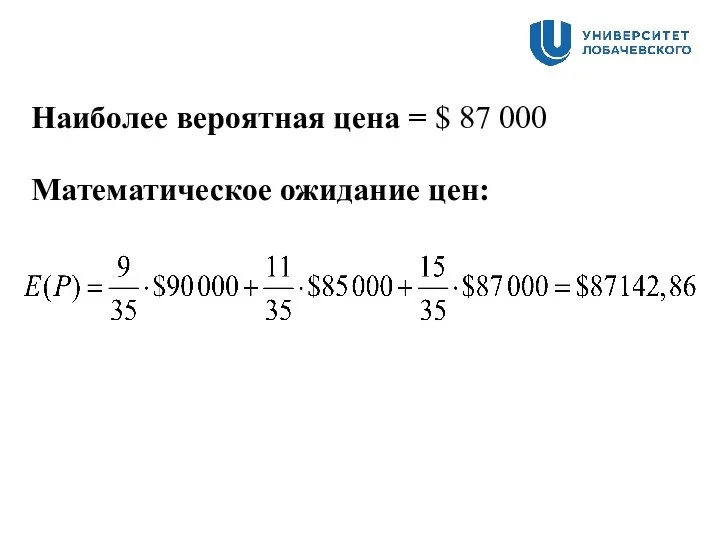

- 14. Наиболее вероятная цена = $ 87 000 Математическое ожидание цен:

- 15. Инвестиционная стоимость Инвестиционная стоимость – это оценка стоимости бизнеса, получаемая в расчете на запросы конкретного инвестора.

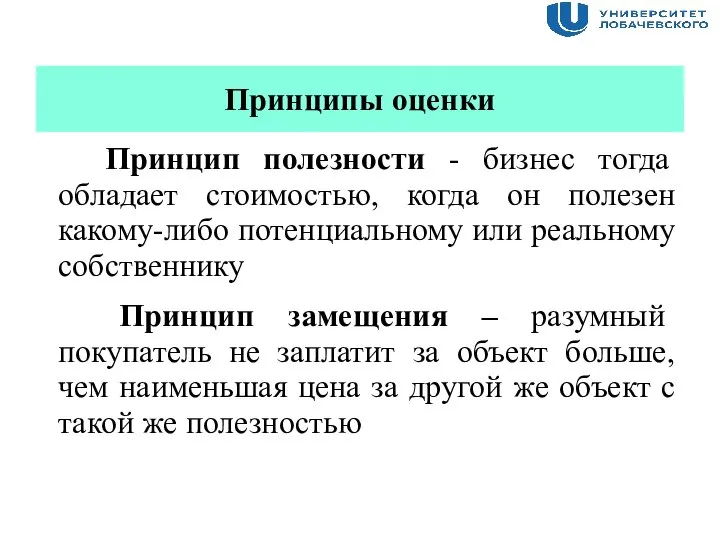

- 16. Принципы оценки Принцип полезности - бизнес тогда обладает стоимостью, когда он полезен какому-либо потенциальному или реальному

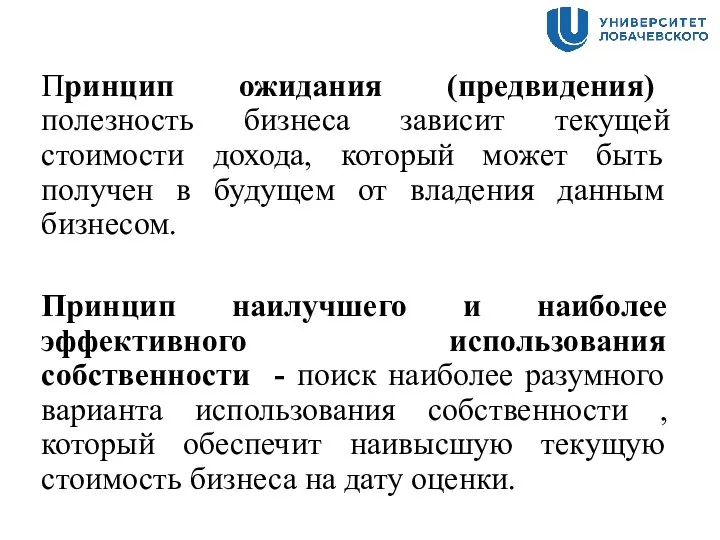

- 17. Принцип ожидания (предвидения) полезность бизнеса зависит текущей стоимости дохода, который может быть получен в будущем от

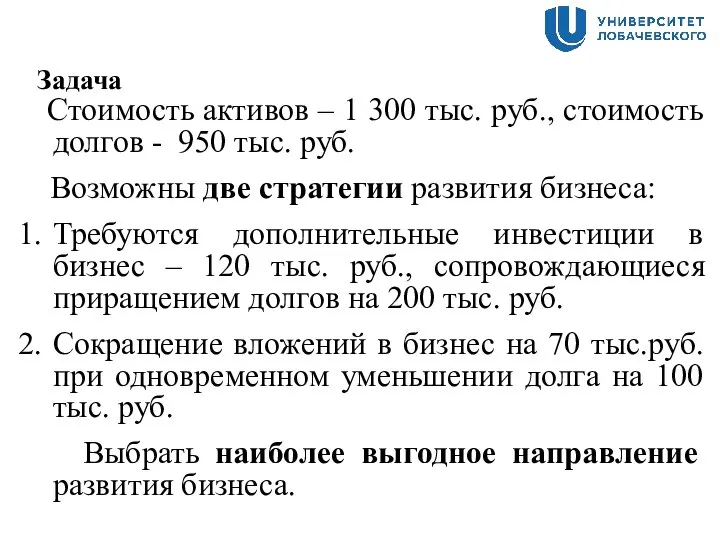

- 18. Задача Стоимость активов – 1 300 тыс. руб., стоимость долгов - 950 тыс. руб. Возможны две

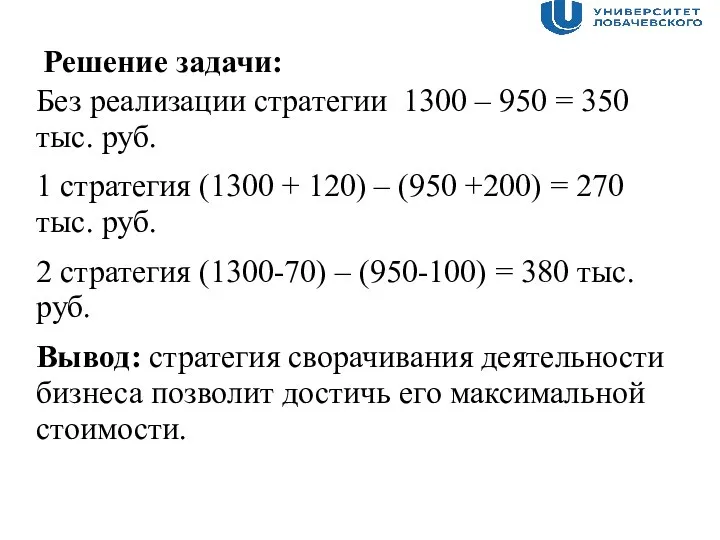

- 19. Решение задачи: Без реализации стратегии 1300 – 950 = 350 тыс. руб. 1 стратегия (1300 +

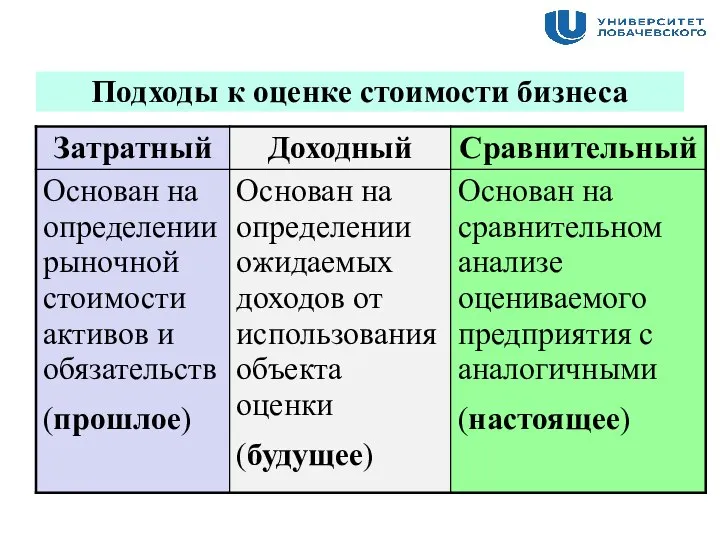

- 20. Подходы к оценке стоимости бизнеса

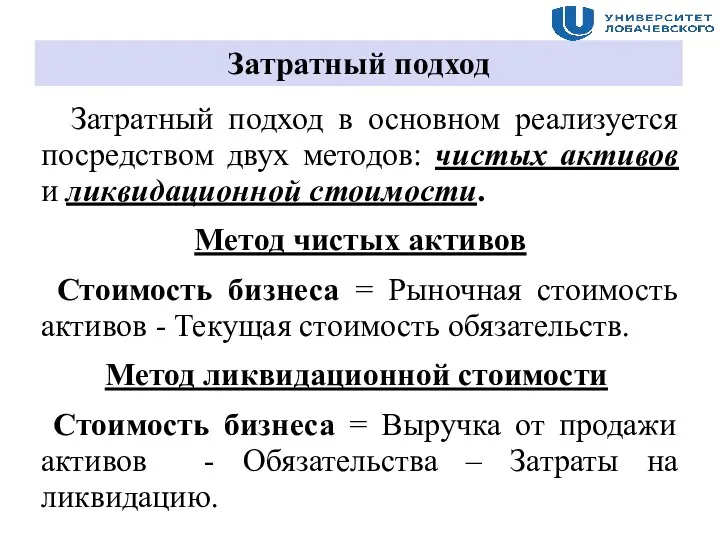

- 21. Затратный подход Затратный подход в основном реализуется посредством двух методов: чистых активов и ликвидационной стоимости. Метод

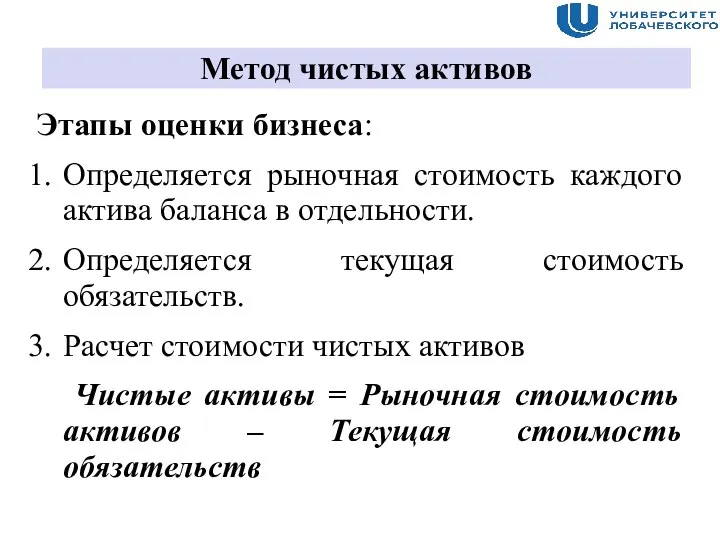

- 22. Этапы оценки бизнеса: Определяется рыночная стоимость каждого актива баланса в отдельности. Определяется текущая стоимость обязательств. Расчет

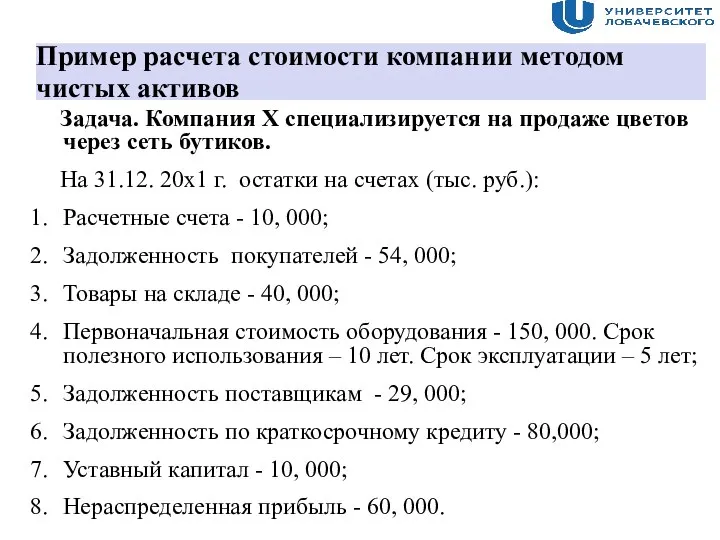

- 23. Пример расчета стоимости компании методом чистых активов Задача. Компания Х специализируется на продаже цветов через сеть

- 24. Бухгалтерский баланс, тыс. руб. на 31.12.20х1 г.

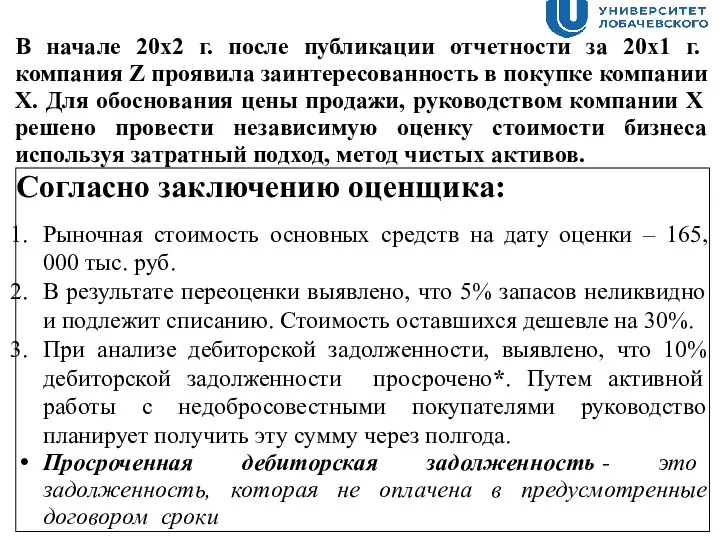

- 25. Согласно заключению оценщика: Рыночная стоимость основных средств на дату оценки – 165, 000 тыс. руб. В

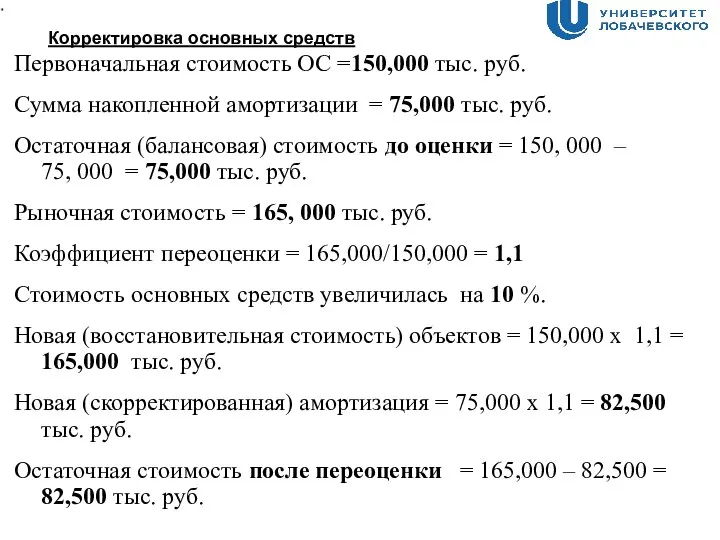

- 26. Корректировка основных средств Первоначальная стоимость ОС =150,000 тыс. руб. Сумма накопленной амортизации = 75,000 тыс. руб.

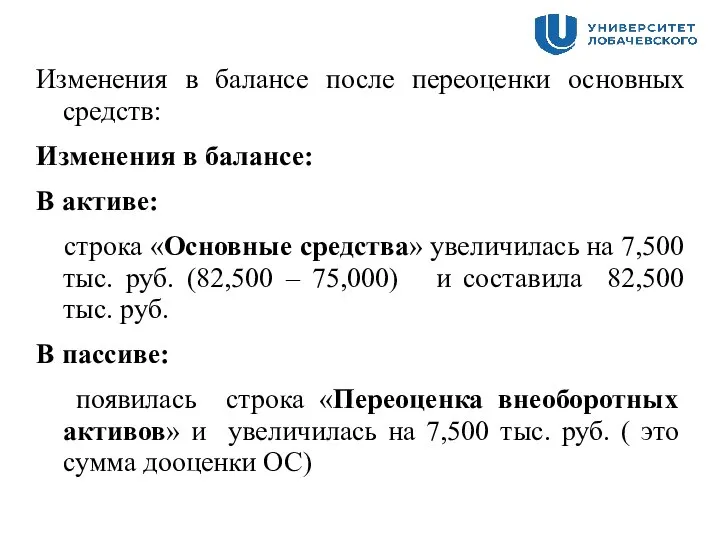

- 27. Изменения в балансе после переоценки основных средств: Изменения в балансе: В активе: строка «Основные средства» увеличилась

- 28. 2. Корректировка запасов Балансовая стоимость запасов = 40,000 тыс. руб. Стоимость неликвидных запасов = 40,000 х

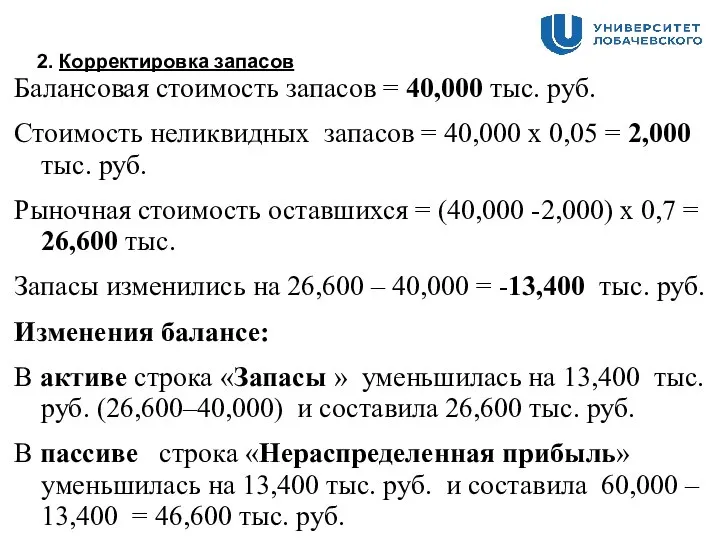

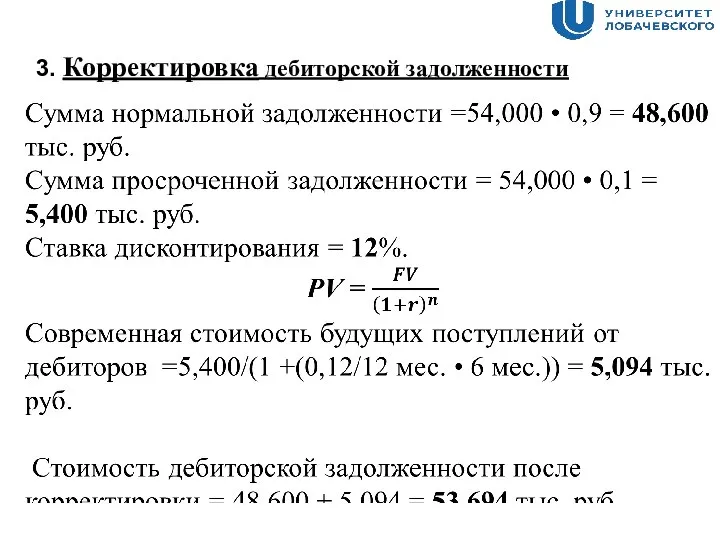

- 29. 3. Корректировка дебиторской задолженности

- 30. Изменения в балансе: В активе строка «Дебиторская задолженность» уменьшилась на 53,694 - 54,000 = - 0,306

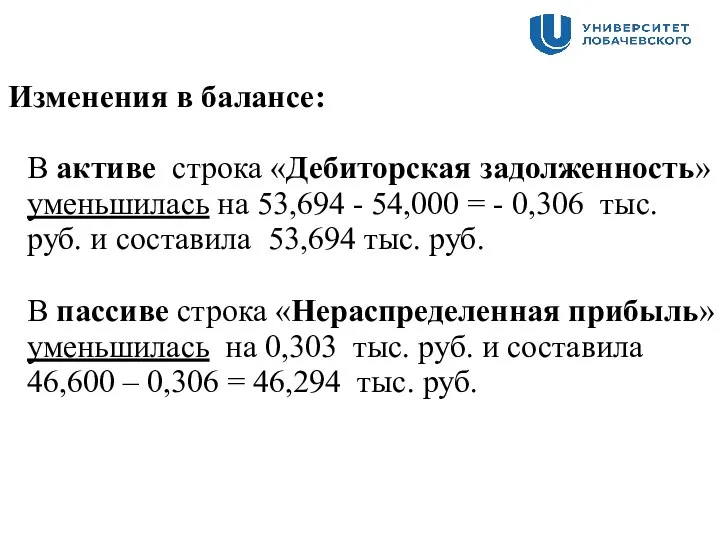

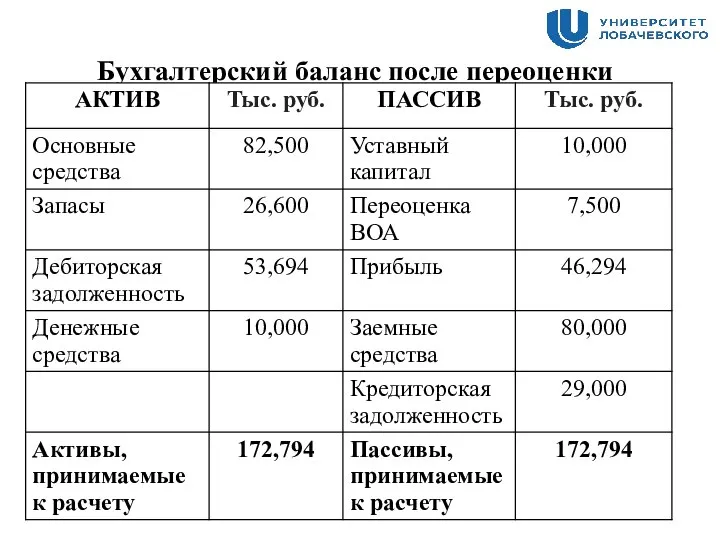

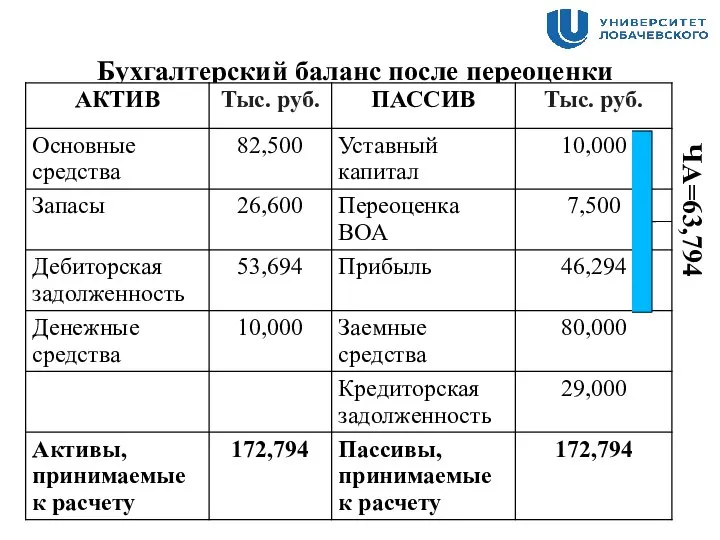

- 31. Бухгалтерский баланс после переоценки

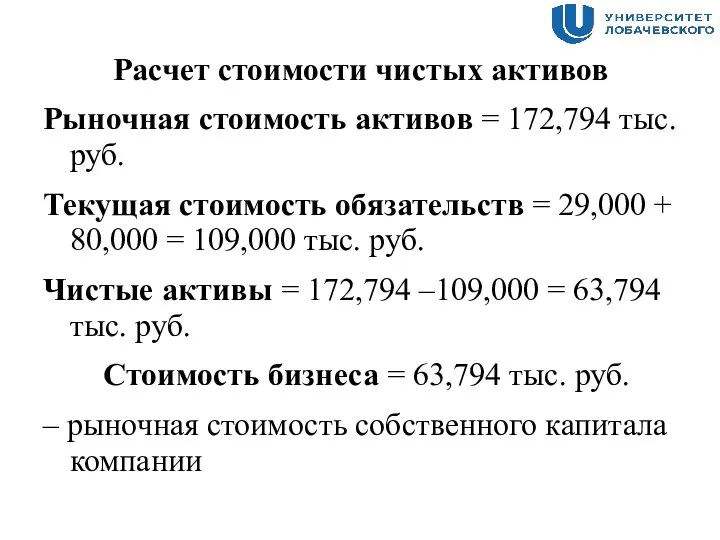

- 32. Расчет стоимости чистых активов Рыночная стоимость активов = 172,794 тыс. руб. Текущая стоимость обязательств = 29,000

- 33. Бухгалтерский баланс после переоценки ЧА=63,794

- 34. Метод ликвидационной стоимости Основа метода: стоимость компании (бизнеса) равна величине чистых активов компании, оцененных при условии

- 35. Виды ликвидации: Упорядоченная Принудительная Ликвидация с прекращением существования активов

- 36. Общие признаки несостоятельности предприятия наличие просроченной задолженности от 300 тыс. руб.; неоплата такой задолженности на протяжении

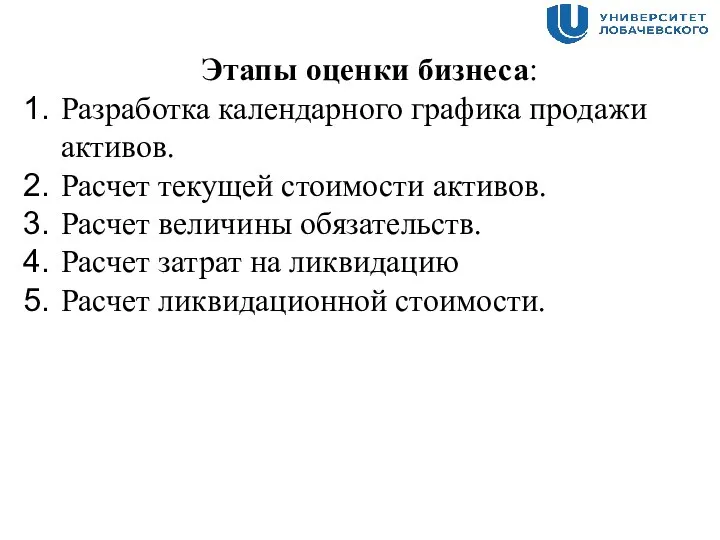

- 37. Этапы оценки бизнеса: Разработка календарного графика продажи активов. Расчет текущей стоимости активов. Расчет величины обязательств. Расчет

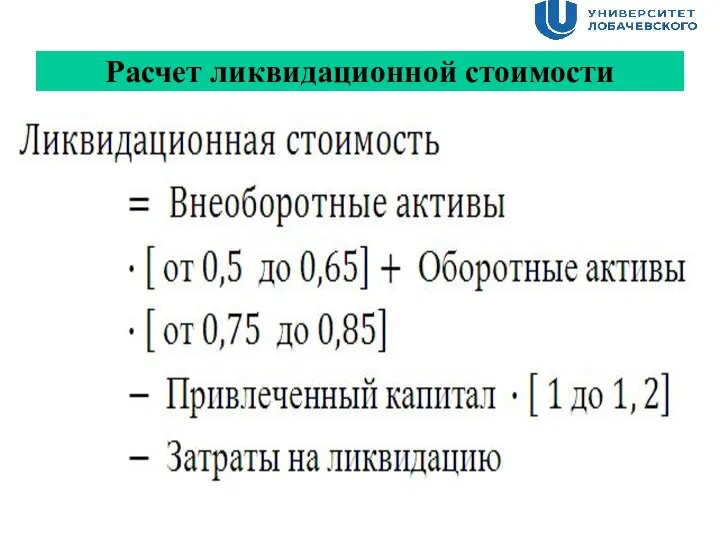

- 38. Расчет ликвидационной стоимости

- 39. Задача Фирма «Х» закрывается из-за высокой конкуренции на рынке. На основании данных, определить ликвидационную стоимость на

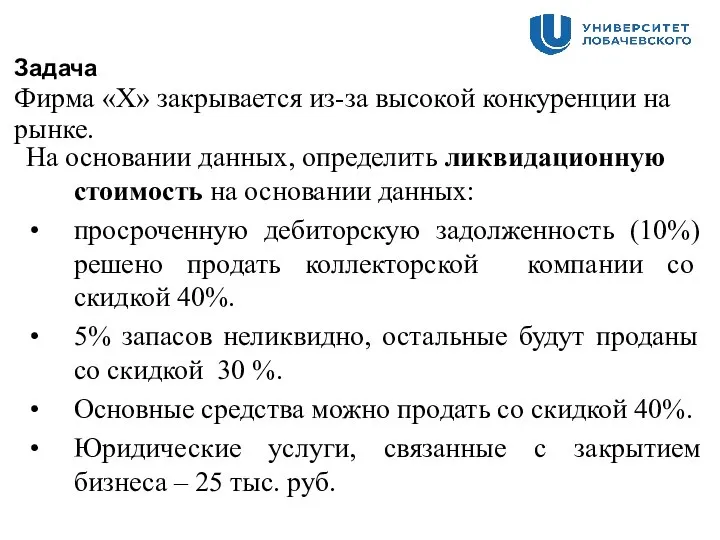

- 40. Расчет выручки от ликвидации активов: Основные средства = 75,000 • 0,6 = 45,000 Запасы = 40,000

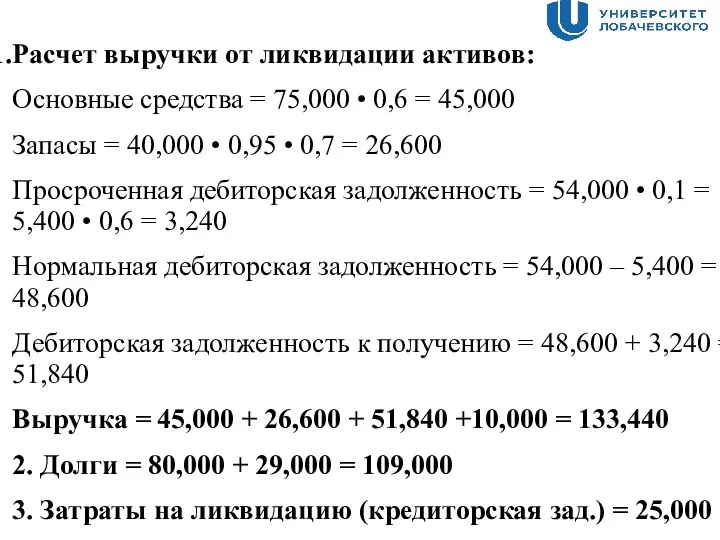

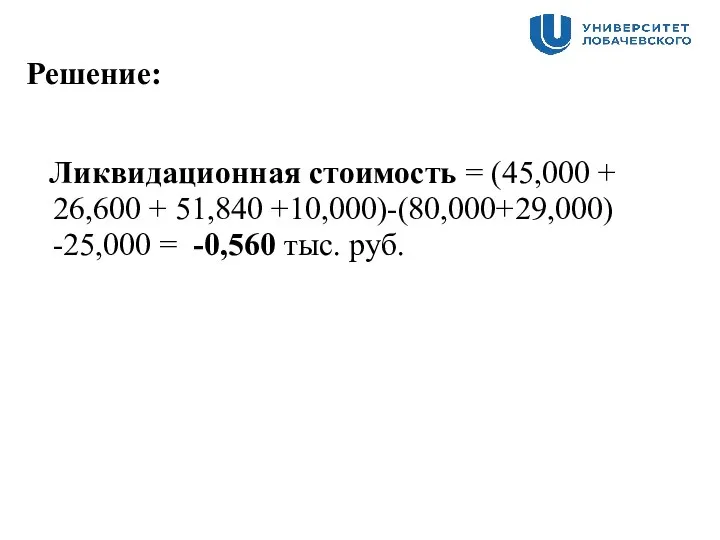

- 41. Решение: Ликвидационная стоимость = (45,000 + 26,600 + 51,840 +10,000)-(80,000+29,000) -25,000 = -0,560 тыс. руб.

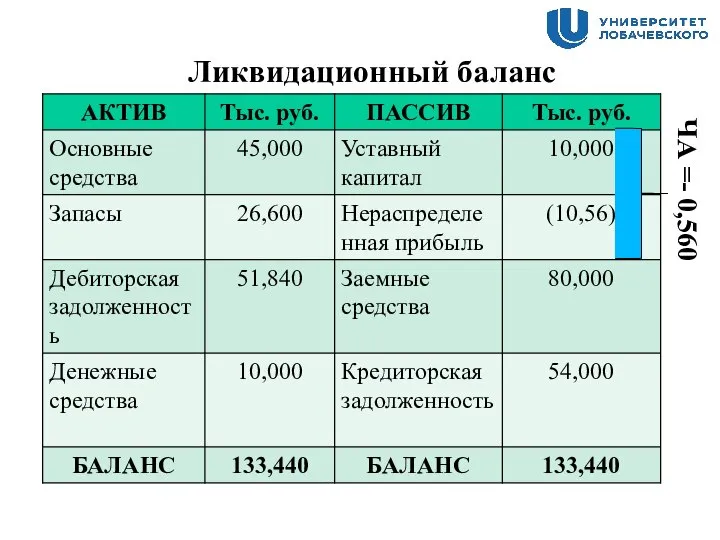

- 42. Ликвидационный баланс ЧА =- 0,560

- 44. Скачать презентацию

Методическое объединение учителей математики и информатики

Методическое объединение учителей математики и информатики Музыкальные темы: Этническая музыка мира Песня одинокого пастуха Праздники живой природы мира Календарь 2012 Автор: Евгений Коривих

Музыкальные темы: Этническая музыка мира Песня одинокого пастуха Праздники живой природы мира Календарь 2012 Автор: Евгений Коривих Огневая подготовка. Назначение и боевые свойства автомата Калашникова

Огневая подготовка. Назначение и боевые свойства автомата Калашникова Олимпийская викторина Быстрее, выше, сильнее

Олимпийская викторина Быстрее, выше, сильнее Вахнивасини. Слог матрики

Вахнивасини. Слог матрики Состав и структура населения

Состав и структура населения Тема 8: Типы рыночных структур

Тема 8: Типы рыночных структур Politechnika Łódzka. Potęguj Możliwości

Politechnika Łódzka. Potęguj Możliwości The Government Economic Policy

The Government Economic Policy  Феномен «общей жизни» и образ «дубины народной войны» в романе

Феномен «общей жизни» и образ «дубины народной войны» в романе Презентация на тему Сочини сказку 5 класс

Презентация на тему Сочини сказку 5 класс  Google Scholar

Google Scholar Николай Николаевич Носов

Николай Николаевич Носов Картирование процессов. Внесение изменений в методические рекомендации

Картирование процессов. Внесение изменений в методические рекомендации Товарно-технологическая характеристика мяса и яичных товаров

Товарно-технологическая характеристика мяса и яичных товаров Художник Николай Васильевич Кузьмин

Художник Николай Васильевич Кузьмин Презентация на тему Правильная осанка-залог здоровья

Презентация на тему Правильная осанка-залог здоровья  Статистика национального богатства

Статистика национального богатства Бетонные и арматурные работы

Бетонные и арматурные работы СОЗДАНИЕ МУЛЬТИМЕДИЙНЫХ ПРЕЗЕНТАЦИЙ

СОЗДАНИЕ МУЛЬТИМЕДИЙНЫХ ПРЕЗЕНТАЦИЙ Презентация на тему Природная зона Тайги

Презентация на тему Природная зона Тайги  XX зимние Олимпийские игры в Турине

XX зимние Олимпийские игры в Турине Разработка месторождений золота в Восточно –Казахстанской области

Разработка месторождений золота в Восточно –Казахстанской области !!!HSE GCII 2022 methodology 25.05.2022

!!!HSE GCII 2022 methodology 25.05.2022 Envelope

Envelope  Классификация электрических аппаратов. Лекция 1

Классификация электрических аппаратов. Лекция 1 THOMAS TWIN T2 PARQUET AQUAFILTER

THOMAS TWIN T2 PARQUET AQUAFILTER Правовое государство

Правовое государство