Содержание

- 2. Кредитная история

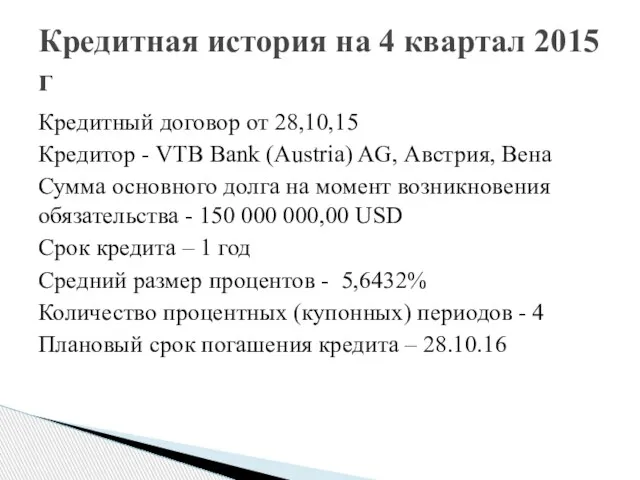

- 3. Кредитная история на 4 квартал 2015 г Кредитный договор от 28,10,15 Кредитор - VTB Bank (Austria)

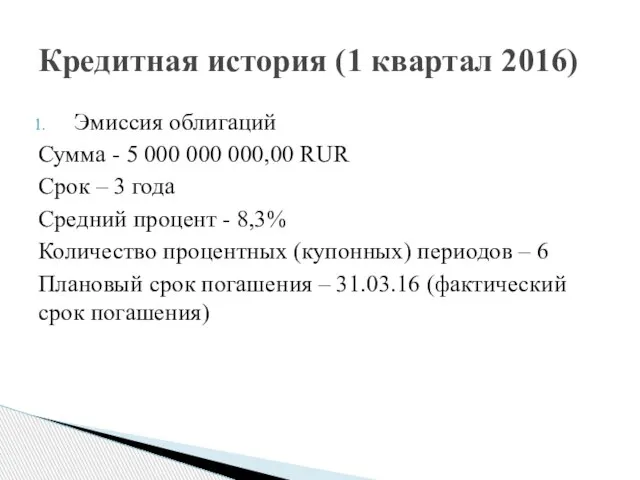

- 4. Кредитная история (1 квартал 2016) Эмиссия облигаций Сумма - 5 000 000 000,00 RUR Срок –

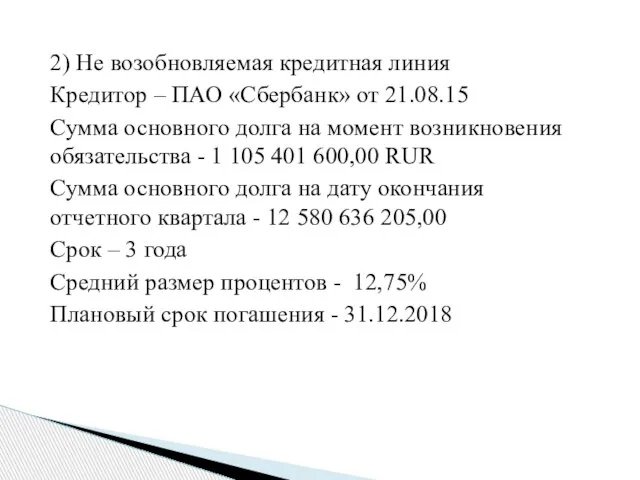

- 5. 2) Не возобновляемая кредитная линия Кредитор – ПАО «Сбербанк» от 21.08.15 Сумма основного долга на момент

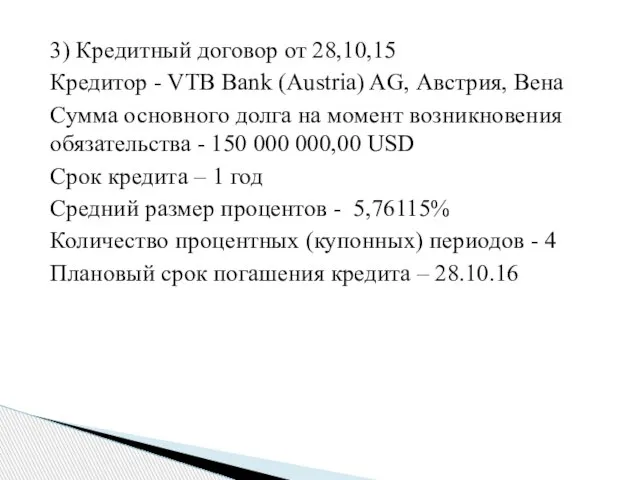

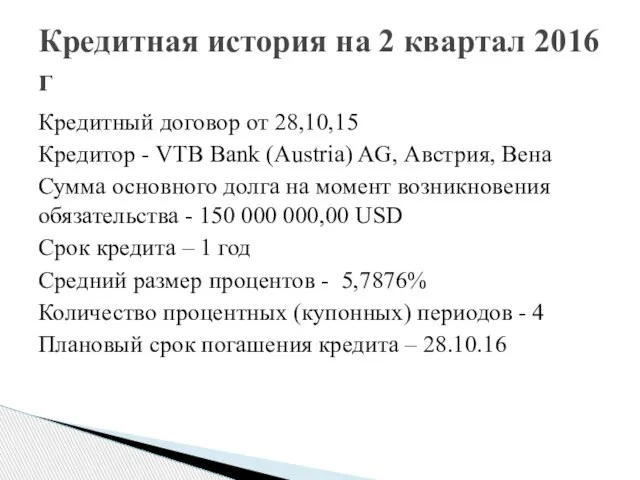

- 6. 3) Кредитный договор от 28,10,15 Кредитор - VTB Bank (Austria) AG, Австрия, Вена Сумма основного долга

- 7. Кредитная история на 2 квартал 2016 г Кредитный договор от 28,10,15 Кредитор - VTB Bank (Austria)

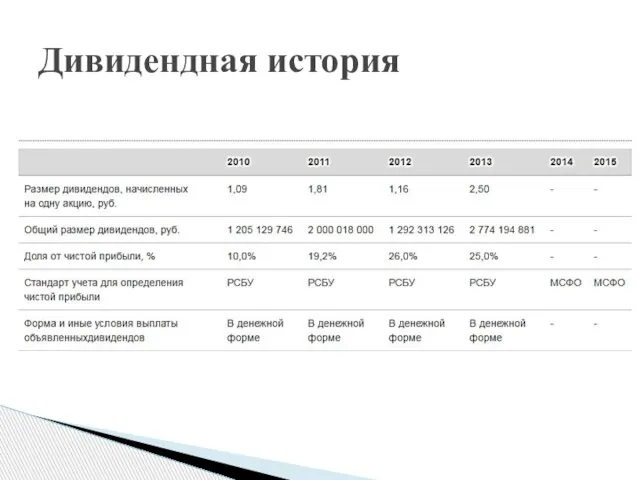

- 8. Дивидендная история

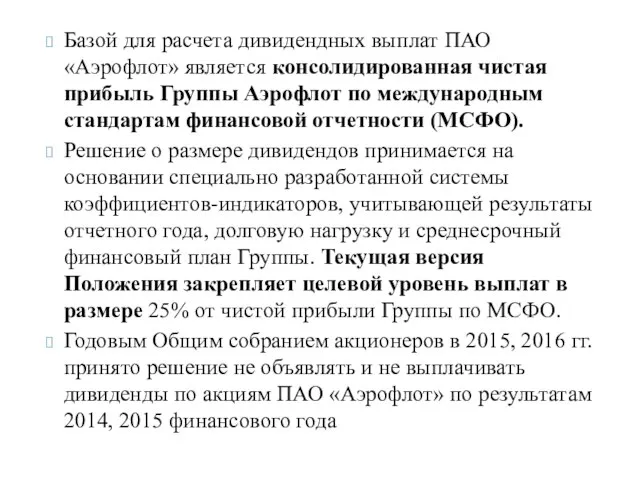

- 9. Базой для расчета дивидендных выплат ПАО «Аэрофлот» является консолидированная чистая прибыль Группы Аэрофлот по международным стандартам

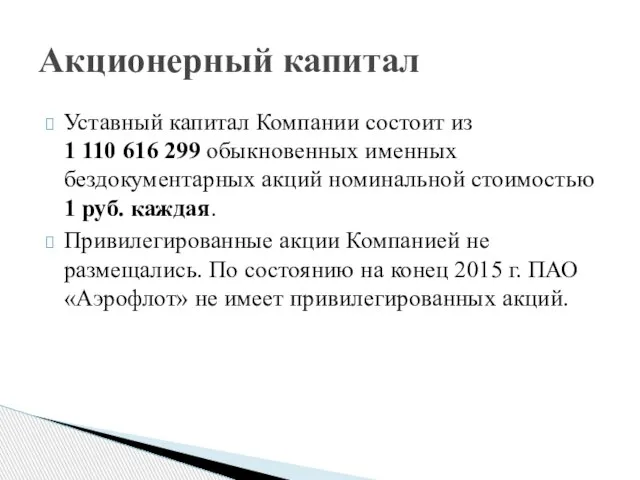

- 10. Уставный капитал Компании состоит из 1 110 616 299 обыкновенных именных бездокументарных акций номинальной стоимостью 1

- 11. Крупнейшим держателем пакета акций ПАО «Аэрофлот» является Российская Федерация в лице Федерального агентства по управлению государственным

- 12. Текущая рыночная стоимость акций

- 13. Основные факторы, определяющие структуру и стоимость капитала

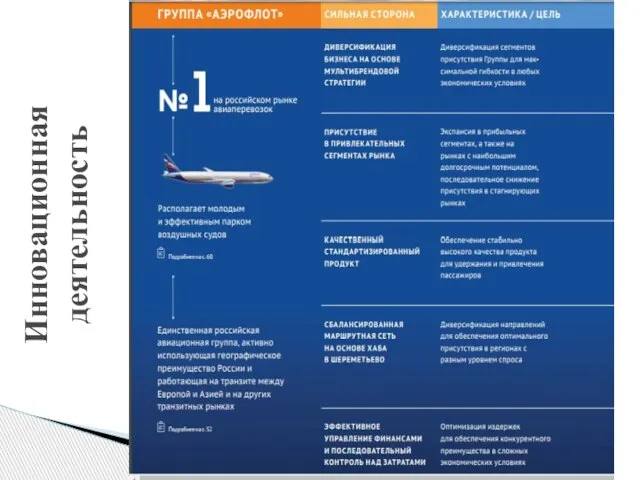

- 14. Инновационная деятельность

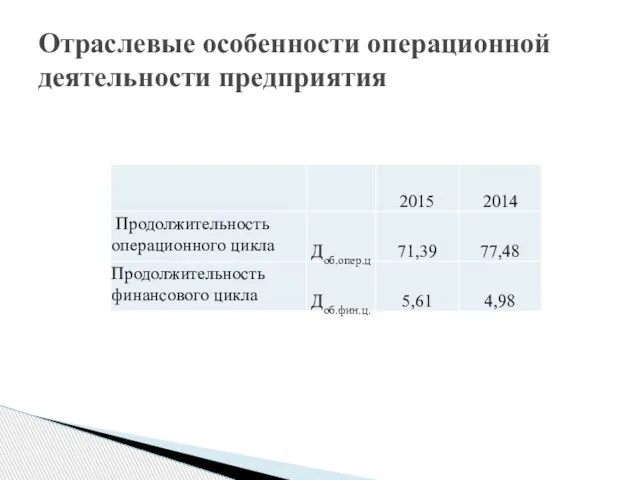

- 16. Отраслевые особенности операционной деятельности предприятия

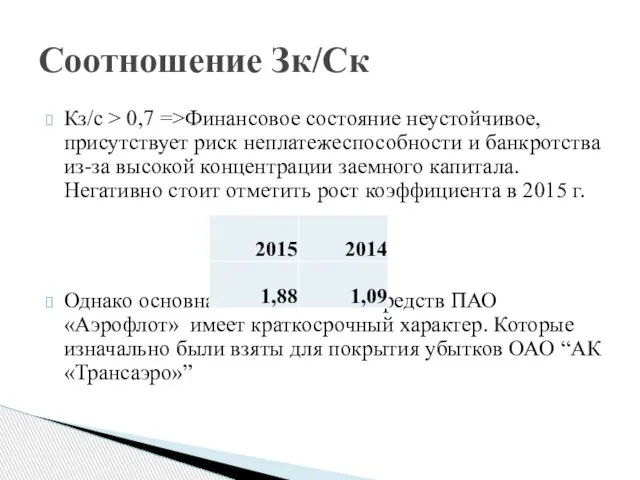

- 17. Кз/с > 0,7 =>Финансовое состояние неустойчивое, присутствует риск неплатежеспособности и банкротства из-за высокой концентрации заемного капитала.

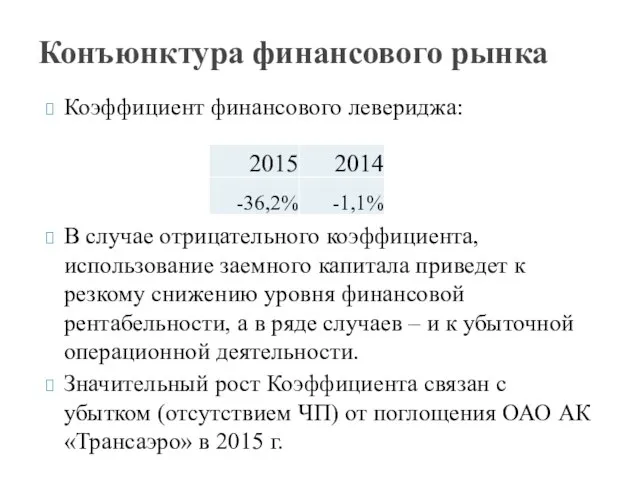

- 18. Коэффициент финансового левериджа: В случае отрицательного коэффициента, использование заемного капитала приведет к резкому снижению уровня финансовой

- 19. Рентабельность продаж

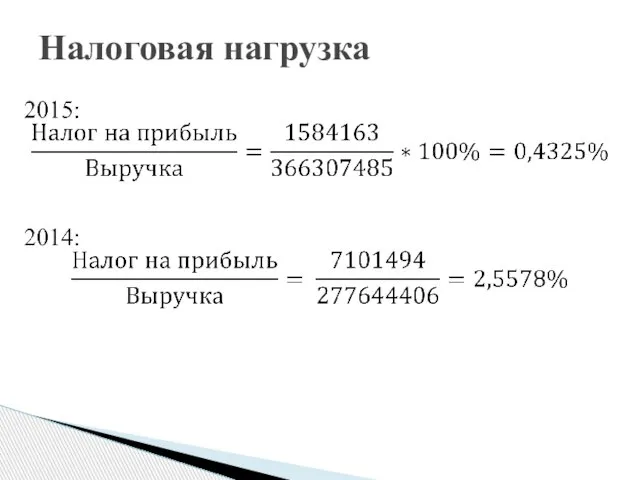

- 20. Налоговая нагрузка

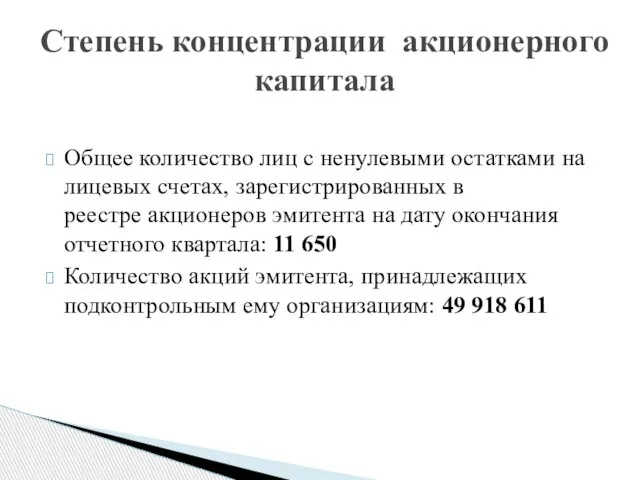

- 21. Общее количество лиц с ненулевыми остатками на лицевых счетах, зарегистрированных в реестре акционеров эмитента на дату

- 22. Участие эмитента в банковских группах, банковских холдингах, холдингах и ассоциациях: Эмитент не участвует в банковских группах,

- 23. Подконтрольные эмитенту организации, имеющие для него существенное значение - АО "Шеротель" - Оказание гостиничных услуг Вид

- 24. ЗАО "Аэрофлот-Карго« - Авиационные перевозки грузов, почты и багажа Вид контроля: прямой контроль Доля эмитента в

- 25. Нормативное значение Кав ≥ 0,5. В мировой практике считается минимально допустимым до 30-40% собственного капитала. Снижение

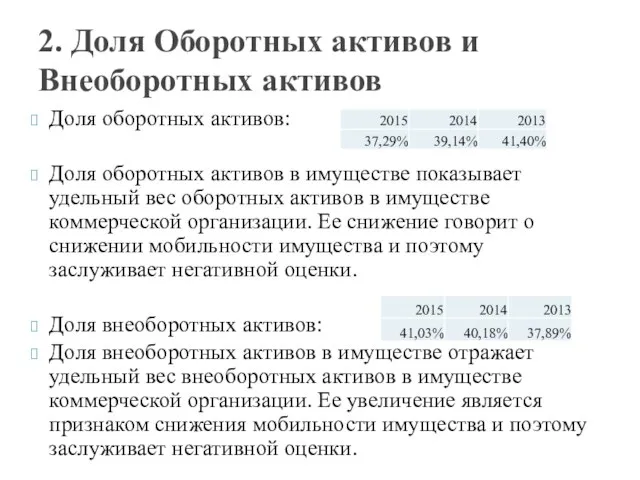

- 26. Доля оборотных активов: Доля оборотных активов в имуществе показывает удельный вес оборотных активов в имуществе коммерческой

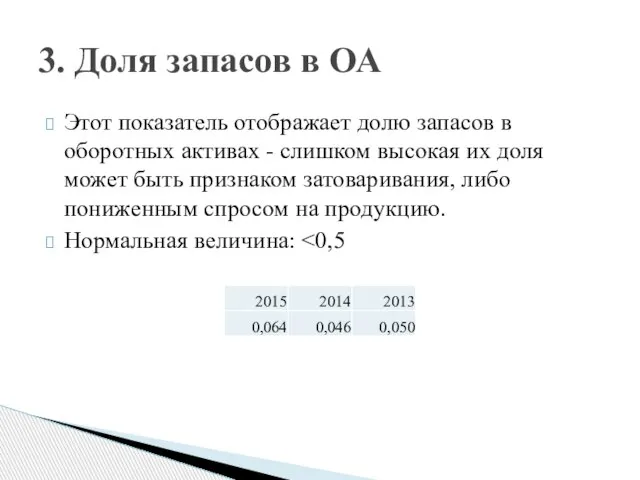

- 27. Этот показатель отображает долю запасов в оборотных активах - слишком высокая их доля может быть признаком

- 29. Скачать презентацию

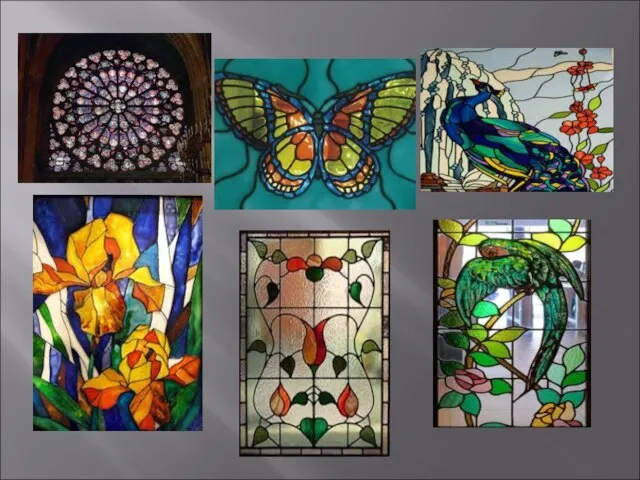

Витраж

Витраж Презентация на тему "История костюма и моды"

Презентация на тему "История костюма и моды" Учебно-методический пакет «Исследования природы зимой»

Учебно-методический пакет «Исследования природы зимой» Введение. Формирование современного менеджмента

Введение. Формирование современного менеджмента Вопрос_13

Вопрос_13 Профилактика правонарушений несовершеннолетних среди учащихся

Профилактика правонарушений несовершеннолетних среди учащихся Презентация на тему Хищные растения

Презентация на тему Хищные растения Презентация на тему Размещения и сочетания

Презентация на тему Размещения и сочетания Бихевиоризм. Основатель бихевиоризма

Бихевиоризм. Основатель бихевиоризма Магистерская диссертация Проблема транснационализации капитала в условиях глобализации

Магистерская диссертация Проблема транснационализации капитала в условиях глобализации Кеден ісі

Кеден ісі Презентация на тему Голявкин "Никакой горчицы я не ел"

Презентация на тему Голявкин "Никакой горчицы я не ел" Решение задач с помощью пропорции

Решение задач с помощью пропорции Южная Америка. Знакомство с живым миром

Южная Америка. Знакомство с живым миром прто такое футбол

прто такое футбол Posobie_kak_ne_popast_v_armiyu

Posobie_kak_ne_popast_v_armiyu ОАО «Отечественные лекарства» - как зеркало русской фармацевтической революции

ОАО «Отечественные лекарства» - как зеркало русской фармацевтической революции Винтаж

Винтаж Грибы

Грибы Сухие листья в интерьере

Сухие листья в интерьере Как определить воинское звание

Как определить воинское звание Торгово-технологический процесс по продаже пылесосов

Торгово-технологический процесс по продаже пылесосов Что такое теплопередача и теплопроводность?

Что такое теплопередача и теплопроводность? Лесные ресурсы мира

Лесные ресурсы мира АДАПТАЦИЯ ПРИНЦИПОВ РЕГУЛИРОВАНИЯ К СОВРЕМЕННЫМ ЭКОНОМИЧЕСКИМ УСЛОВИЯМ

АДАПТАЦИЯ ПРИНЦИПОВ РЕГУЛИРОВАНИЯ К СОВРЕМЕННЫМ ЭКОНОМИЧЕСКИМ УСЛОВИЯМ Правовая аргументация: искусство спора и выступления

Правовая аргументация: искусство спора и выступления Открытие фитнес-клуба

Открытие фитнес-клуба Асинхронные машины Конструкция и принцип действия

Асинхронные машины Конструкция и принцип действия