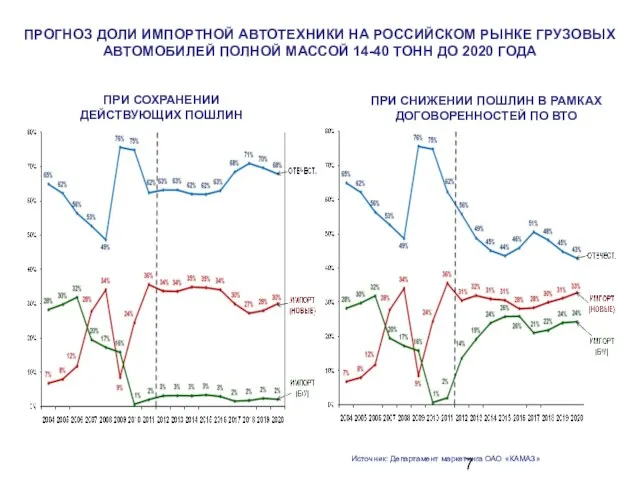

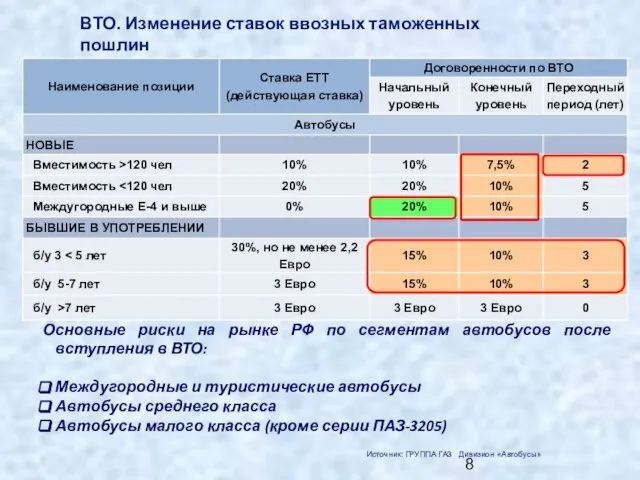

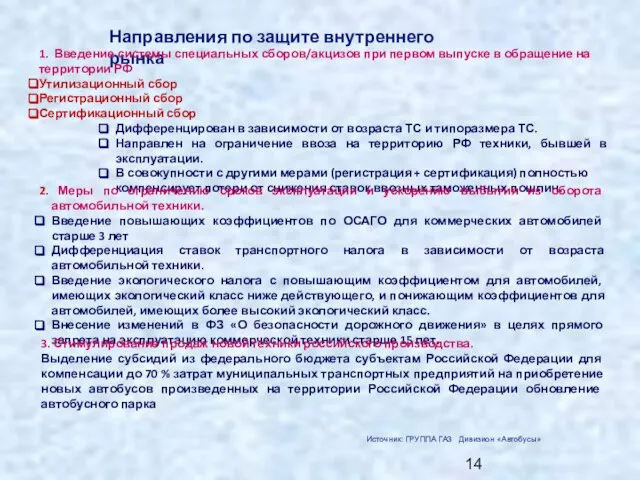

Что приведет к возвращению на уровень 2008 года: уже произведенные инвестиции в автопром не окупятся и станут бессмысленными, как результат - упадок отрасли.

Возвращение доли б/у иномарок: вытеснение отечественного производителя – потеря доли - 20%.

Ухудшение экологической обстановки. Увеличение ущерба окружающей среде.

Снижение безопасности дорожного движения. Катастрофы с участием грузового транспорта, в которых ежегодно гибнут сотни людей, – следствие изношенности парка страны, который будет усугублен. Это проблема – государственного уровня, уже хотя бы потому, что напрямую связана с безопасностью граждан страны.

Увеличение социальной напряжённости за счёт сокращения рабочих мест, занятых в автобизнесе, ведь каждое рабочее место в автопроме создает 5-7 дополнительных рабочих мест в смежных отраслях.

Сокращение налоговых поступлений в бюджеты всех уровней и внебюджетные фонды. Кроме того, необходимо учесть и сокращение объёмов работ в смежных отраслях и снижение их налоговых отчислений.

Выводы

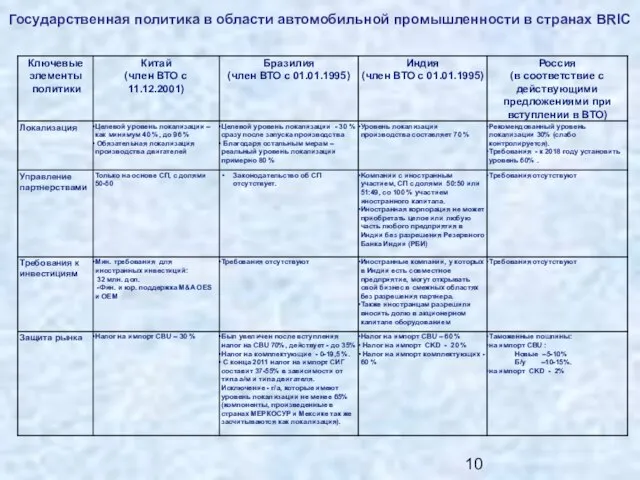

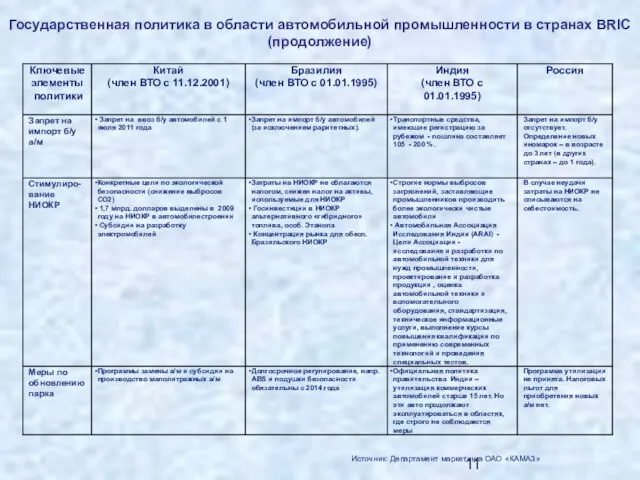

Источник: Департамент маркетинга ОАО «КАМАЗ»

(011)Sensor to bit calculations

(011)Sensor to bit calculations СЕМИНАР по вопросу разработки, представления и регистрации в органах государственного пожарного надзора МЧС России деклараций

СЕМИНАР по вопросу разработки, представления и регистрации в органах государственного пожарного надзора МЧС России деклараций  Презентация на тему Конструирование и моделирование юбок

Презентация на тему Конструирование и моделирование юбок ПРОДВИЖЕНИЕ В ПОИСКОВЫХ СИСТЕМАХ Роскошь или эффективное средство развития бизнеса? Реалии современного Рунета

ПРОДВИЖЕНИЕ В ПОИСКОВЫХ СИСТЕМАХ Роскошь или эффективное средство развития бизнеса? Реалии современного Рунета тема для размышления123321

тема для размышления123321 RedCat SMM paket

RedCat SMM paket Многообразие рыб

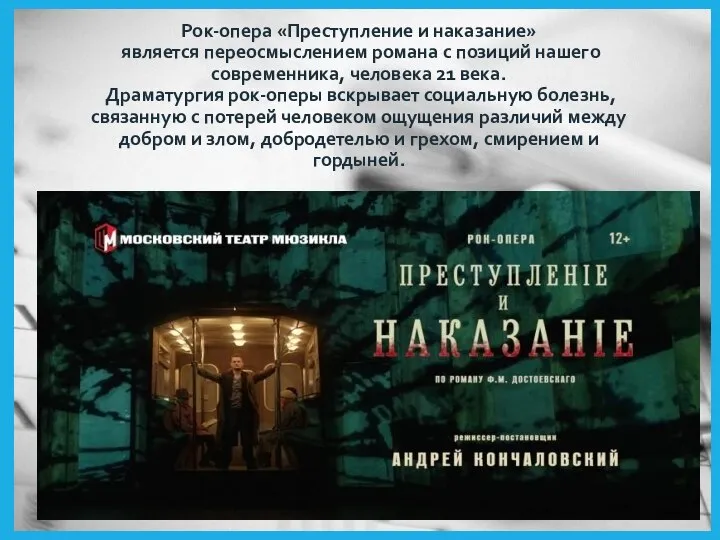

Многообразие рыб Городские мотивы в лирике Н.А. Некрасова

Городские мотивы в лирике Н.А. Некрасова Технологии 3D рендера в проектах "Ил-2” и "Второй мировой".

Технологии 3D рендера в проектах "Ил-2” и "Второй мировой". Определение параметров муниципальных услуг

Определение параметров муниципальных услуг Основные направления деятельности студенческих отрядов

Основные направления деятельности студенческих отрядов Наука и образование

Наука и образование Внешняя политика России в 90-е годы

Внешняя политика России в 90-е годы Форматы мясного цеха

Форматы мясного цеха Спортивно-патриотические мероприятие, посвященное Дню защитника Отечества “А ты готов?“

Спортивно-патриотические мероприятие, посвященное Дню защитника Отечества “А ты готов?“ Организация исследовательской деятельности

Организация исследовательской деятельности Сложение и вычитание дробей

Сложение и вычитание дробей FIS Collection System Возврат долгов: от стратегии к задачам.

FIS Collection System Возврат долгов: от стратегии к задачам. Методические рекомендации по работе над творческим проектом

Методические рекомендации по работе над творческим проектом Исполнитель Робот

Исполнитель Робот Обязанности ООК и ООС

Обязанности ООК и ООС Осенние праздники

Осенние праздники Дополнение«Альфа-Авто»: Управление взаимоотношениями с клиентами, редакция 5Для автосалонов

Дополнение«Альфа-Авто»: Управление взаимоотношениями с клиентами, редакция 5Для автосалонов Подвижные игры с элементы баскетбола на уроках в начальной школе

Подвижные игры с элементы баскетбола на уроках в начальной школе Kasbga yo'naltirish trening slayd (5)

Kasbga yo'naltirish trening slayd (5) Прямоугольные треугольники

Прямоугольные треугольники Презентация на тему Favourite sports

Презентация на тему Favourite sports Презентация на тему Алкалоиды

Презентация на тему Алкалоиды