потока сверх того, что создается при минимальном уровне дисконта, т.е. уровень отдачи, который компания должна достичь от инвестиций, прежде чем та станет жизнеспособной.

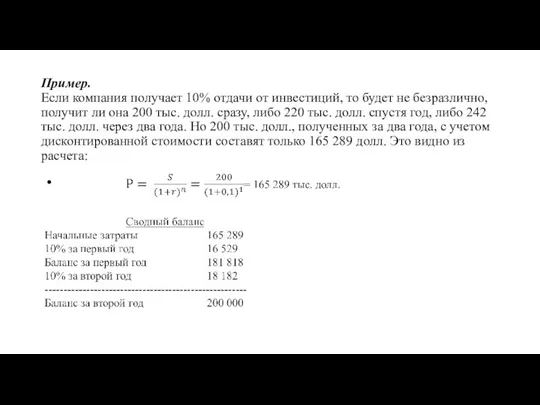

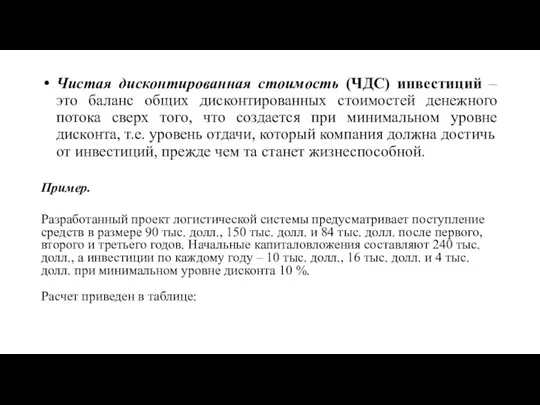

Пример.

Разработанный проект логистической системы предусматривает поступление средств в размере 90 тыс. долл., 150 тыс. долл. и 84 тыс. долл. после первого, второго и третьего годов. Начальные капиталовложения составляют 240 тыс. долл., а инвестиции по каждому году – 10 тыс. долл., 16 тыс. долл. и 4 тыс. долл. при минимальном уровне дисконта 10 %.

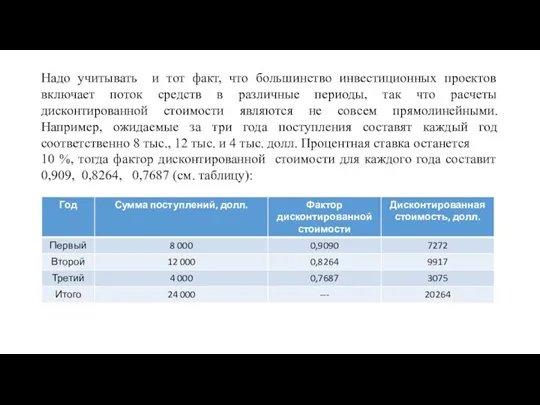

Расчет приведен в таблице:

Художественная роспись посуды

Художественная роспись посуды МК Командное целеполагание

МК Командное целеполагание Теории эластичности спроса и предложения

Теории эластичности спроса и предложения Open TS: архитектура и реализация среды для динамического распараллеливания вычислений

Open TS: архитектура и реализация среды для динамического распараллеливания вычислений осторожно животные

осторожно животные IP протокол

IP протокол Голоса диких животных

Голоса диких животных Испанцы и русские: точки пересечения двух пограничных культур

Испанцы и русские: точки пересечения двух пограничных культур Компьютерные вирусы Антивирусные программы

Компьютерные вирусы Антивирусные программы Егорова

Егорова Современные проблемы в области фильтрации цифровых изображений

Современные проблемы в области фильтрации цифровых изображений Искусство Древнего мира

Искусство Древнего мира АВСТРАЛИЯ

АВСТРАЛИЯ Презентация на тему Малые тела Солнечной системы

Презентация на тему Малые тела Солнечной системы МОУ СОШ с. Георгиевка

МОУ СОШ с. Георгиевка Обработка текстовой и графической информации. Создаём комбинированный документ

Обработка текстовой и графической информации. Создаём комбинированный документ Презентация на тему Что такое эмоции и зачем они нужны

Презентация на тему Что такое эмоции и зачем они нужны МЕЖДУНАРОДНЫЙ МЕДИЦИНСКИЙ ЦЕНТР

МЕЖДУНАРОДНЫЙ МЕДИЦИНСКИЙ ЦЕНТР Как настроить безопасный поиск в браузере

Как настроить безопасный поиск в браузере Работа с не ЦА в рамках opt out data опций

Работа с не ЦА в рамках opt out data опций Презентация на тему Исследовательская и проектная деятельность в начальной школе

Презентация на тему Исследовательская и проектная деятельность в начальной школе Отношения объектов

Отношения объектов Легкая атлетика. Техника бега на короткие дистанции

Легкая атлетика. Техника бега на короткие дистанции Государственная дума РФ: структура, формирование, полномочия

Государственная дума РФ: структура, формирование, полномочия Прокат сап бордов LeninSUP

Прокат сап бордов LeninSUP Первый питательный крем от Anew - Ультра-Питание

Первый питательный крем от Anew - Ультра-Питание Что такое ветер

Что такое ветер Спасибо!

Спасибо!