Содержание

- 2. ПЛАН ВЕБИНАРА Волатильность акций и облигаций, почва для повышения доходности Настройка торгового терминала Quik для оптимальной

- 3. Трейдинг облигациями, потенциал Места ВОЛАТИЛЬНОСТЬ ОБЛИГАЦИЙ И ИНДЕКСА ММВБ

- 4. ТОРГОВОЕ ПОВЕДЕНИЕ ОБЛИГАЦИЙ Диапазон «нормальных колебаний» 98-102%, Диапазон «экстремальных отклонений» - 90-102%. Средняя скорость сглаживания отклонений

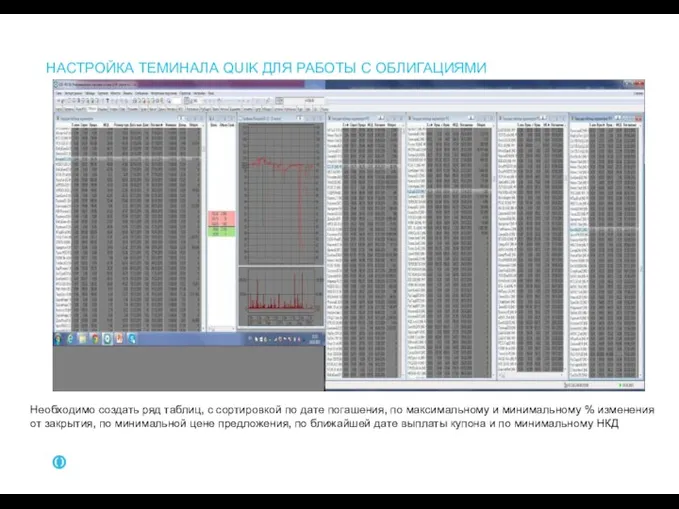

- 5. НАСТРОЙКА ТЕМИНАЛА QUIK ДЛЯ РАБОТЫ С ОБЛИГАЦИЯМИ Необходимо создать ряд таблиц, с сортировкой по дате погашения,

- 6. ЛОГИКА ВОЗНИКНОВЕНИЯ ЭКСТРЕМАЛЬНЫХ ОТКЛОНЕНИЙ При продаже больших объемов крупными участниками рынка (отслеживается наибольшим падением от закрытия)

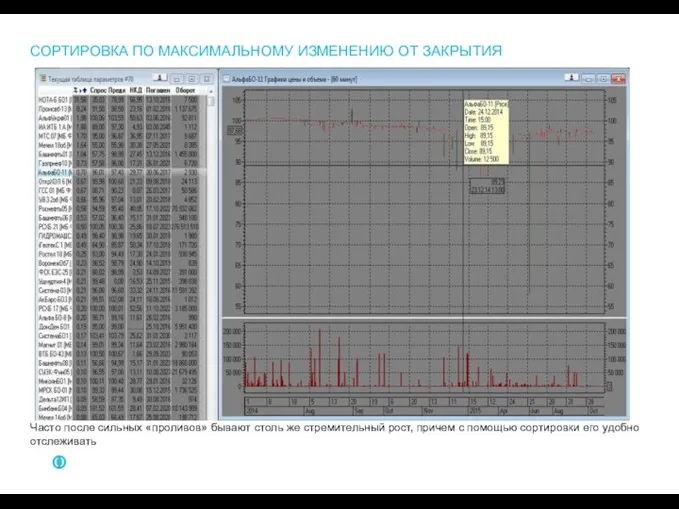

- 7. СОРТИРОВКА ПО МАКСИМАЛЬНОМУ ИЗМЕНЕНИЮ ОТ ЗАКРЫТИЯ Часто после сильных «проливов» бывают столь же стремительный рост, причем

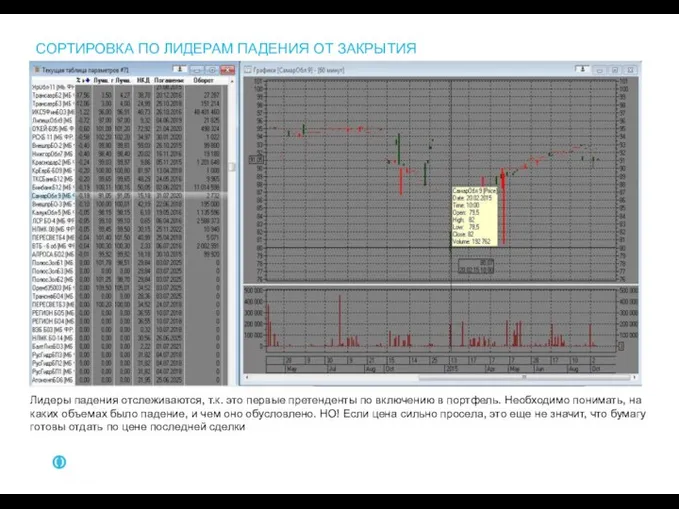

- 8. СОРТИРОВКА ПО ЛИДЕРАМ ПАДЕНИЯ ОТ ЗАКРЫТИЯ Лидеры падения отслеживаются, т.к. это первые претенденты по включению в

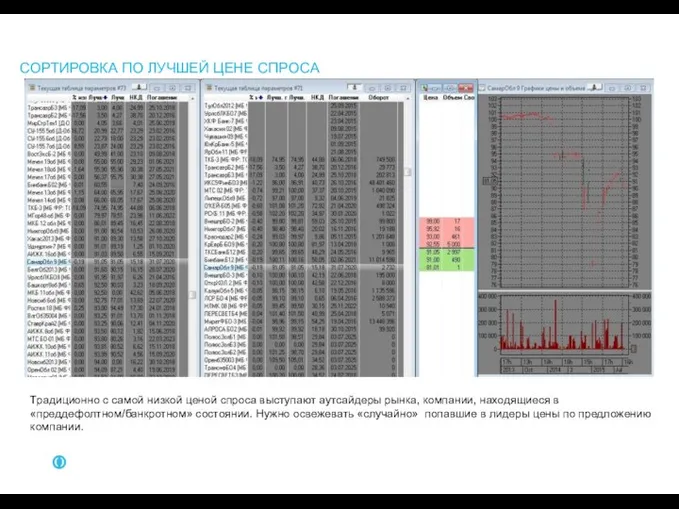

- 9. СОРТИРОВКА ПО ЛУЧШЕЙ ЦЕНЕ СПРОСА Традиционно с самой низкой ценой спроса выступают аутсайдеры рынка, компании, находящиеся

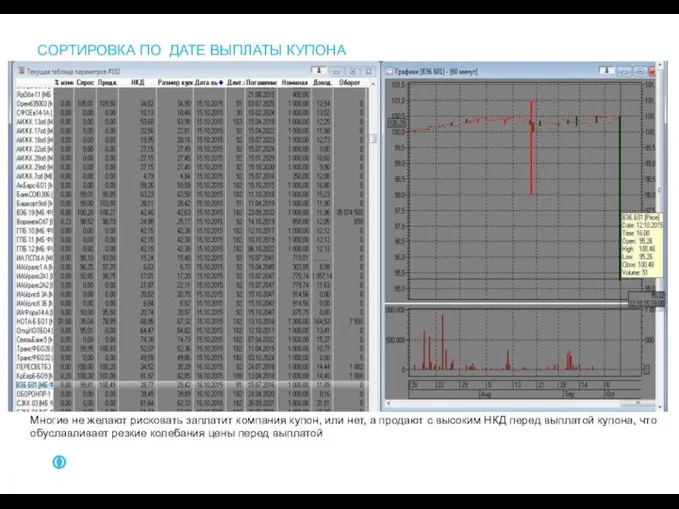

- 10. СОРТИРОВКА ПО ДАТЕ ВЫПЛАТЫ КУПОНА Многие не желают рисковать заплатит компания купон, или нет, а продают

- 11. СОРТИРОВКА ПО МИНИМАЛЬНОМУ НКД Часто после выплаты купона цена облигаций восстанавливается, т.к. многие желают покупать бумаги

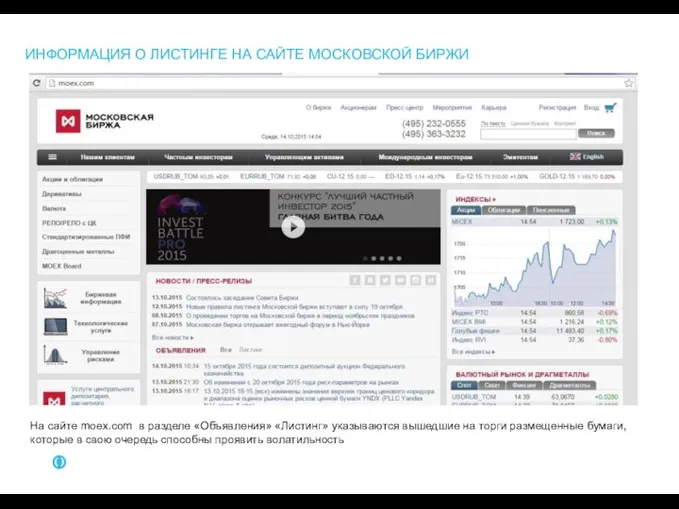

- 12. ИНФОРМАЦИЯ О ЛИСТИНГЕ НА САЙТЕ МОСКОВСКОЙ БИРЖИ На сайте moex.com в разделе «Объявления» «Листинг» указываются вышедшие

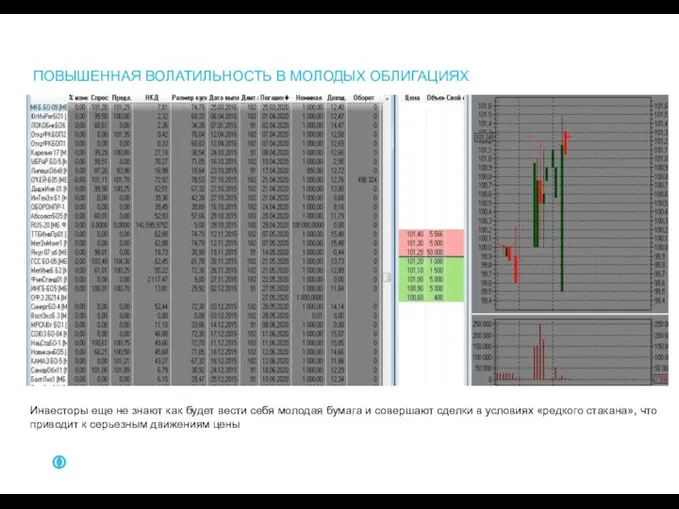

- 13. ПОВЫШЕННАЯ ВОЛАТИЛЬНОСТЬ В МОЛОДЫХ ОБЛИГАЦИЯХ Инвесторы еще не знают как будет вести себя молодая бумага и

- 14. СХЕМА ДЕЙСТВИЙ Изучить новостной фон компании и структуру ее бизнеса (в том числе наличие в дефолтном

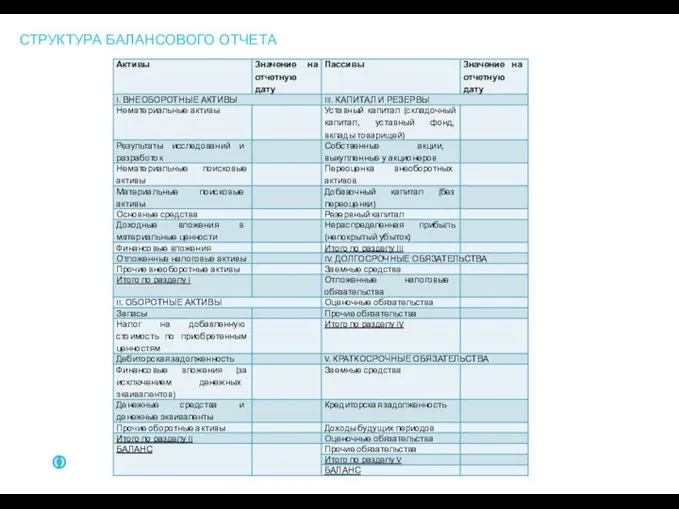

- 15. СТРУКТУРА БАЛАНСОВОГО ОТЧЕТА

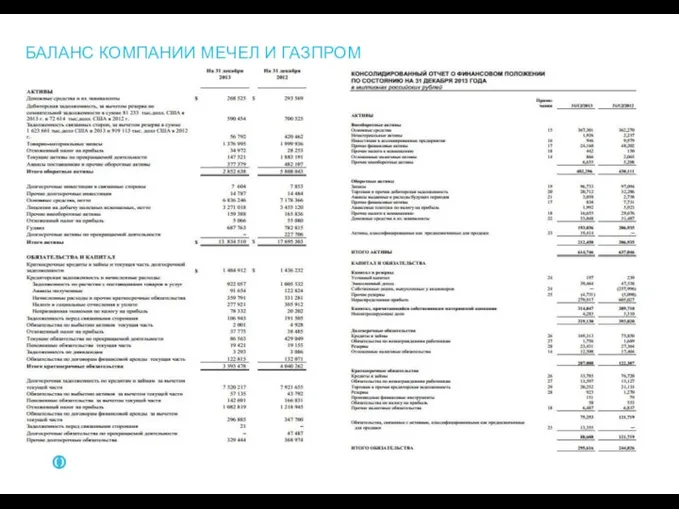

- 16. БАЛАНС КОМПАНИИ МЕЧЕЛ И ГАЗПРОМ

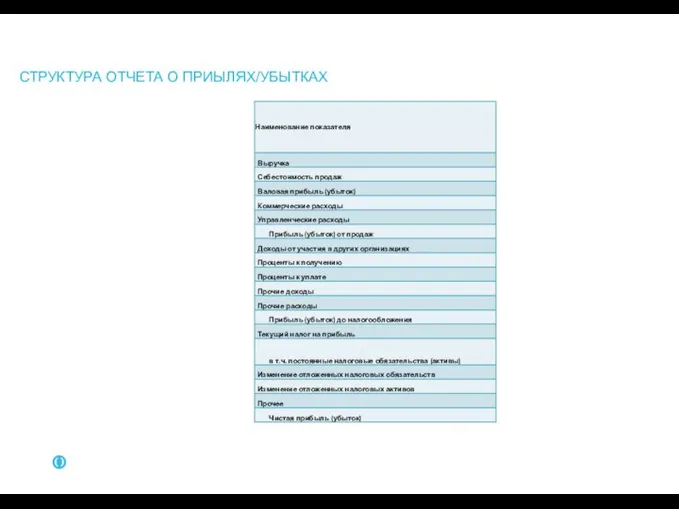

- 17. СТРУКТУРА ОТЧЕТА О ПРИЫЛЯХ/УБЫТКАХ

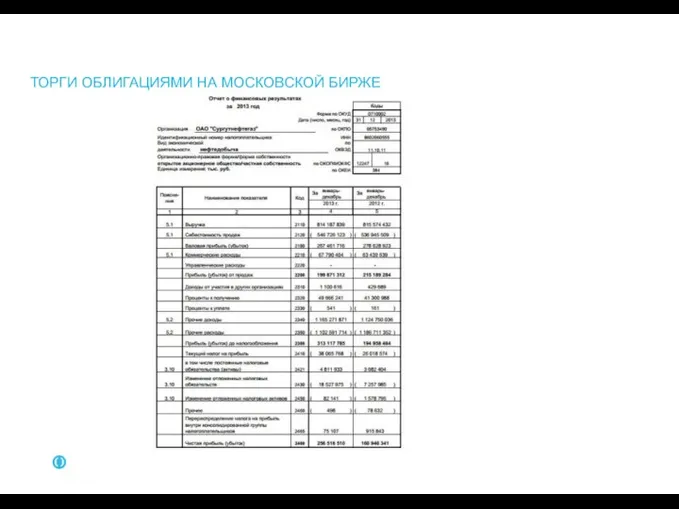

- 18. ТОРГИ ОБЛИГАЦИЯМИ НА МОСКОВСКОЙ БИРЖЕ

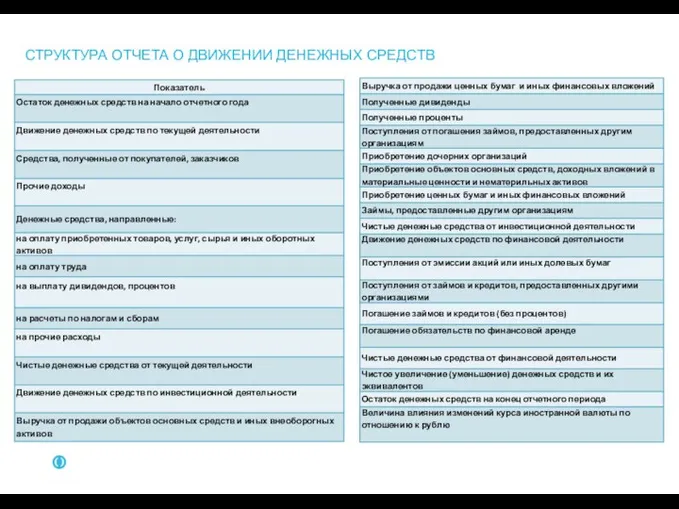

- 19. СТРУКТУРА ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

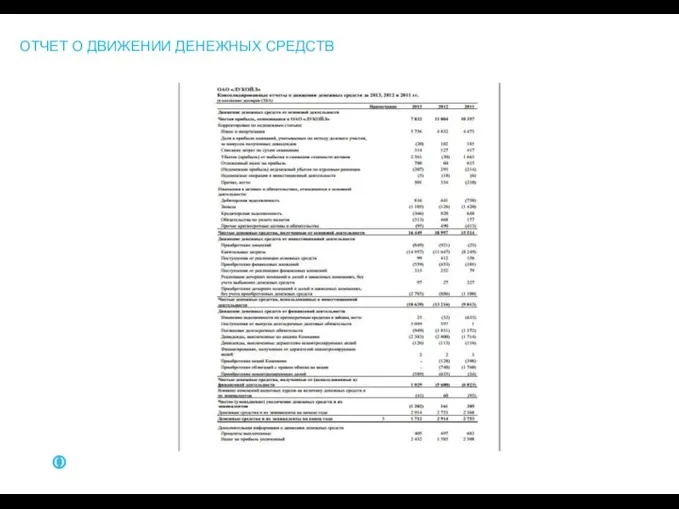

- 20. ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

- 21. МУЛЬТИПЛИКАТОРЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЕЖЕСПОСОБНОСТИ Коэффициент собственности (коэффициент обеспеченности собственными средствами) (debt ratio) – мультипликатор является

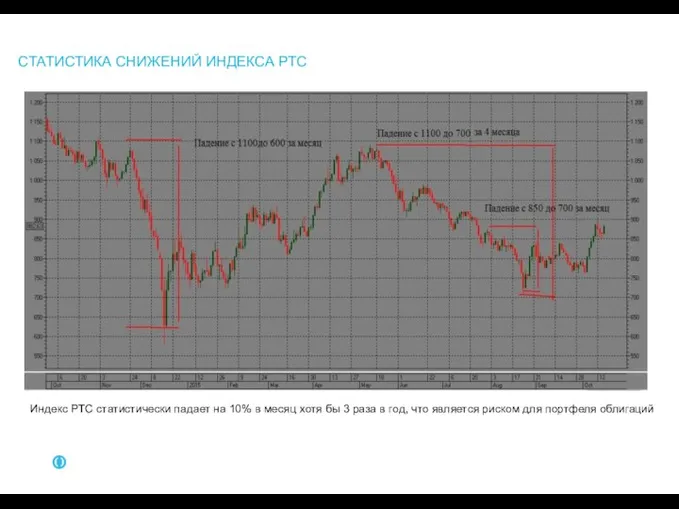

- 22. СТАТИСТИКА СНИЖЕНИЙ ИНДЕКСА РТС Индекс РТС статистически падает на 10% в месяц хотя бы 3 раза

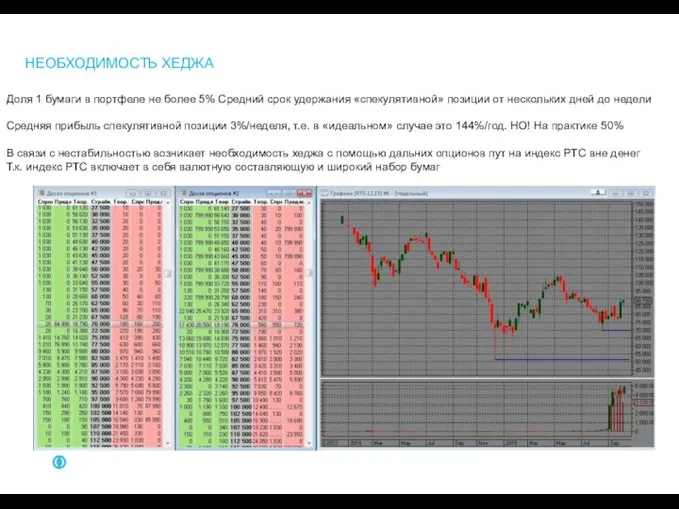

- 23. НЕОБХОДИМОСТЬ ХЕДЖА Доля 1 бумаги в портфеле не более 5% Средний срок удержания «спекулятивной» позиции от

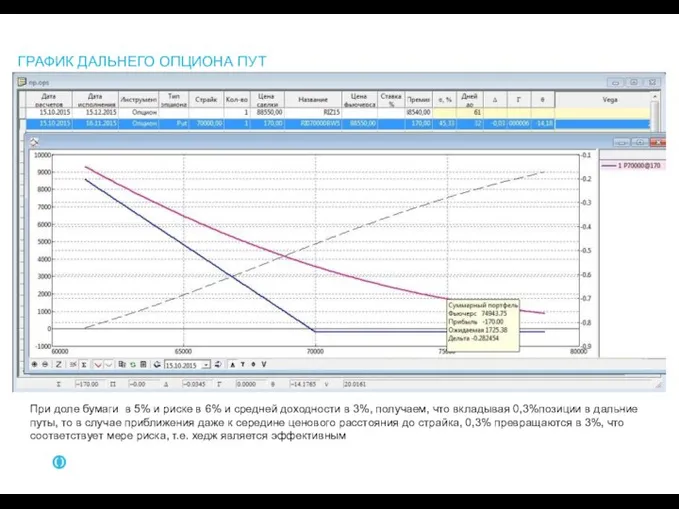

- 24. ГРАФИК ДАЛЬНЕГО ОПЦИОНА ПУТ При доле бумаги в 5% и риске в 6% и средней доходности

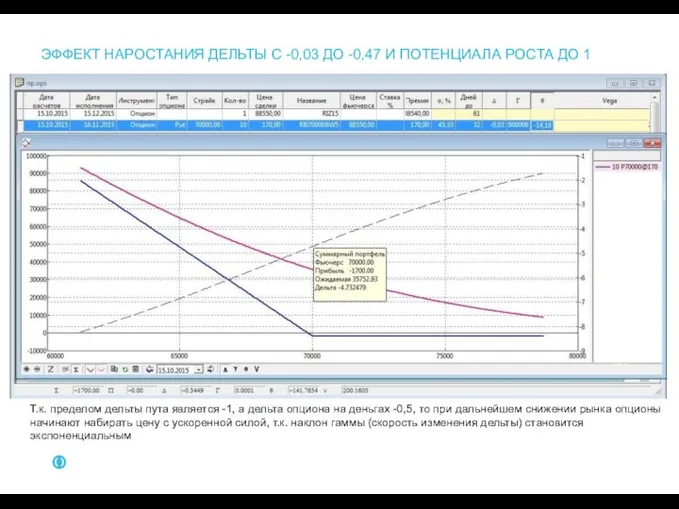

- 25. ЭФФЕКТ НАРОСТАНИЯ ДЕЛЬТЫ С -0,03 ДО -0,47 И ПОТЕНЦИАЛА РОСТА ДО 1 Т.к. пределом дельты пута

- 26. ВЫВОДЫ: На облигациях можно получать повышенный доход, получая спекулятивную прибыли + НКД за срок держания. При

- 28. Скачать презентацию

Компания ТОО GFcom. Оптово-розничная компания, входящая в список лидеров по продаже автокомпонентов на территории Казахстана

Компания ТОО GFcom. Оптово-розничная компания, входящая в список лидеров по продаже автокомпонентов на территории Казахстана Тоталитарные интернет-сообщества: как избежать, победить и выжить в мире ловцов виртуальных душ

Тоталитарные интернет-сообщества: как избежать, победить и выжить в мире ловцов виртуальных душ Презентация на тему Развитие жизни в палеозойской эре

Презентация на тему Развитие жизни в палеозойской эре  Садовые фигуры из полистоуна (пластик)

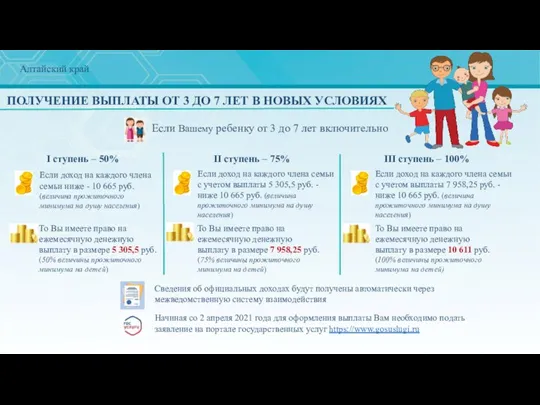

Садовые фигуры из полистоуна (пластик) Алтайский край. Получение выплаты от 3 до 7 лет в новых условиях

Алтайский край. Получение выплаты от 3 до 7 лет в новых условиях Проектирование и техническая эксплуатация ЦСК

Проектирование и техническая эксплуатация ЦСК «Человек – человек»

«Человек – человек» «2008: Лоран Лантьери произвёл первую полную трансплантацию лица.»

«2008: Лоран Лантьери произвёл первую полную трансплантацию лица.» Презентация на тему Кожа и ультрафиолетовые лучи

Презентация на тему Кожа и ультрафиолетовые лучи Символы России. Эмблематика Черноземья.

Символы России. Эмблематика Черноземья. Какие 2 суперотрасли права принято выделять? По какому критерию относят к каждой из них отрасли права?

Какие 2 суперотрасли права принято выделять? По какому критерию относят к каждой из них отрасли права? Rossia

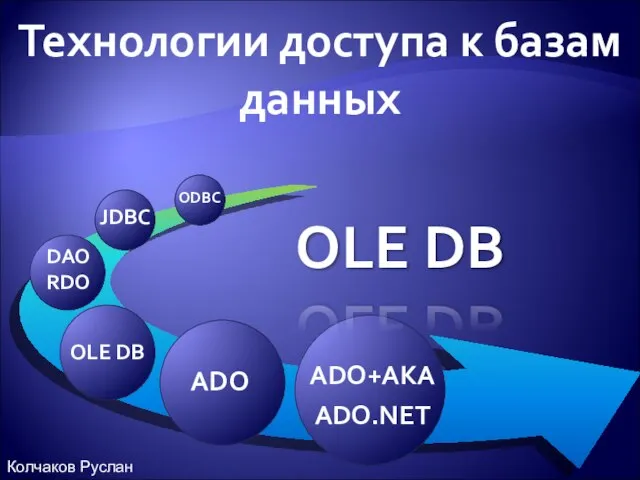

Rossia OLE DB

OLE DB Принятие христианства на Руси: исторические сведения

Принятие христианства на Руси: исторические сведения Метрология, стандартизация и сертификация. Лекция №1

Метрология, стандартизация и сертификация. Лекция №1 БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТФАКУЛЬТЕТ МЕЖДУНАРОДНЫХ ОТНОШЕНИЙ

БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТФАКУЛЬТЕТ МЕЖДУНАРОДНЫХ ОТНОШЕНИЙ Диалог в произведениях А.Н. Островского (на примере драмы «Гроза»)

Диалог в произведениях А.Н. Островского (на примере драмы «Гроза») Юридическая ответственность в Японии (1)

Юридическая ответственность в Японии (1) Личность и организация

Личность и организация Управления проектами в образовании Китая

Управления проектами в образовании Китая Виды искусства

Виды искусства Установление взаимоотношений в ходе исследования проблемной ситуации и определения целей работы

Установление взаимоотношений в ходе исследования проблемной ситуации и определения целей работы cIM7TaC2UVXJynCQ3CTdoZBANk092eFKFDVhKypC

cIM7TaC2UVXJynCQ3CTdoZBANk092eFKFDVhKypC Субъекты политики:

Субъекты политики: Авторы: Лебедева Татьяна Владимировна, учитель истории Абдрашитова Екатерина Евгеньевна, учитель музыки Муниципальная Ново – Гор

Авторы: Лебедева Татьяна Владимировна, учитель истории Абдрашитова Екатерина Евгеньевна, учитель музыки Муниципальная Ново – Гор Горизонтали и Вертикали в композиции

Горизонтали и Вертикали в композиции Отечество нам Царское село

Отечество нам Царское село Презентация умного сканера ViAr 40S

Презентация умного сканера ViAr 40S