Слайд 2УБЕЖДЕНИЯ – СУТЬ БОЛЕЕ ОПАСНЫЕ ВРАГИ ИСТИНЫ, ЧЕМ ЛОЖЬ.

Фридрих Ницше

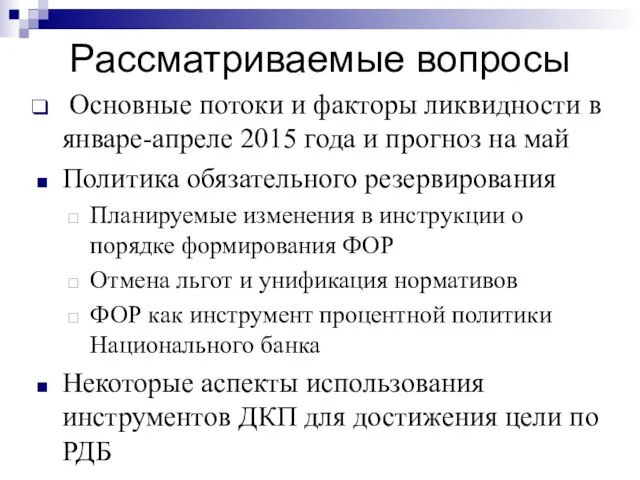

Слайд 3Рассматриваемые вопросы

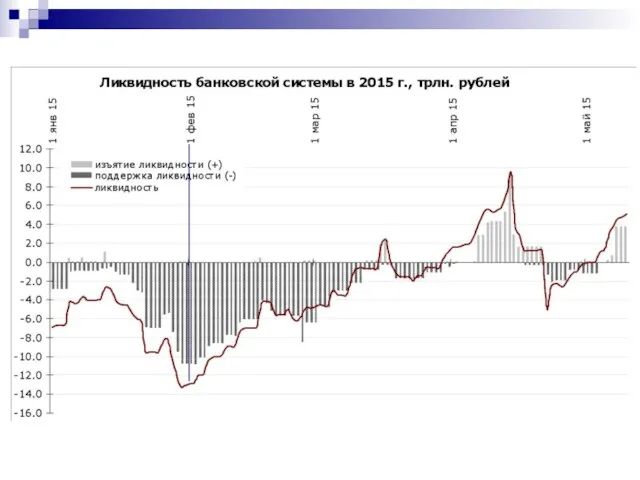

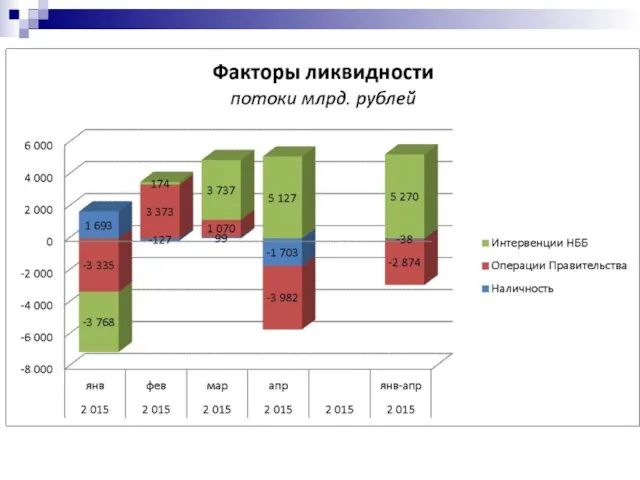

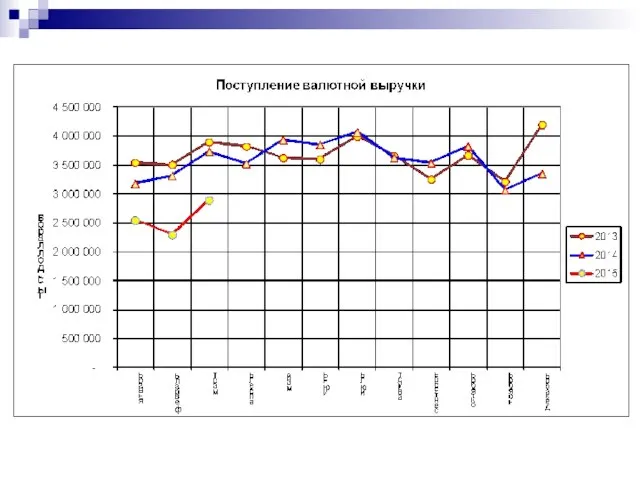

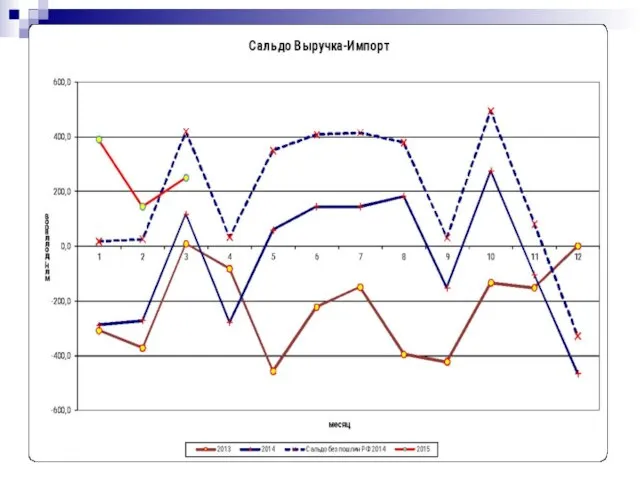

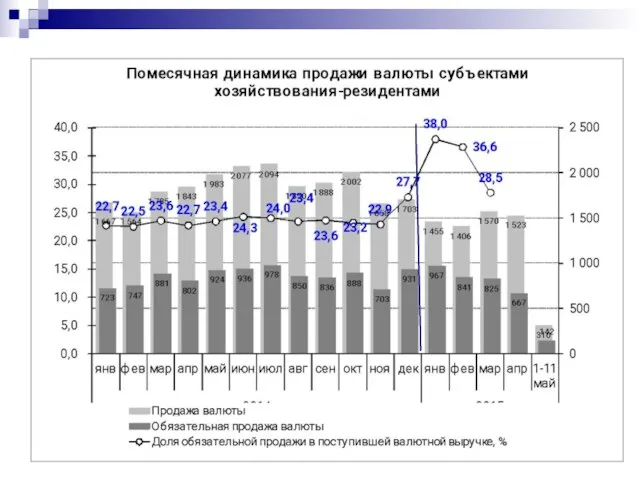

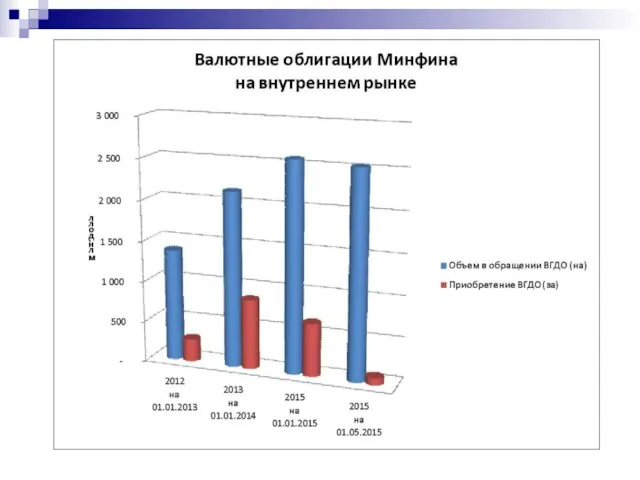

Основные потоки и факторы ликвидности в январе-апреле 2015 года и

прогноз на май

Политика обязательного резервирования

Планируемые изменения в инструкции о порядке формирования ФОР

Отмена льгот и унификация нормативов

ФОР как инструмент процентной политики Национального банка

Некоторые аспекты использования инструментов ДКП для достижения цели по РДБ

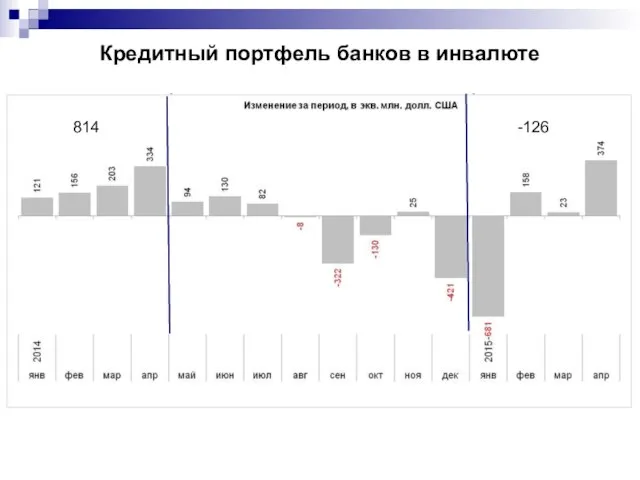

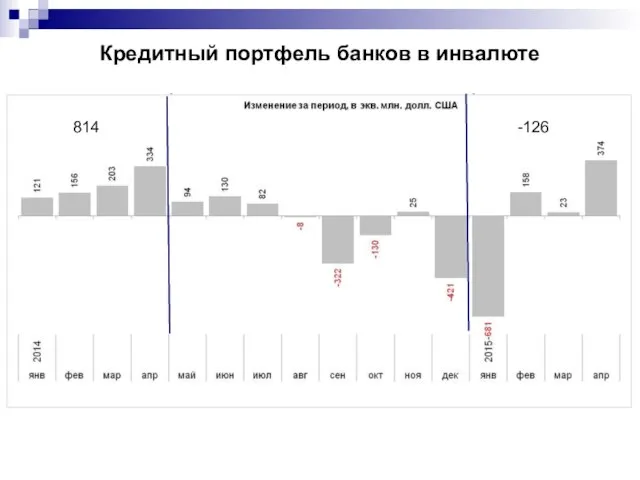

Слайд 15Кредитный портфель банков в инвалюте

-126

814

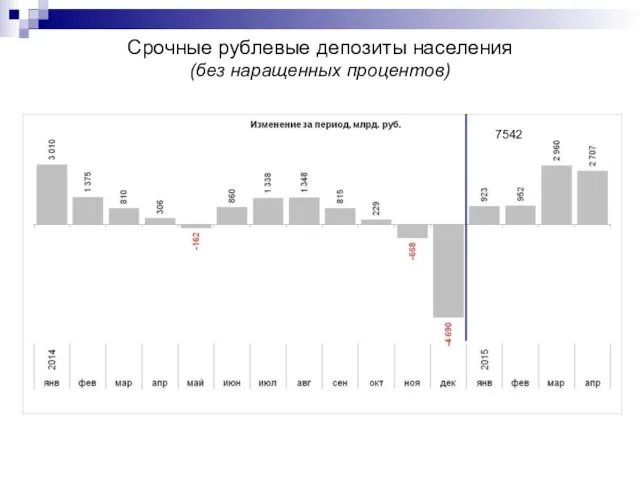

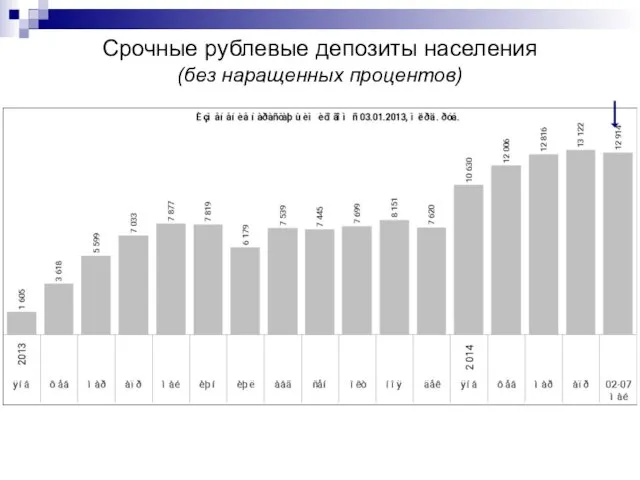

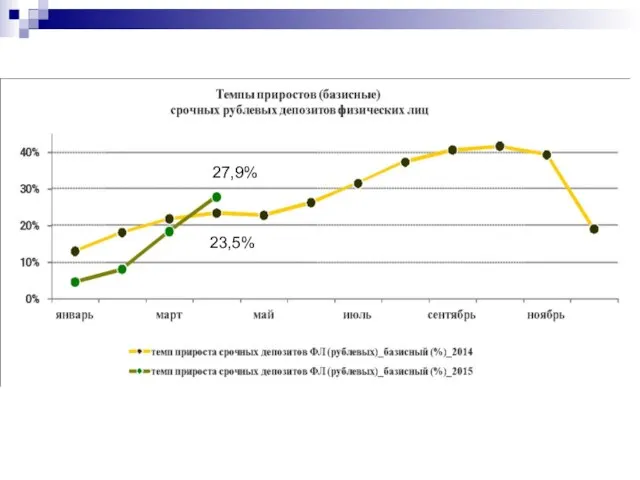

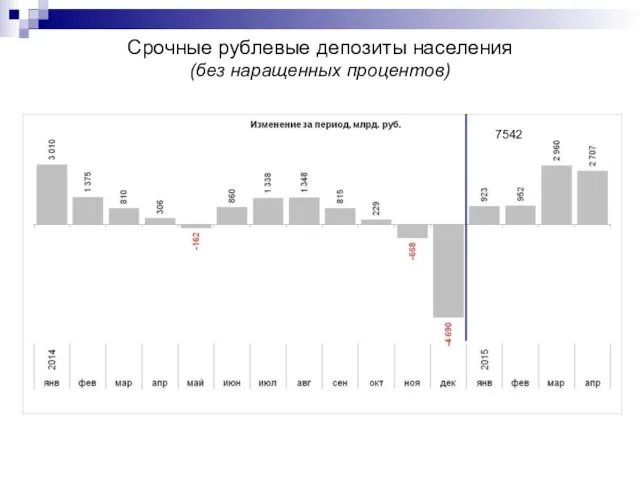

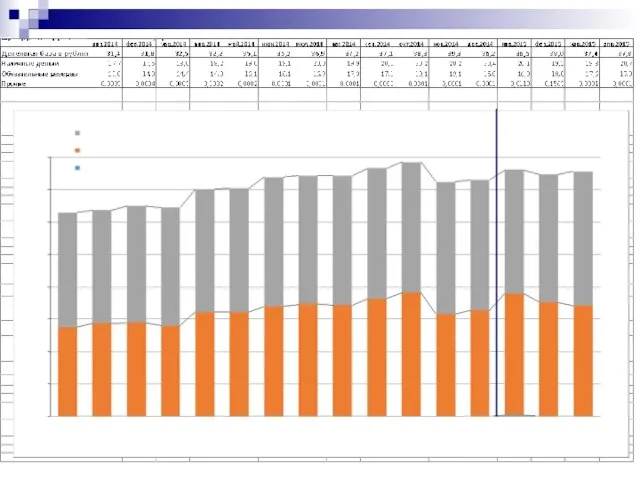

Слайд 20Срочные рублевые депозиты населения

(без наращенных процентов)

7542

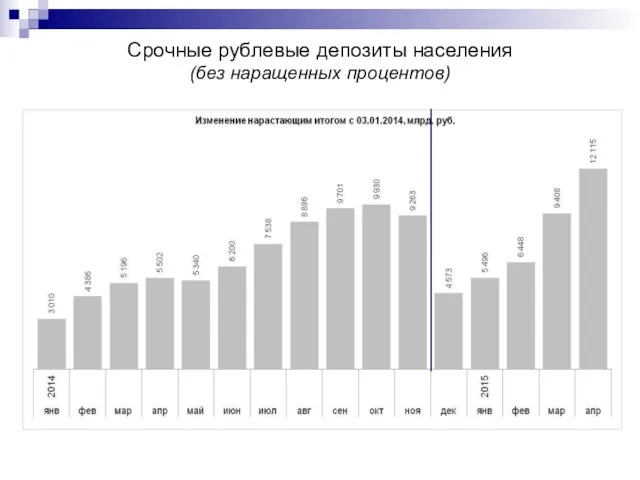

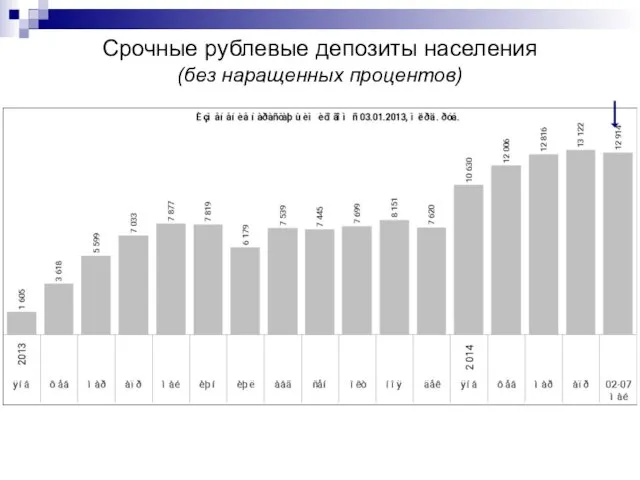

Слайд 21Срочные рублевые депозиты населения

(без наращенных процентов)

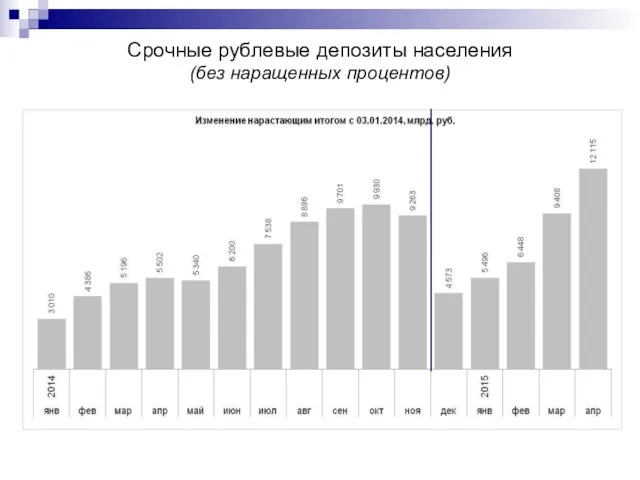

Слайд 22Срочные рублевые депозиты населения

(без наращенных процентов)

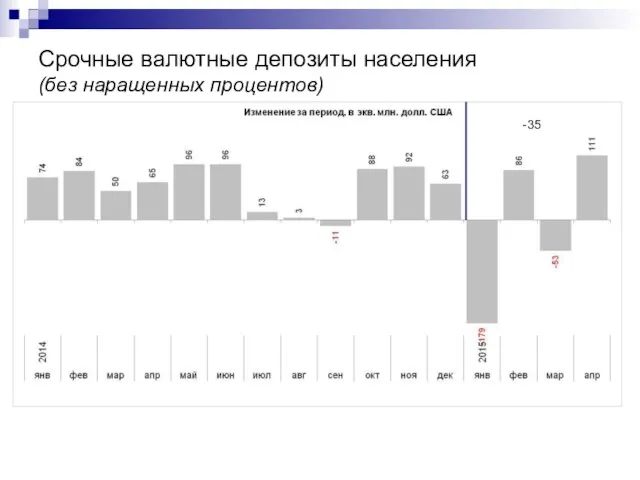

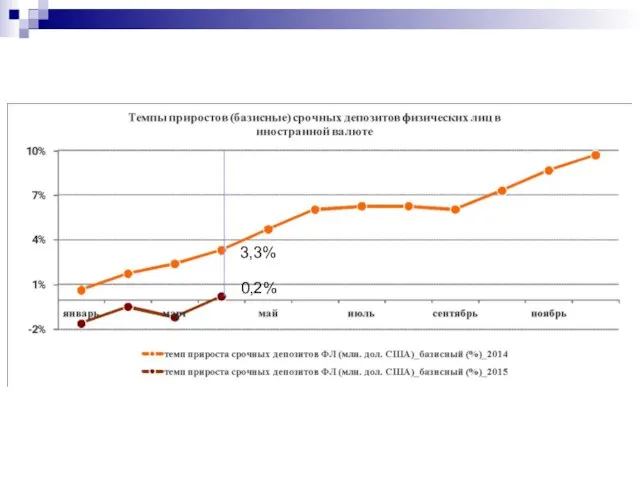

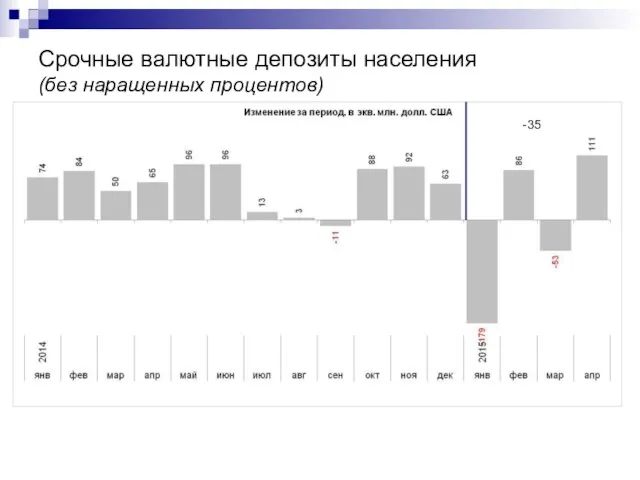

Слайд 24Срочные валютные депозиты населения

(без наращенных процентов)

-35

Слайд 29ПОЛИТИКА ОБЯЗАТЕЛЬНОГО РЕЗЕРВИРОВАНИЯ

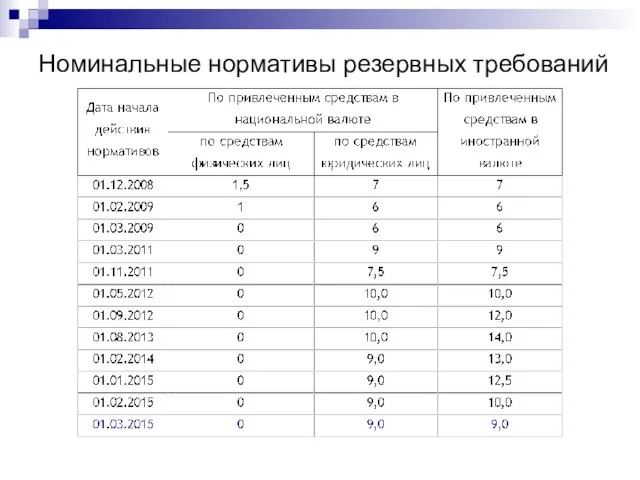

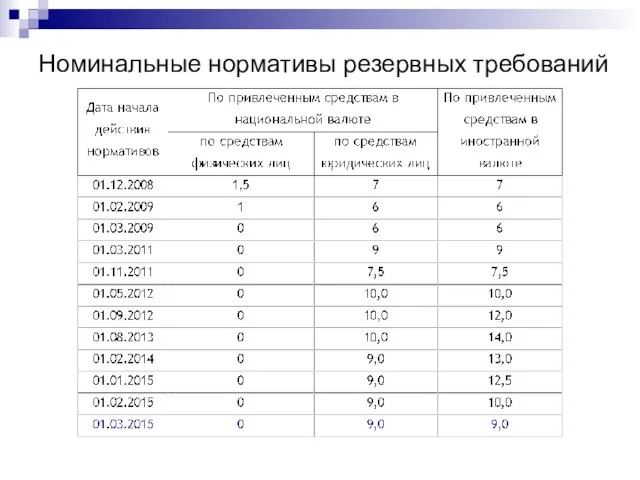

Слайд 30Номинальные нормативы резервных требований

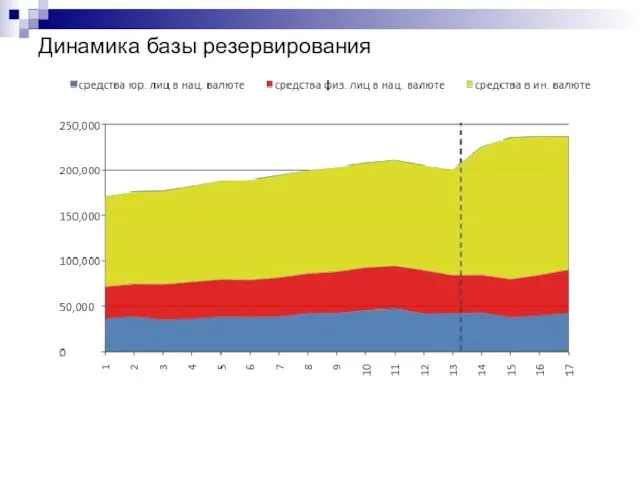

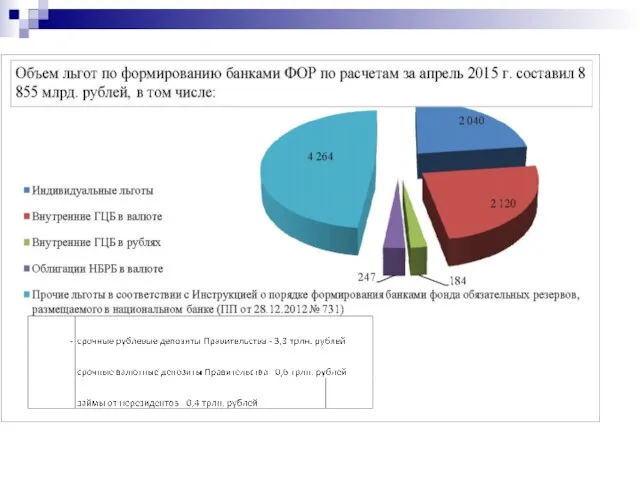

Слайд 32Структура фонда обязательных резервов

Млрд. Br

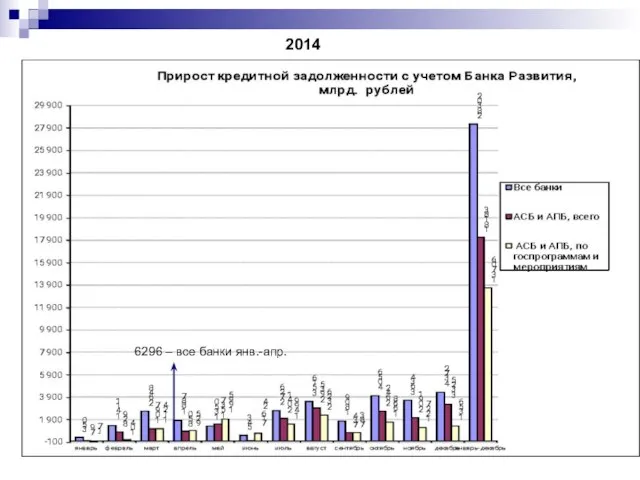

2014

2015

18349

17030

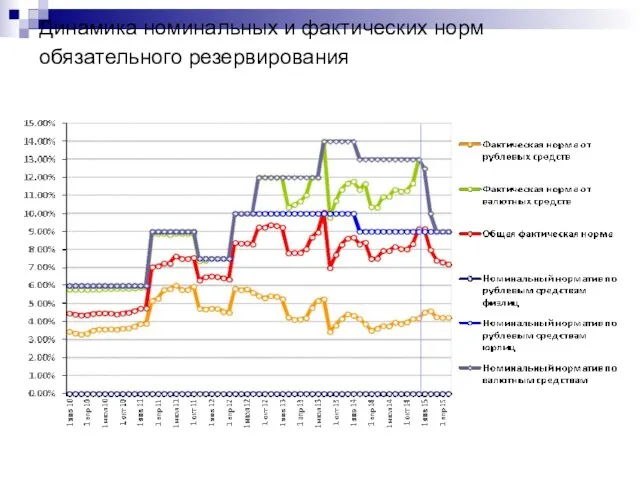

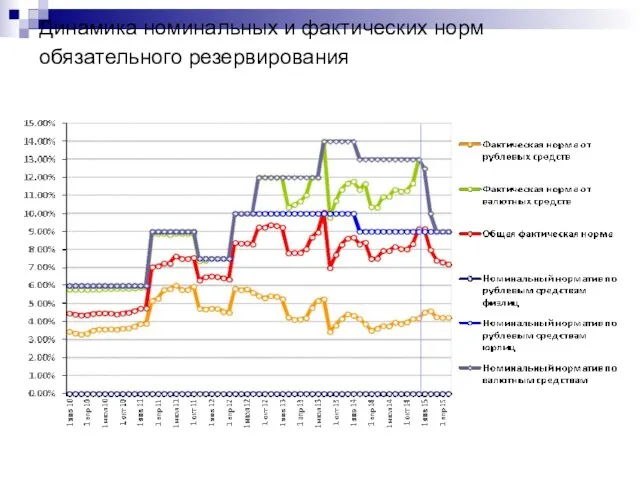

Слайд 33Динамика номинальных и фактических норм обязательного резервирования

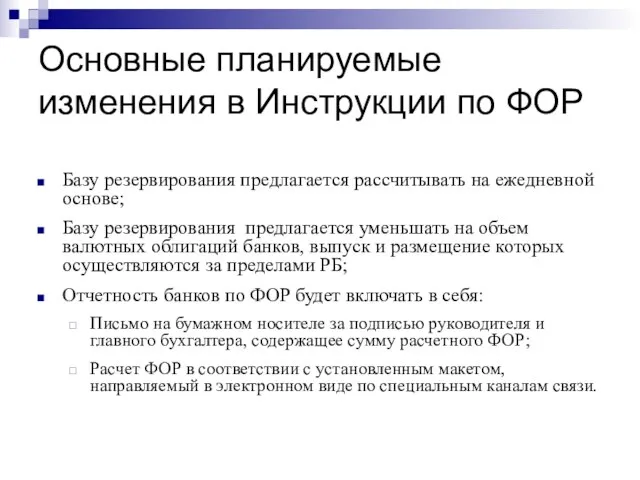

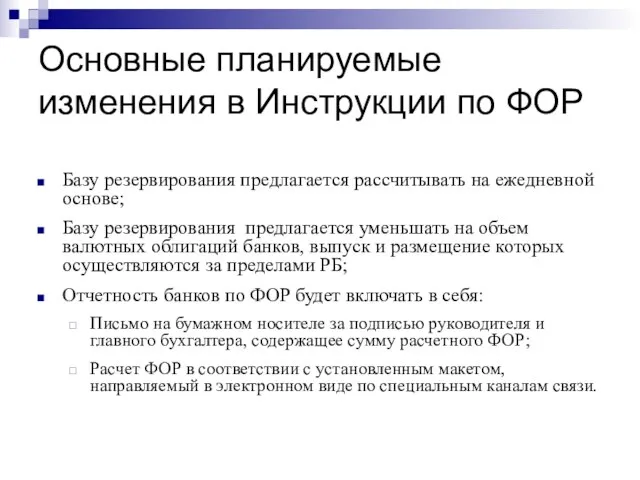

Слайд 35Основные планируемые изменения в Инструкции по ФОР

Базу резервирования предлагается рассчитывать на ежедневной

основе;

Базу резервирования предлагается уменьшать на объем валютных облигаций банков, выпуск и размещение которых осуществляются за пределами РБ;

Отчетность банков по ФОР будет включать в себя:

Письмо на бумажном носителе за подписью руководителя и главного бухгалтера, содержащее сумму расчетного ФОР;

Расчет ФОР в соответствии с установленным макетом, направляемый в электронном виде по специальным каналам связи.

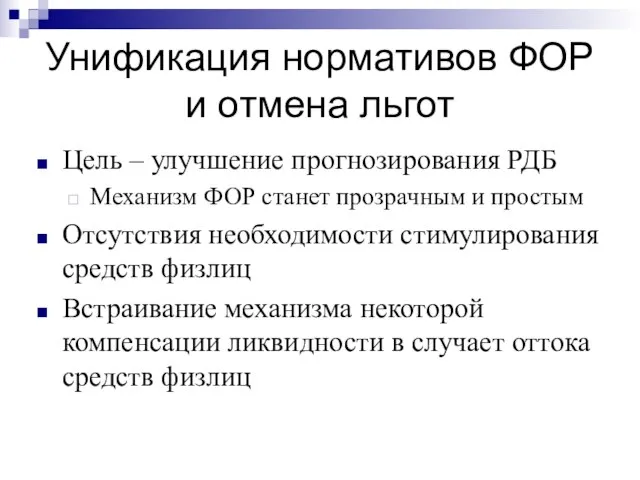

Слайд 36Унификация нормативов ФОР и отмена льгот

Цель – улучшение прогнозирования РДБ

Механизм ФОР станет

прозрачным и простым

Отсутствия необходимости стимулирования средств физлиц

Встраивание механизма некоторой компенсации ликвидности в случает оттока средств физлиц

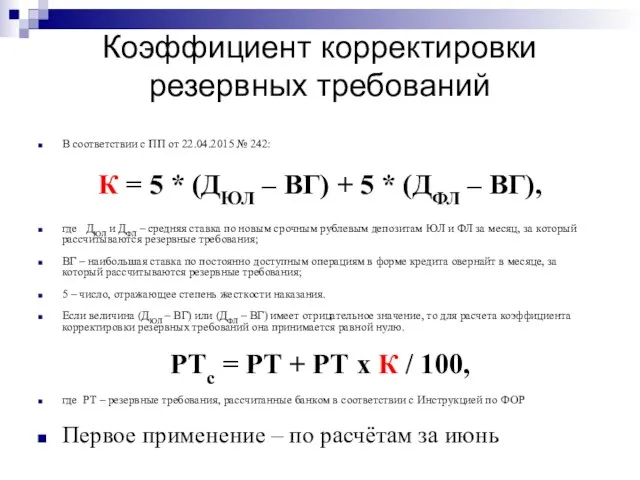

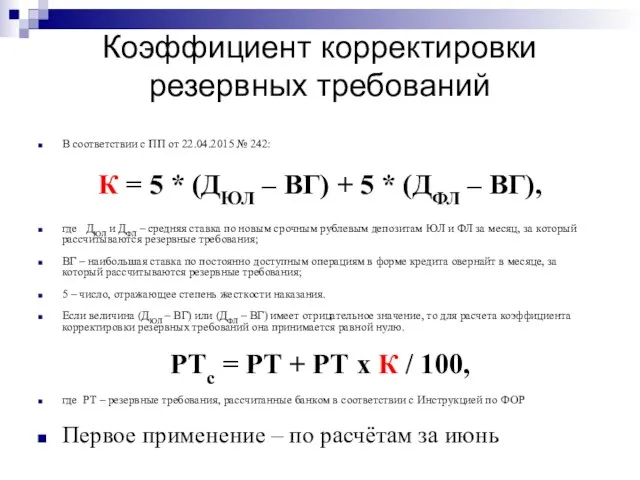

Слайд 38Коэффициент корректировки резервных требований

В соответствии с ПП от 22.04.2015 № 242:

К =

5 * (ДЮЛ – ВГ) + 5 * (ДФЛ – ВГ),

где ДЮЛ и ДФЛ – средняя ставка по новым срочным рублевым депозитам ЮЛ и ФЛ за месяц, за который рассчитываются резервные требования;

ВГ – наибольшая ставка по постоянно доступным операциям в форме кредита овернайт в месяце, за который рассчитываются резервные требования;

5 – число, отражающее степень жесткости наказания.

Если величина (ДЮЛ – ВГ) или (ДФЛ – ВГ) имеет отрицательное значение, то для расчета коэффициента корректировки резервных требований она принимается равной нулю.

РТс = РТ + РТ х К / 100,

где РТ – резервные требования, рассчитанные банком в соответствии с Инструкцией по ФОР

Первое применение – по расчётам за июнь

Слайд 39НЕКОТОРЫЕ АСПЕКТЫ ИСПОЛЬЗОВАНИЯ ИНСТРУМЕНТОВ ДКП ДЛЯ ДОСТИЖЕНИЯ ЦЕЛЕЙ ПО РДБ

Слайд 41Критерии допуска банков к ПДИ и аукционным операциям

Вопрос рассматривается на Комитете по

монетарной политике ежемесячно, начиная с марта 2015

Решение вступает в силу с начала периода усреднения ФОР

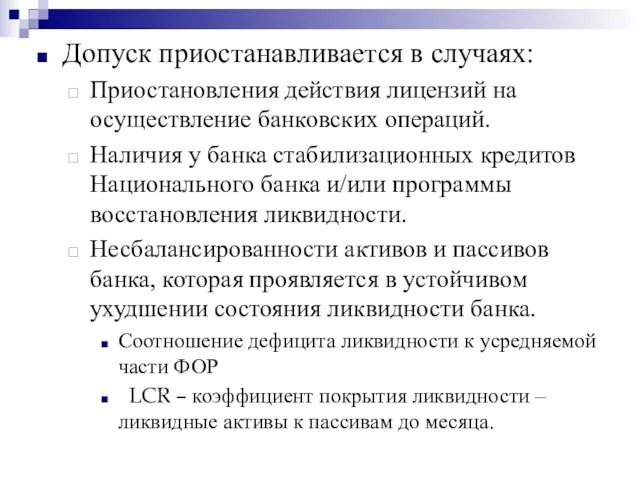

Слайд 42Допуск приостанавливается в случаях:

Приостановления действия лицензий на осуществление банковских операций.

Наличия у банка

стабилизационных кредитов Национального банка и/или программы восстановления ликвидности.

Несбалансированности активов и пассивов банка, которая проявляется в устойчивом ухудшении состояния ликвидности банка.

Соотношение дефицита ликвидности к усредняемой части ФОР

LCR – коэффициент покрытия ликвидности – ликвидные активы к пассивам до месяца.

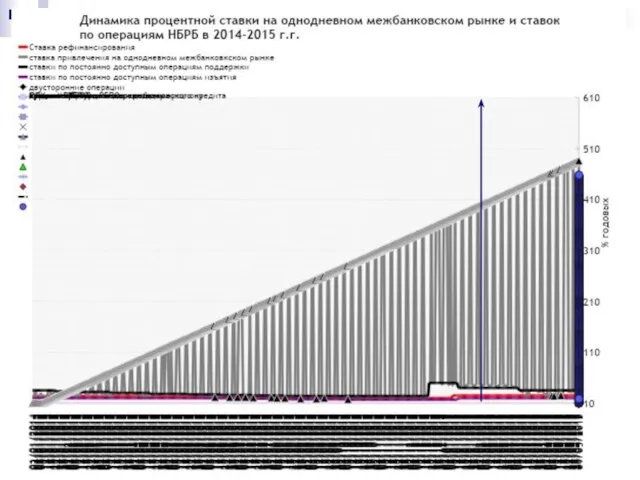

Слайд 44Ставки на денежном рынке

(номинальные)

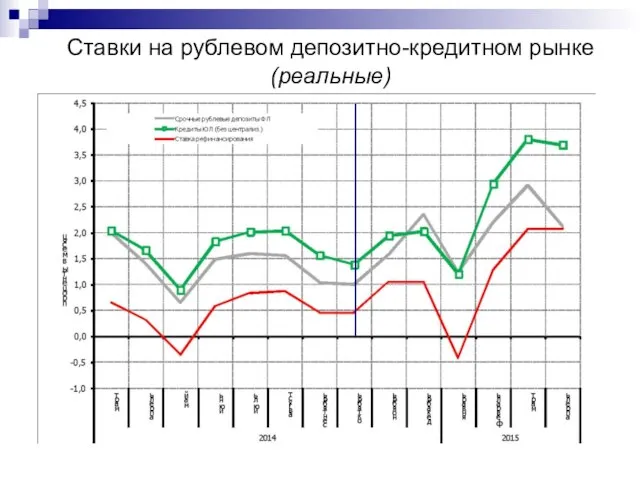

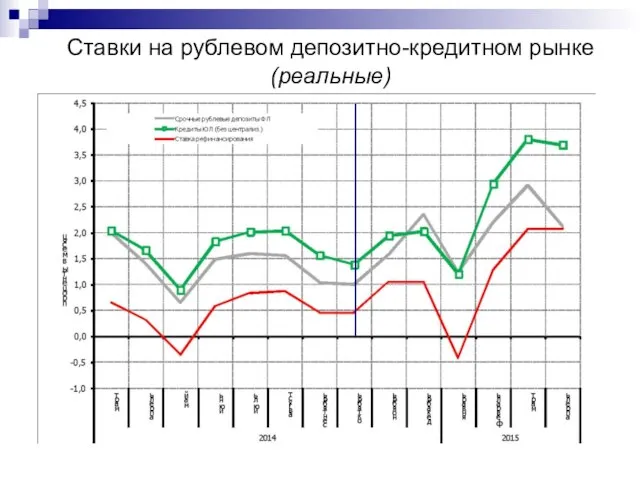

Слайд 46Ставки на рублевом депозитно-кредитном рынке

(реальные)

Слайд 48Ключевая ставка и границы коридора

Ключевая ставка – средневзвешенная ставка по аукционам.

Коридорные ставки

(ставки по ПДИ) должны носить штрафной характер.

Пересмотр (раз в месяц) коридорных ставок в зависимости от ключевой ставки и ставок на рынке МБК.

Творческий проект: Картина Цветочная корзинка

Творческий проект: Картина Цветочная корзинка Такесика. Элементы невербальной коммуникации

Такесика. Элементы невербальной коммуникации Удмуртский этнотуристический центр эштэрек

Удмуртский этнотуристический центр эштэрек Что мне даст работа в ТТК

Что мне даст работа в ТТК Welcome to the Capital of Great Britain

Welcome to the Capital of Great Britain Согласие/отказ субъекта кредитной истории

Согласие/отказ субъекта кредитной истории Intel в здравоохранении

Intel в здравоохранении Основы общей психологии

Основы общей психологии Семейные праздники как одна из форм исторической памяти

Семейные праздники как одна из форм исторической памяти Конвенции о защите прав человека в судах РФ

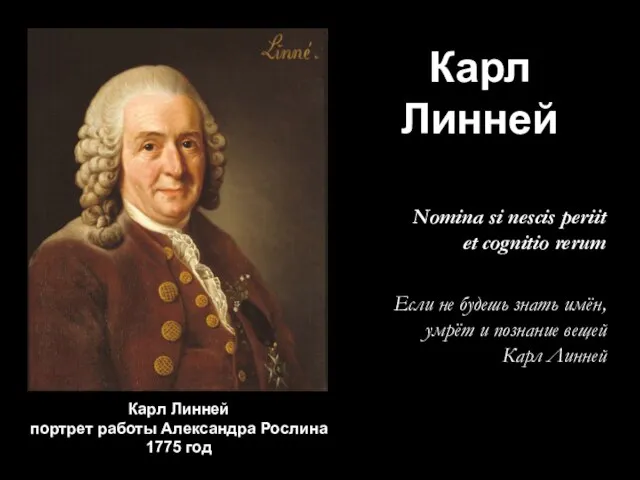

Конвенции о защите прав человека в судах РФ Презентация на тему Карл Линней

Презентация на тему Карл Линней Тест по культуре Индии (8 класс)

Тест по культуре Индии (8 класс) Александр Исаевич Солженицын - писатель, публицист, поэт и общественный деятель, академик Российской академии наук, лауреат Нобел

Александр Исаевич Солженицын - писатель, публицист, поэт и общественный деятель, академик Российской академии наук, лауреат Нобел Конфликты в семье

Конфликты в семье Развитие образования через предпринимательство

Развитие образования через предпринимательство РБС-Сеть — ваша партнёрская программа

РБС-Сеть — ваша партнёрская программа О фискальной политике

О фискальной политике Ученые Российской науки

Ученые Российской науки Управление по результатам и бюджетирование, ориентированное на результат, как инструменты реализации Стратегии развития города

Управление по результатам и бюджетирование, ориентированное на результат, как инструменты реализации Стратегии развития города  Мастер-класс бабочки в цветах

Мастер-класс бабочки в цветах Развитие и поддержка одаренных детей и детей с повышенной мотивацией к обучению в школе. МБОУ СОШ №6 г Мытищи

Развитие и поддержка одаренных детей и детей с повышенной мотивацией к обучению в школе. МБОУ СОШ №6 г Мытищи Презентация на тему Подобные треугольники

Презентация на тему Подобные треугольники  Winter - Зима

Winter - Зима Прощай,

Прощай, Дания

Дания Растения тундры (2 класс)

Растения тундры (2 класс) Интегрированная логистическая поддержка

Интегрированная логистическая поддержка Эмоциональный интеллект персонала. Измерение и оценка эмоционального интеллекта

Эмоциональный интеллект персонала. Измерение и оценка эмоционального интеллекта