Слайд 2Правовое регулирование самозанятости

Федеральный закон «О проведении эксперимента по установлению специального налогового

режима "налог на профессиональный доход»

Приказ Минфина России от 29.12.2020 N 329н "Об утверждении порядка постановки на учет и снятия с учета в налоговых органах российских организаций, граждан Российской Федерации, не являющихся индивидуальными предпринимателями, индивидуальных предпринимателей».

Слайд 3Введение в действие закона

1. В соответствии с пунктом 8 статьи 1 Налогового

кодекса Российской Федерации начать проведение эксперимента по установлению специального налогового режима "Налог на профессиональный доход" (далее - эксперимент) в следующих субъектах Российской Федерации:

1) с 1 января 2019 года в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан);

2) с 1 января 2020 года в городе федерального значения Санкт-Петербурге, в Волгоградской, Воронежской, Ленинградской, Нижегородской, Новосибирской, Омской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областях, в Красноярском и Пермском краях, в Ненецком автономном округе, Ханты-Мансийском автономном округе - Югре, Ямало-Ненецком автономном округе, в Республике Башкортостан;

3) с 1 июля 2020 года в субъектах Российской Федерации, не указанных в пунктах 1 и 2 настоящей части, с учетом положений частей 1.1 и 1.2 настоящей статьи.

Слайд 4Законы субъектов РФ

1.1. В субъектах Российской Федерации, не указанных в пунктах 1

и 2 части 1 настоящей статьи, специальный налоговый режим "Налог на профессиональный доход" вводится в действие законами субъектов Российской Федерации.

1.2. Закон субъекта Российской Федерации о введении в действие специального налогового режима "Налог на профессиональный доход" должен содержать положение о вступлении в силу указанного закона субъекта Российской Федерации не ранее чем по истечении одного месяца со дня его официального опубликования.

Слайд 5Сроки эксперимента

2. Эксперимент проводится до 31 декабря 2028 года включительно.

3. В течение

десяти лет проведения эксперимента не могут вноситься изменения в настоящий Федеральный закон в части увеличения налоговых ставок и (или) уменьшения предельного размера доходов, установленного пунктом 8 части 2 статьи 4 настоящего Федерального закона.

Слайд 6Виды услуг, оказываемые самозанятыми

Федеральная налоговая служба, сославшись на п. 70 ст. 217

НК РФ, разъяснила, какие виды услуг могут быть оказаны самозанятыми гражданами:

присмотр и уход за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинском организации;

репетиторство;

уборка жилых помещений, ведение домашнего хозяйства.

Законом субъекта Российской Федерации могут быть установлены также иные виды услуг для личных, домашних и (или) иных подобных нужд.

Слайд 7Цели легализации деятельности самозанятых лиц

Экономическая цель: с экономической точки зрения граждане, не

вставшие на учет в налоговом органе в качестве самозанятых, занимаются деятельностью, которая приносит доход и является, как правило, единственным источником существования как самого гражданина, так и его семьи. Эти лица не исполняют обязанности по уплате налогов и, следовательно, не участвуют в формировании бюджета государства, что, в свою очередь, является обязанностью, возложенной на граждан ст. 57 Конституции РФ.

Социальной целью легализации этих субъектов является их участие в формировании внебюджетных фондов социального назначения, чего в настоящий момент не происходит. В то же время эти граждане имеют право на пенсионное обеспечение, на услуги экстренных служб, на медицинское обслуживание и прочие государственные услуги, которые являются финансово затратными.

Правовая цели легализации самозанятых лиц заключается в том, что эти субъекты должны иметь соответствующие способы защиты своих интересов и, наоборот, лица, с которыми самозанятые вступают в правоотношения, должны быть уверены в защите своих интересов.

Слайд 8Вид налогообложения

Налог на профессиональный доход (НПД)— это не дополнительный налог, а новый

специальный налоговый режим. Переход на него осуществляется добровольно. У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке.

Слайд 9Постановка на учет в качестве самозанятого

Постановка на учет физического лица, не являющегося

индивидуальным предпринимателем и оказывающего без привлечения наемных работников услуги физическому лицу для личных, домашних или иных подобных нужд, осуществляется в налоговом органе по месту жительства лица на основании соответствующего уведомления.

Подать уведомление можно лично, через представителя, по почте, по электронной почте или через личный кабинет.

Регистрация возможна и без визита в инспекцию: в мобильном приложении, на сайте ФНС России, через банк или портал госуслуг.

Слайд 10Размер налогов

Физические лица и индивидуальные предприниматели, которые переходят на новый специальный налоговый

режим (самозанятые), могут платить с доходов от самостоятельной деятельности только налог по льготной ставке — 4 или 6%.

Это позволяет легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

Отсутствует обязанность по уплате фиксированных взносов на пенсионное страхование. Пенсионное страхование осуществляется в добровольном порядке.

Слайд 11Преимущества

Можно работать без регистрации в качестве ИП. Доход подтверждается справкой из приложения

Налог

начисляется автоматически в приложении.

Уплата — не позднее 25 числа следующего месяца.

Предоставляется налоговый вычет. Сумма вычета — 10 000 рублей.

Ставка 4% уменьшается до 3%,

ставка 6% уменьшается до 4%.

Расчет автоматический.

Слайд 12Налоговые ставки

4% — с доходов от физлиц.

6% — с доходов от юрлиц

и ИП. Других обязательных платежей нет.

Слайд 13СОВМЕЩЕНИЕ С РАБОТОЙ

ПО ТРУДОВОМУ ДОГОВОРУ

Зарплата не учитывается при расчете налога.

Трудовой стаж по

месту работы не прерывается.

Слайд 14НЕТ ОТЧЕТОВ И ДЕКЛАРАЦИЙ

Декларацию представлять не нужно.

Учет доходов ведется автоматически в

мобильном приложении.

Слайд 15ЧЕК ФОРМИРУЕТСЯ В ПРИЛОЖЕНИИ

Не надо покупать ККТ.

Чек можно сформировать в мобильном

приложении «Мой налог».

Слайд 16Приложение мой налог

«Мой налог» — это официальное приложение ФНС России для налогоплательщиков

налога на профессиональный доход. Оно помогает зарегистрироваться и работать на льготном спецрежиме, который еще называют налогом для самозанятых. Приложение обеспечивает всё взаимодействие между самозанятыми и налоговыми органами, не требуя личного визита в инспекцию. Оно заменяет кассу и отчетность.

Можно зарегистрироваться с телефона

Легко сформировать и отправить клиенту чек

Удобно следить за начислением налогов

Приходят уведомления о сроках уплаты

Есть справка для подтверждения доходов

Также в приложении доступны инструменты аналитики для детального финансового анализа своей деятельности

АЛП. антропоцентрическая парадигма в науке и искусстве. Якимова. (1)

АЛП. антропоцентрическая парадигма в науке и искусстве. Якимова. (1) Роль Международного Инновационного Агентства ПФО (МИА-ПФО) в развитии инновационной cоставляющей экономики Приволжского федераль

Роль Международного Инновационного Агентства ПФО (МИА-ПФО) в развитии инновационной cоставляющей экономики Приволжского федераль Презентация на тему Признаки живых организмов

Презентация на тему Признаки живых организмов

Гостиничные услуги и их маркетинг

Гостиничные услуги и их маркетинг Проектирование и реализация методики развития прыгучести у школьников девятых кдассов на основе динамического метода

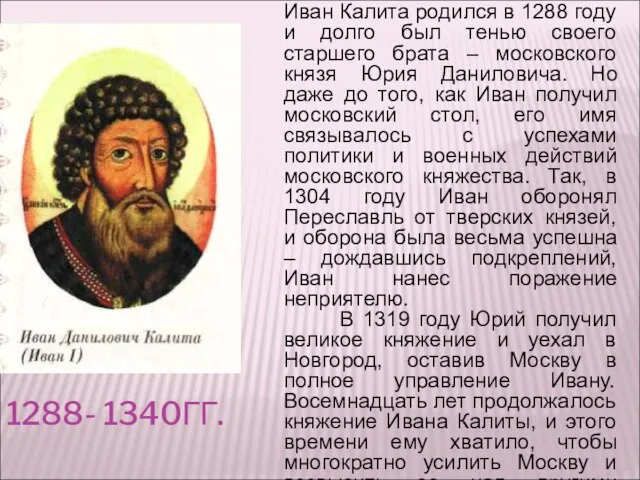

Проектирование и реализация методики развития прыгучести у школьников девятых кдассов на основе динамического метода Иван Калита

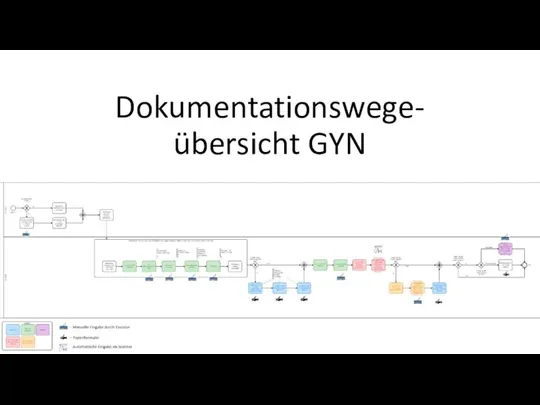

Иван Калита GYN Prozessbeschreibung Dokumentationswege Übersucht

GYN Prozessbeschreibung Dokumentationswege Übersucht Казахстанский институт метрологии

Казахстанский институт метрологии Русская культура 14-15 вв

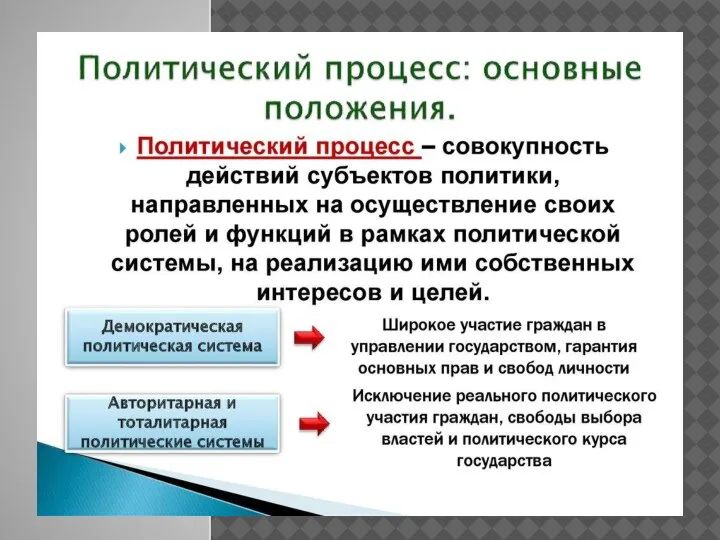

Русская культура 14-15 вв Политические процессы

Политические процессы Презентация на тему Функционализм

Презентация на тему Функционализм Значение и признаки глагола

Значение и признаки глагола ABC-анализ

ABC-анализ Пьеса На Дне

Пьеса На Дне Бутерброды и их виды

Бутерброды и их виды Акция для торговых точек

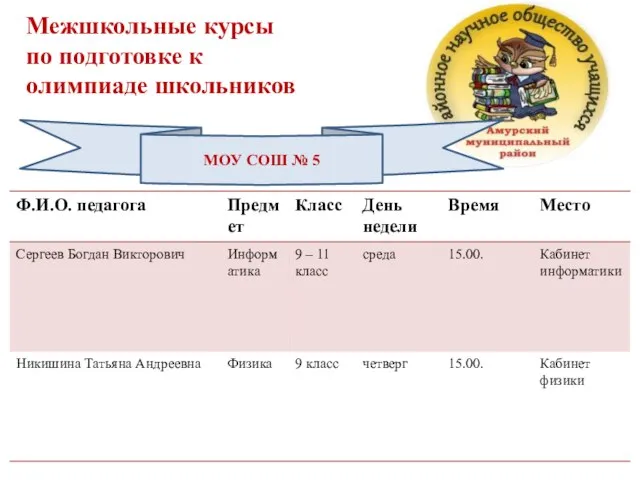

Акция для торговых точек Межшкольные курсыпо подготовке колимпиаде школьников

Межшкольные курсыпо подготовке колимпиаде школьников Сущность управленческих решений. Требования к управленческим решениям. Виды решений: оперативные, тактические и стратегические

Сущность управленческих решений. Требования к управленческим решениям. Виды решений: оперативные, тактические и стратегические Сон наяву или приключения в стране чудес

Сон наяву или приключения в стране чудес Посмотрите на нас

Посмотрите на нас Осторожно, огонь !

Осторожно, огонь ! Задачи на построение сечений.

Задачи на построение сечений. Блоги. Отзывы и рекомендации.

Блоги. Отзывы и рекомендации. Психология педагогической деятельности

Психология педагогической деятельности Шедевры советской рекламы

Шедевры советской рекламы О формировании государственного задания образовательного учреждения (на примере Петрозаводского музыкального колледжа им. К.Э. Р

О формировании государственного задания образовательного учреждения (на примере Петрозаводского музыкального колледжа им. К.Э. Р Охрана природы осенью (2 класс)

Охрана природы осенью (2 класс) Кейс Rocket study

Кейс Rocket study