Содержание

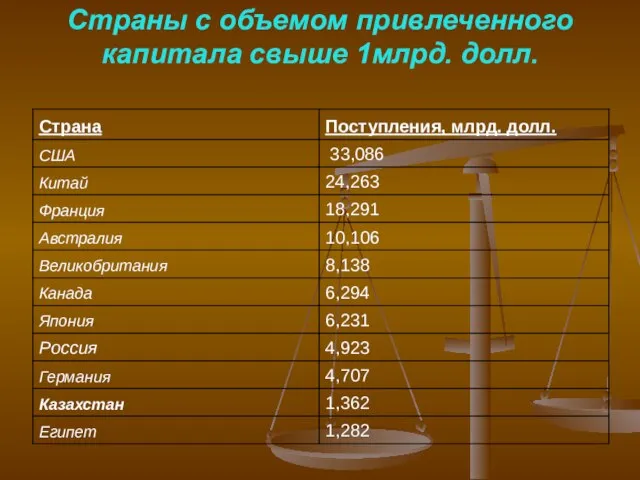

- 2. Страны с объемом привлеченного капитала свыше 1млрд. долл.

- 3. Мировой рынок IPO в 1995-2005гг. поступления, млрд. долл.

- 4. Поступления от IPO компаний из стран СНГ поступления, млрд. долл.

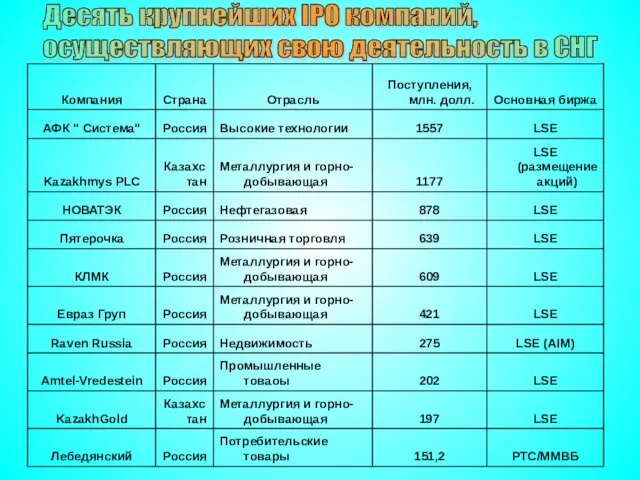

- 5. Десять крупнейших IPO компаний, осуществляющих свою деятельность в СНГ

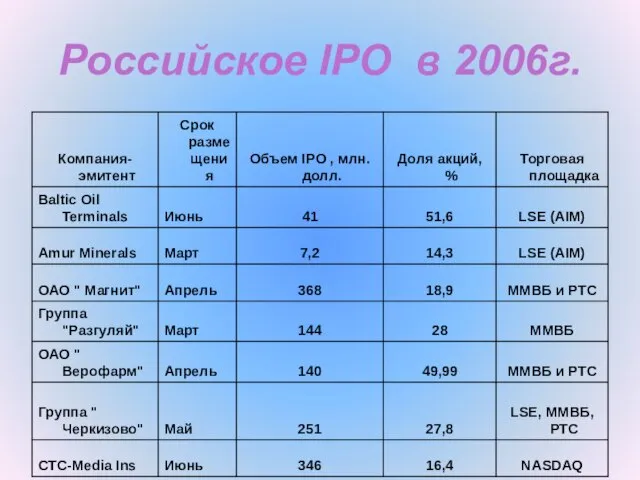

- 6. Российское IPO в 2006г.

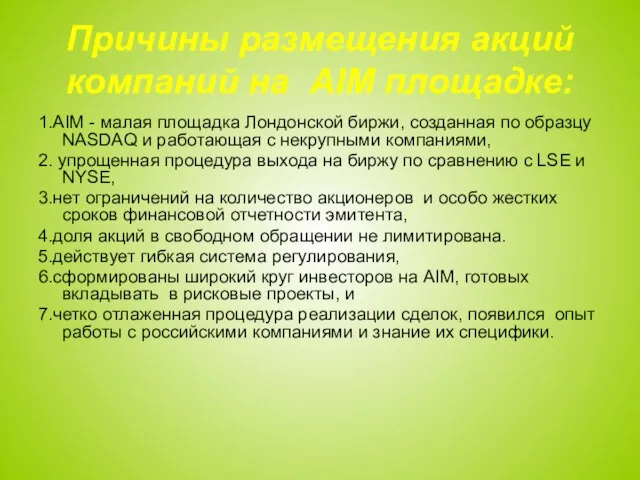

- 7. Причины размещения акций компаний на AIM площадке: 1.АIМ - малая площадка Лондонской биржи, созданная по образцу

- 8. Потенциальные эмитенты крупные сырьевые компании; предприятия потребительского сектора и розничной торговли; инновационные компании; банки и финансовые

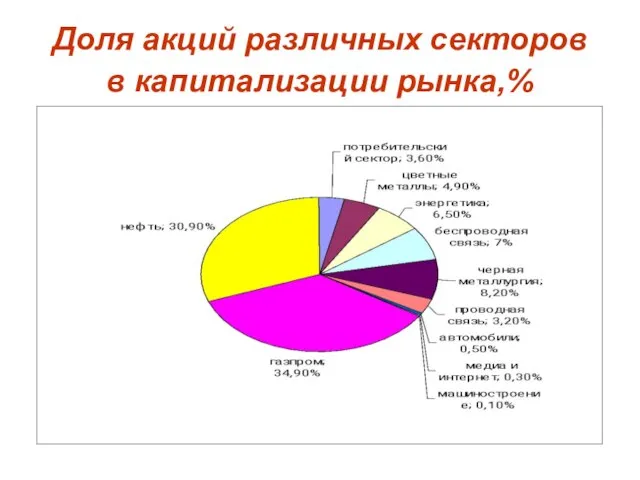

- 9. Доля акций различных секторов в капитализации рынка,%

- 10. Предприятия потребительского сектора и розничной торговли компании пищевой промышленности, компании агропромышленного комплекса, розничные сети и др.

- 11. Эмитенты предприятий потребительского сектора и розничной торговли « Копейка», « Магнит» « Разгуляй – Укросс», АПК

- 12. Инновационные компании СТС Media , « Компьюлинк», «Диксис Трейдинг»

- 13. Банки и финансовые холдинги РОСБАНК, Внешторгбанк, Газпромбанк

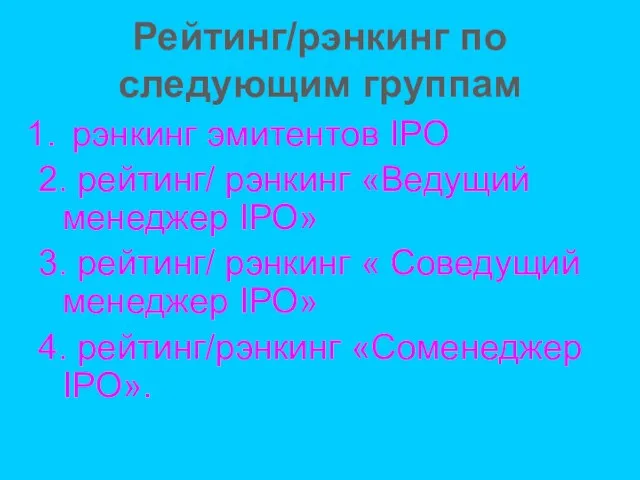

- 14. Рейтинг/рэнкинг по следующим группам рэнкинг эмитентов IРО 2. рейтинг/ рэнкинг «Ведущий менеджер IРО» 3. рейтинг/ рэнкинг

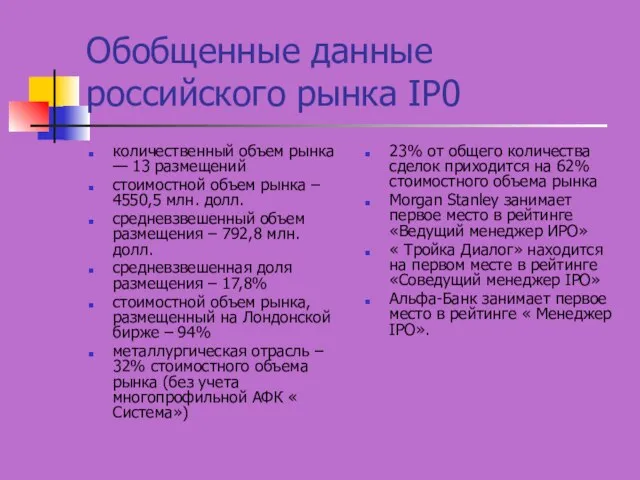

- 15. Обобщенные данные российского рынка IР0 количественный объем рынка — 13 размещений стоимостной объем рынка – 4550,5

- 17. Скачать презентацию

Второе самоопределение (с 28-36лет). Семь шагов к клиенту

Второе самоопределение (с 28-36лет). Семь шагов к клиенту И.С. Тургенев. Стихотворения в прозе, особенности жанра. Авторские критерии нравственности в произведении «Довольный человек»

И.С. Тургенев. Стихотворения в прозе, особенности жанра. Авторские критерии нравственности в произведении «Довольный человек» Приемы работы по сокращению текста

Приемы работы по сокращению текста Мой незнакомый знакомый кот

Мой незнакомый знакомый кот Георг Вильгельм Рихман

Георг Вильгельм Рихман Памятники и их значение

Памятники и их значение Семинар-тренинг «Интеграция ВИЧ-инфицированных детей в образовательное учреждение»для заведующихМДОУ

Семинар-тренинг «Интеграция ВИЧ-инфицированных детей в образовательное учреждение»для заведующихМДОУ Прямоугольное проецирование на три плоскости проекций

Прямоугольное проецирование на три плоскости проекций Презентация на тему медиация

Презентация на тему медиация  Путешествие по лету

Путешествие по лету Graviti Folse – квест

Graviti Folse – квест Кактус из бумаги

Кактус из бумаги Использование тайм-менеджмента на Российских предприятиях

Использование тайм-менеджмента на Российских предприятиях Дом моей мечты

Дом моей мечты Решение экономических задач, Как проблемный метод изучения географии

Решение экономических задач, Как проблемный метод изучения географии Постійність

Постійність Самые необычные телескопы в мире

Самые необычные телескопы в мире Личностно-ориентированный и индивидуальный подход в обучении учащихся

Личностно-ориентированный и индивидуальный подход в обучении учащихся ETF. Школа трейдинга и инвестиций

ETF. Школа трейдинга и инвестиций Миротворческие силы России

Миротворческие силы России Интерактивный диктант. Магнитное поле. 11 класс

Интерактивный диктант. Магнитное поле. 11 класс Общая характеристика судебной власти в зарубежных странах

Общая характеристика судебной власти в зарубежных странах 20171204_geografiya_v_mire_drugih_nauk

20171204_geografiya_v_mire_drugih_nauk Творческая работа

Творческая работа primenenie_instrumentov_upr_kach_v_magisterskoy_rabote

primenenie_instrumentov_upr_kach_v_magisterskoy_rabote Деление с остатком (5 класс)

Деление с остатком (5 класс) вязание

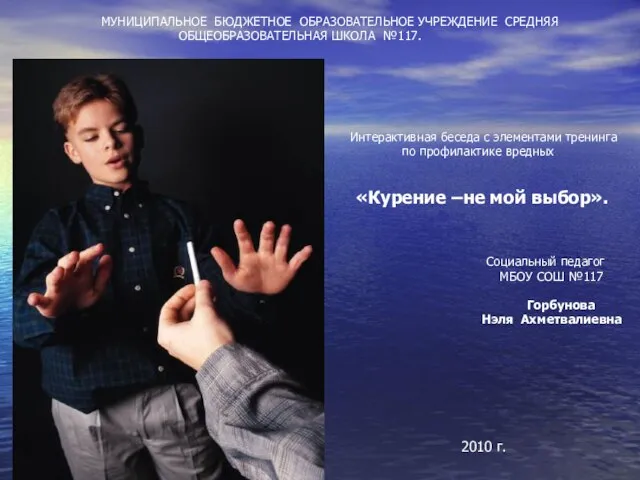

вязание Курение - не мой выбор

Курение - не мой выбор