Содержание

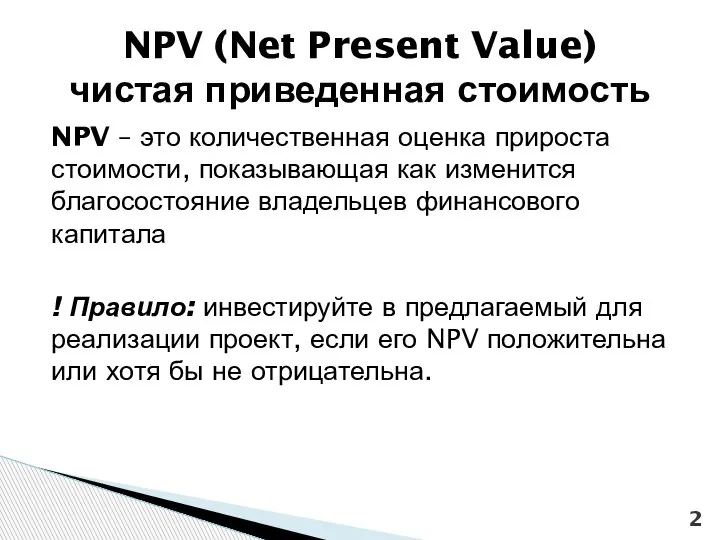

- 2. NPV (Net Present Value) чистая приведенная стоимость NPV – это количественная оценка прироста стоимости, показывающая как

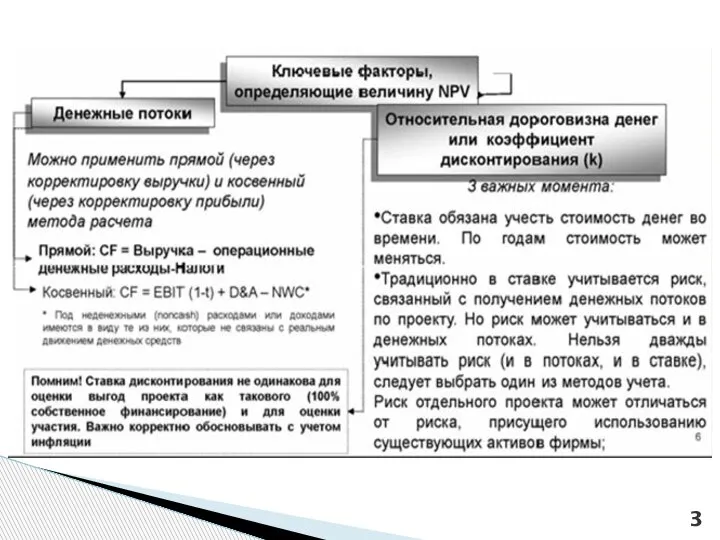

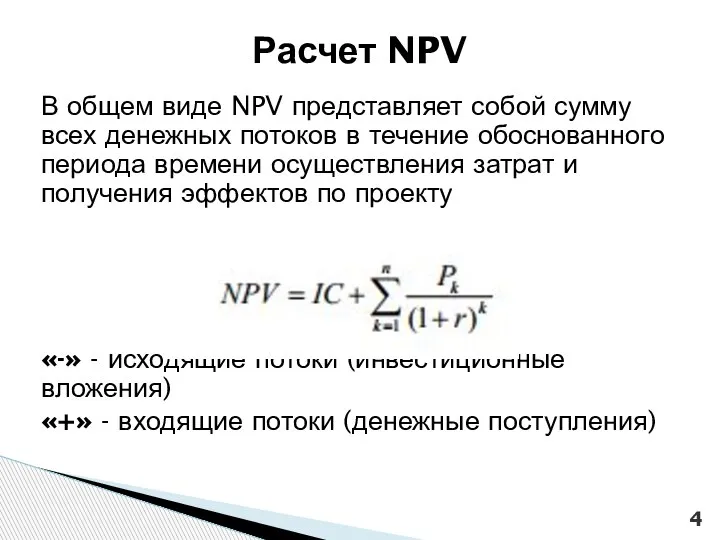

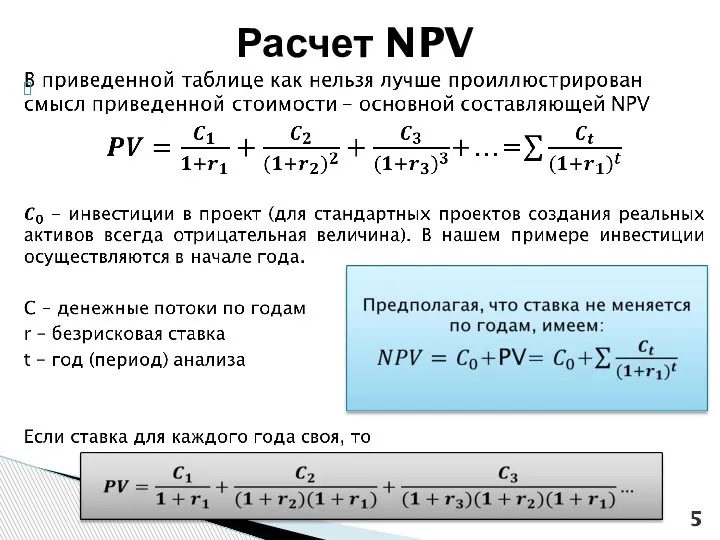

- 4. В общем виде NPV представляет собой сумму всех денежных потоков в течение обоснованного периода времени осуществления

- 5. Расчет NPV

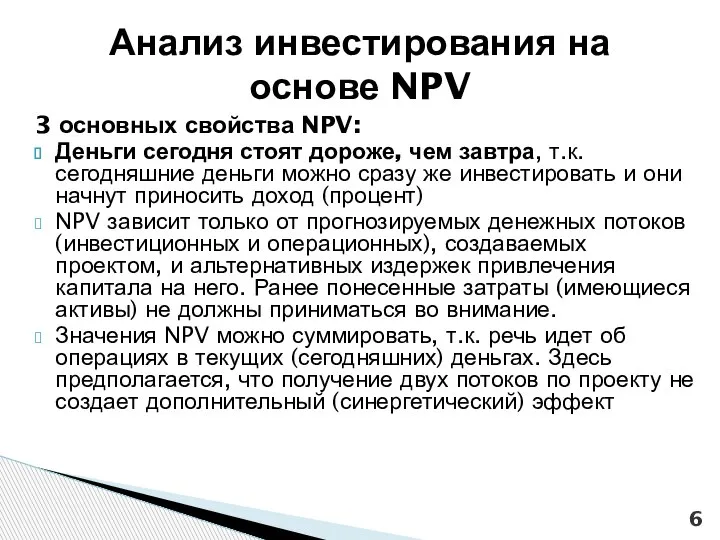

- 6. 3 основных свойства NPV: Деньги сегодня стоят дороже, чем завтра, т.к. сегодняшние деньги можно сразу же

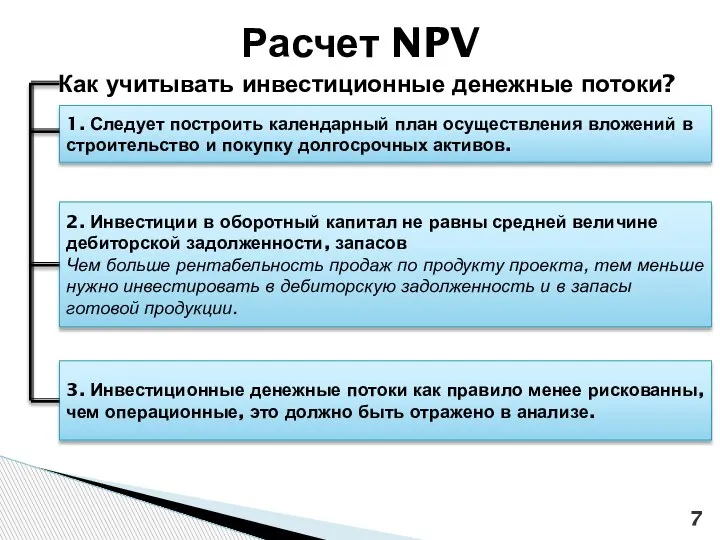

- 7. Как учитывать инвестиционные денежные потоки? Расчет NPV 1. Следует построить календарный план осуществления вложений в строительство

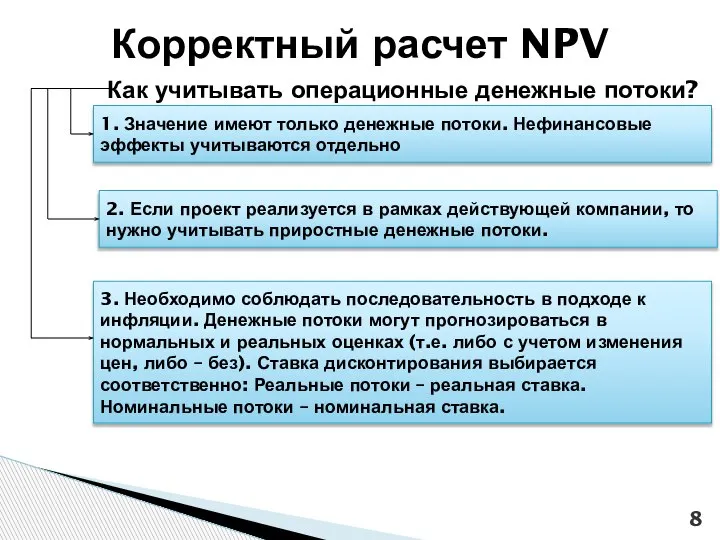

- 8. Как учитывать операционные денежные потоки? Корректный расчет NPV 1. Значение имеют только денежные потоки. Нефинансовые эффекты

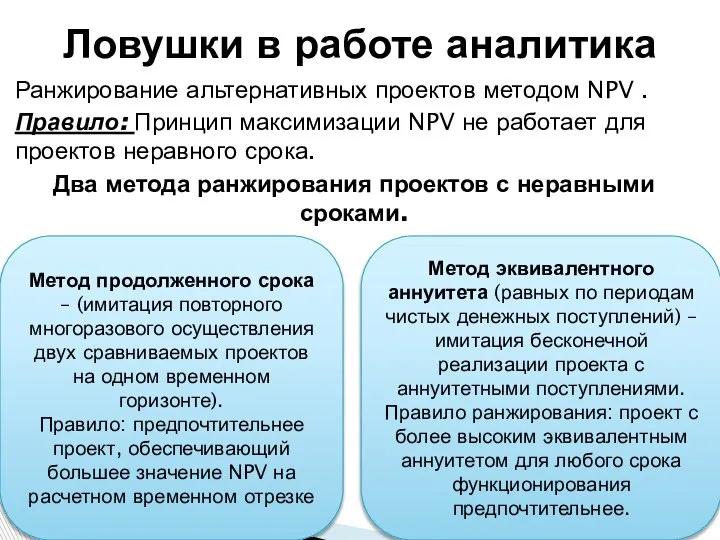

- 9. Ранжирование альтернативных проектов методом NPV . Правило: Принцип максимизации NPV не работает для проектов неравного срока.

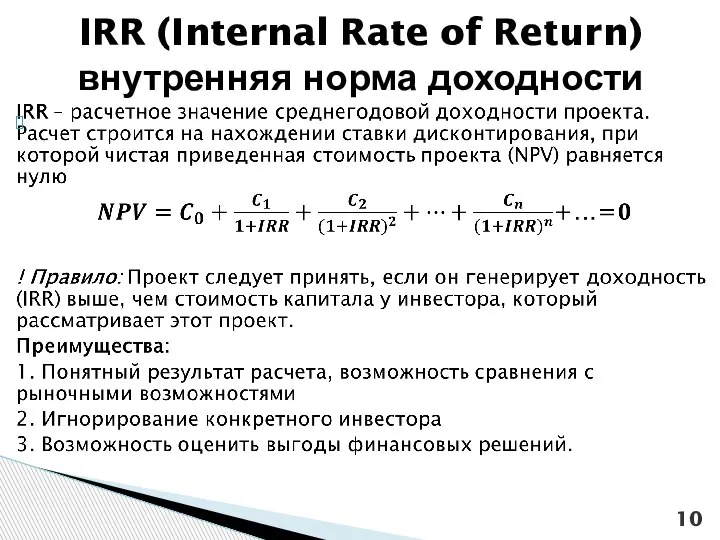

- 10. IRR (Internal Rate of Return) внутренняя норма доходности

- 11. использование IRR не подразумевает определение ставки дисконтирования, которая нужна чтобы рассчитать NPV проекта. удобно оперировать процентными

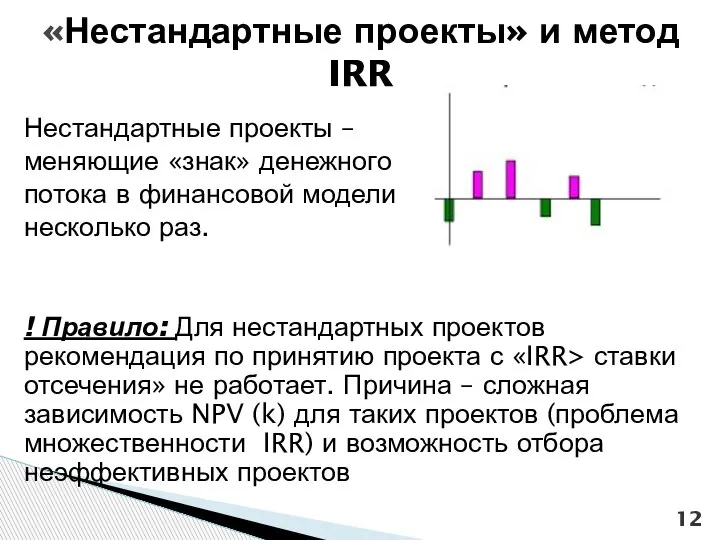

- 12. Нестандартные проекты – меняющие «знак» денежного потока в финансовой модели несколько раз. ! Правило: Для нестандартных

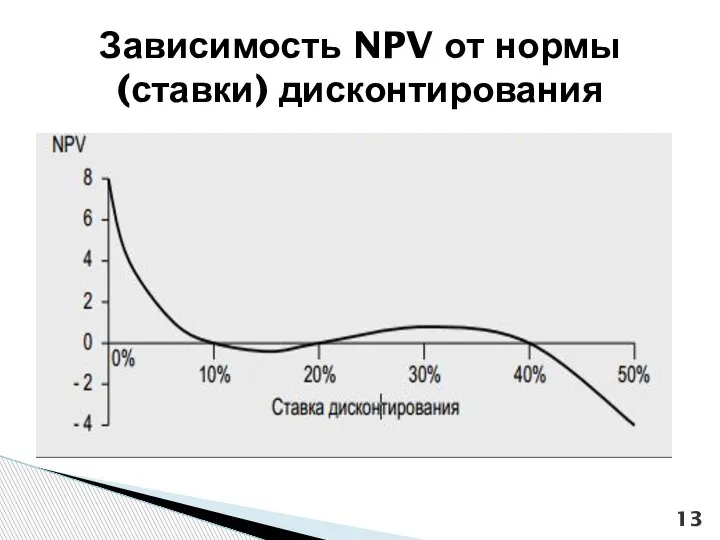

- 13. Зависимость NPV от нормы (ставки) дисконтирования

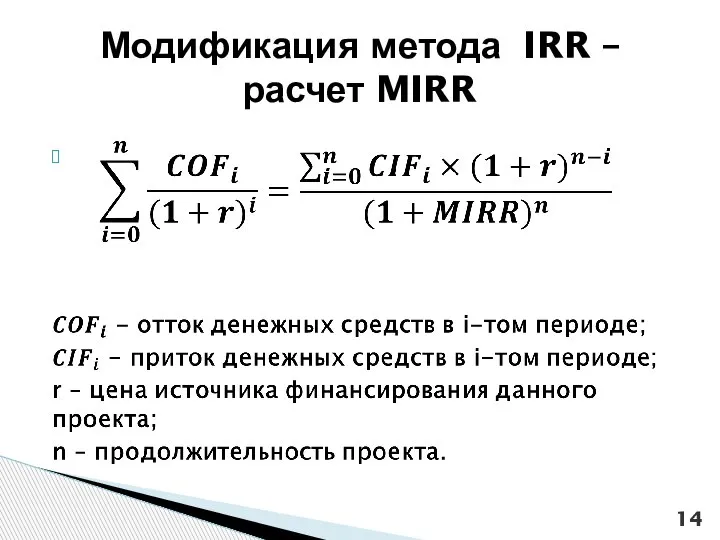

- 14. Модификация метода IRR – расчет MIRR

- 15. Схема расчета критерия MIRR

- 16. 1. В сравнительном анализе взаимоисключающих инвестиционных альтернатив критерий IRR можно использовать достаточно условно. Целесообразность совместного использования

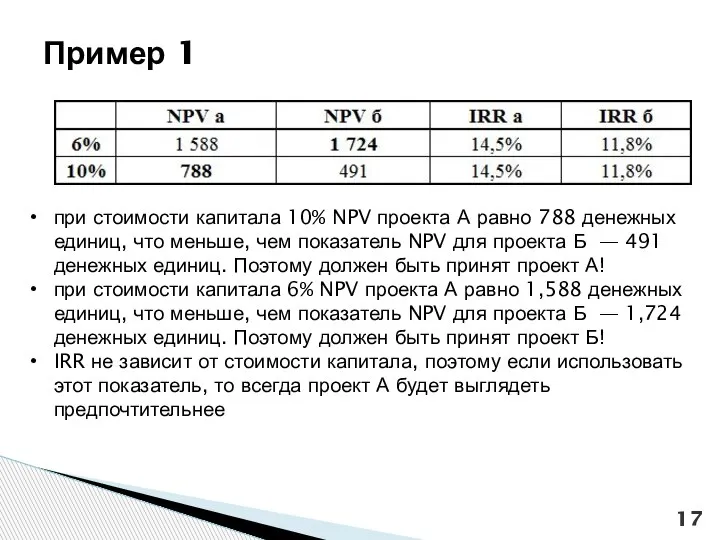

- 17. Пример 1 при стоимости капитала 10% NPV проекта А равно 788 денежных единиц, что меньше, чем

- 18. 2. «Чем больше, тем лучше» не всегда корректно для критерия IRR Целесообразность совместного использования критериев IRR

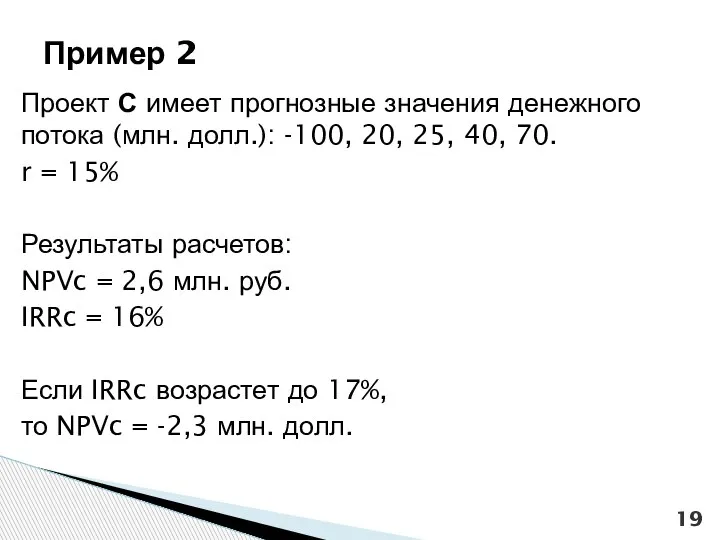

- 19. Проект С имеет прогнозные значения денежного потока (млн. долл.): -100, 20, 25, 40, 70. r =

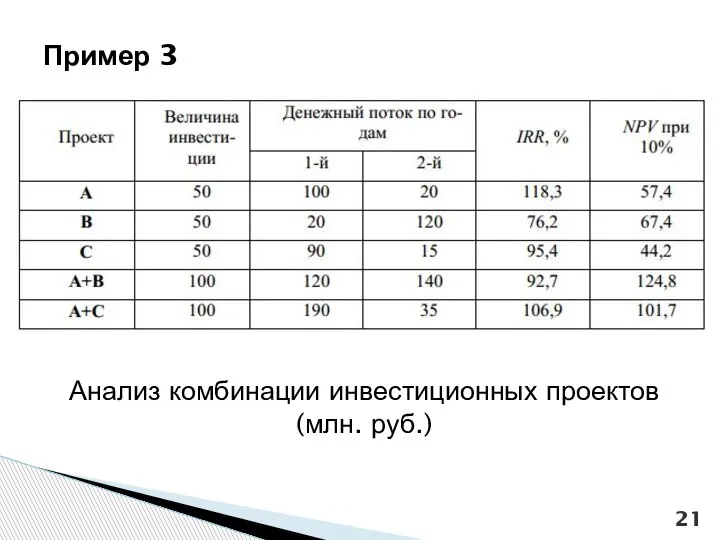

- 20. 3. Одним из существенных недостатков критерия IRR является то, что в отличие от критерия NPV он

- 21. Анализ комбинации инвестиционных проектов (млн. руб.) Пример 3

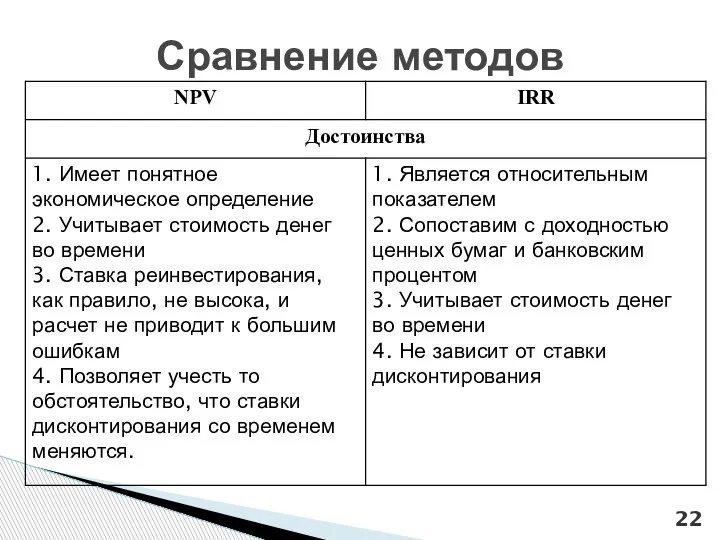

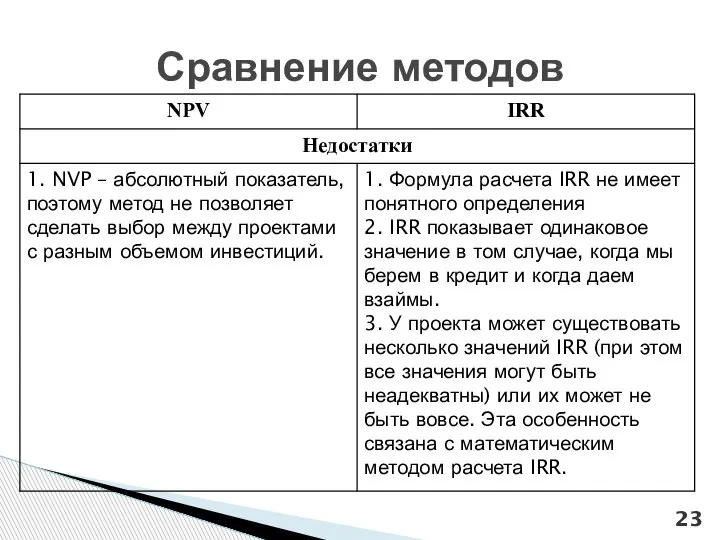

- 22. Сравнение методов

- 23. Сравнение методов

- 25. Скачать презентацию

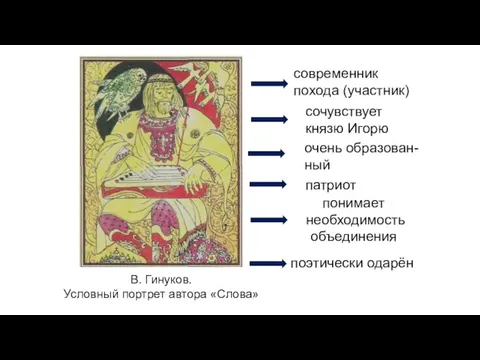

В. Гинуков. Условный портрет автора Слова

В. Гинуков. Условный портрет автора Слова Кафедра естественных наук

Кафедра естественных наук 249175

249175 Голосовой помощник Маруся

Голосовой помощник Маруся Девять предметов в системе счисления

Девять предметов в системе счисления Саморегулирующиеся организации «СРО Телеком» и СРО Телеком-Про»

Саморегулирующиеся организации «СРО Телеком» и СРО Телеком-Про» «Страницы семейного архива»

«Страницы семейного архива» Статистика терроризма

Статистика терроризма Социальные, этнические, конфессиональные и культурные различия личности

Социальные, этнические, конфессиональные и культурные различия личности Опиливание заготовок из сортового проката.Резание металла слесарной ножовкой.

Опиливание заготовок из сортового проката.Резание металла слесарной ножовкой. Гай Юлий Цезарь

Гай Юлий Цезарь Презентация на тему Новогодние игры со Снегурочкой и Дедом Морозом

Презентация на тему Новогодние игры со Снегурочкой и Дедом Морозом Презентация на тему Ёлочка из перьев

Презентация на тему Ёлочка из перьев Структура спонсорского пакета для чемпионата Санкт-Петербурга по водному поло.u

Структура спонсорского пакета для чемпионата Санкт-Петербурга по водному поло.u Заголовок Название раздела 1 Ленвендо Кто мы www.lenvendo.ru.

Заголовок Название раздела 1 Ленвендо Кто мы www.lenvendo.ru. ПОЛЯРИЗАЦИЯ И ДИФРАКЦИЯ СВЕТА

ПОЛЯРИЗАЦИЯ И ДИФРАКЦИЯ СВЕТА Тема урока: «Тайны поэзии Н.Гумилева»

Тема урока: «Тайны поэзии Н.Гумилева» Презентация на тему Лингвистический проект

Презентация на тему Лингвистический проект Цифровые автоматы, кодирование сигнала

Цифровые автоматы, кодирование сигнала Самодержавие Алексея Михайловича Тишайшего

Самодержавие Алексея Михайловича Тишайшего Презентация на тему Рулевое управление автомобиля

Презентация на тему Рулевое управление автомобиля Евгений Замятин. Роман-антиутопия "Мы“ как предупреждение потомкам

Евгений Замятин. Роман-антиутопия "Мы“ как предупреждение потомкам Модель управления имущественными комплексами вузов и вопросы распоряжения имуществом

Модель управления имущественными комплексами вузов и вопросы распоряжения имуществом Техника построения эллипсов во фронтальной плоскости проекций

Техника построения эллипсов во фронтальной плоскости проекций Нательные кресты XI – конца XIX вв. в экспозиции музея им. 1000-летия Брянска

Нательные кресты XI – конца XIX вв. в экспозиции музея им. 1000-летия Брянска Запатентован первый кассовый аппарат (1879)

Запатентован первый кассовый аппарат (1879) Система права

Система права Тест по рыбе

Тест по рыбе