Слайд 2АКТУАЛЬНОСТЬ, ЦЕЛИ И ЗАДАЧИ

Актуальность темы: в рыночных условиях основной формы кредита является

банковский кредит. Кредитование является одним из приоритетных направлений деятельности банков. Целевые кредиты коммерческих банков – один из наиболее выгодных для банка видов кредитно – финансового бизнеса.

Цель работы: исследование целевых кредитов, их виды и назначения.

Слайд 3ЦЕЛИ И ЗАДАЧИ

В работе ставятся следующие задачи:

дать общую характеристику кредитной политики коммерческого

банка в области целевого кредитования;

выявить сущность кредита и его принципы, детально рассмотреть понятие целевого кредита;

рассмотреть особенности кредитования в ПАО «СКБ — Банк»;

провести анализ финансовых и экономических показателей коммерческого банка.

Слайд 4ОБЪЕКТ И ПРЕДМЕТ ИССЛЕДОВАНИЯ

Объект исследования:

деятельность и организация работы ПАО «СКБ – БАНК».

Предмет

исследования:

организация работы по целевому кредитованию в ПАО «СКБ – Банк».

Слайд 5ПОНЯТИЕ, ВИДЫ, СУЩНОСТЬ ЦЕЛЕВОГО КРЕДИТОВАНИЯ

Целевой кредит – денежные средства, выдаваемые на определенные

цели под процент во временное пользование на условиях обеспечения, возвратности, срочности, платности и целевой направленности.

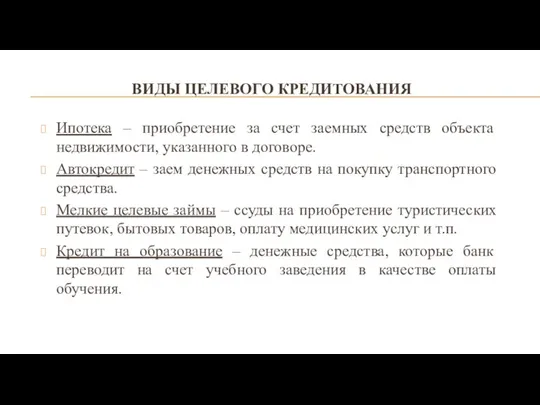

Слайд 6ВИДЫ ЦЕЛЕВОГО КРЕДИТОВАНИЯ

Ипотека – приобретение за счет заемных средств объекта недвижимости, указанного

в договоре.

Автокредит – заем денежных средств на покупку транспортного средства.

Мелкие целевые займы – ссуды на приобретение туристических путевок, бытовых товаров, оплату медицинских услуг и т.п.

Кредит на образование – денежные средства, которые банк переводит на счет учебного заведения в качестве оплаты обучения.

Слайд 7ПРЕИМУЩЕСТВА ЦЕЛЕВОГО КРЕДИТА

Главные преимущества:

возможность заимствовать крупную сумму;

сумма перечисляется напрямую продавцу товара или

исполнителю услуг, работ;

низкие процентные ставки;

длительный срок кредитования.

Слайд 8НЕДОСТАТКИ ЦЕЛЕВОГО КРЕДИТА

возможность тратить деньги только на определенную цель (обозначенную в договоре

с банком);

необходимость отчитываться за потраченные средства;

более длительное рассмотрение заявки по сравнению с обычным кредитом;

сложная процедура оформления: потребуется собирать объемный пакет документов, искать поручителя, оформлять залог;

дополнительные расходы, связанные со страхованием.

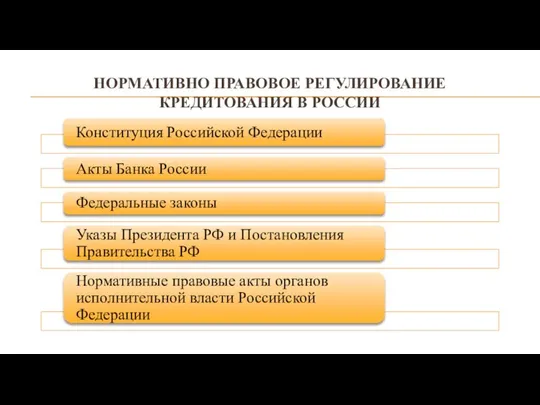

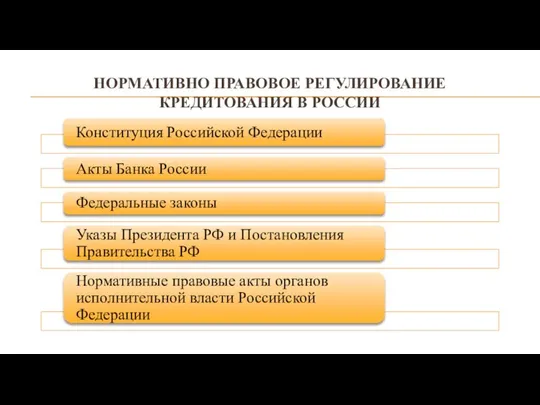

Слайд 9НОРМАТИВНО ПРАВОВОЕ РЕГУЛИРОВАНИЕ КРЕДИТОВАНИЯ В РОССИИ

Слайд 10ХАРАКТЕРИСТИКА ПАО «СКБ – БАНК»

Основан: ноябрь 1990 года.

Юридический адрес: 620026, г. Екатеринбург,

ул. Куйбышева, 75.

На территории Российской Федерации у банка открыты:

1 филиал в г. Екатеринбург;

43 операционных офисов;

28 дополнительных офисов.

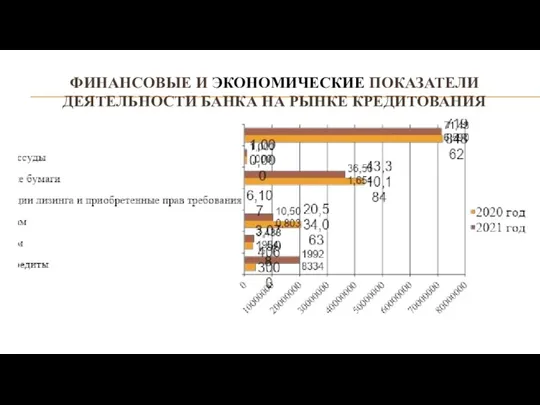

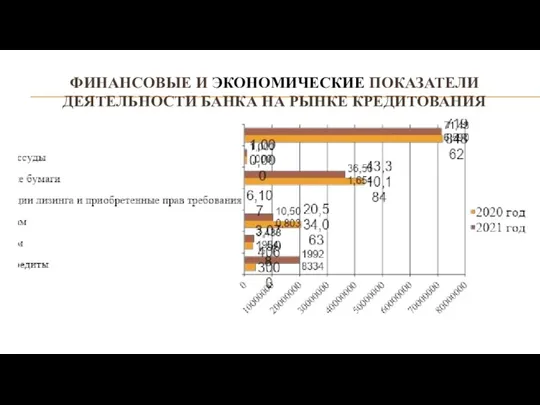

Слайд 12ФИНАНСОВЫЕ И ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ДЕЯТЕЛЬНОСТИ БАНКА НА РЫНКЕ КРЕДИТОВАНИЯ

Слайд 13ЦЕЛЕВОЕ КРЕДИТОВАНИЕ В ПАО «СКБ – БАНК»

Целевой кредит от «СКБ – Банк»

можно оформить на:

получение образования;

ведение подсобного хозяйства;

покупку недвижимости;

рефинансирование кредита.

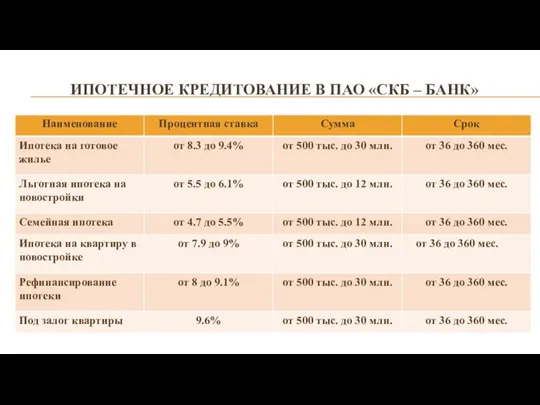

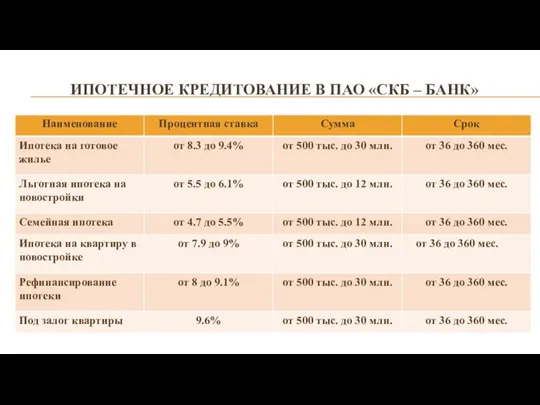

Слайд 14ИПОТЕЧНОЕ КРЕДИТОВАНИЕ В ПАО «СКБ – БАНК»

Слайд 15ТРЕБОВАНИЯ ПРИ ИПОТЕЧНОМ КРЕДИТОВАНИИ В ПАО «СКБ – БАНК»

возраст претендента должен варьироваться

в диапазоне от 21-го до 70-ти лет;

физическое лицо должно иметь непрерывный стаж (общий) не менее года, а у последнего работодателя минимум 3 месяца;

требуется наличие российского гражданства;

претендент должен постоянно проживать в регионе присутствия офиса кредитно-финансового учреждения (в гражданском паспорте должен стоять штамп о местной регистрации).

Слайд 16ПРЕИМУЩЕСТВА ИПОТЕЧНОГО КРЕДИТОВАНИЯ В ПАО «СКБ – БАНК»

допускается расходование средств материнского капитала;

прозрачные

условия (отсутствуют скрытые комиссии);

разные варианты погашения займа;

по кредиту с залогом предлагаются специальные условия (при кредитовании имеющаяся в собственности заемщика недвижимость передается банку).

Слайд 17НЕДОСТАТКИ ИПОТЕЧНОГО КРЕДИТОВАНИЯ В ПАО «СКБ – БАНК»

навязывание страховки;

длительный срок зачисления

средств в счет погашения займа;

справку о закрытии договора можно получить только через 30 суток.

Слайд 18РЕФИНАНСИРОВАНИЕ В ПАО «СКБ – БАНК»

Рефинансированием – оформление кредита с целью погашения

займа стороннего банка. Позволяет объединить кредиты, оформленные в других банках, в одно долговое обязательство.

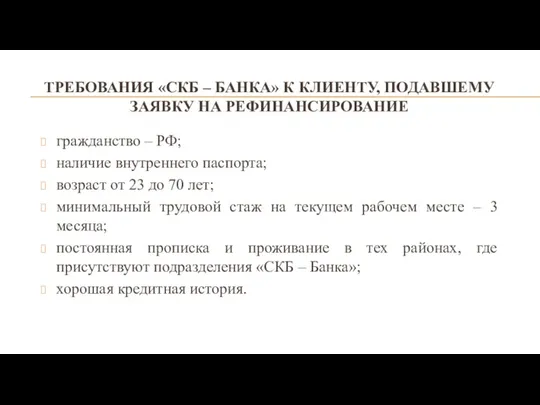

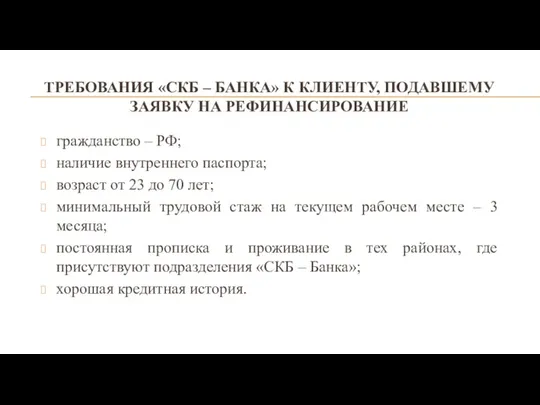

Слайд 19ТРЕБОВАНИЯ «СКБ – БАНКА» К КЛИЕНТУ, ПОДАВШЕМУ ЗАЯВКУ НА РЕФИНАНСИРОВАНИЕ

гражданство – РФ;

наличие

внутреннего паспорта;

возраст от 23 до 70 лет;

минимальный трудовой стаж на текущем рабочем месте – 3 месяца;

постоянная прописка и проживание в тех районах, где присутствуют подразделения «СКБ – Банка»;

хорошая кредитная история.

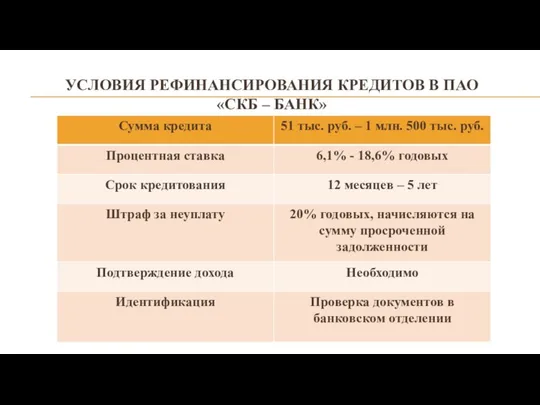

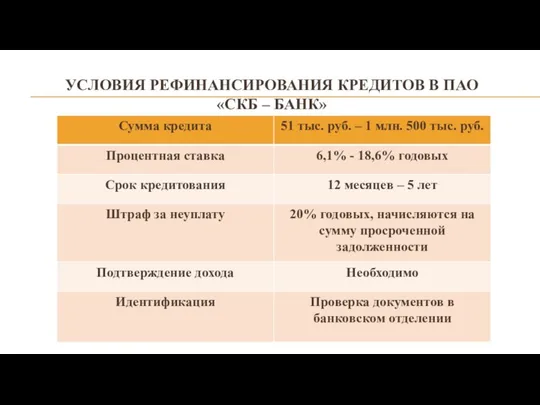

Слайд 20УСЛОВИЯ РЕФИНАНСИРОВАНИЯ КРЕДИТОВ В ПАО «СКБ – БАНК»

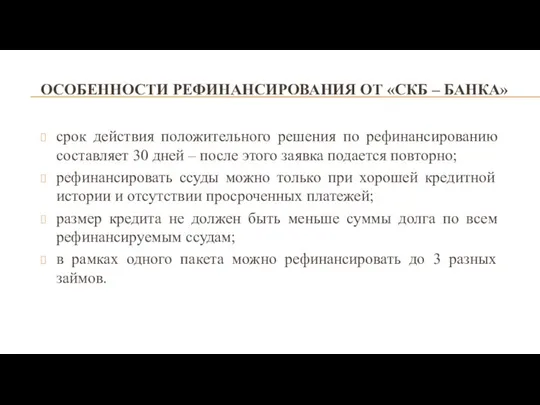

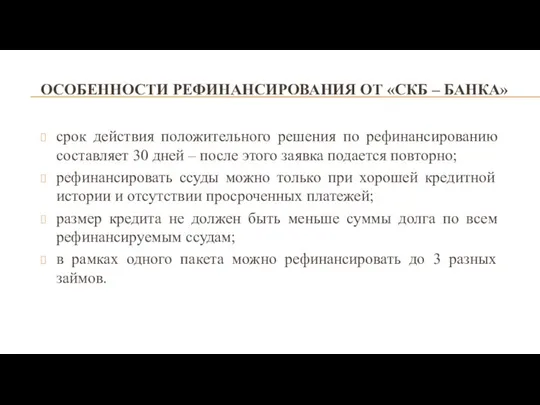

Слайд 21ОСОБЕННОСТИ РЕФИНАНСИРОВАНИЯ ОТ «СКБ – БАНКА»

срок действия положительного решения по рефинансированию составляет

30 дней – после этого заявка подается повторно;

рефинансировать ссуды можно только при хорошей кредитной истории и отсутствии просроченных платежей;

размер кредита не должен быть меньше суммы долга по всем рефинансируемым ссудам;

в рамках одного пакета можно рефинансировать до 3 разных займов.

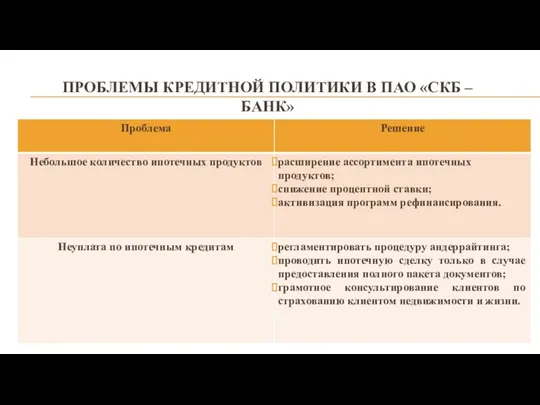

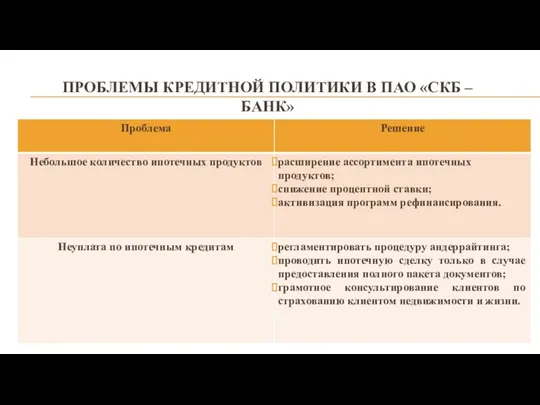

Слайд 22ПРОБЛЕМЫ КРЕДИТНОЙ ПОЛИТИКИ В ПАО «СКБ – БАНК»

Человек и Бог всемогущий

Человек и Бог всемогущий 21 ноября - всемирный день приветствий

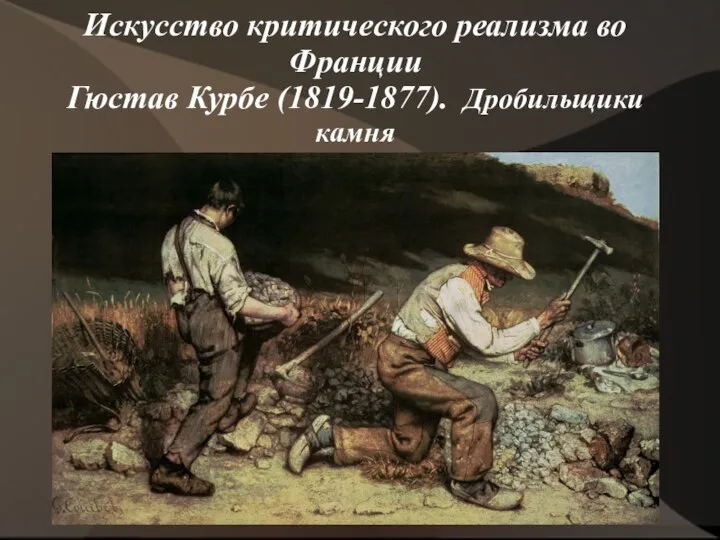

21 ноября - всемирный день приветствий Искусство критического реализма во Франции. Гюстав Курбе (1819-1877). Дробильщики

Искусство критического реализма во Франции. Гюстав Курбе (1819-1877). Дробильщики Дослідження сучасних тенденцій

Дослідження сучасних тенденцій Решение задач на расчет количества теплоты

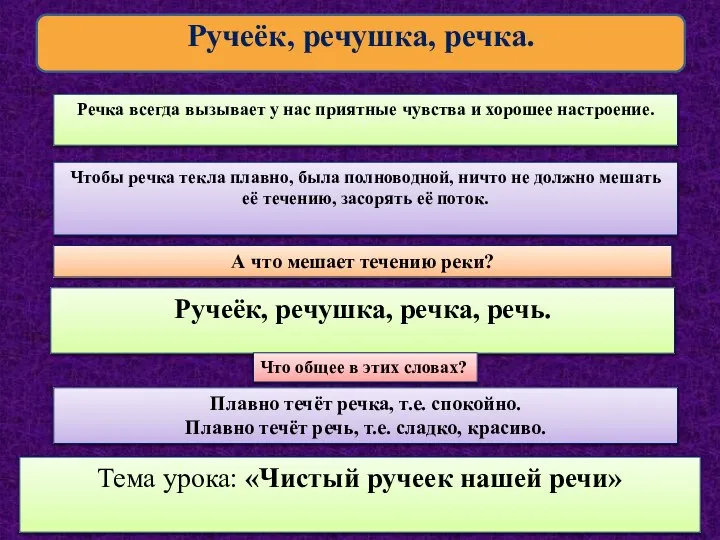

Решение задач на расчет количества теплоты Чистый ручеек нашей речи. Правила общения

Чистый ручеек нашей речи. Правила общения Интернет заплахи

Интернет заплахи Презентация на тему Семья и семейные ценности

Презентация на тему Семья и семейные ценности  Отчет о стажировке в Австрии

Отчет о стажировке в Австрии Урок математики в 6 классе

Урок математики в 6 классе Самые необычные и интересные профессии мира

Самые необычные и интересные профессии мира Рождение фотографии

Рождение фотографии Традиции празднования зимних праздников на Руси

Традиции празднования зимних праздников на Руси 14 декабря – День Наума-Грамотника

14 декабря – День Наума-Грамотника Правила поведения летом

Правила поведения летом Weather. Vocabulary

Weather. Vocabulary Трудные случаи таблицы умножения и деления

Трудные случаи таблицы умножения и деления Geografia_5_klass_23_09_Prezentatsia_k_uroku

Geografia_5_klass_23_09_Prezentatsia_k_uroku Архитектура в Киевской Руси

Архитектура в Киевской Руси Интернет-каталог B2B.by

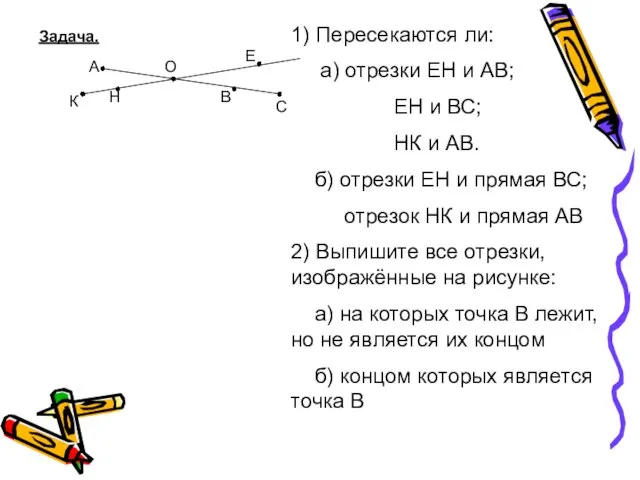

Интернет-каталог B2B.by 1) Пересекаются ли: а) отрезки ЕН и АВ; ЕН и ВС; НК и АВ. б) отрезки ЕН и прямая ВС; отрезок НК и прямая АВ 2) Выпиш

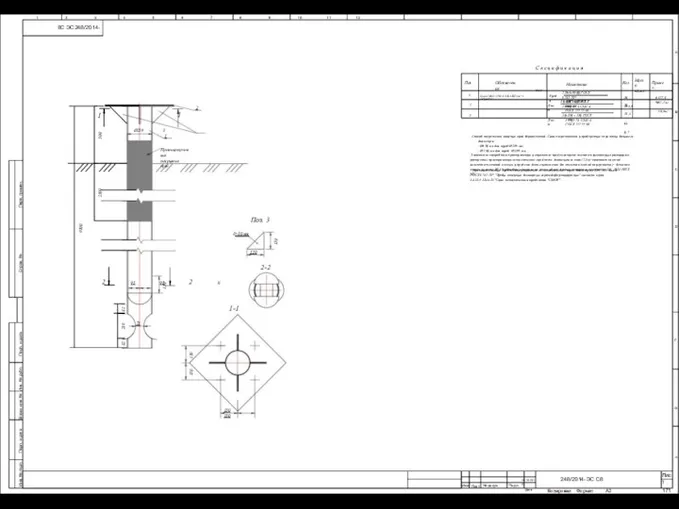

1) Пересекаются ли: а) отрезки ЕН и АВ; ЕН и ВС; НК и АВ. б) отрезки ЕН и прямая ВС; отрезок НК и прямая АВ 2) Выпиш Свая СМОТ с противопучинным покрытием

Свая СМОТ с противопучинным покрытием Дом кольцо

Дом кольцо Псалом 45. Бог прибежище нам и сила, поддержит в скорби, ожидающей нас

Псалом 45. Бог прибежище нам и сила, поддержит в скорби, ожидающей нас Клуб японского языка и культуры. Вводный урок

Клуб японского языка и культуры. Вводный урок Vertex Standard VX-231

Vertex Standard VX-231 Demograficheskaya_situatsia_Brazilii (1)

Demograficheskaya_situatsia_Brazilii (1) Многоточечная видеоконференцсвязь Tandberg.

Многоточечная видеоконференцсвязь Tandberg.