Влияние национальных финансовых систем на формирование институциональной структуры инвестиционного банкинга

- Главная

- Разное

- Влияние национальных финансовых систем на формирование институциональной структуры инвестиционного банкинга

Содержание

- 2. Типы устройства финансовой системы банковский - тип банковской системы, при котором основная часть национального дохода страны

- 3. Совершенствование бюджетных, налоговых, кредитных систем является ведущим направлением деятельности правительств промышленно развитых государств. Организация национальной финансовой

- 4. Источники доходов государственного бюджета: 1. Налоговые поступления (80-90% всех доходов). 2. Неналоговые доходы: a) доходы от

- 5. Деятельность инвестиционных банков прежде всего связана с выполнением эмиссионно-учредительских и посреднических функций. Многие российские коммерческие банки

- 6. Условно инвестиционный банкинг держится на «трех» китах. Во-первых, это консультирование (например, в отношении сделок слияний и

- 8. Скачать презентацию

Слайд 2Типы устройства финансовой системы

банковский - тип банковской системы, при котором основная часть

Типы устройства финансовой системы

банковский - тип банковской системы, при котором основная часть

Данный тип финансовой системы представлен в большинстве стран Европы и характерен тем, что кредитно-банковские структуры, сосредотачивая у себя значительную часть свободных финансовых ресурсов, от своего имени распределяют эти средства путем механизма кредитования или прямого инвестирования.

рыночный - тип, при котором роль в перераспределении национального дохода выполняет фондовый рынок.

Данный тип характерен для США, Канады.

бюджетный - тип, при котором часть национального дохода в централизованном порядке перераспределяется государством через систему бюджетов и внебюджетных фондов.

Финансовая система этого типа используется в России, Швеции, Китае.

Финансовая система развитых стран — система, охватывающая государственный бюджет; муниципальные финансы; внебюджетные специальные фонды; финансы государственных предприятий, корпораций; финансы частных национальных и транснациональных корпораций.

Слайд 3Совершенствование бюджетных, налоговых, кредитных систем является ведущим направлением деятельности правительств промышленно развитых

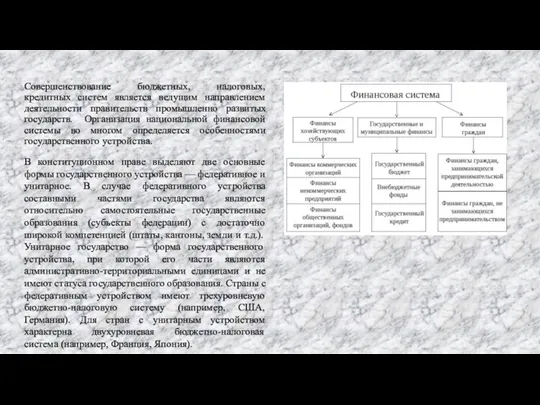

Совершенствование бюджетных, налоговых, кредитных систем является ведущим направлением деятельности правительств промышленно развитых

В конституционном праве выделяют две основные формы государственного устройства — федеративное и унитарное. В случае федеративного устройства составными частями государства являются относительно самостоятельные государственные образования (субъекты федерации) с достаточно широкой компетенцией (штаты, кантоны, земли и т.д.). Унитарное государство — форма государственного устройства, при которой его части являются административно-территориальными единицами и не имеют статуса государственного образования. Страны с федеративным устройством имеют трехуровневую бюджетно-налоговую систему (например, США, Германия). Для стран с унитарным устройством характерна двухуровневая бюджетно-налоговая система (например, Франция, Япония).

Слайд 4Источники доходов государственного бюджета:

1. Налоговые поступления (80-90% всех доходов).

2. Неналоговые доходы:

a) доходы

Источники доходов государственного бюджета:

1. Налоговые поступления (80-90% всех доходов).

2. Неналоговые доходы:

a) доходы

b) дивиденды по акциям, принадлежащим государству;

c) целевые перечисления;

d) доходы от платных услуг государственных органов и т.д.

3. Государственные займы путем выпуска и продажи государственных ценных бумаг.

4. Эмиссия денег.

Все виды бюджетов в бюджетной системе образуются в процессе финансовой деятельности государства, субъектов или муниципальных образований. Бюджет каждого уровня имеет собственные источники доходов, строго определенные бюджетным и налоговым законодательством, а также объекты расходов, подлежащие обязательному финансированию.

Инвестиционные банки выполняют функции прямого финансирования на финансовых рынках. Они представляют собой фирмы, специализирующиеся на помощи бизнесу и правительству в размещении выпусков их ценных бумаг на первичных рынках для финансирования инвестиций. После завершения продажи ценных бумаг инвестиционные банки формируют также вторичный рынок для этих ценных бумаг, выступая в роли брокеров и дилеров. Круг указанных функций для современных инвестиционных банков этим перечнем не ограничивается.

Слайд 5Деятельность инвестиционных банков прежде всего связана с выполнением эмиссионно-учредительских и посреднических функций.

Деятельность инвестиционных банков прежде всего связана с выполнением эмиссионно-учредительских и посреднических функций.

а) выполнение функций брокеров, дилеров, депозитариев;

б) организацию расчетов по операциям с ценными бумагами;

в) формирование эмиссионных портфелей;

г) формирование индивидуальных портфелей ценных бумаг для отдельных инвесторов;

д) консалтинговые услуги по вопросам инвестирования;

е) поиски инвесторов и объектов инвестирования.

Функции инвестиционного банка в России наиболее полно выполняет ЦБ РФ. Он выступает в качестве дилера, приобретая государственные ценные бумаги за собственные средства; в качестве брокера работает по поручению правительства и обеспечивает функционирование вторичного рынка государственных ценных бумаг; выполняет функции депозитария, клирингового и расчетного центра, являясь специализированной организацией по учету, хранению и расчетам по операциям с государственными ценными бумагами. Банк России выполняет операции по обслуживанию государственного долга; организует сбор и анализ информации о рынке ценных бумаг; выполняет другие функции, характерные для инвестиционных банков.

Слайд 6Условно инвестиционный банкинг держится на «трех» китах.

Во-первых, это консультирование (например, в отношении

Условно инвестиционный банкинг держится на «трех» китах.

Во-первых, это консультирование (например, в отношении

Во-вторых, управление активами и ценными бумагами (т.е. управление капиталовложениями клиентов), в том числе управление различного рода фондами, портфелями, в интересах третьих лиц.

В-третьих, непосредственно торговые операции с ценными бумагами и связанные с ними услуги; помощь в размещении ценных бумаг компаний (IPO, андеррайтинг).

Таким образом, инвестиционный банкинг – это надзорно-регулируемая деятельность кредитных и прочих финансовых организаций по поводу реализации инвестиционных намерений клиентов на различных сегментах финансового рынка и предоставления им сопутствующих консультационных, аналитических и других услуг.

В тоже время у инвестиционного банка есть очень точное определение - это инвестиционный институт, который занимается размещением новых выпусков ценных бумаг. Правильнее считать инвестиционный банк не инвестором, а финансовым посредником. Компания, желающая разместить (то есть продать) новый выпуск своих ценных бумаг, может привлечь инвестиционный банк для размещения этого выпуска. Очень часто инвестиционный банк привлекают к финансовым проектам на более ранних стадиях их реализации, чтобы специалисты инвестиционного банка помогли руководству компании решить, какого рода ценные бумаги и когда стоит выпускать, чтобы привлечь необходимый объем финансирования на наиболее выгодных условиях.

День флага ДНР

День флага ДНР Организм и его свойства

Организм и его свойства Психологические основы выживания в природных условиях

Психологические основы выживания в природных условиях лекция 2 Осн Л - 2 вопр

лекция 2 Осн Л - 2 вопр Виновен-отвечай - презентация по Обществознанию (7 класс)

Виновен-отвечай - презентация по Обществознанию (7 класс) МОУ лицей № 1 г. Цимлянска

МОУ лицей № 1 г. Цимлянска Системный блок и системная плата

Системный блок и системная плата ЭТИКЕТИРОВАНИЕ УПАКОВКИ

ЭТИКЕТИРОВАНИЕ УПАКОВКИ Компания по продаже компьютеров МПОЦИ2

Компания по продаже компьютеров МПОЦИ2 Лев Кассиль и Покровск

Лев Кассиль и Покровск Химия в космосе

Химия в космосе Умей сказать "нет!"

Умей сказать "нет!" Разработка алгоритма (программы), содержащей оператор цикла

Разработка алгоритма (программы), содержащей оператор цикла Информация вокруг нас

Информация вокруг нас utrata_gruza

utrata_gruza Арзамасский филиал ННГУ_ФИНАЛ

Арзамасский филиал ННГУ_ФИНАЛ Якутские национальные спортивные игры

Якутские национальные спортивные игры Узоры на окнах

Узоры на окнах А счастье было так возможно…( по творчеству М.Ю.Лермонтова. С использованием технологии критического мышления.)

А счастье было так возможно…( по творчеству М.Ю.Лермонтова. С использованием технологии критического мышления.) Выбор профессии

Выбор профессии Романтизм в искусстве

Романтизм в искусстве Исполнитель Робот Применение

Исполнитель Робот Применение Современные олимпийские игры

Современные олимпийские игры С ЛИЦЕЙСКОГО ПОРОГА…

С ЛИЦЕЙСКОГО ПОРОГА… Насекомые. Пчёлы.

Насекомые. Пчёлы. Гласные в суффиксах – ек, - ик.

Гласные в суффиксах – ек, - ик. Интеллектуал

Интеллектуал