Содержание

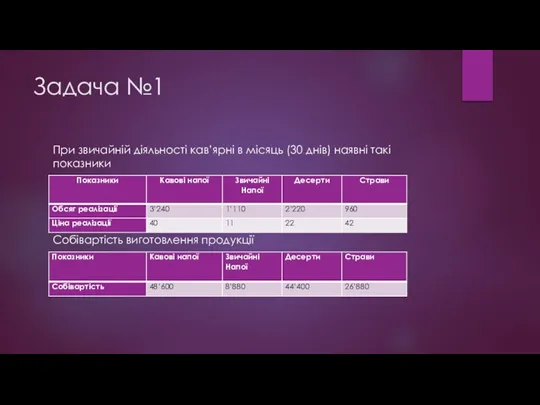

- 2. Задача №1 При звичайній діяльності кав’ярні в місяць (30 днів) наявні такі показники Собівартість виготовлення продукції

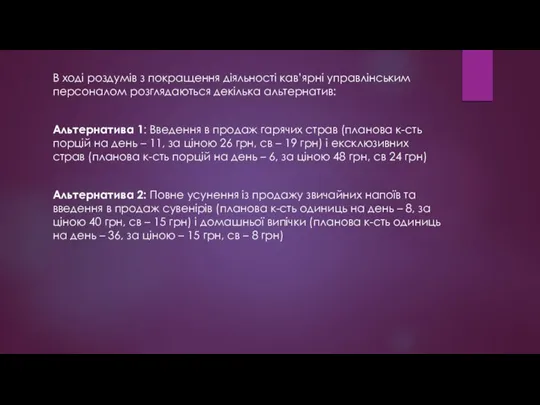

- 3. В ході роздумів з покращення діяльності кав’ярні управлінським персоналом розглядаються декілька альтернатив: Альтернатива 1: Введення в

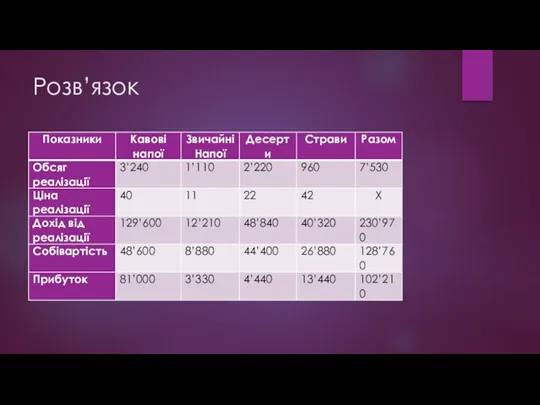

- 4. Розв’язок

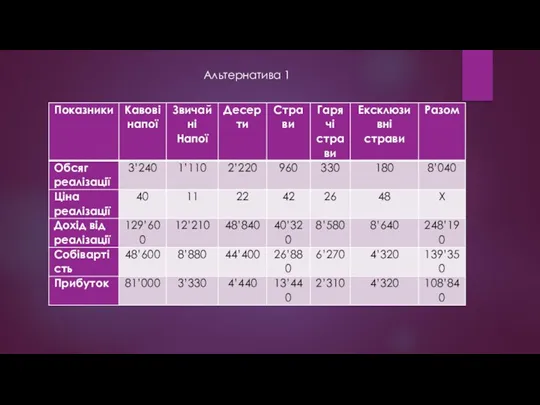

- 5. Альтернатива 1

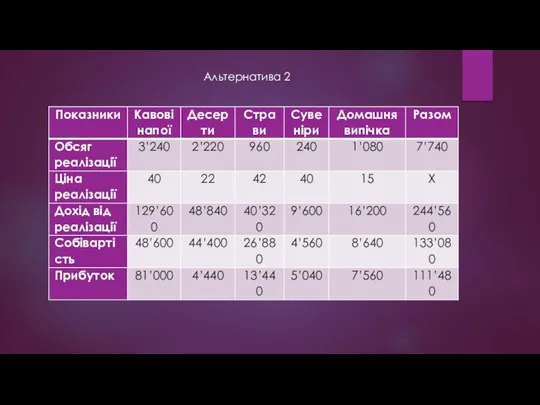

- 6. Альтернатива 2

- 7. Висновок Внаслідок альтернативи №1 прибуток збільшився на 6’630 грн Внаслідок альтернативи №2 прибуток збільшиться на 9’270

- 8. Задача №2 На даний момент вартість акцій зіставляє 100 грн. Інвестор очікує зміни курсу акцій, але

- 9. Розв’язок Якщо ціна акції перебільшить 105 грн, то інвестор використає опціон колл, якщо ж курс впаде

- 10. Якщо ціна акції впаде до 93 грн, то інвестор купить акцію на ринку по 93 грн

- 11. Задача №3 Інвестор має намір купити через три місяці актив ”кавові зерна”. Очікуючи зростання цін на

- 12. Хеджування форвардами. Через три місяці інвестор купує актив кавові зерна згідно із форвардним контрактом (табл. 17.1).

- 13. Хеджування ф'ючерсами. а) Нехай інвестор закриває позицію на ф'ючерсному ринку через три місяці. Тоді загальним результатом

- 14. б) Інвестор закриває позицію на ф'ючерсному ринку через 1 місяць за ціною 101,5 грн/уп. Втрати на

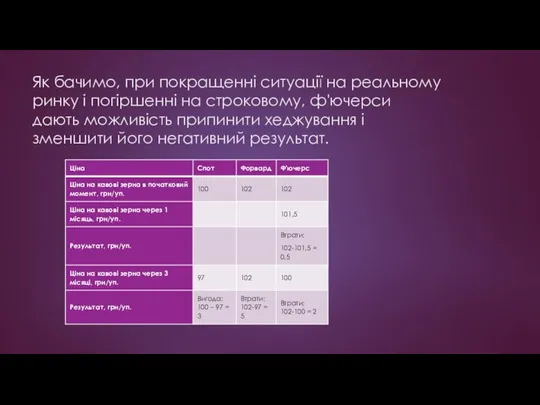

- 15. Як бачимо, при покращенні ситуації на реальному ринку і погіршенні на строковому, ф'ючерси дають можливість припинити

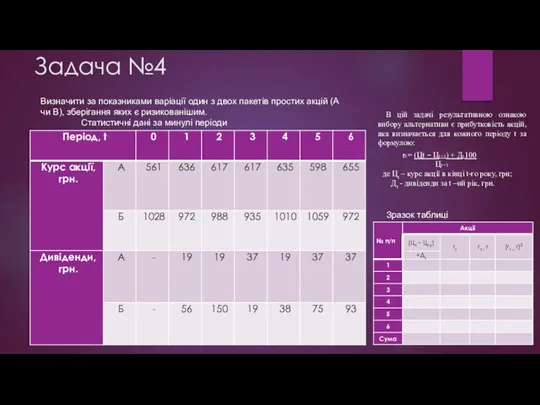

- 16. Задача №4 Зразок таблиці Визначити за показниками варіації один з двох пакетів простих акцій (А чи

- 18. Скачать презентацию

Мои права. Имею право…

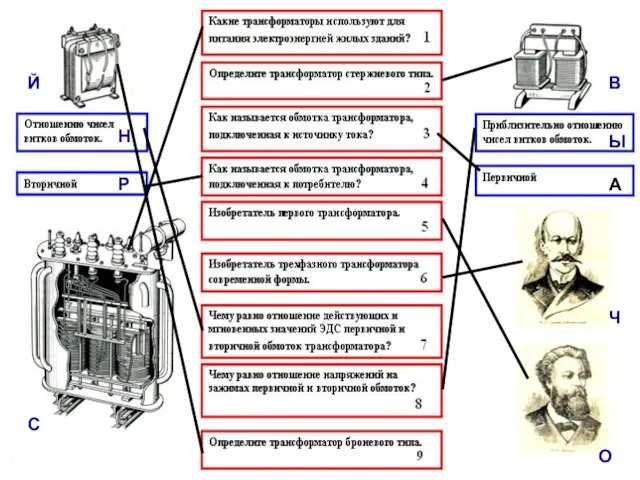

Мои права. Имею право… С В АР О Ч Н Ы Й. Сварочный трансформатор Цель: повторить устройство трансформатора; выяснить в чем особенность сварочного трансфор

С В АР О Ч Н Ы Й. Сварочный трансформатор Цель: повторить устройство трансформатора; выяснить в чем особенность сварочного трансфор ЭМОЦИИ И ЗДОРОВЬЕ

ЭМОЦИИ И ЗДОРОВЬЕ Java Enterprise обучение, работа, перспективы

Java Enterprise обучение, работа, перспективы Временное жилище летом

Временное жилище летом Немного о себе

Немного о себе 1 июня - День защиты детей

1 июня - День защиты детей Procrastination and intellectual level

Procrastination and intellectual level Социальное партнерство в сфере воспитания

Социальное партнерство в сфере воспитания Законы и другие нормативно-правовые акты по организации безопасности в условиях ЧС

Законы и другие нормативно-правовые акты по организации безопасности в условиях ЧС Квартирная проводка

Квартирная проводка Информационная политика Правительства Кировской области февраль 2010

Информационная политика Правительства Кировской области февраль 2010 Устройство и содержание бесстыкового пути ОАО РЖД

Устройство и содержание бесстыкового пути ОАО РЖД OOO «Пандора Аутленд» – ваш проводник в мире техники

OOO «Пандора Аутленд» – ваш проводник в мире техники Уникальный летний культурно-исторический лагерь Ұлы дала жастары

Уникальный летний культурно-исторический лагерь Ұлы дала жастары Профессиональная компетентность педагога

Профессиональная компетентность педагога Предложение на комплексную поставку оборудования и выполнение работ (EPC) по проекту строительства обогатительной фабрики

Предложение на комплексную поставку оборудования и выполнение работ (EPC) по проекту строительства обогатительной фабрики ЦО №1748 «Вертикаль»

ЦО №1748 «Вертикаль» Методические рекомендациипо использованию метода проектовдля изучения темы«Виды рекламной фотосъемки»

Методические рекомендациипо использованию метода проектовдля изучения темы«Виды рекламной фотосъемки» О

О J’aime et je n’aime pas...

J’aime et je n’aime pas... Николай Васильеви ч Гоголь (1809 — 1852)

Николай Васильеви ч Гоголь (1809 — 1852)  Вкусные украшения для праздника

Вкусные украшения для праздника Вознесенская райгосадминистрация

Вознесенская райгосадминистрация Светодиодные светильники

Светодиодные светильники Стратегия развития современных технологий мобильной связи на Дальнем Востоке и в Восточной Сибири

Стратегия развития современных технологий мобильной связи на Дальнем Востоке и в Восточной Сибири Презентация на тему Степень с целым показателем 8 класс

Презентация на тему Степень с целым показателем 8 класс  Путь к моей мечте

Путь к моей мечте