Слайд 2Введение

По статистике Центрального Банка на 01.04.09г., около 62% активов крупнейших российских

банков составляют кредиты предприятиям и населению. В условиях недостатка дешевых и долгосрочных источников финансирования использование механизма залога имущества должника как инструмента повышения качества и доходности кредитного портфеля приобретает особую актуальность. Неустойчивая, нестабильная обстановка в посткризисный период значительно снижает кредитоспособность потенциальных заемщиков и повышает риски банков при выдаче кредитов. Все это требует более детальной проработки вопросов кредитования, качественного залогового обеспечения, значительно снижающего банковские риски.

Слайд 3Способы определения проблемных клиентов на начальном этапе рассмотрения кредитной заявки

Наиболее типичными

ошибками клиентов банка при составлении бизнес-плана являются следующие ошибки:

Переоценка возможностей реализации продукции.

Завышение конечной цены реализации товара.

Занижение издержек, связанных с реализацией представленного проекта.

К числу наиболее занижаемых, а порой просто игнорируемых издержек, относится налогообложение.

Соотнесение сроков кредита со скоростью оборота товарных операций.

Слайд 4Перечень имущества,

не рассматриваемого в качестве залога

В соответствии с прямым запретом

Предметы, изъятые

из оборота в соответствии с гражданским законодательством;

Права, неразрывно связанные с личностью кредитора;

Эмиссионные ценные бумаги, не прошедшие государственную регистрацию; эмиссионные ценные бумаги, полностью не оплаченные их владельцем; эмиссионные ценные бумаги, отчет об итогах выпуска которых не зарегистрирован.

Строения неопределенного назначения;

Строения, признанные в установленном порядке непригодными для пользования;

Самовольно возведенные и бесхозные объекты;

Строения, расположенные на земельных участках, право пользования, аренды или собственности на которые не подтверждается правоустанавливающими документами;

Строения, не прошедшие государственную регистрацию в установленном порядке.

В соответствии с практикой

Редкоземельные металлы,

Предметы искусства и антиквариата,

Драгоценные камни и ювелирные изделия,

Объекты интеллектуальной собственности,

Оборудование и Автотранспорт старше десяти лет (износ более 60%).

Слайд 5Выбор залогового дисконта

Залоговый дисконт будет зависеть от разновидности (наименования) имущества и категории

обеспечения в соответствии с Положением ЦБ РФ № 254-П от 26.03.04г.

Он может быть обусловлен следующими факторами:

- сроком хранения товара;

- условиями, предъявляемыми к его хранению;

- качественными характеристиками имущества (например, продукты питания, промышленные товары, строительные материалы, оборудование, сырьевые ресурсы и т.п.);

- другими характеристиками, влияющими на его ликвидность.

В настоящее время отсутствует нормативно обоснованная методология расчета залогового дисконта.

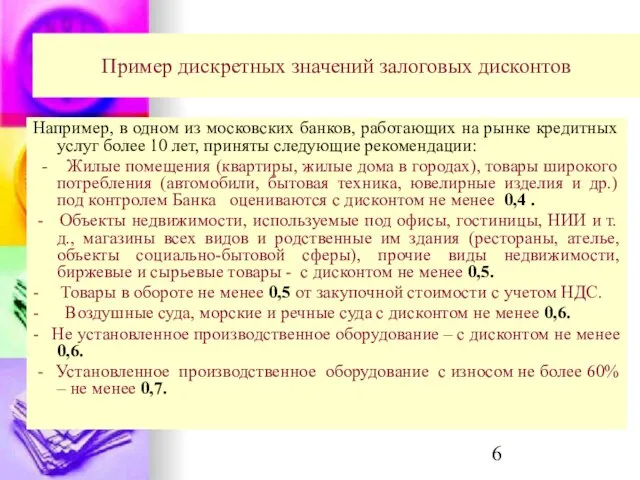

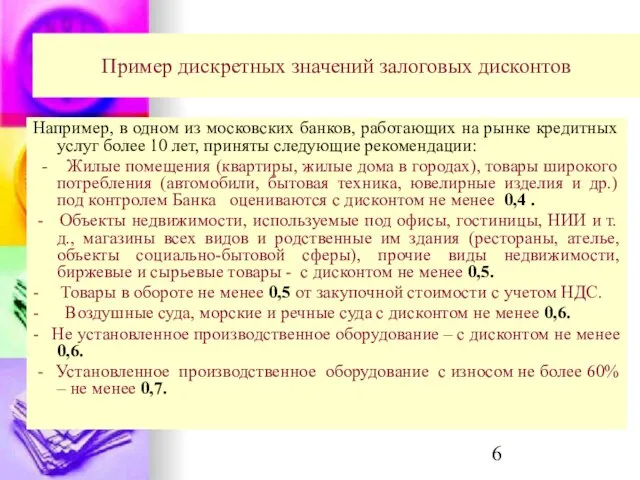

Слайд 6Пример дискретных значений залоговых дисконтов

Например, в одном из московских банков, работающих на

рынке кредитных услуг более 10 лет, приняты следующие рекомендации:

- Жилые помещения (квартиры, жилые дома в городах), товары широкого потребления (автомобили, бытовая техника, ювелирные изделия и др.) под контролем Банка оцениваются с дисконтом не менее 0,4 .

- Объекты недвижимости, используемые под офисы, гостиницы, НИИ и т.д., магазины всех видов и родственные им здания (рестораны, ателье, объекты социально-бытовой сферы), прочие виды недвижимости, биржевые и сырьевые товары - с дисконтом не менее 0,5.

- Товары в обороте не менее 0,5 от закупочной стоимости с учетом НДС.

- Воздушные суда, морские и речные суда с дисконтом не менее 0,6.

- Не установленное производственное оборудование – с дисконтом не менее 0,6.

- Установленное производственное оборудование с износом не более 60% – не менее 0,7.

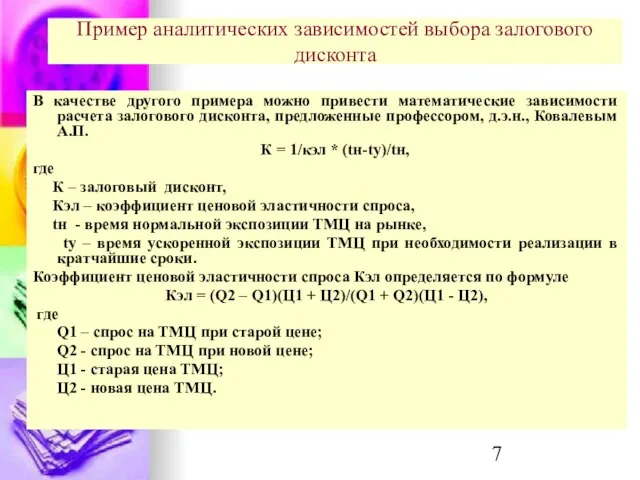

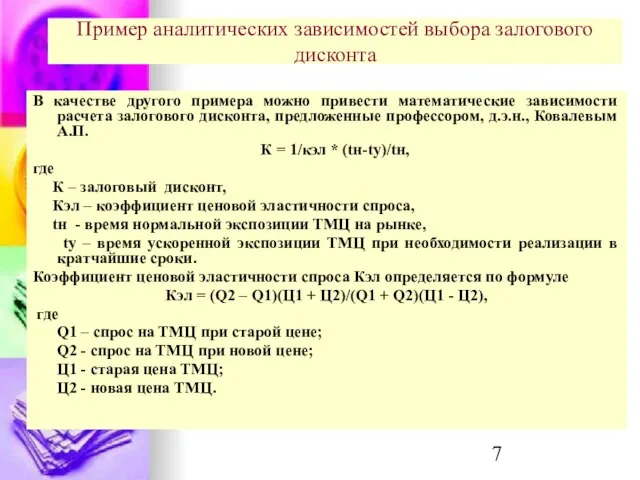

Слайд 7Пример аналитических зависимостей выбора залогового дисконта

В качестве другого примера можно привести математические

зависимости расчета залогового дисконта, предложенные профессором, д.э.н., Ковалевым А.П.

К = 1/кэл * (tн-tу)/tн,

где

К – залоговый дисконт,

Кэл – коэффициент ценовой эластичности спроса,

tн - время нормальной экспозиции ТМЦ на рынке,

tу – время ускоренной экспозиции ТМЦ при необходимости реализации в кратчайшие сроки.

Коэффициент ценовой эластичности спроса Кэл определяется по формуле

Кэл = (Q2 – Q1)(Ц1 + Ц2)/(Q1 + Q2)(Ц1 - Ц2),

где

Q1 – спрос на ТМЦ при старой цене;

Q2 - спрос на ТМЦ при новой цене;

Ц1 - старая цена ТМЦ;

Ц2 - новая цена ТМЦ.

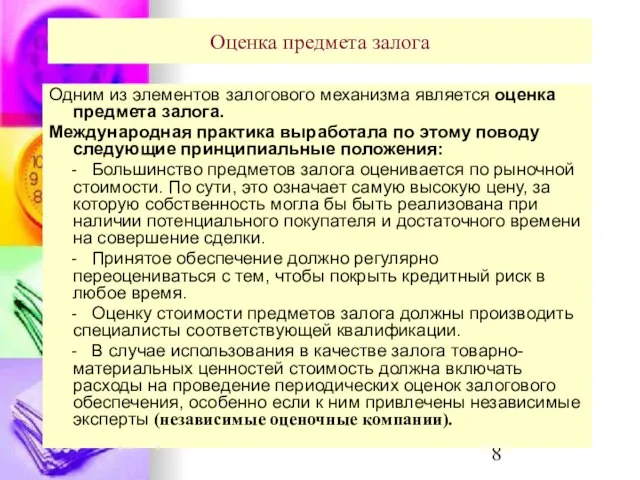

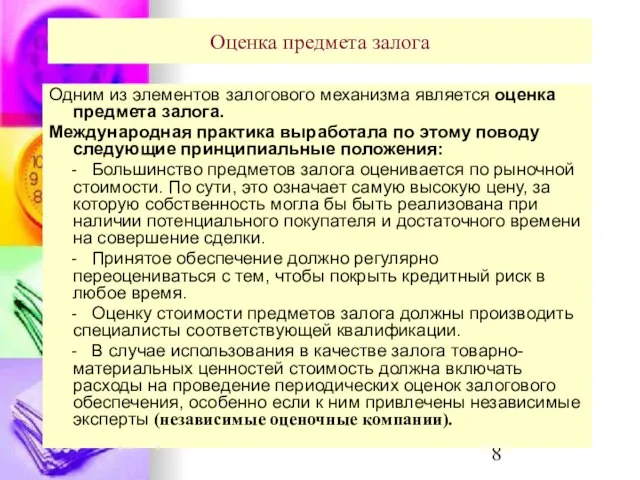

Слайд 8Оценка предмета залога

Одним из элементов залогового механизма является оценка предмета залога.

Международная практика

выработала по этому поводу следующие принципиальные положения:

- Большинство предметов залога оценивается по рыночной стоимости. По сути, это означает самую высокую цену, за которую собственность могла бы быть реализована при наличии потенциального покупателя и достаточного времени на совершение сделки.

- Принятое обеспечение должно регулярно переоцениваться с тем, чтобы покрыть кредитный риск в любое время.

- Оценку стоимости предметов залога должны производить специалисты соответствующей квалификации.

- В случае использования в качестве залога товарно-материальных ценностей стоимость должна включать расходы на проведение периодических оценок залогового обеспечения, особенно если к ним привлечены независимые эксперты (независимые оценочные компании).

Слайд 9Примеры дисконтов при корпоративном кредитовании

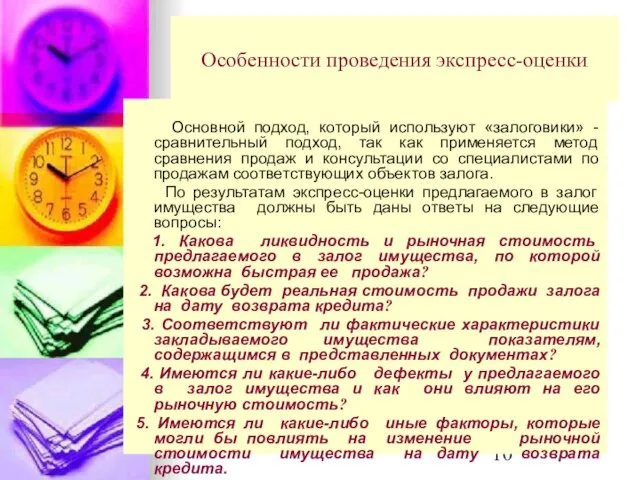

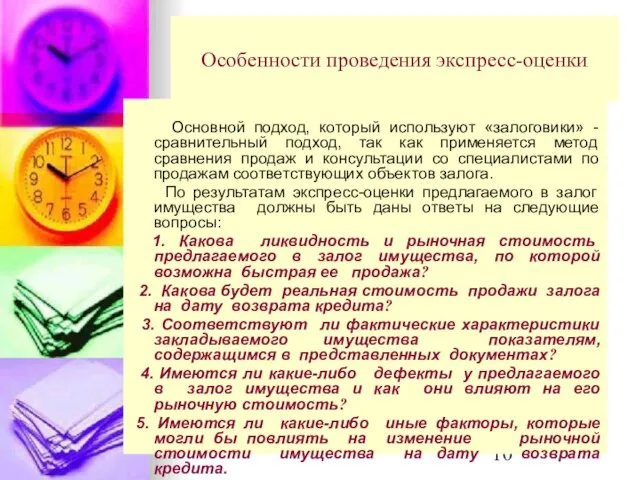

Слайд 10Особенности проведения экспресс-оценки

Основной подход, который используют «залоговики» - сравнительный подход,

так как применяется метод сравнения продаж и консультации со специалистами по продажам соответствующих объектов залога.

По результатам экспресс-оценки предлагаемого в залог имущества должны быть даны ответы на следующие вопросы:

1. Какова ликвидность и рыночная стоимость предлагаемого в залог имущества, по которой возможна быстрая ее продажа?

2. Какова будет реальная стоимость продажи залога на дату возврата кредита?

3. Соответствуют ли фактические характеристики закладываемого имущества показателям, содержащимся в представленных документах?

4. Имеются ли какие-либо дефекты у предлагаемого в залог имущества и как они влияют на его рыночную стоимость?

5. Имеются ли какие-либо иные факторы, которые могли бы повлиять на изменение рыночной стоимости имущества на дату возврата кредита.

Слайд 11Особенности проведения экспресс-оценки

При проведении экспресс-оценки основное внимание уделяется следующим вопросам:

1. Характеристика товара

(имущества), переданного в залог: описание, конкурентные преимущества и недостатки, структура и каналы реализации товаров Залогодателем (в случае залога товаров/товаров в обороте), условия реализации и организация продаж (в случае залога товаров/товаров в обороте).

2. Выбор метода оценки:

- ценовой – анализ цен на аналогичный товар, предлагаемый конкурентами, с учетом количества товара, передаваемого в залог;

- сравнительный – анализ аналогичного товара на рынке и сравнение качественных и количественных характеристик, узнавания марки и т.п. в случае отсутствия на рынке предложения товара, предлагаемого в залог;

- остаточный – определение остаточной стоимости имущества (для основных средств).

Слайд 12Особенности проведения экспресс-оценки

1. Определение факторов, влияющих на залоговую стоимость, например:

- сезонные колебания в течение

периода кредитования и обращения взыскания на предмет залога;

- маркетинговые ожидания;

- количество товара;

- значительность (массовость) покупателей;

- моральное устаревание товара;

- количество продавцов;

- условия реализации;

- срок реализации.

2. Оценка влияния факторов на рыночную цену.

3. Оценка продаваемости товара Залогодателем и/или его конкурентами.

4. Определение оценочной стоимости предмета залога и залогового дисконта.

Слайд 14Необходимость проведения оценки залога

Являясь документом доказательственного значения, отчет должен соответствовать законодательно

определенным требованиям.

Помимо вывода об итоговой величине стоимости залога отчет содержит основания, допущения и ограничения, при которых эта стоимость была получена.

Основными причинами, по которым отчет об оценке нельзя использовать, являются:

· несоответствие отчета требованиям законодательства;

· неправильная идентификация объекта оценки;

· несоответствие цели оценки и вида определяемой стоимости задаче кредитования;

· неверный выбор подходов к оценке и неправильное согласование результатов.

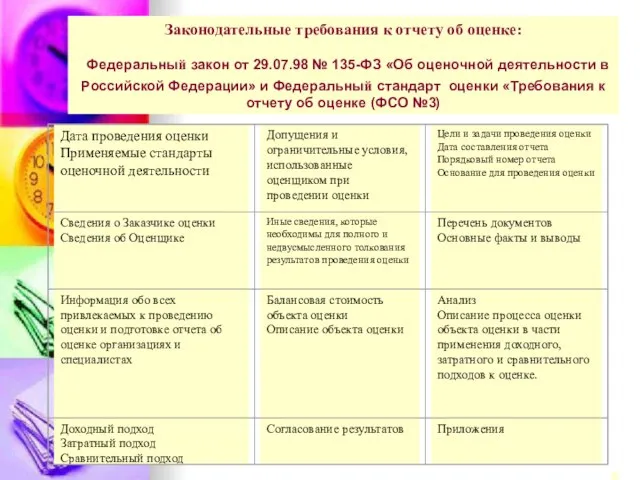

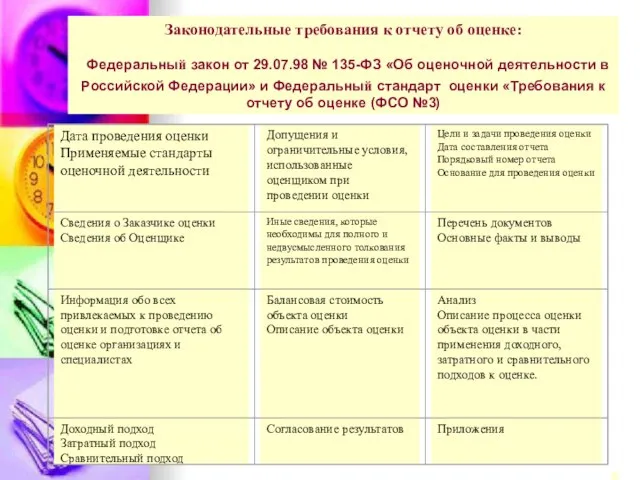

Слайд 15Законодательные требования к отчету об оценке:

Федеральный закон от 29.07.98 № 135-ФЗ

«Об оценочной деятельности в Российской Федерации» и Федеральный стандарт оценки «Требования к отчету об оценке (ФСО №3)

Слайд 16Цель и задача оценки

Правильно поставленная цель оценки определяет все дальнейшие процедуры оценки,

вид определяемой стоимости, выбор подходов к оценке, технику расчетов.

Должно быть четко зафиксировано, что оценка проводилась именно для целей кредитования, а не для иных целей.

Задачей оценки является определение рыночной и ликвидационной стоимости объекта оценки.

Слайд 17Типовые ошибки при использовании сравнительного подхода к оценке

Сравнительный подход в наибольшей степени

применим для развитых рынков, на которых обращаются объекты с небольшим разбросом ценообразующих параметров.

Ошибки:

■ не учтены ключевые характеристики объекта оценки и аналогов;

■ в качестве аналогов выбраны не сопоставимые с объектом оценки объекты;

■ не обоснованы значения поправок в цены аналогов;

■ данные об аналогах не подтверждены ссылками на источник информации

Слайд 18Типовые ошибки при использовании затратного подхода к оценке

Применение затратного подхода целесообразнее всего

для недавно построенных объектов. Особенно важным при применении затратного подхода для определения рыночной стоимости является использование рыночной информации и принципа сравнения.

Ошибки:

не определена стоимость прав на земельный участок;

при расчете стоимости прав на земельный участок использованы нормативные методики;

не учтены другие виды износа, помимо физического износа.

Слайд 19Типовые ошибки при использовании доходного подхода к оценке

Доходный подход следует применять, прежде

всего, к объектам недвижимости, способным генерировать доход при условии, что вложения в такую недвижимость с целью получения дохода являются типичными.

Ошибки:

не учтены ключевые характеристики объекта оценки и аналогов;

в качестве аналогов выбраны не сопоставимые с объектом оценки объекты;

не обоснованы значения поправок в цены аналогов;

данные об аналогах не подтверждены ссылками на источник информации;

не обоснована вероятность получения доходов от объекта оценки в будущем (рисков), включая выбор метода определения рисков;

представленные в отчете расчеты стоимости недостаточны.

Единый подход к ВКР на кафедре теории менеджмента и бизнес-технологий

Единый подход к ВКР на кафедре теории менеджмента и бизнес-технологий Применение галогенов и их соединений

Применение галогенов и их соединений Молния. Описание происшествия

Молния. Описание происшествия Символика архитектуры православного храма

Символика архитектуры православного храма ФИЗКУЛЬТМИНУТКА «ИНОПЛАНЕТЯНЕ»

ФИЗКУЛЬТМИНУТКА «ИНОПЛАНЕТЯНЕ» Лесные опасности

Лесные опасности Нуклеиновые кислоты

Нуклеиновые кислоты Муниципальное дошкольное образовательное учреждение детский сад №7 «Теремок» общеразвивающего вида 2-ой категории

Муниципальное дошкольное образовательное учреждение детский сад №7 «Теремок» общеразвивающего вида 2-ой категории Всероссийские Дни защиты от экологической опасности

Всероссийские Дни защиты от экологической опасности Классная юморина

Классная юморина Марюшкина Марина представляет

Марюшкина Марина представляет Что такое бюджет (2 класс)

Что такое бюджет (2 класс) Славянская Псалтирь на святорусском языке. Псалом 1

Славянская Псалтирь на святорусском языке. Псалом 1 Презентация на тему Ботаника - наука о растениях

Презентация на тему Ботаника - наука о растениях Билеты МЛ с героями СМФ

Билеты МЛ с героями СМФ Сложноподчинённые предложения Виды придаточных (продолжение темы)

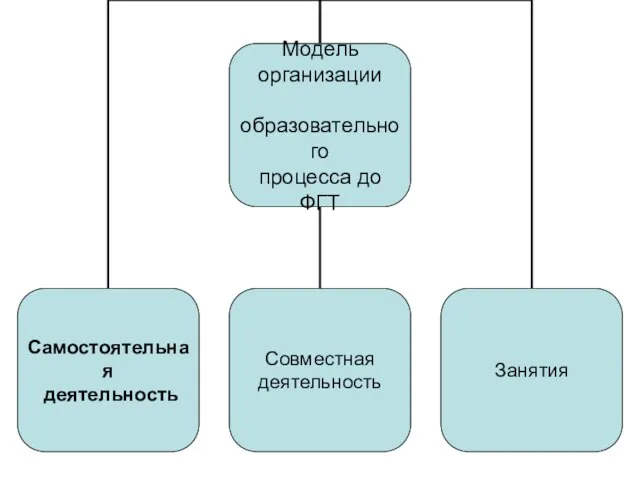

Сложноподчинённые предложения Виды придаточных (продолжение темы) Модель организации образовательного процесса до ФГТ Самостоятельная деятельность Совместная деятельность Занятия.

Модель организации образовательного процесса до ФГТ Самостоятельная деятельность Совместная деятельность Занятия. Статуя Зевса в Олимпии

Статуя Зевса в Олимпии Славные символы России (4 класс)

Славные символы России (4 класс) самоуправление

самоуправление English language

English language  Перечень личного снаряжения для однодневного турпохода в зависимости от времени года (весна, осень)

Перечень личного снаряжения для однодневного турпохода в зависимости от времени года (весна, осень) Художники Сенгилеевского района

Художники Сенгилеевского района Орган государственной власти

Орган государственной власти Муниципальное общеобразовательное учреждение«Гимназия №1» г. Белгорода

Муниципальное общеобразовательное учреждение«Гимназия №1» г. Белгорода Формирование критического мышления

Формирование критического мышления Услуги технической поддержки компании AVAYA

Услуги технической поддержки компании AVAYA «…единственно нужное размещение единственно нужных слов»(Л. Толстой о труде поэта и писателя)

«…единственно нужное размещение единственно нужных слов»(Л. Толстой о труде поэта и писателя)