Содержание

- 2. Классическим инструментом регулирования внешней торговли являются таможенные тарифы, которые по характеру своего действия относятся к экономическим

- 3. Как правило, таможенный тариф применяется на национальном уровне, но в тех случаях, когда ряд стран объединяются

- 4. Таможенный союз Евразийского экономического союза (ТС ЕАЭС) ЕАЭС- международная организация региональной экономической интеграции, создана 1 января

- 5. Единый таможенный тариф Таможенного союза ЕАЭС – свод ставок ввозных таможенных пошлин, применяемых к товарам, ввозимым

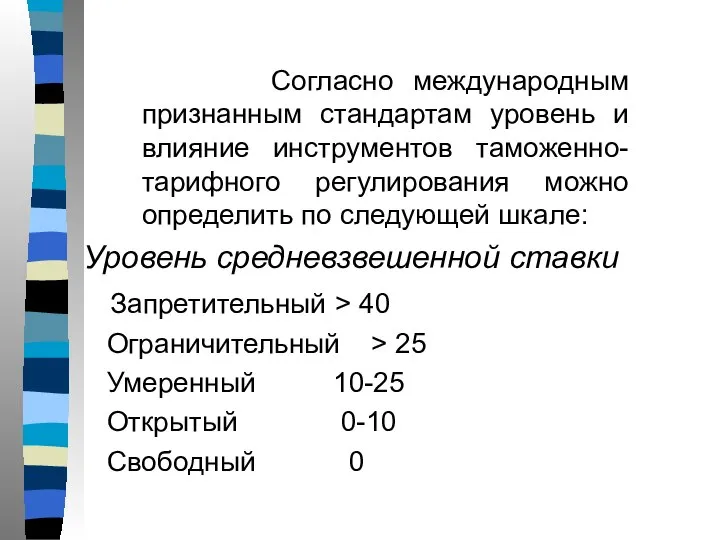

- 6. Согласно международным признанным стандартам уровень и влияние инструментов таможенно-тарифного регулирования можно определить по следующей шкале: Уровень

- 7. Таможенные платежи – это обязательные платежи, являющиеся налоговыми и неналоговыми доходами федерального бюджета, взимаемые таможенными органами

- 8. Таможенные пошлины выполняют три основные функции: фискальную, которая относится и к импортным, и к экспортным пошлинам,

- 9. Максимальные пошлины, как правило, применяются по отношению к товарам тех стран, с которыми нет торговых договоров

- 10. В соответствии с пунктом 2 ст. 29 ТК РФ правила определения страны происхождения товаров устанавливаются для

- 11. Исчисленные суммы пошлины корректируются в зависимости от страны происхождения товара . Базовые ставки (утвержденные в таможенном

- 12. Преференциальная система Российской Федерации охватывает следующие группы стран: 1.Развивающиеся страны - пользователи национальной системой преференций РФ

- 13. Таможенные тарифы строятся на основе товарных классификаторов, содержащих перечень товаров, распределяемых по соответствующей схеме. Классификация товаров

- 15. Таможенная пошлина выполняет функцию налога, взимаемого при пересечении товаром таможенной границы, который повышает цену импортируемых (или

- 16. Применяются следующие виды пошлин по объекту обложения (направлению движения): экспортные (вывозные), импортные (ввозные), транзитные.

- 17. Экспортными пошлинами облагаются товары, которые вывозятся за пределы данной страны.

- 18. Экспортная пошлина может налагаться с целью: фискальной (наполнение бюджета); предотвращения вывоза дешевого сырья; направления потоков товаров

- 19. В настоящее время экспортные пошлины в том или ином виде применяют около 40 стран, которые относятся

- 20. В России экспортные пошлины являются одним из важнейших источников доходов государственного бюджета, их фискальная роль чрезвычайно

- 23. Нефтегазовые доходы федерального бюджета - налога на добычу полезных ископаемых в виде углеводородного сырья (нефть, газ

- 24. Как работает демпфер? Принцип работы демпферного механизма основан на том, что существует разница между экспортной и

- 25. В России со 2 июня 2021 года в отношении пшеницы и меслина, ячменя и кукурузы начинает

- 26. Так, при растущих мировых ценах на пшеницу (средние фьючерсные цены в Чикаго с января по май

- 27. Таможенная пошлина на импорт является одним из наиболее распространенных методов ограничения торговли и представляет собой государственный

- 28. Импортный таможенный тариф обычно выполняет следующие основные функции: формирует оптимальную товарную структуру импорта оказывает воздействие на

- 29. Импортный таможенный тариф обычно выполняет следующие основные функции: содействует оптимальному соотношению экспорта и импорта страны и,

- 30. Импортный тариф строится на таких основных положениях таможенно-тарифной политики, как: “эскалация таможенного тарифа” – это повышение

- 31. Формирование действующего в определенный отрезок времени таможенного тарифа должно проводиться с учетом реального состояния экономики страны.

- 32. Транзитные пошлины – это пошлины, которые накладываются на товары, перевозимые транзитом через территорию данной страны. Они

- 33. Ставки таможенных пошлин по способу начисления подразделяются на следующие виды: адвалорные - установленные в процентах к

- 34. Адвалорные пошлины - начисляются в процентах к таможенной стоимости товаров, облагаемых пошлиной. Они поддерживают одинаковый уровень

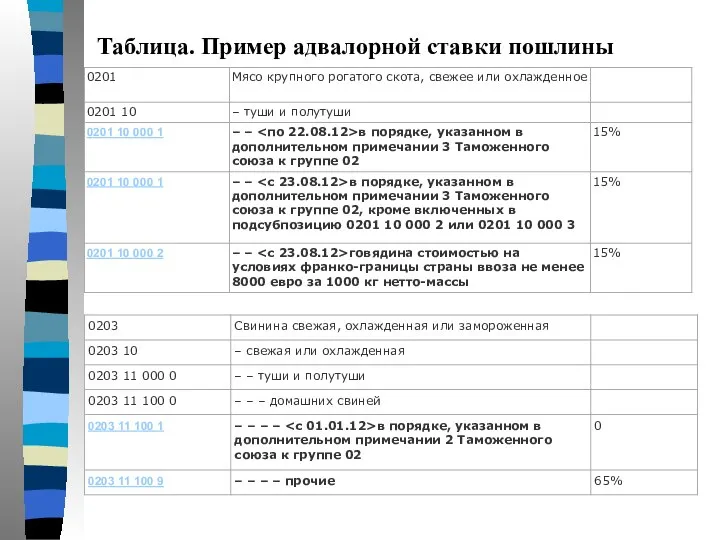

- 35. Таблица. Пример адвалорной ставки пошлины

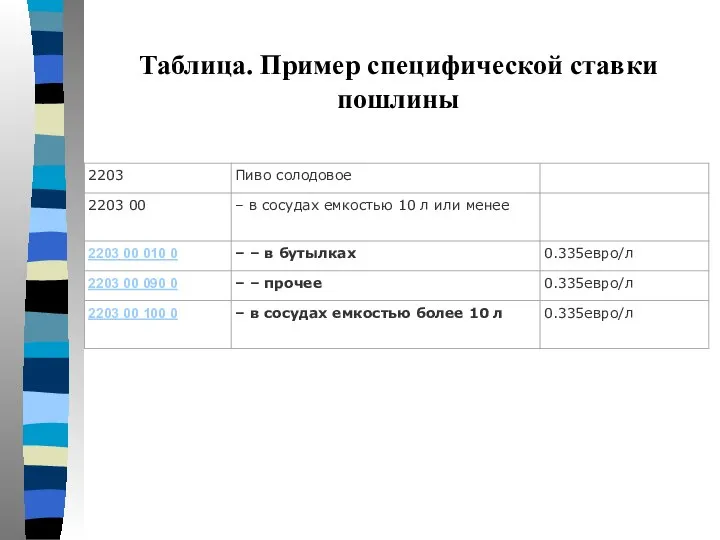

- 36. Специфические пошлины - начисляются в установленном размере к единице измерения товара (веса, площади, объема и т.д.).

- 37. Таблица. Пример специфической ставки пошлины

- 38. Комбинированные которые объединяют специфические и адвалорные пошлины.

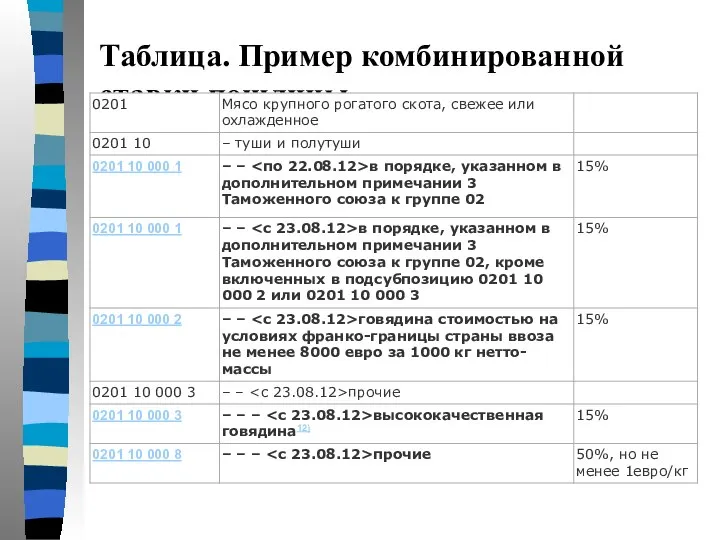

- 39. Таблица. Пример комбинированной ставки пошлины

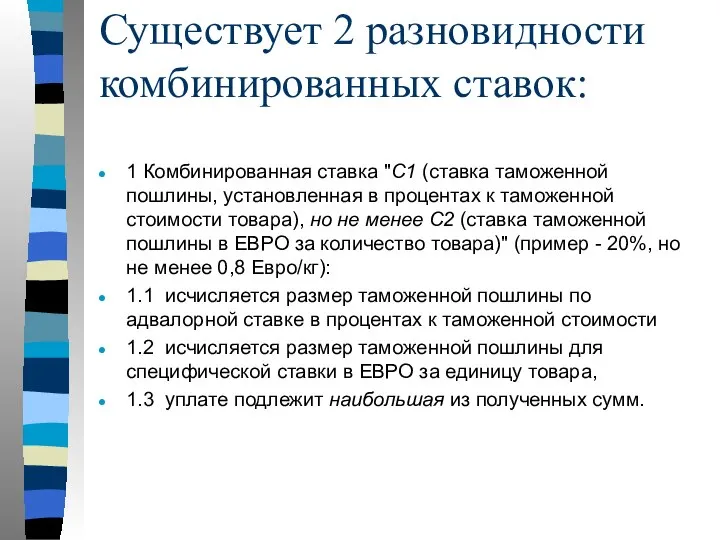

- 40. Существует 2 разновидности комбинированных ставок: 1 Комбинированная ставка "С1 (ставка таможенной пошлины, установленная в процентах к

- 41. Существует 2 разновидности комбинированных ставок: 2 Комбинированная ставка "С1 в процентах плюс С2 в ЕВРО за

- 42. Налог на добавленную стоимость НДС = (Тст + Тп +А) · Сндс, где НДС - подлежащая

- 43. Акциз А = (Тст + Тп) · Сакц, ; Тст - таможенная стоимость товара, руб.; Тп

- 45. По характеру применения: -Специальная пошлина. Применяется для защиты отечественных производителей от импортных конкурирующих товаров; для предотвращения

- 47. Скачать презентацию

Финансы в экономике

Финансы в экономике Инфляция и семейная экономика

Инфляция и семейная экономика Анализ потребления продуктов питания в домашних хозяйствах

Анализ потребления продуктов питания в домашних хозяйствах Теоретические основы экономической географии и регионалистики мира. Тема 1.2. Население мира

Теоретические основы экономической географии и регионалистики мира. Тема 1.2. Население мира Проект по бюджету Италии

Проект по бюджету Италии Ценовая конкуренция. Управление ценовой конкуренцией

Ценовая конкуренция. Управление ценовой конкуренцией Тема 2.1 (1)

Тема 2.1 (1) Кредит-модуль

Кредит-модуль 实验经济学 6

实验经济学 6 Использование методов налоговой оптимизации для повышения экономической эффективности деятельности фирмы

Использование методов налоговой оптимизации для повышения экономической эффективности деятельности фирмы Инфляция

Инфляция Спрос и предложение

Спрос и предложение Тема 1.2 Конкурентоспособность государств на мировом рынке ПОНЯТИЕ КОНКУРЕНТОСПОСОБНОСТИ ГОСУДАРСТВА Способность экономики с

Тема 1.2 Конкурентоспособность государств на мировом рынке ПОНЯТИЕ КОНКУРЕНТОСПОСОБНОСТИ ГОСУДАРСТВА Способность экономики с Что такое риски инвестирования на фондовом рынке и как их избежать?

Что такое риски инвестирования на фондовом рынке и как их избежать? Основы экономики. Международная торговля. Государственная политика в области международной торговли

Основы экономики. Международная торговля. Государственная политика в области международной торговли Конкуренция: экономическая сущность, преимущества, виды

Конкуренция: экономическая сущность, преимущества, виды Развивающиеся страны и их основные признаки

Развивающиеся страны и их основные признаки Теория производства

Теория производства Спрос и предложение

Спрос и предложение Последствия инфляции для различных социальных групп населения

Последствия инфляции для различных социальных групп населения Опыт IBS в построеии системы мотивации

Опыт IBS в построеии системы мотивации Понятие и виды организаций. Характеристики организаций

Понятие и виды организаций. Характеристики организаций Издержки производства

Издержки производства Мировая экономика

Мировая экономика 1_1

1_1 Необходимость ресурсо- и энергосбережения в строительно-коммунальном секторе российской экономики

Необходимость ресурсо- и энергосбережения в строительно-коммунальном секторе российской экономики Смешанная экономика

Смешанная экономика Аналіз ринку макаронних виробів в Україні-2019: перспективи і тенденції

Аналіз ринку макаронних виробів в Україні-2019: перспективи і тенденції