Содержание

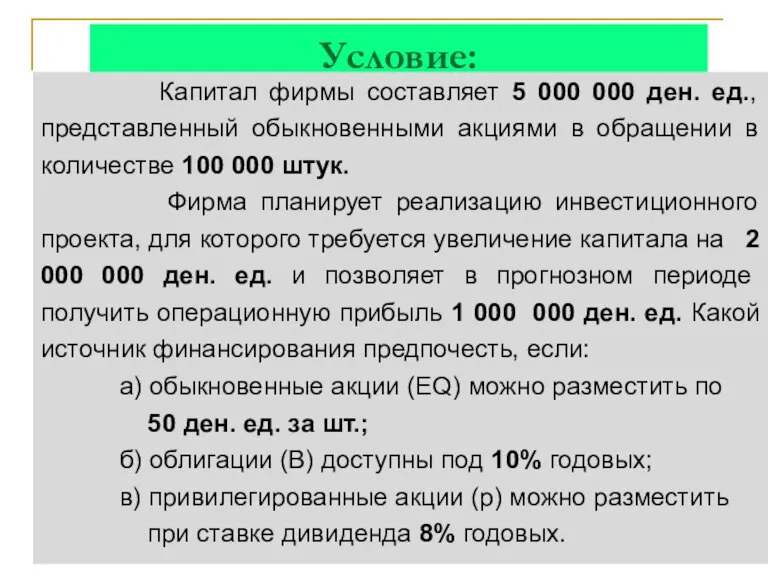

- 2. Условие: Капитал фирмы составляет 5 000 000 ден. ед., представленный обыкновенными акциями в обращении в количестве

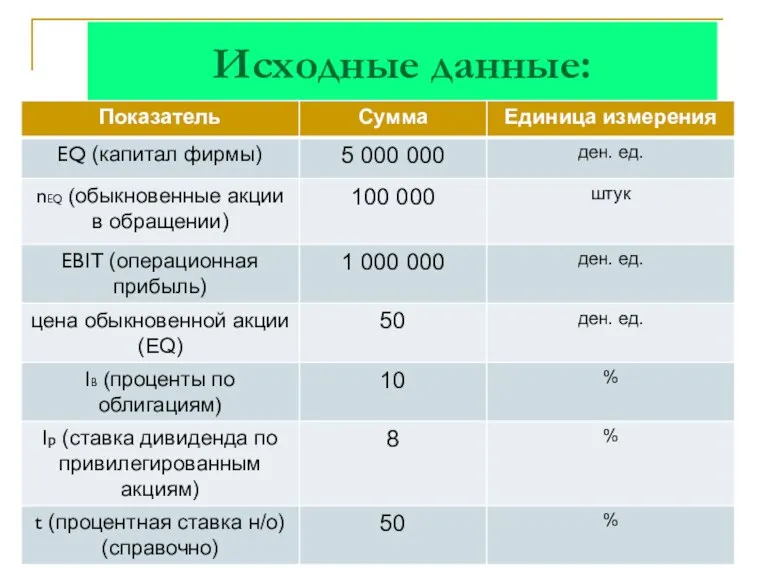

- 3. Исходные данные:

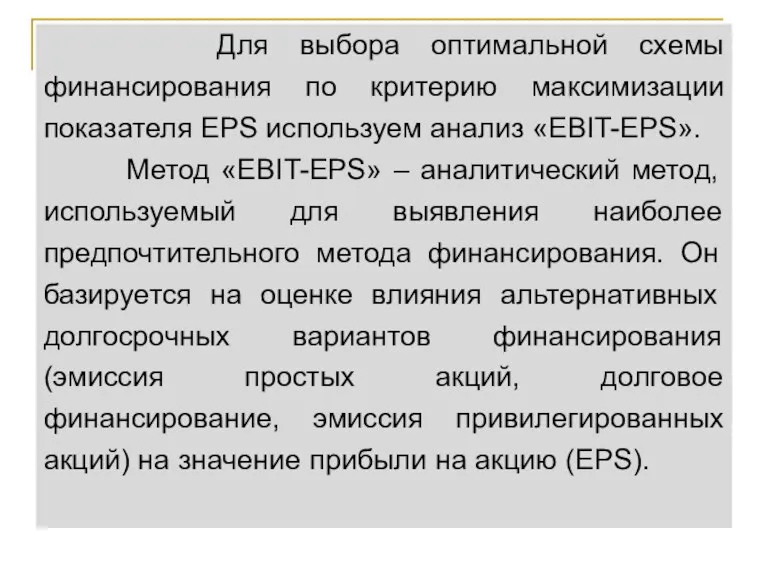

- 4. Для выбора оптимальной схемы финансирования по критерию максимизации показателя EPS используем анализ «EBIT-EPS». Метод «EBIT-EPS» –

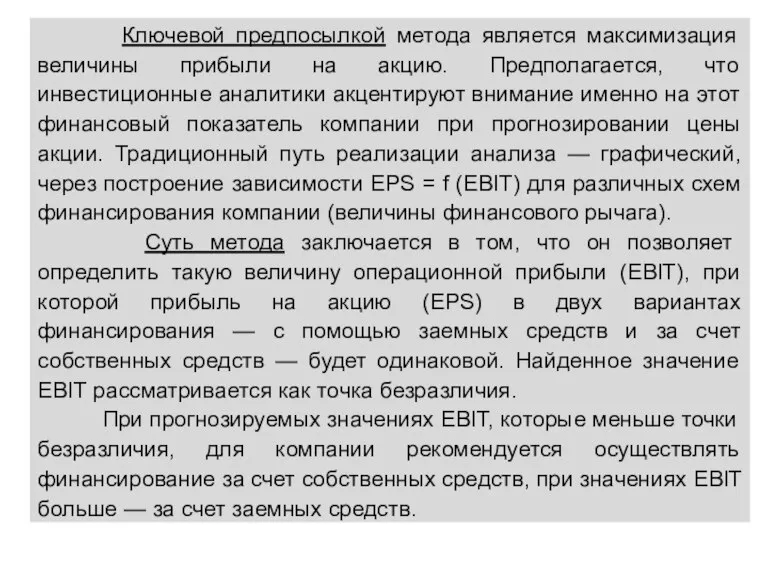

- 5. Ключевой предпосылкой метода является максимизация величины прибыли на акцию. Предполагается, что инвестиционные аналитики акцентируют внимание именно

- 6. Для определения наиболее предпочтительного источника финансирования рассчитаем EPS (прибыль на акцию) в прогнозном периоде. Проведем анализ

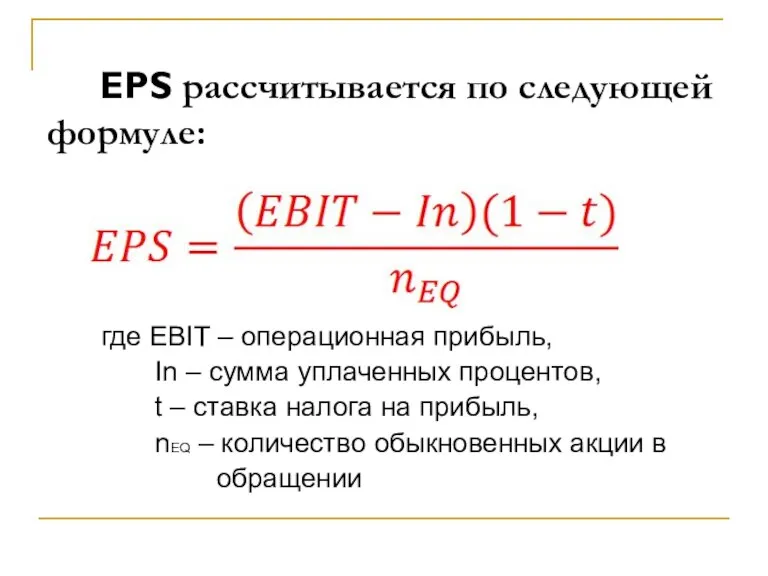

- 7. EPS рассчитывается по следующей формуле: где EBIT – операционная прибыль, In – сумма уплаченных процентов, t

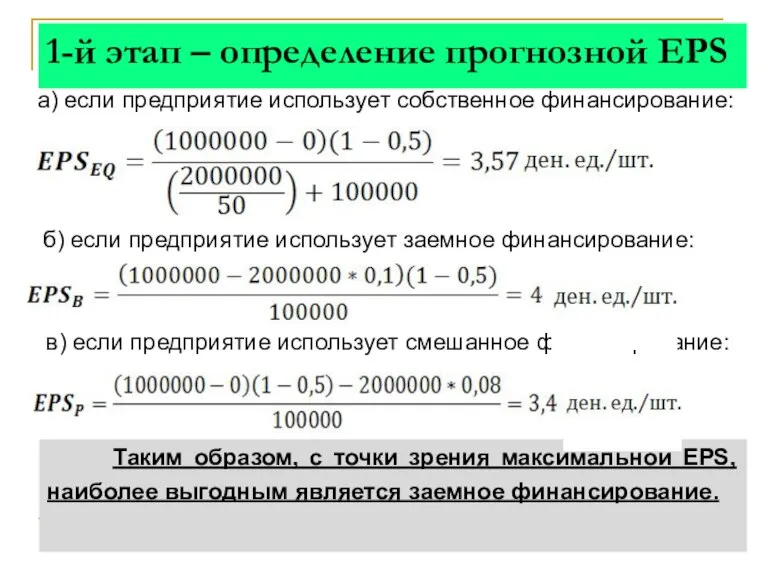

- 8. 1-й этап – определение прогнозной EPS а) если предприятие использует собственное финансирование: б) если предприятие использует

- 9. Определение точки безубыточности (безразличия) — это один из способов сравнения собственных и заемных средств. Приравняв выражения

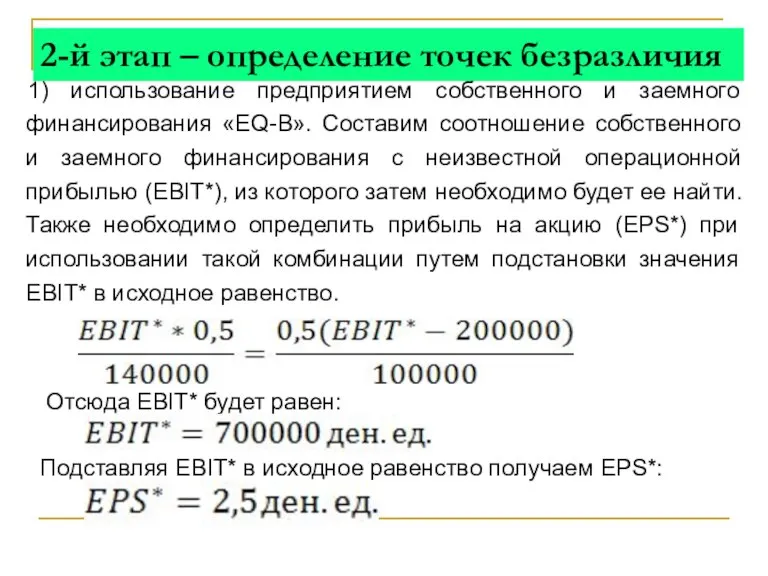

- 10. 2-й этап – определение точек безразличия 1) использование предприятием собственного и заемного финансирования «EQ-B». Составим соотношение

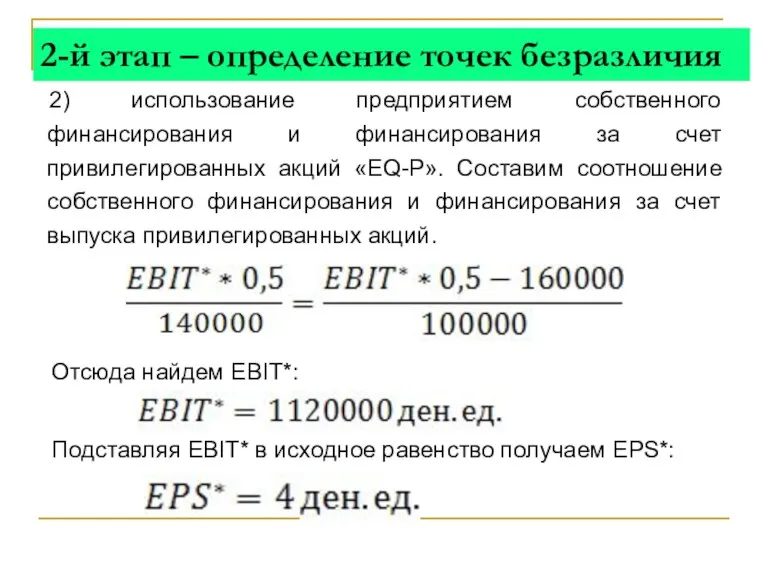

- 11. 2-й этап – определение точек безразличия 2) использование предприятием собственного финансирования и финансирования за счет привилегированных

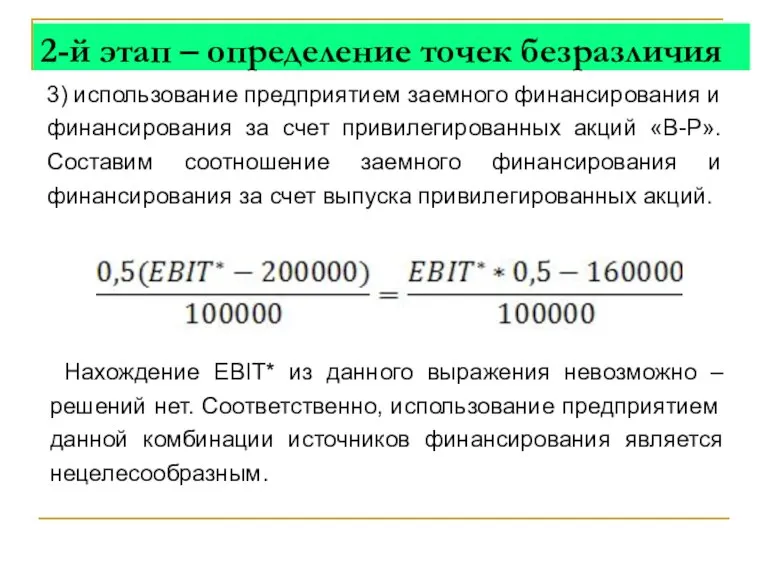

- 12. 3) использование предприятием заемного финансирования и финансирования за счет привилегированных акций «B-P». Составим соотношение заемного финансирования

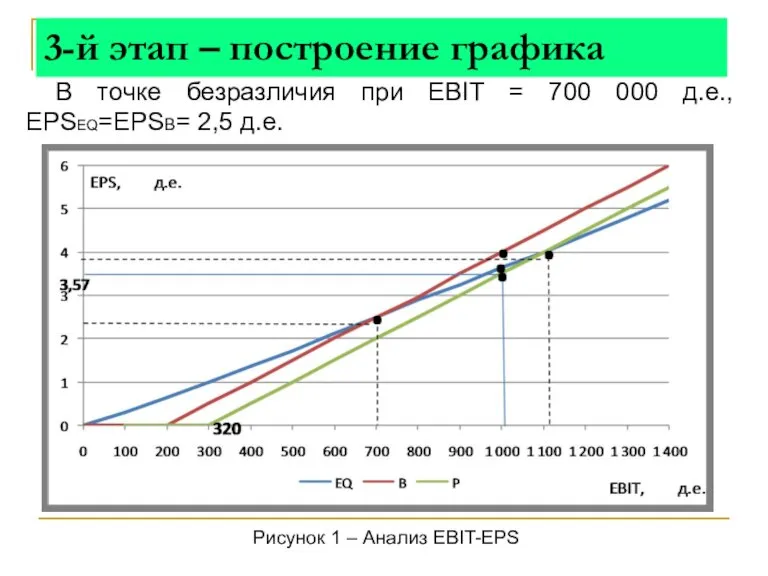

- 13. Построим графическую зависимость EPS от величины EBIT по трем вариантам изменения структуры капитала (рис. 1). 3-й

- 14. 3-й этап – построение графика В точке безразличия при EBIT = 700 000 д.е., EPSEQ=EPSB= 2,5

- 15. Сопоставим текущее значение EBIT и значение в точке безразличия (1 000 000 д.е. > 700 000

- 16. Так же из графика видно, что при использовании такого источника как привилегированные акции, операционная прибыль составит

- 17. Использование заемного финансирования в совокупности с финансированием за счет размещения привилегированных акции не выгодно, т.к. при

- 19. Скачать презентацию

Экономическая задача

Экономическая задача Бартерные сделки как разновидность мены

Бартерные сделки как разновидность мены Основы мировой экономики. Экономика рынка труда

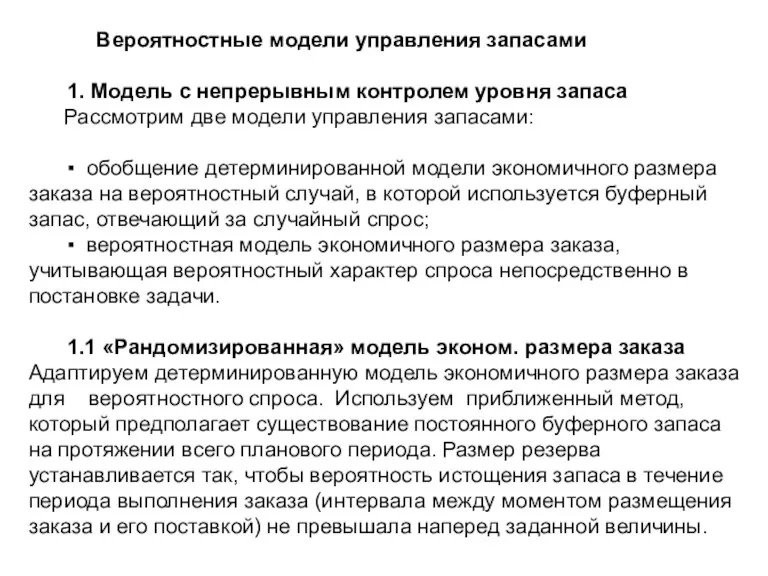

Основы мировой экономики. Экономика рынка труда Вероятностные модели управления запасами

Вероятностные модели управления запасами Статистика труда

Статистика труда Политическое развитие в ХIХ в

Политическое развитие в ХIХ в Руководство Осло редакция 1992 года (технологические инновации); редакция 2005 года (технологические продукты, услуги)

Руководство Осло редакция 1992 года (технологические инновации); редакция 2005 года (технологические продукты, услуги) Предприятия, где нужен я (анализ рынка труда Нижегородской области и Ветлужского района в системе автомобильного комплекса)

Предприятия, где нужен я (анализ рынка труда Нижегородской области и Ветлужского района в системе автомобильного комплекса) Корпорации, как субъект мировой экономики

Корпорации, как субъект мировой экономики Поголовье скота и птицы в хозяйствах населения

Поголовье скота и птицы в хозяйствах населения Экономический рост

Экономический рост Анализ Качества обслуживания в ресторанах города Якутска

Анализ Качества обслуживания в ресторанах города Якутска Неравномерность социально-экономического развития стран и регионов мира Готовили студенты группы Т1202 Прутов

Неравномерность социально-экономического развития стран и регионов мира Готовили студенты группы Т1202 Прутов Международная молодежная научно-практическая конференция «Экономические проблемы таможенного дела и пути их решения» 30 мая 2012 г

Международная молодежная научно-практическая конференция «Экономические проблемы таможенного дела и пути их решения» 30 мая 2012 г Эффективность, обмен и невидимая рука рынка

Эффективность, обмен и невидимая рука рынка Безработица и инфляция

Безработица и инфляция Экономические циклы и их виды

Экономические циклы и их виды Макроэкономическая теория

Макроэкономическая теория Всемирная торговая организация (ВТО)

Всемирная торговая организация (ВТО) Теория организации как наука

Теория организации как наука Предприниматель и мотивация его деятельности. Предпринимательский доход

Предприниматель и мотивация его деятельности. Предпринимательский доход Экономическая составляющая утилизации твёрдых бытовых отходов на РГУ имени А. Н. Косыгина

Экономическая составляющая утилизации твёрдых бытовых отходов на РГУ имени А. Н. Косыгина Система национальных счетов. Задания для выполнения

Система национальных счетов. Задания для выполнения Модели пространственного размещения

Модели пространственного размещения Экономическое (финансовое) обоснование сальдо операционных потоков

Экономическое (финансовое) обоснование сальдо операционных потоков Психономика. Введение

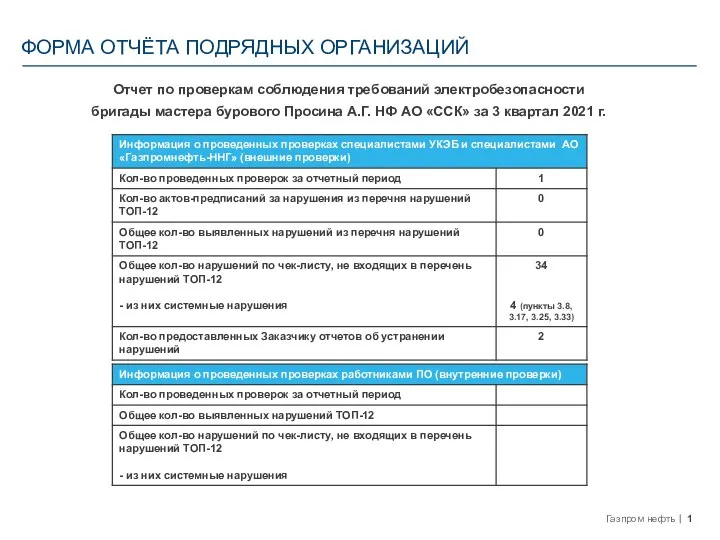

Психономика. Введение Форма отчёта подрядных организаций

Форма отчёта подрядных организаций Модель российской системы менеджмента и особенности её управления

Модель российской системы менеджмента и особенности её управления