Слайд 2Содержание

Определение……………………………………….…….…3

Плательщики НДС…………………………………………..4

Объекты налогообложения………………………………5

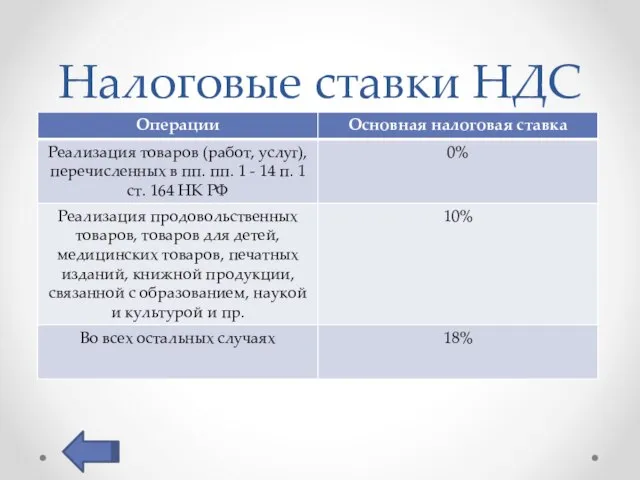

Налоговые ставки НДС………………………………….…6

Налоговые вычеты…………………………………………...7

Освобождение от НДС……………………………………8

Место реализации…………………………………………9

Заключение…………………………………………………10

Слайд 3Определение

Налог на добавленную стоимость (НДС) – это косвенный налог на прибавочную (добавленную) стоимость, возникающую

в процессе создания товаров, работ, услуг. Налог уплачивается по мере реализации произведенной продукции (выполнения работ, оказания услуг) или получения предварительной оплаты от покупателя. Исчисление и уплата налога регламентированы главой 21 НК РФ.

Слайд 4Плательщики НДС

Согласно ст. 143 НК РФ плательщиками НДС признаются:

Организации и индивидуальные предприниматели

(ИП)

Лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Таможенного союза

Доверительные управляющие - при совершении операций в соответствии с договором доверительного управления имуществом (п.1 ст. 174.1 НК РФ)

Слайд 5Объекты налогообложения

Реализация товаров (работ, услуг) на территории РФ, в том числе реализация

"предметов залога" и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении "отступного" или "новации", а также передача имущественных прав;

Передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе (признается реализацией);

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, "расходы" на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Слайд 7Налоговые вычеты

Согласно ст. 171 НК РФ вычетам подлежат следующие суммы налога:

предъявленные поставщиками при приобретении товаров (работ, услуг), имущественных

прав на территории РФ, а также авансовые платежи;

уплаченные покупателями-налоговыми агентами;

уплаченные при ввозе товаров в Россию в таможенных режимах выпуска, временного ввоза и переработки вне таможенной территории;

уплаченные при ввозе в Россию товаров, которые перемещаются через ее таможенную границу без таможенного контроля и оформления.

Слайд 8Освобождение от НДС

Освобождение от НДС возможно, если за три предшествующих последовательных календарных

месяца сумма выручки от реализации товаров (работ, услуг) без учета налога не превысила в совокупности 2 млн. руб.

Освобождение не применяется в отношении:

организаций и индивидуальных предпринимателей, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев;

обязанностей, возникающих в связи с ввозом товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, подлежащих налогообложению согласно пп. 4 п. 1 ст. 146 НК РФ.

Слайд 9Место реализации

Реализация товаров (работ, услуг) облагается НДС только в том случае, если совершается

на территории Российской Федерации.

Согласно ст. 147 НК РФ местом реализации товаров признается территория Российской Федерации, если:

товар находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ, и не отгружается и не транспортируется.

товар в момент начала отгрузки или транспортировки находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ (п. 2 ст. 11 НК РФ).

Паркур - стиль жизни. Основы паркура

Паркур - стиль жизни. Основы паркура Политическая раздробленность на Руси в XII-XIII века

Политическая раздробленность на Руси в XII-XIII века Презентация на тему Инвестиционный проект Твердый Текст

Презентация на тему Инвестиционный проект Твердый Текст  Они помогли победить

Они помогли победить МБОУ СОШ №5 г. Донецка. История школы

МБОУ СОШ №5 г. Донецка. История школы Царство не от мира сего

Царство не от мира сего История Олимпийских игр Древности

История Олимпийских игр Древности 24 мая - День славянской письменности

24 мая - День славянской письменности Имя твое неизвестно, подвиг твой бессмертен

Имя твое неизвестно, подвиг твой бессмертен Скульптура России XVIII в

Скульптура России XVIII в Музей одного дня

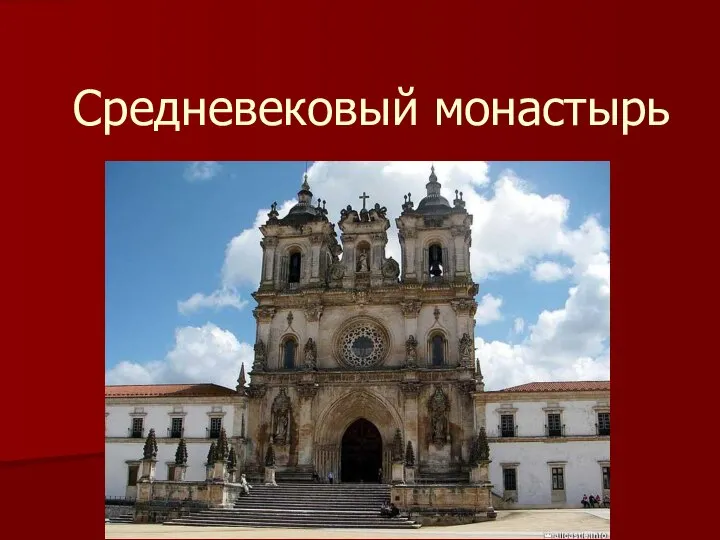

Музей одного дня monastyr

monastyr Гангутское сражение

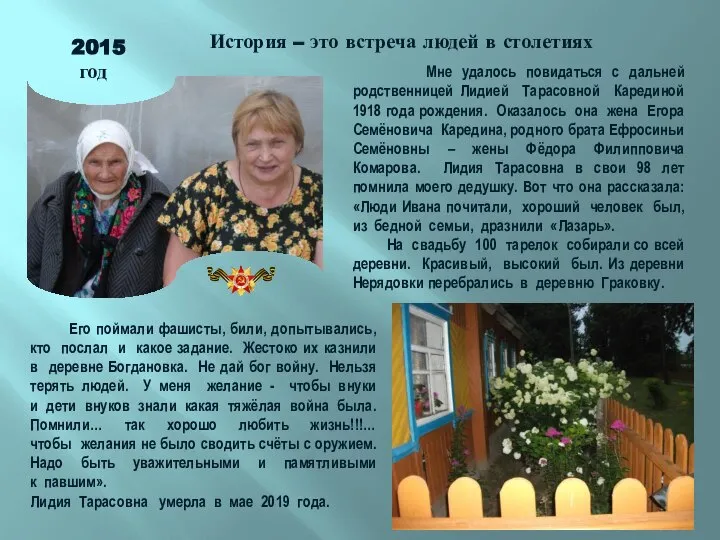

Гангутское сражение ОК дед Иван, ч.1. 4

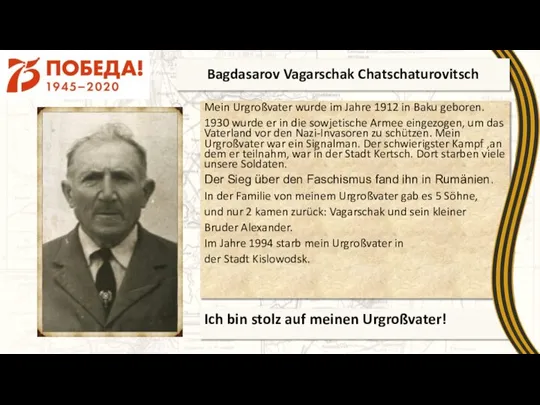

ОК дед Иван, ч.1. 4 Bagdasarov Vagarschak Chatschaturovitsch

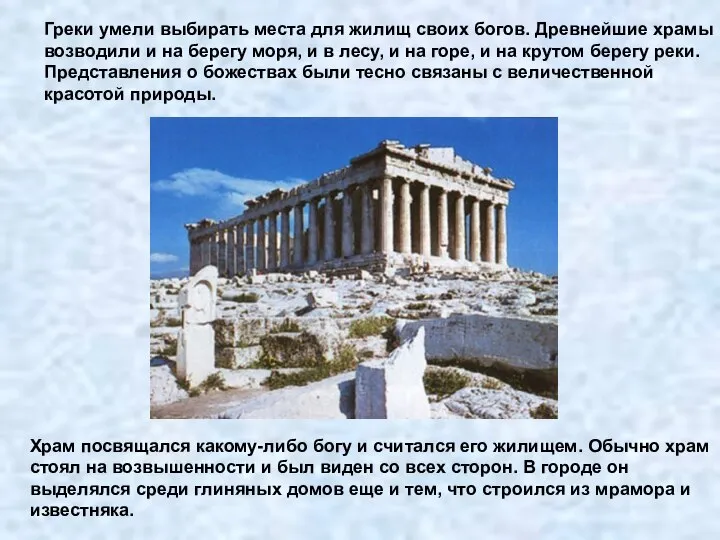

Bagdasarov Vagarschak Chatschaturovitsch Греческий храм

Греческий храм Презентация на тему Дмитрий Донской (4 класс)

Презентация на тему Дмитрий Донской (4 класс)  Культура России XVI века

Культура России XVI века Викторина на знание достопримечательностей Санкт-Петербурга

Викторина на знание достопримечательностей Санкт-Петербурга От древности до наших дней

От древности до наших дней Prezentatsia_po_novoy_istorii_8_klass_Velikobritania_slozhny_put_k_velichiyu_i_protsvetaniyu

Prezentatsia_po_novoy_istorii_8_klass_Velikobritania_slozhny_put_k_velichiyu_i_protsvetaniyu Кроссворд Двуречье

Кроссворд Двуречье მაფია

მაფია The Russian city in of Toumen

The Russian city in of Toumen Моя семья в годы Великой Отечественной войны 1941-1945 г

Моя семья в годы Великой Отечественной войны 1941-1945 г Первая мировая война

Первая мировая война Возрождение истоков

Возрождение истоков Пагода Тяньнинбаота

Пагода Тяньнинбаота