Содержание

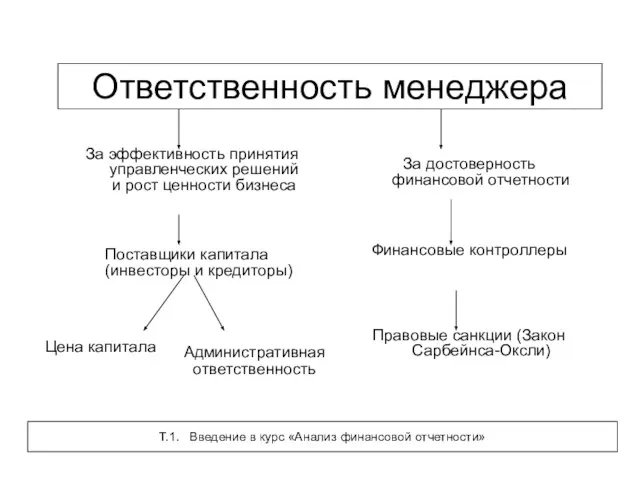

- 2. Цена капитала За эффективность принятия управленческих решений и рост ценности бизнеса Поставщики капитала (инвесторы и кредиторы)

- 3. Финансовый анализ Операционная деятельность Инвестиционная деятельность Финансовая деятельность Логистика НИОКР Продажи Основные операции Строительство, закупка оборудования

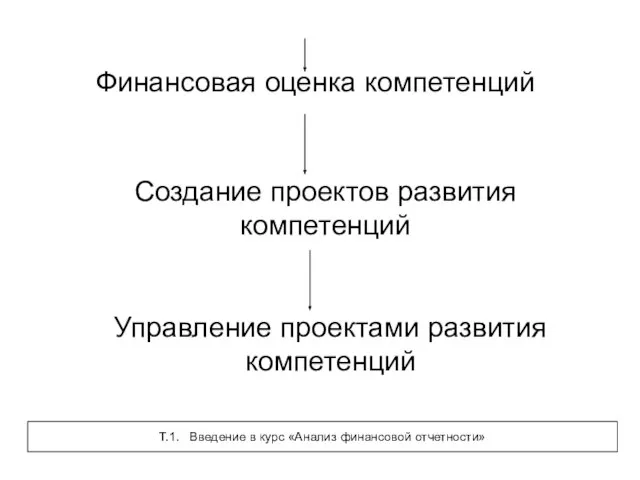

- 4. Финансовая оценка компетенций Создание проектов развития компетенций Управление проектами развития компетенций Т.1. Введение в курс «Анализ

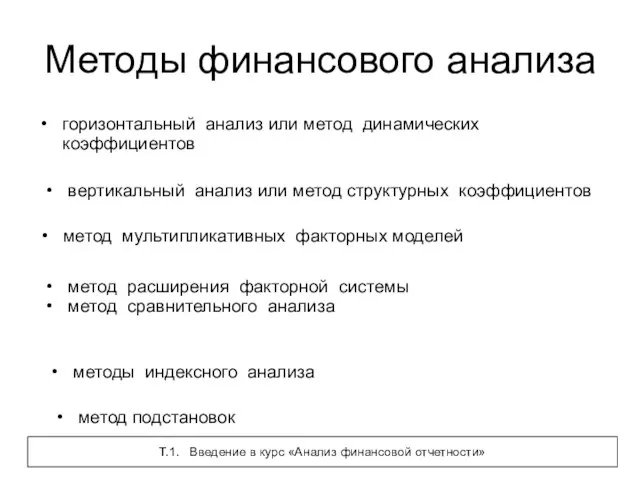

- 5. Методы финансового анализа горизонтальный анализ или метод динамических коэффициентов вертикальный анализ или метод структурных коэффициентов метод

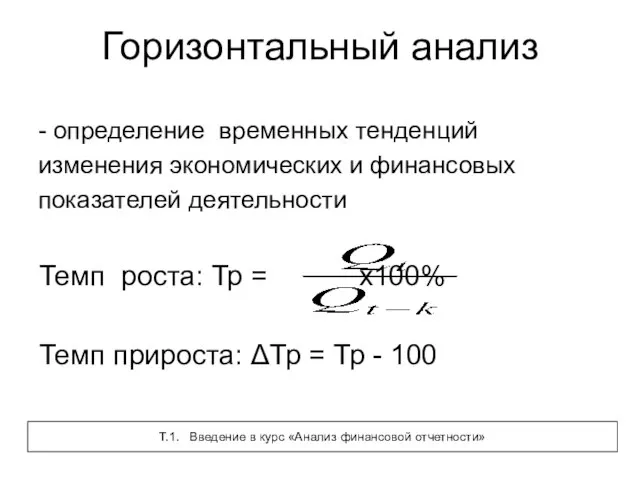

- 6. Горизонтальный анализ - определение временных тенденций изменения экономических и финансовых показателей деятельности Темп роста: Тр =

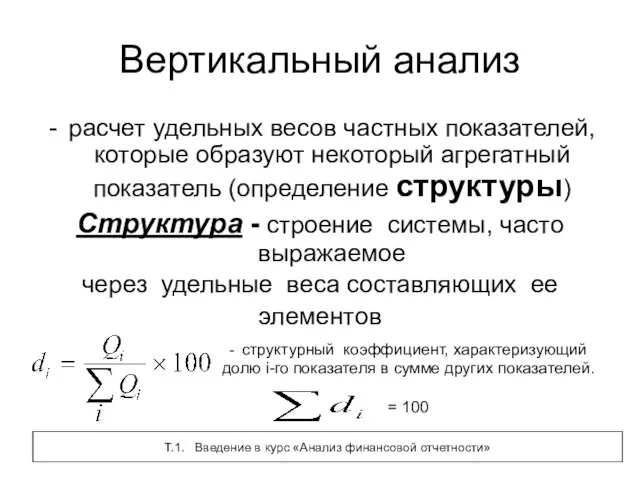

- 7. Вертикальный анализ расчет удельных весов частных показателей, которые образуют некоторый агрегатный показатель (определение структуры) Структура -

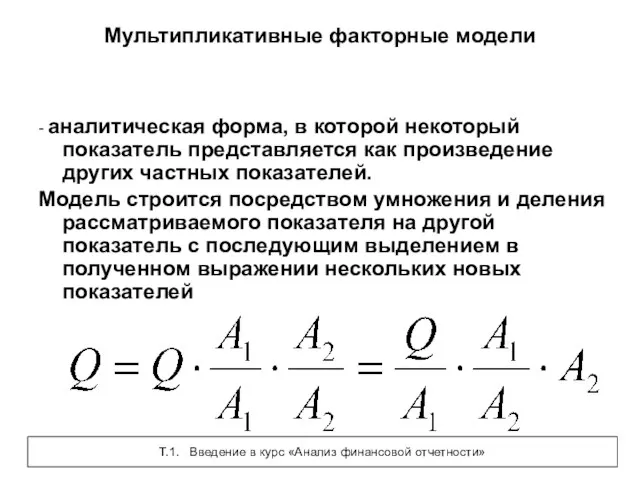

- 8. Мультипликативные факторные модели - аналитическая форма, в которой некоторый показатель представляется как произведение других частных показателей.

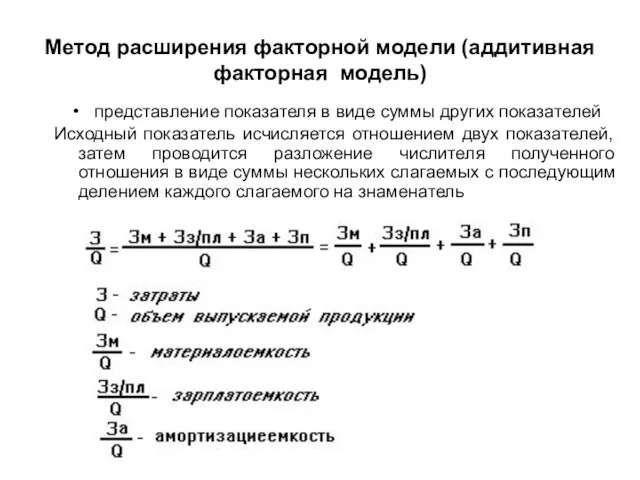

- 9. Метод расширения факторной модели (аддитивная факторная модель) представление показателя в виде суммы других показателей Исходный показатель

- 10. Метод сравнительного анализа Используется для анализа положения предприятия в отрасли - соотношение эффективности использования ресурсов на

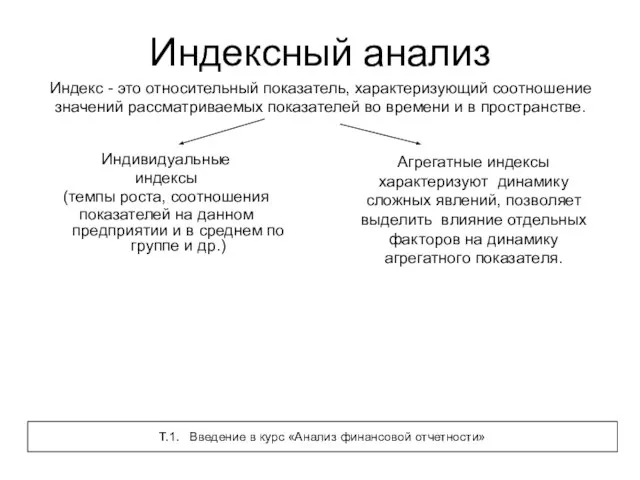

- 11. Индексный анализ Индекс - это относительный показатель, характеризующий соотношение значений рассматриваемых показателей во времени и в

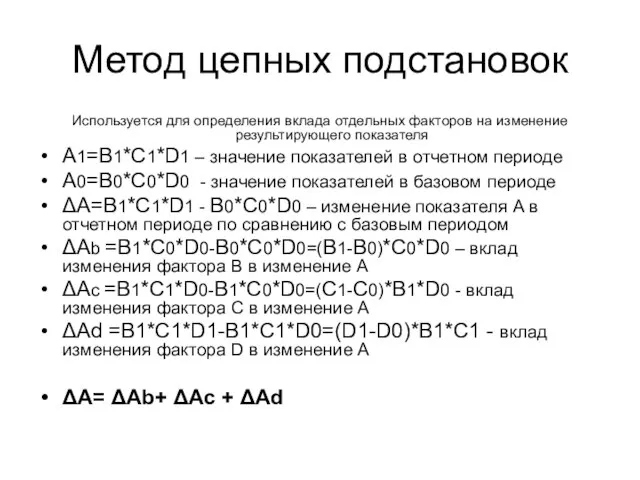

- 12. Метод цепных подстановок Используется для определения вклада отдельных факторов на изменение результирующего показателя A1=B1*C1*D1 – значение

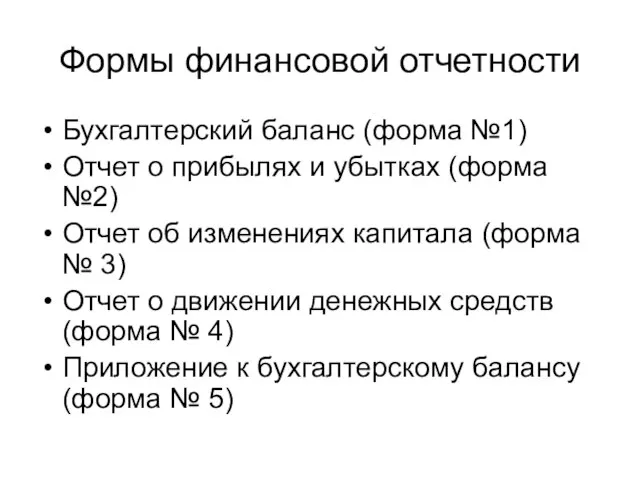

- 13. Формы финансовой отчетности Бухгалтерский баланс (форма №1) Отчет о прибылях и убытках (форма №2) Отчет об

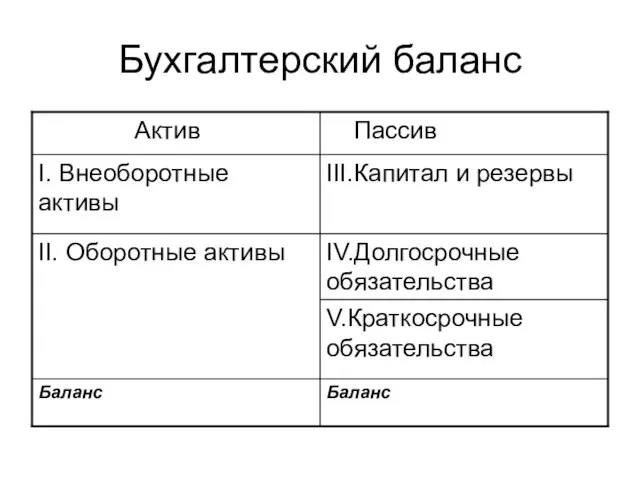

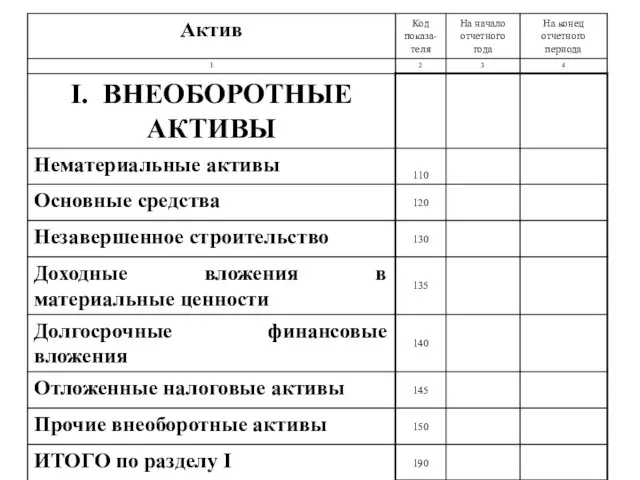

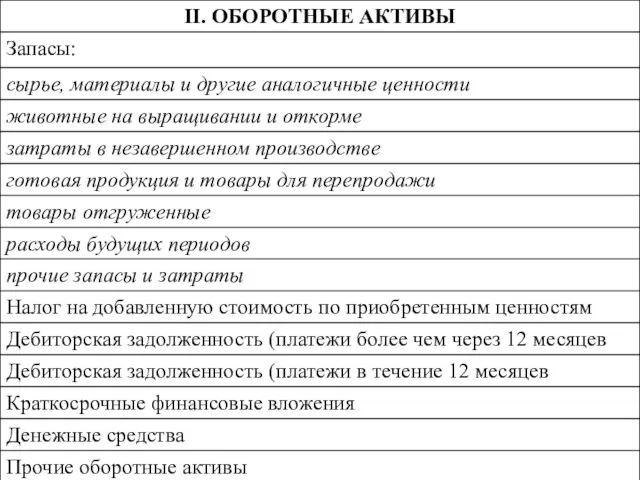

- 14. Бухгалтерский баланс

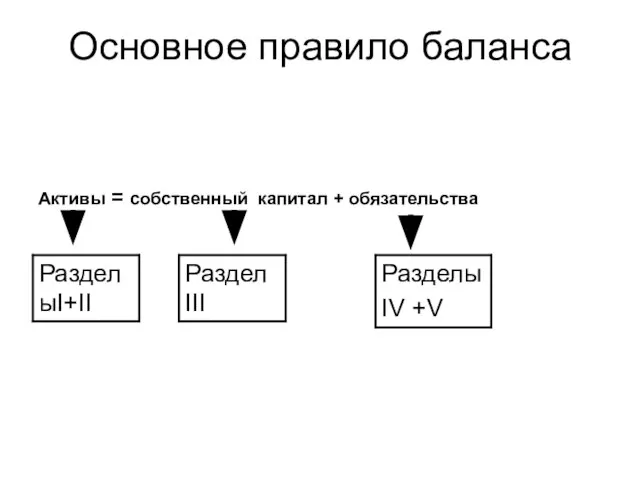

- 15. Основное правило баланса Активы = собственный капитал + обязательства

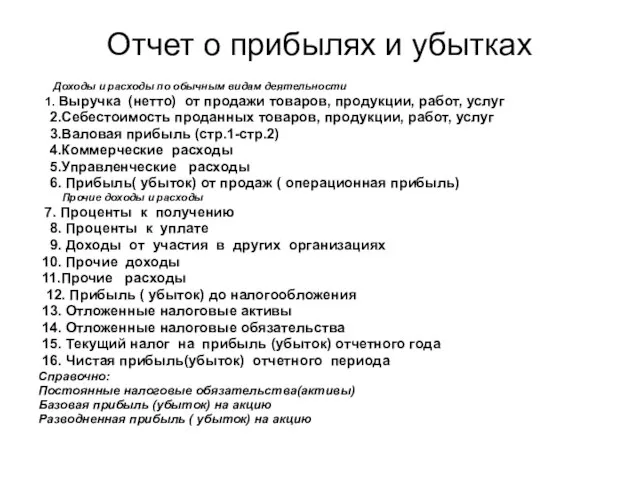

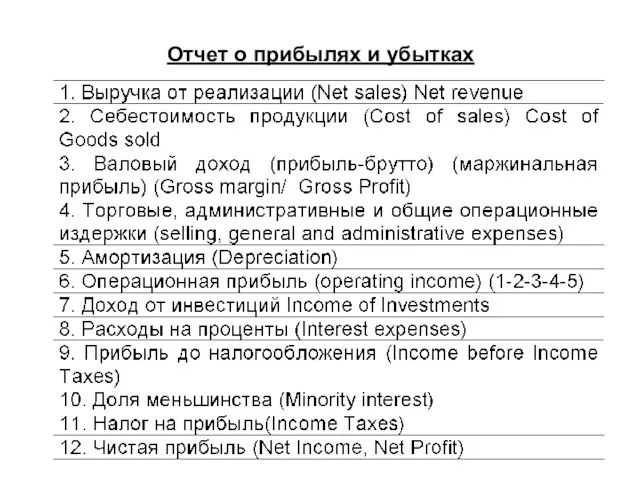

- 21. Отчет о прибылях и убытках Доходы и расходы по обычным видам деятельности 1. Выручка (нетто) от

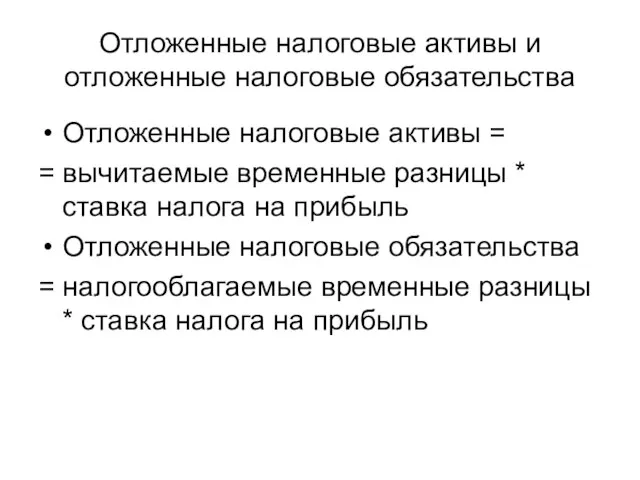

- 22. Отложенные налоговые активы и отложенные налоговые обязательства Отложенные налоговые активы = = вычитаемые временные разницы *

- 23. Временные разницы Доходы и расходы, формирующие бухгалтерскую прибыль в одном отчетном периоде, а налоговую базу по

- 24. Вычитаемые временные разницы Применение разных способов расчета амортизации для целей бухгалтерского учета и целей налогообложения Излишне

- 25. Налогооблагаемые временные разницы Приводят к образованию отложенного налога на прибыль разные способы расчета амортизации для целей

- 26. Постоянное налоговое обязательство Постоянное налоговое обязательство = = постоянная разница * ставка налога на прибыль Постоянные

- 27. Текущий налог на прибыль Текущий налог на прибыль = условный расход по налогу на прибыль +

- 28. Базовая прибыль на акцию БПА=БП/средневзвешенное количество обыкновенных акций БП = чистая прибыль – дивиденды по привилегированным

- 29. Разводненная прибыль на акцию Показывает максимально возможную степень уменьшения прибыли на одну акции в случае конвертации

- 30. Разводненная прибыль на акцию Пример. Чистая прибыль, уменьшенная на сумму дивидендов 64640 руб. Среднезвешенное кол.обыкн.акций 3232шт.

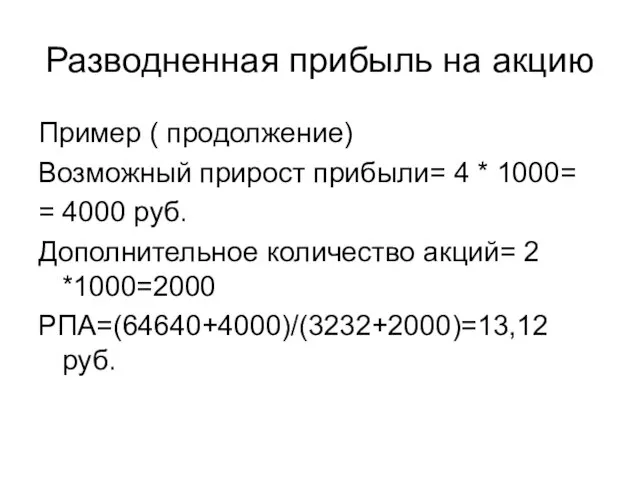

- 31. Разводненная прибыль на акцию Пример ( продолжение) Возможный прирост прибыли= 4 * 1000= = 4000 руб.

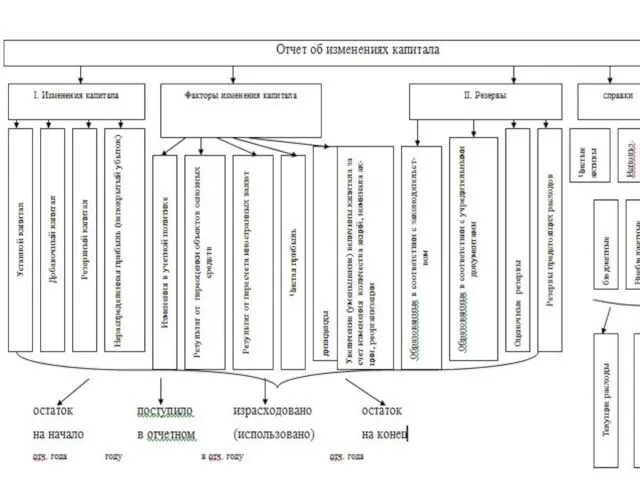

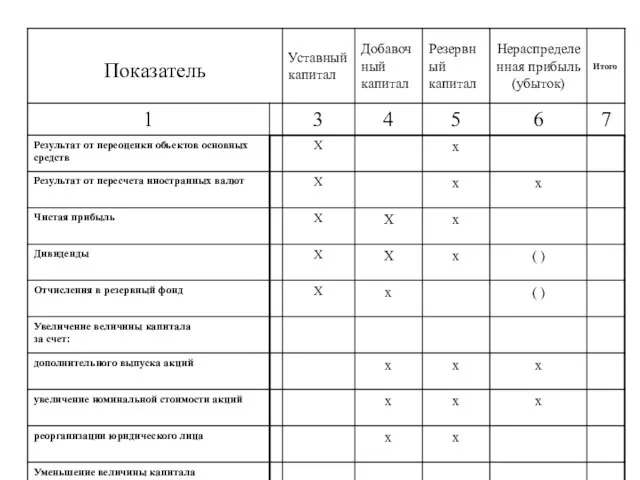

- 33. I. Изменения капитала

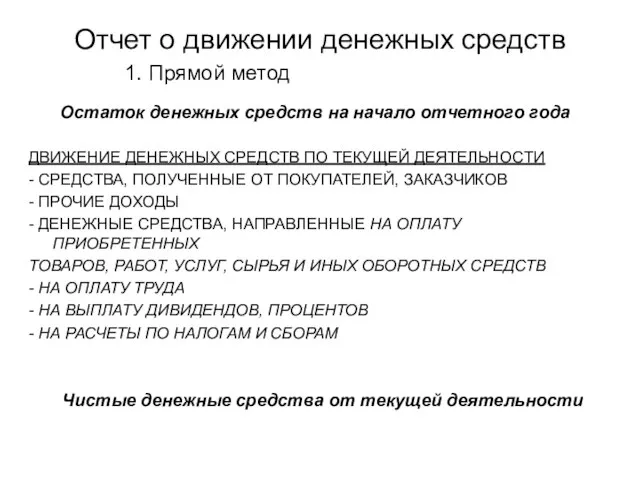

- 34. Отчет о движении денежных средств 1. Прямой метод Остаток денежных средств на начало отчетного года ДВИЖЕНИЕ

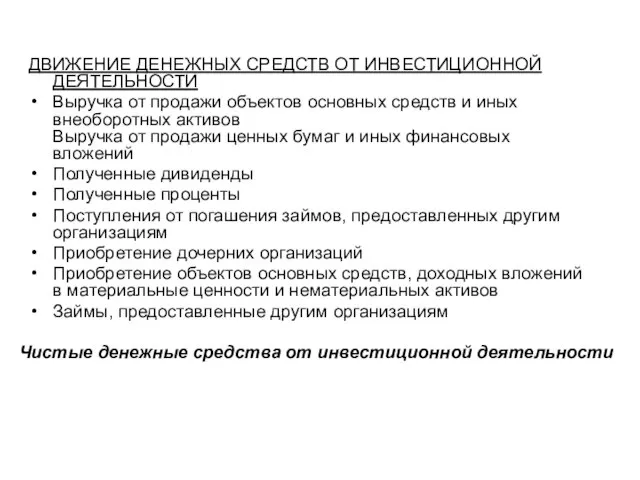

- 35. Чистые денежные средства от инвестиционной деятельности ДВИЖЕНИЕ ДЕНЕЖНЫХ СРЕДСТВ ОТ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ Выручка от продажи объектов

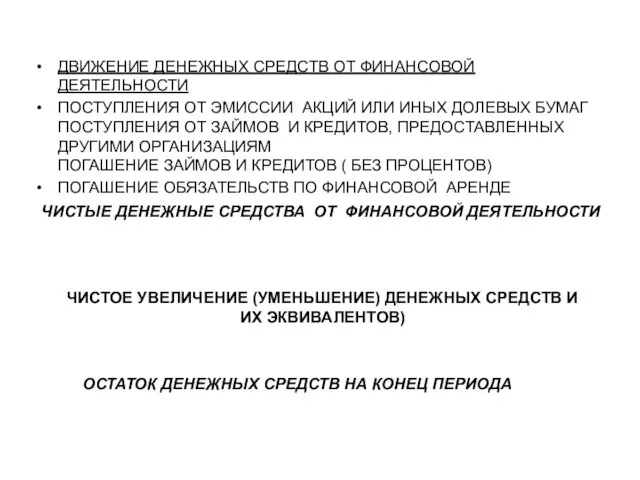

- 36. ЧИСТЫЕ ДЕНЕЖНЫЕ СРЕДСТВА ОТ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ДВИЖЕНИЕ ДЕНЕЖНЫХ СРЕДСТВ ОТ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПОСТУПЛЕНИЯ ОТ ЭМИССИИ АКЦИЙ

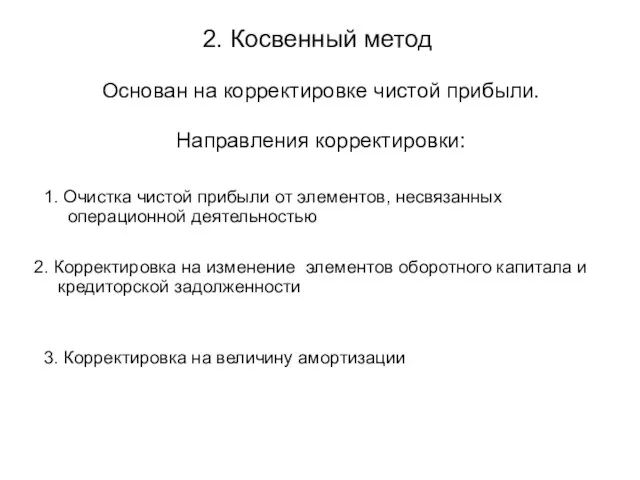

- 37. Основан на корректировке чистой прибыли. Направления корректировки: 2. Косвенный метод 1. Очистка чистой прибыли от элементов,

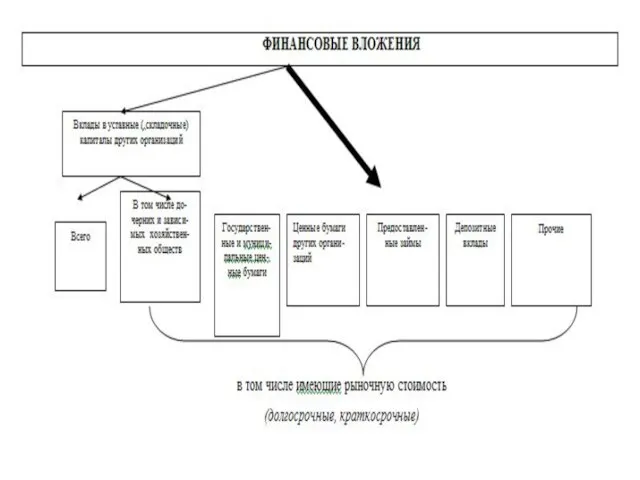

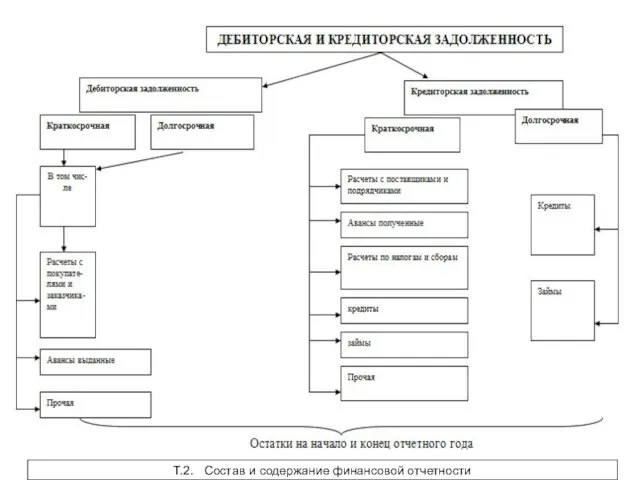

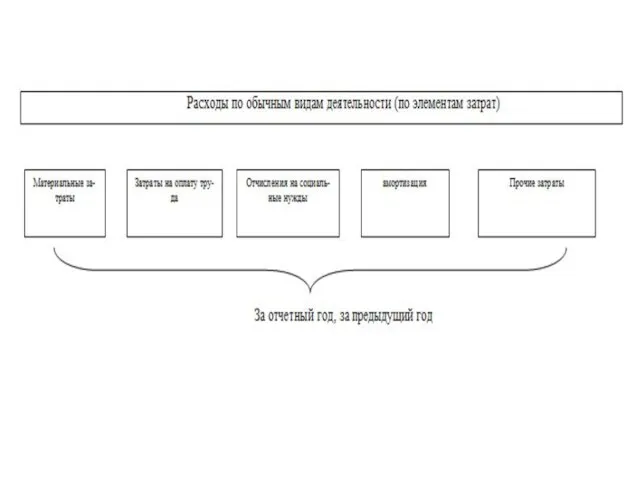

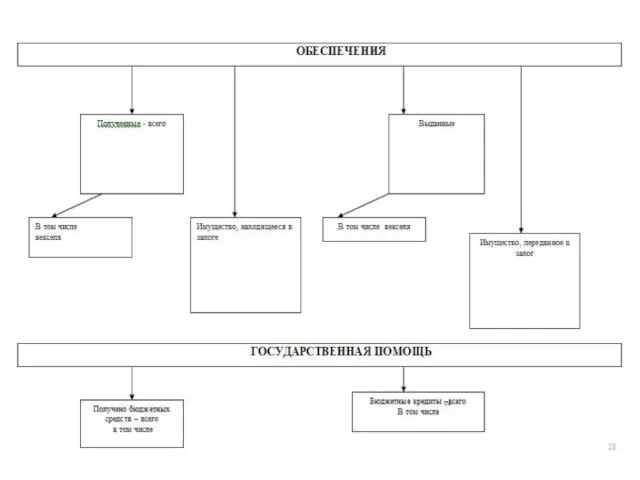

- 44. Т.2. Состав и содержание финансовой отчетности Т.2. Состав и содержание финансовой отчетности

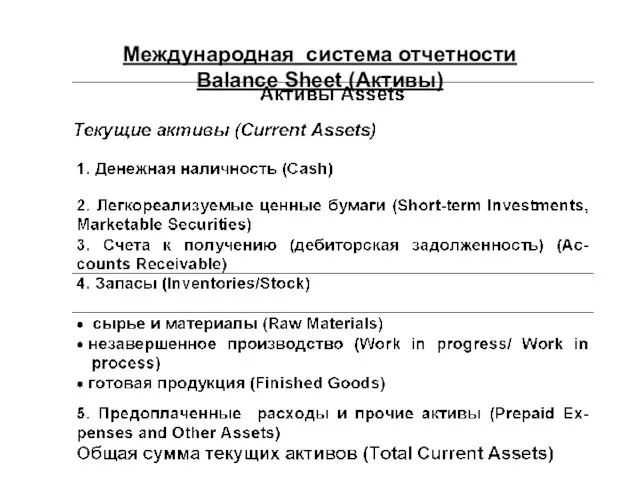

- 47. Международная система отчетности Balance Sheet (Активы)

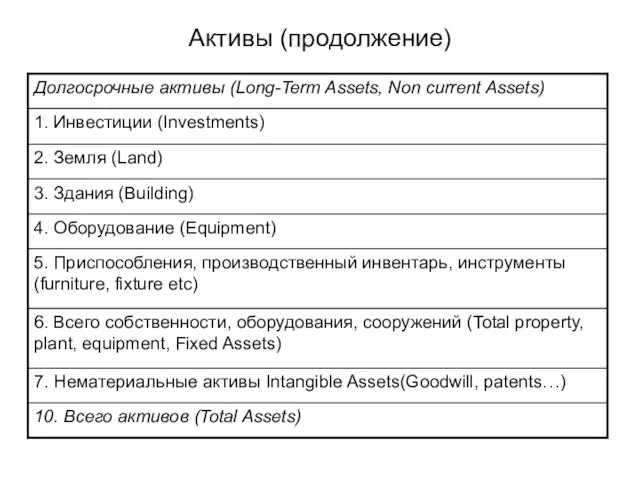

- 48. Активы (продолжение)

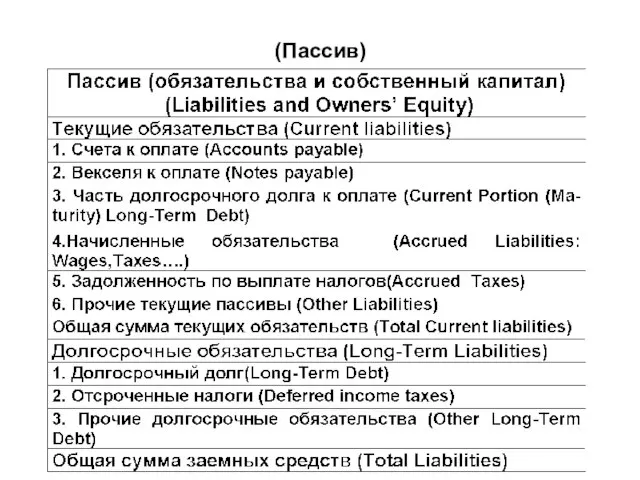

- 49. (Пассив)

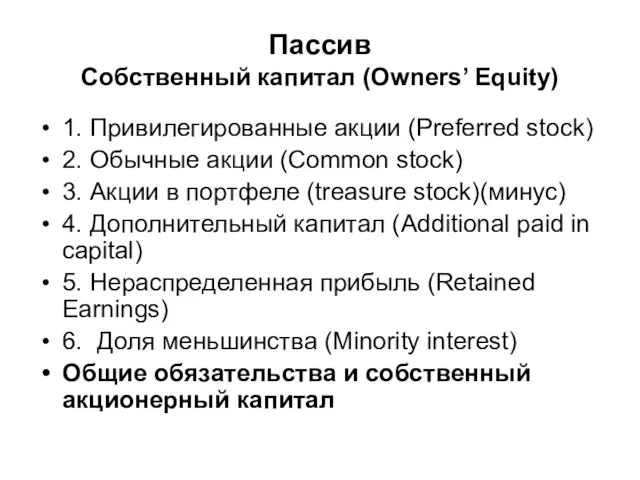

- 50. Пассив Собственный капитал (Owners’ Equity) 1. Привилегированные акции (Preferred stock) 2. Обычные акции (Common stock) 3.

- 51. Отчет о прибылях и убытках

- 52. АНАЛИЗ КОНСОЛИДИРОВАННОЙ ОТЧЕТНОСТИ Консолидированная отчетность - это объединенная по установленной процедуре отчетность нескольких (двух и более)

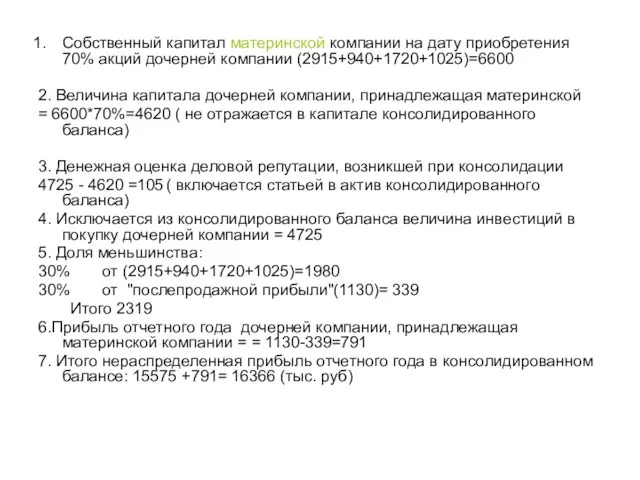

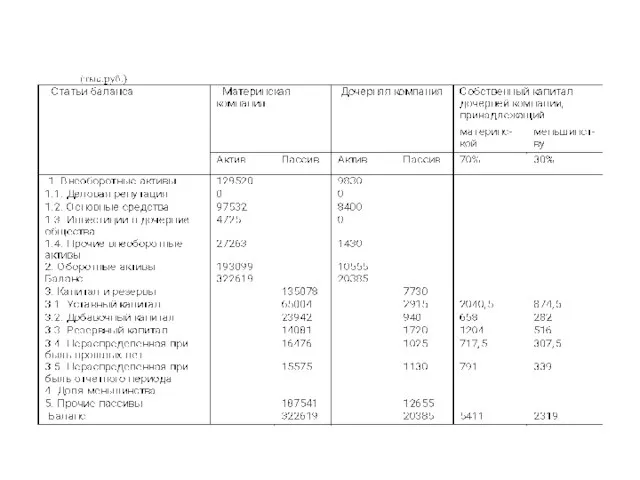

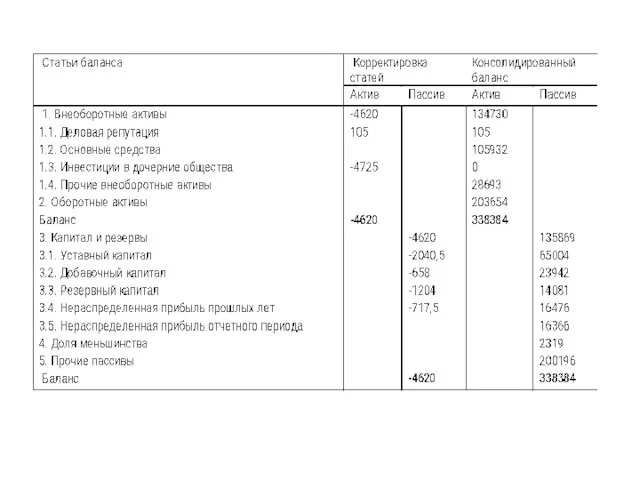

- 53. Собственный капитал материнской компании на дату приобретения 70% акций дочерней компании (2915+940+1720+1025)=6600 2. Величина капитала дочерней

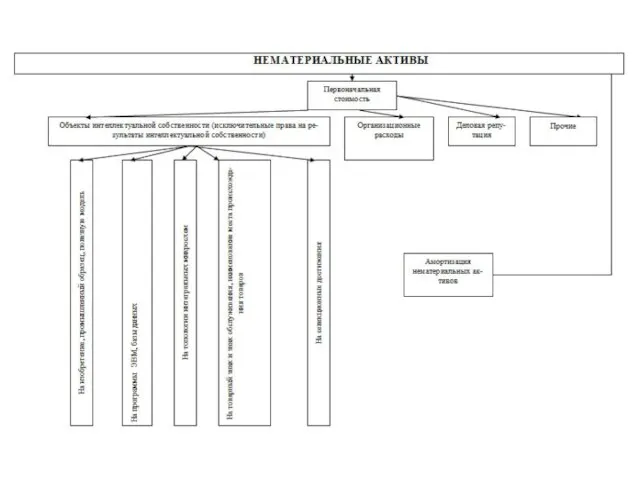

- 56. Анализ внеоборотных активов Нематериальные активы Объекты интеллектуальной собственности Организационные расходы Деловая репутация организации Т.3. Анализ внеоборотных

- 57. Объекты интеллектуальной собственности на изобретения, промышленный образец, полезную модель на программы ЭВМ, базы данных на топологии

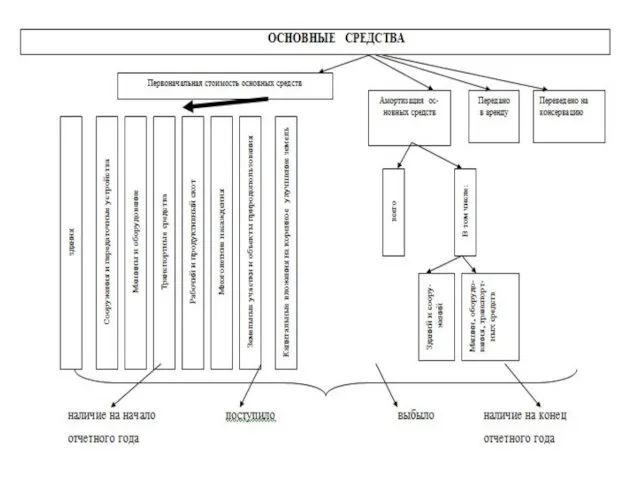

- 58. Основные средства Здания Машины и оборудование Транспортные средства Производственный и хозяйственный инвентарь Рабочий скот Продуктивный скот

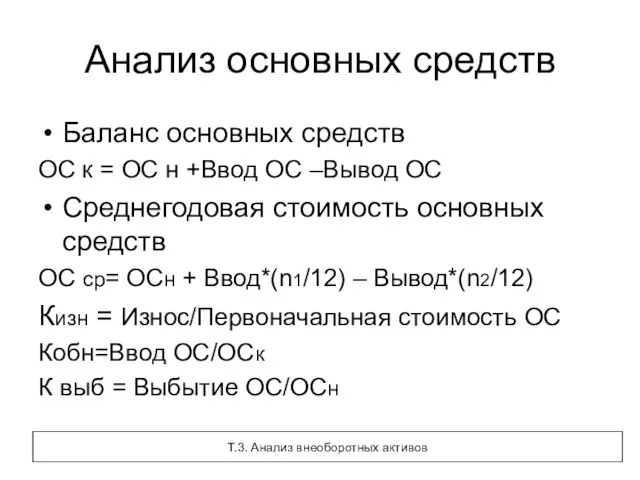

- 59. Анализ основных средств Баланс основных средств ОС к = ОС н +Ввод ОС –Вывод ОС Среднегодовая

- 60. Амортизация Линейный способ Способ уменьшающегося остатка По сумме чисел лет срока полезного использования Пропорционально объему продукции(работ)

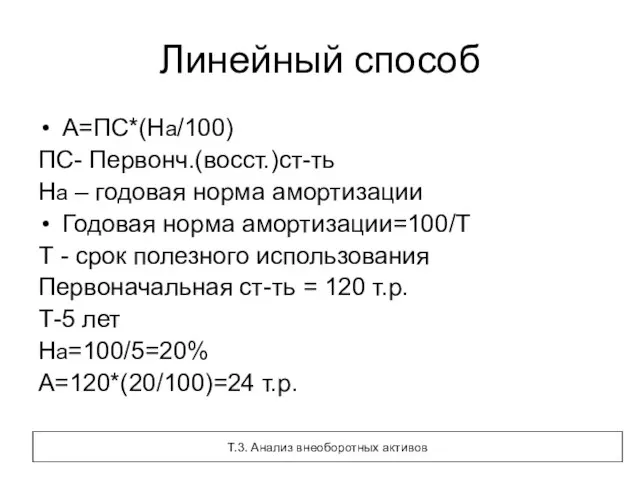

- 61. Линейный способ А=ПС*(На/100) ПС- Первонч.(восст.)ст-ть На – годовая норма амортизации Годовая норма амортизации=100/Т Т - срок

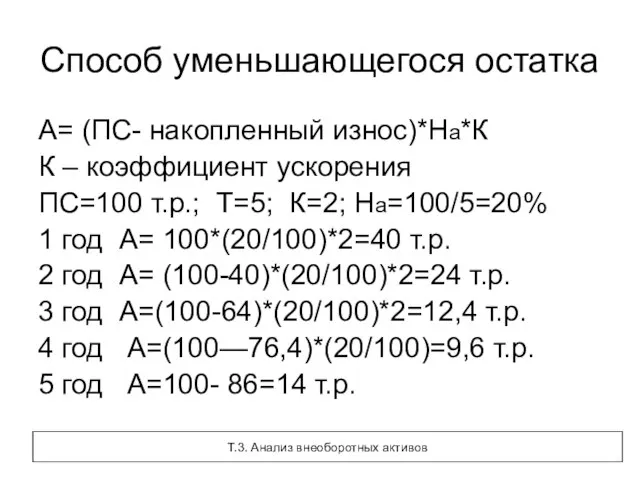

- 62. Способ уменьшающегося остатка А= (ПС- накопленный износ)*На*К К – коэффициент ускорения ПС=100 т.р.; Т=5; К=2; На=100/5=20%

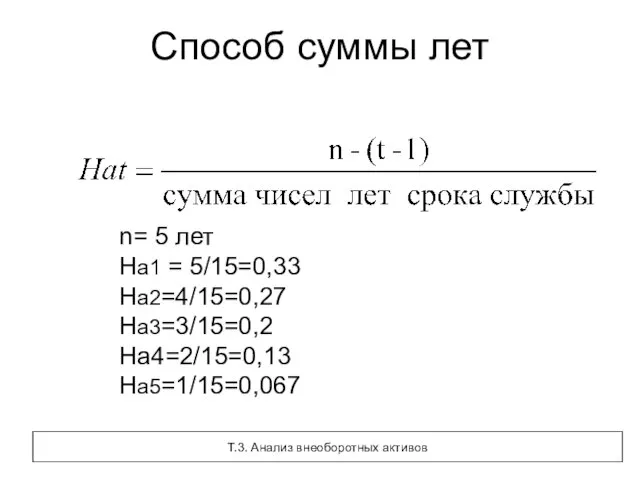

- 63. Способ суммы лет n= 5 лет На1 = 5/15=0,33 На2=4/15=0,27 На3=3/15=0,2 На4=2/15=0,13 На5=1/15=0,067 Т.3. Анализ внеоборотных

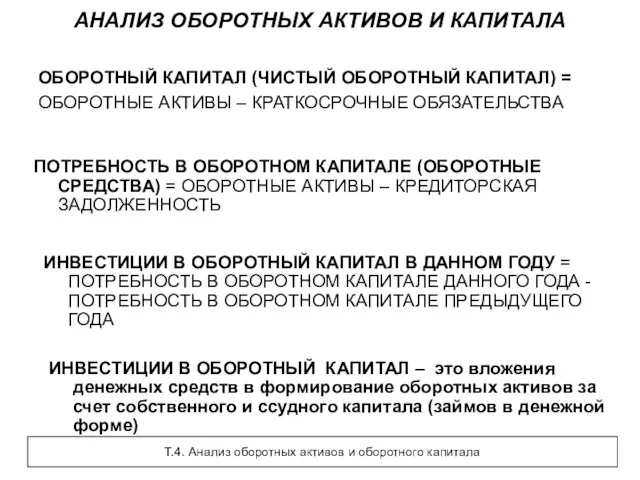

- 64. АНАЛИЗ ОБОРОТНЫХ АКТИВОВ И КАПИТАЛА ОБОРОТНЫЙ КАПИТАЛ (ЧИСТЫЙ ОБОРОТНЫЙ КАПИТАЛ) = ОБОРОТНЫЕ АКТИВЫ – КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

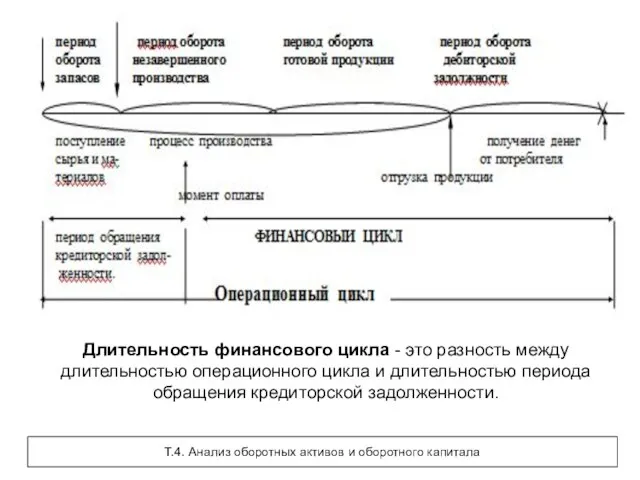

- 65. Длительность финансового цикла - это разность между длительностью операционного цикла и длительностью периода обращения кредиторской задолженности.

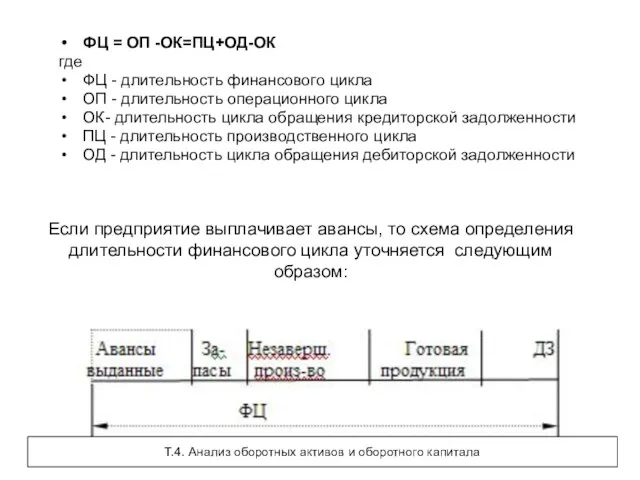

- 66. Если предприятие выплачивает авансы, то схема определения длительности финансового цикла уточняется следующим образом: ФЦ = ОП

- 67. Оборотные активы Т.4. Анализ оборотных активов и оборотного капитала

- 68. Финансовые источники прироста оборотных средств Увеличение уставного и добавочного капитала Нераспре-деленная прибыль Устойчивые пассивы Финансо-вые резервы

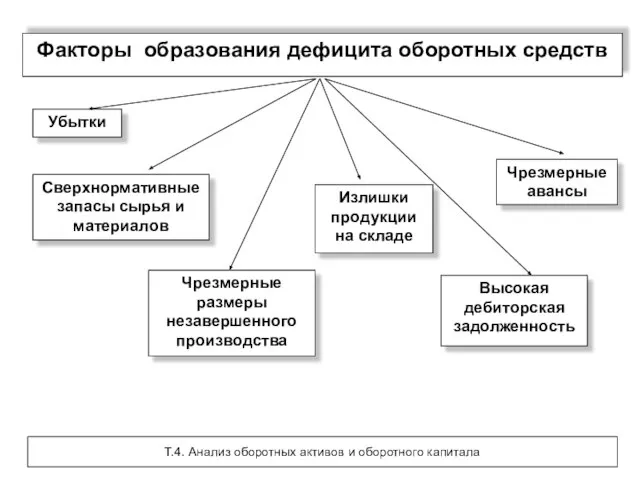

- 69. Факторы образования дефицита оборотных средств Убытки Сверхнормативные запасы сырья и материалов Чрезмерные размеры незавершенного производства Излишки

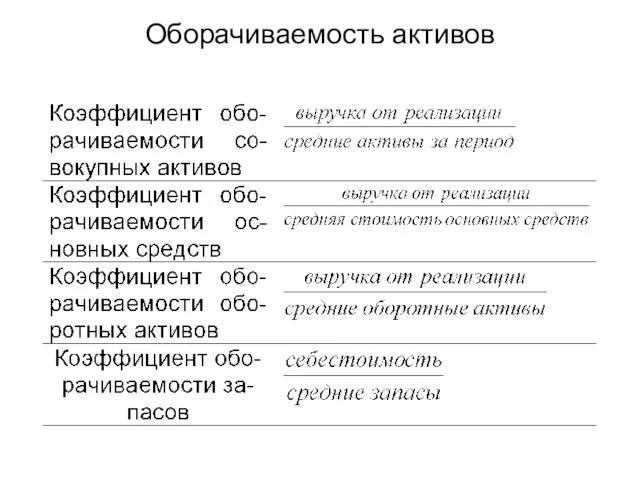

- 70. Оборачиваемость активов

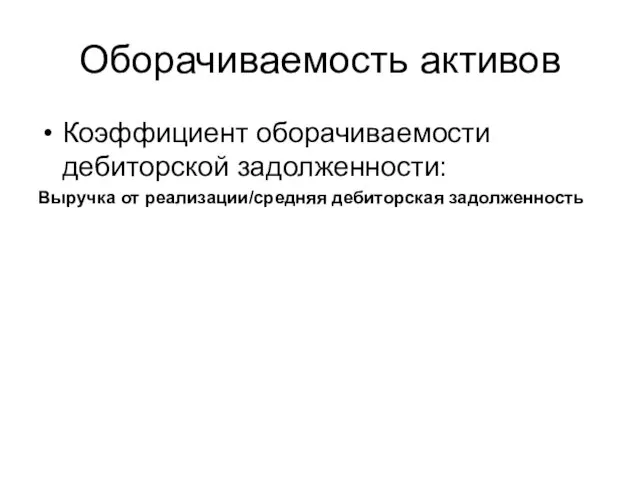

- 71. Оборачиваемость активов Коэффициент оборачиваемости дебиторской задолженности: Выручка от реализации/средняя дебиторская задолженность

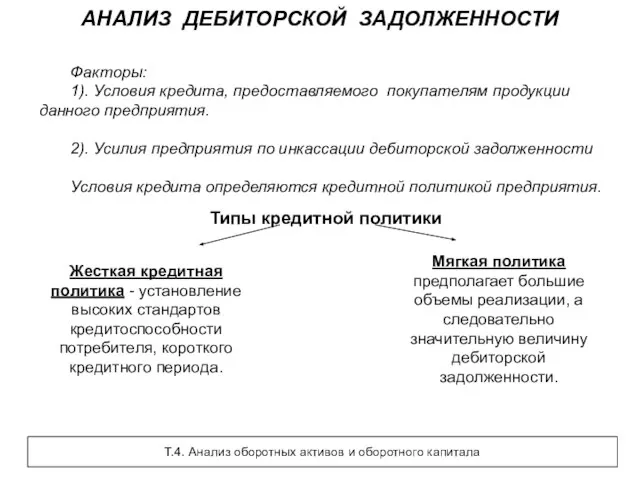

- 72. АНАЛИЗ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ Факторы: 1). Условия кредита, предоставляемого покупателям продукции данного предприятия. 2). Усилия предприятия по

- 73. Кредитный период и дисконты в условиях мягкого типа кредитной политики характеризуют условия кредитования. Например: 2/10, net

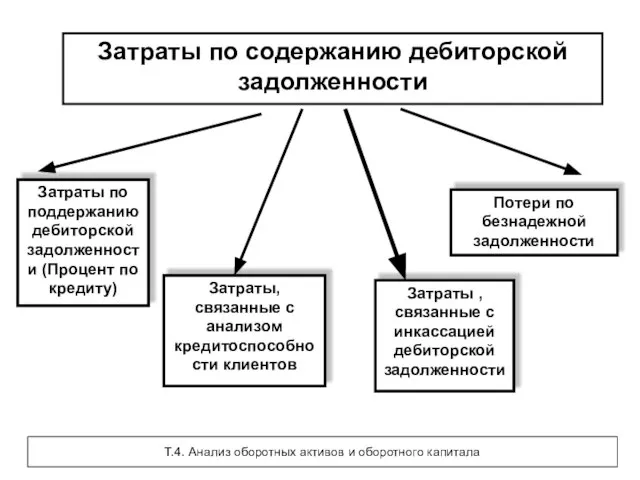

- 74. Затраты по содержанию дебиторской задолженности Затраты по поддержанию дебиторской задолженности (Процент по кредиту) Затраты, связанные с

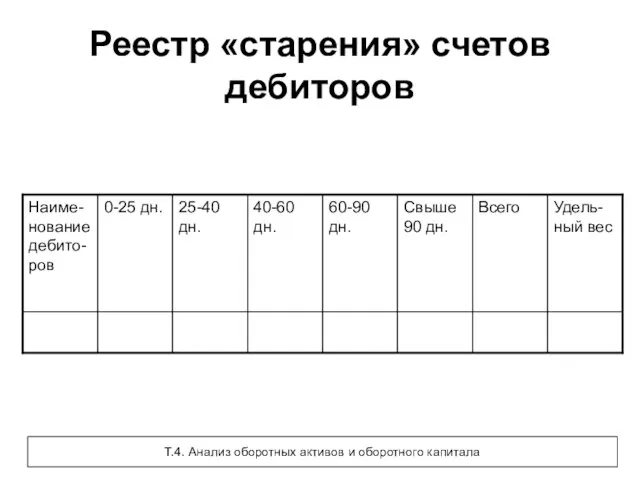

- 75. Реестр «старения» счетов дебиторов Т.4. Анализ оборотных активов и оборотного капитала

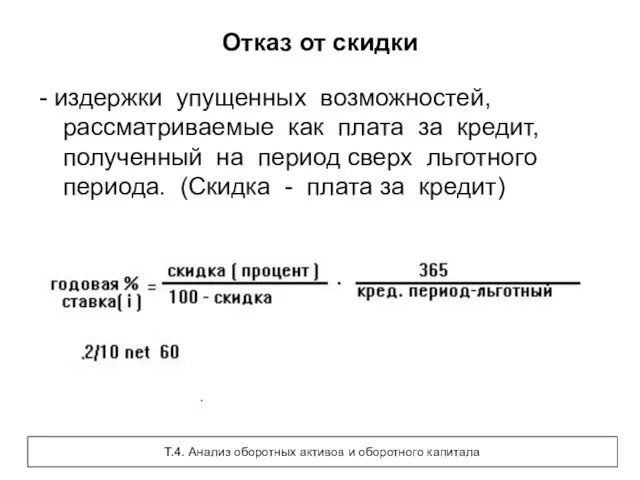

- 76. Отказ от скидки - издержки упущенных возможностей, рассматриваемые как плата за кредит, полученный на период сверх

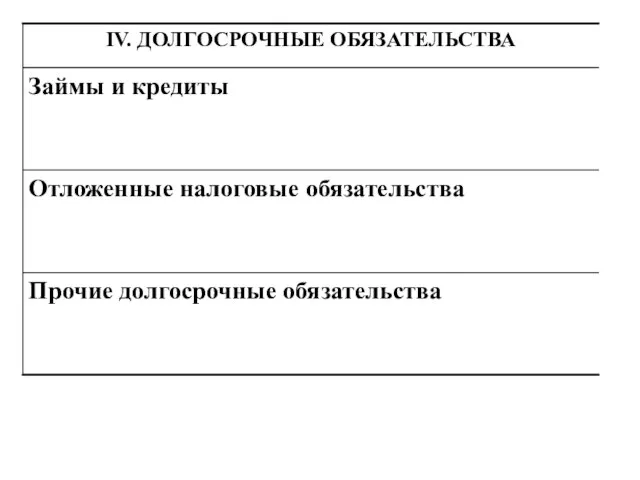

- 77. Анализ обязательств Долгосрочные обязательства займы и кредиты отложенные налоговые обязательства Отложенные налоговые – часть отложенного налога

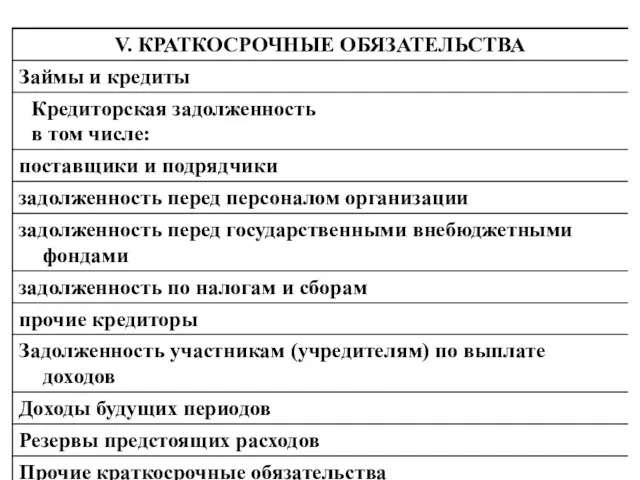

- 78. Анализ краткосрочных обязательств Займы и кредиты ( включая проценты отчетного периода) Кредиторская задолженность Задолженность перед участниками

- 79. Кредиторская задолженность Поставщики и подрядчики Задолженность перед персоналом Задолженность перед государственными внебюджетными фондами Задолженность по налогам

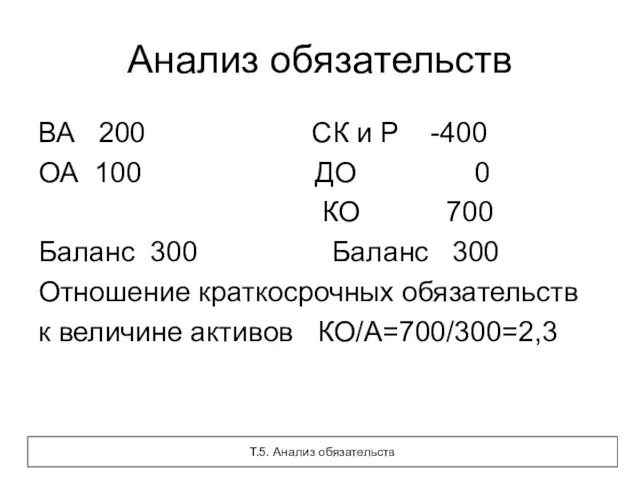

- 80. Анализ обязательств Доля долгосрочных обязательств в общей сумме обязательств Доля отдельных элементов краткосрочных обязательств в общей

- 81. Анализ обязательств ВА 200 СК и Р -400 ОА 100 ДО 0 КО 700 Баланс 300

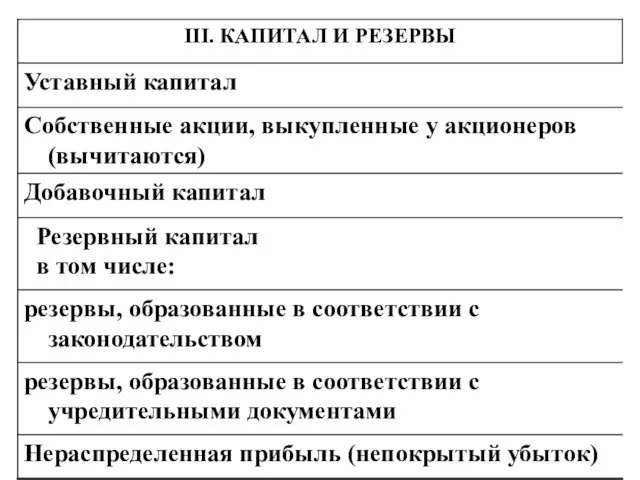

- 82. Капитал и резервы ( собственный капитал) Уставный ( складочный) капитал Собственные акции, выкупленные акционеров( уменьшают уставный

- 83. Уставный капитал Сумма номинальных стоимостей акций, приобретенных акционерами Не менее 50% акций общества должны быть оплачены

- 84. Увеличение уставного капитала За счет дополнительной эмиссии ( за счет акционеров) За счет средств добавочного капитала

- 85. Увеличение уставного капитала за счет дополнительной эмиссии Размещение дополнительных акций>25% требует решения общего собрания акционеров ,

- 86. Увеличение уставного капитала за счет средств добавочного капитала ЧА>УК+РК Т.6. Анализ собственного капитала

- 87. Увеличение уставного капитала за счет конвертации облигаций в акции Два выпуска ценных бумаг: Выпуск конвертируемых облигаций

- 88. Уменьшение уставного капитала По решению собрания акционеров В соответствие с законодательством В виде уменьшения номинальной стоимости

- 89. Собственные акции, выкупленные у акционеров Сумма указывается в скобках, что указывает на уменьшение уставного капитала на

- 90. Добавочный капитал Эмиссионный доход ( суммы номинальной стоимости размещенных акций за минусом издержек по их продаже)

- 91. Резервный капитал в соответствие с законодательством в соответствие с учредительными документами В АО размер ежегодных отчислений

- 92. Резервный капитал предназначен для: покрытия убытков ( по решению совета директоров) погашения облигаций общества при отсутствии

- 93. Нераспределенная прибыль остаток прибыли (непокрытого убытка) по результатам работы за годы, предшествующие отчетному нераспределенная прибыль отчетного

- 94. ОЦЕНКА СТОИМОСТИ ЧИСТЫХ АКТИВОВ АКЦИОНЕРНЫХ ОБЩЕСТВ Под стоимостью чистых активов акционерного общества понимается величина, определяемая путем

- 95. Состав активов, принимаемых к расчету чистых активов - внеоборотные активы (нематериальные активы, основные средства, незавершенное строительство,

- 96. Состав пассивов, принимаемых к расчету чистых активов - долгосрочные обязательства по займам и кредитам и прочие

- 97. Анализ резервов по форме №3 Резервы, образованные в соответствии с законодательством Резервы, образованные в соответствии с

- 98. Оценочные резервы Резервы по сомнительным долгам Резервы под обесценение вложений в ценные бумаги Резервы под снижение

- 99. Резервы предстоящих расходов На предстоящую оплату отпусков На выплату ежегодного вознаграждения за выслугу лет На производственные

- 100. Анализ затрат на осуществление хозяйственной деятельности p – цена единицы продукции v – переменные затраты на

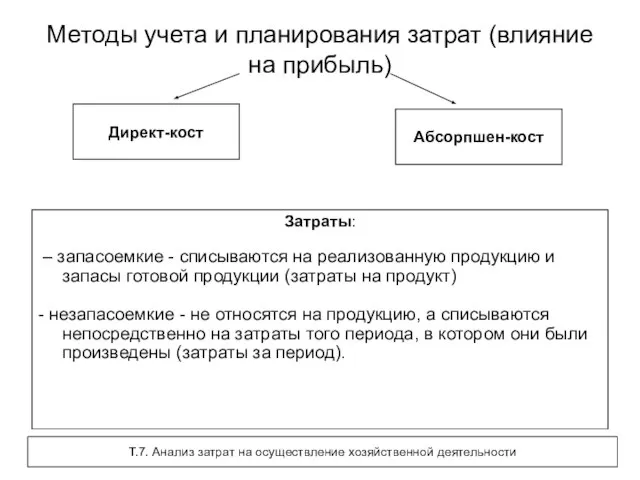

- 101. Методы учета и планирования затрат (влияние на прибыль) Директ-кост Затраты: – запасоемкие - списываются на реализованную

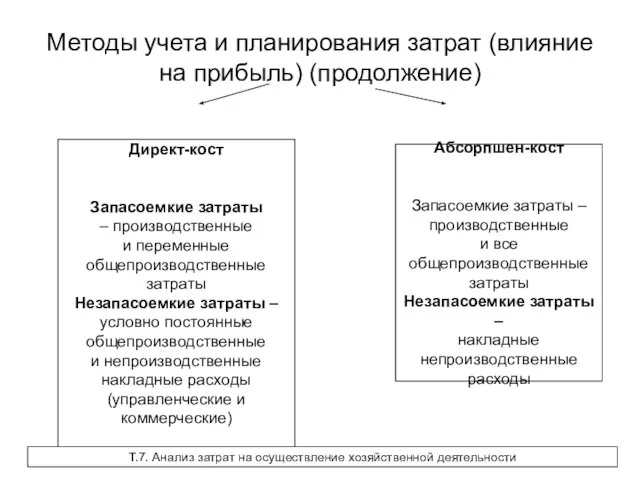

- 102. Методы учета и планирования затрат (влияние на прибыль) (продолжение) Директ-кост Запасоемкие затраты – производственные и переменные

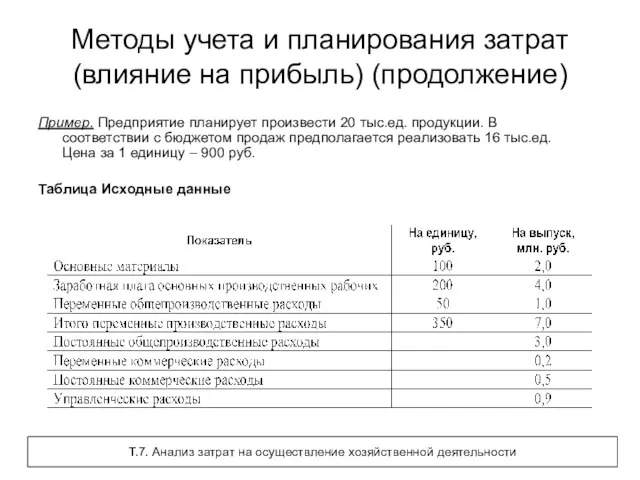

- 103. Методы учета и планирования затрат (влияние на прибыль) (продолжение) Пример. Предприятие планирует произвести 20 тыс.ед. продукции.

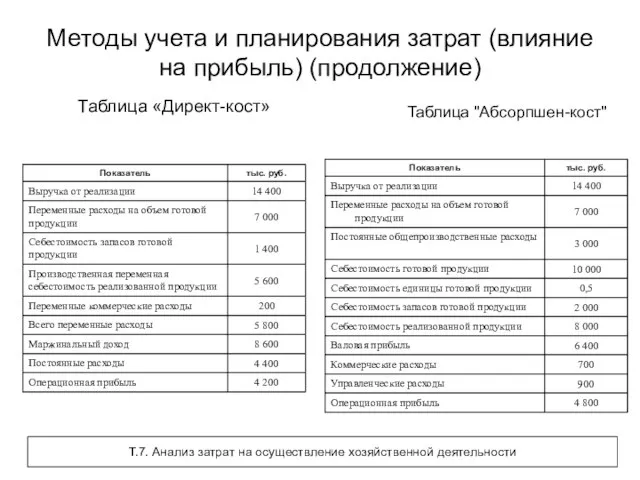

- 104. Методы учета и планирования затрат (влияние на прибыль) (продолжение) Таблица «Директ-кост» Таблица "Абсорпшен-кост" Т.7. Анализ затрат

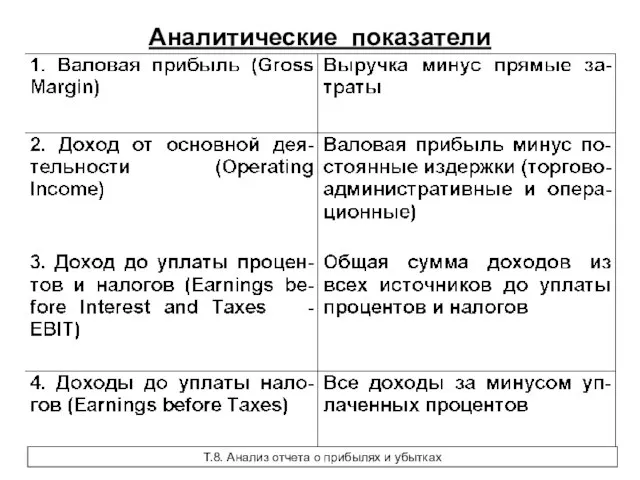

- 105. Аналитические показатели Т.8. Анализ отчета о прибылях и убытках

- 106. ФОРМИРОВАНИЕ ИСТОЧНИКОВ И НАПРАВЛЕНИЙ ИСПОЛЬЗОВАНИЯ СРЕДСТВ Т.9. Анализ движения денежных средств

- 107. Анализ движения денежных средств А = СК + Об А – активы СК – собственный капитал

- 108. активы А = НВА+НАВА + ДС + Кф+ ДЗ + З + Пр НВА - неамортизируемая

- 109. Собственный капитал СК = СКо + ЧП – Д + ПрСК СК – собственный капитал на

- 110. Обязательства Об = КрОб + ДОб + КЗ Об – обязательства КрО – краткосрочные обязательства ДОб

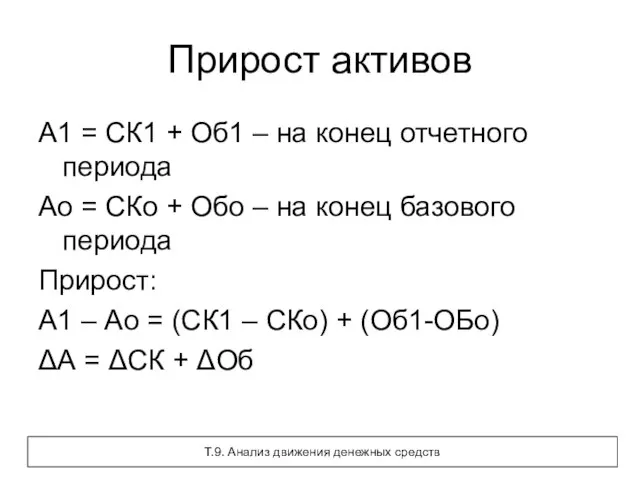

- 111. Прирост активов А1 = СК1 + Об1 – на конец отчетного периода Ао = СКо +

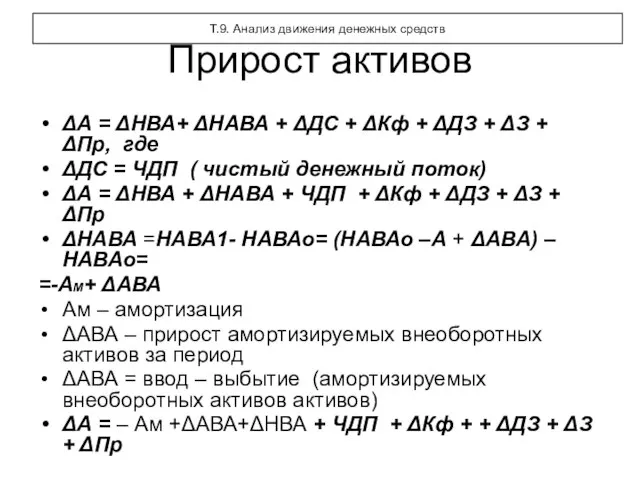

- 112. Прирост активов ΔА = ΔНВА+ ΔНАВА + ΔДС + ΔКф + ΔДЗ + ΔЗ + ΔПр,

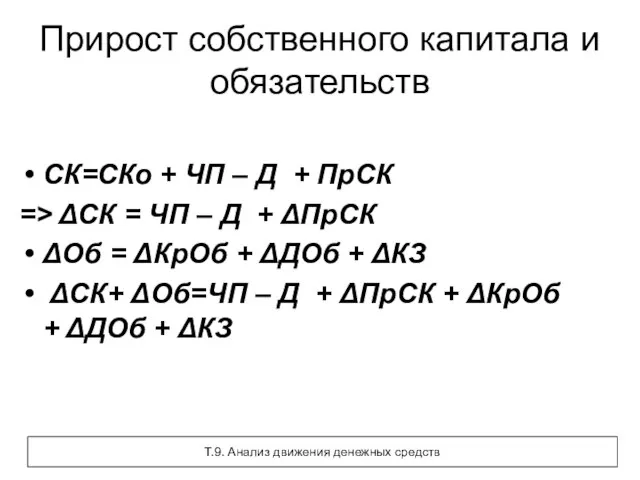

- 113. Прирост собственного капитала и обязательств СК=СКо + ЧП – Д + ПрСК => ΔСК = ЧП

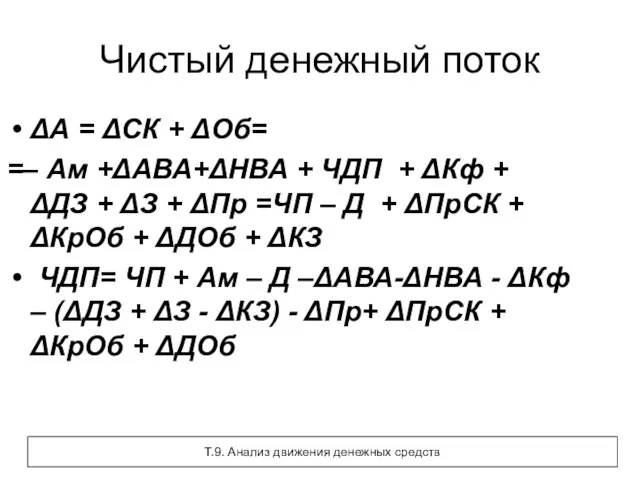

- 114. Чистый денежный поток ΔА = ΔСК + ΔОб= =– Ам +ΔАВА+ΔНВА + ЧДП + ΔКф +

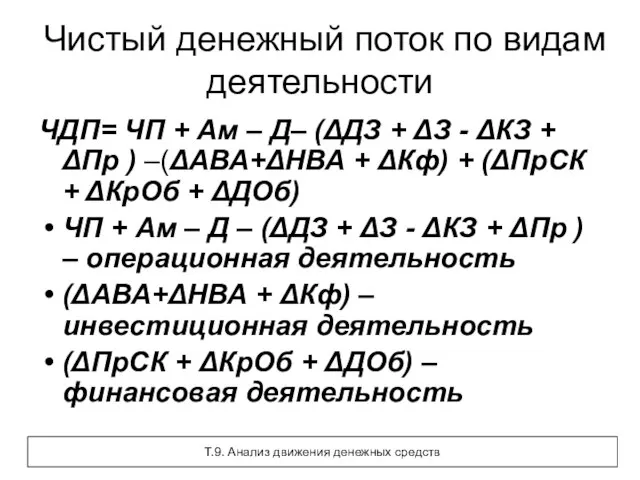

- 115. Чистый денежный поток по видам деятельности ЧДП= ЧП + Ам – Д– (ΔДЗ + ΔЗ -

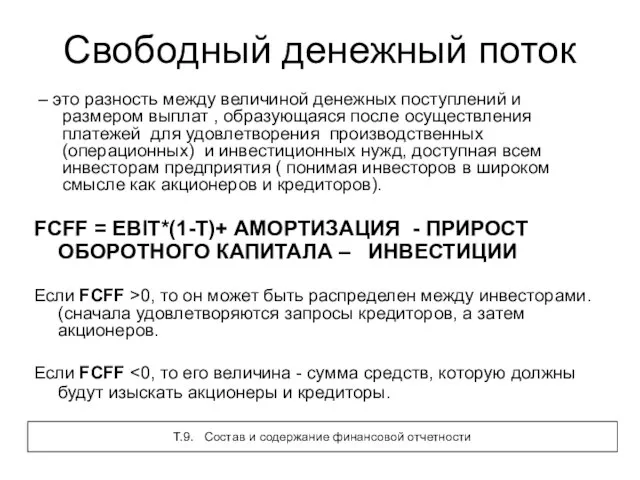

- 116. Свободный денежный поток – это разность между величиной денежных поступлений и размером выплат , образующаяся после

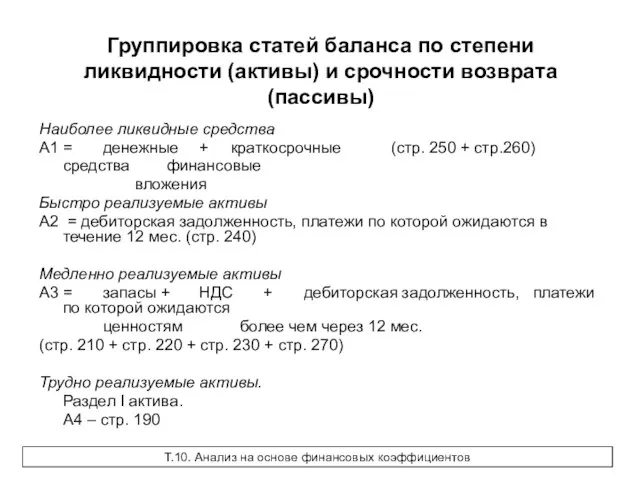

- 117. Группировка статей баланса по степени ликвидности (активы) и срочности возврата (пассивы) Наиболее ликвидные средства А1 =

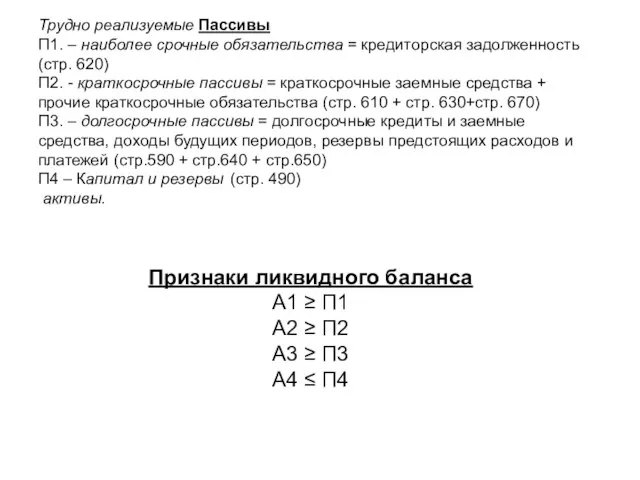

- 118. Трудно реализуемые Пассивы П1. – наиболее срочные обязательства = кредиторская задолженность (стр. 620) П2. - краткосрочные

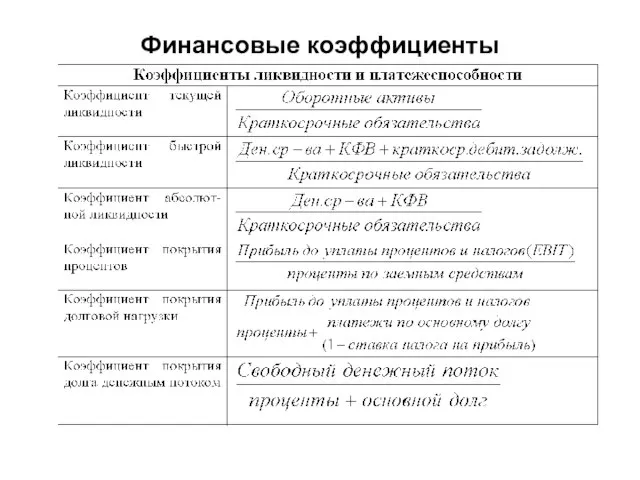

- 119. Финансовые коэффициенты

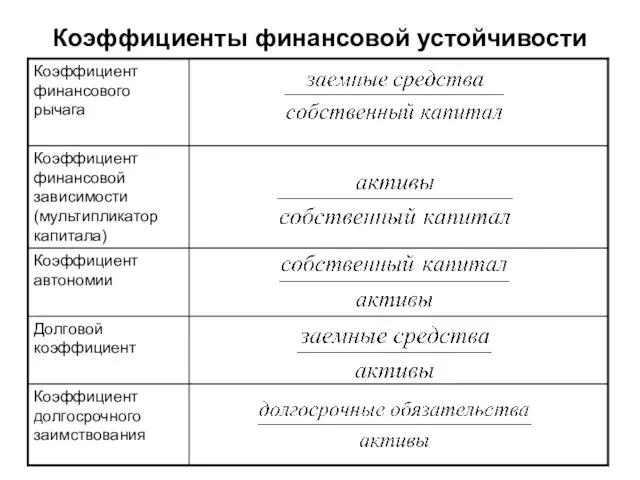

- 120. Коэффициенты финансовой устойчивости

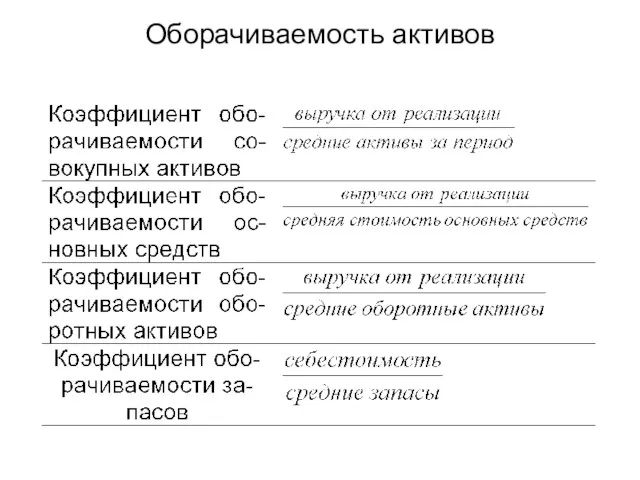

- 121. Оборачиваемость активов

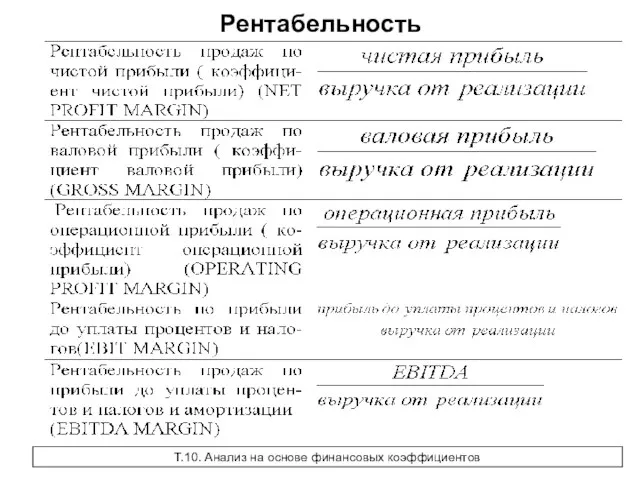

- 122. Рентабельность Т.10. Анализ на основе финансовых коэффициентов

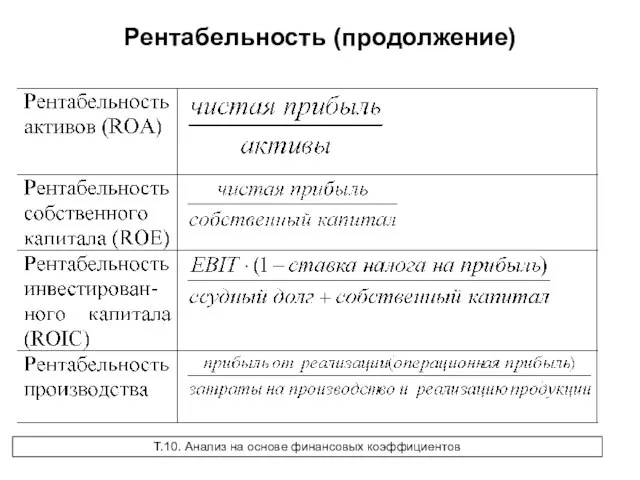

- 123. Рентабельность (продолжение) Т.10. Анализ на основе финансовых коэффициентов

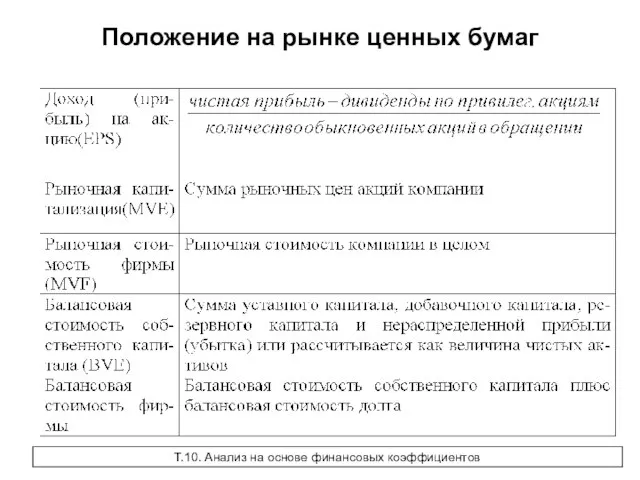

- 124. Положение на рынке ценных бумаг Т.10. Анализ на основе финансовых коэффициентов

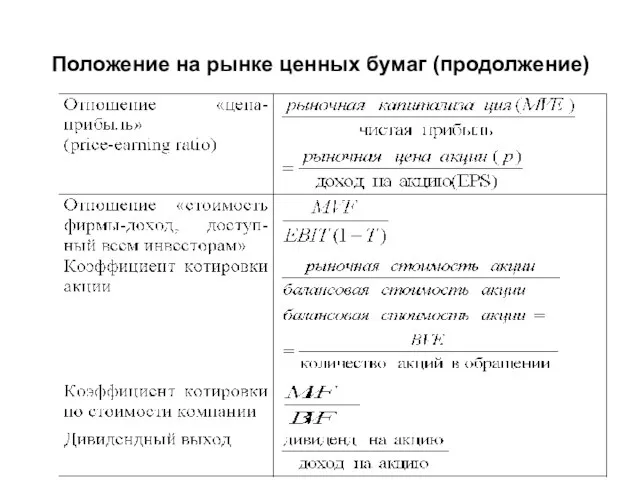

- 125. Положение на рынке ценных бумаг (продолжение)

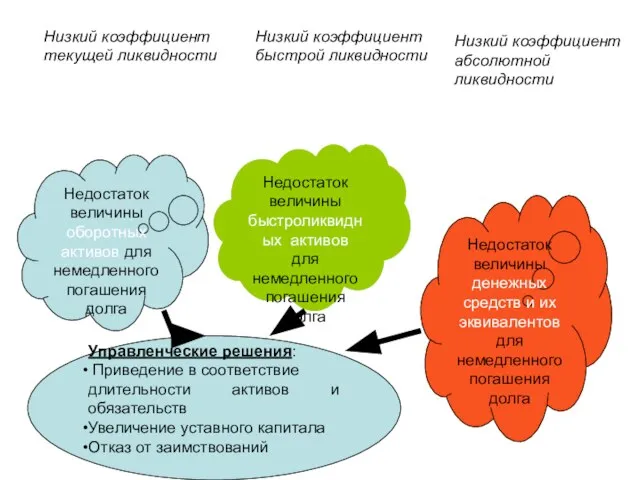

- 126. Недостаток величины быстроликвидных активов для немедленного погашения долга Недостаток величины оборотных активов для немедленного погашения долга

- 127. Низкий коэффициент покрытия процентов Низкий коэффициент покрытия долговой нагрузки Операционная прибыль не возмещает процентов по кредиту

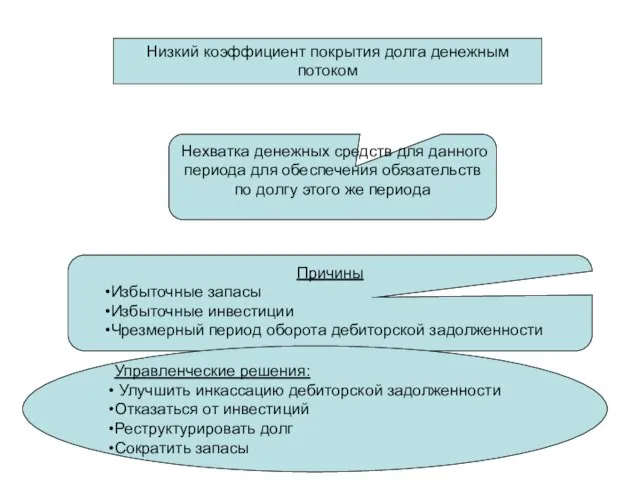

- 128. Низкий коэффициент покрытия долга денежным потоком Нехватка денежных средств для данного периода для обеспечения обязательств по

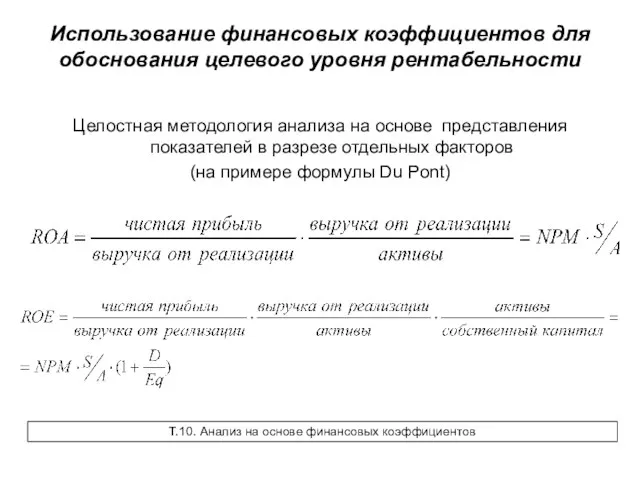

- 129. Использование финансовых коэффициентов для обоснования целевого уровня рентабельности Целостная методология анализа на основе представления показателей в

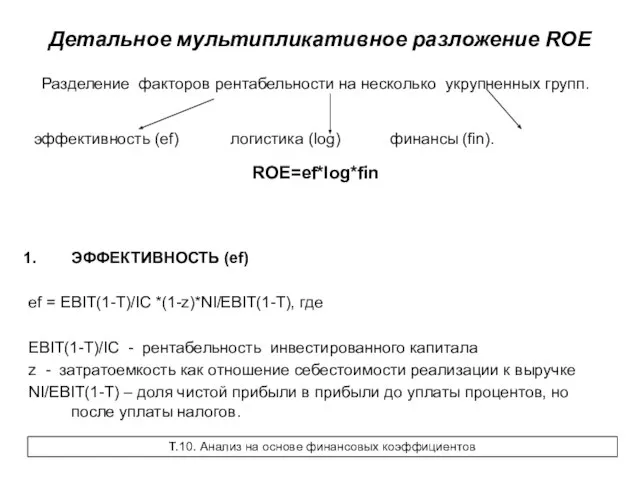

- 130. Детальное мультипликативное разложение ROE Разделение факторов рентабельности на несколько укрупненных групп. эффективность (ef) логистика (log) финансы

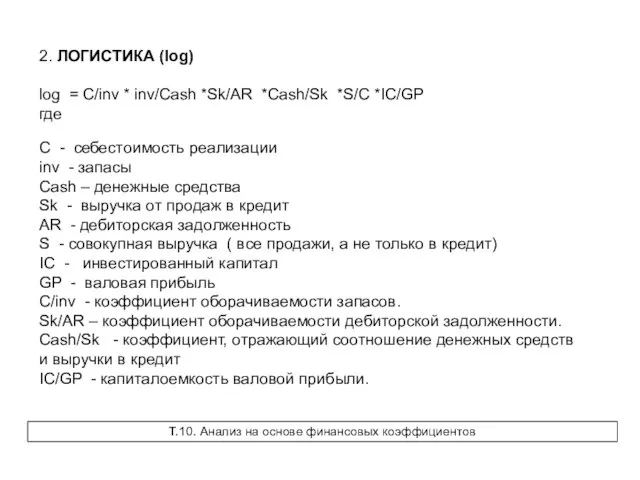

- 131. 2. ЛОГИСТИКА (log) log = C/inv * inv/Cash *Sk/AR *Cash/Sk *S/C *IC/GP где C - себестоимость

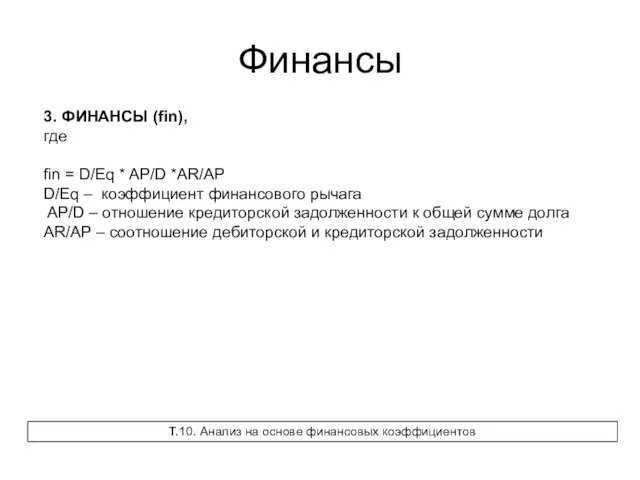

- 132. Финансы 3. ФИНАНСЫ (fin), где fin = D/Eq * AP/D *AR/AP D/Eq – коэффициент финансового рычага

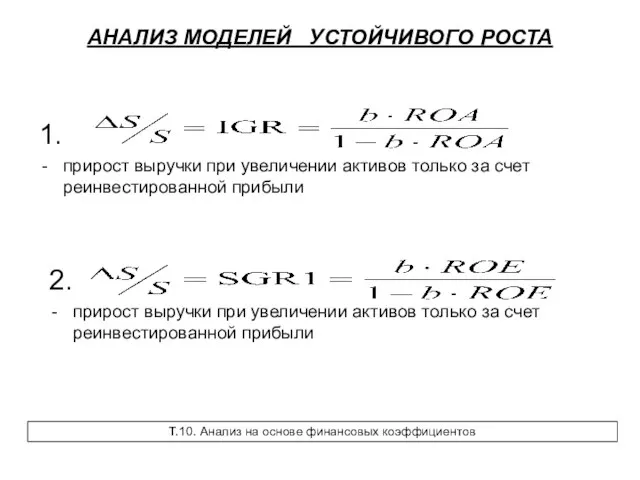

- 133. АНАЛИЗ МОДЕЛЕЙ УСТОЙЧИВОГО РОСТА 1. прирост выручки при увеличении активов только за счет реинвестированной прибыли 2.

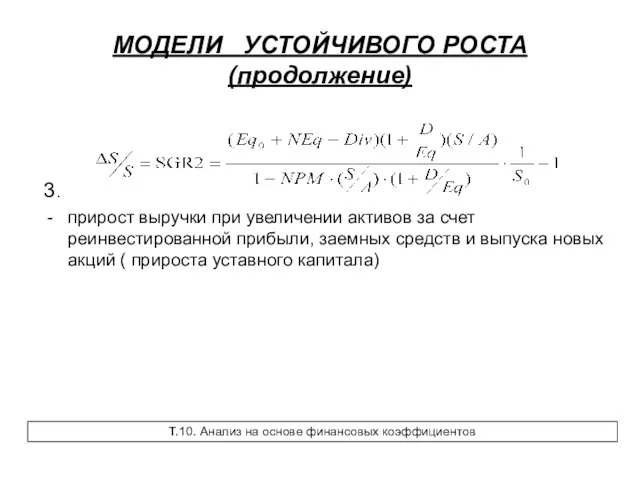

- 134. МОДЕЛИ УСТОЙЧИВОГО РОСТА (продолжение) 3. прирост выручки при увеличении активов за счет реинвестированной прибыли, заемных средств

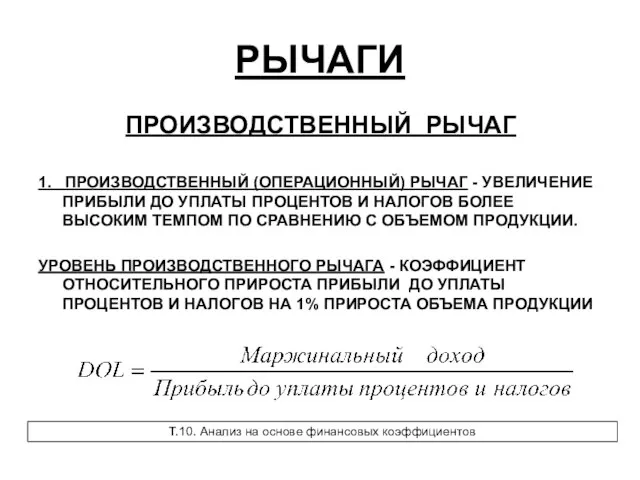

- 135. РЫЧАГИ 1. ПРОИЗВОДСТВЕННЫЙ (ОПЕРАЦИОННЫЙ) РЫЧАГ - УВЕЛИЧЕНИЕ ПРИБЫЛИ ДО УПЛАТЫ ПРОЦЕНТОВ И НАЛОГОВ БОЛЕЕ ВЫСОКИМ ТЕМПОМ

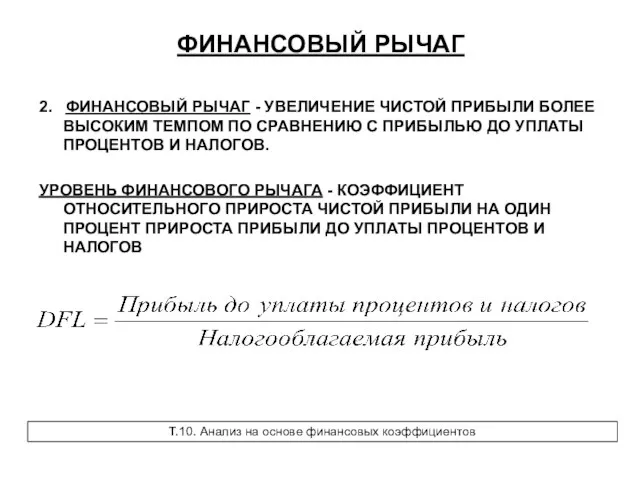

- 136. 2. ФИНАНСОВЫЙ РЫЧАГ - УВЕЛИЧЕНИЕ ЧИСТОЙ ПРИБЫЛИ БОЛЕЕ ВЫСОКИМ ТЕМПОМ ПО СРАВНЕНИЮ С ПРИБЫЛЬЮ ДО УПЛАТЫ

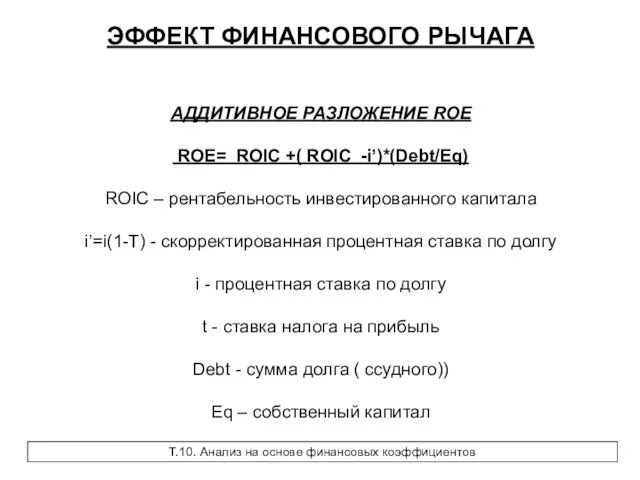

- 137. ЭФФЕКТ ФИНАНСОВОГО РЫЧАГА АДДИТИВНОЕ РАЗЛОЖЕНИЕ ROE ROE= ROIC +( ROIC -i’)*(Debt/Eq) ROIC – рентабельность инвестированного капитала

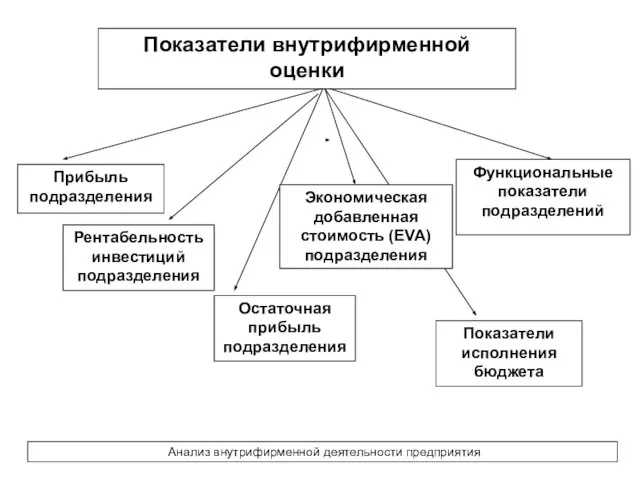

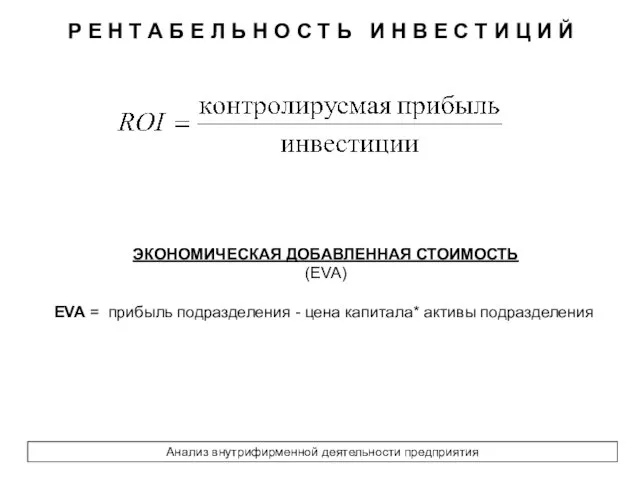

- 138. Показатели внутрифирменной оценки Прибыль подразделения Рентабельность инвестиций подразделения Остаточная прибыль подразделения Показатели исполнения бюджета Функциональные показатели

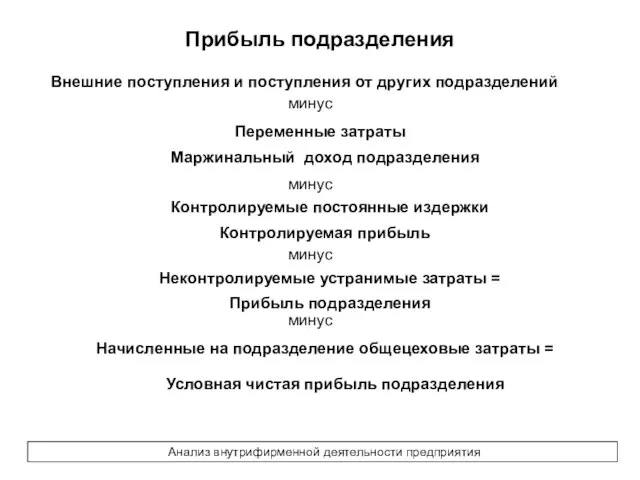

- 139. Прибыль подразделения Внешние поступления и поступления от других подразделений минус Переменные затраты минус Маржинальный доход подразделения

- 140. Р Е Н Т А Б Е Л Ь Н О С Т Ь И Н

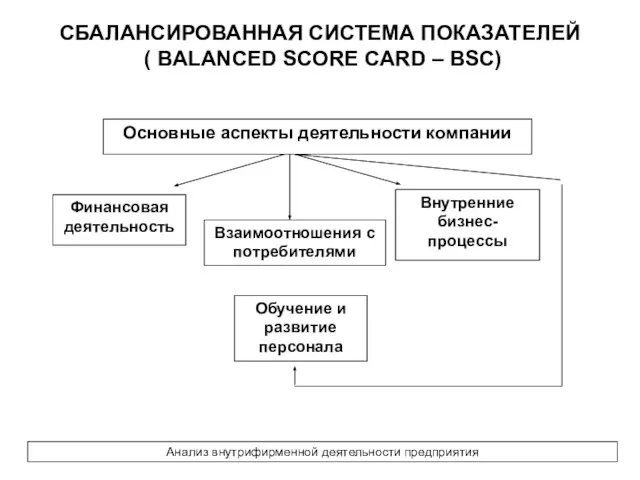

- 141. СБАЛАНСИРОВАННАЯ СИСТЕМА ПОКАЗАТЕЛЕЙ ( BALANCED SCORE CARD – BSC) Анализ внутрифирменной деятельности предприятия

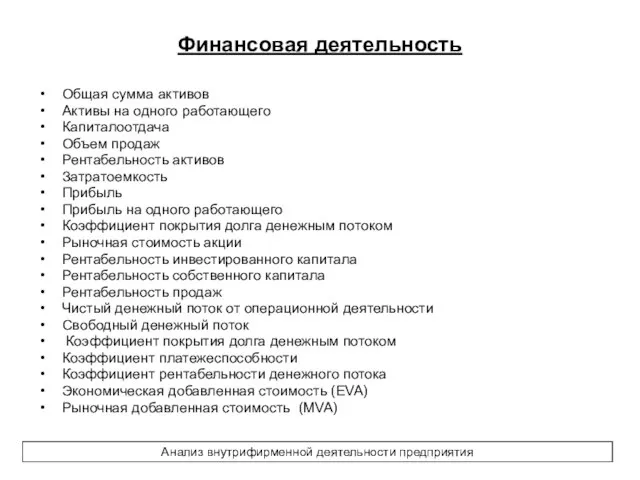

- 142. Финансовая деятельность Общая сумма активов Активы на одного работающего Капиталоотдача Объем продаж Рентабельность активов Затратоемкость Прибыль

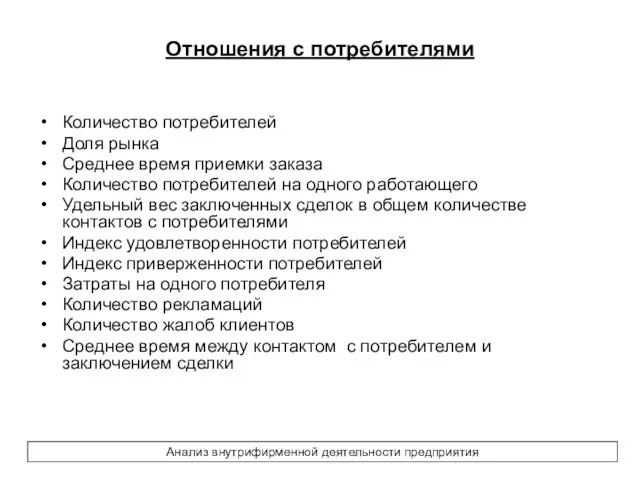

- 143. Отношения с потребителями Количество потребителей Доля рынка Среднее время приемки заказа Количество потребителей на одного работающего

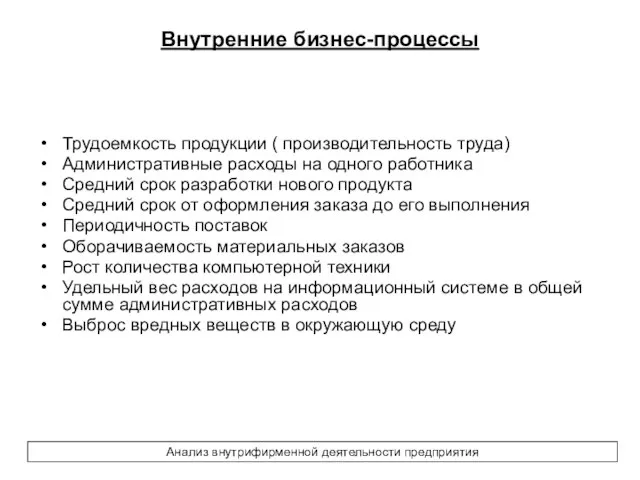

- 144. Внутренние бизнес-процессы Трудоемкость продукции ( производительность труда) Административные расходы на одного работника Средний срок разработки нового

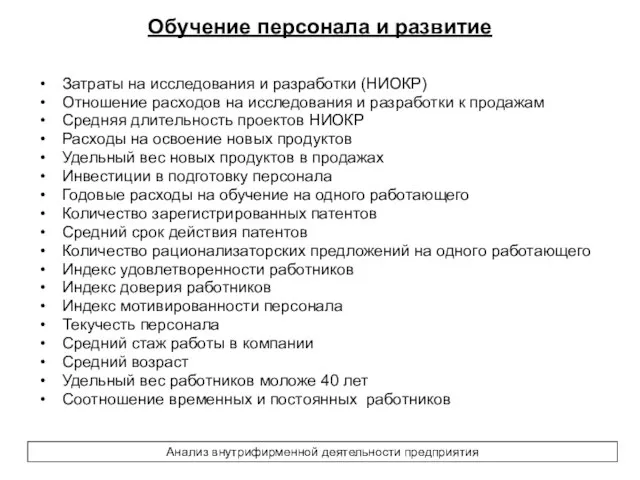

- 145. Обучение персонала и развитие Затраты на исследования и разработки (НИОКР) Отношение расходов на исследования и разработки

- 147. Скачать презентацию

MU6100_TrainingManual_170201

MU6100_TrainingManual_170201 вікі

вікі Архитектура западноевропейского средневековья

Архитектура западноевропейского средневековья «Надежда Дурова участница Отечественной войны 1812 года»

«Надежда Дурова участница Отечественной войны 1812 года» Бумажные превращения

Бумажные превращения Природа Архангельской области

Природа Архангельской области Аменорея алгоритмы диагностики и лечения

Аменорея алгоритмы диагностики и лечения  Сетевая акция Фруктово-ягодный книжный коктейль

Сетевая акция Фруктово-ягодный книжный коктейль Проведение контрольной работы

Проведение контрольной работы Презентация программ пришкольного оздоровительного лагеря

Презентация программ пришкольного оздоровительного лагеря слайд-шоу фокусника-иллюзиониста Леонида Зангиева 2

слайд-шоу фокусника-иллюзиониста Леонида Зангиева 2 Информатика в датах

Информатика в датах Допинг в спорте: всегда ли все средства хороши

Допинг в спорте: всегда ли все средства хороши Презентация на тему Ориентирование

Презентация на тему Ориентирование  Борис Корнилов. Слово о поэте

Борис Корнилов. Слово о поэте Мотивация учения, поведения и выбора профессии.

Мотивация учения, поведения и выбора профессии. Применение жиров

Применение жиров Психолого-педагогическое сопровождение профессионального самоопределения старшеклассников в рамках сетевого взаимодействия о

Психолого-педагогическое сопровождение профессионального самоопределения старшеклассников в рамках сетевого взаимодействия о Экологические проблемы утилизации бытовых отходов в мегаполюсе …

Экологические проблемы утилизации бытовых отходов в мегаполюсе … Свобода и необходимость человеческой деятельности

Свобода и необходимость человеческой деятельности Объект и предмет военного права. (лекция 3.1)

Объект и предмет военного права. (лекция 3.1) Демократизасийа вя авторитарлыг

Демократизасийа вя авторитарлыг Презентация на тему НАПРЯЖЕННОСТЬ ЭЛЕКТРОСТАТИЧЕСКОГО ПОЛЯ.ЛИНИИ НАПРЯЖЕННОСТИ ЭЛЕКТРОСТАТИЧЕСКОГО ПОЛЯ

Презентация на тему НАПРЯЖЕННОСТЬ ЭЛЕКТРОСТАТИЧЕСКОГО ПОЛЯ.ЛИНИИ НАПРЯЖЕННОСТИ ЭЛЕКТРОСТАТИЧЕСКОГО ПОЛЯ красота человека. женский образ

красота человека. женский образ Новые возможности для участников ООО в связи с изменениями в законодательстве

Новые возможности для участников ООО в связи с изменениями в законодательстве Математика - это не скучно!

Математика - это не скучно! Деятельностный подход

Деятельностный подход  Презентация на тему Драма Гроза

Презентация на тему Драма Гроза