Содержание

- 2. 1.Общие и специфические задачи финансового менеджмента международной компании. Общие задачи финансового менеджмента: финансовый анализ и система

- 3. Специфические задачи международного финансового менеджмента: оценка внешнеэкономического положения страны, то есть анализ ее платежного баланса; планирование

- 4. Специфические задачи международного финансового менеджмента: Главная задача международного фи-нансового менеджера состоит в оценке краткосрочных и долгосрочных

- 5. Финансирование международной фирмы Цель краткосрочного финансирования фирмы - пополнение оборотного капитала и выполнение текущих обязательств. Задачи:

- 6. Финансирование международной фирмы Цель средне- и долгосрочного финансирования фирмы - пополнение основных активов. Задачи: а) получение

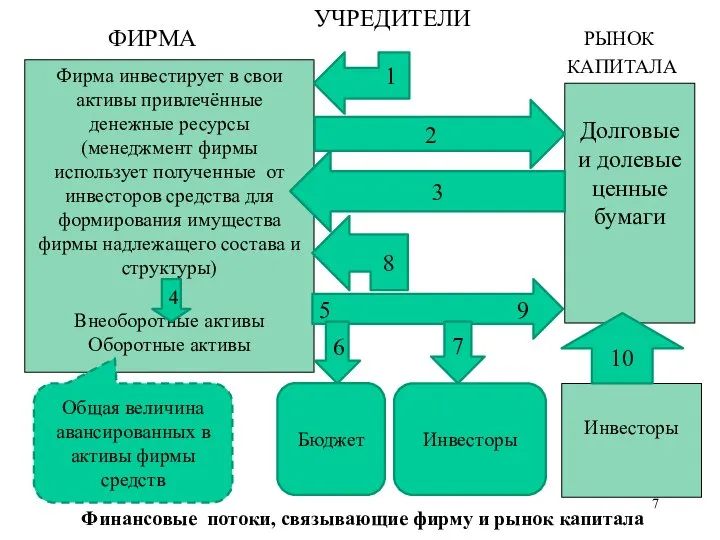

- 7. Фирма инвестирует в свои активы привлечённые денежные ресурсы (менеджмент фирмы использует полученные от инвесторов средства для

- 8. Логика денежных потоков (1) 1.Финансирование деятельности фирмы за счет капитала ее учредителей (имеет место на этапах

- 9. Логика денежных потоков (1) 8. Реинвестирование в активы фирмы части прибыли (т. е. денеж-ные средства не

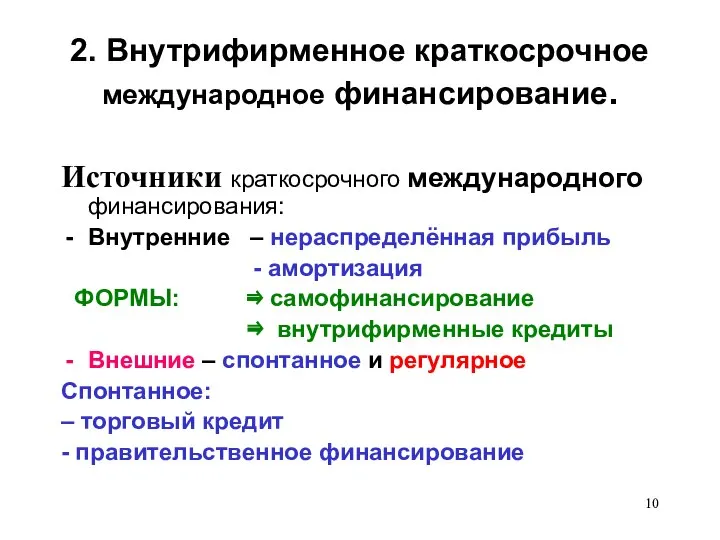

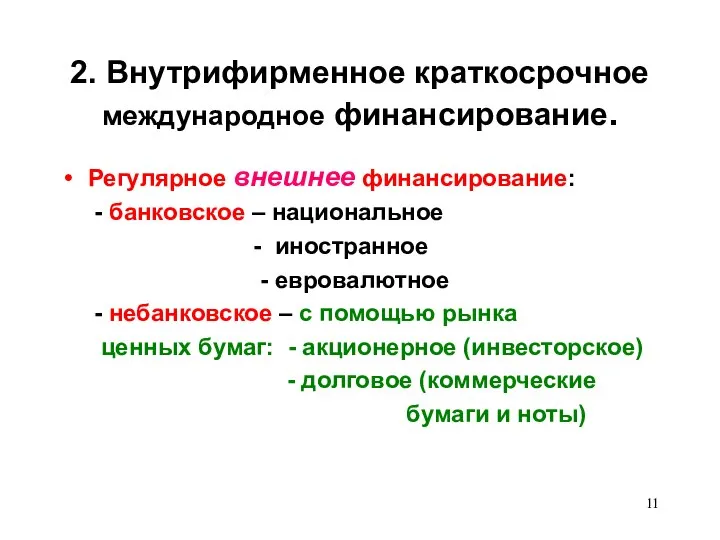

- 10. 2. Внутрифирменное краткосрочное международное финансирование. Источники краткосрочного международного финансирования: Внутренние – нераспределённая прибыль - амортизация ФОРМЫ:

- 11. 2. Внутрифирменное краткосрочное международное финансирование. Регулярное внешнее финансирование: - банковское – национальное - иностранное - евровалютное

- 12. а) Внутрифирменное краткосрочное финансирование Внутрифирменное краткосрочное финансирование представляет собой взаимопредоставление валютных займов различным подразделениям компании, а

- 13. а) Внутрифирменное краткосрочное финансирование Формы: прямой международный фирменный кредит; компенсационный внутрифирменный кредит; параллельный внутрифирменный кредит.

- 14. Прямой международный фирменный кредит (1): головная компания предоставляет временно свободные денежные средства своей дочерней компании. Инструмент

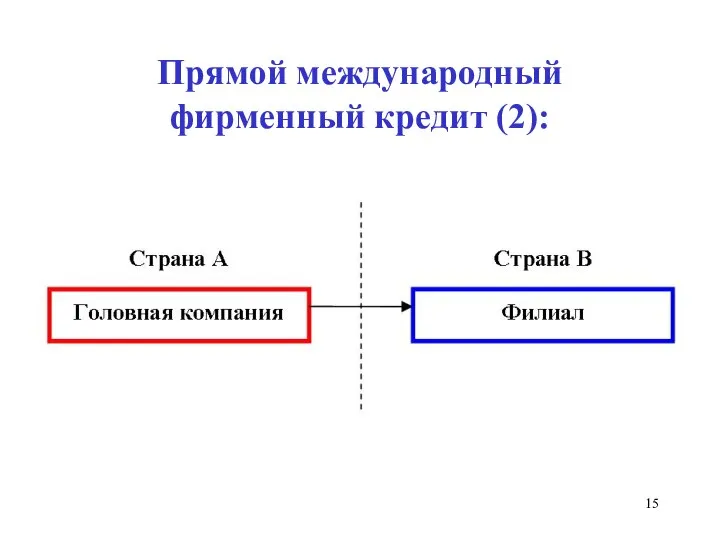

- 15. Прямой международный фирменный кредит (2):

- 16. Прямой международный фирменный кредит (3): Недостатки: часто он невыгоден для фирмы из-за налогового планирования компании; велики

- 17. Компенсационный внутрифирменный кредит (1): родительская фирма помещает целевые фонды на депозит в банк своей страны с

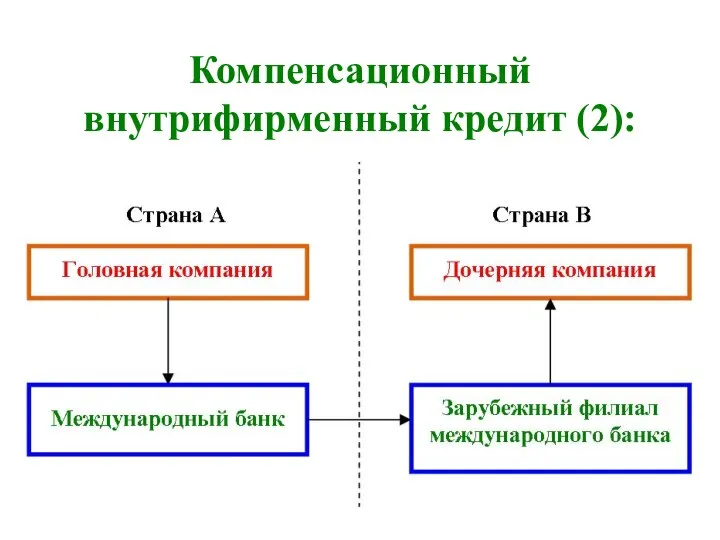

- 18. Компенсационный внутрифирменный кредит (2):

- 19. Компенсационный внутрифирменный кредит (3): Преимущества: защита фирмы от риска неблагоприятного изменения валютного курса (риск переходит на

- 20. Компенсационный внутрифирменный кредит (4): Преимущества: возможность получения более дешевых де-нежных средств для финансирования под-разделений, расположенных в

- 21. Компенсационный внутрифирменный кредит (5): Недостатки связаны с необходимостью обслуживаться в таком банке, который имеет филиал в

- 22. Параллельный внутрифирменный кредит (1) Участники соглашения при использовании данной схемы финансирования предоставля-ют друг другу займы в

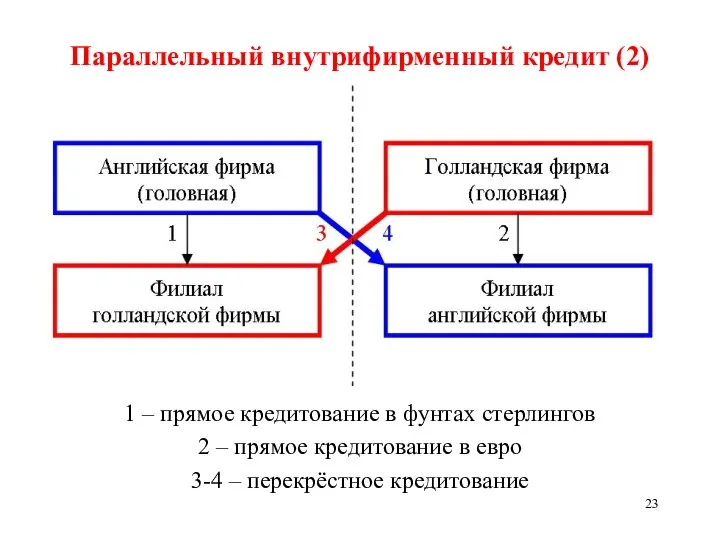

- 23. Параллельный внутрифирменный кредит (2) 1 – прямое кредитование в фунтах стерлингов 2 – прямое кредитование в

- 24. Параллельный внутрифирменный кредит (3) Преимущества: устраняется валютный риск, ни один из займов не несет валютных рисков

- 25. Параллельный внутрифирменный кредит (4) обход ограничения по валютному контролю (так как нет необходимости добиваться разрешения властей

- 26. Параллельный внутрифирменный кредит (5) используется в случае явного или завуалирован-ного запрета правительства на перевод денежных ресурсов

- 27. Параллельный внутрифирменный кредит (6) Недостатки (2) высокие кредитные риски, так как погашение задолженности оформляется двумя несвязанными

- 28. 3. Внешнее краткосрочное финан-сирование международной фирмы. В случае если внутрифирменное финанси-рование невозможно или слишком дорого, фирма

- 29. Спонтанное финансирование: Торговый кредит (счета к оплате, кредиторская задолженность) — денежные средства, которые компания должна вернуть

- 30. Торговый кредит Преимущества: Всегда м.б. предоставлен, т.к. кредиторы рас-считывают на продолжение сделок не является залоговым имуществом

- 31. Торговый кредит Недостатки: Проблематичность продления срока кредита или само его получение из-за: неэффективности для продавца ненадёжности

- 32. Спонтанное финансирование: Правительственное финансирование: наиболее дешёвое наименее рисковое Для его получения фирма должна побе-дить в конкурсе

- 33. Банковское финансирование. Виды. Кредитная линия (КЛ) - договор между банком и его клиентом, содержащий обещание банка

- 34. Банковское финансирование. Револьверный кредит (РК) РК - возобновляемые в течение длитель-ного периода времени кредитные линии, юридически

- 35. Банковское финансирование Срочный заём (СЗ) СЗ - прямой, необеспеченный кредит на срок не более 90 дней,

- 36. Банковское финансирование Овердрафт Овердрафт -допущение дебетового остатка на счете клиента Во многих странах клиентские овердрафты запрещены

- 37. Банковское финансирование Классификация по видам используемых валют. национальное - кредитование от национального банка в иностранной валюте

- 38. Банковское финансирование (БФ) Синдицированные займы – кредит банковского синдиката крупному корпоративному заёмщику Иностранное БФ встречается редко

- 39. БФ: Евровалютные кредиты Еврокредиты (международные консорциальные кредиты) — краткосрочные или среднесрочные банковские кредиты в евровалюте, предоставляемые

- 40. БФ: Евровалютные кредиты Процентная ставка зависит от : ведущей ставки еврорынка -Libor, кредитного рейтинга компании-заемщика, характера

- 41. БФ: Евровалютные кредиты предоставляются в виде: синдицированных еврокредитов кредитов с оговоркой о валютном опционе. • при

- 42. БФ: Евровалютные кредиты еврокредиты с оговоркой о валютном опционе - заемщику, при наступлении срока платежа, предоставляется

- 43. Небанковское финансирование Банковские займы⇛ имеют высокую стоимость ⇛ краткосрочное небанковское иностранное или евровалютное финансиро-ванию через размещение

- 44. Градация кредитных рейтингов (1)

- 45. Градация кредитных рейтингов (2)

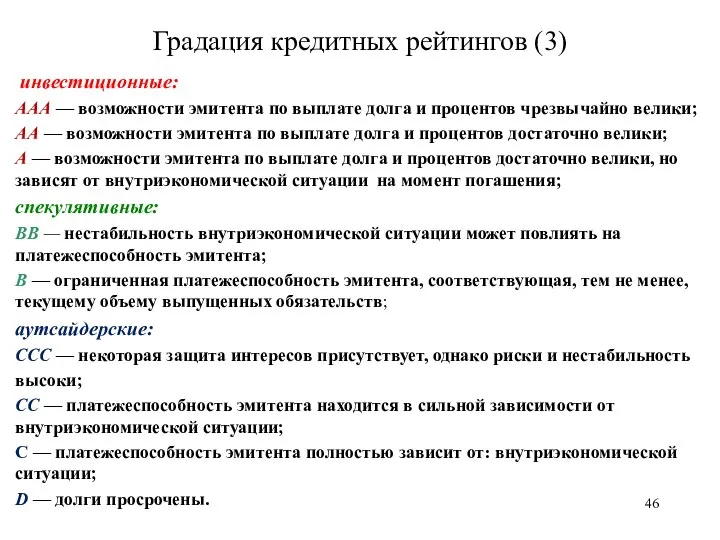

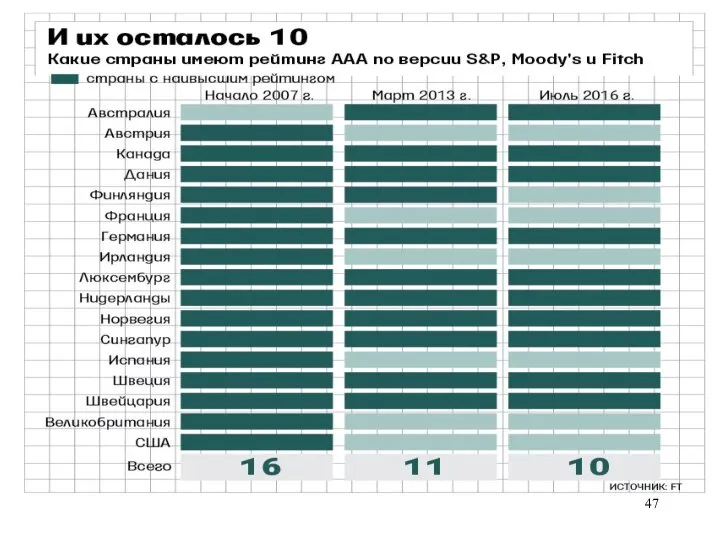

- 46. инвестиционные: ААА — возможности эмитента по выплате долга и процентов чрезвычайно велики; АА — возможности эмитента

- 48. Небанковское финансирование Простые векселя компаний: - Не обеспечены Срок обращения – от 14 до 270 дней

- 49. Небанковское финансирование Иностранные коммерческие бумаги (КБ) номинированы в валюте страны размещения Евровалютные коммерческие бумаги (ЕКБ) и

- 50. Небанковское финансирование Евроноты в отличии от еврокоммерческих бумаг, имеют: - поддерживающую их выпуск банковскую кредитную линию;

- 51. Небанковское финансирование ЕН в отличии от иностраннного кредитования: - имеют более длительный срок обращения - имеют

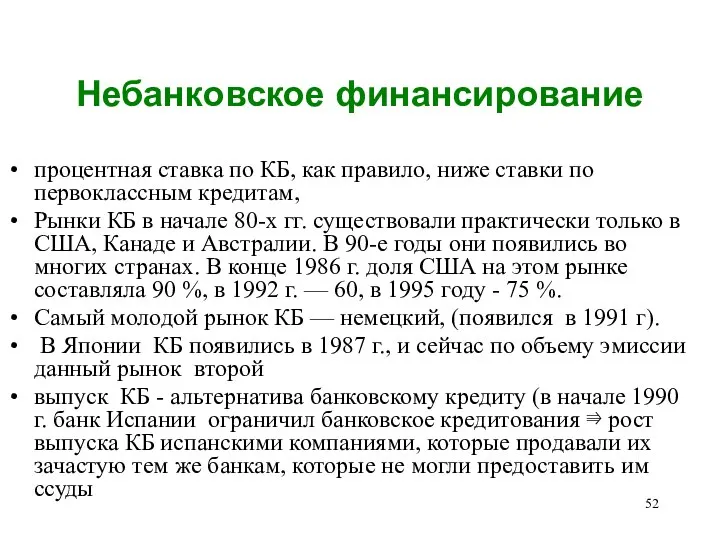

- 52. Небанковское финансирование процентная ставка по КБ, как правило, ниже ставки по первоклассным кредитам, Рынки КБ в

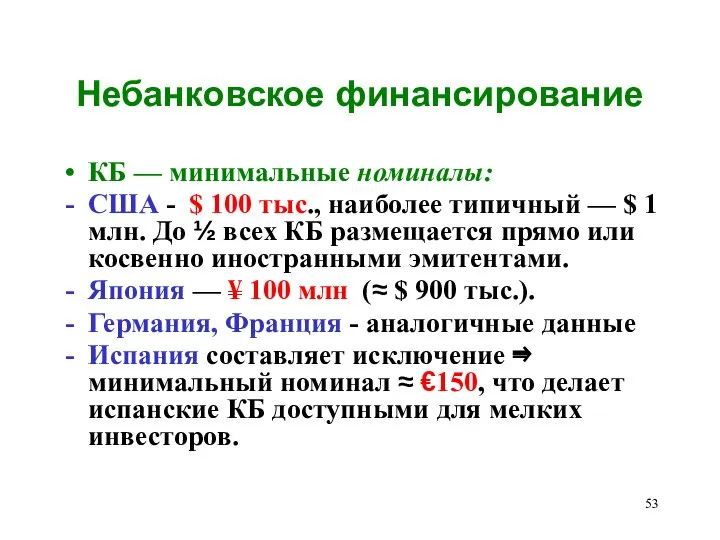

- 53. Небанковское финансирование КБ — минимальные номиналы: США - $ 100 тыс., наиболее типичный — $ 1

- 55. Скачать презентацию

Проектирование полуботинок с настрочными берцами

Проектирование полуботинок с настрочными берцами Бюджет для граждан на 2022 год

Бюджет для граждан на 2022 год Ластоногие и Китообразные, Парнокопытные и Непарнокопытные, Хоботные

Ластоногие и Китообразные, Парнокопытные и Непарнокопытные, Хоботные РЕЗУЛЬТАТЫ РАБОТЫПОДСИСТЕМЫ «ВЕДЕНИЯ»

РЕЗУЛЬТАТЫ РАБОТЫПОДСИСТЕМЫ «ВЕДЕНИЯ» Переход к предоставлению услуги «Социальная поддержка ветеранов труда, лиц, проработавших в тылу в период Великой Отечественной в

Переход к предоставлению услуги «Социальная поддержка ветеранов труда, лиц, проработавших в тылу в период Великой Отечественной в Ивановское сельское поселение. Исполнение бюджета

Ивановское сельское поселение. Исполнение бюджета О компании Jura Elektroapparate AG

О компании Jura Elektroapparate AG The flag of the uk

The flag of the uk Желаем Вам приятного просмотра! Для смены слайдов нажимайте клавишу ПРОБЕЛ.

Желаем Вам приятного просмотра! Для смены слайдов нажимайте клавишу ПРОБЕЛ. На пути к Библиотеке 2.0: освоение перспективных интернет-технологий

На пути к Библиотеке 2.0: освоение перспективных интернет-технологий Расчёт на прочность при изгибе

Расчёт на прочность при изгибе Видеонаблюдение при проведении выборов депутатов Государственной Думы

Видеонаблюдение при проведении выборов депутатов Государственной Думы В царстве грибов

В царстве грибов Бизнес планирование предприятий

Бизнес планирование предприятий План мероприятий на каникулы

План мероприятий на каникулы Н. В. Гоголь в разделе «Что такое слово и словесность» пишет: "Говорится все, записывается немногое, и только то, что нужно. Отсюда зн

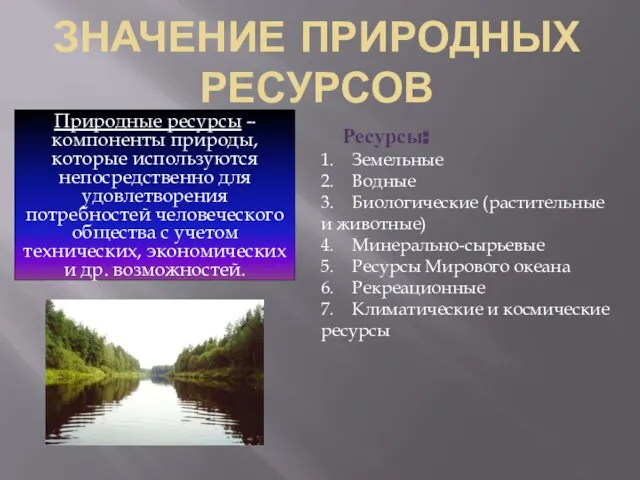

Н. В. Гоголь в разделе «Что такое слово и словесность» пишет: "Говорится все, записывается немногое, и только то, что нужно. Отсюда зн Значение природных ресурсов

Значение природных ресурсов Презентация 6-7 СРО Шевченко Д.В

Презентация 6-7 СРО Шевченко Д.В Как выполняли арифметические действия в Древнем Риме?

Как выполняли арифметические действия в Древнем Риме? Мастер-класс

Мастер-класс Презентация на тему: Проблемы подросткового возраста и его особенности

Презентация на тему: Проблемы подросткового возраста и его особенности Телекоммуникации

Телекоммуникации Сварные соединения и швы

Сварные соединения и швы Цапина Елена Михайловна Классный руководитель6 «а» класса Школа №9 г.Можга

Цапина Елена Михайловна Классный руководитель6 «а» класса Школа №9 г.Можга Презентация на тему Обучение грамоте и развитие речи

Презентация на тему Обучение грамоте и развитие речи Les meilleures montres dans le monde

Les meilleures montres dans le monde Презентация на тему Открытия Ломоносова в области физики

Презентация на тему Открытия Ломоносова в области физики  Маньяки… кто есть кто

Маньяки… кто есть кто