Содержание

- 2. Бета и финансовый рычаг Бета безрычаговая = Бета рычаговая / [1+(1˗ T)*D/E] Бета рычаговая = Безрычаговая

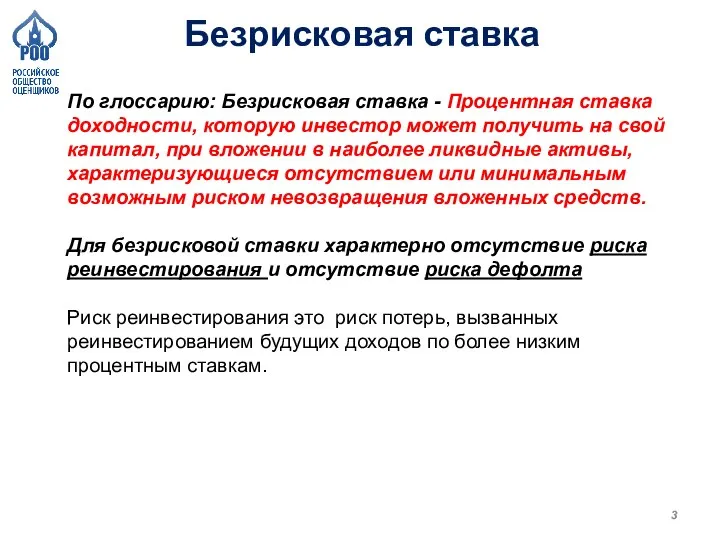

- 3. Безрисковая ставка По глоссарию: Безрисковая ставка - Процентная ставка доходности, которую инвестор может получить на свой

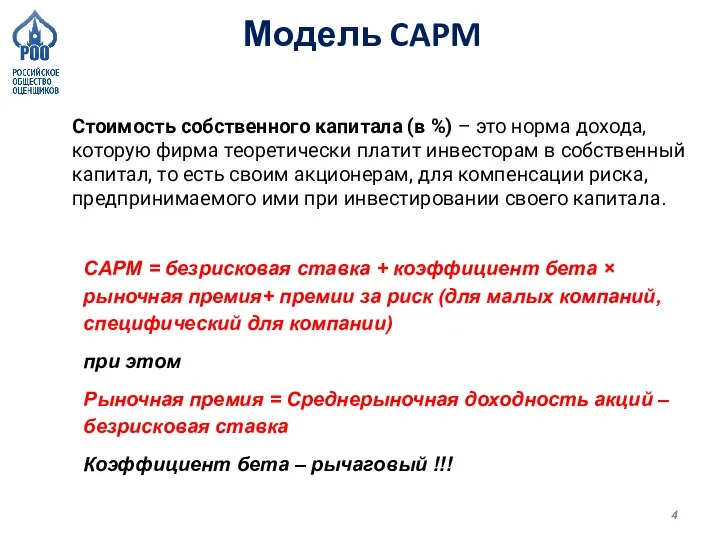

- 4. Модель CAPM Стоимость собственного капитала (в %) – это норма дохода, которую фирма теоретически платит инвесторам

- 5. WACC WACC= Стоимость собственного капитала × [собственный капитал/(долг + собственный капитал)] + стоимость долга × [долг/(долг

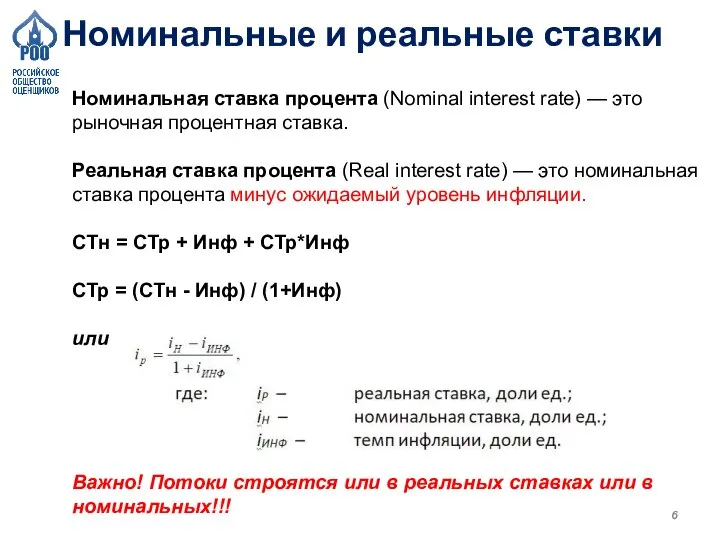

- 6. Номинальные и реальные ставки Номинальная ставка процента (Nominal interest rate) — это рыночная процентная ставка. Реальная

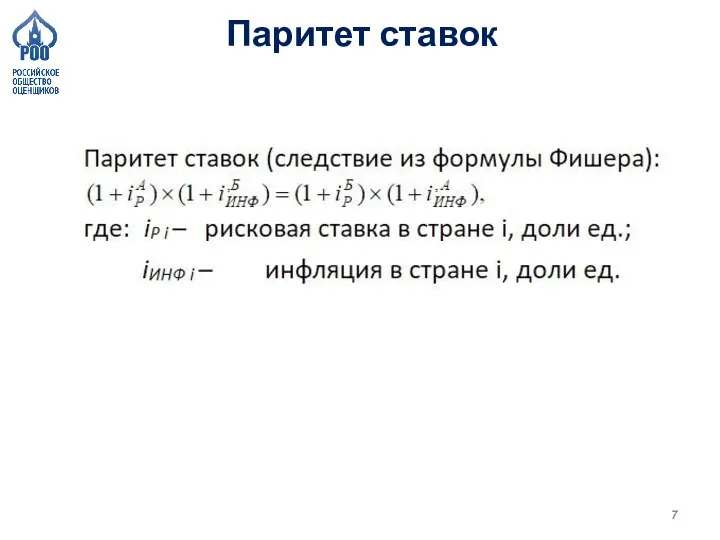

- 7. Паритет ставок

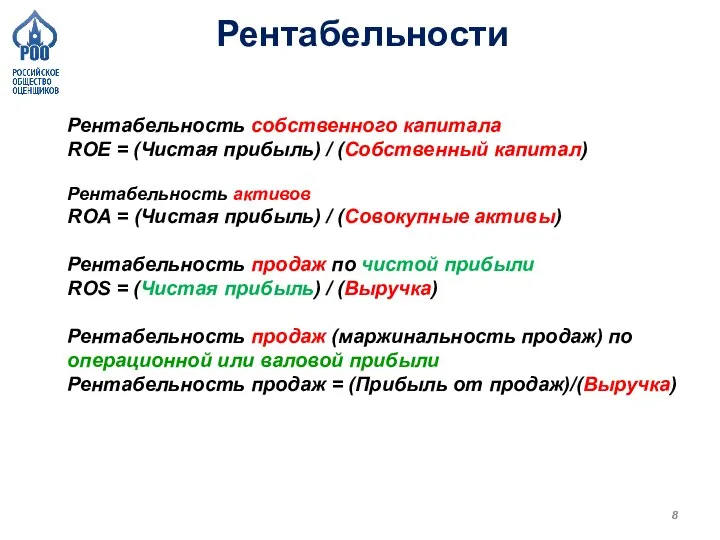

- 8. Рентабельности Рентабельность собственного капитала ROE = (Чистая прибыль) / (Собственный капитал) Рентабельность активов ROA = (Чистая

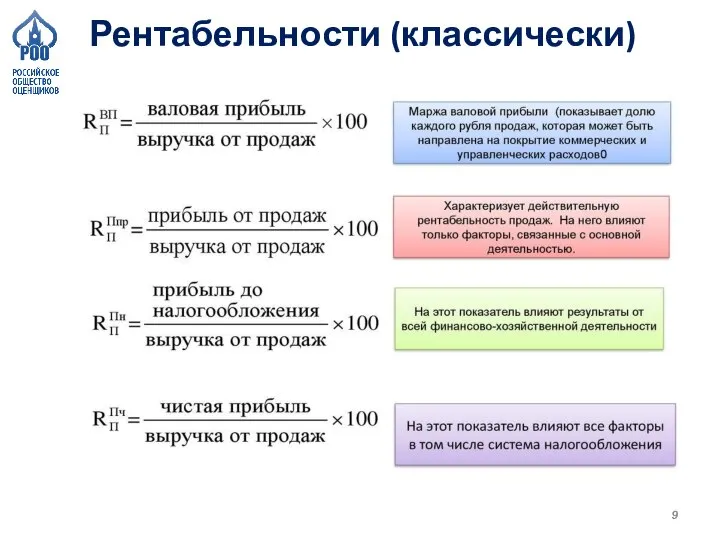

- 9. Рентабельности (классически)

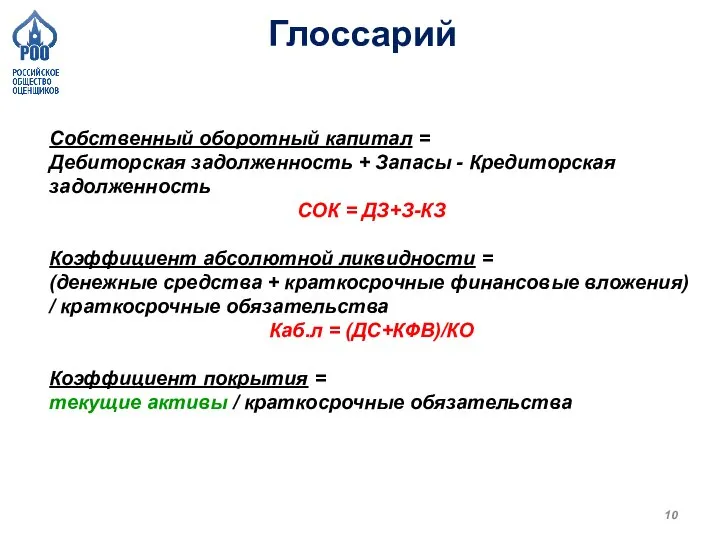

- 10. Глоссарий Собственный оборотный капитал = Дебиторская задолженность + Запасы - Кредиторская задолженность СОК = ДЗ+З-КЗ Коэффициент

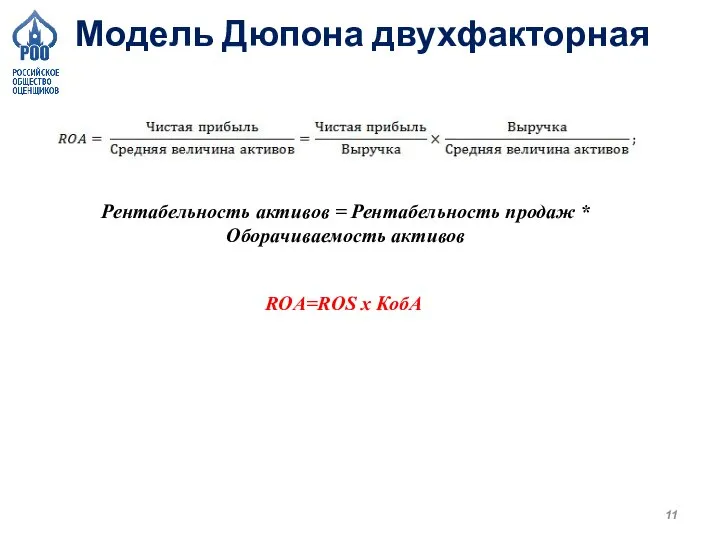

- 11. Модель Дюпона двухфакторная Рентабельность активов = Рентабельность продаж * Оборачиваемость активов ROА=ROS х КобА

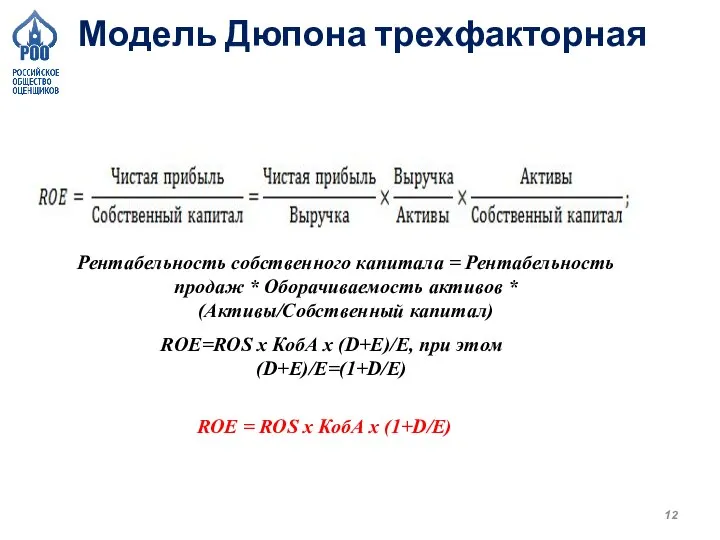

- 12. Модель Дюпона трехфакторная ROE = ROS х КобА х (1+D/E) Рентабельность собственного капитала = Рентабельность продаж

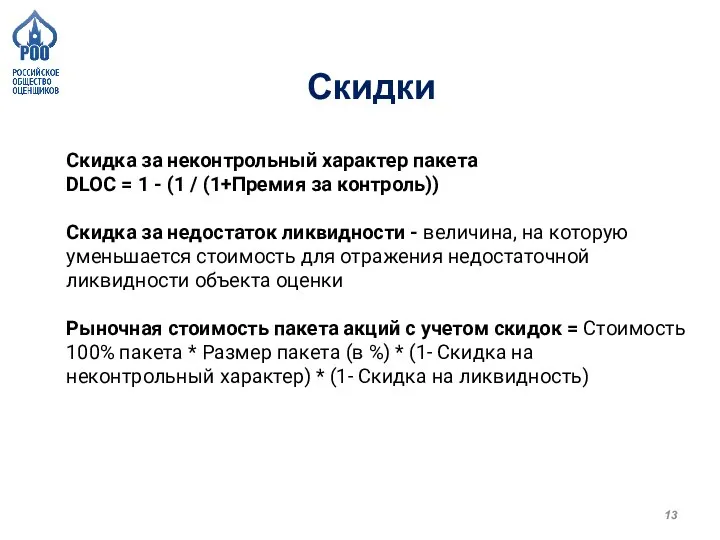

- 13. Скидка за неконтрольный характер пакета DLOC = 1 - (1 / (1+Премия за контроль)) Скидка за

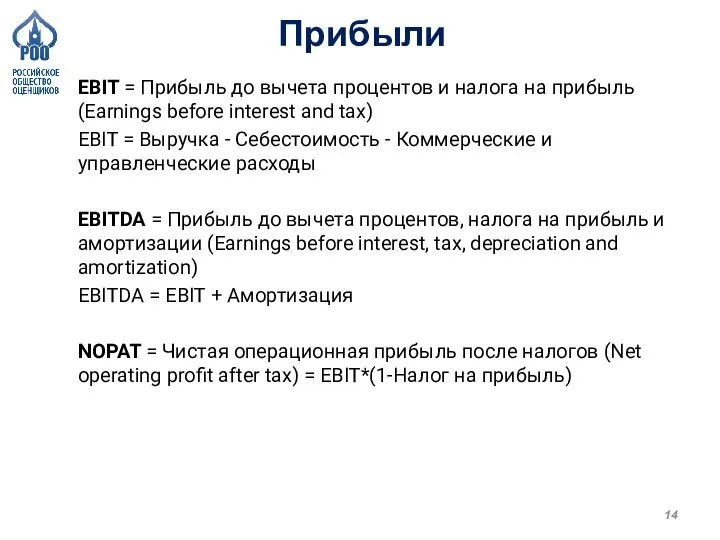

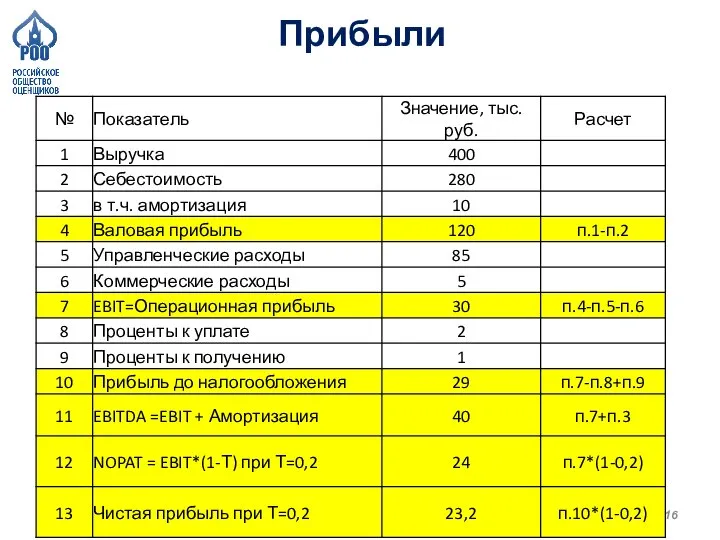

- 14. EBIT = Прибыль до вычета процентов и налога на прибыль (Earnings before interest and tax) EBIT

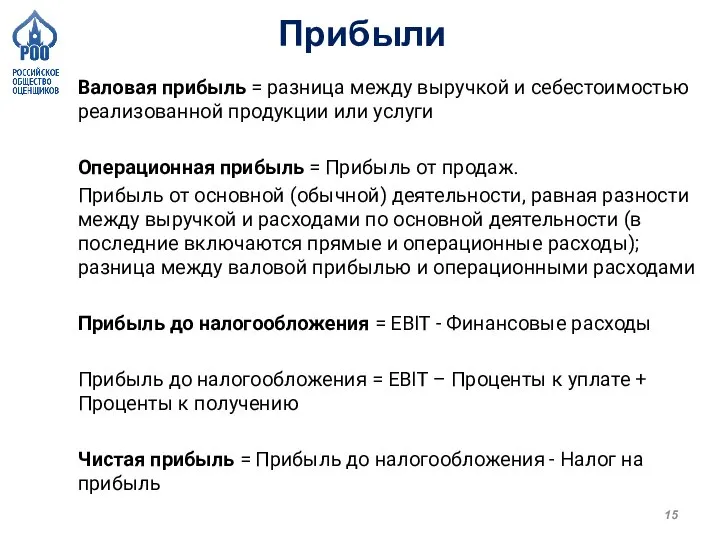

- 15. Валовая прибыль = разница между выручкой и себестоимостью реализованной продукции или услуги Операционная прибыль = Прибыль

- 16. Прибыли

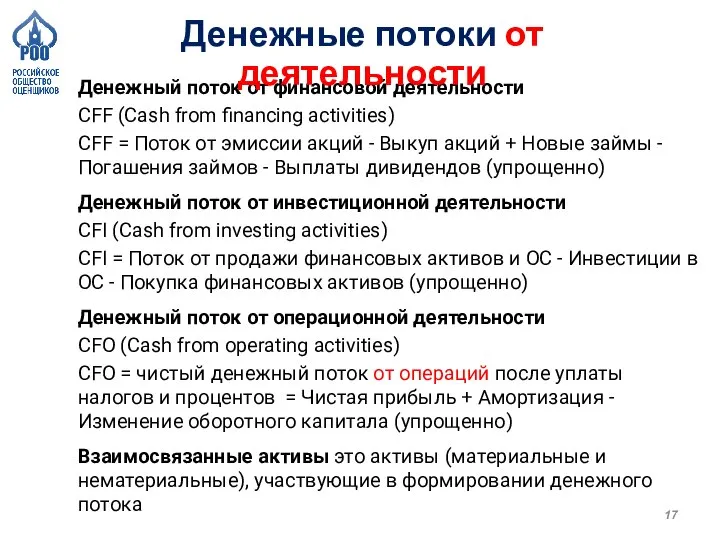

- 17. Денежный поток от финансовой деятельности CFF (Cash from financing activities) CFF = Поток от эмиссии акций

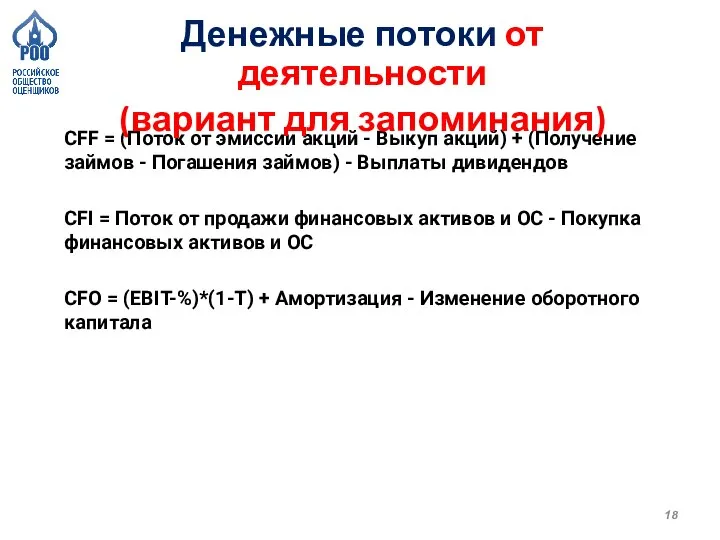

- 18. CFF = (Поток от эмиссии акций - Выкуп акций) + (Получение займов - Погашения займов) -

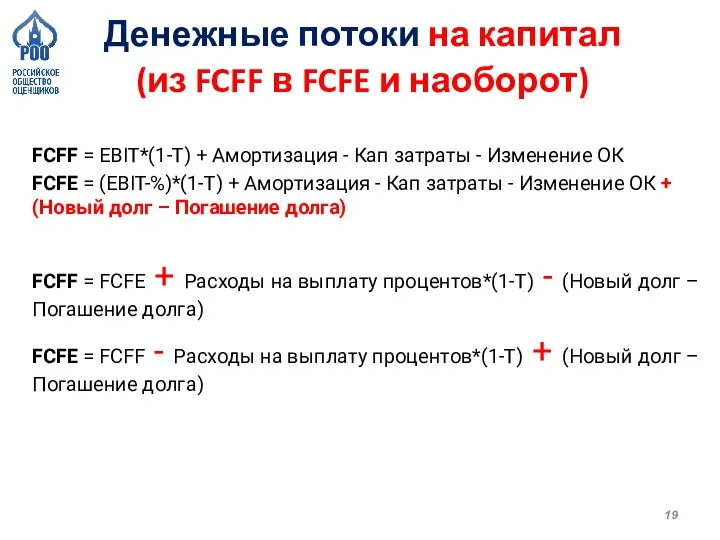

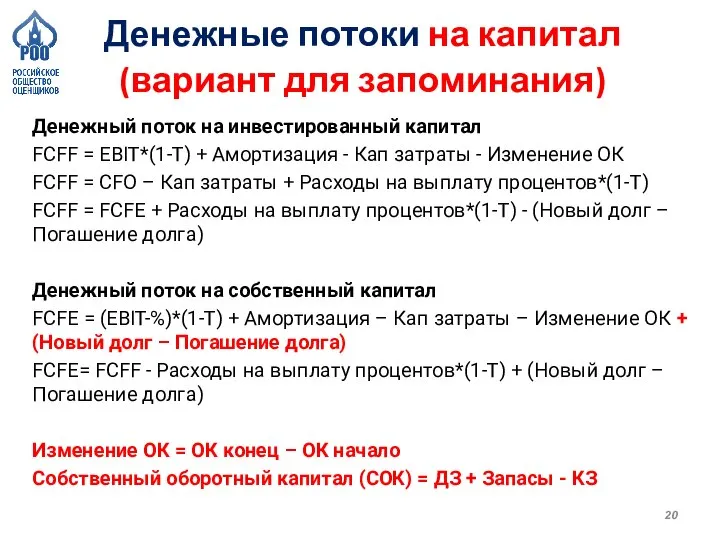

- 19. FCFF = EBIT*(1-Т) + Амортизация - Кап затраты - Изменение ОК FCFE = (EBIT-%)*(1-Т) + Амортизация

- 20. Денежный поток на инвестированный капитал FCFF = EBIT*(1-Т) + Амортизация - Кап затраты - Изменение ОК

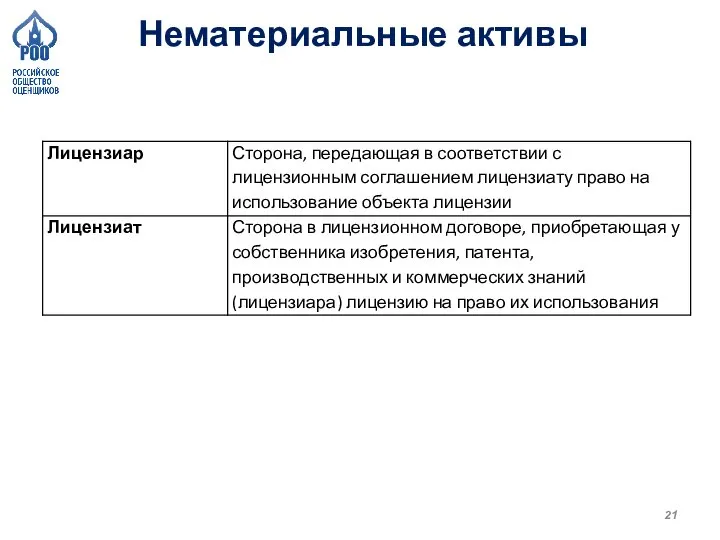

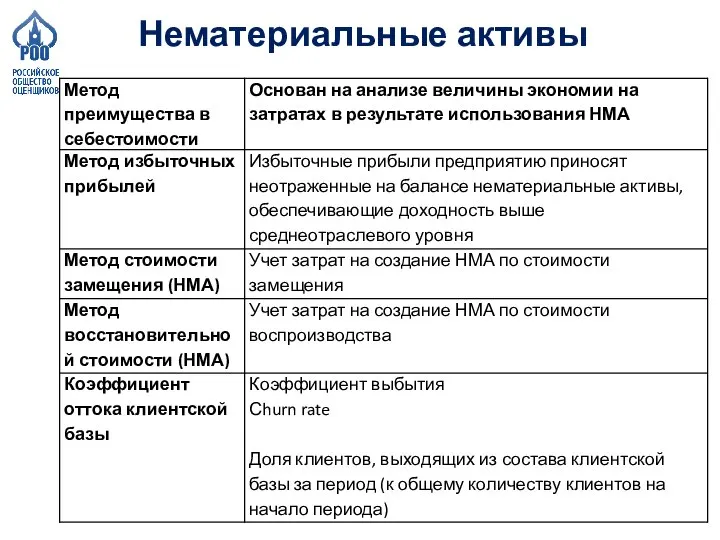

- 21. Нематериальные активы

- 22. Нематериальные активы

- 24. Скачать презентацию

![Бета и финансовый рычаг Бета безрычаговая = Бета рычаговая / [1+(1˗ T)*D/E]](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/962824/slide-1.jpg)

![WACC WACC= Стоимость собственного капитала × [собственный капитал/(долг + собственный капитал)] +](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/962824/slide-4.jpg)

Взаимное положение прямой и плоскости, двух плоскостей

Взаимное положение прямой и плоскости, двух плоскостей Презентация на тему Загадки по ПДД

Презентация на тему Загадки по ПДД  Презентация результатов исследования ноябрь 2008

Презентация результатов исследования ноябрь 2008 Prince Andrew

Prince Andrew Славяне в V-VII вв. Религия древних славян

Славяне в V-VII вв. Религия древних славян Remote working

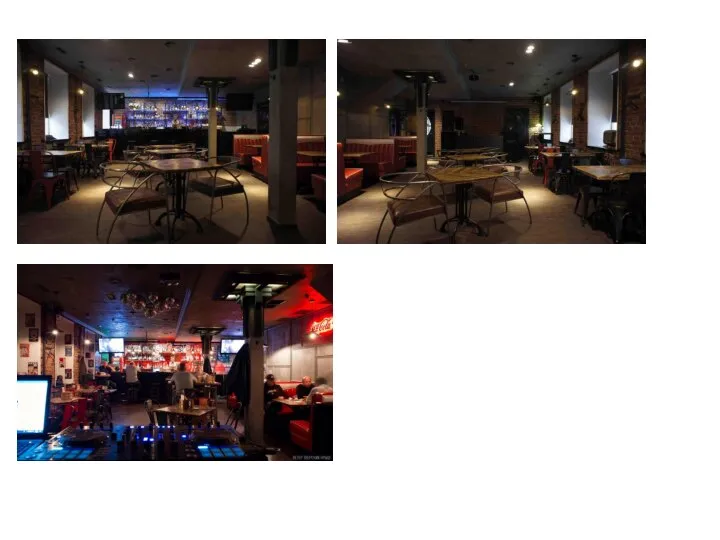

Remote working Гостиница Новосибирск Марриотт Отель

Гостиница Новосибирск Марриотт Отель Правило смещения

Правило смещения 1 СЕНТЯБРЯ В МОЕЙ СЕМЬЕ. - презентация

1 СЕНТЯБРЯ В МОЕЙ СЕМЬЕ. - презентация Зона TGAM (Что нужно)

Зона TGAM (Что нужно) Семейство кошачьих

Семейство кошачьих Intel. Історія успіху

Intel. Історія успіху Волшебный мир кино

Волшебный мир кино Занятие 3

Занятие 3 Комикс «А у нас во дворе…» Профессия «Лесник»

Комикс «А у нас во дворе…» Профессия «Лесник» Презентация на тему Кавказский заповедник

Презентация на тему Кавказский заповедник Где логика? Игра

Где логика? Игра Нечеткость речи

Нечеткость речи Тайна как инструмент изучения бессознательного в культурно-историческом подходе

Тайна как инструмент изучения бессознательного в культурно-историческом подходе Как подготовить свой проект?

Как подготовить свой проект? Страхование убытков от перерывов в производстве

Страхование убытков от перерывов в производстве USB зажигалки

USB зажигалки PROBLEM SOLVING Interlocutor

PROBLEM SOLVING Interlocutor Лоис Лоури Дающий

Лоис Лоури Дающий Описание проблемы Аудитория проекта – это те, кто отличается от большинства детей – это и дети, больные раком, и дети-сироты, и дети

Описание проблемы Аудитория проекта – это те, кто отличается от большинства детей – это и дети, больные раком, и дети-сироты, и дети C 8 марта

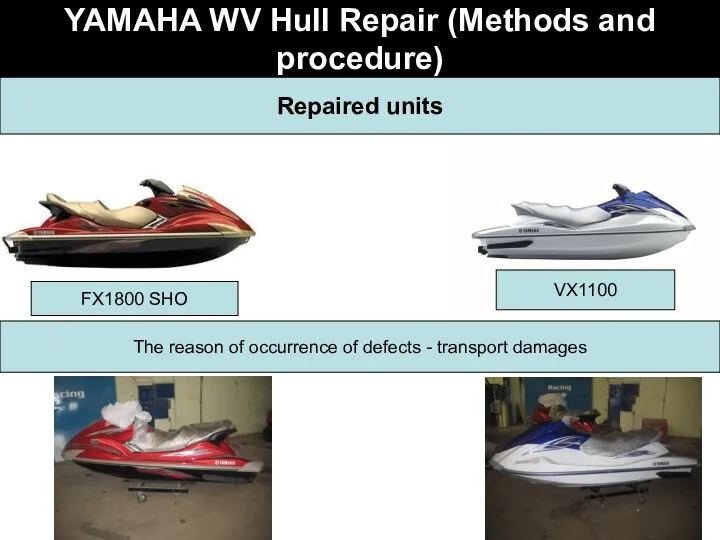

C 8 марта ремонт корпуса

ремонт корпуса СЕМИНАР О ПРЕДОСТАВЛЕНИИ СОЦИАЛЬНО-ЗНАЧИМЫХ ГОСУДАРСТВЕННЫХ УСЛУГ С 1 МАРТА 2012 ГОДА

СЕМИНАР О ПРЕДОСТАВЛЕНИИ СОЦИАЛЬНО-ЗНАЧИМЫХ ГОСУДАРСТВЕННЫХ УСЛУГ С 1 МАРТА 2012 ГОДА